Навигация

Положения методики оценки инвестиционного проекта на основе анализа чувствительности

2.2.3 Положения методики оценки инвестиционного проекта на основе анализа чувствительности

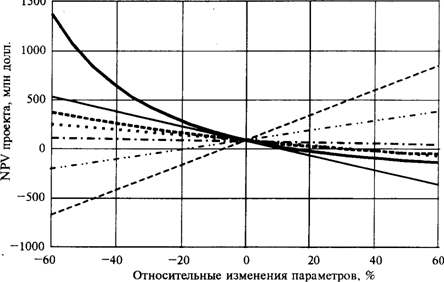

Анализ чувствительности (уязвимости) происходит при «последовательно-единичном» изменении каждой переменной: только одна из переменных меняет значение, на основе чего пересчитывается новое значение используемого критерия (например, аналогично ставки дисконта для критерия чистого дисконтированного дохода NPV). Затем оценивается процентное изменение критерия по сравнению с базисным случаем и рассчитывается показатель чувствительности, представляющий собой отношение процентного изменения критерия к изменению значения переменной на один процент (так называемая эластичность изменения показателя). Таким же образом исчисляются показатели чувствительности по каждой из остальных переменных.

По результатам этих расчетов происходят экспертное ранжирование переменных по степени важности (например, «очень высокая», «средняя», «невысокая») и экспертная оценка прогнозируемости (предсказуемости) значений переменных (например, «высокая», «средняя», «низкая»). Далее строится матрица чувствительности, позволяющую выделить наименее и наиболее рискованные для проекта переменные (показатели).

Анализ чувствительности – наиболее используемый количественный метод исследования рисков при оценке инвестиционного проекта. Однако в его простоте кроются некоторые недостатки: во-первых, этот метод является экспертным, т.е. разные группы экспертов могут получить различные результаты; во-вторых, в ходе анализа чувствительности не учитывается связь (корреляция) между изменяемыми переменными.

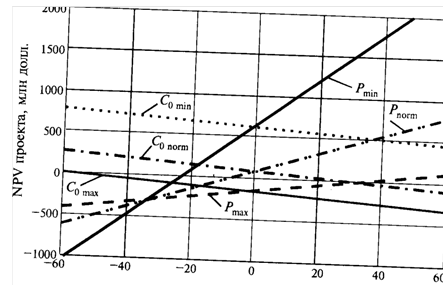

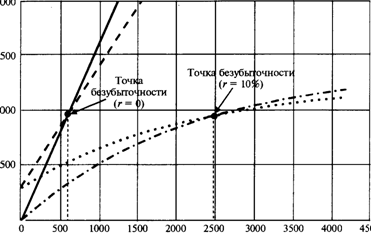

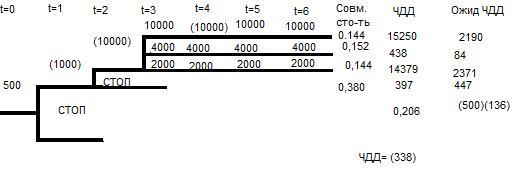

Поэтому чаще используют анализ сценариев, который представляет собой развитие методики анализа чувствительности проекта, т.к. одновременному непротиворечивому (реалистическому) изменению подвергается вся группа переменных, проверяемых на риск. Рассчитываются пессимистический вариант (сценарий) возможного изменения переменных, а также оптимистический и наиболее вероятный варианты. В соответствии с этими расчетами определяются новые значения критериев оценки эффективности проекта. Эти показатели сравнивают с базисными значениями и делают необходимые рекомендации. В основе рекомендаций лежит определенное «правило»: даже в оптимистическом варианте нет возможности считать проект целесообразным для реализации, если значение критерия денежного потока (далее, – CF Cash Flow) такого проекта отрицательно, и наоборот: пессимистический сценарий в случае получения положительного значения CF позволяет эксперту судить о приемлемости данного проекта несмотря на наихудшие прогнозы изменения переменных.

Цель анализа чувствительности (sensitivity analysis) – выявить важнейшие факторы, так называемые «критические переменные», способные наиболее серьезно повлиять на проект и проверить воздействие последовательных (одиночных) изменений этих факторов на результаты проекта. В теории эксперимента анализ чувствительности называют однофакторным анализом. Результаты проведенного ранее качественного анализа рисков проекта являются базой, фундаментом при отборе факторов для количественного анализа.

Классификация факторов, варьируемых в процессе анализа чувствительности:

первая группа – факторы, влияющие на объем доходов (выгод) проекта;

вторая группа – факторы, влияющие на объем проектных затрат.

Варьируемые факторы, рассматриваемые на практике:

показатели инфляции;

физический объем продаж как следствие емкости рынка, доли предприятия на рынке, потенциала-роста рыночного спроса;

переменные издержки;

постоянные издержки;

требуемый объем инвестиций;

стоимость привлекаемого капитала в зависимости от условий и источников его формирования (например, процент за кредиты).

В инвестиционном проектировании анализ чувствительности играет важную роль для учета неопределенности и выделения факторов, которые могут повлиять на успешный результат проекта. Кроме того, анализ чувствительности лежит в основе принятия ряда управленческих решений. Так, например, если цена продукта оказалась критическим фактором, то можно усилить программу маркетинга или пересмотреть затратную часть, чтобы снизить стоимость проекта. Если же проведенный количественный анализ рисков проекта выявит его высокую чувствительность к изменению объема производства, то следует уделить внимание мерам по повышению производительности, например, обучению персонала менеджменту и др.

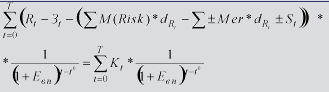

В формировании денежного потока проекта, а следовательно, и в расчете его критериев эффективности участвуют многие факторы и позитивного (доходного), и негативного (расходного) характера с точки зрения конечной результативности проекта. В качестве примера рассмотрим некоторые из факторов, учет изменения которых необходим при проведении анализа чувствительности.

К позитивным факторам прежде всего можно отнести: задержку оплаты за поставленное сырье, материалы, комплектующие, а также период времени поставки продукции с момента получения авансового платежа при реализации продукции или услуг на условиях предоплаты. Однако задержка оплаты за сырье имеет позитивное влияние на результат только в том случае, если цена материалов и комплектующих определяется на дату поставки и соответствует текущему уровню цен. Важной является группа факторов, связанная с формированием и управлением запасами. Объектом анализа должны стать факторы, характеризующие условия формирования капитала.

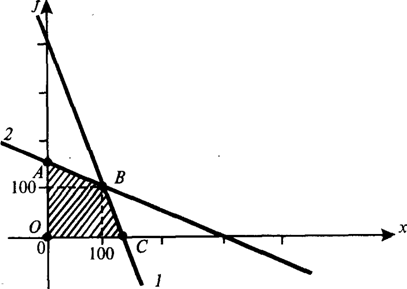

При анализе чувствительности широко используются методы линейного программирования. В первую очередь это относится к двойственным задачам.

При анализе чувствительности строится задача, двойственная данной, а полученные при ее решении так называемые двойственные переменные (объективно обусловленные оценки, теневые цены, скрытые цены, неявные цены) позволяют определить альтернативную стоимость используемых в проекте дефицитных ресурсов.

Экономико-математическая сущность анализа чувствительности состоит в следующем:

на основе базового варианта проекта определяют ожидаемое среднее отклонение каждой переменной величины (фактора) и результаты проекта в случае отклонения одной из переменных величин от базового сценария;

делается предположение, что проект более чувствителен к изменению одного из параметров базового варианта, чем другого, если отклонение первого параметра дает большее отклонение критерия CF – денежного потока (или другого критерия, выбранного для оценки, например NPV) по сравнению с базовым сценарием.

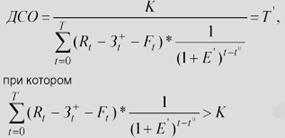

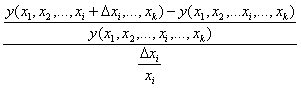

Построим количественный показатель чувствительности проекта соотношение sens1 (у, хi). Пусть у – некоторый критерий эффективности проекта. Он может быть функционально выражен через параметры проекта хi, т.е.:

y= y(x1,x2,x3, ..., xk) (18)

В качестве показателя чувствительности проекта к изменению параметра х, рассчитаем отношение относительного приращения критерия к относительному приращению параметра y:

(19)

(19)

Однако

при различных

(дискретных)

значениях ![]() x

, будут получаться

различные

значения

чувствительности.

Чтобы этого

не происходило,

будем уменьшать

x

, будут получаться

различные

значения

чувствительности.

Чтобы этого

не происходило,

будем уменьшать ![]() x,

так, чтобы в

интервале (xi –

x,

так, чтобы в

интервале (xi – ![]() xi;

xi +

xi;

xi +![]() xi)

функция у (xi) при

неизменных

прочих х приближалась

к касательной

в точке хi тогда

xi)

функция у (xi) при

неизменных

прочих х приближалась

к касательной

в точке хi тогда

(20)

(20)

Величина sens (y,хi) показывает, на сколько процентов изменится значение критерия у проекта при изменении параметра х, на один процент.

Похожие работы

... на 61 страницах машинописного текста, содержит 4 рисунка, 13 таблиц. Во «Введении» обоснована актуальность темы, определены цели и задачи, предмет исследования. В первой главе «Оценка рисков инвестиционного проекта: качественный и количественный подходы» рассматриваются теоретические основы и характеристика качественного и количественного подходов, методы оценки рисков проекта, а так же ...

... основании изложенного выше можно рекомендовать следующую достаточно формализованную конкретную процедуру (примерную схему, формат) проведения анализа чувствительности инвестиционного проекта (табл.1-3): Таблица 1 Формат: определения рейтинга факторов проекта, проверяемых на риск Переменная (фактор) Изменение фактора Новое значение Изменение Эластичность NPV Рейтинг факторов пректа х ...

... продукцию в значительной степени зависит от изменения цен на топлива и энергоносители. Указанные обстоятельства позволили автору сделать вывод о том, что применительно к управлению рисками инвестиционных проектов в пищевой промышленности фундаментальный анализ второго уровня должен отличаться от классического (при использовании того же инструментария). Автор считает, что этот анализ не должен ...

... и т.п.; рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе. 2.2 Качественный анализ рисков Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т.е. процесс проведения ...

0 комментариев