Навигация

Оценка рисков инвестиционного проекта ООО «Концепт»

3. Оценка рисков инвестиционного проекта ООО «Концепт»

Инвестиционный проект разработан по инициативе ООО "Концепт".

Адрес предприятия: 117519, г. Москва, ул.Подольских курсантов, 5. Учредители частные лица.

Предприятие образовано в 1996 г. на основе личных вкладов граждан с равными долями в уставном Фонде. Уставной Фонд - 400,0 тыс. руб. Стоимость основных производственных фондов на момент анализа 324,8 тыс. руб. Производственные мощности в настоящее время размещены на площадках АЗС (ул. Доватора, 158/1).

Продукция и услуги предприятия - светлые нефтепродукты, поставка нефтепродуктов автотранспортом предприятия по адресам потребителей. Потребителями продукции и услуг являются предприятия, автохозяйства и организации Москвы и других регионов.

3.1 Оценка инвестиционного проекта по методу определения NPV и влияющих показателей

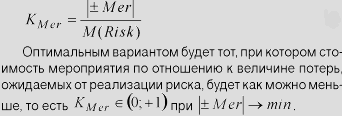

Согласно

методическим

указаниям и

разработанному

плану кредитования

принимаемая

цена капитала

– 30%, а премия за

риск составит

– 2%, планируемый

уровень инфляции,

согласно

статистическим

данным – 15%. Тогда

годовой дисконт

составит 47%

(30 + 15 + 2). Пересчитаем

годовой дисконт

в квартальную

ставку дисконта,

по стандартной

формуле сложного

процента для

более меньшего

периода времени ![]() (где n – количество

малых периодов

(квартал – n=4, месяц

– n=12); dn – ставка

меньшего постоянного

периода времени

(месяц); dt – ставка

большего годового

периода):

(где n – количество

малых периодов

(квартал – n=4, месяц

– n=12); dn – ставка

меньшего постоянного

периода времени

(месяц); dt – ставка

большего годового

периода):

На основании исходных данных1 определим поступления и расходы при реализации проекта. Основным показателем в данном случае является цена закупочной и реализационной стоимости бензина и дизельного топлива (см. табл.2).

Таблица 2.

Прогноз по закупочной и отпускной цене

| Наименование продукта | Ед. изм. | Верхняя строка– закупочная цена единицы продукта Нижняя строка – отпускная цена единицы продукта | |||||||||||

| 2005 | 2006 | 2007 | |||||||||||

| 1 кв. | 2 кв. | 3 кв. | 4 кв. | 1 кв. | 2 кв. | 3 кв. | 4 кв. | 1 кв. | 2 кв. | 3 кв. | 4 кв. | ||

| 1. Дизельное топливо | Руб. | 2,74 | 2,95 | 3,19 | 3,45 | 3,72 | 4,02 | 4,34 | 4,69 | 5,06 | 5,47 | 5,91 | 6,38 |

| 3,60 | 3,89 | 4,20 | 4,53 | 4,90 | 5,29 | 5,71 | 6,17 | 6,66 | 7,20 | 7,77 | 8,39 | ||

| 2. Бензин АИ-76 | Руб. | 4,26 | 4,52 | 4,79 | 5,08 | 5,38 | 5,71 | 6,05 | 6,41 | 6,80 | 7,20 | 7,64 | 8,09 |

| 5,20 | 5,51 | 5,84 | 6,19 | 6,56 | 6,96 | 7,38 | 7,82 | 8,29 | 8,79 | 9,31 | 9,87 | ||

Теперь определим поступления от проекта в зависимости от степени загруженности склада нефтепродуктов, по мере пуска в строй емкостей (во 2 кв. с начала запуска 50 %, а начиная со 3-его 100 % загруженность объемов). Согласно данным распределение между дизельным топливом и бензином АИ-76 составит 63 % и 37 %, соответственно. Тогда поступления от продаж определяются на основе прогнозируемых цен (см. табл.2), соответствующих объемов продаж и будут отражены в таблице (см. табл.3). Для расчета поступлений соответствующая ячейка объема продаж (верхняя часть Error: Reference source not found) перемножается соответствующей ячейкой ценой реализации каждому вида топлива (нижняя строка табл.2).

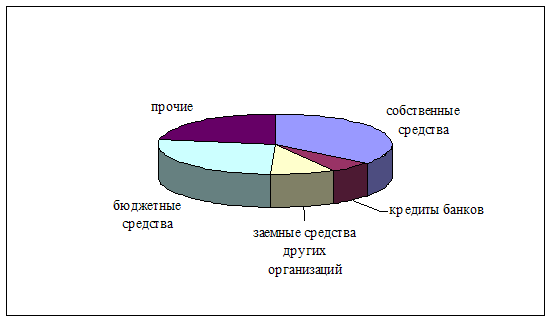

Издержки реализации проекта определяются, как часть от общих коммерческих расходов при реализации инвестиционного проекта, структура издержек выглядит следующим образом (см. рис.2).

Таблица 4.

Издержки инвестиционного решения

| 2005 | 2006 | 2007 | ||||||||||

| 1 кв. | 2 кв. | 3 кв. | 4 кв. | 1 кв. | 2 кв. | 3 кв. | 4 кв. | 1 кв. | 2 кв. | 3 кв. | 4 кв. | |

| Всего коммерческих расходов | 3531 | 7564 | 8106 | 8668 | 9291 | 9945 | 10653 | 11408 | 12220 | 13100 | 14025 | |

| 1. Дизельное топливо | 1859 | 4019 | 4347 | 4687 | 5065 | 5468 | 5909 | 6376 | 6892 | 7447 | 8039 | |

| 2. Бензин АИ-76 | 1672 | 3545 | 3759 | 3981 | 4225 | 4477 | 4743 | 5032 | 5328 | 5654 | 5987 | |

| Заработная плата | 638 | 638 | 684 | 731 | 784 | 839 | 898 | 962 | 1031 | 1105 | 1183 | |

| Амортизация | 456 | 456 | 488 | 522 | 560 | 599 | 642 | 687 | 736 | 789 | 845 | |

| Другие затраты и расходы | 456 | 456 | 488 | 522 | 560 | 599 | 642 | 687 | 736 | 789 | 845 | |

| Итого | 5081 | 9114 | 9766 | 10443 | 11195 | 11982 | 12835 | 13744 | 14723 | 15783 | 16898 | |

Рисунок 2. Структура издержек

Тогда согласно ценам на закупаемое горючее (Верхние строки по каждому виду горючего см. Error: Reference source not found) и представленной структуры расходов и с учетом выплат всех налогов с прибыли и имущества, можно определить величину издержек инвестиционного решения (см. Таблица). С начала определяются общие коммерческие расходы (как сумма по каждому виду топлива), затем заработная плата, амортизация и иные расходы (всего коммерчески расходы * %по структуре / 83%). Общее количество расходов определяется как сумма всех статей.

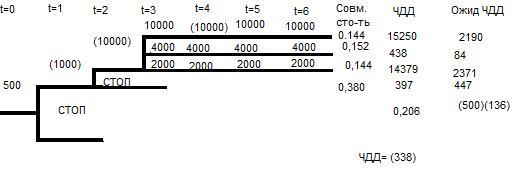

Зная валовой доход, издержки и необходимое количество инвестиций можно найти денежные потоки рассматриваемого инвестиционного решения (см. табл.5) и отразим их на схеме (см. рис.3).

Таблица 5.

Денежный поток (Cash Flow)

| 2005 | 2006 | 2007 | ||||||||||

| 1 кв. | 2 кв. | 3 кв. | 4 кв. | 1 кв. | 2 кв. | 3 кв. | 4 кв. | 1 кв. | 2 кв. | 3 кв. | 4 кв. | |

| Инвестиции | 1685 | |||||||||||

| Постоянные расходы | 5081 | 9114 | 9766 | 10443 | 11195 | 11982 | 12835 | 13744 | 14723 | 15783 | 16898 | |

| Доход | 4489 | 9614 | 10288 | 11028 | 11816 | 12656 | 13561 | 14526 | 15577 | 16680 | 17875 | |

| Денежный поток | -1685 | -592 | 500 | 522 | 585 | 621 | 674 | 726 | 782 | 854 | 897 | 977 |

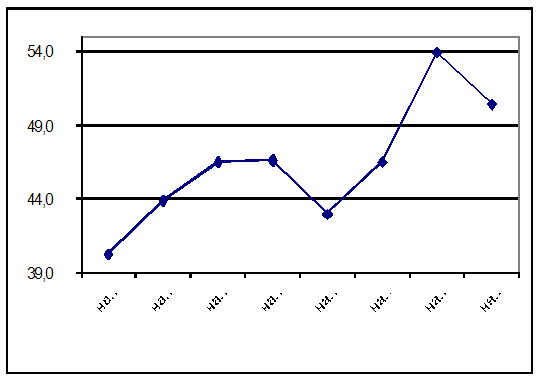

Рисунок 3. Распределение денежных потоков (Cash Flow)

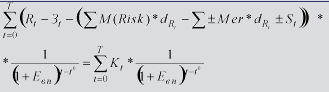

Денежный поток является одним из главных показателей эффективности внедрения инвестиционного решения, однако в этом случае мы не учитываем такой фактор как риски. Вследствие чего, согласно общим рекомендациям расчета инвестиционного решений пересчитаем его с помощью квартальной ставки дисконта и определим насколько предлагаемый инвестиционный проект целесообразен. Для этого необходимо найти корреляционный коэффициент ставки дисконтирования относительно рассчитываемого периода и, соответственно, найти его соотношение с денежным потоком, (см. Error: Reference source not found). Дисконтированный денежный поток можно представить на графике (см. Error: Reference source not found).

Таблица 13.

Расчет чистого дисконтированного дохода

| Показатель | 2005 | 2006 | |||||

| 1 кв. | 2 кв. | 3 кв. | 4 кв. | 1 кв. | 2 кв. | 3 кв. | |

| Денежный поток | -1685 | -592 | 500 | 522 | 585 | 621 | 674 |

| Ставка дисконта | 1,000 | 0,908 | 0,825 | 0,749 | 0,680 | 0,618 | 0,561 |

| Дисконтированные расходы | 1685,0 | 4613,5 | 7519,1 | 7314,9 | 7101,5 | 6918,3 | 6722,1 |

| Дисконтированные доходы | 0 | 4076,0 | 7931,6 | 7705,7 | 7499,0 | 7302,3 | 7100,0 |

| PV | -1685,0 | -537,4 | 412,5 | 390,8 | 397,5 | 384,0 | 377,9 |

| NPV | -1685,0 | -2222,4 | -1809,9 | -1419,1 | -1021,6 | -637,6 | -259,7 |

| Показатель | 2006 | 2007 | Итого | ||||

| 4 кв | 1 кв | 2 кв | 3 кв | 4 кв | |||

| Денежный поток | 726 | 782 | 854 | 897 | 977 | 4860,3 | |

| Ставка дисконта | 0,510 | 0,463 | 0,420 | 0,382 | 0,347 | ||

| Дисконтированные расходы | 6545,7 | 6363,3 | 6183,7 | 6029,2 | 5863,7 | 72860,0 | |

| Дисконтированные доходы | 6916,1 | 6725,5 | 6542,3 | 6371,8 | 6202,6 | 74373,0 | |

| PV | 370,4 | 362,3 | 358,6 | 342,6 | 338,9 | 1513,0 | |

| NPV | 110,7 | 472,9 | 831,5 | 1174,1 | 1513,0 | ||

Рисунок 4. Линейный график чистого дисконтированного дохода, по кварталам и накопленным итогом

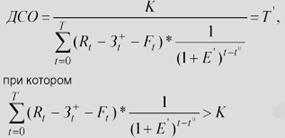

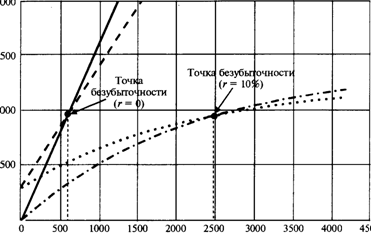

На основании определения чистого денежного потока найдем показатели срока окупаемости, доходности, рентабельности и внутреннюю норму доходности предлагаемого инвестиционного решения. Срок окупаемости находится на основании графика дисконтированного денежного потока (см. рис.4) по стандартной формуле, применительно к нашему проекту:

кв.

кв.

Индекс доходности для данного инвестиционного решения равен:

На основании индекса доходности определим рентабельность проекта:

![]()

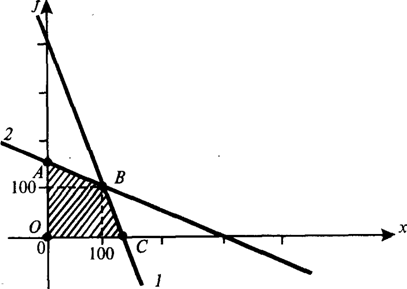

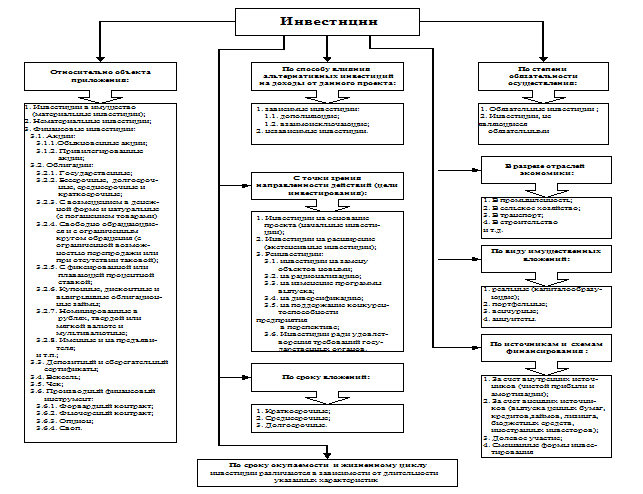

Внутренняя норма доходности определяется графически (см. Error: Reference source not found) на основании формулы. Изменения внутренней нормы доходности, так же можно отразить на диаграмме (см. рис.5):

![]()

Рисунок 5. Линейный график определения внутренней доходности проекта

Похожие работы

... на 61 страницах машинописного текста, содержит 4 рисунка, 13 таблиц. Во «Введении» обоснована актуальность темы, определены цели и задачи, предмет исследования. В первой главе «Оценка рисков инвестиционного проекта: качественный и количественный подходы» рассматриваются теоретические основы и характеристика качественного и количественного подходов, методы оценки рисков проекта, а так же ...

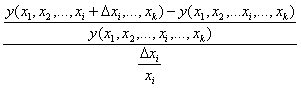

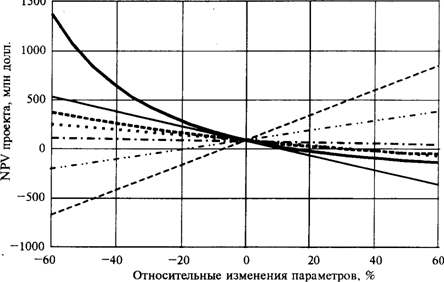

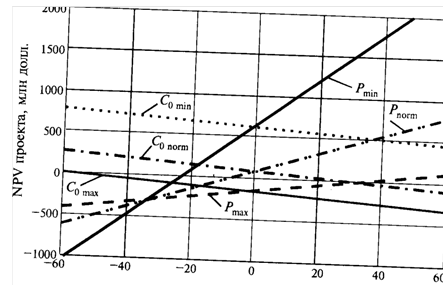

... основании изложенного выше можно рекомендовать следующую достаточно формализованную конкретную процедуру (примерную схему, формат) проведения анализа чувствительности инвестиционного проекта (табл.1-3): Таблица 1 Формат: определения рейтинга факторов проекта, проверяемых на риск Переменная (фактор) Изменение фактора Новое значение Изменение Эластичность NPV Рейтинг факторов пректа х ...

... продукцию в значительной степени зависит от изменения цен на топлива и энергоносители. Указанные обстоятельства позволили автору сделать вывод о том, что применительно к управлению рисками инвестиционных проектов в пищевой промышленности фундаментальный анализ второго уровня должен отличаться от классического (при использовании того же инструментария). Автор считает, что этот анализ не должен ...

... и т.п.; рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе. 2.2 Качественный анализ рисков Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т.е. процесс проведения ...

0 комментариев