Навигация

Экономическая сущность акцизов, их роль и значение. Плательщики, облагаемые товары и ставки акцизов

15. Экономическая сущность акцизов, их роль и значение. Плательщики, облагаемые товары и ставки акцизов

Акцизы отн. к разряду спец. косв. налогов, вкл. в отпуск. ценц т-ра как надбавка к цене. Акциз взыскивается одн раз и полностью ложитсч на конечного покупателя.

Плат-ами акц. явл. орг-ции (юр. л. РБ; иностр. и междунар. орг-ции, в т. ч. не явл. юр. л.; простые товарищества (уч-ки дог-ра о совм. деят-сти); хоз. е группы.) и инд. пред-ли:

произ. подакцизные т-ры;

ввоз. подакц. т-ры на тамож. терр-ию Р Би (или) реализующие ввез. на тамож. тер-рию РБ подакц. товары.

Филиалы, представительства и иные обособл. подразд. бел. орг-ций, имеющие отд. баланс и текущий (расчетный) либо иной банк. счет.

Плат-ами, произв. подакц. т-ры, призн. орг-ции и ИП, осущ. пр-во подакц. т-ов, вкл. произ-во из любого вида сырья (в т.ч. давальч. и собст.), и (или) про-во подакц. т-ов с исп. подакц. т-ов.

По подакц. т-ам, произв. из давальч. о сырья за пределами РБ, плат-ами акц. явл. орг-ции и ИП, явл. собственниками давальч. о сырья.

По подакц. т-рам, перед. в аренду (лизинг) на тер-рии РБ, плат-ком акц. явл. арендодатель (лизингодатель).

По подакц. т-рам, перед. в аренду (лизинг) за пред. тер-рии РБ, плат-ком акц. явл. арендатор (лизингополучатель), осущест. ввоз объекта аренды, относящегося к подакц. т-ам, с правом выкупа на тер-рию РБ.

Плат-ами акц. не явл. орг-ции и ИП осущ. реализацию легковых авто. и микроавтобусов, принадл. физическим лицам и состоящих на учете в органах Государственной автомобильной инспекции Министерства внутренних дел РБ.

Акцизами облагаются следующие товары (продукция):

спирт гидролиз. технич.;

спиртосодерж. е растворы, за исключением: растворов с денатуриров. добавками; спиртосодержащих лекарств. ср-тв, разрешенных к промышл. пр-тву, реализ. и мед. примен. на терр. РБ. спиртосодержащих лекарст. средств, изгот. в аптеках по индивид. назначениям врача., спиртосодерж. ср-тв и препаратов ветер. назнач., допущ. к пр-тву и (или) примен. на тер-рии РБ, спиртосодерж. парфюмерно-косметических средств;

алк. пр-ция (спирт питьевой, водка, ликеро-водочные изделия, коньяк, вино и иная алк. пр-ция, за искл. коньячного спирта и виноматериалов);

пиво;

таб. пр-ция;

авто. бензины, дизельное топливо, иное топливо;

Перечень облагаемых акцизами товаров может уточняться Президентом РБ.

Акциз. не облаг. реализ. (передаваемые) конфиск. и (или) бесхозяйные подакц. т-ры, подакцизные товары, от которых произошел отказ в пользу государства и которые подлежат обращению в государственную собственность, промышленной переработке под контролем уполномоченных органов либо уничтожению.

При ввозе на там. тер-рию РБ не облагаются акцизами:

трансп. ср-ва, осущ. междун. перевозки грузов, багажа и (или) пассажиров, а также предметы материально-технического снабжения и снаряжения, топливо, продовольствие и другое им-во, необход. для эксп-ции трансп. ср-ств на время следования в пути;

трансп. ср-тва по перечню, утвержденному Президентом РБ;

товары, подлежащие обращению в собственность государства в соответствии с зак-вом РБ;

иные товары в порядке и на условиях, определяемых Президентом РБ, Таможенным кодексом РБ.

На всей терр. РБ дейст. ед. ставки акцизов как для т-ров, произвед. плат-ками акц., так и для т-ров, ввоз. плат-ками акц. в на там. тер-рию РБ и (или) реализ. на там. тер-рии РБ.

Ставки акц. в на т-ры могут устан. в абс. сумме на физ. ед-цу измер. подакц. т-ов (твердые (специфические) ставки) или в процентах от стоимости товаров (адвалорные ставки).

Ставки акцизов устанавливаются Президентом РБ.

Плат-ики обязаны обесп. ь раздельный учет реализации (безвозмездной передачи, использования на собственные нужды) товаров, облагаемых по различным ставкам, освобожденных от обложения акцизами.

16. Объекты обложения и льготы по акцизам. Порядок исчисления акцизов и сроки уплаты их в бюджет

Объект обложения акцизами определяется в зависимости от установленных в отношении подакцизных товаров ставок акцизов:

1. по произведенным подакцизным товарам, включая производство подакцизных товаров из давальческого сырья (материалов)

– при применении твердых (специфических) ставок объектом обложения акцизами является объем произведенных подакцизных товаров в натуральном выражении (литр, килограмм, тонна, штуки, киловатты)

– при применении адвалорных (процентных) ставок – стоимость подакцизных товаров, определяемая исходя из отпускных цен, без учета акцизов.

2. по подакцизным товарам, ввезенным на таможенную территорию РБ:

– как объем ввозимых подакцизных товаров в натуральном выражении, в отношении которых установлены твердые ставки акцизов.

3. при реализации ввезенных на таможенную территорию РБ подакцизных товаров, в отношении которых установлены адволорные ставки акцизов, – как стоимость реализованных подакцизных товаров без учета акцизов.

4. при реализации ввезенных на таможенную территорию РБ без уплаты акцизов подакцизных товаров, в отношении которых установлены твердые ставки акцизов, как объем реализованных подакцизных товаров в натуральном выражении.

5. При натуральной оплате труда подакцизными товарами собственного производства, обмене с участием подакцизных товаров, их передаче безвозмездно объектом налогообложения является объем таких товаров.

Льготы по акцизам

Плательщиками акцизов не являются:

– организации и ИП, осуществляющие реализацию л/а и микроавтобусов, принадлежащих физ. лицам и состоящих на учете в органах Госавтоинспекции МВД РБ, на основе договора комиссии или иного аналогичного договора, а также организации и ИП-покупатели этих товаров, приобретенных у указанных орг-й и ИП.

– организации и ИП в случае реализации приобретенных л/а и микроавтобусов у плательщиков, стоящих на учете в налоговых органах РБ и реализовавших их на территории РБ.

Акцизами не облагаются

– подакцизные товары, вывозимые за пределы РБ.

– реализуемые конфискованные или бесхозяйные подакцизные товары

– подакцизные товары, от которых произошел отказ в пользу государства и которые подлежат обращению в собственность государства, переработке либо уничтожению.

– отгруженный (отпущенный) спирт для производства лекарственных препаратов белорусским организациям, которым разрешено их производство. При реализации или использовании спирта не по целевому назначению эти организации уплачивают акцизы в общеустановленном порядке

При ввозе на таможенную территорию РБ не облагаются акцизами:

– транспортные средства, осуществляющие междунар. перевозки грузов, багажа или пассажиров, а также топливо, продовольствие и др. имущество, необходимое для эксплуатации транспортных средств на время следования в пути.

– товары, подлежащие обращению в собственность государства.

Исчисление акцизов

1. Сумма акцизов по товарам, на которые установлены адволорные ставки:

С = Н* А/(100%-А),

Н-объект налогообложения (стоимость товара без учета акцизов)

А – ставка акцизов в%.

2. В случае применения сложившихся цен: С=Р*А,

Р - сложившаяся цена

3. Сумма акцизов по подакцизным товарам, ввозимым на тамож. территорию РБ, взимание которой осуществляется таможенными органами, на которые установлены адволорные ставки С=Н*А,

Н – таможенная стоимость, увеличенная на подлежащие уплате суммы таможенной пошлины.

4. При исчислении акцизов по твердым (специфическим) ставкам от объема продукции в натуральном выражении сумма акцизов определяется путем умножения налоговой базы на ставку акцизов.

Сроки уплаты акцизов

Плательщики акцизов представляют налоговым органам налоговые декларации (расчеты) о суммах акцизов, подлежащих уплате в бюджет, по установленной форме не позднее 20-го числа месяца, следующего за отчетным.

Уплата плательщиками в бюджет акцизов производится не позднее 22-го числа месяца, следующего за месяцем, в котором произведена реализация подакцизных товаров.

17. Сбор в республиканский фонд поддержки производителей с/х продукции, продовольствия и аграрной науки

Взимается с орг-й по ставке 1% от выручки, полученной от реализации продукции, товаров (Р, У) (банками и небанковскими кредитно-финансовыми организациями, за исключением НБ РБ, – от дохода за вычетом расходов по уплате процентов, комиссионных и прочих банковских расходов; организациями независимо от организационно-правовой формы, осуществляющими торговую, заготовительную деятельность и деятельность по предоставлению услуг общественного питания, – от валового дохода; страховыми организациями – от прибыли). При этом филиалы, представительства и иные обособленные подразделения белорусских орг-й, имеющие отдельный баланс и текущий (расчетный) либо иной банковский счет, по соответствующим объектам налогообложения исполняют налоговые обязательства этих орг-й в порядке, установленном настоящей статьей.

Освобод. от уплаты сбора в респ. фонд поддержки производ. с/х прод-и, продовольств. и аграрн. науки:

– орг-ции, осуществляющие предпринимат-ую деят-сть по произв-ву прод-и растениев-ва (кроме цветов и декоративных растений), животнов-ва, рыбоводства, пчелов-ва и прод-ов детского питания, – в части выручки от этой деятельности;

– орг-ции бытового обслуживания – в части выручки от реализации бытовых услуг комплексными приемными пунктами, расположенными в сельской местности;

– лечебно-производственные мастерские при психиатрических, психоневрологических и противотуберкулезных больницах и диспансерах;

– орг-ции потребительской кооперации (за исключением выручки, полученной от реализации товаров собственного производства, облагаемых акцизами);

– орг-ции общественных объединений «Белорусское товарищество инвалидов по зрению», «Белорусское общество инвалидов», «Белорусское общество глухих», в которых численность инвалидов составляет не менее 50 процентов от списочной численности работников;

– орг-ции, осуществляющие научную деят-ть, – в части выручки от реал-ции НИОКР, выпол-ых за счет средств респуб-ого либо местных бюджетов, включая денежные сред-ва по договорам, заключ-ым с орг-ями, которым эти средства выделены из бюджета;

– орг-ции, включ-ые в перечень орг-ций, их обособленных подразделений, осуществл-щих санаторно-курортное лечение и оздоровление населения, обороты по реал-ции на тер-рии РБ путевок которыми освобождаются от обложения НДС, – в части выручки от реализации на тер-рии РБ путевок на санаторно-курортное лечение и оздоровление;

– органы и подразделения по ЧС – в части выручки от оказания платных услуг по обслуживанию орг-ций пожарными аварийно-спасательными отрядами, частями и постами в городах, районах, на объектах;

– бюджетные орг-ции – в части средств, выделяемых из республ-го и местных бюджетов;

– организации – в части выделяемых из республ-ого и (или) местных бюджетов субсидий;

– организации – в части выручки от реализации работ по строительству, реконструкции, ремонту и содержанию автомобильных дорог общего пользования;

– организации – резиденты Парка высоких технологий – в части выручки от реализации продукции, товаров (р, у, имущественных прав на объекты интеллектуальной собственности);

– организации – резиденты свободных экономических зон – в части выручки от реализации: за пределы РБ иностранным орг-циям и (или) физ. лицам в соот-вии с заключ-ыми между ними договорами продукции, Т (Р, У) собственного произв-ва, произвед-ых этими резидентами на тер-рии СЭЗ;

на тер-рии РБ прод-ции, тов-в (Р, У) соб-ого производ-ва, которые произведены ими на тер-рии СЭЗ и относятся к импортозамещающим;

прод-ции, тов-в (Р, У) собств-го произв-ва, произвед-ых ими на тер-рии СЭЗ, другим резидентам СЭЗ согласно заключенным с ними договорам.

Суммы исчисленного сбора в республиканский фонд поддержки производителей с/х продукции, продовольствия и аграрной науки учитываются при формировании отпускных цен (тарифов) на продукцию, товары (работы, услуги).

Организации ежемесячно не позднее 20-го числа месяца, следующего за отчетным, представляют в налоговые органы по месту постановки на учет налоговую декларацию (расчет) о суммах исчисленного сбора в республиканский фонд поддержки производителей с/х продукции, продовольствия и аграрной науки за отчетный месяц.

Уплата сбора в республиканский фонд поддержки производителей с/х продукции, продовольствия и аграрной науки производится организациями ежемесячно нарастающим итогом с начала года не позднее 22-го числа месяца, следующего за отчетным.

Похожие работы

... налогообложения в бизнесе необходимо представить, чем будет заниматься фирма, с кем работать (население, организации), предусмотреть доходы. Применение специальных режимов налогообложения призвано облегчить жизнь малого предпринимательства, по крайней мере, в плане начисления и уплаты налогов. Режим применения упрощенной системы налогообложения, учета и отчетности был установлен Федеральным ...

... , а непрямые включаются в цену товаров и услуг. Для отдельного плательщика их размер прямо не зависит от его доходов. Второй составляющей налоговой системы является система непрямого налогообложения. В Украине применятся два вида непрямых налогов: универсальные и специфические акцизы, а также пошлины. С точки зрения выполнения фискальных функций они более эффективны, чем прямые, поскольку их база ...

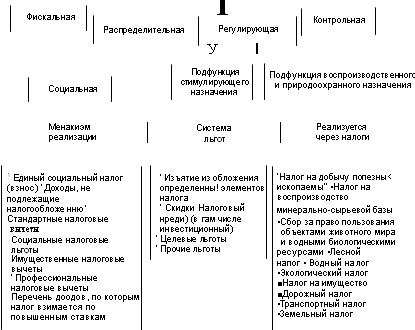

... могут быть регулярными и нерегулярными. 2. Принципы построения налоговой системы Под налоговой системой может пониматься построенная на основании четко сформулированных принципов налогообложения совокупность существующих в данном государстве налогов, установленных законодательно и взимаемых уполномоченными органами исполнительной власти. Данное определение целесообразно рассматривать как ...

... поощрения и развития приоритетных отраслей народного хозяйства, через налоги государство может проводить энергичную политику в развитии наукоемких производств и ликвидации убыточных предприятий. В формировании налоговой системы в России можно выделить 3 этапа: 1 этап (1991-1993) - принятие закона об основах налоговой системы РФ. Налоговая система в Российской Федерации практически была создана ...

0 комментариев