Навигация

Совершенствование организации потребительского кредитования в Республики Казахстан

3.2. Совершенствование организации потребительского кредитования в Республики Казахстан

Макроэкономическая стабилизация в целом и преодоление инфляции, в частности, также позволят населению шире использовать банковские ссуды для решения жизненно важных проблем. Все это указывает на необходимость дальнейшего развития и совершенствования кредитных связей коммерческих банков с населением на основе изучения отечественного и зарубежного опыта. С нашей точки зрения, необходимо развивать комплексное банковское обслуживание населения, предоставляя последним широкий выбор банковских продуктов и услуг, увеличивая доходы, формируя ресурсную базу банка, расширять кредитные отношения с населением.

Дальнейшее развитие и совершенствование кредитных взаимоотношений банков с населением возможно и целесообразно осуществлять на основе изучения и внедрения на практике передового отечественного и зарубежного опыта. Использование опыта других стран в области кредитования частных лиц может идти по мере накопления коммерческими банками опыта по кредитованию, укрепления материально-технической базы, обеспечения необходимыми кадрами, по нескольким направлениям:

- совершенствования используемых и внедрения новых видов ссуд;

- повышения качества банковского обслуживания населения;

- дифференциации условий предоставления ссуд в зависимости от вида ссуды, срока использования, уровня доходов заемщика и т.д.;

- унификации порядка оформления и использования кредитов и др.

Дальнейшее улучшение организации кредитования индивидуальных заемщиков требует решения ряда проблем. Потребительские кредиты в настоящее время выдаются не только кредитными институтами, но и предприятиями и организациями, которым кредитные функции не присущи. Кроме того, кредитование потребительских нужд населения многими организациями препятствуют решению многих вопросов. Например, отсутствует планирование потребительских кредитов в целом по стране и по отдельным регионам. В кредитных планах банков предусматриваются лишь выдаваемые ими кредиты. Затруднено изучение перспектив дальнейшего развития потребительских кредитов, согласование условий пользования ими. Выдача и погашение кредитов недостаточно увязаны с показателями баланса денежных доходов и расходов населения.

Вышесказанное подтверждает необходимость концентрации выдачи всех видов потребительских кредитов в банковской системе.

Представляется целесообразным существенно расширить перечень видов ссуд, предоставляемых клиентам на образование, на организацию собственного бизнеса, а также предоставлять различные услуги, в том числе информируя клиентов о программах стимулирования инвестиций и предпринимательства.

Кроме того, положительный эффект для развития кредитования индивидуальных заемщиков имело бы также:

- введение целевых жилищно-строительных вкладов и предоставление на этой основе первоочередного права на получение инвестиционного кредита владельцам вкладов после соблюдения установленных условий: срока хранения и необходимой суммы накопления средств на вкладе;

- проведение маркетинговых исследований банков с целью выявления потребности населения в новых видах ссуд;

- повышение уровня информированности частных клиентов банков о новых видах кредитов и банковских услуг;

- максимальный учет интересов клиента, индивидуальный подход при кредитовании.

Развитие кредитных отношений населения с банками – это вопрос не только экономический, но и политический и социальный. Помимо необходимой экономической и политической стабилизации, разработки коммерческими банками социально-ориентированной кредитной политики во взаимоотношениях с населением, он требует также модернизации форм и методов кредитования, совершенствования процентной политики и условий предоставления и погашения кредитов, использования опыта зарубежных стран с рыночной экономикой.

Совершенствование кредитования населения в условиях роста межбанковской конкуренции служит для банка важным фактором, укрепляющим его общественный имидж, привлекательность и доходную базу. Эти свойства потребительского кредита обеспечивают возрастающее к нему внимание.

Таким образом, при работе с большим числом индивидуальных заемщиков их платежеспособность нужно оценивать только исходя из официальных текущих доходов, усредненных за достаточно продолжительный период времени. Необходимо также уделять большое внимание стабильности доходов и вероятности их изменения в будущем. Последнее, относится, в частности, к платежеспособности и к стабильной работе предприятия, перечисляющего заработную плату потенциального заемщика в банк.

В банке должны быть сформулированы четкие и однозначные критерии, которыми должен руководствоваться работник банка, принимая решение о кредитовании сотрудника предприятия. Список этих критериев не должен быть избыточным, и любое значение каждого из них должно быть легко проверяемым.

На каждой стадии бизнес-процесса необходимо описать все действия персонала, весь документооборот, бухгалтерский и юридический, и разработать все типовые формы документов. Бизнес-процесс должен также предусматривать нетипичное развитие ситуации, например, изменение группы риска, появление просроченных обязательств, досрочное прекращение кредитования. Здесь также должны быть описаны все действия и весь документооборот.

Другими словами, для банка, занимающегося обслуживанием большого числа индивидуальных заемщиков, не должно возникать «не предусмотренных ранее» ситуаций.

Финансовые операции по выдаче/погашению кредитов, погашению процентов, внебалансовому учету, расчету и формированию резервов и т. п. должны осуществляться в автоматическом режиме на уровне непосредственных исполнителей с формированием соответствующих документов и распоряжений по факту их совершения по итогам операционного дня. Количество таких документов должно быть минимизировано. Обратный порядок, например, сначала подписание распоряжения на погашение процентов, а потом сама операция по погашению процентов, приведет к резкому росту издержек банка [33, с.88].

На пространстве СНГ казахстанская банковская система считается одной из самых прогрессивных и грамотно построенных. Но отечественные потребители пока не имеют достаточного опыта в общении с финансовыми институтами. Проблема соотечественников в том, что сбережения у них появились лишь недавно, и как ими лучше распорядиться, какому банку и в какой форме доверить, многие попросту не знают. Где открыть счет или депозит? В каком банке выгоднее условия кредитования? Через какой банк приобрести платежную карточку или осуществить перевод? Все эти вопросы для казахстанских потребителей сегодня весьма актуальны [34].

В наш стремительный век нелегко уследить за всеми новшествами и разобраться в качестве и выгодности услуг, предлагаемых потребителям банковским сектором. Поэтому изначально следует провести мониторинг банковских услуг, который помог бы заемщику сориентироваться в море предложений. Но при ближайшем рассмотрении оказалось, что услуги в различных казахстанских банках не имеют существенных отличий. Практически у всех банков (во всяком случае у тех, что активно работают с физическими лицами) в арсенале имеется несколько видов депозитов, ипотечных и потребительских кредитов, платежных карточек и так далее. И у всех банков условия по этим видам услуг очень схожи.

Для примера депозиты, на которые можно в любое время вкладывать деньги, а также снимать их (соблюдая минимальный неснижаемый остаток). Еще некоторое время назад они были редкостью, сейчас же такие депозиты предлагают очень многие банки. При этом в какой бы банк вы ни положили деньги на депозит, прибыль по окончании срока вклада будет различаться очень незначительно, так как ставки вознаграждения у всех примерно одинаковы. Скажем, по депозиту «Чемпион», который предлагает БанкЦентрКредит, она составляет 9,5 процентов для вкладов в тенге и 6 процентов для долларовых вкладов (процент на этот и последующие депозиты приводится из расчета, что вклад открыт на 18 месяцев). «АТФ-Комфорт» от АТФБанка предполагает банковское вознаграждение 8,5 проц. для тенговых депозитов и 5 процентов для депозитов в долларах. «Фаворит» Альянс Банка обещает 10 процентов в тенге и 6,5 – в валюте, «Формула успеха» от банка «ТуранАлем» – 9,7 и 6, 2 соответственно, депозит Казкоммерцбанка «Свобода» – 10 процентов в тенге, 6,4 – в долларах, а «Максимум Популярный» Нурбанка – 9,5 проц. в тенге и 6 – в долларах.

Как видно, ставки вознаграждения отличаются несущественно, хотя имеются и определенные нюансы. Например, в БТА минимальный первоначальный взнос по депозиту «Формула успеха» составляет 1 тысячу долларов или 150 тысяч тенге, а в Нурбанке по «Максимум Популярный» – 10 тысяч тенге или 100 долларов. Какие-то банки дарят клиентам, открывающим депозит, платежные карты, другие же привлекают потребителей розыгрышами призов или возможностью поменять валюту депозита в течение срока действия договора без потери вознаграждения. В общем, можно долго изучать предложения, и в конце концов выбрать то, что оптимально подходит именно вам, но итог, то есть полученная прибыль, все равно окажется примерно такой же, как и у вкладчиков других банков. В основном это обусловлено тем, что максимальная ставка выплат по депозитам ограничивается Фондом гарантирования вкладов физических лиц.

В июне на расширенном заседании консультативного совета АO «Казахстанский фонд гарантирования депозитов» обсуждался вопрос об отмене максимальных ставок вознаграждения по гарантируемым депозитам и расширении гарантируемой базы за счет включения в нее негарантируемых срочных и условных депозитов (VIP-депозитов).

Но пока максимальные ставки остаются в силе и, как говорится, выше головы банки прыгнуть не могут. Хотя, конечно, доход по различным депозитам разнится в зависимости от того, на какой срок открыт вклад (чем больше срок, тем выше процент доходности), собираетесь ли вы снимать проценты ежемесячно или хотите получить их в конце срока депозита с капитализацией (ежемесячное получение процентов, естественно, предполагает меньший доход), и ряда других причин. Но все возможные варианты условий по депозитам можно найти и в пределах одного банка. Если же какой-то банк предлагает более выгодную, необычную или интересную услугу, то остальные очень скоро тоже вводят подобную.

Примерно такая же ситуация и с кредитованием, переводами, открытием платежных карточек и так далее. Полноценное ноу-хау на казахстанском банковском рынке встречается не часто. Из свежих примеров на ум приходят только кредитные карты Казкоммерцбанка GoCard, предполагающие, что чем больше вы тратите, тем больше у вас скапливается бонусов, которыми затем можно расплачиваться за различные услуги и товары.

В целом же ситуация с похожестью и сопоставимостью услуг, предлагаемых казахстанскими банками, свидетельствует о стабильности и высоком уровне банковской системы страны. Скажем, если вы решите выбрать лучший швейцарский банк с максимально выгодными услугами, то вряд ли справитесь с задачей, так как все они примерно на одном уровне и предлагают похожий продукт. Причем если раньше крупнейшие лидирующие казахстанские банки уделяли работе с физическими лицами меньше внимания, чем своему сотрудничеству с крупными клиентами (юридическими лицами), а разнообразные и выгодные потребительские кредиты и депозиты для физических лиц предлагали в основном банки поменьше, то сейчас конкуренция на рынке розничных банковских услуг обострилась. И это, кстати, косвенно свидетельствует о реальном росте доходов населения и о приумножении личных накоплений казахстанцев. А также говорит о том, что казахстанцы становятся более уверенными в завтрашнем дне и все меньше боятся «жить в кредит».

Второй положительный момент, который можно отметить в сложившейся ситуации, заключается в том, что, не имея возможности эффективно конкурировать по ставкам вознаграждения, банки пытаются вводить новые дополнительные услуги. Но так как новшества моментально начинают тиражироваться, конкуренция все больше перемещается в сферу качества сервиса. Поэтому мы пришли к выводу, что сравнивать и оценивать банки следует не по выгодности их услуг (как было сказано выше, условия, предлагаемые различными банками, вполне сопоставимы), а по доступности для населения информации о тех или иных банковских продуктах, уровню сервиса и удобству обслуживания.

Что касается доступности информации, то таковой лишь с натяжкой можно считать рекламу. Она, конечно, свое дело делает, так как потребители не располагающие временем на проведение мониторинга банковских услуг, зачастую выбирают тот банковский продукт, который более активно рекламируется. Так, более половины из опрошенных нами нескольких десятков потребителей банковских услуг отметили, что остановили выбор на том или ином банке, поддавшись влиянию рекламы.

Хотя понятно, что далеко не всегда широко рекламируемая услуга является лучшей. Кроме того, банки в выгодном свете выставляют плюсы той или иной своей услуги, но на этапе рекламы никогда не информируют о ее минусах. Например, практически ни один банк не афиширует размер своей комиссии при выдаче потребительских кредитов. Например, взяв потребительский кредит в Альянс Банке и в последствии рассчитав платежи, можно выяснить, что комиссия банка составила 5 процентов от суммы кредита. Более того, оказалось, что, оформив кредит на сумму 300 тысяч тенге, он получил на руки 285 тысяч, но проценты по кредиту выплачивает с полной суммы. Впрочем, Альянс Банк в данном вопросе не исключение, и многие другие банки также в последний момент информируют клиентов о том, что выданная в кредит сумма окажется меньше той, на которую вы рассчитываете.

В общем, реклама ненадежный источник информации, зато практически все казахстанские банки имеют сайты. А если банковский сайт хорошо продуман и удобен для пользователей, то на нем можно найти всю необходимую информацию. В этом плане хорош сайт Казкоммерцбанка, ТемирБанка на котором можно воспользоваться специальным калькулятором и рассчитать доход по депозитам, размер выплат по кредитам и так далее. Подобная калькуляция возможна и на сайтах БанкТуранАлем, Альянс Банка, Нурбанка и некоторых других.

К сожалению, далеко не все казахстанские потребители являются продвинутыми пользователями Интернета, поэтому большое значение имеет то, насколько грамотно и вежливо отвечают на вопросы сотрудники банков. Большое значение при выборе банка имеет удобство обслуживания в нем, то есть разветвленная сеть филиалов и достаточное количество банкоматов. Но не всегда обилие филиалов это гарантия качества обслуживания.

Каждый банк, рано или поздно, сталкивается с проблемой неплатежей, и перед его руководством встает дилемма - решать этот вопрос собственными силами, увеличивая штат специализированных сотрудников, или обращаться в компанию, профессионально занимающуюся сбором задолженности.

В большинстве случаев, следуя сложившейся традиции, руководители кредитных организаций поручают решение этой задачи штатным юристам, либо службе экономической безопасности банка. Преимущество этого варианта - в экономии средств на оплату услуг коллекторской компании, а также в относительном контроле за ходом выполнения работ своими сотрудниками. На практике подобная экономия не всегда себя оправдывает. Недостаток специальной подготовки, опыта, гибкости, свободы принятия решений и отсутствие прямой материальной заинтересованности в возврате денежных средств, в конечном счете приводит к малоэффективным результатам действий штатных сотрудников банка.

Создание же профессиональной коллекторской службы, хорошо подготовленной, обладающей специальными навыками, технологиями, специализированным программным обеспечением, и, что немало важно, достаточным опытом в разрешении долговых проблем, требует очень существенных финансовых и временных затрат.

Преимущества сотрудничества с коллекторским агентством состоят в первую очередь в том, что взыскание задолженности - это основной, а не дополнительный вид его деятельности и занимаются этим прошедшие специальную подготовку специалисты, владеющие арсеналом знаний из таких областей, как психология, социология, юриспруденция, финансы. Наконец, каждый из них материально мотивирован и заинтересован в конечном результате. Следует отметить, что если еще полтора - два года назад банковское сообщество России скептически относились к коллекторским агентствам, то на сегодняшний день явно видна позитивная тенденция развития их взаимного сотрудничества и некоторые банки уже открыто заявляют об этом в средствах массовой информации [35, с.38].

Продолжая аналогию с мировым опытом, можно отметить еще одно направление развития в коллекторском бизнесе - это услуги по оценке платёжеспособности потенциального заёмщика и предупреждению выдачи банком рискованных кредитов. Во всем мире эта практика достаточно распространена, но у нас пока активно не используется.

По данным АФН в 2007-2008гг. ожидается настоящий бум потребительских кредитов, поэтому количество неплательщиков может увеличиться с 1 до 5 процентов. Вот, именно тогда и понадобится помощь специалистов по возвращению долгов, так называемых коллекторских компаний. Своих "любимых" должников банки делят на три категории. Первая – «забыл, сейчас заплачу», вторая - это клиенты, которые отказываются платить по тем или иным причинам: телефон сломался, с женой развелся, осталось у нее, пусть она платит и третья - это мошенники [36].

В общем, подводя итог, можно сказать, что мы находимся в начале большого пути с огромным полем деятельности и перспективой превращения казахстанского коллекторского бизнеса в индустрию с миллиардными оборотами.

Поэтому, одной из первостепенных задач - донести до казахстанской общественности, до деловых кругов то, что современные услуги по взысканию задолженности - это цивилизованный, высокотехнологичный бизнес, уже давно востребованный во всём мире и наша задача - укреплять его престиж на казахстанском рынке, повышая взаимное доверие клиентов.

Реклама часто называет потребительские кредиты “самой демократичной” банковской услугой. Непосвященному, действительно, кажется странным, зачем банкам возиться со сравнительно небольшими по объему, но достаточно хлопотными операциями с частными лицами, с мизерными кредитами, в то время как у них есть масса крупных корпоративных клиентов. Но дело здесь в общих объемах. Финансисты Европы, США, Канады, Австралии в свое время сделали все для того, чтобы максимально рационализировать бюджет каждой семьи, заставив ее накопления работать сегодня, а не лежать годами в чулках в ожидании заветной крупной покупки.

В результате уже не одно десятилетие значительная часть населения этих стран пользуется лучшими благами цивилизации – недвижимостью, автомобилями – в рассрочку, в чем есть масса плюсов как для кредитодателей, так и для их клиентов. Выгода банков понятна: в виде процентного вознаграждения они имеют долгосрочный стабильный доход, причем чем больше объем освоенного банком рынка, тем этот доход весомее. Потребитель же получает возможность уже сегодня пользоваться весьма дорогими вещами, на которые ему при ином раскладе пришлось бы копить деньги десять – двадцать лет. Хотя это удовольствие, конечно же, небесплатное: кредит придется отрабатывать те же десять – двадцать лет, заплатив в конечном счете больше, чем при единовременном расчете, – но несомненным выигрышем становится доступность высокого качества жизни самым широким слоям населения.

ЗАКЛЮЧЕНИЕ

На сегодняшний день программа кредитования физических лиц предполагает оплату услуг по ремонту автотранспорта, жилья, медицинских, образовательных, туристических услуг, для проведения торжеств, а также удовлетворения неотложных нужд, не связанных с предпринимательской деятельностью. Помимо этих кредитов, к продаже в кредит подключаются все новые и новые сегменты потребительских товаров: от мебели до сотовых телефонов. Практически все банки первой десятки заявили о создании собственных программ кредитования физических лиц.

Связано это с ростом депозитов физических лиц в банках второго уровня. Создание системы гарантирования вкладов, общее повышение благосостояния привело к появлению у банков довольно большого финансового ресурса.

В последние годы кредитование потребителей относится к разряду наиболее популярных финансовых услуг, предоставляемых банками. Сегодня рынок потребительского кредитования в Казахстане переживает значительный подъем. Данный вид кредита помогает банку диверсифицировать свою клиентскую базу, привлечь депозиты и найти источники доходов, дополняющие и компенсирующие риск по кредитам и депозитам предпринимательских фирм. Действительно, в последние годы многие банки уделяют все большее внимание потребительскому кредитованию в целях избежать или ослабить воздействие экономических циклов, приводящее к периодическому снижению объемов традиционного банковского кредитования предпринимательской деятельности, а также избежать острой конкуренции со стороны иностранных банков.

Несмотря на это, потребительское кредитование имеет свои существенные недостатки с точки зрения банкиров. Процент невозвращенных кредитов подобного рода обычно выше, чем по другим видам банковских кредитов, хотя валовые доходы по ним также значительно выше. Ключевыми факторами предоставления качественных потребительских кредитов выступают характер и чувство ответственности заемщика. Банк может оценить их с помощью анализа кредитной истории заемщика, которая, как правило, может быть получена от кредитного бюро. Значение кредитных бюро чрезвычайно велико, их существование позволяет кредитным организациям выдавать ссуды клиентам, которые ранее в банке не обслуживались. Кроме того, общепризнанной является ценность предыдущей кредитной истории для прогнозирования вероятности дефолта.

Исследование показало, что современная казахстанская практика кредитования физических лиц на потребительские цели требует своего совершенствования как с точки зрения расширения объектов кредитования, так и дифференциации условий предоставления ссуд.

С нашей точки зрения, необходимо развивать комплексное банковское обслуживание населения, предоставляя последним широкий выбор банковских продуктов и услуг, увеличивая доходы, формируя ресурсную базу банка, расширять кредитные отношения с населением. Макроэкономическая стабилизация в целом и преодоление инфляции, в частности, также позволят населению шире использовать банковские ссуды для решения жизненно важных проблем. Все это указывает на необходимость дальнейшего развития и совершенствования кредитных связей коммерческих банков с населением на основе изучения отечественного и зарубежного опыта.

Однако, в процессе анализа индивидуальной кредитоспособности частных лиц важно очень осторожно использовать метод кредитного скоринга, так как особенно при выдаче долгосрочных ссуд ситуация в процессе исполнения кредитного договора сильно меняется и возможна серьезная опасность непогашения ссуды.

Работа по минимизации кредитных рисков казахстанскими коммерческими банками строится аналогично подходам, принятым в развитых странах Запада. Управление кредитным риском предполагает анализ каждой отдельной ссуды и кредитного портфеля банка в целом.

В настоящее время в нашей стране определенная практика оценки кредитоспособности клиента существует, но в основном она носит формальный (документальный) характер. Работа по анализу кредитоспособности индивидуального предшествует заключению с ним кредитного договора и позволяет выяснить риски, способные привести к непогашению ссуды в обусловленный срок, и оценить вероятность своевременного ее возврата. Неформальный анализ кредитоспособности индивидуальных клиентов применяется исключительно редко.

Настороженность вызывает быстрый рост кредитования в банковской системе, темп которого увеличился в 2006 г. почти в два раза по сравнению с 70% в год в среднем за предыдущие пять лет. Высокие темпы роста, видимо, сохранятся в 2007-2008 гг. — особенно в быстроразвивающемся розничном сегменте банковского сектора.

Несмотря на достигнутые успехи, уровень кредитоспособности банков Казахстана по-прежнему сдерживают такие факторы, как недостаточная прозрачность структуры собственности, нуждающийся в реструктуризации корпоративный сектор, стремительный рост кредитования, высокая степень концентрации ссуд по отраслям и отдельным заемщикам, а также значительная доля кредитования в иностранной валюте. Все эти факторы подвергают банки риску дестабилизации экономики, процентных ставок и валютного курса. Настораживает также усиливающаяся экспансия казахстанских банков на другие рынки стран СНГ с более высоким уровнем рисков, главным образом в Россию.

В Казахстане создано ТОО «Первое кредитное бюро» в августе 2004 года по инициативе Ассоциации финансистов Казахстана (АФК).

Основная деятельность кредитного бюро состоит в формировании кредитных историй заемщиков и предоставлении отчетов кредиторам. Юридическая база для создания в Казахстане данного инфраструктурного института финансового рынка была закреплена в законе РК «О кредитных бюро и формировании кредитных историй».

По данным АФН в 2007-2008гг. ожидается настоящий бум потребительских кредитов, поэтому количество неплательщиков может увеличиться с 1 до 5 процентов. Вот, именно тогда и понадобится помощь специалистов по возвращению долгов, так называемых коллекторских компаний. Преимущество этого варианта - в экономии средств на оплату услуг коллекторской компании, а также в относительном контроле за ходом выполнения работ своими сотрудниками. Недостаток специальной подготовки, опыта, гибкости, свободы принятия решений и отсутствие прямой материальной заинтересованности в возврате денежных средств, в конечном счете приводит к малоэффективным результатам действий штатных сотрудников банка.

Таким образом, одной из важнейших задач казахстанских банков на этапе развития является создание и внедрение банковских технологий, позволяющих вести прибыльный бизнес с оптимальной степенью осторожности, что наиболее полно отвечает интересам национальной экономики. Краеугольным камнем успешного банковского бизнеса должны стать рациональная кредитная политика и кредитная культура, так как в сложившихся экономических условиях значение кредитного бизнеса для банков будет возрастать.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1 Закон РК «О банках и банковской деятельности в РК» 1995г. (с изменениями и дополнениями на 2007г.)

2 Закон РК от 30 марта 1995 г. №2155 «О Национальном Банке Республики Казахстан» (с изменениями и дополнениями 2005г.)

3 Закон Республики Казахстан от 06.07.2004 N 573-2"О Кредитных бюро и формировании кредитных историй в Республике Казахстан"

4 Постановление Правления Агентства РК по регулированию и надзору финансового рынка и финансовых организаций от 30 сентября 2005г. №358 «Инструкция о нормативных значенияхи методике расчетов пруденциальных нормативов для БВУ».

5 Правила об условиях и минимальных требованиях к порядку предоставления информации поставщиками информации, о порядке оформления согласия субъектов кредитных историй на предоставление информации о них в кредитные бюро, оформления согласия на выдачу кредитного отчета и об условиях и порядке предоставления кредитного отчета от 21 августа 2004 года N 250

6 «Деньги Кредит Банки» /под ред. Сейткасымова Г.С. – А.: Экономика, 1999год

7 Банковское дело / под ред. О.И. Лаврушина.- М.: Финансы и статистика, 1998год

8 Журнал «Банки Казахстана» №3 2004 год

9 Гарбузов, А.К. Финансово-кредитный словарь, том II. Москва, Финансы и статистика, 1986 г.

10 Лаврушина, О.И. Организация и планирование кредита. Москва, Финансы и статистика, 1991 г.

11 Липсиц, И.В. Экономика без тайн. Москва, Дело ЛТД, 2003 г.

12 Капалина К.А. «Покупка в рассрочку» Банки Казахстана №11, 2006г

13 Долан Э. Дж. Кэмпбелл Р. Дж. «Деньги, банковское дело и денежно- кредитная политика» - Москва – Ленинград, 1991

14 Травкин А.А. Способы обеспечения исполнения кредитных обязательств / А.А. Травкин, Н.Н. Арефьева, К.И. Карабанова; Волгогр. гос. ун-т. — Волгоград, 2005.

15 Ачкасов А. И. Активные операции коммерческих банков / Под ред. А. П. Носко. - Консалтбанкир, 2004.

16 Мак Нотон Д. Банковские учреждения в развивающихся странах // том 1: Укрепление руководства и повышение чувствительности к изменениям. Всемирный Банк, 2000.

17 Чацкис, Е.Д. Толковый словарь финансово – бухгалтерских терминов и понятий. Д: “Сталкер”,1996 г

18 Гольцберг, М.А. Хасан-Бек, Л.М. Кредитование. Пер. с англ. Киев, торгово-издательское бюро ВHV, 1994г

19 Питер Роуз «Банковский менеджмент», 1995г.

20 Щиборщ К. Потребительский кредит: западный опыт и перспективы развития в России // Банковские технологии, № 9, 2000

21 Ширинская Е.Б. Операции коммерческих банков и зарубежный опыт – М.: Финансы и статистика, 1993;

22 Папова Г. С. «Кредитная политика коммерческого банка» - Москва, 1997

23 Долан Э. Дж. Кэмпбелл Р. Дж. «Деньги, банковское дело и денежно- кредитная политика» - Москва – Ленинград, 1991

24 Хе Олег Народный банк увеличивает объемы потребительского кредитования // Panorama, №48, 14 декабря, 2001г.

25 Отчет Национального банка Республики Казахстан о состоянии банковского сектора РК в 2006 году

26 Акимова И. Преимущества электронной очереди\\ Мир финансов №2, 2007г.

27 Кредитная политика АО «Темiр Банк», 2007г.

28 Сейткасимов Г.С. Бухгалтерский учет и отчетность в банке. А., 2005.

29 Постановление Правления Национального Банка Республики Казахстан “Об утверждении Правил классификации активов, условных обязательств и создания провизий (резервов) против них, с отнесением их к категории сомнительных и безнадежных” от 16 ноября 2002 года № 465 с изменениями на 01.09.2004 г.

30 Назарова З. Недвижимость для людей с высокими доходами. www.expert.ru, 2007г

31 Исина С. Переход от корпоративного кредитования к розничному. //Мир финансов №11, 2006г.

32 Есентугелов А. www.dn.kz, 2007г.

33 Корнилова Л. Банкротство: какой банк следующий? //Материалы международной научно-практической конференции, Университет международного бизнеса, 2006г.

34 Семыкина Ю. В каком банке выгоднее условия кредитования?// www.expert.ru

35 Коллекторские агентства становятся все более желаемыми партнерами банков. Морозов А.Р. / 22 декабря 2006// Банковское Обозрение №12, 2006

36 Кризис плохих долгов. Альфия Ахмедшина //Капитал.kz (Алматы), № 27 (27),20.10.2005г.

ПРИЛОЖЕНИЕ 1

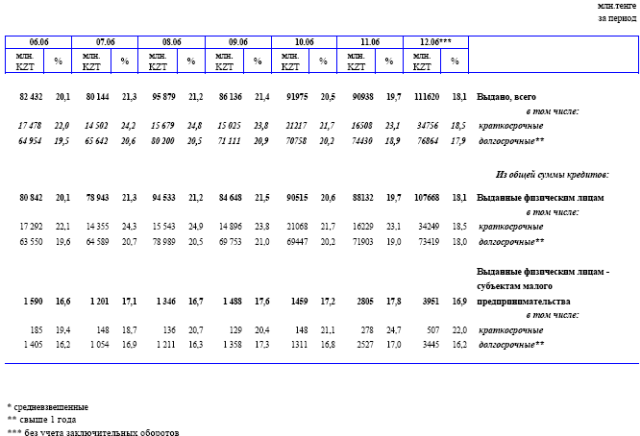

Кредиты, выданные банками населению на потребительские цели

Примечание – Источник: Статистический бюллетень Национального Банка Республики Казахстан №12 декабрь 2006г. С.-79

ПРИЛОЖЕНИЕ 2

Программа потребительского кредитования «Авто-универсал»

| Целевое назначение | Приобретение новых и подержанных автомобилей через автосалоны и рынки | |

| Валюта кредита | Доллары США, тенге | |

| Возраст автомобиля | До 15 лет (иномарки с левым и правым рулем) и до 3 лет (СНГ) | |

| Максимальный срок кредитования | До 7 лет | |

| Минимальный срок кредитования | Без ограничений | |

| Максимальная сумма кредита | Не должна превышать разницы между оценочной стоимостью и суммой первоначального взноса | |

| Минимальная сумма кредита | 1000 долларов США | |

| Обеспечение | Приобретаемый автомобиль и первоначальный взнос | |

| Размер первоначального взноса, в % от наибольшей из оценочной и продажной стоимости | От 15% (иномарки с левым и правым рулем) | От 30% (СНГ) |

| Способ погашения | Аннуитетные платежи | |

| Досрочное погашение | Без ограничений | |

| Комиссия за рассмотрение заявки | 5 000 тенге | |

| Комиссия за организацию кредита | От 5 000 до 30 000 тенге | |

| Комиссия за обналичивание | · 0,7 % от суммы кредита · В случае перевода денег - по действующим тарифам банка | |

| Страхование | Имущественное на весь срок займа: в первый год - на 100 %; в последующие годы - по остаточной стоимости займа | |

| Гражданство заемщика | Республика Казахстан | |

| Возраст заемщика | От 18 лет - на момент погашения кредита не должен превышать пенсионного возраста | |

| Стаж работы заемщика | Не менее 6 месяцев | |

| Вид занятости заемщика | Физические лица: наемные работники, занимающие ответственные должности в государственных и бюджетных учреждениях, крупных коммерческих структурах, финансовых институтах или граждане, занимающие выборные должности, известные деятели культуры, искусства, и другие публичные личности. Также к этой категории относятся клиенты банка, имеющие платежные карточки, сотрудники предприятий, заключивших Договор о сотрудничестве с перечислением заработной платы на счета сотрудников, а также сотрудники Банка и дочерних компаний Банка; | |

| Срок оформления кредита | 3 дня | |

Примечание – Составлено по материалам Кредитной политики АО «Темiр Банк», 2007г.

ПРИЛОЖЕНИЕ 3

Программа потребительского кредитования на ремонт жилья| Целевое назначение | Приобретение, ремонт и строительство жилья |

| Сумма | От 600 000 до 50 000 000 |

| Процентная ставка | 11 - 13% годовых |

| Погашение кредита | Ежемесячно (аннуитетными платежами) |

| Досрочное погашение | Минимальная сумма досрочного погашения 100 МРП |

| Штраф за досрочное погашение | 1% от суммы погашения |

| Пеня за просрочку | 0,2% от суммы просроченного платежа за каждый день |

| Страхование | · обязательные виды страхования: личное страхование; страхование имущества (предмета залога); · В случае внесения первоначального взноса менее 30% - страхование ГПО; · В случае внесения первоначального взноса в размере 10% - гарантирование АО «КФГИК». |

Примечание – Составлено по материалам Кредитной политики АО «Темiр Банк», 2007г.

ПРИЛОЖЕНИЕ 4

Программа потребительского кредитования АО «Казахстанская Ипотечная Компания» на приобретение жилья с фиксированной ставкой вознаграждения

:| Целевое назначение | Приобретение, ремонт и строительство жилья |

| Сумма | От 600 000 до 5 000 000 |

| Процентная ставка | 10% (фиксированная на весь срок действия кредита) |

| Погашение кредита | Ежемесячно (по принципу аннуитетного платежа) |

| Досрочное погашение | Мораторий на досрочное погашение 3 года |

| Штраф за досрочное погашение | 0% |

| Пеня за просрочку | 0,2% от суммы просроченного платежа за каждый день |

| Страхование | · обязательные виды страхования: личное страхование; страхование имущества (предмета залога); · В случае внесения первоначального взноса от 15 до 30% - страхование ГПО; · В случае внесения первоначального взноса в размере от 10 до 15% - гарантирование АО «КФГИК». |

Примечание – Составлено по материалам Кредитной политики АО «Темiр Банк», 2007г.

ПРИЛОЖЕНИЕ 5

Программа потребительского кредитования АО «ТЕМIРБАНК» - пакет «Инвестиционный»

| Целевое назначение | Участие в долевом строительстве |

| Валюта кредита | тенге |

| Срок кредитования | от 1 до 3 лет |

| Максимальная сумма | не более 70% от оценочной стоимости недвижимости |

| Обеспечение | залог доли в строительстве, дополнительный залог |

| Размер первоначального взноса | от 30 % |

| Способ погашения | в период займа гашение процентов ежемесячно, погашение основного долга по окончании срока единым платежом |

| Досрочное погашение | без ограничений, минимальная сумма погашения 200 000 тенге. |

| Комиссия за рассмотрение заявки | 4 500 тенге |

| Комиссия за организацию кредита | 0,8% от суммы займа, мин 40 000 тенге |

| Комиссия за обналичивание | 0,5% от суммы кредита |

| Страхование | · имущественное страхование залога · страхование Заемщика от несчастного случая · страхование чистоты титула собственности |

| Гражданство заемщика | Республика Казахстан |

| Возраст заемщика | · не старше 55 лет для женщин · не старше 60 лет для мужчин |

| Стаж работы заемщика | · для 1-ой категории - официальное подтверждение доходов не требуется, · для 2-ой категории - не менее 6 месяцев |

| Вид занятости заемщика | · 1-ая категория -"профессиональные" игроки на рынке недвижимости, · 2-ая категория - топ-менеджеры крупных компаний |

Примечание – Составлено по материалам Кредитной политики АО «Темiр Банк», 2007г.

ПРИЛОЖЕНИЕ 6

Программа потребительского кредитования АО «ТЕМIРБАНК» - пакет «Молодежный»

| Целевое назначение | Приобретение жилья |

| Валюта кредита | тенге |

| Срок кредитования | от 20 до 30 лет |

| Максимальная сумма | не более 95% от оценочной стоимости недвижимости |

| Обеспечение | Приобретаемая недвижимость, дополнительный залог |

| Размер первоначального взноса | от 5 % |

| Способ погашения | аннуитетные платежи (ежемесячно) |

| Досрочное погашение | минимальная сумма погашения 200 000 тенге. |

| Комиссия за рассмотрение заявки | 2 500 тенге |

| Комиссия за организацию кредита | 30 000 тенге |

| Комиссия за обналичивание | 0,5% от суммы кредита |

| Cтрахование | · имущественное страхование залога · страхование Заемщика от несчастного случая · страхование чистоты титула собственности |

| Гражданство заемщика | Республика Казахстан |

| Возраст заемщика | от 18 до 35 лет включительно |

| Стаж работы заемщика | не менее 6 мес. |

| Вид занятости заемщика | Физические лица, стабильно получающие заработную плату, подтверждение которой осуществляется по базе ГЦВП |

| Срок оформления кредита | до 5 рабочих дней |

Примечание – Составлено по материалам Кредитной политики АО «Темiр Банк», 2007г.

ПРИЛОЖЕНИЕ 7

Программа потребительского кредитования АО «ТЕМIРБАНК» - пакет «Заслуженный»

| Целевое назначение | Приобретение и ремонт квартир |

| Валюта кредита | тенге |

| Срок кредитования | от 2 до 15 лет |

| Максимальная сумма | не более 65% от оценочной стоимости недвижимости |

| Обеспечение | Приобретаемая квартира, дополнительный залог |

| Размер первоначального взноса | от 35 % |

| Способ погашения | Ежемесячные платежи, с начислением вознаграждения на фактический остаток задолженности |

| Досрочное погашение | без ограничений, минимальная сумма погашения 200 000 тенге. |

| Комиссия за рассмотрение заявки | 2500 тенге |

| Комиссия за организацию кредита | 30000 тенге |

| Комиссия за обналичивание | 0,5% от суммы кредита |

| Страхование | · имущественное страхование залога · страхование жизни Заемщика · страхование чистоты титула собственности |

| Гражданство заемщика | Республика Казахстан |

| Возраст заемщика | не моложе 50 лет |

| Стаж работы заемщика | не менее 6 месяцев |

| Вид занятости заемщика | Физические лица: наемные работники, занимающие ответственные должности в государственных и бюджетных учреждениях, крупных коммерческих структурах, финансовых институтах или граждане, занимающие выборные должности, известные деятели культуры, искусства, и другие публичные личности. |

| Срок оформления кредита | до 5 рабочих дней |

Примечание – Составлено по материалам Кредитной политики АО «Темiр Банк», 2007г.

ПРИЛОЖЕНИЕ 8

Программа потребительского кредитования АО «ТЕМIРБАНК» - пакет «Свободный - 2»

| Целевое назначение | Приобретение жилья |

| Валюта кредита | Тенге, доллары США |

| Срок кредитования | от 3 до 20 лет |

| Максимальная сумма | не более 75% от оценочной стоимости недвижимости |

| Обеспечение | Приобретаемая недвижимость, дополнительный залог |

| Размер первоначального взноса | от 25 % |

| Способ погашения | аннуитетные платежи (ежемесячно) |

| Досрочное погашение | без ограничений, минимальная сумма погашения 200 000 тенге. |

| Комиссия за рассмотрение заявки | 4 500 тенге |

| Комиссия за организацию кредита | 0,5 % от суммы кредита, мин 30 000 тенге |

| Комиссия за обналичивание | 0,5 % от суммы кредита, 1% от суммы кредита в долларах США |

| Cтрахование | · имущественное страхование залога · личное страхование Заемщика (жизнь и потеря трудоспособности) · страхование чистоты титула собственности |

| Гражданство заемщика | Республика Казахстан |

| Возраст заемщика | · не старше 55 лет для женщин · не старше 60 лет для мужчин |

| Стаж работы заемщика | без подтверждения доходов |

| Вид занятости заемщика | Физические лица, осуществляющие частную предпринимательскую деятельность на основе патента или иных документов, а также наемные рабочие, не способные документально подтвердить свои реальные доходы |

Примечание – Составлено по материалам Кредитной политики АО «Темiр Банк», 2007г.

ПРИЛОЖЕНИЕ 9

Программа потребительского кредитования АО «ТЕМIРБАНК» - пакет «Классик»

| Целевое назначение | Приобретение жилья |

| Валюта кредита | доллары США |

| Срок кредитования | от 3 до 20 лет |

| Максимальная сумма | не более 90% от оценочной стоимости недвижимости |

| Обеспечение | Приобретаемая недвижимость, дополнительный залог |

| Размер первоначального взноса | от 10 % |

| Способ погашения | аннуитетные платежи (ежемесячно) |

| Досрочное погашение | минимальная сумма погашения 200 000 тенге. |

| Комиссия за рассмотрение заявки | 4 500 тенге |

| Комиссия за организацию кредита | 0,7% от суммы займа, мин 40 000 тенге |

| Комиссия за обналичивание | 0,7% от суммы кредита |

| Cтрахование | · имущественное страхование залога · личное страхование Заемщика (жизнь и потеря трудоспособности) · страхование чистоты титула собственности |

| Гражданство заемщика | Республика Казахстан |

| Возраст заемщика | · не старше 55 лет для женщин · не старше 60 лет для мужчин |

| Стаж работы заемщика | не менее 6 месяцев |

| Вид занятости заемщика | Физические лица: наемные работники, занимающие ответственные должности в государственных и бюджетных учреждениях, крупных коммерческих структурах, финансовых институтах или граждане, занимающие выборные должности, известные деятели культуры, искусства, и другие публичные личности. |

| Срок оформления кредита | до 5 рабочих дней |

Примечание – Составлено по материалам Кредитной политики АО «Темiр Банк», 2007г.

ПРИЛОЖЕНИЕ 10

Программа потребительского кредитования АО «ТЕМIРБАНК» - пакет «Без первоначального взноса»

| Целевое назначение | Приобретение жилья |

| Валюта кредита | Тенге, доллары США |

| Срок кредитования | от 3 до 20 лет |

| Максимальная сумма | 100% от оценочной стоимости недвижимости |

| Обеспечение | Приобретаемая недвижимость, дополнительный залог |

| Размер первоначального взноса | 0 % |

| Способ погашения | аннуитетные платежи (ежемесячно) |

| Досрочное погашение | минимальная сумма погашения 200 000 тенге или 1500 долларов США |

| Комиссия за рассмотрение заявки | 7000 тенге |

| Комиссия за организацию кредита | 0,7% от суммы займа, минимум 40 000 тенге |

| Комиссия за обналичивание | 0,5 % от суммы кредита в тенге, 1% от суммы кредита в долларах США |

| Cтрахование | · имущественное страхование залога · страхование Заемщика от несчастного случая |

| Гражданство заемщика | Республика Казахстан |

| Возраст заемщика | · не старше 55 лет для женщин · не старше 60 лет для мужчин |

| Стаж работы заемщика на последнем месте | не менее 12 мес. |

| Вид занятости заемщика | Физические лица, стабильно получающие заработную плату, подтверждение которой осуществляется по базе ГЦВП |

| Срок оформления кредита | до 5 рабочих дней |

Примечание – Составлено по материалам Кредитной политики АО «Темiр Банк», 2007г.

ПРИЛОЖЕНИЕ 11

Программа потребительского кредитования АО «ТЕМIРБАНК» - пакет «Без анализа дохода»

| Целевое назначение | Приобретение жилья |

| Валюта кредита | Тенге, доллары США |

| Срок кредитования | от 3 до 20 лет |

| Максимальная сумма | не более 80% от оценочной стоимости недвижимости |

| Обеспечение | Приобретаемая недвижимость, дополнительный залог |

| Размер первоначального взноса | от 20 % |

| Способ погашения | аннуитетные платежи (ежемесячно) |

| Досрочное погашение | минимальная сумма погашения 200 000 тенге или 1500 долларов США |

| Комиссия за рассмотрение заявки | 5000 тенге |

| Комиссия за организацию кредита | 1,0 % от суммы кредита, мин 30 000 тенге |

| Комиссия за обналичивание | 0,5 % от суммы кредита в тенге, 1% от суммы кредита в долларах США |

| Cтрахование | · имущественное страхование залога · страхование Заемщика от несчастного случая |

| Гражданство заемщика | Республика Казахстан |

| Возраст заемщика | · не старше 55 лет для женщин · не старше 60 лет для мужчин |

| Стаж работы заемщика | Не требуется |

| Вид занятости заемщика | Физические лица, осуществляющие частную предпринимательскую деятельность на основе патента или иных документов, а также наемные рабочие, не способные документально подтвердить свои реальные доходы |

| Срок оформления кредита | до 5 рабочих дней |

Примечание – Составлено по материалам Кредитной политики АО «Темiр Банк», 2007г.

ПРИЛОЖЕНИЕ 12

Кредиты на образование «ТЕМIР-СТУДЕНТ»| Целевое назначение | Кредиты на образование |

| Целевая группа клиентов | 1. получившие по результатам ЕНТ (Единое национальное тестирование) или комплексного тестирования не менее 60 баллов; |

| Максимальная сумма займа | 4 500 000 тенге |

| Минимальная сумма займа | 100 000 тенге |

| Срок кредитования | до 10 лет |

| Первоначальный взнос | не требуется |

| Комиссия за рассмотрение заявки | 3 000 тенге |

| Комиссия за организацию кредита | 1,5% от суммы кредитной линии |

| Гражданство | Республика Казахстан |

| Возраст заемщика | От 16 лет до 30 лет |

| Страхование | Страхование жизни заемщика |

| Дополнительно | Наличие 1 созаемщика и 1 гаранта |

| Стаж работы созаемщика и гаранта | Не менее 6 мес. |

| Вид занятости созаемщика и гаранта | Физические лица, резиденты РК, возраст на момент погашения займа не должен превышать пенсионного возраста, наличие постоянного места работы и пенсионных отчислений за последние 6 месяцев |

Примечание – Составлено по материалам Кредитной политики АО «Темiр Банк», 2007г.

ПРИЛОЖЕНИЕ 13

«NON-SNOP» кредит -программа «Блиц»| Целевое назначение | Без указания целевого назначения |

| Валюта кредита | Тенге, доллары США |

| Максимальный срок выдаваемого транша | До 20 лет |

| Срок кредитной линии | Истекает за три года до момента выхода заемщика на пенсию |

| Максимальная сумма кредита | Не более 65% от рыночной стоимости залогового имущества без подтверждения доходов, не более 80% от рыночной стоимости залогового имущества с подтверждением доходов. Но не более 130000000 тенге |

| Минимальная сумма кредита | Без ограничений |

| Обеспечение | Любая ликвидная жилая недвижимость в городах Казахстана, земля не с/х угодий |

| Подтверждение доходов | Не требуется |

| Способ погашения | Аннуитетные платежи (ежемесячно) |

| Досрочное погашение | Без штрафа |

| Комиссия за рассмотрение заявки | 5000 тенге |

| Комиссия за организацию кредита | 1,5% от суммы кредита (удерживается из суммы первого транша), min 15000 тенге, max 250000 тенге; 7500 тенге от суммы кредита (удерживается из суммы каждого последующего транша) |

| Комиссия за обналичивание | · 1,0 % от суммы кредита в долларах США · 0,5 % от суммы кредита в тенге |

| Страхование | · Имущественное страхование · Личное страхование заемщика (жизнь и потеря трудоспособности) · Страхование титула собственности |

| Гражданство заемщика | Республика Казахстан |

| Возраст заемщика | От 18 лет - на момент погашения кредита не должен превышать пенсионного возраста |

| Стаж работы заемщика | 6 месяцев |

| Вид занятости заемщика | Физические лица: наемные работники, занимающие ответственные должности в государственных и бюджетных учреждениях, крупных коммерческих структурах, финансовых институтах или граждане, занимающие выборные должности, известные деятели культуры, искусства, и другие публичные личности. Также к этой категории относятся клиенты банка, имеющие платежные карточки, сотрудники предприятий, заключивших Договор о сотрудничестве с перечислением заработной платы на счета сотрудников, а также сотрудники Банка и дочерних компаний Банка; |

| Срок оформления кредита | 4-7 дней |

Примечание – Составлено по материалам Кредитной политики АО «Темiр Банк», 2007г.

ПРИЛОЖЕНИЕ 14

«NON-SNOP» кредит -программа «Старт»| Целевое назначение | Без указания целевого назначения |

| Валюта кредита | Тенге, доллары США |

| Максимальный срок выдаваемого транша | До 15 лет |

| Минимальный срок кредитования | Без ограничений |

| Срок кредитной линии | Истекает за три года до момента выхода заемщика на пенсию |

| Максимальная сумма кредита | Не более 65% от рыночной стоимости залогового имущества без подтверждения доходов, не более 80% от рыночной стоимости залогового имущества с подтверждением доходов. Но не более 130000000 тенге |

| Минимальная сумма кредита | Без ограничений |

| Обеспечение | Любая ликвидная жилая и коммерческая недвижимость в городах Казахстана, земля не с/х угодий |

| Подтверждение доходов | Не требуется |

| Способ погашения | Аннуитетные платежи (ежемесячно) |

| Досрочное погашение | Без штрафа |

| Комиссия за рассмотрение заявки | 15000 тенге |

| Комиссия за организацию кредита | 1,0% от суммы кредита (удерживается из суммы первого транша), min 30000 тенге, max 500000 тенге; 7500 тенге от суммы кредита (удерживается из суммы каждого последующего транша) |

| Комиссия за обналичивание | · 1,0 % от суммы кредита в долларах США · 0,5 % от суммы кредита в тенге |

| Страхование | · Имущественное страхование · Личное страхование заемщика (жизнь и потеря трудоспособности) · Страхование титула собственности |

| Гражданство заемщика | Республика Казахстан |

| Возраст заемщика | От 18 лет - на момент погашения кредита не должен превышать пенсионного возраста |

| Стаж работы заемщика | 6 месяцев |

| Вид занятости заемщика | Физические лица: наемные работники, занимающие ответственные должности в государственных и бюджетных учреждениях, крупных коммерческих структурах, финансовых институтах или граждане, занимающие выборные должности, известные деятели культуры, искусства, и другие публичные личности. Также к этой категории относятся клиенты банка, имеющие платежные карточки, сотрудники предприятий, заключивших Договор о сотрудничестве с перечислением заработной платы на счета сотрудников, а также сотрудники Банка и дочерних компаний Банка; |

| Срок оформления кредита | 7-10 дней |

Примечание – Составлено по материалам Кредитной политики АО «Темiр Банк», 2007г.

ПРИЛОЖЕНИЕ 15

«NON-SNOP» кредит -программа «Бизнес»| Целевое назначение | |

| Валюта кредита | Тенге, доллары США |

| Максимальный срок выдаваемого транша | До 10 лет |

| Минимальный срок кредитования | Без ограничений |

| Срок кредитной линии | Истекает за три года до момента выхода заемщика на пенсию |

| Максимальная сумма кредита | Не более 70% от рыночной стоимости залогового имущества, в случае залога только жилого дома (квартиры) не более 42000000 тенге |

| Минимальная сумма кредита | Без ограничений |

| Обеспечение | Любая ликвидная жилая и коммерческая недвижимость в городах Казахстана, земля не с/х угодий |

| Подтверждение доходов | Требуется подтверждение доходов заемщика и созаемщика |

| Способ погашения | Аннуитетные платежи (ежемесячно) |

| Досрочное погашение | Без штрафа |

| Комиссия за рассмотрение заявки | 5000 тенге |

| Комиссия за организацию кредита | 1,5% от суммы кредита (удерживается из суммы каждого транша), min 28000 тенге, max 280000 тенге |

| Комиссия за обналичивание | · 0,7 % от суммы кредита в долларах США · 0,5 % от суммы кредита в тенге |

| Страхование | · Имущественное страхование для кредитов сроком свыше 3-х лет · Личное страхование заемщика (жизнь и потеря трудоспособности) · Страхование титула собственности |

| Гражданство заемщика | Республика Казахстан |

| Возраст заемщика | От 18 лет - на момент погашения кредита не должен превышать пенсионного возраста |

| Стаж работы заемщика | 6 месяцев |

| Вид занятости заемщика | Физические лица: наемные работники, занимающие ответственные должности в государственных и бюджетных учреждениях, крупных коммерческих структурах, финансовых институтах или граждане, занимающие выборные должности, известные деятели культуры, искусства, и другие публичные личности. Также к этой категории относятся клиенты банка, имеющие платежные карточки, сотрудники предприятий, заключивших Договор о сотрудничестве с перечислением заработной платы на счета сотрудников, а также сотрудники Банка и дочерних компаний Банка; |

| Срок оформления кредита | До 14 дней |

Примечание – Составлено по материалам Кредитной политики АО «Темiр Банк», 2007г.

Похожие работы

... Из выше изложенного следует, что существует многообразие видов банковских кредитов, способное удовлетворить клиентов в соответствии с их нуждами и запросами. 3. Проблемы и перспективы развития банковского кредитования РБ Являясь важнейшей сферой деятельности банков, кредитование оказывает существенное влияние на развитие экономики. Посредством банковских кредитов оказывается финансовая ...

... 2008 г., а наибольший темп прироста характерен для кредитов с использованием банковской пластиковой карточки – 235,7%. 3 Проблемы и перспективы потребительского кредитования в Республике Беларусь 3.1 Развитие розничного банковского кредитования в Республике Беларусь До недавнего времени в Беларуси фактически отсутствовал рынок кредитования физических лиц, и население не могло приобретать ...

... 3110260 3326517 2585,3 1,33 261,0 Всего по миру 43600 4,8 7,2 6364000 6669000 6157,4 1,25 407,1 Страны АТЭС в % от общемировых показателей 56,02 … … 48,87 49,88 41,99 … 64,12 </TBODY> Глава II. Проблемы и перспективы развития Организации Азиатско-Тихоокеанского экономического сотрудничества. 2.1. Восьмая неформальная встреча в верхах форума Азиатско- ...

... , появляются новые улучшенные архитектурные проекты, происходит ускоренное развитие многих смежных отраслей экономики. Цель дипломной работы - дать оценку современного состояния и развития ипотечного кредитования в Республике Казахстан. Для достижения указанной цели были поставлены следующие задачи: Охарактеризовать систему ипотечного кредитования как инструмент преодоления кризисных явлений в ...

0 комментариев