Навигация

Общая характеристика налогового учета

1.3 Общая характеристика налогового учета

Понятие и виды налогового учета

Налоговый Кодекс РФ выделяет следующие формы осуществления налогового контроля:

1) учет налогоплательщиков;

2) оперативный бухгалтерский учет;

3) налоговые проверки.

Все формы осуществления налогового контроля между собой взаимосвязаны. В данной работе подробно рассматривается такая форма налогового контроля как налоговый учет. Налоговый учет является тем базисом, на котором начинают выстраиваться отношения между налогоплательщиками и налоговыми органами, поскольку без постановки на налоговый учет налоговые органы не имеют реальной возможности осуществить в отношении такого налогоплательщика мероприятия налогового контроля и, как следствие, привлечь такого налогоплательщика к ответственности. Таким образом, осуществление налогового учета является важнейшим видом деятельности налоговых органов. В результате его осуществления налоговые органы получают информацию, необходимую для проведения налоговых проверок: юридический адрес, адрес фактического местонахождения (места жительства) налогоплательщика, сведения о руководителях и организационно - правовой форме организации - налогоплательщика и др.

Учет налогоплательщиков заключается в формировании системы сведений о налогоплательщиках, необходимых для контроля за правильностью исчисления и уплаты данными налогоплательщиками установленных налогов. К указанным сведениям относятся в первую очередь сведения о наименовании (фамилии, имени, отчества) налогоплательщика, его местонахождении (месте жительства), организационно - правовой форме, сведения о руководителе налогоплательщика. Тем самым учет налогоплательщиков является необходимым условием проведения налогового контроля, поскольку именно в результате учета налогоплательщиков формируется объект налогового контроля.

Цель учета налогоплательщиков заключается в создании единого банка данных о налогоплательщиках, то есть целью постановки налогоплательщика на учет является, прежде всего, получение информации о налогоплательщике и его имуществе, необходимой для проведения мероприятий налогового контроля.

Результатом учета налогоплательщиков становится создание и ведение налоговыми органами Единого государственного реестра налогоплательщиков (ЕГРН), содержащего вышеуказанные сведения о налогоплательщиках [12].

Итак, налоговый учет - это комплекс установленных налоговым законодательством мероприятий, осуществляемых налоговыми органами с целью регистрации всех налогоплательщиков (или налоговых агентов) в налоговых органах и аккумулирования сведений о налогоплательщиках в едином государственном реестре налогоплательщиков [16].

Налоговый учет проводится только в отношении налогоплательщиков (организаций и физических лиц) или налоговых агентов. Плательщики сборов (организации или физические лица) не подлежат постановке на налоговый учет, поскольку Налоговый кодекс не содержит норм по учету плательщиков сборов, и, согласно п. 3 ст. 1 НК РФ, действие Налогового кодекса в части осуществления налогового учета на плательщиков сборов не распространяется. По месту нахождения филиалов и обособленных подразделений в качестве налогоплательщиков обязаны встать на налоговый учет организации, в состав которых входят данные филиалы и обособленные подразделения, таким образом, филиалы и обособленные подразделения организаций не являются самостоятельными налогоплательщиками или налоговыми агентами.

Общими характеристиками осуществления налогового учета являются:

1) налоговый учет осуществляется в целях проведения налогового контроля (ст. 83 НК РФ);

2) налоговый учет осуществляется налоговыми органами;

3) налоговый учет осуществляется независимо от наличия обстоятельств, с которыми связано возникновение обязанности по уплате того или иного налога, т.е. налоговый учет носит общеобязательный характер для всех налогоплательщиков;

4) налоговый учет одного и того же налогоплательщика может осуществляться по нескольким основаниям;

5) НК РФ установлены основные элементы налогового учета (основания, сроки, место и порядок постановки на учет и др.);

6) налоговый учет является основой для ведения Единого государственного реестра налогоплательщиков и осуществления документооборота по уплате налогов и сборов (на всех документах по уплате налогов и сборов необходимо наличие идентификационного номера налогоплательщика - ИНН);

7) за нарушение порядка налогового учета установлена ответственность по налоговому законодательству [19].

Налоговый учет можно разделить на виды в зависимости от оснований постановки на учет. В соответствии с Налоговым кодексом постановка на учёт организации производится по следующим основаниям:

1) по месту нахождения организации;

2) по месту нахождения обособленных подразделений;

3) по месту нахождения недвижимого имущества;

4) по месту нахождения транспортных средств;

по иным основаниям [3].

Перечислим основные элементы налогового учета. Субъектами налогового учета являются органы, наделенные властными полномочиями по осуществлению в отношении налогоплательщиков налогового учета, переучета, снятия с налогового учета и ведению соответствующего реестра, т.е. налоговые органы (ст. 83, 84 НК РФ). Объектом налогового учета являются действия (бездействие) организаций по предоставлению информации, необходимой для постановки на налоговый учет, переучета или снятия с налогового учета, а также для формирования Единого государственного реестра налогоплательщиков. Основания налогового учета - это юридические факты, с которыми Налоговый кодекс связывает обязанность лица осуществить действия по постановке на налоговый учет, переучету или снятию с налогового учета.

Основаниями постановки на налоговый учет для юридического лица являются:

1) государственная регистрация юридического лица;

2) создание филиалов, представительств и обособленных подразделений организации;

3) обладание недвижимым имуществом и транспортными средствами, подлежащими налогообложению.

Основаниями же для переучета и снятия с налогового учета являются:

1) изменение юридического адреса и государственная перерегистрация организации;

2) ликвидация (банкротство) организации;

3) ликвидация филиала и обособленных подразделений организации;

4) прекращение или утрата права собственности на недвижимое имущество или транспортные средства, подлежащие налогообложению (отчуждение имущества, уничтожение или потеря имущества и т.д.).

Важнейшим элементом и инструментом учета налогоплательщиков является ИНН - идентификационный номер налогоплательщика. Идентификационный номер представляет собой для налогоплательщика - организации десятизначный цифровой код. Последовательность цифр ИНН слева направо показывает:

код налоговой инспекции, которая присвоила налогоплательщику идентификационный номер (4 знака, при этом, первые два - код региона, вторые два - код налоговой инспекции внутри региона);

собственно порядковый номер (для налогоплательщиков - организаций - 5 знаков);

контрольное число, рассчитанное по специальному алгоритму, установленному ФНС России (для налогоплательщиков - организаций - 1 знак).

Идентификационный номер налогоплательщика присваивается каждому налогоплательщику при постановке его на учет в налоговом органе: для организации - по месту нахождения, в том числе и для организации - налогового агента, не учтенной в качестве налогоплательщика [14].

Несмотря на то что, Налоговым кодексом Российской Федерации предусмотрена постановка на учет юридических лиц не только по месту нахождения, но и по месту нахождения филиалов и представительств, недвижимого имущества, каждому плательщику может быть присвоен только один ИНН. Для того чтобы не порождать путаницу, когда плательщик встает на учет, например, по месту нахождения транспортных средств, но ИНН присвоен ему в другой инспекции, и соответственно, содержит ее код, в дополнение к идентификационному номеру налогоплательщика - организации введен код причины постановки на учет (КПП) налогоплательщика.

Код причины постановки на учет представляет собой девятизначный цифровой код. КПП состоит из следующей последовательности цифр слева направо:

код налоговой инспекции, которая осуществила постановку на учет организации по месту ее нахождения, месту нахождения ее филиала и (или) представительства, расположенного на территории Российской Федерации, или по месту нахождения принадлежащего ей недвижимого имущества и транспортных средств;

код причины постановки на учет;

порядковый номер постановки на учет по соответствующей причине.

Налоговый орган указывает идентификационный номер налогоплательщика во всех направляемых ему документах. Каждый налогоплательщик указывает свой ИНН в подаваемых в налоговый орган декларациях, отчетах, заявлениях или иных документах, а также в иных случаях, предусмотренных законодательством. Для налогоплательщика - организации идентификационный номер налогоплательщика (ИНН) должен применяться во всех документах, используемых в налоговых отношениях, вместе с кодом причины постановки на учет.

Принципы ведения налогового учета

При проведении налогового учета налоговые органы руководствуются следующими принципами.

1) Принцип единства налогового учета на всей территории Российской Федерации предполагает единообразное осуществление налогового учета на всей территории Российской Федерации, существование единого реестра налогоплательщиков на территории Российской Федерации и присвоение налогоплательщику единого по всем видам налогов и на всей территории Российской Федерации идентификационного номера налогоплательщика (ИНН).

2) Принцип множественности налогового учета, т.е. постановка на налоговый учет налогоплательщика в разных налоговых органах по разным основаниям.

3) Принцип территориальности налогового учета предполагает, что в большинстве случаев взаимоотношения налогоплательщика возникают именно с тем налоговым органом, в котором он состоит на налоговом учете (предоставление налоговой отчетности, документов, обращения налогоплательщика о разъяснении налогового законодательства, проведение налоговых проверок и т.д.).

4) Уведомительный принцип постановки на учет.

5) Принцип соблюдения налоговой тайны в отношении сведений, получаемых налоговыми органами при постановке на налоговый учет (за исключением сведений об ИНН), т.е. установление специального режима доступа к сведениям о налогоплательщике, полученным должностными лицами уполномоченных контрольных органов.

6) Принцип всеобщности налогового учета предполагает обязательность налогового учета каждого налогоплательщика. Наличие у налогоплательщика налоговых льгот не освобождает его от постановки на налоговый учет. Отсутствие постановки налогоплательщика на налоговый учет в установленном порядке влечет применение мер ответственности [33].

Порядок проведения налогового учета организаций

Постановка на учет юридических лиц до 1 января 2004 года осуществлялась на основании соответствующего заявления налогоплательщика, подаваемого в течение 10 дней с момента государственной регистрации.

Но в силу изменений, внесенных в ст. 83 НК РФ Федеральным законом от 23 декабря 2003 года N 185-ФЗ, с 1 января 2004 года установлен уведомительный принцип постановки на учет юридических лиц. Налоговый орган по месту нахождения организации осуществляет постановку на учет данных налогоплательщиков одновременно с их государственной регистрацией.

В соответствии с п. 2 ст. 83 НК РФ постановка на учет в налоговом органе организации и индивидуальных предпринимателей осуществляется независимо от наличия обстоятельств, с которыми НК РФ связывает возникновение обязанности по уплате того или иного налога. Таким образом, постановка на учет связана только с формальным признаком - регистрацией организации в качестве субъекта предпринимательской деятельности - и не зависит от того, будут ли в дальнейшем налогоплательщики фактически осуществлять предпринимательскую деятельность.

Уведомительный порядок постановки на учет значительно сокращает административные барьеры при государственной регистрации юридических лиц, обеспечивая реализацию принципа «одного окна»

Введенный уведомительный принцип постановки на учет в отличие от прежнего заявительного принципа исключает пропуск налогоплательщиком срока для постановки на учет или уклонение налогоплательщика от постановки на учет. Уведомительный принцип тем самым гарантирует постановку на учет всех зарегистрированных юридических лиц [15].

Порядок постановки на учет юридических лиц определен Правилами ведения Единого государственного реестра налогоплательщиков, утвержденными Постановлением Правительства РФ от 26 февраля 2004г. N 110 «О совершенствовании процедур государственной регистрации и постановки на учет юридических лиц и индивидуальных предпринимателей». Согласно этим Правилам постановка на учет организации осуществляется налоговым органом по месту нахождения. Постановку на учет данных категорий налогоплательщиков налоговый орган осуществляет на основании сведений о создании организации, которые содержатся в Едином государственном реестре юридических лиц (ЕГРЮЛ).

Сведения об организациях, поставленных на учет в налоговом органе, отражаются данным налоговым органом в Едином государственном реестре налогоплательщиков (ЕГРН). В ЕГРН отражаются все сведения о налогоплательщике, зафиксированные в ЕГРЮЛ, а также сведения о государственной регистрации данного налогоплательщика.

По итогам постановки на учет юридическому лицу выдается (направляется по почте) свидетельство о постановке на учет. Форма свидетельства о постановке на учет утверждена Приказом МНС РФ от 03.03.2004 N БГ-3-09/178 «Об утверждении порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика и форм документов, используемых при постановке на учет, снятии с учета юридических и физических лиц».

Поскольку государственная регистрация и постановка на учет проходят одновременно, свидетельство о постановке на учет выдается налогоплательщику одновременно со свидетельством о государственной регистрации.

Согласно ст. 8 Федерального закона от 08 августа 2001 года N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» государственная регистрация юридических осуществляется в течение 5 дней с момента представления в налоговый орган всех необходимых документов.

Таким образом, налоговый орган в течение 5 дней с момента представления юридическим лицом необходимых документов осуществляет его государственную регистрацию (вносит соответствующую запись в ЕГРЮЛ) и постановку на учет в качестве налогоплательщиков (вносит сведения о данных налогоплательщиках в ЕГРН). Свидетельство о государственной регистрации и свидетельство о постановке на учет направляются налогоплательщику не позднее одного рабочего дня с момента государственной регистрации и постановки на учет.

Постановка на учет в налоговом органе юридического лица сопровождается присвоением им идентификационного номера налогоплательщика (ИНН), а также кода причины постановки на учет (КПП).

Изменения в сведениях о налогоплательщике (изменение организационно-правовой формы юридического лица, изменение юридического адреса юридического лица, и др.), зафиксированных в ЕГРЮЛ, отражаются налоговым органом, осуществившим постановку на учет данного налогоплательщика, в ЕГРН на основании данных ЕГРЮЛ. Тем самым действующее налоговое законодательство не предусматривает обязанности налогоплательщиков по дополнительному уведомлению налогового органа об изменении сведений, указанных в ЕГРЮЛ. Изменение данных сведений обязывает налогоплательщика лишь зарегистрировать произошедшее изменение в ЕГРЮЛ посредством подачи в налоговый орган заявления установленной формы. Снятие с учета налогоплательщиков осуществляется аналогично порядку внесения изменений в сведения о налогоплательщиках в ЕГРН. В случае ликвидации организации, прекращения деятельности организации в результате реорганизации, исключения недействующей организации из ЕГРЮЛ по решению регистрирующего органа снятие с учета данной организации осуществляется налоговым органом по месту ее нахождения на основании сведений, содержащихся в соответствующей записи ЕГРЮЛ.

Если же организация изменяет место нахождения, то налоговый орган снимает ее с учета также на основании записи в ЕГРЮЛ. При этом постановка на учет организации в налоговом органе по новому месту нахождения осуществляется на основании сведений, полученных от налогового органа по прежнему месту нахождения. Организациям, изменившим место нахождения, налоговый орган по новому месту нахождения выдает новое свидетельство о постановке на учет не позднее 5 дней с даты внесения соответствующей записи в ЕГРЮЛ.

Поскольку постановка на учет организации, снятие ее с учета, внесение изменений в сведения о ней в ЕГРН осуществляется налоговым органом исключительно на основании данных ЕГРЮЛ, то датой постановки на учет, снятия с учета или внесения изменений в ЕГРН будет признаваться дата внесения соответствующей записи в ЕГРЮЛ.

Наряду с основным, уведомительным, порядком постановки на учет налоговое законодательство в некоторых случаях предусматривает обязанность налогоплательщика по постановке на учет в заявительном порядке. В частности, согласно п. 2 ст. 346.28 НК РФ организации, которые должны платить ЕНВД, помимо постановки на учет налоговым органом в порядке, предусмотренном ст. 83 НК РФ, должны самостоятельно, посредством подачи соответствующего заявления, встать на учет в налоговой инспекции по месту ведения деятельности, подпадающей под уплату ЕНВД. Встать на учет необходимо не позднее 5 дней с момента начала ведения деятельности, облагаемой ЕНВД [15].

Федеральный закон N 137-ФЗ от 27июля 2006 года внес в НК РФ изменения в учет налогоплательщиков, в частности при постановке организаций на учет по месту нахождения обособленных подразделений. В п. 4 ст. 83 НК РФ (в редакции Федерального закона от 27 июля 2006 года N 137-ФЗ) сохранился заявительный порядок постановки на учет организаций по месту нахождения обособленных подразделений.Под обособленным подразделением организации понимается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места [3]. Признание обособленного подразделения таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение. Таким образом, обязанность по постановке на учет по месту нахождения обособленного подразделения возникает только из совокупности условий: территориальная обособленность подразделения и наличие в подразделении стационарных рабочих мест.

Первое условие - территориальная обособленность подразделения. По смыслу ст. 55 ГК РФ территориально обособленным считается подразделение организации, расположенное вне места нахождения самой организации. Согласно разъяснением Минфина РФ, данным в Письме от 17.11.1995 N 04-02-14, территориально обособленными подразделениями могут быть признаны представительства и филиалы организации. Необходимо учитывать, что сам по себе факт заключения гражданско-правового договора аренды имущества вне места нахождения самой организации не свидетельствует о создании обособленного подразделения. Однако если по месту нахождения арендуемого или переданного в доверительное управление имущества организацией создается обособленное подразделение, то организация обязана встать на учет по месту нахождения данного обособленного подразделения.

Второе условие признания подразделения организации обособленным заключается в том, что по месту нахождения данного подразделения должны быть оборудованы стационарные рабочие места. При этом для признания подразделения обособленным достаточно организации по его местонахождению одного стационарного рабочего места.

При осуществлении деятельности через обособленное подразделение организация подает заявление о постановке на учет в налоговый орган по месту нахождения данного обособленного подразделения в течение одного месяца после создания обособленного подразделения.

При подаче заявления о постановке на учет по месту нахождения обособленного подразделения организация одновременно с заявлением представляет в одном экземпляре копии заверенных в установленном порядке: свидетельства о постановке на учет в налоговом органе по месту ее нахождения и документов, подтверждающих создание обособленного подразделения. В качестве документов, подтверждающих создание обособленного подразделения, могут быть представлены: учредительные документы юридического лица с указанием в них сведений об обособленном подразделении, выписка из Единого государственного реестра юридических лиц, положение об обособленном подразделении, распоряжение (приказ) руководителя организации о создании обособленного подразделения. Отметим, что до 1 января 2007 года представление документов, подтверждающих создание обособленного подразделения, одновременно с заявлением о постановке на учет носило факультативный характер. Указанные документы представлялись только при их наличии. Однако в силу изменений, внесенных Федеральным законом от 27 июля 2006 года N 137-ФЗ в п. 1 ст. 84 НК РФ, представление организацией данных документов стало обязательным.

Организация, в состав которой входят несколько обособленных подразделений, расположенных на территории РФ, обязана встать на учет в налоговом органе по месту нахождения каждого своего обособленного подразделения. Если же налогоплательщик не исполнит в месячный срок обязанности по постановке на учет по месту нахождения обособленного подразделения, то на основании п. 10 ст. 83 НК РФ налоговые органы вправе самостоятельно принять меры к постановке на учет данного налогоплательщика на основе имеющихся у них данных и сведений.

Федеральным законом от 27 июля 2006 года N 137-ФЗ внесены незначительные изменения в порядок постановки организации на учет по месту нахождения обособленного подразделения. Данные изменения, вступившие в силу с 1 января 2007 года, в целом направлены на упрощение порядка постановки на учет.

Во-первых, в силу изменений, внесенных в абз. 2 п. 1 ст. 83 НК РФ, организация, состоящая на учете в налоговом органе по месту своего обособленного подразделения и открывающая на территории, подведомственной данному налоговому органу, еще одно обособленное подразделение, не встает второй раз в этом же налоговом органе на налоговый учет. Указанное уточнение, не отменяющее обязанности организации вставать на налоговый учет по месту нахождения каждого из своих обособленных подразделений, продиктовано здравым смыслом.

Во-вторых, в п. 4 ст. 83 НК РФ установлен упрощенный порядок постановки на учет по месту нахождения обособленных подразделений для тех организаций, которые имеют обособленные подразделения в одном муниципальном образовании, но на территориях, подведомственных разным налоговым органам, и уже состоят на учете по месту нахождения одного из подразделений. Теперь в этой ситуации организации не встают в общем порядке на учет в налоговых органах по месту нахождения иных подразделений, а только в письменной форме уведомляет налоговый орган по месту своего нахождения о создании обособленного подразделения. Напомним, что ранее организации были обязаны встать на учет в каждой соответствующей налоговой инспекции.

Если организация одновременно создает в одном муниципальном образовании несколько обособленных подразделений, расположенных на территориях, подведомственных разным налоговым органам, организация вправе самостоятельно выбрать налоговый орган, в котором встанет на учет [15].

Что касается постановки налогоплательщиков на учет по месту нахождения недвижимого имущества и транспортных средств, то в соответствии с п. 5 ст. 83 НК РФ (в ред. Федерального закона от 23 декабря 2003 года N 185-ФЗ) постановка на учет организации по месту нахождения принадлежащего им недвижимого имущества или транспортных средств осуществляется на основании сведений, сообщаемых органами, указанными в ст. 85 НК РФ. Речь идет об органах, осуществляющих государственную регистрацию прав на недвижимое имущество и сделок с ним, и органах, осуществляющих регистрацию транспортных средств.Указанные выше органы обязаны сообщать сведения о расположенном на подведомственной им территории недвижимом имуществе и транспортных средствах, зарегистрированных в этих органах, в течение 10 дней со дня соответствующей регистрации.

Налоговый орган производит постановку на учет налогоплательщика - владельца недвижимого имущества или транспортного средства в течение 5 дней со дня поступления соответствующих сведений от органов, осуществляющих государственную регистрацию прав на недвижимое имущество и сделок с ним, органов, осуществляющих регистрацию транспортных средств. В тот же срок налогоплательщику выдается или направляется по почте свидетельство о постановке на учет в налоговом органе и (или) уведомление о постановке на учет в налоговом органе.

Следует отметить, что организации подлежат постановке на учет в налоговых органах только по месту нахождения того недвижимого имущества, которое принадлежит им на праве собственности, праве хозяйственного ведения или праве оперативного управления.

Таким образом, налогоплательщики не обязаны подавать заявление о постановке на учет по месту нахождения недвижимого имущества и транспортных средств. Такой учет осуществляется налоговыми органами самостоятельно в уведомительном порядке.

Необходимо отметить, что Федеральным законом от 27 июля 2006 года не внесено каких-либо серьезных изменений в порядок постановки налогоплательщиков на учет по месту нахождения недвижимого имущества и транспортных средств. Отметим единственное изменение, вступившее в силу с 1 января 2007 года. Так, прежде местом нахождения морских, речных и воздушных транспортных средств признавалось либо место (порт) приписки, либо место государственной регистрации. В силу внесенных изменений местом нахождения морских, речных и воздушных транспортных средств признается место (порт) приписки. И лишь при отсутствии места (порта) приписки место нахождения транспортного средства определяется по месту его государственной регистрации [15].

Итак, из всего выше приведенного можно сделать вывод о том, что учет налогоплательщиков - это информационная основа всей налоговой работы. От того насколько качественно будут выполнены все процедуры на этом участке, зависит качество работы всей налоговой инспекции. В тоже время нельзя сводить учет плательщиков только к определенной совокупности формальных, технических процедур по включению сведений о плательщике в базу данных Единого государственного реестра налогоплательщиков по получению и составлению некоторого количества стандартных документов. Практика работы показывает, что налоговый контроль должен осуществляться уже на этом, первом, участке налоговой работы, иначе есть реальная угроза включения в базы данных ЕГРЮЛ недостоверных данных, что резко снижает эффективность всей работы по сбору налогов.

В результате осуществления налогового учета налоговые органы получают информацию, необходимую для проведения налоговых проверок: юридический адрес, сведения о руководителях и организационно-правовой форме организации-налогоплательщика и другое. Поэтому налоговый учет важен не только для налоговых органов, но и для многих юридических лиц, потому что, к примеру, из базы данных ЕГРН можно узнать о том, как долго предприятие работает на рынке, можно ли ему доверять как партнеру, определить активность предприятия и многое другое.

Похожие работы

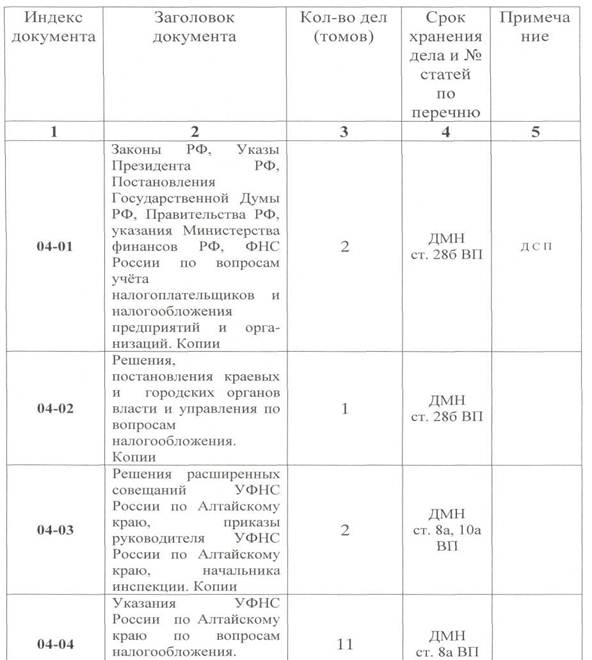

... дел в архивах предприятия устанавливаются в соответствии с Перечнем документальных материалов, номенклатурой дел организации. [19, стр.185]. 2. Анализ организации хранения документов в делопроизводстве Межрайонной инспекции Федеральной налоговой службы России по крупнейшим налогоплательщикам Алтайского края 2.1 Общая характеристика Инспекция создана постановлением Совета Министров СССР от ...

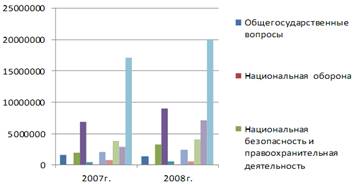

... политики государства. Бюджет выступает инструментом регулирования и стимулирования экономики, инвестиционной активности, повышения эффективности производства, именно через бюджет осуществляется социальная политика. Как показал анализ исполнения бюджета Алтайского края по доходам и расходам, основная цель политики края в области расходов за последние два года заключалась в обеспечении ...

... население России поддержит мою точку зрения. ЗАКЛЮЧЕНИЕ В заключение хотелось бы отметить, что в результате исследования, проведенного по вопросу взаимодействия налоговой системы и налогоплательщиков, были сделаны следующие выводы: формирование рыночных отношений в России привело к острой необходимости создания цивилизованной налоговой системы, к тому же в последнее время все сильней ...

... и риска средств контроля аудитор вправе допустить более высокий уровень риска необнаружения и тем самым свести общий аудиторский риск до приемлемого значения. 3. Аудит операций по учету расчетов с бюджетом по налогу на добавленную стоимость в ООО «Мэйпл» 3.1 Оценка налоговой отчетности Для этого составим аудиторские таблицы на основе данных налоговых деклараций. (Приложение 7 – Налоговые ...

0 комментариев