Навигация

Эволюция системы рефинансирования ЦБ РФ

2.1 Эволюция системы рефинансирования ЦБ РФ

Прошло больше четырех лет с момента кризисных событий начала лета 2004 г. в банковском секторе - явления, которое так и не было ни четко определено, ни должным образом исследовано. Резкое обострение проблем с текущей ликвидностью, разрастание недоверия в банковской среде, массовый отток вкладов, наконец, существенное изменение специализации и модели поведения многих банков - вот те черты, которые позволили многим экономистам поставить летние события в один ряд с банковским кризисом 1995 г.

Общим для упомянутых событий была неэффективность действий денежных властей при стабилизации ситуации, в том числе и при применении инструментов денежно-кредитного регулирования. Что же изменилось за прошедший год, какие риски и проблемы денежно-кредитного регулирования сохраняются на сегодняшний день?

По мнению различных авторов, не последней причиной разразившегося в летние месяцы 2004 г. банковского кризиса является некритическое заимствование Россией системы рефинансирования развитых стран, в большинстве случаев не соответствующей реалиям отечественной экономики. В момент ухудшения состояния текущей ликвидности выяснилось, что многие из нуждающихся кредитных институтов не смогли воспользоваться ресурсами кредитора последней инстанции - Банка России, причем не по злому умыслу последнего, а в силу отсутствия юридически и экономически проработанных механизмов экстренного регулирования ликвидности банковского сектора.

История становления рыночных инструментов рефинансирования в отечественной банковской системе ведет свой отсчет с момента отказа Банка России от целевого кредитования государственных предприятий, доставшегося ему в наследство от Государственного банка СССР. Существовавшая в начале 1990-х гг. практика предусматривала предоставление централизованных кредитных ресурсов промышленной клиентуре по заранее оговоренным процентным ставкам. Коммерческим банкам в данной схеме отводилась роль посредника между Центральным банком и предприятиями, а максимально допустимый размер банковской маржи не должен был превышать 3 п. п. Однако разраставшийся системный кризис в экономике, породивший цепочку массовых невозвратов ранее выданных ссуд, и частые случаи злоупотреблений и мошенничества привели к «сворачиванию» данной схемы.

Именно на этом этапе за образец для подражания в формировании новой рыночной системы рефинансирования отечественных банков была взята практика центральных банков развитых стран. Немаловажная роль в формировании инструментария денежно-кредитной политики принадлежала и Международному валютному фонду, предлагавшему активно использовать инструменты регулирования ликвидности для стерилизации денежной массы - важнейшего элемента программы финансовой стабилизации в России.

Вместе с тем становлению системы рефинансирования в России, сколько-нибудь похожей на таковую в развитых странах, препятствовало практическое отсутствие внутреннего финансового рынка - основы современного инструментария денежно-кредитной политики. В сложившихся условиях основная ставка денежными властями была сделана на форсированное развитие отечественного рынка государственного внутреннего долга - ГКО/ОФЗ. Однако объемные и качественные характеристики данного сегмента финансового рынка стали более или менее пригодными для использования в системе рефинансирования лишь начиная с 1996 г. До этого момента в денежно-кредитном регулировании фактически царил «вакуум», худо-бедно заполнявшийся системой централизованного кредитования через государственные банки и активным бюджетным финансированием предприятий реального сектора экономики.

Именно подобная ситуация «цейтнота», когда старая система рефинансирования уже практически не действовала, а новая еще не «включилась», привела к возникновению кризиса 1995 г. в российской банковской системе. В период, когда фактически единственным источником «вливаний» централизованных ресурсов оставались банки с государственным участием (Сбербанк, Внешторгбанк, Промстройбанк, Агропромбанк), а остальные коммерческие банки в условиях массовых невозвратов кредитов сталкивались с перманентной нехваткой текущей ликвидности и при отсутствии возможности мобилизации ресурсов на других сегментах финансового рынка «держались» исключительно на межбанковских займах (доля которых составляла до 30% пассивов коммерческих банков), для возникновения финансовых затруднений достаточно было лишь временно купировать перелив свободных денежных средств внутри банковской системы. Именно это и произошло в августе 1995 г., когда в течение нескольких дней в результате острейшего дефицита текущей ликвидности, замораживания расчетов и последующего массового оттока пассивов «рухнули» крупные по тогдашним меркам банки «Лефортовский» и «Мытищинский».

Однако даже августовский кризис 1995 г. не привел к изменению парадигмы формирования системы рефинансирования, которая по-прежнему строилась по западному образцу. По мере становления рынка ГКО/ОФЗ основной акцент был перемещен на введение популярных в мировой практике инструментов РЕПО и обратное РЕПО, по экономической сущности представляющих собой кредитование банковской системы под залог ценных бумаг. Кроме того, увеличение в структуре активов коммерческих банков высококачественных государственных облигаций позволило использовать их как залог для ломбардных кредитов, выдаваемых на срок до 1 мес. Бурное развитие различных форм рефинансирования, однако, ни у кого не создавало иллюзий относительно их экономического смысла: «игрушечные» инструменты не оказывали существенного воздействия на динамику денежной базы и краткосрочную процентную ставку - основные операционные ориентиры Центрального банка. Важнейшим каналом влияния на размер денежной базы оставались операции Банка России на внутреннем валютном рынке и операции по прямой покупке и продаже государственных ценных бумаг. На краткосрочную процентную ставку в большей степени влияли операции по размещению новых займов Минфином России и спрос на ценные бумаги со стороны резидентов и нерезидентов. Рыночной нишей инструментов рефинансирования в 1995-1998 гг. являлось финансирование краткосрочных спекуляций на рынке ГКО/ОФЗ и на валютном рынке: за счет эффекта финансового рычага данные средства, взятые на короткий срок по стабильной процентной ставке, позволяли играть с «короткой» и «длинной» позиций с требуемым финансовым активом, извлекая доход, намного превышавший стоимость заемных ресурсов.

Нет смысла говорить о том, что регулирование ликвидности посредством столь ограниченного набора инструментов не было пригодно для преодоления полномасштабного кризиса, происшедшего летом 1998 г. Помимо ограниченного объема ресурсов, которые могли быть предоставлены банкам через схемы денежно-кредитного регулирования, система пополнения ликвидности за счет централизованных ресурсов Банка России была полностью блокирована дефолтом по обязательствам ГКО/ОФЗ - основному виду залога, используемому при выдаче кредитов рефинансирования.

Однако кризис 1998 г. стал без преувеличения важнейшим отправным пунктом для практики применения «нестандартных» инструментов рефинансирования. На фоне полного коллапса рыночных рычагов регулирования, столь широко рекламируемых представителями международных финансовых организаций, в России на полную мощь заработали «чрезвычайные» инструменты. К их числу в первую очередь следует отнести предоставление стабилизационного кредита - по сути, долгосрочного инструмента рефинансирования проблемных банков, процедура выдачи которого, равно как и его размер и срок возврата, четко не регламентированы. Важным источником стабилизации ситуации с ликвидностью во второй половине 1998 г. явилось проведение так называемых «расшивок» неплатежей - предоставление краткосрочного кредита банковской системе со стороны Банка России в объеме части средств фонда обязательных резервов, предназначенного для проведения взаимного зачета встречных прав-требований кредитных организаций (эта процедура также не нашла формального отражения в законодательстве Российской Федерации). Наконец, было принято решение об использовании столь «грубого» с точки зрения практики центральных банков развитых стран инструмента, как снижение норматива обязательного резервирования в целях экстренного долгосрочного пополнения ликвидности банковского сектора. Именно применение данного комплекса мер позволило «вытащить» банковский сектор из разрастающейся воронки кризиса и вдохнуть в него жизнь.

С 1998 г. поиск нового инструментария рефинансирования шел по двум направлениям, почерпнутым из истории послевоенного развития хозяйства Германии. Во-первых, была предпринята попытка разработать механизм выдачи кредитов рефинансирования под залог кредитных требований банков к предприятиям-заемщикам. Предполагалось, что выданные первоклассной промышленной клиентуре ссуды могли быть в последующем рефинансированы в Центральном банке с определенным дисконтом, зависящим от рейтинга и кредитной истории заемщика. Во-вторых, было реанимировано направление рефинансирования, позволяющее банкам переучитывать векселя своей промышленной клиентуры в Центральном банке и получать в рамках подобного переучета централизованные средне- и долгосрочные ресурсы. Однако разработка данных направлений столкнулась с целым рядом проблем, большая часть которых оказалась неразрешимой.

Суть основной институциональной проблемы нового инструментария в России состояла в том, что изначально в центре системы рефинансирования Банка России (как и в большинстве центральных банков развитых стран) находилась концепция минимизации рисков, возникающих при проведении операций денежно-кредитного регулирования. На практике это означало, что выделение кредитных ресурсов осуществляется лишь при предоставлении надежного, высоколиквидного залога, требования к которому жестко регламентированы. Как правило, в качестве такого залога выступают первоклассные ценные бумаги - государственные обязательства и близкие к ним по качеству активы. Именно в этом кроется краеугольный камень ограниченной возможности использования ресурсов Банка России для пополнения ликвидности банковского сектора. На начальных этапах развития рынка ГКО/ОФЗ (до 1995 г.) залога требуемого качества в достаточном объеме просто не существовало, в период 1996-1998 гг. размер портфелей государственных ценных бумаг кредитных организаций был все еще недостаточным для объемного рефинансирования, а с 1998 г. стоимость залога обесценилась до размера, не позволявшего его рассматривать в качестве полноценного актива, необходимого для проведения крупных сумм в рамках рефинансирования.

Потенциальным залогом могли бы выступить требования кредитных организаций к промышленной клиентуре. Однако использование данного актива, учитывая необходимость минимизации рисков Центрального банка, предполагало наличие достоверных сведений о платежеспособности и финансовом состоянии предприятий-заемщиков, между тем системы мониторинга предприятий как таковой в России не существует и по сей день. К тому же проверка кредитоспособности предприятия-заемщика требовала значительного времени, а кредит Банка России по такой схеме носил краткосрочный характер (до 6 мес.). Таким образом, для получения полугодового кредита было необходимо сопоставимое с этим сроком время для сбора и подготовки информации о заемщике, что практически сводило на нет эффект от возможности банка рефинансировать кредитные требование клиента у кредитора последней инстанции. При этом наиболее «привлекательные» с точки зрения рефинансирования клиенты из экспортоориентированного сектора экономики практически не испытывали проблем в привлечении относительно «дешевых» кредитов на внутреннем рынке.

Благополучно «забыть» о практике использования новых инструментов рефинансирования помог и подоспевший крупный источник наращивания денежной базы в форме масштабной рублевой эмиссии, обеспечившей покупку иностранной валюты Банком России на внутреннем рынке. Стабильно растущий размер положительного сальдо счета текущих операций платежного баланса РФ и относительно низкий объем золотовалютных резервов обусловливали покупку в крупных объемах иностранной валюты Банком России, который таким образом проводил фактически бессрочное и беспроцентное рефинансирование банковской системы и наполнял каналы денежного обращения достаточным количеством платежных средств. На этом фоне постепенно возрождающиеся прочие инструменты рефинансирования: РЕПО, ломбардное кредитование, кредитование «овернайт» - по-прежнему носили вспомогательный, технический характер.

Пожалуй, наиболее заметным прорывом в развитии системы рефинансирования с 1998 г. стало введение инструмента «валютный своп» Банка России осенью 2002 г. Фактически данный шаг означал расширение списка активов, принимаемых в залог для операций регулирования ликвидности банковского сектора, такой важной статьей, как иностранная валюта. В отличие от государственных ценных бумаг, наличие крупного пакета которых все еще является редкостью для российской банковской системы, особенно среди средних и региональных банков, иностранная валюта выступает вполне «профильным» активом для большинства отечественных кредитных организаций, поскольку ее присутствие в балансе напрямую связано с проведением банковских операций, в частности с обслуживанием внешнеторговых сделок клиентуры. Кроме того, в отличие от национального рынка ценных бумаг, внутренний валютный рынок обладает значительно большей емкостью и ликвидностью, а котировки иностранной валюты, прежде всего доллар доллар/рубль, в последние годы демонстрируют не меньшую устойчивость, чем динамика доходности российских ценных бумаг.

Начиная с 1998 г. в условиях достаточного объема эмитируемых денежных средств основной акцент в разработке инструментария денежно-кредитной политики смещается на расширение спектра инструментов абсорбирования временно свободной денежной ликвидности банковского сектора. В частности, за счет увеличения спектра сроков депозитных операций Банка России, внедрения механизма обратного РЕПО в значительной степени удалось решить проблему хронического избытка временно невостребованных экономикой денежных ресурсов, накапливавшихся в банковском секторе.

Тем не менее, несмотря на наличие практически всех элементов, присущих развитым странам, сложившаяся на сегодняшний день в России система инструментов денежно-кредитного регулирования имеет целый ряд «узких» мест, которые существенно снижают ее эффективность.

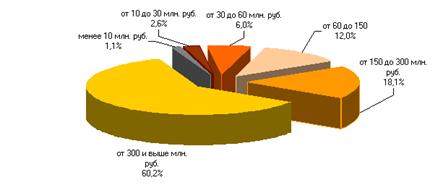

Во-первых, отечественная система рефинансирования ориентирована практически исключительно на крупнейшие системообразующие банки. Данный подход в целом соответствует международной практике, когда ликвидные ресурсы, передаваемые основным оптовым продавцам денег - банкам первого круга, через механизм межбанковского кредитования «доводятся» до средних и мелких участников системы. Однако именно возможность перераспределения ресурсов через межбанковский рынок в российских условиях отсутствует. Отечественный рынок межбанковского кредитования имеет четко выраженную сегментацию: банки первого круга (крупнейшие системообразующие банки и дочерние структуры крупных международных банков), банки второго круга (средние банки московского региона и крупнейшие региональные банки) и банки третьего круга (мелкие и средние региональные банки). Взаимный перелив ресурсов между этими уровнями даже в благополучные периоды ограничен в силу относительно небольших кредитных лимитов, выделенных крупными банками на своих более мелких корреспондентов. В кризисные периоды срабатывает «эффект заслонки», полностью разделяющий сегменты банковского сектора. В этих условиях сколь бы эффективными ни были мероприятия регулирующего органа - Центрального банка, поступающие в банковскую систему ликвидные ресурсы не доходят до потенциально нуждающихся в них заемщиках, оседая в «карманах» крупнейших банков. Последние, «сидя на деньгах», минимизируют собственные возможные риски возникновения дефицита ликвидности и страхуются от потенциальных кредитных рисков своих коллег.

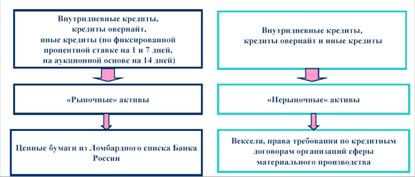

Во-вторых, низкую эффективность отечественного рефинансирования усугубляют существенные различия в структуре балансов отечественных кредитных организаций. Если в структуре активов банков первого круга значительную долю занимают ликвидные ресурсы - государственные и первоклассные корпоративные ценные бумаги, возможность быстрой реализации которых без значительных потерь на рынке достаточно высока, то в структуре активов остальных банков высокую долю занимают кредиты, а ликвидные активы представлены более рискованными вложениями, частности, в ценные бумаги предприятий - эмитентов «второго эшелона», векселя и бумаги, риск реализации которых с существенным дисконтом значительно выше. Одновременно именно банки «второго» и «третьего эшелонов» практически не имеют доступа к инструментам денежно-кредитного регулирования Банка России. Их возможности по привлечению централизованных ресурсов сводятся к получению «сверхкоротких» денег в рамках внутриневных кредитов и кредитов «овернайт», выдаваемых под залог все тех же ликвидных государственные ценных бумаг.

В-третьих, нельзя не отметить сверхкраткосрочного характера предоставляемых в рамках отечественной системы денежно-кредитного регулирования ресурсов, корни которого опять же лежат в концепции минимизации рисков Центрального банка. На сегодняшний день в рамках стандартных процедур рефинансирования банки - контрагенты Банка России могут привлечь ресурсы не более чем на 3 мес. При этом основной объем централизованных кредитов выдается на срок до 7 дней. Само собой разумеется, что данные ресурсы могут рассматриваться лишь как источник разрешения краткосрочных проблем с текущей ликвидностью, носящих скорее технический характер (например, нехватка ресурсов в период налоговых платежей). Нет смысла говорить и о том, что сложившаяся срочность выдаваемых централизованных ресурсов не позволяет их рассматривать в качестве средства разрешения важной проблемы российского банковского сектора, связанной с трансформацией относительно краткосрочных и мобильных пассивов в среднесрочные активы. Тем более ссуды Банка России не могут рассматриваться в качестве основы для формирования и снижения стоимости среднесрочных кредитных ресурсов, столь необходимых российской экономике.

Наконец, в-четвертых, превалирующая роль операций Банка России на внутреннем валютном рынке в формировании прироста денежной базы не может сохраняться постоянно. Изменение ситуации с платежным балансом, в частности, из-за снижения положительного сальдо счета текущих операций или активизации оттока капитала неизбежно приведет к снижению объемов нетто-покупки иностранной валюты Банком России и, как следствие, сокращению роли этого источника наращивания денежной базы. Да и неоднократно высказываемые намерения денежных властей России отойти от механизма пополнения денежного предложения преимущественно за счет проведения валютных операций свидетельствуют о снижении в будущем роли данного инструмента пополнения ликвидности.

Какова же наиболее адекватная модель системы рефинансирования в России? Очевидно, необходимо переосмыслить подходы к использованию мирового опыта ее построения с учетом национальной специфики.

В первую очередь следует отметить, что инструменты среднесрочного рефинансирования (до 1 года) вплоть до унификации денежно-кредитной системы в рамках ЭВС существовали практически во всех европейских странах. Лишь на базе развития финансовых рынков, повышения конкурентоспособности банковского сектора центральные банки стали постепенно «устраняться» с рынка заемного капитала, предоставляя возможности банковскому сектору самостоятельно аккумулировать и перераспределять ресурсы. В настоящее время система рефинансирования развитых стран носит характер «ночного сторожа», следящего за расшивкой «узких» мест в системе расчетов и разрешением возможных системных затруднений банков с ликвидностью. Тем не менее, несмотря на то что основным источником регулирования текущей ликвидности развитых стран являются краткосрочные кредиты в рамках механизма РЕПО, системой денежно-кредитного регулирования предусмотрен целый арсенал мер так называемой «тонкой настройки», включающих в случае необходимости проведение неформальных операций с определенным кругом банков с использованием различных активов - иностранной валюты и ценных бумаг.

По-видимому, такой арсенал точечных экстренных мер, включающих предоставление на двусторонней основе нуждающимся банкам краткосрочных ресурсов в рамках валютного свопа, прямого и обратного РЕПО, ломбардных кредитов, мог бы быть предусмотрен и в отечественной денежно-кредитной системе. При этом, в отличие от действующих официальных инструментов, ставки, объемы и контрагенты подобных операций «тонкой настройки» не должны носить жестко регламентируемого характера, тогда как процедура их предоставления должна быть прозрачна и нормативно отрегулирована. Ведь именно отсутствие нормативной базы и системы распределения ответственности не позволило денежным властям использовать инструмент чрезвычайного кредитования в ходе кризиса 2004 г.

На наш взгляд, следовало бы расширить практику применения такого важного инструмента рефинансирования, как предоставление среднесрочных ссуд под залог кредитных требований банков к клиентуре. Несмотря на наличие соответствующей нормативной базы, по отмеченным выше причинам, а также вследствие отсутствия опыта применения данного инструмента и его высокой стоимости в рамках залога кредитных требований ресурсы практически не поступают в банковскую систему. А ведь применение именно этого инструмента позволяет не только перейти к эмиссии исключительно кредитных, а не бумажных (необеспеченных) денег, но и обеспечить целевое поступление централизованных ресурсов в реальный сектор экономики, снизив при этом стоимость заимствований для предприятий. Вероятно, акцент в развитии кредитования под залог кредитных требований следует сделать на развитии системы мониторинга хозяйственной деятельности предприятий, позволяющей адекватно оценивать риски учета подобных требований в Центральном банке и устанавливать систему дисконтов, с которыми данные кредитные требования будут приниматься к зачету для получения централизованных кредитов, а также на приближении стоимости подобных заимствований к средней норме рентабельности в экономике.

Кроме того, как представляется, существенному реформированию должен быть подвержен ломбардный список Центрального банка. Дальнейшее его расширение за счет первоклассных ценных бумаг будет способствовать доступу к системе рефинансирования преимущественно банков первого круга, обладающих крупными портфелями данных активов. По-нашему мнению, ломбардный список должен расширяться также за счет включения в него такого важного актива, как векселя промышленной клиентуры и банков. Объемные портфели векселей клиентов представлены практически во всех российских банках, нормативная база их обращения хорошо отрегулирована, а международная практика изобилует примерами их зачета в Центральном банке в качестве важного канала пополнения ликвидности банковского сектора. Помимо этого, векселя крупных банков и компаний обладают емким рынком с устойчивыми котировками и высокой ликвидностью, а совокупный объем обращающихся в России векселей, по некоторым оценкам, составляет до 1,5 трлн. руб.

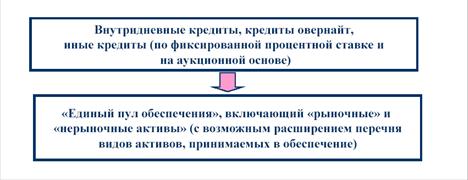

Потенциальная реализация данных предложений, а также разрешение проблемы несовершенства отечественной системы рефинансирования, по-видимому, удел ближайших 5-10 лет. Пока же, как сами банки, так и денежные власти пытаются «залатать» время от времени возникающие в ней бреши. Их усилия имеют три направления. Первое, как было отмечено выше, представлено действиями денежных властей, направленными на расширение спектра финансовых инструментов, принимаемых в качестве залога при операциях рефинансирования, а также на увеличение сроков привлечения ресурсов. Так, Банком России в 2005 г. были существенно расширены возможности по использованию в качестве залога не только государственных и близких к ним по качеству ценных бумаг, но и бумаг, эмитентами которых выступают первоклассные российские эмитенты, с рейтингом долгосрочной кредитоспособности по обязательствам в иностранной валюте как минимум одним из иностранных рейтинговых агентств на уровне не ниже ВВ по классификации рейтинговых агентств Standard & Poor's или Fitch Ratings либо Ва2 по классификации рейтингового агентства Moody's. Тем не менее данные нормы пока получили лишь ограниченное практическое наполнение в форме соответствующих решений совета директоров Банка России: к действующим инструментам ломбардного списка в 2005 г. добавлены лишь ценные бумаги Правительства Москвы, облигации некоторых субъектов Российской Федерации3 и ряда крупнейших компаний4. Несмотря на нововведения, официальная версия развития системы рефинансирования грешит прежними недостатками: узким кругом участников операций (системообразующие банки) и отсутствием объемных портфелей «голубых фишек», принимаемых в залог, у наиболее нуждающихся в централизованных ресурсах средних и мелких банков.

Второе направление поиска инструментария рефинансирования с требуемыми для российских условий качествами строится по линии спонтанного создания «частных центров» рефинансирования - в виде банковских пулов, аккумулирующих средства кредитных организаций, объединенных тем или иным признаком, например банков отдельного региона, банков одного круга, отраслевых банков, т. е. тех кредитных учреждений, которые испытывают наибольшие трудности в перекредитовании у крупных банков в периоды кризисов. О возможности создания такого пула заявили, в частности, представители АРБ. В основе функционирования «частных» центров рефинансирования лежат финансовые взносы банков, в том числе крупнейших, управление которыми осуществляет АРБ. Из пула осуществляется экстренная поддержка нуждающихся банков. Кроме того, пул фактически может выступать гарантом получения кредита в Банке России для тех его участников, которые формально не удовлетворяют требованиям денежных властей.

Наконец, третье направление формируется внутренней тактикой управления ликвидностью непосредственно в коммерческих банках. В условиях, когда доступ к экстренным источникам пополнения ликвидности ограничен, кредитные организации спонтанно формируют собственный чрезвычайный «карман» в форме вложений в иностранную валюту и в инструменты валютного рынка. Высокая мобильность, круглосуточный режим функционирования и развитая инфраструктура валютного рынка наряду с регулярным проведением операций Банка России в этом сегменте дает возможность банкам использовать валютные активы в качестве инструмента экстренной мобилизации необходимых рублевых ресурсов. Валюта может быть продана практически повсеместно, включая региональные площадки, без риска «продавить» рынок, а также использована в качестве залога под обеспечение межбанковского кредита, например в рамках сделки «валютный своп». Все это стимулирует банки частично перераспределять активы в сторону высоколиквидной составляющей, а в структуре последней - в пользу валютных инструментов.

Насколько действенными и эффективными будут данные направления и какое из них окажется превалирующим для разрешения накопившихся проблем регулирования текущей ликвидности, по-видимому, покажет ближайшее будущее. В настоящее время проблемы отечественной системы рефинансирования по-прежнему скрыты объемными вливаниями ликвидных ресурсов за счет покупки иностранной валюты Банком России. Тем не менее система остается крайне уязвимой и может дать сбой в любой момент, например при длительном и объемном оттоке денежных ресурсов на депозиты органов государственного управления или в результате новой волны роста недоверия среди банков.

Экономическая наука и практика сегодня стали настолько дифференцированными и многоаспектными, что требуются значительные усилия и время для того, чтобы сложить свою «картину» управления бизнесом и выбрать необходимые инструменты практической реализации стратегии.

Похожие работы

... актов, научной литературы, материалов периодической печати по исследуемой проблеме, были исследованы организационно-правовые механизмы функционирования системы рефинансирования кредитных организаций как инструмента управления ликвидностью кредитных организаций, проанализирован положительный опыт зарубежных стран по организации системы рефинансирования; рассмотрены способы предоставления кредитов ...

... возвратить их, т.к. они становятся очень дорогими. Сокращение банковских резервов приводит к мультипликационному сокращению денежного предложения. В настоящее время система рефинансирования кредитных организаций Банком России обеспечивается тремя положениями Банка России: 236-П, 312-П, 273-П, в соответствии с которыми Банк России предоставляет кредиты. Виды кредитов, предоставляемых Банком ...

... в филиал более крупного банка. ЗАКЛЮЧЕНИЕ В процессе написания контрольной работы было выявлено назначение Центрального Банка Российской Федерации, определены его функции, установлено каким образом Банк России осуществляет контроль за деятельностью кредитных организаций. По результатам проведённых исследований можно сделать следующие выводы: Главной целью деятельности ЦБ РФ является ...

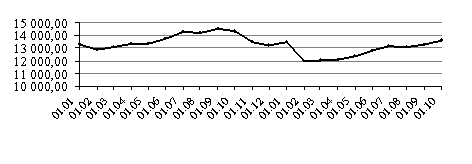

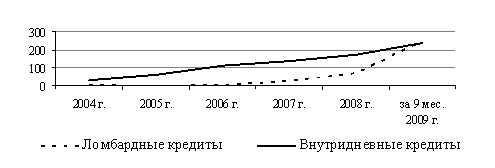

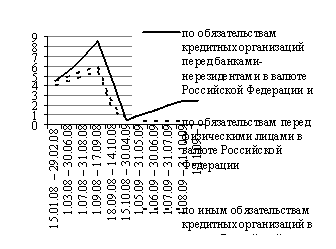

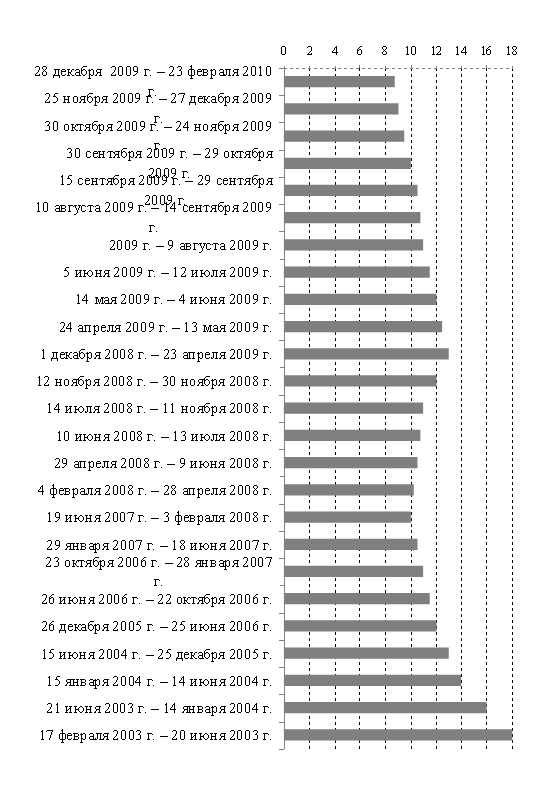

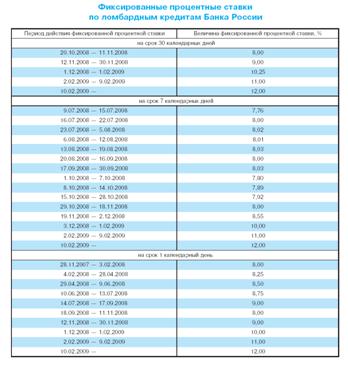

... Системы электронных торгов ЗАО ММВБ). Условия предоставления данных видов кредитов представлены в таблице 1. 1.3 Состояние, проблемы и перспективы развития системы рефинансирования коммерческих банков Объемы операций кредитования Банка России представлены в таблице 2. Для выявления проблем в области рефинансирования Банк России провел опрос кредитных организаций, которые подписали с Банком ...

0 комментариев