Навигация

Загальна характеристика КФ «Ольга»

2.1 Загальна характеристика КФ «Ольга»

Підприємство створено для здійснення підприємницької діяльності учасників з метою отримання прибутку від посередницької діяльності, направленої на задоволення потреб споживачів в товарах.

Основним видом діяльності „КФ „Ольга” є реалізація друкованої продукції кількох видавництв, тобто посередницька діяльність.

Основними напрямками діяльності підприємства є:

-виробничо-впроваджувальна діяльність;

-торгово-закупочна діяльність;

-зовнішньоекономічна діяльність.

При здійсненні статутної діяльності підприємство виконує торгово-закупочну діяльність. Підприємство „КФ „Ольга” являє собою товариство з обмеженою відповідальністю (ТОВ). Товариством з обмеженою відповідальністю ─ засноване одним або кількома особами товариство, статутний капітал якого поділений на частки, розмір яких встановлюється статутом. Учасники товариства з обмеженою відповідальністю не відповідають за його зобов’язаннями і несуть ризик збитків, пов’язаних з діяльністю товариства, у межах вартості своїх вкладів.

Вищім органом управління „КФ „Ольга” є збір учасників. В його компетенції знаходяться питання визначення головних напрямів підприємницької діяльності, розгляд і затвердження кошторисів, звітів і балансів, обрання і відгук виконавчого органу і ревізійної комісії, визначення умов оплати праці посадовців, розподіл прибутку і визначення порядку покриття збитків та ін.

Виконавчим органом „КФ „Ольга” є директор. В його компетенції знаходяться питання розробки і реалізації цілей, політики і стратегії їх досягнення, а також організація і керівництво поточною діяльністю фірми, розпорядження майном, найом і звільнення персоналу. Підприємство з моменту державної реєстрації є юридичною особою, має самостійний баланс, розрахунковий та інші рахунки в банківських установах, печатку, штампи, товарний знак та інші реквізити. Воно може створювати на території України і за її межами дочірні підприємства, філії та представництва, відповідно до чинного законодавства країни.

Підприємство самостійно здійснює свою господарську діяльність на принципах повного господарського розрахунку, відповідає за результати своєї господарської діяльності, за винятком не взятих на себе обов’язків перед партнерами по укладеним договорам, перед державним бюджетом та банками, згідно діючого законодавства.

Самостійно планує свою діяльність і визначає перспективи розвитку, виходячи з попиту на продукцію, і необхідності забезпечення виробничого і соціального розвитку підприємства, підвищення особистих доходів його робітників.

Підприємство враховує в своїй діяльності зацікавленість споживача в його потребах до якості продукції.

Оперативний звіт виконується в установленому порядку, згідно законодавству України.

Розрахунки з бюджетом та бюджетними організаціями проводяться робітниками бухгалтерії, у відповідності з законодавчими документами.

Основними джерелами інформації для проведення аналізу фінансових результатів діяльності даного підприємства є документи фінансової звітності: форма №1 „Бухгалтерський баланс” (Додаток А), форма №2 „Звіт про фінансові результати” (Додаток Б), а також опорос спеціалістів „КФ „Ольга”. Тут слід зазначити, що збір інформації про діяльність підприємства представляє певні труднощі, оскільки фахівці, боячись просочування конфіденційної інформації, неохоче йдуть на контакт.

2.2 Аналіз рівня самофінансування

Велика кількість показників, що характеризують фінансові результати діяльності підприємства, створює методичні ускладнення їх системного розгляду. Різниця у призначенні показників ускладнює вибір кожним учасником товарного обміну тих з них, що в найбільшій мірі задовольняють його потреби в інформації про реальний стан даного підприємства. Адміністрацію підприємства, наприклад, цікавить величина отриманого прибутку та його структура, а також фактори, що впливають на її величину. Податкові інстанції зацікавлені в отриманні достовірної інформації про всі складові балансового прибутку: прибутку від реалізації продукції, прибутку від реалізації майна, позареалізаційних результатах діяльності підприємства та ін.

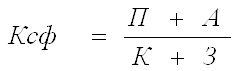

Коефіціент самофінансування (Ксф) :

,

,

де П – прибуток, направлений у фонд нагромадження, А – амортизаційні відрахування.

Даний коефіцієнт показує співвідношення джерел фінансових ресурсів,

тобто у скільки разів власні джерела перевищують запозичені кошти.

Коефіцієнт самофінансування характеризує деякий запас фінансової міцності підприємства. Чим більша величина цього коефіцієнта, тим вище рівень самофінансування

3.Коефіціент стійкості процесу самофінансування (К):

Цей коефіцієнт показує частку власних коштів, направлених на розширене фінансування. Чим вища величина даного коефіцієнта, тим сталіший процес самофінансування на підприємстві.

Аналіз кожної складової прибутку підприємства має конкретний характер, тому він дозволяє установникам та акціонерам вибирати напрямки активізації діяльності підприємства. Іншим учасникам ринкових відносин аналіз прибутку дозволяє виробити необхідну стратегію поведінки, спрямовану на мінімізацію втрат та фінансового ризику від інвестування у дане підприємство.

Отже стає очевидно що, обов`язковими елементами аналізу фінансових результатів діяльності підприємства є дослідження їх динаміки та структури.

В аналізі використовуються наступні показники прибутку: прибуток від реалізації продукції (робіт, послуг), позареалізаційні результати (доходи і витрати від позареалізаційних операцій), прибуток який підлягає оподаткуванню, чистий прибуток.

В процесі аналізу визначається склад балансового прибутку, його структура і динаміка за період, який аналізується. При вивченні динаміки балансового прибутку застосовують метод порівняння: порівняння показників звітного періоду з показниками попереднього періоду.

Для аналізу і оцінки рівня і динаміки показників фінансових результатів діяльності підприємства на підставі "Звіту про фінансові результати" була побудована аналітична таблиця 2.1 фінансових результатів та здійснена оцінка структури та динаміки основних показників.

Таблиця 2.1 Основні показники дохідності підприємства за 2007-08 рр

| № рядка | Найменування показника | Абсолютні величини, грн. | Відхилення абсолютне, грн. | Відхилення відносне, % | |

| 2007 р | 2008 р | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Доход (виручка) від реалізації продукції (товарів, робіт, послуг)(Без ПДВ) | 169081 | 184452 | 15371 | 9,09 |

| 2 | Собівартість реалізованої продукції (товарів, робіт, послуг) | 122968 | 130654 | 7686 | 6,25 |

| 3 | Валовий прибуток (збиток) | 17938 | 23057 | 5119 | 28,54 |

| 4 | Адміністративні витрати | 4150 | 5380 | 1230 | 29,64 |

| 5 | Витрати на збут | 1845 | 2306 | 461 | 24,99 |

| 6 | Собівартість реалізованої продукції з урахуванням адміністративних витрат і витрат на збут | 128963 | 138340 | 9377 | 7,27 |

| 7 | Прибуток від реалізації | 17938 | 23057 | 5119 | 28,54 |

| 8 | Інші операційні доходи | 1845 | 2306 | 461 | 24,99 |

| 9 | Інші операційні витрати | 0 | 0 | 0 | 0 |

| 10 | Прибуток від операційної діяльності | 13788 | 17677 | 3889 | 28,21 |

| 11 | Інші фінансові доходи | 461 | 307 | -154 | -33,41 |

| 12 | Інші доходи | 0 | 0 | 0 | 0 |

| 13 | Фінансові витрати | 0 | 0 | 0 | 0 |

| 14 | Інші витрати | 0 | 0 | 0 | 0 |

| 15 | Прибуток від звичайної діяльності до оподаткування | 14864 | 18445 | 3581 | 24,09 |

| 16 | Податок на прибуток від звичайної діяльності | 4458 | 5534 | 1076 | 24,14 |

| 17 | Чистий прибуток | 10406 | 12912 | 2506 | 24,08 |

| 18 | Витрати на 1 грн. реалізованої продукції | 0,76 | 0,75 | -0,01 | -1,32 |

Розглянемо структуру балансового прибутку „КФ „Ольга” за 2008 рік, прослідимо її динаміку, порівнюючи з показниками попереднього року.

Аналіз динаміки показників, наведений в таблиці 2.1 дозволяє виявити тенденції змін.

Аналіз даних основних показників дохідності підприємства і структури прибутку вказують на те, що за період, що аналізується, спостерігалося збільшення основного показника діяльності підприємства - чистого прибутку з 10406 грн. у 2007 р. до 12912 грн. у 2008 р. (на 2506 грн.). Приріст склав 24,08%, що являє собою позитивну тенденцію й характеризує діяльність підприємства за аналізований період з кращого боку.

Цьому сприяло декілька факторів:

-Збільшення виручки від реалізації продукції на 15371 грн. (або на 9,09%)

-Збільшення інших операційних доходів на 461 грн. (або на 24,99%)

Прибуток від операційної діяльності збільшився на 28,21% (що в абсолютному вимірі склало 3889 грн.), це демонструє оптимізацію основної діяльності підприємства.

Однак прибуток від фінансово-інвестиційної діяльності підприємства зменшився на 308 грн. (на 28,62%), що свідчить про необхідність перегляду, та поліпшення фінансово-інвестиційної політики підприємства.

Питома вага позареалізаційних результатів склала лише 4,16 % від загальної суми прибутку від звичайної діяльності, як видно з таблиці 2.2

Таблиця 2.2 Структура прибутку від звичайної діяльності підприємства за 2007 – 2008 рр

| № рядка | Найменування показника | Абсолютні величини, грн. | Питома вага, % | Відхилення абсолютне, грн. | Відхилення відносне, % | ||

| 2007 р | 2008 р | 2007 р | 2008 р | ||||

| 1 | Прибуток від операційної діяльності (до оподаткування) | 13788 | 17677 | 92,76 | 95,84 | 3889 | 28,21 |

| 2 | Прибуток від позареалізаційної діяльності (до оподаткування) | 1076 | 768 | 7,24 | 4,16 | -308 | -28,62 |

| 3 | Прибуток від звичайної діяльності (до оподаткування) | 14864 | 18445 | 100 | 100 | 3581 | 24,09 |

Факторний аналіз прибутку дає можливість встановити походження джерел його формування (зміна обсягів реалізації, структури продукції, відпускних цін та цін на сировину, тарифів на електроенергію та перевезення). Факторний аналіз прибутку дає керівництву підприємства можливість корегувати діяльність підприємства в залежності від величини впливу на прибуток тих чи інших чинників.

Балансовий прибуток характеризує фінансовий результат усіх видів господарської діяльності підприємства. Аналіз балансового прибутку проводиться шляхом зіставлення фактично одержаного балансового прибутку за звітний період із даним за минулий рік. При цьому детально аналізуються складові частини балансового прибутку, вивчаються напрямки їх розвитку за звітний період, аналізується структура прибутку за звітний рік.

На зміну балансового прибутку впливають багато чинників. Кількісно можна зміряти чинники першого, другого і третього порядків.

До чинників першого порядку відносяться зміни :

-прибутки від реалізації товарної продукції (товарів, робіт, послуг);

-прибутки від іншої реалізації;

-позареалізаційні прибутки;

В загальному випадку на величину прибутку від реалізації товарної продукції впливають такі чинники:

-зміни цін на реалізовану продукцію;

-зміни обсягів реалізації продукції;

-зміни собівартості продукції;

-зміни в структурі реалізованої продукції

Ці чинники відносяться до чинників другого порядку балансового прибутку.

Взаємозв'язок чинників першого і другого порядків з балансовим прибутком пряма, за винятком собівартості, зниження якої приводить до зростання прибутку.

При розрахунку впливу чинників першого порядку на балансовий прибуток використовуємо адитивну факторну модель чинника:

![]() , (2.1)

, (2.1)

де ![]() ─ зміни балансового прибутку, грн.;

─ зміни балансового прибутку, грн.;

![]() ─ зміни прибутку від реалізації товарної продукції (товарів, робіт, послуг), грн.;

─ зміни прибутку від реалізації товарної продукції (товарів, робіт, послуг), грн.;

![]() ─ зміни прибутку від іншої реалізації, грн.;

─ зміни прибутку від іншої реалізації, грн.;

![]() ─ зміни позареалізаційних прибутків, грн..

─ зміни позареалізаційних прибутків, грн..

Кількісна зміна кожного чинника рівна впливу цього чинника на зміну балансового прибутку.

Основну частину прибутку підприємство „КФ „Ольга” одержує за рахунок реалізації товарної продукції.

![]() грн.,

грн.,

![]() грн.,

грн.,

![]() грн.,

грн.,

![]() грн.

грн.

Таким чином ми виявили, завдяки впливу яких саме чинників першого порядку прибуток на підприємстві за звітний період збільшився, а також розмір впливу кожного чинника.

Суть методики розрахунку впливу на операційний прибуток наведених чинників другого порядку полягає в послідовному аналізі кожного з них, тобто припускається, що інші чинники у цей час на прибуток не впливають. Визначимо ступінь впливу на прибуток цих чинників.

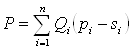

Прибуток від реалізації продукції розраховується по формулі:

, (2.2)

, (2.2)

де ![]() ─ прибуток від реалізації продукції, грн.;

─ прибуток від реалізації продукції, грн.;

![]() ─ об'єм реалізованої продукції і-го виду в натуральному виразі;

─ об'єм реалізованої продукції і-го виду в натуральному виразі;

![]() ─ ціна реалізації одиниці продукції і-го виду, грн.;

─ ціна реалізації одиниці продукції і-го виду, грн.;

![]() ─ собівартість одиниці продукції і-го виду, грн..

─ собівартість одиниці продукції і-го виду, грн..

Цю формулу використовуємо як модель чинника для детермінації факторного аналізу.

Спосіб ланцюгових підстановок дозволяє визначити вплив окремих чинників на зміну величини результативного показника шляхом поступової заміни базисної величини кожного показника чинника в об'ємі результативного показника на фактичну в звітному періоді. З цією метою визначають ряд умовних величин результативного показника, які враховують зміну одного, потім двох, трьох, і т.д. чинників, допускаючи, що інші не міняються. Порівняння величини результативного показника до і після зміни рівня того або іншого чинника дозволяє виділити його вплив від впливу всіх чинників, і визначити вплив останнього на приріст результативного показника.

Алгоритм розрахунку способом ланцюгової підстановки для факторної моделі (2.2):

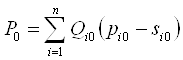

, (2.3)

, (2.3)

─ базове значення прибутку;

, (2.4)

, (2.4)

─ перший умовний показник прибутку, що показує, яке значення мав би прибуток при фактичному об'ємі реалізації продукції і базових ціні і собівартості;

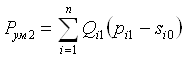

, (2.5)

, (2.5)

─ другий умовний показник, що відображає величину прибутку при фактичному об'ємі реалізації і фактичній ціні, але при базовій собівартості продукції;

, (2.6)

, (2.6)

─ фактичний показник прибутку.

Загальна зміна прибутку:

![]() , (2.7)

, (2.7)

У тому числі за рахунок:

-зміни обсягів реалізації продукції

![]() , (2.8)

, (2.8)

Для кожного і-го виду продукції встановлюємо, скільки одержано прибутку додатково за рахунок зміни обсягів реалізації порівнюючи умовну суму прибутку від реалізації продукції у попередньому періоді при обсягах реалізації у звітному періоді з сумою прибутку від реалізації продукції у попередньому періоді.

-зміни ціни реалізації продукції

![]() , (2.9)

, (2.9)

Для кожного і-го виду продукції встановлюємо, скільки одержано прибутку додатково за рахунок змін цін реалізації порівнюючи умовну суму прибутку від реалізації продукції у звітному періоді при собівартості попереднього з умовною сумою прибутку від реалізації продукції у попередньому періоді при обсягах реалізації звітного періоду.

-зміни собівартості продукції

![]() , (2.10)

, (2.10)

Для кожного і-го виду продукції встановлюємо, скільки одержано прибутку додатково за рахунок змін собівартості продукції порівнюючи суму прибутку від реалізації продукції у звітному періоді з умовною сумою прибутку від реалізації продукції у звітному періоді при собівартості продукції попереднього періоду.

Алгебраїчна сума впливу всіх чинників обов'язково повинна бути рівна загальному приросту результативного показника:

![]() , (2.11)

, (2.11)

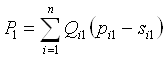

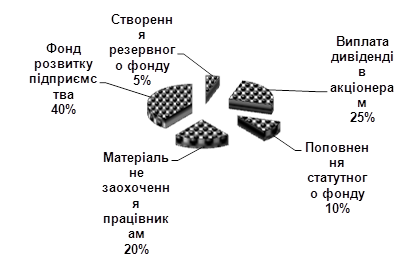

Розрахунок впливу на прибуток змін цін на реалізовану продукцію представлений у таблиці 2.3

Таблиця 2.3 Вплив на прибуток змін цін на реалізовану продукцію

| Вид виробів | Прибуток від реалізації продукції у попередньому періоді при обсягах звітного, грн. | Прибуток від реалізації продукції у звітному періоді при собівартості попереднього, грн. | Вплив на прибуток зміни цін реалізації, грн. |

| 1 | 2281,5 | 3126,5 | 845 |

| 2 | 3998,8 | 3998,8 | 0 |

| 3 | 3887 | 9379,5 | 5492,5 |

| 4 | 0 | 0 | 0 |

| 5 | 1336,9 | 5993 | 4656,1 |

| 6 | 423,63 | -523 | -946,63 |

| 7 | 0 | 0 | 0 |

| Усього | 10047 |

Отже завдяки змінам у цінах порівняно з минулим роком підприємство отримало на 10046,97 грн. більше прибутку від реалізації продукції.

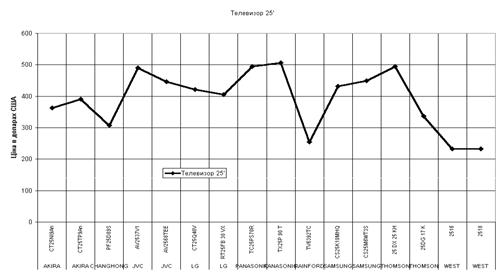

Наглядно рівень впливу на прибуток кожного виду продукції продемонстровано на рисунку 2.3

Рисунок 2.3 Вплив на прибуток змін ціни на реалізовану продукцію у 2008 році порівняно з 2007 роком

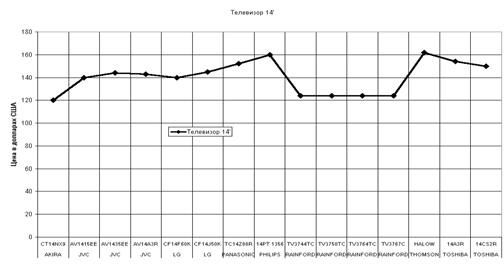

б) Вплив на прибуток змін обсягів реалізації продукції

Обсяг реалізації продукції може здійснювати як позитивний так і негативний вплив на суму прибутку. Збільшення об'єму продажів рентабельної продукції приводить до пропорційного збільшення прибутку. Якщо ж продукція є збитковою, то при збільшенні об'єму реалізації відбувається зменшення об'єму суми прибутку.

В таблиці 2.4 представлений розрахунок впливу на прибуток змін обсягів реалізації кожного виду реалізованих товарів у 2008 році порівняно з 2007 роком.

Таблиця 2.4 Вплив на прибуток змін обсягів реалізації продукції

| Вид виробів | Прибуток від реалізації продукції у попередньому періоді, грн. | Прибуток від реалізації продукції у попередньому періоді при обсягах звітного, грн. | Вплив на прибуток зміни обсягів реалізації, грн. |

| 1 | 3321 | 2281,5 | -1039,5 |

| 2 | 4394 | 3998,8 | -395,2 |

| 3 | 5584 | 3887 | -1697 |

| 4 | 2459 | 0 | -2459 |

| 5 | 2050 | 1336,9 | -713,1 |

| 6 | 125 | 423,63 | 298,63 |

| 7 | 0 | 0 | 4315* |

| Усього | -1690,2 |

*оскільки цей вид продукції було введено тільки в звітному році то прибуток від його реалізації і є вплив зміни його обсягів реалізації на загальний прибуток

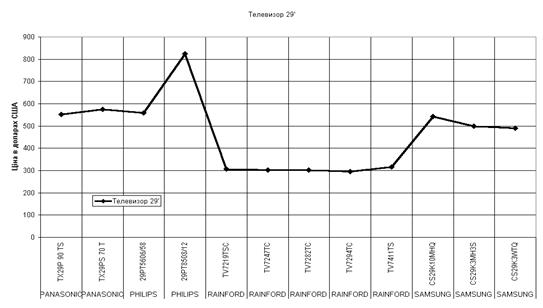

Наглядно рівень впливу кожного виду продукції продемонстровано на Рисунку 2.4

Рисунок 2.4 Вплив на прибуток змін обсягів реалізації продукції

З таблиці 2.4 ми бачимо, що через зміну обсягів реалізації продукції у звітному періоді порівняно з попереднім прибуток від реалізації продукції зменшився на 1690,17 грн. Графік впливу на прибуток змін обсягів реалізації (рисунок 2.4) демонструє що по більшості реалізованої продукції відбулося зменшення прибутків через зміну обсягів реалізації, причиною такого зниження можливо стала цінова політика підприємства, впроваджена на підприємстві.

в) Вплив на прибуток змін собівартості одиниці продукції

Собівартість продукції і прибуток знаходяться в обернено пропорційній залежності: зниження собівартості приводить до відповідного зростання суми прибутку, і навпаки.

Розрахунок впливу на прибуток змін собівартості одиниці продукції представлено у таблиці 2.5

Таблиця 2.6 Вплив на прибуток змін в структурі реалізованої продукції.

| Вид виробів | Питома вага обсягу реалізації, %. | Прибуток від реалізації одиниці продукції у попередньому періоді, грн. | Обсяг реалізації продукції у звітному періоді, од. | Вплив на прибуток змін в структурі реалізованої продукції, грн. | |

| 2004 р. | 2005 р. | ||||

| 1 | 10,99 | 16,59 | 2,7 | 845 | |

| 2 | 17,51 | 20,99 | 5,2 | 769 | |

| 3 | 16,49 | 20,25 | 4,6 | 845 | |

| 4 | 0 | 17,45 | 1 | 0 | |

| 5 | 15 | 20,02 | 2,9 | 461 | |

| 6 | 14,01 | 4,7 | 0,81 | 523 | |

| 7 | 25,99 | 0 | 0 | 799 | |

| Усього | 4242 | -3180,6 | |||

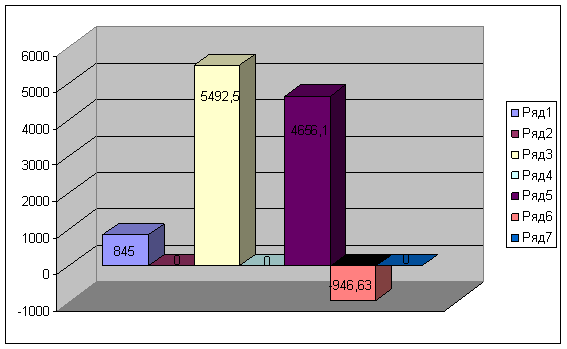

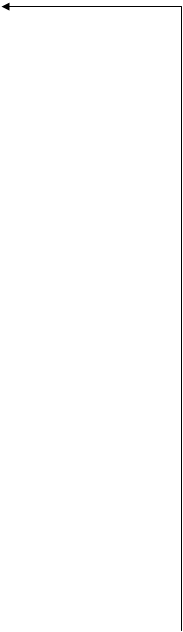

Таблиця 2.7 Розподіл прибутку „КФ „Ольга”

| Показник | Сума, грн. |

| 1 | 2 |

| Балансовий прибуток | 18445 |

| Податок на прибуток | 5534 |

| Прибуток, що залишився у розпорядженні підприємства | 12912 |

| Чистий прибуток | 12912 |

| Розподіл чистого прибутку: | |

| До резервного фонду | 464,83 |

| До фонду накопичення | 5122,19 |

| До фонду споживання | 764,39 |

| Нерозподілений прибуток | 6560,59 |

| Частка від чистого прибутку, % | |

| До резервного фонду | 3,6 |

| До фонду накопичення | 39,67 |

| До фонду споживання | 5,92 |

| Нерозподілений прибуток | 50,81 |

Графічно структуру розподілу прибутку зображено на Рисунку 2.7

Як видно з рисунку 2.7, більш 50% чистого прибутку залишилося нерозподіленою. Частка відрахувань до фонду накопичення складає 39,67% від чистого прибутку, це дозволяє нам зробити висновок про те, що керівництво „КФ „Ольга” планує розширювати діяльність, а саме, збільшувати основні і оборотні фонди, освоювати нові види товарів.

Рисунок 2.7 Структура розподілу прибутку

РОЗДІЛ 3. ПЕРСПЕКТИВИ ТА ШЛЯХИ РОЗВИТКУ САМОФІНАНСУВАННЯ

Перехід нашої країни до ринкової економіки є оздоровлення фінансового стану більшості підприємств багато в чому залежить від рівня й постановки самофінансування, що визначає рух фінансових ресурсів та їх відповідність матеріальним ресурсам, забезпечує реальне використання економічних важелів, органічне поєднання товарно-грошових відносин і механізму менеджменту економікою підприємства.

На даний час на підприємствах малого і середнього бізнесу фінансові плани, як і планування взагалі не складаються. Підприємці вважають що це є зайве, але в умовах перехідного періоду, для виходу з кризи складання планів є не тільки раціональним але і необхідним для нормального функціонування господарюючого суб’єкта.

Як показав аналіз фінансових результатів підприємства КФ „Ольга”, дане підприємство успішно працює на ринку, воно є конкурентним, а також в аналізованому періоді воно поліпшило свої фінансові результати.

Балансовий прибуток в звітному році збільшився на 3581 грн. в порівнянні з попереднім роком, цей приріст склав 24,09%.

Основний дохід підприємство одержує від реалізації друкованої продукції. Тільки після продажу продукції, чистий прибуток приймає форму прибутку. Значить, чим більше підприємство реалізує рентабельної продукції, тим більше отримає прибутків, тим краще його фінансове становище.

Частка прибутку від реалізації у складі балансового прибутку склала 92,76%. Сума прибутку від реалізації продукції в 2008 році в 1,28 раз перевищила суму прибутку у попередньому році.

Економічний розвиток підприємства характеризується покращенням фінансово-економічних результатів. Це покращення зумовлюється дією внутрішньо-виробничих і зовнішньо-економічних чинників. Для встановлення чинників формування фінансових показників нами проведено дослідження на підприємстві „Колективна фірма „Ольга”.

Виявлено, що в умовах ринкової економіки ці фактори взаємозалежні і зумовлюють фінансовий стан підприємства. Визначальним фактором фінансового стану є прибутковість його господарської діяльності.

Найбільш докладніше, ніж прибуток, який характеризує діяльність в абсолютному виразі, остаточні результати господарювання характеризують показники рентабельності, що являють собою відносні показники і дають змогу отримати більш реальну оцінку.

Рентабельність продажів, що показує частку прибутку в сумі виручки від реалізації. В звітному році вона склала 12,5%, що на 1,9% більше даного показника за попередній рік.

Економічний розвиток підприємства характеризується покращенням фінансово-економічних результатів. Це покращення зумовлюється дією внутрішньовиробничих і зовнішньоекономічних чинників.

Фактори, які обмежують використання самофінансування на підприємствах:

1. високий ступінь невизначеності на українському ринку, пов’язаний із глобальними змінами в усіх сферах суспільного життя (їх непередбачуваність ускладнює планування);

2. незначна частка підприємств, які мають фінансові можливості для здійснення серйозних фінансових розробок;

3. відсутність ефективної нормативно—правової бази вітчизняного бізнесу.

На жаль, неможливість застосування самофінансування на підприємствах зумовлюється не лише перерахованими вище факторами, а й звичайним небажанням керівників цих підприємств вдаватися до його методів та прийомів. Відмовляючись від застосування самофінансування, керівники підприємств таким чином відмовляються й від ефективнішого розв’язання таких завдань, які є основними на підприємстві, а саме:

· забезпечення необхідними фінансовими ресурсами виробничої, інвестиційної та фінансової діяльності;

· визначення шляхів ефективного вкладення капіталу, оцінка ступеня раціонального його використання;

· виявлення внутрігосподарських резервів збільшення прибутку за рахунок економного використання грошових засобів;

· встановлення раціональних фінансових відносин із бюджетом, банками та контрагентами;

· виконання інтересів акціонерів та інших інвесторів;

· контроль за фінансовим станом, платоспроможністю та кредитоспроможністю підприємства.

Досвід багатьох розвинутих компаній промислових країн показує, що за сучасного ринку, з його жорсткою конкуренцією, самофінансування фінансово-господарської діяльності є найважливішою умовою їх виживання, економічного зростання та процвітання. Саме воно дає змогу оптимально пов’язати наявні можливості підприємства щодо випуску продукції з попитом і пропозицією, що склалися на ринку.

Як виявляється на практиці, підприємства, на яких застосовуються методи самофінансування, мають змогу ефективніше організувати свою виробничо-господарську та економічну діяльність, адже самофінансування це реальна економія грошей і часу.

ВИСНОВКИ І ПРОПОЗИЦІЇ

Провівши дослідження з питання самофінансування я дійшла до висновку що – самофінансування, як і планування зокрема безумовно потрібні для вітчизняних підприємств. Воно повинно здійснюватися на підприємствах всіх розмірів і всіх форм власності. Підхід до кожного підприємства повинен бути окремим. Зараз підприємства отримали можливість самостійно здійснювати процес самофінансування, але вони замість того щоб перебудувати систему планування для власних потреб, можливостей свого підприємства відмовилися від нього.

Необхідність самофінансування ще гостріше постає в умовах фінансової нестабільності як підприємств так і економіки в цілому. На сучасному етапі українські підприємці (на мою думку професійних менеджерів на Україні дуже мало) ставляться до самофінансування зневажливо.

Невід’ємною частиною оздоровлення національної економіки є програма фінансового оздоровлення, спрямована на створення надійної фінансової бази для прискорення виробничого і соціального розвитку; підвищення активності фінансових стимулів; ідентифікацію виробництва та його збалансованість. Її реалізація багато в чому залежить від рівня й постановки фінансового планування, що визначає рух фінансових ресурсів та їх відповідність матеріальним ресурсам, забезпечує реальне використання економічних важелів, органічне поєднання товарно-грошових відносин і механізму менеджменту економікою підприємства.

СПИСОК ВИКОРИСТАНИХ ЛІТЕРАТУРНИХ ДЖЕРЕЛ

1. Конституція України від 28.06.1996 № 254к/96-ВР.

2. Закон України «Про оцінку майна, майнових прав та професійну діяльність в Україні» від 12.07.2001.

3. Балабанов И.Т. Основы финансового менеджмента. – М.: Финансы и статистика, 2008.

4. Бланк И.А. Основы финансового менеджмента. – К.: Ника-Центр, Эльга, 2003.

5. Крутик О.Б. Основы финансовой деятельности предприятий. – СПб.,2004.

6. Терещенко О.О. Фінансова діяльність суб’єктів господарювання: Навч.посібник. – К.: КНЕУ, 2002.

7. Фінанси підприємств: Підручник / Кер. авт. пол. і наук. ред. проф. А.М. Поддерьогін. – К.: КНЕУ, 2003.

8. Финансовый менеджмент / Под ред. Г.Б. Поляка. – М.: Финансы, 2007.

9. Холт Роберт. Основы финансового менеджмента. – М.: Дело, 2003

ДОДАТКИ

Додаток А

БАЛАНС „Колективної фірми „Ольга” на 31 грудня 2008 р.

| Актив | Код рядка | На початок звітного періоду | На кінець звітного періоду |

| 1 | 2 | 3 | 4 |

| I. Необоротні активи | |||

| Нематеріальні активи: | |||

| залишкова вартість | 010 | 1537 | 2306 |

| первісна вартість | 011 | 1537 | 2306 |

| Накопичена амортизація | 012 | ||

| Незавершене будівництво | 020 | 15371 | 10760 |

| Основні засоби: | |||

| залишкова вартість | 030 | 36890 | 44576 |

| первісна вартість | 031 | 39965 | 50724 |

| Знос | 032 | 3074 | 6148 |

| Довгострокові фінансові інвестиції: | |||

| які обліковуються за методом участі в капіталі інших підприємств | 040 | ||

| інші фінансові інвестиції | 045 | 7686 | 9223 |

| Довгострокова дебіторська заборгованість | 050 | ||

| Відстрочені податкові активи | 060 | 615 | |

| Інші необоротні активи | 070 | ||

| Усього за розділом I | 080 | 61484 | 67479 |

| II. Оборотні активи | |||

| Запаси: | |||

| виробничі запаси | 100 | 13834 | 10913 |

| тварини на вирощуванні та відгодівлі | 110 | ||

| незавершене виробництво | 120 | 15371 | 18753 |

| готова продукція | 130 | 18445 | 5687 |

| товари | 140 | ||

| Векселі одержані | 150 | ||

| Дебіторська заборгованість за товари, роботи, послуги: | |||

| чиста реалізаційна вартість | 160 | 3074 | 13065 |

| первісна вартість | 161 | 3074 | 13065 |

| резерв сумнівних боргів | 162 | ||

| Дебіторська заборгованість за розрахунками: | |||

| з бюджетом | 170 | ||

| за виданими авансами | 180 | ||

| з нарахованих доходів | 190 | ||

| із внутрішніх розрахунків | 200 | ||

| Інша поточна дебіторська заборгованість | 210 | ||

| Поточні фінансові інвестиції | 220 | 3843 | 16140 |

| Грошові кошти та їх еквіваленти: | |||

| в національній валюті | 230 | 6148 | 1383 |

| в іноземній валюті | 240 | ||

| Інші оборотні активи | 250 | ||

| Усього за розділом II | 260 | 60715 | 65942 |

| III. Витрати майбутніх періодів | 270 | 769 | 769 |

| Баланс | 280 | 122968 | 134189 |

| Пасив | Код рядка | На початок звітного періоду | На кінець звітного періоду |

| 1 | 2 | 3 | 4 |

| I. Власний капітал | |||

| Статутний капітал | 300 | 53799 | 61484 |

| Пайовий капітал | 310 | ||

| Додатковий вкладений капітал | 320 | ||

| Інший додатковий капітал | 330 | ||

| Резервний капітал | 340 | ||

| Нерозподілений прибуток (непокритий збиток) | 350 | 15371 | 24594 |

| Неоплачений капітал | 360 | ( ) | ( ) |

| Вилучений капітал | 370 | ( ) | ( ) |

| Усього за розділом I | 380 | 69170 | 86078 |

| II. Забезпечення наступних витрат і платежів | |||

| Забезпечення виплат персоналу | 400 | 769 | 461 |

| Інші забезпечення | 410 | ||

| Цільове фінансування | 420 | 1537 | 1845 |

| Усього за розділом II | 430 | 2306 | 2306 |

| III. Довгострокові зобов'язання | |||

| Довгострокові кредити банків | 440 | 14602 | 8454 |

| Інші довгострокові фінансові зобов'язання | 450 | ||

| Відстрочені податкові зобов'язання | 460 | ||

| Інші довгострокові зобов'язання | 470 | 6148 | 6148 |

| Усього за розділом III | 480 | 20751 | 14602 |

| IV. Поточні зобов'язання | |||

| Короткострокові кредити банків | 500 | 10760 | 13834 |

| Поточна заборгованість за довгостроковими зобов'язаннями | 510 | ||

| Векселі видані | 520 | ||

| Кредиторська заборгованість за товари, роботи, послуги | 530 | 14602 | 12297 |

| Поточні зобов'язання за розрахунками: | |||

| з одержаних авансів | 540 | ||

| з бюджетом | 550 | 1998 | 1998 |

| з позабюджетних платежів | 560 | ||

| зі страхування | 570 | ||

| з оплати праці | 580 | 2767 | 2459 |

| з учасниками | 590 | ||

| із внутрішніх розрахунків | 600 | ||

| Інші поточні зобов'язання | 610 | ||

| Усього за розділом IV | 620 | 30127 | 30588 |

| V. Доходи майбутніх періодів | 630 | 615 | 615 |

| Баланс | 640 | 122968 | 134189 |

Додаток Б

ЗВІТ ПРО ФІНАНСОВІ РЕЗУЛЬТАТИ КФ „Ольга” за 2008 р.

І. ФІНАНСОВІ РЕЗУЛЬТАТИ

| Стаття | Код рядка | За звітний період | За попередній період |

| 1 | 2 | 3 | 4 |

| Доход (виручка) від реалізації продукції (товарів, робіт, послуг) | 010 | 184452 | 169081 |

| Податок на додану вартість | 015 | 30742 | 28175 |

| Акцизний збір | 020 | ||

| 025 | |||

| Інші вирахування з доходу | 030 | ||

| Чистий доход (виручка) від реалізації продукції (товарів, робіт, послуг) | 035 | 153710 | 140906 |

| Собівартість реалізованої продукції (товарів, робіт, послуг) | 040 | 130654 | 122968 |

| Валовий: | |||

| прибуток | 050 | 23057 | 17938 |

| збиток | 055 | ||

| Інші операційні доходи | 060 | 2306 | 1845 |

| Адміністративні витрати | 070 | 5380 | 4150 |

| Витрати на збут | 080 | 2306 | 1845 |

| Інші операційні витрати | 090 | ||

| Фінансові результати від операційної діяльності: | |||

| прибуток | 100 | 17677 | 13788 |

| збиток | 105 | ||

| Доход від участі в капіталі | 110 | 461 | 615 |

| Інші фінансові доходи | 120 | 307 | 461 |

| Інші доходи | 130 | ||

| Фінансові витрати | 140 | ||

| Втрати від участі в капіталі | 150 | ||

| Інші витрати | 160 | ||

| Фінансові результати від звичайної діяльності до оподаткування: | |||

| прибуток | 170 | 18445 | 14864 |

| збиток | 175 | ||

| Податок на прибуток від звичайної діяльності | 180 | 5534 | 4458 |

| Фінансові результати від звичайної діяльності: | |||

| прибуток | 190 | 12912 | 10406 |

| збиток | 195 | ||

| Надзвичайні: | |||

| доходи | 200 | ||

| витрати | 205 | ||

| Податки з надзвичайного прибутку | 210 | ||

| Чистий: | |||

| прибуток | 220 | 12912 | 10406 |

| збиток | 225 |

II. ЕЛЕМЕНТИ ОПЕРАЦІЙНИХ ВИТРАТ

| Найменування показника | Код рядка | За звітний період | За попередній період |

| 1 | 2 | 3 | 4 |

| Матеріальні затрати | 230 | 69170 | 61945 |

| Витрати на оплату праці | 240 | 45729 | 44960 |

| Відрахування на соціальні заходи | 250 | 17600 | 17292 |

| Амортизація | 260 | 3074 | 2306 |

| Інші операційні витрати | 270 | 2767 | 2459 |

| Разом | 280 | 138339 | 128963 |

Похожие работы

... за рахунок короткострокових позичок банку і комерційного кредиту, якщо мова йде про поточні витрати, і довгострокові банківські кредити, використовувані на капітальні вкладення. [8, 120] Фінансові ресурси підприємства, що спрямовуються на його розвиток, формуються не тільки за рахунок амортизаційних відрахувань; прибутку, одержуваної від усіх видів господарської і фінансової діяльності але й ...

... зниження витрат та збільшення доходів, або ж варто відкоригувати (зменьшити) цільову суму прибутку. 3.2. ОБГРУНТУВАННЯ ОБСЯГУ ФОРМУВАННЯ ПРИБУТКУ ТОРГОВЕЛЬНОГО ПІДПРИЄМСТВА НА 2000 РІК. В системі управління утворення прибутку торговельного підприємства головна роль належить його плануванню на майбутній період. Ефективність аналізу залежить від виявлення основних тенденцій формування прибутку, ...

... рішень, прийнятих за матеріалами ривізії. 4. Система автоматизації обліково – аналітичної роботи з формування прибутку підприємства та розрахування з бюджетом та його оподаткування 4.1. Характеристика автоматизованих систем, автоматизації обліку та контролю формування прибутку. Зміни в господарському механізмі актуалізують проблему підвищення ефективності діяльності суб¢єктів ...

... „КИПАРИС-Т” за перший (2003 рік) роботи. На рис.3.12 наведені результати розрахунків точки беззбитковості та запасу міцності для першого року впровадження інвестиційного проекту створення дочірнього спільного підприємства СП „КИПАРИС-Т”. Рис.3.12 Графоаналітичний аналіз коефіцієнту запасу беззбитковості проекту за 1 рік експлуатації інвестиції ВИСНОВКИ Пільговий режим інвестиційної та ...

0 комментариев