Навигация

2.2 Облигации

Также как и акции облигации являются корпоративными ценными бумагами. Они удостоверяют внесение их владельцами денежных средств и подтверждают обязательство эмитентов этих бумаг возместить их номинальную стоимость в установленный срок с уплатой определённого процента. Таким образом, облигация – это свидетельство о предоставлении займа.

Облигация – это серийное долговое обязательство. Каждая облигация выпускается в рамках облигационного займа – сериями, которые состоят из ценных бумаг, равных между собою по объёму предоставляемых ими прав. Одна серия облигаций отличается от другой содержанием обязательных реквизитов облигаций, к которым относятся: фирменное наименование эмитента и его местонахождение, имя держателя, порядковый номер, дата выпуска, вид облигации, общая сумма выпуска, процентная ставка, а также условия и порядок выплаты процентов, условия и порядок погашения, подпись руководителя.

Корпоративные облигации выпускаются: именные; именные только в отношении основной суммы; на предъявителя; в форме электронной записи на счетах.

Облигации обладают номинальной, выкупной и курсовой стоимостью. Номинальная цена облигации служит базой при дальнейших перерасчётах и начислении процентов, она печатается на самой облигации. Выкупная цена может не совпадать с номинальной и зависит от условий займа. Рыночная (курсовая) цена облигации складывается под влиянием её привлекательности, а также от спроса и предложения на рынке ценных бумаг.

Существуют многие разновидности облигаций, которые классифицируются по ряду признаков. По форме собственности эмитента облигации бывают государственные, муниципальные и корпоративные. По сроку действия они делятся на краткосрочные (выпускаются на срок до трёх месяцев), среднесрочные (на срок от трёх месяцев до года), долгосрочные (на срок более одного года) и выпускаемые на срок до десяти лет и более. По сроку погашения – срочные, или безотзывные (погашаются в установленный срок, не допускается досрочное погашение), и досрочные, или отзывные (могут быть погашены в любой срок). По форме обращения – конвертируемые (могут обмениваться на другие ценные бумаги) и неконвертируемые (не обмениваются на другие ценные бумаги). Существуют облигации с обеспеченными активами (обеспечиваются ценными бумагами, имуществом; предполагается залог недвижимости, оборудования, транспортных средств, векселей) и необеспеченные. По методу получения дохода – с плавающим (колеблющимся) доходом (предназначены для учёта изменений доходности в зависимости от колебаний ставки банковского процента, индексов цен, инфляции, валютного курса; доходность облигации привязана к выбранному показателю, например, к ставке рефинансирования Центрального банка РФ) и с жёстким (фиксированным) доходом. Облигации бывают также беспроцентные и процентные.[11]

В некоторых странах корпоративные облигации имеют отраслевую направленность. Так в США существуют: промышленные облигации, которые выпускаются корпорациями обрабатывающей и добывающей промышленности; коммунальные облигации, которые эмитируются компаниями по электро-, газо- и водоснабжению.

Облигации различаются по качеству и надёжности. Изучением таких критериев занимаются независимые организации. Так, например, известны такие агенства как «Standard & Poor,s» и «Moody,s». Оценку надёжности облигаций агенство «Standard & Poor,s» производит, используя систему буквенных обозначений, по шкале убывающего качества на основе первых четырёх букв латинского алфавита в комбинациях по три буквы: ААА, АА, А; ВВВ, ВВ, В и так далее до D включительно. Такой системой символов при оценке качества ценных бумаг пользуются и другие агенства. Самый высокий рейтинг имеют облигации, обозначенные тремя А. Это облигации высшего инвестиционного уровня, обладающие максимальной надёжностью.

2.3 Вексель

Вексель считается одной из самых старинных бумаг. Первичные формы простого векселя – долговая расписка, заёмное письмо – появились в глубокой древности в Вавилоне, Греции, Риме. Переводной вексель возник, как способ международных расчётов и первоначально он был связан с переводом денег из одной страны в другую. Прообразом переводного векселя было сопроводительное письмо банкира-менялы, выдаваемое купцу взамен полученных от него денег с поручением другому банкиру-меняле выплатить подателю письма деньги в местной валюте.

Вексель – это самостоятельно обращающаяся на фондовом рынке особая инвестиционная стоимость, которая: выражает заёмный характер отношений между лицом, выписавшем вексель и векселедержателем; обслуживает движение товарно-материальных и денежных ценностей; является кредитными деньгами, расчётным средством и этим разрешающая противоречие между совершением коммерческой сделки и отсутствием денежного эквивалента для её оплаты.

Если акция является инвестицией в уставный капитал акционерного общества, корпоративная облигация – преимущественно в основные фонды предприятия, то вексель – это инвестиции в оборотные средства хозяйствующих субъектов.

Вексель – это письменное долговое обязательство, дающее его владельцу право требовать по наступлении срока с лица, выдавшего данное обязательство уплаты оговоренной в нём денежной суммы.

Вексель является документом, составленным в утверждённой законом форме и содержащим безусловное абстрактное денежное обязательство уплаты векселедателем вексельной суммы векселедержателю. К достоинствам векселя относят то, что он способен: упорядочивать деловые отношения; снижать риски, связанные с коммерческим кредитованием; уменьшать потребность в денежных средствах. Он является универсальным расчётным средством, ускоряет проведение сделок, обеспечивает получение кредита и соответствующую отсрочку платежа.

Вексель, также как и другие ценные бумаги обладает определённым потенциалом надёжности, ликвидности, доходности и прироста стоимости. Он обладает неограниченной обращаемостью, так как число индоссаментов в нём не лимитировано. Индоссамент – это специальная передаточная надпись на переводном векселе при его переходе к другому держателю.

Существуют различные типы векселей, такие как: государственные (казначейские), банковские (финансовые), корпоративные, векселя организаций, учреждений и физических лиц. Векселя бывают дисконтные, есть с разницей между ценой реализации и ценой погашения векселя и процентные (предполагающие процентную ставку). Выделяют также: векселя выданные и векселя полученные, векселя оплаченные и неоплаченные, рублёвые и валютные, именные и предъявительские, гарантированные (с авалем) и негарантированные, оборотные и необоротные.

Простой вексель должен содержать обязательные реквизиты: наименование «вексель»; простое и ничем не обусловленное обещание уплатить определённую сумму; указание срока платежа; места его совершения; наименование того, кому или по приказу кого платёж должен быть совершён; указание даты и места составления векселя; подпись векселедателя. На вексельных бланках отведено место для печати.

К обязательным реквизитам переводного векселя (тратта) относятся: наименование «вексель»; простое и ничем не обусловленное предложение уплатить определённую сумму; наименование того, кто должен платить; указание срока платежа; указание места, в котором должен быть совершён платёж; наименование того, кому или по приказу кого платёж должен быть совершён; указание даты и места составления векселя; подпись того, кто выдал вексель. Подпись здесь, как и в переводном векселе, обязательно осуществляется от руки. Есть место для печати.

Простой вексель имеет более ясный характер долгового обязательства. Он содержит всего два лица. Первое лицо – это векселедатель, выписавший вексель и одновременно являющийся плательщиком по нему. Вторе лицо – ремитент – первый получатель по векселю и он же – первый векселедержатель, перед которым плательщик принимает соответствующее обязательство. Переводной вексель гораздо сложнее, так как в одном документе здесь фактически выражено два долговых обязательства: плательщика перед трассантом (надписателем) и трассанта перед ремитентом (получателем). Главным должником здесь выступает акцептант. Отличие между простым и переводным векселем – и в природе лица, выписывающего вексель. В простом векселе – это должник, а в переводном – кредитор. Отсюда и различие в характере самих векселей. В простом векселе – это личное обязательство уплаты, а в переводном – указание (приказ) уплаты третьему лицу (ремитенту). Отличие между векселями – и в характере их использования. Переводной вексель чаще используется для кредитования торговли, в том числе внешней, тогда как простой вексель – при оформлении ссуд.

Индоссамент в переводном векселе выполняет несколько функций. Во-первых он выполняет передаточную функцию, в соответствии с которой права по векселю переходят от индоссанта к индоссатору (лицу к которому переходит вексель путём индоссамента). Другая функция индоссамента – гарантийная, когда каждый индоссант отвечает за акцепт (согласие плательщика на оплату векселя).

Переводной вексель до наступления срока платежа может быть предъявлен для акцепта плательщику (трассату) в месте его нахождения. Этим плательщик принимает на себя обязательство оплатить вексель в срок. Таким образом акцепт делает вексель платёжным средством. Плательщик, не акцептировавший вексель, не является собственно плательщиком, не является ответственным по векселю, несмотря на то, что может оплатить его. В случае отказа плательщика от оплаты наступает ответственность трассанта (лица, выписавшего вексель и отвечающего за акцепт и платёж по векселю) как плательщика.

Похожие работы

... смешения с имуществом (ценными бумагами) других инвесторов [25, с.46]. Право выбора модели следует сохранить за клиентом профессионального участника - клиента. Пробелом в правовой регламентации исполнения договора купли-продажи ценных бумаг на сегодняшний день являются клиринговые отношения. В отличие от депозитарной системы, деятельность которой регламентируется Законом Республики Беларусь "О ...

... бумаг обусловленны условиями их обращения на рынке, более легкой и дешовой их транспортировкой и хранением, сравнительно упрощенной процедурой передачи прав собственности на них. На примере рынка ценных бумаг можно рассмотреть типы систем клиринга. 2.3. ТИПЫ СИСТЕМ КЛИРИНГА Единичный тип Единичный тип является фундаментальной формой клиринга и исполнения.Данный тип клиринга ...

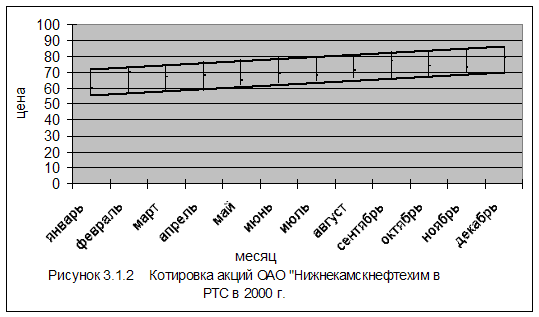

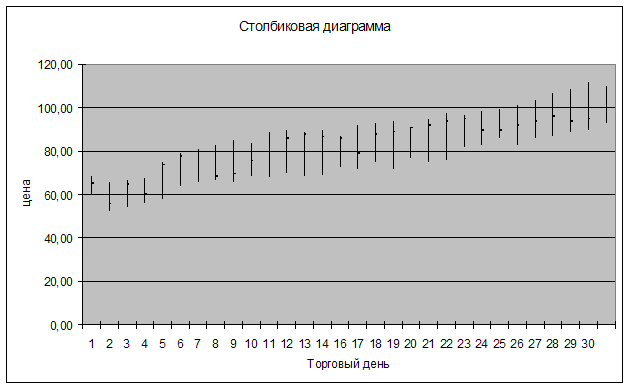

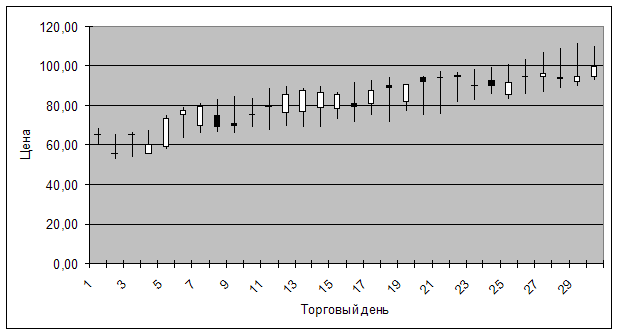

... компания "Интеркамаинвест" (номер лицензии: № 10-000-1-00026 от 17.09.1997, действительна до 19.03.2003). Реестр ведется с 29.08.1997. Порядок учета и перехода прав собственности на ценные бумаги ОАО "Нижнекамскнефтехим" осуществляется в соответствии с Положением о ведении реестра владельцев именных ценных бумаг, утвержденного постановлением Федеральной комиссией по рынку ценных бумаг от 2 ...

... инфраструктура рыка ценных бумаг. Механизм и основные элементы инфраструктуры ценных бумаг: совокупность технологий по заключению и исполнению сделок. Задачи элементов инфраструктуры: управление рисками на рынке ценных бумаг, снижение стоимости сделок. Функции торговой системы: котировка и стандартизация сделок. Система платежей: клиринг, его виды, задачи, элементы организации. Система ведения ...

0 комментариев