Навигация

Анализ финансовых показателей ЗАО «Петербургский

2.2 Анализ финансовых показателей ЗАО «Петербургский

тракторный завод»

Для оценки ликвидности и платежеспособности в краткосрочной перспективе рассчитываются следующие показатели.

|

| Ктл | = | Текущие активы | = | (Оборотные активы – Расходы будущих периодов) |

| Краткосрочные обязательства | (Краткосрочные обязательства – Доходы будущих периодов – Резервы предстоящих расходов и платежей) |

На начало 2007 года Ктл0 = (360500 - 2000) / 195070 = 1,84

На конец 2007 года Ктл1 = (402800 - 2400) / 196980= 2,03

Чем больше величина коэффициента, тем выше уверенность кредиторов, что долги будут погашены. Нормальным считается значение коэффициента, равное 1,4 – 2 [33]. В ЗАО «ПТЗ» рассчитанный коэффициент общей текущей ликвидности удовлетворяет указанным требованиям, и есть тенденция к его увеличению, т. е. возросла вероятность того, что предприятие сможет своевременно погасить долги.

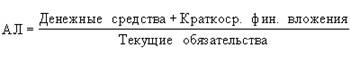

Коэффициент промежуточной ликвидности - отражает способность предприятия погасить краткосрочную задолженность за счет наиболее ликвидной части оборотных активов [28].

| Кпл | = |

| ||

| Краткосрочные обязательства |

На начало 2007 года Кпл0 = (360500-280000-15100) / 195070 = 0,33

На конец 2007 года Кпл1 = (402800-300000-4500) / 196980 = 0,49

Нормальное значение коэффициента не менее единицы, на предприятии ЗАО «ПТЗ» величина коэффициента значительно ниже нормативного уровня. Это могло произойти по нескольким причинам: увеличились производственные запасы предприятия, объем незавершенного производства или запасов готовой продукции, не обеспеченные увеличением объема реализации; снизился объем реализации; понизилась прибыльность реализации.

|

На начало 2007 года Кал0= (7400) /195070 = 0,04

На конец 2007 года Кал1= (300) /196980 = 0,001

На предприятии ЗАО «ПТЗ» коэффициент значительно ниже нормативного уровня, причем наметилась тенденция к понижению. Это может быть связано с увеличением сроков погашения дебиторской задолженности либо с уменьшением сроков погашения кредиторской задолженности.

При оценке уровня коэффициента абсолютной ликвидности оптимальным решением будет проследить за скоростью оборота средств в текущих активах и скоростью оборота краткосрочных обязательств - если платежные средства оборачиваются быстрее, чем период возможной отсрочки платежных обязательств, то платежеспособность предприятия будет нормальной.

Таким образом, финансовые результаты деятельности предприятия на конец 2007 года, на основе предварительных данных - вычисленных коэффициентов и ликвидности, можно охарактеризовать как удовлетворительные.

Коэффициент обеспеченности собственными оборотными средствами (фактический) – характеризует наличие собственных оборотных средств у предприятия, необходимых для обеспечения его финансовой устойчивости [33].

| Ксос | = |

| ||

| Краткосрочные обязательства |

На начало года: Ксос0 = (313900-152770) /195070 = 0,83

На конец года: Ксос1 = (336900-135280) /196980 = 1,02

Нормальное значение данного коэффициента не меньше 0,1, что означает, что ЗАО «ПТЗ» является платежеспособным.

Для анализа структуры источников капиталов предприятия и оценки степени финансовой устойчивости и финансового риска, рассчитываются следующие показатели.

Коэффициент финансовой автономии (или независимости) – отношение собственных средств к общей сумме активов. Характеризует устойчивость финансового состояния предприятия [33].

Кфн0=313900/ 513270 = 0,61

Кфн1 = 336900/ 538080 = 0,63

Коэффициент автономии должен превышать 0,5, что связано с «успокоением» кредиторов: в этом случае заемный капитал может быть компенсирован собственным, а рост данного коэффициента свидетельствует о некотором снижении риска финансовых затруднений.

Коэффициент финансовой устойчивости (или долгосрочной финансовой независимости) – доля собственного капитала и долгосрочных заемных средств в совокупных активах компании, т.е.

Кфин.у0 = (313900+4300) /513270 = 0,62

Кфин.у1 =(336900+4200) /538080 = 0,63

Коэффициент незначительно отличается от общего коэффициента финансовой независимости, т. к. объем долгосрочных заемных средств на предприятии невелик. Предприятие в данный период времени финансово устойчиво.

Коэффициент финансовой маневренности (отношение собственного оборотного капитала к общей его сумме) – показывает, какая часть собственного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами [28].

| Кфм | = |

| ||

| Запасы |

Кфм0= 313900-152770/280000=0,57

Кфм1= 336900-135280/300000=0,67

Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия (нормальное значение данного коэффициента считается 0,1-0,2) [28], так как предприятие фондоемкое, допустим нижний предел норматива, однако на ЗАО «ПТЗ» этот показатель значительно выше нормы.

Оборачиваемость отражает скорость превращения вложенных средств в денежную форму, оказывает непосредственное влияние на платежеспособность; увеличение скорости оборота указывает на повышение производственно-технического потенциала предприятия и конкурентоспособности продукции.

Задержка движения средств на любой стадии ведет к замедлению оборачиваемости капитала, требует дополнительного вложения средств и может вызвать значительное ухудшение финансового состояния предприятия.

Дадим оценку эффективности использования капитала предприятия, для этого вычислим ряд показателей:

Среднегодовые остатки оборотных активов:

| Ооб.а | = |

| ||

| 2 |

Таким образом, в анализируемом году:

На 2007г. Ооб.а. = 360500 +402800 / 2 = 381650 тыс. руб.

Оборачиваемость в днях (продолжительность оборота)

| Поб | = |

| ||

| Выручка от реализации продукции за анализируемый период |

Предыдущий год: Поб0 = 360500 * 360 / 2400000 ≈ 54 дня.

Анализируемый год: Поб1 = 381650 * 360 / 2330000 ≈ 58 дней.

Продолжительность одного оборота в течение года увеличилась на 4 дня, что негативно отражается на финансовом состоянии предприятия.

Коэффициент оборачиваемости – характеризует эффективность использования предприятием имеющихся ресурсов. Он определяется как отношение суммы выручки от реализации продукции к среднему остатку оборотных средств.

Предыдущий год: Коб0 = 2400000 /360500= 6.65

Анализируемый год: Коб1 = 2330000/ 381650 = 6.1

Данный показатель также свидетельствует о снижении скорости оборачиваемости на ЗАО «ПТЗ». Рассмотрим возможные причины такого снижения.

Влияние на изменение коэффициента оборачиваемости:

а) объема реализации:

6.4 – 6.65 = -0.25 – т.е. за 2007 год выручка от реализации уменьшилась.

б) среднегодовых остатков оборотных активов:

6.1 – 6.4 = -0,3 – т.е. в течение года среднегодовые остатки оборотных активов уменьшились.

Ускорение (замедление) оборачиваемости в днях:

54.07 - 58.09 ≈ 5 дней, т.е. продолжительность одного оборота всех оборотных средств увеличилась.

Сумма высвобождения оборотных активов в результате изменения оборачиваемости:

4.83 * 2330000/ 360 = 31260,83 тыс. руб. – т.е. из оборота вынуто за счет замедления оборачиваемости капитала на 5 дней.

Эффективность использования оборотных средств определяется скоростью их движения - скоростью оборота, или оборачиваемостью. Чем быстрее совершается кругооборот оборотных средств, тем меньшая их сумма потребуется предприятию для успешного выполнения производственной программы. Однако эффективность использования оборотных средств заключается еще и в снижении себестоимости продукции за счет экономии натурально-вещественных элементов оборотных средств (запасов) и издержек обращения.

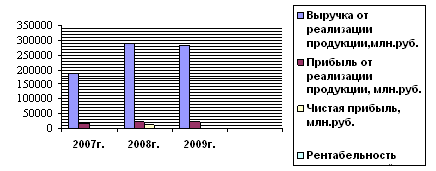

Произведем оценку доходности капитала ЗАО «ПТЗ». Деятельность предприятия направлена на увеличение суммы собственного капитала и повышение уровня его доходности.

Эффективность использования капитала характеризуется его доходностью (рентабельностью) – отношение суммы прибыли к среднегодовой сумме основного и оборотного капитала.

|

| Ра | = | Чистая прибыль*100% |

| Среднегодовая сумма капитала |

За предыдущий год: Ра =40845/360500 * 100 = 11.33%;

За отчетный год: Ра = 39050 / 381650 * 100 = 10.23%

Т. е. рентабельность всего капитала уменьшилась, и, хотя в целом по отрасли машиностроения (а именно, тракторостроения) это нормальный показатель, по сравнению с предыдущим годом, это свидетельствует о том, что предприятие испытывает трудности с реализацией продукции, либо увеличились затраты предприятия [31].

Рентабельность собственного капитала показывает эффективность использования капитала, инвестируемого предприятием за счет собственного источника финансирования.

| Рск | = |

| ||

| Среднегодовая сумма собственного капитала *100% |

За предыдущий год: Рск0 = 40845/313900 * 100 = 13.01%;

За отчетный год: Рск1 = 39050/325400 * 100 = 12%

Уменьшение данного показателя также говорит о неэффективном использовании капитала в текущем анализируемом году, по сравнению с предыдущим.

|

| Кобк | = | Выручка от реализации продукции |

| Среднегодовая стоимость капитала |

За предыдущий год: Кобк0= 2400000/313900 = 7.64

За отчетный год: Кобк1 = 2330000 / 325400 = 7.16

Значение коэффициента уменьшилось, что означает, что скорость оборота всего капитала предприятия уменьшилась. Причиной такого снижения, стало снижение объемов выручки, а также увеличение среднегодовой стоимости капитала.

Рентабельность продаж - показывает, сколько прибыли приходится на единицу реализованной продукции.

| Рп | = |

| ||

| Выручка от реализации продукции * 100% |

За предыдущий год: Рп0 = 40845/2400000 * 100 = 1,70%

За отчетный год: Рп1 = 39050/2330000 * 100 = 1,67%

Наблюдается незначительное снижение рентабельности продаж, что может быть вызвано спадом в отрасли, либо неэффективной маркетинговой стратегией.

|

| Км | = | Собственный оборотный капитал |

| Собственный капитал |

За предыдущий год: Км0 = 161130/313900 = 0,51

За отчетный год: Км1 = 201620/336900 = 0,59

Нормативная величина этого коэффициента не должна быть меньше 0,5 [28]. Увеличение этого коэффициента положительно характеризует финансовое состояние ЗАО «ПТЗ».

Похожие работы

... продукции, согласно Учетной политике, рабочему Плану счетов, Методическим указаниям, утв. Приказом Минфина РФ от 28.12.2001 №119Н и другим нормативным документам. При рассмотрении вопроса учета готовой продукции и ее реализации учетной политикой ОАО «КрЭМЗ» предусмотрено следующее: 1) Обязательную инвентаризацию готовой продукции необходимо производить 2 раза в год внезапную - по решению ...

... плана и сохранить в фактическом выпуске запланированные виды продукции и обеспечить объем реализации в соответствии с портфелем заказов. 2.2 Анализ коммуникационной политики предприятия Общая программа маркетинговой коммуникации предприятия, называется комплексом продвижения, представляет собой специфическое сочетание средств рекламы, личной продажи, стимулирование сбыта и связей с ...

... М., 1995. 116. Клюкач В.А. Состояние и развитие аграрной экономической науки в России // Экономика сельскохозяйственных и перерабатывающих предприятий. – 2000. – №6. 117. Князева И.В. Антимонопольная политика в России:учебное пособие для студентов вузов обучающихся по специальности «Нац.экономика»/М.:Омега-Л, 2006. 526 с. 118. Ковалевская Л. Права надо защищать // Вечерний Ставрополь. ...

... гг. появилась в печати серия исторических исследований известного татарского писателя и общественного деятеля Г.Ю. Кулахметова (1881—1918) под общим названием "Страницы истории", посвященных всеобщей истории с древнейших времен. Известны его популярные статьи в периодической печати, в которых разъяснялась суть конституционного строя ряда западных стран, анализировались конституции Великобритании, ...

0 комментариев