Навигация

Анализ инвестиционных проектов в условиях инфляции

3 Анализ инвестиционных проектов в условиях инфляции

Влияние инфляции на результаты оценки эффективности инвестиционных проектов можно учитывать путём корректировки различных составных частей денежных потоков либо пересчёта коэффициента дисконтирования.

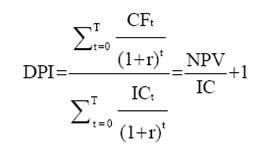

Более простой является методика корректировки коэффициента дисконтирования на индекс инфляции. Коэффициент дисконтирования в условиях инфляции можно рассчитать по формуле:

![]() , где (6)

, где (6)

r- обычная ставка доходности; i-ставка доходности в условиях инфляции; j-показатель инфляции

На данный момент в Российской Федерации уровень инфляции достиг 10%.

4 Анализ эффективности инвестиционных проектов в условиях риска

В финансовом анализе инвестиций неизбежно сталкиваются с неопределённостью показателей затрат и отдачи. В связи с этим возникает проблема измерения риска и его влияния на результаты инвестиций. В общем случае под риском понимают возможность наступления некоторого неблагоприятного события, влекущего за собой возникновение различного рода потерь. Следовательно, необходим анализ эффективности инвестиционных проектов в условиях риска. Используются различные методы анализа эффективности инвестиционных проектов в условиях риска, к наиболее распространённым относятся:

- метод корректировки нормы дисконта;

- метод достоверных эквивалентов;

- метод сценариев;

- анализ вероятностных распределений потоков платежей.

Метод корректировки нормы дисконта с учётом риска – это наиболее простой и вследствие этого наиболее применяемый на практике метод. Основная идея метода заключается в корректировке некоторой базовой нормы дисконта, которая считается безрисковой или минимально приемлемой. Корректировка осуществляется путём прибавления величины требуемой премии за риск, после чего производится расчёт критериев эффективности инвестиционного проекта по вновь полученной норме дисконта.

2 АНАЛИЗ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ

2.1 Анализ структуры долгосрочных инвестиций и источников их финансирования

В первую очередь, анализ, рекомендуется начинать с оценки динамики объёма и структуры капитальных вложений в сметных ценах по основным направлениям воспроизводства основных фондов проектов «А» и «В». Данные для этой оценки находятся в таблицах 2 и 3.

Таблица 2 – Динамика объёма и структуры капитальных вложений в основные фонды (ОФ) проекта «А»

| Направление инвестиций | 1 полугодие | 2 полугодие | Темпы динамики, % | ||

| Объём инвестирования, тыс. руб. | Удельный вес, % | Объём инвестирования, тыс. руб. | Удельный вес, % | ||

| А | 1 | 2 | 3 | 4 | 5 |

| Замена ОФ | 890 | 21,16 | 780 | 20,56 | -12,36 |

| Реконструкция ОФ | 750 | 17,83 | 950 | 25,04 | 26,67 |

| Модернизация ОФ | 330 | 7,85 | 450 | 11,86 | 36,36 |

| Новое строительство | 1280 | 30,43 | 900 | 23,72 | -29,69 |

| Приобретение и установка ОФ, требуемых законодательством | 816 | 19,40 | 580 | 15,29 | -28,92 |

| Прочие капитальные вложения | 140 | 3,33 | 134 | 3,53 | -4,29 |

| Итого капитальных вложений | 4206 | 100 | 3794 | 100 | -9,80 |

На основании анализа данных таблицы 2, сделаем вывод, что на предприятии снизился общий объём капитальных вложений на 412 тыс. руб. (9,8 %). Также наблюдается снижение вложений в новое строительство на 29,69 %. Наименьший прирост наблюдается по приобретению и установке основных фондов – 28,92 %. Наибольший прирост составил по вложениям в модернизацию основных фондов – 36,36 %.

Таблица 3 - Динамика объёма и структуры капитальных вложений в основные фонды (ОФ) проекта «Б»

| Направление инвестиций | 1 полугодие | 2 полугодие | Темп прироста, % | ||

| Объём инвестирования, тыс. руб. | Удельный вес, % | Объём инвестирования, тыс. руб. | Удельный вес, % | ||

| А | 1 | 2 | 3 | 4 | 5 |

| Замена ОФ | 700 | 19,72 | 1000 | 22,47 | 42,86 |

| Реконструкция ОФ | 700 | 19,72 | 950 | 21,35 | 35,71 |

| Модернизация ОФ | 500 | 14,08 | 800 | 17,98 | 60,00 |

| Новое строительство | 900 | 25,35 | 700 | 15,73 | -22,22 |

| Приобретение и установка ОФ, требуемых законодательством | 600 | 16,90 | 700 | 15,73 | 16,67 |

| Прочие капитальные вложения | 150 | 4,23 | 300 | 6,74 | 100,00 |

| Итого капитальных вложений | 3550 | 100,00 | 4450 | 100,00 | 25,35 |

Проведённый анализ динамики объёма и структуры капитальных вложений в основные фонды проекта «Б» показал, что при использовании данного проекта, на предприятии вырастет общий объём капитальных вложений на 900 тыс. руб. или на 25,35%. Но произойдёт незначительное снижение инвестиций по новому строительству, всего на 200 руб. или на 22,22%., а по остальным показателям будет наблюдаться положительная тенденция – увеличение.

Следующим шагом следует проводить анализ динамики средств, по составу и структуре, используемых на финансирование капитальных вложений также по двум проектам. В качестве основных источников финансирования используются собственные средства (амортизация нематериальных активов и основных средств, чистая прибыль) и привлечённые средства (кредиты банков, целевое финансирование из бюджета, заёмные средства других предприятий). Для характеристики динамики состава и структуры источников финансирования капитальных вложений представлена таблица 4 по проекту «А» и таблица 5 по проекту «Б».

Таблица 4 – Динамика состава и структуры источников финансирования проекта «А»

| Показатели | Использовано средств на начало периода (года) | Использовано средств на конец периода (года) | Изменение (+,-) | Темпы роста, % | |||

| тыс. руб. | в % к итогу | тыс. руб. | в % к итогу | тыс. руб. | по структуре | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Собственные средства предприятия | 1776 | 43,7 | 2139 | 55,5 | 363 | 11,8 | 101,9 |

| В том числе: | |||||||

| Амортизация | 1300 | 29,3 | 1500 | 42,1 | 200 | 12,8 | 115,4 |

| Чистая прибыль, направляемая на финансирование инвестиций | 476 | 13,4 | 639 | 14,4 | 163 | 1 | 134,2 |

| Заёмные средства | 2500 | 56,3 | 1585 | 44,5 | -915 | -11,8 | 63,4 |

| В том числе: | |||||||

| кредиты банков | 2500 | 56,3 | 1500 | 42,1 | -1000 | -14,2 | 60 |

| Заёмные средства предприятий | - | - | 85 | 2,4 | 85 | 2,4 | - |

| Всего долгосрочных инвестиций | 4276 | 100 | 3724 | 100 | -552 | - | 80,2 |

Как видно из таблицы 3, источники финансирования долгосрочных инвестиций уменьшились по сравнению с прошлым годом на 552 тыс.руб. Это произошло в основном за счёт снижения источников заёмных средств на 915 тыс.руб., или на 63,4%, в том числе кредитов банков – на 1000 руб., или на 60%. Привлечение в отчётном году средств других

предприятий увеличило сумму заёмных средств на 85 тыс. руб. Собственные средства, направленные на финансирование долгосрочных инвестиций, увеличились по сравнению с предыдущем годом на 363 тыс. руб. Это было вызвано увеличением суммы прибыли, направленной на финансирование инвестиций, на 163 тыс. руб., или на 34,2%. Еще одним положительным моментом является изменение структуры источников долгосрочного инвестирования в сторону увеличения удельного веса собственных средств на 11,8% при одновременном снижении доли привлечённых средств. На конец периода более 55,5% объёма долгосрочного инвестирования составили собственные средства предприятия.

Таблица 5 – Динамика состава и структуры источников финансирования проекта «Б»

| Показатели | Использовано средств на начало периода (года) | Использовано средств на конец периода (года) | Изменение (+,-) | Темпы роста, % | |||

| тыс. руб. | в % к итогу | тыс. руб. | в % к итогу | тыс. руб. | по структуре | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Собственные средства предприятия | 3428 | 87,90 | 3600 | 87,80 | 172 | -0,09 | 105,02 |

| В том числе: | |||||||

| Амортизация | 428 | 10,97 | 436 | 10,63 | 8 | -0,34 | 101,87 |

| Чистая прибыль, направляемая на финансирование инвестиций | 3000 | 76,92 | 3164 | 77,17 | 164 | 0,25 | 105,47 |

| Заёмные средства | 472 | 12,10 | 500 | 12,20 | 28 | 0,09 | 105,93 |

| В том числе: | |||||||

| кредиты банков | 400 | 10,26 | 450 | 10,98 | 50 | 0,72 | 112,50 |

| Заёмные средства предприятий | 72 | 1,85 | 50 | 1,22 | -22 | -0,63 | 69,44 |

| Всего долгосрочных инвестиций | 3900 | 100,00 | 4100 | 100,00 | 200 | 0,00 | 105,13 |

Проведенный анализ данных таблицы 5 показал, что источники финансирования долгосрочных инвестиций увеличились по сравнению с предыдущим годом на 200 тыс. руб., или на 5,13%. Это произошло в основном за счёт увеличения источников заёмных средств на 28 тыс. руб., или 5,9%, в том числе кредитов банков – на 50 тыс. руб. (12,5%). Собственные средства предприятия, направленные на финансирование долгосрочных инвестиций, увеличились по сравнению с предыдущим годом на 172 тыс. руб. (5%). Это было вызвано увеличением суммы прибыли, направленной на финансирование инвестиций на 164 тыс. руб., или на 5,5%. В конце года 87,8% объёма долгосрочного инвестирования составили собственные средства предприятия.

Таблица 6 – Сравнительный анализ структуры источников финансирования инвестиционных проектов

| Показатели | Проект «А» | Проект «Б» |

| Всего инвестиций, тыс.руб. | 8000 | 8000 |

| Сумма собственных средств предприятия, тыс. руб. | 3915 | 7028 |

| Сумма заёмных средств, тыс. руб. | 4085 | 972 |

| Удельный вес собственных средств, % | 48,9 | 87,85 |

| Удельный вес заёмных средств, % | 51,1 | 12,15 |

| Величина кредита, тыс. руб. | 4085 | 972 |

| Сумма переплаты по кредиту, тыс. руб. | 694,45 | 165,24 |

| Сумма кредита с учётом переплаты, тыс.руб. | 4779,45 | 1137,24 |

Проведенные расчёты показали, что сумма по кредиту проекта «А» больше аналогичной суммы проекта «Б» на 3113 тыс. руб. Из этого следует, что проект «А» использует намного больше заемных средств, чем проект «Б», что делает последний наиболее привлекательным. По проекту «А» сумма переплаты по кредиту больше чем по проекту «Б» на 529,21 тыс. руб., что делает проект «Б» опять же наиболее привлекательным.

Продолжением оценки динамики состава и структуры источников финансирования капитальных вложений является определение влияния факторов на величину инвестиций. Оценку влияния факторов на изменение величины источников финансирования инвестиционных проектов «А» и «Б» можно осуществить, с помощью расчётов представленных в таблицах 7 и 8.

Таблица 7 – Анализ факторов, влияющих на величину источников финансирования инвестиций по проекту «А»

| Показатели | Предыдущий год | Отчётныйгод | Абсолютное отклонение, (+,-) | Темпы динамики, % | |

| А | 1 | 2 | 3 | 4 | |

| 1 | Объём реализации продукции (работ, услуг), тыс. руб. | 52110 | 48861 | -3249 | 93,8 |

| 2 | Прибыль до налогообложения, тыс. руб. | 8505 | 9243 | 738 | 108,7 |

| 3 | Чистая прибыль, тыс. руб. | 476 | 639 | 163 | 134,2 |

| 4 | Прибыль направленная в фонд накоплений на финансирование долгосрочных инвестиций, тыс. руб. | 729 | 565 | -164 | 77,5 |

| 5 | Амортизация основных фондов, тыс. руб. | 1300 | 1500 | 200 | 115,4 |

| 6 | Собственные источники финансирования долгосрочных инвестиций, тыс. руб. (п.4+п.5) | 2029 | 2065 | 36 | 101,8 |

| 7 | Величина источников финансирования долгосрочных инвестиций, тыс. руб. | 2121 | 1694 | -427 | 79,9 |

| 8 | Рентабельность продукции (работ, услуг), % (п.2/п.1) | 16,32 | 18,91 | 2,59 | 115,9 |

| 9 | Уровень чистой прибыли предприятия, % (п.3/п.2) | 66,05 | 65,33 | -0,72 | 98,9 |

| 10 | Уровень накопления, коэффициент (п.4/п.3) | 153,15 | 88,41 | -34,74 | 57,73 |

| 11 | Удельный вес прибыли в собственных источниках, % (п.4/п.6) | 35,92 | 27,36 | -8,56 | 76,17 |

| 12 | Удельный вес собственных средств в общем финансировании, % (п.6/п.7) | 77,89 | 90,85 | 12,96 | 116,6 |

Таблица 8 – Расчёт влияния факторов на величину источников финансирования долгосрочных инвестиций по проекту «Б»

| Показатели | Предыдущий год | Отчётный год | Абсолютное отклонение, (+,-) | Темпы динамики, % | |

| А | 1 | 2 | 3 | 4 | |

| 1 | Объём реализации продукции (работ, услуг), тыс. руб. | 48861 | 52110 | 3249 | 106,6 |

| 2 | Прибыль до налогообложения, тыс. руб. | 8505 | 9243 | 738 | 108,7 |

| 3 | Чистая прибыль, тыс. руб. | 3000 | 3164 | 164 | 105,5 |

| 4 | Прибыль направленная в фонд накоплений на финансирование долгосрочных инвестиций, тыс. руб. | 565 | 823 | 258 | 145,7 |

| 5 | Амортизация основных фондов, тыс. руб. | 428 | 436 | 8 | 101,9 |

| 6 | Собственные источники финансирования долгосрочных инвестиций, тыс. руб. (п.4+п.5) | 993 | 1259 | 266 | 126,7 |

| 7 | Величина источников финансирования долгосрочных инвестиций, тыс. руб. | 1694 | 2000 | 427 | 125,2 |

| 8 | Рентабельность продукции (работ, услуг), % (п.2/п.1) | 17,4 | 17,7 | 0,3 | 101,7 |

| 9 | Уровень чистой прибыли предприятия, % (п.3/п.2) | 66,1 | 73,9 | 6,8 | 98,8 |

| 10 | Уровень накопления, %(п.4/п.3) | 18,8 | 26,0 | 7,2 | 101,4 |

| 11 | Удельный вес прибыли в собственных источниках, % (п.4/п.6) | 56,8 | 65,3 | 8,5 | 115 |

| 12 | Удельный вес собственных средств в общем финансировании, % (п.6/п.7) | 87,8 | 89,9 | 2.1 | 102,4 |

Проведённые в таблицах 7 и 8 вычисления показателей дают возможность, используя метод цепных подстановок, сделать экономический расчёт влияния отдельных факторов на сумму источников финансирования долгосрочных инвестиций – таблица 9 по проекту «А» и таблица 10 по проекту «Б».

Таблица 9 – Расчёт влияния факторов на величину источников финансирования долгосрочных инвестиций по проекту «А»

| № п/п | Наименование факторов | Предыдущий год | Отчётный год | Абсолютное отклонение (+, -) | Влияние на сумму источников инвестиций отдельных факторов, тыс.руб. |

| 1 | Изменение объёма реализации продукции | 52110 | 48861 | -3249 | -133,4 |

| 2 | Изменение уровня накоплений | 153,15 | 88,41 | -34,74 | -562,2 |

| 3 | Изменение уровня чистой прибыли предприятия | 66,05 | 65,33 | -0,72 | -15,8 |

| 4 | Изменение уровня рентабельности продукции | 16,32 | 18,91 | 2,59 | 227,4 |

| 5 | Изменение удельного веса прибыли в собственных источниках | 35,92 | 27,36 | -8,56 | 355,7 |

| 6 | Изменение удельного веса собственных средств в общем финансировании | 77,89 | 90,85 | 12,96 | -5,1 |

После проведения анализа данных таблиц 7 и 9, были подведены следующие итоги: В наибольшей степени на уменьшение величины источников финансирования долгосрочных инвестиций по проекту «А» повлияло снижение уровня накопления предприятия. Сумма источников финансирования инвестиций под воздействием этого фактора уменьшилась на 562,2 тыс. руб.; Под влиянием увеличения доли заёмных средств величина источников финансирования увеличилась на 355,7 тыс. руб. Снижение объёма реализованной продукции, работ, услуг и уровня чистой прибыли привело к уменьшению величины финансирования капитальных вложений соответственно на 133,4 тыс. руб. и 15,8 тыс.руб.

Положительное влияние на величину финансирования долгосрочных инвестиций оказало повышение уровня рентабельности продукции, работ, услуг и изменение структуры источников собственных средств. При изменении последнего показателя произошло увеличение доли амортизации основных фондов. Повышение рентабельности продукции (работ, услуг) и увеличение доли амортизации в источниках собственных средств привели к приросту источников финансирования долгосрочных инвестиций соответственно на 227,4 тыс. руб. и 355,7 тыс. руб.

Таблица 10 – Расчёт влияния факторов на величину источников финансирования долгосрочных инвестиций по проекту «Б»

| № п/п | Наименование факторов | Предыдущий год | Отчётный год | Абсолютное отклонение (+,-) | Влияние на сумму источников инвестиций отдельных факторов, тыс.руб. |

| А | 1 | 2 | 3 | 4 | 5 |

| 1 | Изменение объёма реализации продукции | 48861 | 52110 | 3249 | 113 |

| 2 | Изменение уровня накоплений | 18,8 | 26,0 | 7,2 | 630 |

| 3 | Изменение уровня налогообложения | 66,1 | 73,9 | 6,8 | 289 |

| 4 | Изменение уровня рентабельности продукции | 17,4 | 17,7 | 0,3 | 47 |

| 5 | Изменение удельного веса прибыли в собственных источниках | 56,8 | 65,3 | 8,5 | 22 |

| 6 | Изменение удельного веса собственных средств в общем финансировании | 87,8 | 89,9 | 2,1 | 568 |

Результаты анализа, проведённого в таблицах 8 и 10, показывают, что в наибольшей степени на увеличение величины источников финансирования долгосрочных инвестиций по проекту «Б» повлияло увеличение уровня накоплений предприятий. Сумма источников финансирования инвестиций под воздействием этого фактора увеличилось на 630 тыс. руб.

Под влиянием увеличения доли заёмных средств величина источников финансирования увеличилась на 568 тыс. руб. Увеличение объёма реализованной продукции (работ, услуг) и уровня чистой прибыли привело к увеличению величины финансирования капитальных вложений соответственно на 113 тыс. руб. и 289 тыс.руб.

Также положительное влияние на величину финансирования долгосрочных инвестиций оказало повышение рентабельности продукции (работ, услуг) и изменение структуры источников собственных средств. При изменении последнего показателя произошло увеличение и и доли амортизации основных фондов. Повышение рентабельности продукции (работ, услуг) и увеличение доли амортизации в источниках собственных средств привели к приросту источников финансирования долгосрочных инвестиций соответственно на 47 тыс. руб. и 22 тыс. руб.

Похожие работы

... темпа инфляции и уровня риска. Чем выше срок реализации инвестиционного проекта, тем выше уровень риска и более высокая ставка дисконтирования. Для оценка эффективности реализации инвестиционного проекта в условиях инфляции необходимо прежде всего определить ставку дисконтирования с учетом инфляции (r) по формуле [3. С. 270] , (3) где ro– ставка ...

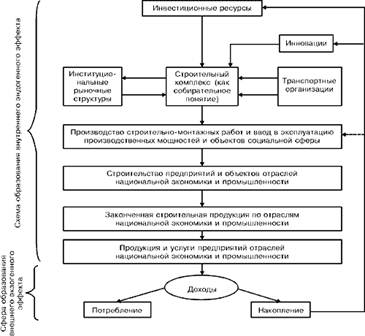

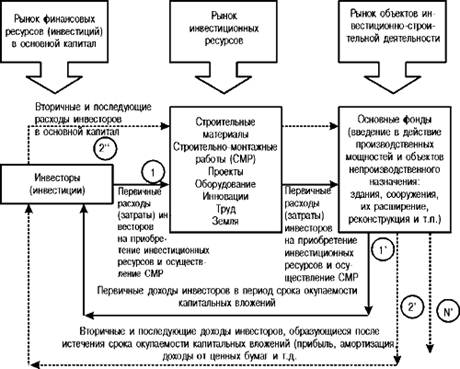

... средств. Завершая рассмотрение общей схемы кругооборота инвестиций в основной капитал, следует отметить, что она в принципе остается одинаковой для конкретного объекта (эффективного инвестиционного проекта), их совокупности, отрасли, национальной экономики в целом, а также таких естественных монополий. Возмещение основного капитала должно совершаться в условиях постоянного азвития научно- ...

... при разности ВНД – Г; 3) определения участниками проекта нормы дисконта Г по данным о внутренней норме доходности альтернативных направлений вложения капитала или собственных средств. Для оценки эффективности инвестиционного проекта за первые К шагов расчетного периода рекомендуют использовать следующие формулы. 1. Текущий чистый доход (ЧД) или накопленное сальдо: К ЧД(К) = ∑ДПm, m=0 ...

... системы трудовой мотивации и применяемых методов стимулирования труда. Целью данного дипломного исследования был анализ эффективности инвестиционного проекта строительства объекта гражданского назначения (жилого дома в Краснооктябрьском районе г. Волгограда ). Рынок жилья г. Волгограда характеризуется отставанием платежеспособного спроса от предложения, что связано с ростом стоимости ...

0 комментариев