Навигация

Тыс. у.е. * 0,8 + 150 тыс. у.е. * 0,35 = 180 тыс. у.е. + 52,5 тыс. у.е

225 тыс. у.е. * 0,8 + 150 тыс. у.е. * 0,35 = 180 тыс. у.е. + 52,5 тыс. у.е.

ДЗ = 232,5 тыс. у.е.

Уменьшение объемов реализации в течении II квартала создано впечатление о торможении платежей, если судить по процентным соотношениям.

Таким образом, ни DSO, ни распределение дебиторской задолженности по срокам возникновения не могут предоставить финансовому менеджеру достаточно точной информации относительно платежного поведения клиентов, если объемы реализации колеблются в течении года или если имеется тенденция к их увеличению или снижению.

5. Составьте ведомость непогашенных остатков на конец марта и конец июня, используя приведенный ниже шаблон. Можно ли с помощью данного метода точно проследить за изменением платежного поведения клиентов?

Таблица 2.5 – Непогашенные остатки на конец квартала

| Месяц | Выручка от реализации | Д3, возникающая в данном месяце, тыс. у.е. | Отношение Д3 к объему реализации, % |

| Январь | 75 | - | - |

| Февраль | 150 | 52,5 | 35 |

| Март | 225 | 180 | 80 |

| 232,5 | 115 | ||

| Апрель | 225 | - | - |

| Май | 150 | 52,5 | 35 |

| Июнь | 75 | 60 | 80 |

| 112,5 | 115 |

Таким образом, данные таблицы показывают, что платежная дисциплина клиентов фирмы в течение двух кварталов не изменилась. Эта методика позволяет избежать влияния сезонных и циклических колебаний объемов реализации и является инструментом, способным достаточно точно отслеживать изменения платежного поведения клиентов.

Рассмотрим это на примере. Предположим, что во II квартале клиенты начали осуществлять выплаты более медленными темпами.

В этом случае данные по II кварталу изменять следующим образом:

Таблица 2.6 - Дебиторская задолженность при уменьшении выплат

| Месяц

| Выручка от реализации

| Д3, возникающая в данном месяце, тыс. у.е. | Отношение Д3 к объему реализации, % |

| Апрель | 225 | 60 | 26,7 |

| Май | 150 | 60 | 40 |

| Июнь | 75 | 70 | 93,3 |

| 190 | 160 |

Мы видим, что теперь отношение дебиторской задолженности к объему реализации каждого месяца стало выше, чем в 1 квартале. Общая сумма непогашенных остатков увеличилась со 115% до 160%, на основании чего менеджер может судить о замедлении получения выручки от реализации.

6. Предположим, что прошло несколько лет. Условия кредитования по прежнему БРУТТО 30, что означает отсутствие скидок и необходимость погашения задолженности в течение 30 дней со дня заключения сделок. В настоящий момент общий годовой объем реализации составляет 0,9 млн. у.е.; 65% клиентов (в денежном выражении) производят оплату на 30-й день, а остальные 33% - как правило, на 40-й день; 2% объема реализации составляют безнадежные долги.

Менеджер рассматривает возможность изменения кредитной политики, а именно:

1. Изменение условий кредитования на 2/10, БРУТТО 30.

2. Применение более строгих стандартов кредитоспособности.

3. Ужесточение требований к недисциплинированным клиентам.

Таким образом, клиенты, оплачивающие товар в течение 10 дней, имеют право на 2%-ную скидку, остальным же придется оплачивать товар по полной стоимости в течении 20 дней. Менеджер полагает, что такие меры привлекут новых клиентов и будут способствовать увеличению объема закупок старыми клиентами; но при этом придется нести дополнительные затраты, связанные с предоставлением скидок, хотя часть клиентов, решивших воспользоваться скидкой, произведет оплату в течение первых 10 дней. В результате предполагается увеличение объема реализации до 1,0 млн. у.е.; ожидается что:

60% клиентов из числа оплачивающих товар произведут оплату на 10-й день и получат скидку;

27,5% произведут оплату по полной стоимости на 20-й день;

11,5% задержат оплату до 30-го дня.

Величина безнадежных долгов снизится с 2 до 1% общего объема реализации.

Доля переменных затрат не изменится, то есть 62,5%; затраты на финансирование дебиторской задолженности также не изменятся и составят 11%.

Опишите четыре составляющие кредитной политики фирмы и объясните, как каждая из них воздействует на объем реализации и поступления выручки. Отвечая на вопросы 8 - 12, используйте информацию вопроса 8.

Кредитная политика определяется четырьмя показателями:

1) Срок предоставления кредита - период времени, в течении которого клиенты должны оплатить купленный товар. Чем раньше клиенты оплатят товар, тем меньше будет период оборачиваемости дебиторской задолженности, что прямо влияет на выручку.

2) Стандарты кредитоспособности - минимальная финансовая устойчивость, которой должны обладать клиенты для получения возможности отсрочки платежа, и размеры допустимых сумм кредита, предоставляемых различным категориям клиентов. Если клиент имеет плохую финансовую устойчивость, то есть риск, что он не сможет оплатить товар, следовательно он уменьшит общую выручку от продаж.

3) Политика сбора платежей определяется степенью лояльности по отношению к клиентам, задерживающим выплаты, с точки предоставления кредита вновь.

4) Скидки, предоставляемые за оплату в более ранние сроки: данные льготы включают в себя сумму скидки и период, в течении которого ими можно воспользоваться.

Использование скидки может уменьшить поступление выручки от каждого клиента, но увеличить их количество.

6.1. Определите средний период оплаты задолженности при ныне действующей кредитной политике. Определите ожидаемую величину DSO при изменении кредитной политики.

При ныне действующей кредитной политике значение DSO равно:

DSO = 30 дней * 0,65 + 40 дней * 0,33 =32,7 дня.

При изменении кредитной политики ожидаемое значение DSO равно:

DSO= 10 дней * 0,6 + 20 дней * 0,275 +30 дней * 0,115 = 15 дней.

6.2. Определите величину потерь по безнадежным долгам (в денежном выражении) при действующей и планируемой кредитной политике.

При действующей кредитной политике: 900 000 * 0,02 = 18 000 у.е.

При планируемой кредитной политике: 1 000 000 * 0,01 = 10 000 у.е.

6.3. Определите величину ожидаемых затрат по предоставлению скидки при новой кредитной политике.

Ожидаемое значение выручки (без скидки) от 60% клиентов, из числа оплативших товар на 10-й день: 1 000 000 у.е. * 0,6 = 600 000 у.е.

Скидка составит 600 000 у.е. * 0,02 = 12 000 у.е., это размер ожидаемых затрат по предоставлению скидки.

6.4. Определите величину затрат по финансированию дебиторской задолженности при действующей и планируемой кредитной политике

Затраты по поддержанию дебиторской задолженности определяются как средняя величина дебиторской задолженности, умноженная на долю переменных затрат в объеме реализации и на цену капитала, инвестированного в дебиторскую задолженность.

При действующей политике:

32,7 дня * 900 000 у.е./360 дней * 0,625 *0,11 = 5 620 у.е.

При планируемой политике:

Похожие работы

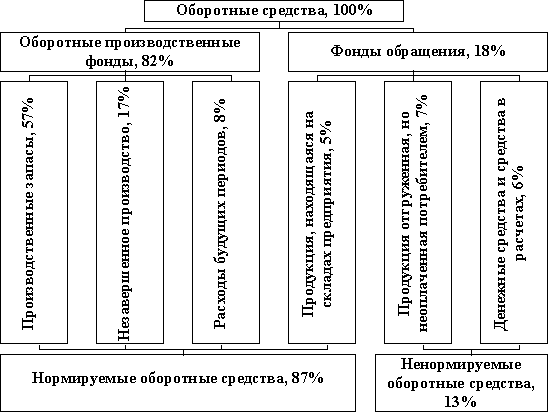

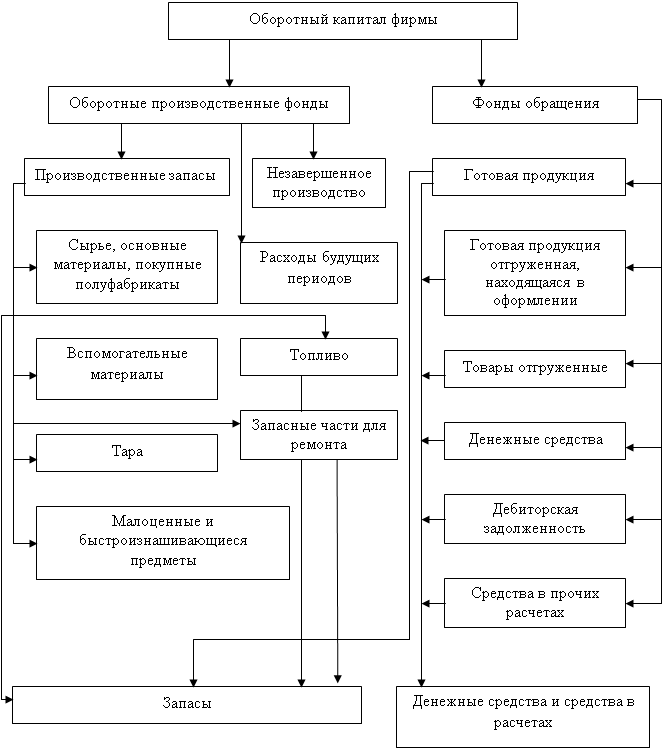

... подразделений правил пожарной безопасности и внутреннего трудового распорядка; 7.3. Ответственность сотрудников Отдела определяется должностными инструкциями. Глава 2. Теоретические основы системы управления оборотным капиталом 2.1 Управление оборотными активами и капиталом Краткосрочное финансирование связано в основном с оборотными активами и краткосрочными пассивами. Как ...

... совершенствование системы снабжения и сбыта; снижение материалоемкости и энергоемкости продукции; повышение качества продукции и ее конкурентоспособности; сокращение длительности производственного цикла и др. Глава 2. Анализ управления оборотным капиталом на примере ФГУП «ОМО им. П.И. Баранова» 2.1 Краткая характеристика предприятия ФГУП «ОМО им. П.И. Баранова» основано в 1916 году ( ...

... определяет объем средств, направленных организацией на модификацию и усовершенствование собственности и на финансовые вложения в другие организации. 2. РАЗРАБОТКА ПОЛИТИКИ УПРАВЛЕНИЯ ОБОРОТНЫМ КАПИТАЛОМ 2.1. Содержание политики управления оборотным капиталом Термин «оборотный капитал» относится к мобильным активам предприятия, которые являются денежными средствами или могут быть обращены ...

... фондов обращения. Управление этой группой оборотных средств направлено на предотвращение необоснованного их увеличения, что служит важным фактором ускорения оборачиваемости оборотных средств в сфере обращения. Управление оборотным капиталом тесно связано с его составом и размещением. В различных хозяйствующих субъектах состав и структура оборотного капитала неодинаковы, так как зависят от формы ...

0 комментариев