Навигация

Динамика налогообложения за 2008 -2009 годы. Рекомендации по организации ведения системы налогообложения на данном предприятии

3.3 Динамика налогообложения за 2008 -2009 годы. Рекомендации по организации ведения системы налогообложения на данном предприятии

Согласно данным бухгалтерской отчетности за 2008-2009 годы, доля выручки от реализации выросла, соответственно и налоговая нагрузка возросла на предприятие.

Процент роста выручки составил 57,23 % за год, это довольно не плохой показатель для организации, относящейся к малому бизнесу, с численностью менее 100 человек.

Как видно из ниже приведенных данных (таблица 3.6) и (таблица 3.7), сумма выручки возросла практически вдвое.

Таблица 3.6 – Динамика выручки ООО «ПротивоПожарная Защита 001» за 2008-2009гг.

| Год | Сумма выручки, руб. |

| 2008 | 8 497 155.10 |

| 2009 | 13 360 127,13 |

Процент роста составил 57,23 % за год, это довольно не плохой показатель для организации, относящейся к малому бизнесу, с численностью менее 100 человек.

Таблица 3.7 – Доход, полученный ООО «ПротивоПожарная Защита 001» за 2008-2009 годы нарастающим итогом, в руб.

| Год\доход | 1 квартал | 2 квартал | 3 квартал | 4 квартал |

| 2008 | 838185 | 1940617 | 4200554 | 5947502 |

| 2009 | 1964571 | 5481940 | 8503435 | 14357112 |

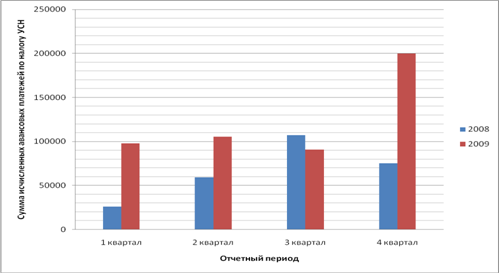

Вместе с ростом доходности организации, возросла и налоговая нагрузка (таблица 3.8). Динамику роста налогообложения, по единому налогу, уплачиваемому, в связи с применением упрощенной системы отследим на рисунке 3.1.

Таблица 3.8 – Начисление авансовых платежей по налогу УСН, в руб.

| год | 1 квартал | 2 квартал | 3 квартал | 4 квартал |

| 2008 | 25707 | 59403 | 106980 | 75142 |

| 2009 | 97911 | 105521 | 90645 | 200015 |

Рисунок 3.1 – Динамика роста налоговой нагрузки на примере авансовых платежей по налогу УСН

Как видно на рисунке 3.1, налоговая нагрузка в 2009 году, возросла практически на порядок, по сравнению с 2008 годом.

Также проанализируем динамику начислений страховых взносов в организации за 2008-2009 годы (таблица 3.9 и 3.10).

Таблица 3.9 – Оборотно – сальдовая ведомость по страховым взносам за 2008 год, в руб.

| Счет | Сальдо на начало периода | Обороты за период | Сальдо на конец периода | |||

| Дебет | Кредит | Дебет | Кредит | Дебет | Кредит | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 69.11 Фонд социального страхования | 249,27 | 4,235.17 | 4,480.94 | 495,04 | ||

| 69.21 Страховая часть трудовой пенсии | 3,560.95 | 55,319.92 | 58,185.34 | 6,426.37 | ||

| 69.22 Накопительная часть трудовой пенсии | 1,424.38 | 29,382.67 | 31,432.75 | 3,474.46 | ||

| Итого | 5,234.60 | 88,937.76 | 94,099.03 | 10,395.87 | ||

Таблица 3.10 – Оборотно–сальдовая ведомость по страховым взносам за 2009 год, в руб.

| Счет | Сальдо на начало периода | Оборот за период | Сальдо на конец периода | |||

| Дебет | Кредит | Дебет | Кредит | Дебет | Кредит | |

| 69.02.1 Страховая часть трудовой пенсии | 6426,37 | 239616,19 | 235084,96 | 1895,14 | ||

| 69.02.2 Накопительная часть трудовой пенсии | 3474,46 | 137619,53 | 135062,75 | 917,68 | ||

| 69.11 Фонд социального страхования | 495,04 | 19037,74 | 18542,7 | |||

| Итого | 10395,87 | 396273,46 | 388690,41 | 2812,82 | ||

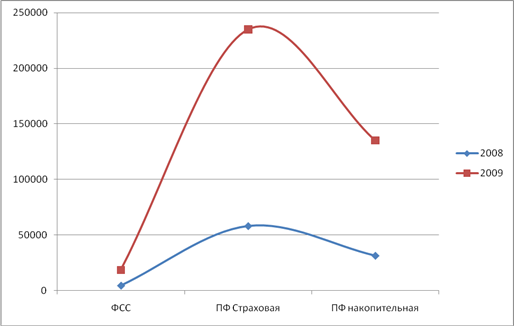

На основе данных оборотно-сальдовой ведомости за 2008 и 2009 годы, начисленных и уплаченных страховых взносов, составим таблицу, начислений страховых взносов.

Начисленные суммы страховых взносов отражены кредитовым оборотом ведомости (таблица 3.10), сведем суммы исчисленных авансовых платежей за 2008 – 2009 годы в единую таблицу (таблица 3.11).

Таблица 3.11 – Суммы начисленных страховых взносов за 2008-2009 годы, в руб.

| ФСС | ПФ страховая | ПФ накопительная | |

| 2008 | 4480,94 | 58185,34 | 31432,75 |

| 2009 | 18542,7 | 235084,96 | 135062,75 |

Рисунок 3.2 – Динамика начисления страховых взносов.

На рисунке 3.2 очень хорошо видно, как с изменением количества работающих в организации возросли начисления страховых взносов, суммы исчисленных платежей за 2009 год больше чем в 4 раза возросли, с начислениями 2008 года.

Проанализировав показатели динамики, можно отметить, что налоговая нагрузка возросла в 2009 году, по сравнению с 2008 годом. Суммы начисленных авансовых по единому налогу уплачиваемому в связи с применением упрощенной системы налогообложения, выросли на порядок, но это и закономерно, так как доходы организации возросли практически в двое за 2009 год.

Увеличение суммы начисленных страховых взносов, обусловлено ростом численности работающих в ООО «ПротивоПожарная Защита 001», но и в этом есть положительный момент, так как организация уменьшает сумму единого налога подлежащего к уплате в бюджет по итогам налогового периода. В общем объеме выручки, доля единого налога составляет всего 3,45%.

Организации необходимо проанализировать статьи материальных затрат, что позволит сократить необоснованные расходы предприятия, и получить дополнительную прибыль.

С 2010 года, будет возможным, учитывать сумму страховых взносов при уменьшении единого налога, взносы уплачиваемые в Фонд Социального Страхования РФ от несчастных случаев и профессиональных заболеваний на производстве, что дополнительно позволит уменьшить налоговую нагрузку.

При увеличении ставки страховых взносов уплачиваемых в Пенсионный Фонд РФ с 2011 года, до 20%, организации будет выгоднее остаться на ставке 6%, даже если не сохранится текущий прирост доходности.

Для ООО «ПротивоПожарная Защита 001» выбрана самая оптимальная система налогообложения, проанализировав доходы и расходы организации можно отметить, что 6% ставка выбрана не зря, если бы у организации была ставка 15%, то налоговая нагрузка была значительно больше.

ЗАКЛЮЧЕНИЕ

Основным принципом государственной политики в области налогообложения является создание в России стабильной налоговой системы. Основополагающее значение для достижения экономического роста Российской Федерации представляет создание условий и обеспечение развития и поддержки малого бизнеса. Упрощенная система налогообложения, учета и отчетности – это реальная поддержка субъектов малого предпринимательства.

В данной работе, было проведено исследование правовой базы применения упрощенной системы налогообложения, был изучен закон о развитии малого и среднего предпринимательства, суть которого, заключается в совершенствовании государственной политики поддержки, направленной на обеспечение благоприятных условий для развития субъектов малого и среднего предпринимательства.

Изучено и проанализировано налогообложение малого бизнеса, ставки налогов, налоговая нагрузка на малое предпринимательство в Российской Федерации.

Изучена характеристика налогообложения, выявлено, что является объектом налогообложения при применении упрощенной системы налогообложения, порядок применения УСН, порядок исчисления и уплаты налога.

На примере предприятия ООО «ПротивоПожарная Защита 001», были проанализированы данные бухгалтерского учета предприятия, представлена организация ведения бухгалтерского и налогового учета.

По данным бухгалтерского учета, был произведен расчет единого налога уплачиваемого в связи с применением упрощенной системы налогообложения. Так же была проанализирована динамика налогообложения за 2008-2009гг.

Было выявлено, что для исследуемого предприятия, была выбрана оптимальная ставка налога в 6%, что наиболее выгодно для рассматриваемого предприятия.

Если у предприятия в будущем возрастет доля материальных затрат до 85%, при сохранении базовой доходности, то предприятию рекомендуется произвести расчет по ставке 15% и 6% и провести сравнительный анализ налоговой нагрузки.

Исходя из проведенного анализа норм об упрощенной системе, в выпускной квалификационной работе, можно сделать выводы о привлекательности этого специального налогового режима. Основные преимущества этого специального налогового режима можно свести к следующему:

- упрощенная система налогообложения - это возможность уменьшения налоговой нагрузки в разы, замена целого ряда налогов уплатой единого налога, исчисляемого по результатам хозяйственной деятельности налогоплательщика за отчетный (налоговый) период.

- специальный налоговый режим предъявляет достаточно простые требования к налоговому и бухгалтерскому учету и отчетности. Книга доходов и расходов заменяет ведение регистров налогового учета, необходимые при применении классической системы налогообложения.

- выбор объекта налогообложения осуществляется самим налогоплательщиком. Объект налогообложения может изменяться налогоплательщиком ежегодно.

Упрощенная система налогообложения, по которой сформировалась достаточно обширная практика ее применения, позволила субъектам малого предпринимательства за эти годы не только минимизировать налоги, упростить учет, но и избежать и “переждать” множество возможных проблем, связанных с пробелами и коллизиями в динамично реформируемом налоговом законодательстве по обычной системе.

Рекомендации, при принятии решения, каким выбрать объект налогообложения, можно дать следующие: если расходы предприятия, соответствующие налоговой политике, составляют шестьдесят и менее процентов от доходов, то объектом налогообложения лучше выбрать доходы. Если же, расходы составляют более шестидесяти процентов от доходов, то в этом случае, выгодней остановить свой выбор на объекте налогообложения – доходы, уменьшенные на величину расходов.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

Нормативно-правовые акты

1. Конституция Российской Федерации. (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 N 6-ФКЗ, от 30.12.2008 N 7-ФКЗ) // Парламентская газета. – 2009. – 29 января. – N 4

2. Бюджетный кодекс Российской Федерации от 31 июля 1998 г. № 145-ФЗ (в ред. ФЗ N 374-ФЗ от 27.12.2009г.) // Собрании законодательства РФ. – 1998. – N 31. – ст. 3823.

3. Гражданский кодекс Российской Федерации (часть первая) от 30 ноября 1994 г. № 51-ФЗ (в ред. ФЗ N 352-ФЗ от 27.12.2009г.) // Российская газета. – 2010. – 12 марта.

4. Гражданский кодекс Российской Федерации (часть вторая) от 26 января 1996 г. № 14-ФЗ (в ред. ФЗ N 145-ФЗ от 17.07.2009г.) // Российская газета. – 2010. – 07 апреля.

5. Налоговый кодекс Российской Федерации (часть первая) от 31 июля 1998 г. № 146-ФЗ (в ред. ФЗ N 20-ФЗ от 09.03.2010г.) // Российской газета.- 2010. – 12 марта.

6. Налоговый кодекс Российской Федерации (часть вторая) от 5 августа 2000 г. № 117-ФЗ (в ред. ФЗ N 41-ФЗ от 05.04.2010г.) // Российская газета. – 2010. – 07 апреля.

7. Федеральный закон N 209-ФЗ от 24.07.2007 «О развитии малого и среднего предпринимательства в Российской Федерации» // Парламентская газета. – 2007. – 09 августа. – N 99-101

8. Федеральный закон N 88-ФЗ от 14.06.1995 «О государственной поддержке малого предпринимательства в Российской Федерации» // Российская газета. – 1995. – 20 июня. – N 117

9. Федеральный закон N 224-ФЗ от 26.11.2008 «О внесении изменений в часть первую, часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» // Парламентская газета. – 2008. – 02 декабря. – N 76 – 78

10. Федеральный закон от N 165-ФЗ от 17.07.2009 «О внесении изменения в статью 346.25.1 части второй Налогового Кодекса Российской Федерации» // Российская газета. – 2009. – 22 июля. – N 133

11. Федеральный закон N 125-ФЗ от 24 июля 1998 г. «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» // Российская газета. – 1998. – 12 августа. – N 153 – 154

12. Федеральный закон N 167-ФЗ от 15 декабря 2001 г. «Об обязательном пенсионном страховании в РФ» // Российская газета. – 2001. – 20 декабря. – N 247

13. Приказ Минфина России от 30.12.2005 N 167н «Об утверждении формы книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения» // Российская газета. – 2006. – 17 февраля. – N 34

14. Приказ Минфина России от 31.12.2008 N 154н «Об утверждении форм книги учета доходов и расходов организаций и индивидуальных предпринимателей» // Российская газета. – 2009. – 04 марта. – N 36

15. Приказ Минфина России от 22.06.2009 N 58н «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения и порядка ее заполнения» // Российская газета. – 2009. – 19 августа. – N 153

16. Приказ ФНС России от 04.10.2006 N САЭ-3-19/654@ «Об утверждении порядка рассмотрения Федеральной налоговой службой заявлений о предоставлении отсрочки, рассрочки, инвестиционного налогового кредита по уплате налогов и сборов» // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». – Послед. обновление 17.04.2010.

17. Письмо Минфина России от 04.04.2007 N 03-11-04/2/91 // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». – Послед. обновление 17.04.2010.

18. Письмо Минфина России от 20 октября 2006 г. N 03-11-04/2/216 // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». – Послед. обновление 17.04.2010.

19. Письмо Минфина России от 16.01.2007 N 03-11-05/4 // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». – Послед. обновление 17.04.2010.

20. Письмо Минфина России от 14.08.2007 N 03-11-02/230 // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». – Послед. обновление 17.04.2010.

21. Письмо Минфина России от 09.02.2006 N 03-11-02/34 // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». – Послед. обновление 17.04.2010.

22. Письмо Минфина России от 06.11.2009 N 03-02-08/81 // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». – Послед. обновление 17.04.2010.

23. Письмо Минфина России от 22.12.2008 N 03-11-04/2/200 // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». – Послед. обновление 17.04.2010.

24. Письмо МНС России от 26 мая 2004 г. N 04-02-05/2/25 // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». – Послед. обновление 17.04.2010.

25. Письмо УФНС по г. Москве от 25.01.2008 N 18-12/3/005988 // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». – Послед. обновление 17.04.2010.

26. Письмо УФНС России по г. Москве от 10.04.2009 N 20-18/034924@ // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». – Послед. обновление 17.04.2010.

Учебная и научная литература

27. Абрютина М.С. Экономика предприятия. – М.: Дело и сервис, 2004. – 528 с.

28. Бархачева М.А. Упрощенная система налогообложения: Как заполнить книгу доходов и расходов и налоговую декларацию // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». – Послед. обновление 17.04.2010.

29. Барский А. Помощь малому бизнесу: Теория и практика // Современный предприниматель. – 2009. – N 5. – С. 9 – 11.

30. Бошнякович М.Г. Налоговый учет на предприятиях торговли // Финансы. – 2008. – N12. – С. 3-8.

31. Гладкова С.Г. Упрощенная система налогообложения – 2010. – Новосибирск: Издательский центр «Мысль», 2010. – 213 с.

32. Зубарева И.Е. Большие поправки для малого бизнеса // Новое в бухгалтерском учете и отчетности. – 2008. – N 16. – С. 5 – 7.

33. Лермонтов Ю. Малый бизнес: новые стимулы // Аудит и налогообложение. – 2009. – N 9. – С. 29 – 33

34. Литвак Е. Влияние кризисных явлений в экономике Российской Федерации на малый бизнес // Финансовая газета. – 2009. – N 6. – С. 4 – 5.

35. Мандрощенко О.В. Налоговая составляющая в малом бизнесе // Экономический анализ: теория и практика. – 2009. – N 23. – С. 14 – 25.

36. Пономарев О.С. Комментарий к федеральным законам от 17.07.2009 N 165-ФЗ, от 19.07.2009 N 201-ФЗ и от 19.07.2009 N 204-ФЗ // Все о налогах. – 2009. – N 9. – С. 15 – 17.

37. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – 4-е изд., перераб. и доп. – М.: Инфра-М, 2009. – 536 с.

38. Тарасова В.Ф., Савченко Т.В., Семыкина Л. Налоги и налогообложение: Учебное пособие. – М.: КноРус, 2007. – 320 с.

39. Феоктистов И.А. Практическое пособие по УСН // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». – Послед. обновление 17.04.2010.

Похожие работы

... нормативам отчислений: v в бюджет ПФР (Пенсионный фонд России)-60%; v бюджет ФФОМС-2%; v бюджеты территориальных фондов ОМС-18%; v бюджет ФСС России-20%. Глава 2. Применения упрощенной системы налогообложения на малых предприятиях 2.1 Переход на УСН и возможность изменения объекта налогообложения Переход на упрощенную систему налогообложения предприятия и индивидуальные ...

... операций за весь отчетный год. В этом случае Книга должна быть прошнурована и пронумерована. На последней странице Книги записывают число содержащихся в ней страниц, заверяемое подписями руководителя малого предприятия и лица, ответственного за ведение бухгалтерского учета, а также оттиском печати малого предприятия. Запись в учетные регистры производят на основании должным образом оформленных ...

... в невыгодное положение на рынке. Поэтому создание развернутой и всесторонней системы государственной и общественной поддержки малого бизнеса – важнейшее условие его развития. Малые предприятия стали своеобразным индикатором общего состояния дел в экономике. Небольшие предприятия наиболее чутко реагируют на изменения хозяйственной конъюнктуры, падение или повышение нормы прибыли в отраслях ...

... структурных подразделений действующих предприятий, а также кредитные организации, страховщики, инвестиционные фонды, профессиональные участники рынка ценных бумаг, предприятия игорного и развлекательного бизнеса и хозяйствующие субъекты других категорий, для которых Министерством финансов Российской Федерации установлен особый порядок ведения бухгалтерского учета и отчетности Таким ...

0 комментариев