Навигация

Пути совершенствования системы налогообложения

6. Пути совершенствования системы налогообложения

Налоговая система в Украине не приобрела стабильности, поэтому не стала важным фактором в экономическом механизме управления народным хозяйством, в том числе его аграрным сектором. До настоящего времени ведутся дискуссии о направлении ее дальнейшего развития. Очевидно, что действующая на сегодняшний день система налогообложения сельскохозяйственных предприятий требует усовершенствования.

Главная причина этого – сравнительно высокое налоговое бремя и то, что налоги не стимулируют развитие процессов, которые могут остановить экономический кризис: возрастание объемов производства, структурную перестройку хозяйства, повышения степени деловой активности субъектов хозяйствования, осуществляющих деятельность в сфере сельского хозяйства.

Многие ученые, как украинские, так и зарубежные, акцентируют внимание на реформирование налоговой системы, которое должно привести к совершенствованию этой системы, обеспечивают как рост производства с учетом производственно-экономических условий, так и полное, качественное и своевременное выполнение доходов бюджета.

Несмотря на то, что основное количество сельскохозяйственных предприятий перешло на уплату фиксированного сельскохозяйственного налога, налоговое бремя все же существенно.

Основное количество сельскохозяйственных товаропроизводителей освобождено от уплаты в бюджет налога на добавленную стоимость с сельскохозяйственной продукции и продукции собственного производства, начисление этого налога все же происходит. А это приводит к возрастанию цены такой продукции. Поскольку большая часть конечной сельскохозяйственной продукции реализуется потребителю, верхняя граница цены на нее определяется платежеспособностью населения. Ставка НДС на уровне 20 % значительно удорожает продукцию, особенно продукты питания. Отечественная сельскохозяйственная продукция во многих случаях становится неконкурентоспособной, что не только делает невозможным ее экспорт, а и создает трудности реализации на внутреннем рынке.

Возникает ситуация, при которой отечественная продукция не реализуется из-за чрезмерно высоких цен, рынок постепенно заполняется импортной продукцией и вместе с тем на эту продукцию установленная максимальная ставка НДС.

Именно этот налог, несмотря на большое количество льгот для сельскохозяйственных товаропроизводителей, вызывает неудовольствие у руководителей и специалистов предприятий АПК. Но следует иметь в виду, что это не прямой налог, а налог на потребителя. Учитывая, что НДС дает основную массу поступлений в бюджет, нет оснований считать, что с заменой его на другой, налоговое бремя налогоплательщиков уменьшиться. Измениться лишь его форма. Кроме того, следует принять во внимание, что, по сути и методологии НДС считается одним из прогрессивных налогов и вводится во многих странах мира. Указывая на целесообразность замены НДС другим налогом, нельзя считать, что механизм его действия и ставки должны оставаться неизменными. Наряду с этим мнением, возникает и вытекает другое, что НДС увеличивает цену товара, стоимость товаров, работ, услуг и «бьет по карману конечного потребителя».

Опыт развитых стран свидетельствует, что самое справедливое распределение бремени НДС на потребителей достигается именно путем дифференциации ставок обложения налогом на добавленную стоимость.

Ставки должны формироваться по принципу установления трех их групп: минимальной, стандартной и максимальной.

По минимальной ставке НДС облагается основная масса товаров, по максимальной предметы роскоши. Таким образом, удается не сократить поступления в бюджет, а налоги, как и должно, быть в нормальной налоговой системе, выполняют не только фискальную, а и регулирующую функцию. Подтверждением этого является механизм действия нулевой ставки. Такая ставка во многом выполняет льготные функции и таким образом сокращает потребность в непосредственных льготах. Следовательно, стабильность действия введения льгот следует решить не через варьирование их количества, а через изменение механизма налогообложения, при котором основным регулятором должны быть налоговые ставки.

Сельское хозяйство относится к отрасли с замедленным и неравномерным кругооборотом фондов. Такая особенность кругооборота денежных средств накладывает отпечаток на финансовое обеспечение сельскохозяйственного производства, повышая долю кредитов в общих источниках финансирования по сравнению с другими отраслями.

Что касается НДС, то такое определение еще не стало общим, вероятно, поэтому и не нашло четкого отображения в механизме налогообложения. Дело в том, что из-за этой особенности кругооборота денежных средств вместе с их авансированием в оборот вовлекается и НДС за приобретенные ресурсы. А так как в этот период реализации продукции нет (или она незначительна), то отсутствуют и поступления в ее составе НДС. В результате, в течение продолжительного времени происходит повышение налогового кредита на НДС с налоговым обязательством и создается отрицательная разность.

Причины такого положения могут быть различны, в частности, чрезмерное накопление запасов материальных ресурсов. Главной причиной является диспаритет цен на продукцию промышленности и сельского хозяйства. Первая дорожает более быстрыми темпами, чем вторая, вследствие чего даже при сохранении темпов производства сельскохозяйственной продукции налоговый кредит по НДС превышает налоговое обязательство. Именно такое положение создалось с НДС в сельском хозяйстве. И оно еще ухудшается, так как на специфические условия функционирования этой отрасли налагается инфляция. В таких условиях резко возрастает сезонная потребность в кредитных ресурсах, при дороговизне которых даже нормально работающие хозяйства испытывают затруднения.

Возрастание роли и места индивидуального налогообложения должно происходить не за счет повышения ставок налога и расширения объекта налогообложения.

Необходимо возрастание налогооблагаемой базы – доходов населения, а это процесс довольно продолжительный и зависит, прежде всего от обеспечения возрастания ВВП и повышения удельного веса в нем оплаты труда.

Подоходный налог с граждан должен определятся самими гражданами – путем введения системы обязательного декларирования доходов, что позволит создать очень нужную государственную систему информационного обеспечения принятия правительством социальных программ занятости, борьбы с безработицей, социальной помощи.

С точки зрения усовершенствования налоговой структуры очень важным для Украины является развитие системы налогообложения доходов физических лиц. Тенденцию к возрастанию роли этого налога в нашем государстве следует рассматривать как положительную. Что касается проблем бюджетного дефицита, то повышение доходов населения имеет очень важное значение: подоходный налог с граждан является одним из самых стабильных и надежных видов бюджетных доходов, поэтому повышение его удельного веса стабилизирует доходную базу бюджета. Но стоит, и подумать о ставках подоходного налога, которые ощутимо влияют на уменьшение получаемого дохода граждан.

Прямые налоги должны занимать в структуре налогообложения аграрных предприятий около 80 % его общей суммы (в том числе налог на землю – 60 % и налог на прибыль – около 20 %), а другие виды налогов и платежей, отчислений, соответственно, не должны превышать 20 %. Конечно же, одновременно необходимо максимально сократить ряд выплат из бюджета (и особенно – на содержание значительного управленческого аппарата), усовершенствовать систему жизнеобеспечения и безопасности государства более эффективными способами, привести деятельность отдельных государственных служб на коммерческую основу.

В Украине сегодня должна идти речь о таком снижении уровня налогов, которое можно компенсировать за счет либо сокращения бюджетных расходов, либо привлечения дополнительных неинфляционных источников финансирования дефицита бюджета. Практически это означает, что реальные возможности сокращения налогового давления ограничены, и поэтому в вопросах развития налоговой системы, как в целом, так и относительно предприятий АПК, ударения должно быть сделано на ином аспекте: эволюционном пути ее реформирования за счет усовершенствования состав и структуры налоговой системы, механизма исчисления и уплаты налогов, налоговых взаимоотношений между государством и налогоплательщиком.

Возникает вопрос относительно количества налогов, особенно актуальных для сельского хозяйства, так как именно здесь чаще всего обсуждалась проблема введения единого налога, которым сейчас на Украине выступает фиксированный сельскохозяйственный налог.

Основным аргументом, выдвигаемым ныне в защиту фиксированного налога, как единого для аграрных предприятий, является то, что с его помощью удалось упростить механизм налогообложения и защитить сельскохозяйственное производство от лишнего налогообложения.

Но, несмотря на то, что земля имеет денежную оценку, автоматически учитывающую не только ее количественные параметры, а и рыночные характеристики, целесообразность выбора земли объектом обложения, фиксированным налогом слишком сомнительна, поскольку такой налог не может учесть многих других факторов, существенно влияющих на хозяйственную деятельность. Фактически этот налог является налогом на землю и противоречит принципу равенства в налогообложении всех предприятий и граждан. Он не зависит от экономического состояния плательщика и его производительности.

Этот налог не учитывает той ситуации, когда одни предприятия могут иметь низкий урожай и маленькую прибыль, а другие – высокий урожай и большую прибыль.

Если рассмотреть составные части налоговой системы в сельском хозяйстве, то для сельскохозяйственного производства основным налогом должен быть признан земельный, так как известно, что для сельского хозяйства – это основной ресурс, без которого производство невозможно вообще. Поэтому к этому средству производства должно быть соответствующее отношение, как государства, так и собственников земли. Государство должно быть заинтересовано в эффективном использовании этого ресурса, собственники – чувствовать это. Тем не менее, подчеркиваем: земельный налог должен быть основным, а не единственным.

В процессе реформирования налоговой системы Украины, действующие нормы и положения, которые регулируют процесс налогообложения, необходимо переделать в соответствии к избранным приоритетам и направлении развития налоговой системы, довести их к упорядоченной, единой, логически согласованной системе.

Проведение налоговой реформы в Украине должно основываться на таких основах реформирования системы налогообложения:

2. общее упрощение правовой базы налогообложения, обеспечение понятливости норм основного законодательного акта по налогообложению;

3. унификация подходов и методов определения элементов по всем налогам (сборам) и требований к ведению учета начисления налогов (сборов);

4. уменьшение количества налогов и устранение налогов (сборов, обязательных платежей), затраты на администрирование которых превышают доходы от их изъятия;

5. снижение уровня налогового давления на субъектов налогообложения и уравнивание налогового давления на разные категории плательщиков налогов;

6. уменьшение ставок налогов (сборов) является одновременным увеличением налоговой базы, которая означает максимальное расширение круга плательщиков налогов (сборов) и устранение безосновательных налоговых льгот;

7. увеличение размера суммы необлагаемого минимума доходов физических лиц;

8. применение вместо налоговых льгот системы целевых бюджетных дотаций, направленных на поддержку наименее защищенных слоев населения и на развитие приоритетных отраслей хозяйства и регионов Украины;

9. поддержка развития и расширение малого предпринимательства путем внедрения специальных режимов налогообложения субъектов малого предпринимательства;

10. стимулирование осуществления реинвестиций, а так же направление средств на инновационную деятельность, проведение фундаментальных и прикладных научных исследований и внедрение нововведений;

11. учитывание международных аспектов (налогообложение доходов нерезидентов и иностранных доходов резидентов, действие международных соглашений в сфере налогообложения) и опыта построения налоговых систем в развитых странах.

Изменения налоговой системы, проведение которых предусматривается во время осуществления налоговой реформы в Украине, направлены на решение следующих задач реформирования налоговой системы Украины:

1. Построение стабильной, понятной и прозрачной налоговой системы, установление правовых механизмов взаимодействия всех ее элементов в рамках единого налогового пространства. С целью обеспечения стабильности налогового законодательства после окончания проведения налоговой реформы предусматривается установление пятилетнего моратория на внесение изменений к законодательным актам по вопросам налогообложения. После окончания срока этого моратория нормативно-правовые акты, которые регулируют налоговые правоотношения, принимаются не позднее, чем через 6 месяцев до начала нового бюджетного года, и набирают законности не раньше, чем с начала нового бюджетного года.

Ясность норм и положений налогового законодательства Украины - это необходимое условие его жизнеспособности и принятия к использованию всеми субъектами отношений, которые возникают в процессе налогообложения. Положения законодательных актов, которые регулируют вопросы налогообложения, должны излагаться с использованием общепринятой и широко употребляемой лексикой. Понятия и термины, которые определены в других отраслях законодательства, употребляются в том же самом значении в налоговом законодательстве Украины. Специфическим понятиям и терминам дается полное и однозначное определение, которое используется во всех законодательных актах, которые касаются системы налогообложения.

Упрощение налоговой системы достигается уменьшением общего количества налогов и сборов, например, путем объединения тех налогов и сборов одного уровня, которые имеют одинаковую налоговую базу, а так же устранение неэффективных и безосновательных налогов с незначительными частями в бюджетных доходах. Для упрощения процесса учета и начисления налогов (сборов) и уменьшения затрат на контроль по их уплате, для основных налоговых сборов устанавливаются одинаковые налоговые и отчетные периоды.

2. Формирование единой правовой базы. Объединение налоговой системы и законодательной базы налогообложения обеспечивается полным охватом всех вопросов по налогообложению в одном законодательном акте, которым определяется исчерпаемый перечень налогов и сборов, которые осуществляются на общегосударственном и местном уровнях, и определяются конкретные ставки общегосударственных и границы местных налогов и сборов. Таким законодательным актом прямого действия должен стать Налоговый кодекс Украины. Право на установление общегосударственных и местных налогов и сборов необходимо закрепить за одним органом законодательной власти - Верховной Радой Украины.

3. Образование рациональной налоговой системы, которая обеспечит сбалансированность общегосударственных и частных интересов, будет способствовать развитию предпринимательства и наращиванию национального богатства Украины. Проблема наполнения доходной части бюджета не должна прямо отражаться на уровне налоговой нагрузки. Рост объемов налоговых поступлений должен обеспечиваться за счет ускорения оборачиваемости капитала и повышения деловой активности субъектов хозяйствования. Влиять на это необходимо путем реализации регулирующей функцией налогов. Во время построения налоговой системы предусматривается рациональное соотношение прямых и непрямых налогов, каждый из которых имеет свои преимущества. Непрямые налоги влияют на уровень цен, повышая их, но механизм их изъятия является относительно простым и обеспечивает стабильные поступления в бюджет. Прямые же налоги включают уровень доходов, влияют на объемы потребления и таким образом выполняют регулирующую роль.

4. Установление равных условий налогообложения для всех категорий плательщиков налогов и устранение льгот из налогообложения. Положения налогового законодательства должны одинаково распространяться на все категории плательщиков налогов независимо от их принадлежности к той или другой отрасли промышленности или сферы деятельности. Стимулирование предпринимательской деятельности путем применения налоговых льгот и предоставления их определенным категориям, отдельным предприятиям или финансовым группам вне системы общегосударственных приоритетов несущественно и способствует развитию теневой экономики и образует основы для коррупции. Поэтому одной из задач реформирования налоговой системы является устранение безосновательных и неоправданных льгот по налогообложению. Такой подход даст возможность достичь расширения базы налогообложения и повышения деловой активности субъектов хозяйствования, так как все они будут работать в равных конкурентных условиях. Следствием устранения льгот будет значительное увеличение налоговых поступлений в бюджет. При условии устранения льгот из налогообложения поддержка малообеспеченных слоев населения и приоритетных отраслей украинского хозяйства будет осуществляться через систему прямых дотаций. Что касается социально незащищенных групп населения, то их доходы не будут подлежать налогообложению благодаря повышению размера необлагаемого минимума доходов физических лиц, уменьшению ставок налога на доходы физических лиц и применению максимальной ставки этого налога только к плательщикам налога с высоким уровнем доходов.

5. Обеспечение гарантий социальной защиты малообеспеченных слоев населения. Доходы, которые не превышают уровня границ малообеспеченности не должны облагаться налогом, а также они являются незначительными, и затраты на их администрирование превышают бюджетные поступления от их налогообложения. Поэтому необходимым условием внедрения действующего механизма налогообложения физических лиц считается повышение уровня необлагаемого минимума к официальной границе малообеспеченности, которая устанавливается Верховной Радой Украины.

Во время обработки положений налогового законодательства относительно налогообложения доходов физических лиц необходимо предвидеть льготное налогообложение доходов, полученных определенными социально незащищенными категориями граждан, в частности пенсионерами, инвалидами Великой Отечественной войны и семьями военных, инвалидами 1 и 2 группы.

С целью обеспечения социальных гарантий, не должны включаться в объект налогообложения доходы, такие как: полученные в виде стипендий, пенсий, алиментов, суммы государственной адресной помощи, жилищных и других субсидий, суммы помощи по государственному социальному страхованию и государственному социальному обеспечению, компенсации за ущерб, в том числе моральный, причиненном физическому лицу при исполнении им служебных обязанностей, и в связи с потерей кормильца.

6. Создание условий для осуществления предприятиями переоснащения основных фондов и обновления материально-технической базы. В налоговом законодательстве закладываются положения, согласно которым к затратам, на которые уменьшается валовой доход при определении объекта налогообложения по налогу на прибыль, будут относиться средства, направленные предприятием на проведение инновационной деятельности, в частности затраты на научно-исследовательские и исследовательско-конструкторские разработки, фундаментальные и прикладные исследования и внедрение нововведений. Также освобождаются от налогообложения средства, использованные на реинвестирование, то есть приобретение основных фондов, которые являются объектами амортизации, когда такая операция осуществляется плательщиком налога за счет части полученной им прибыли. Это делается с целью мотивирования предприятия направлять средства на развитие собственного производства и активизацию капиталовложений в основные фонды и применения новых технологий. Предисловием обеспечения конкурентоспособности продукции национальных производителей является использование современного оборудования и технологий. С этой целью устанавливаются нормы, по которым увеличиваются ставки амортизации и, соответственно, уменьшаются ее сроки.

7. Обеспечение условий развития субъектов малого предпринимательства. С целью образования благоприятной среды для развития и расширения деятельности малых предприятий в налоговом законодательстве предусматривается применение особых режимов налогообложения этих категорий, плательщиков налогов. При этом как один из возможных вариантов особого режима налогообложения субъектов малого предпринимательства будет выступать применение налога с продаж к определенным категориям плательщиков налогов. Это даст возможность снизить затраты на администрирование уплаты налогов субъектами малого предпринимательства и снизит их налоговое время. Освобождение представителей малого предпринимательства от обязанностей ведения докладного учета затрат, ослабление налогового давления на них и реализация политики поддержки субъектов малого бизнеса на государственном уровне приведет к образованию дополнительных рабочих мест, росту среднего класса и общей стабилизации экономики Украины.

8. Разработка нового механизма налогового администрирования и усовершенствование системы ответственности за налоговое правонарушение. Для построения эффективной системы взымания налогов и гарантий прав и законных интересов плательщиков налогов (сборов) решение дел о выполнении налоговых обязательств и взимании неуплаченных сумм налогов, пени и штрафных санкций должны проводиться только в судовом порядке. При применении такого порядка в случае выявления налоговым органом нарушения по выполнению плательщиком налога своих обязанностей по уплате налога (сбора), такой налоговый орган посылает плательщику налога налоговое требование. В случае несогласия плательщика с выводами налогового органа, налоговый орган обращается в суд с заявлением об изъятии суммы налога (сбора) и предусмотренных налоговым законодательством финансовых санкций.

Правовое регулирование налоговых отношений базируется на таких принципах налогообложения:

1) принцип экономической обоснованности - установление налогов и сборов в соответствии с финансовыми возможностями плательщиков с учетом необходимости достижения сбалансированности расходов и доходов бюджета;

2) принцип стабильности - неизменности видов налогов и правил их начисления и взымания в течение продолжительного периода;

3) принцип осмотрительности - социально-экономической обоснованности изменений налогового законодательства;

4) принцип антиинфляционной направленности налогов - избежание инфляции путем оптимальных налоговых исключений;

5) принцип равности - равной обязанности плательщиков налогов при равных условиях оценки и размерах доходов;

6) принцип стимулирования - формирование экономической и правовой заинтересованности в осуществлении определенной деятельности, исходя из условий ее налогообложения и получения более высоких доходов;

7) принцип экономичности - соизмеримости затрат, связанных с изъятием налогов, с доходами, полученными от их сбора;

8) принцип прозрачности.

Одним из ключевых моментов проведения реформы системы налогообложения в Украине должно стать принятие Налогового Кодекса Украины, в котором бы регулировались все отношения, связанные с налогообложением в Украине, и определялись бы правовые основы, принципы построения и функционирования налоговой системы. Налоговый кодекс Украины должен выполнять такие функции:

• установление системы налогов и сборов, которые взимаются на всей территории Украины;

• определение порядка установления, изменения и устранения налогов и сборов;

• установление прав и обязанностей плательщиков налогов и сборов, налоговых органов и других участников правоотношений, которые регулируются налоговым законодательством;

• установление оснований возникновения, изменения, приостановки и порядка выполнения обязанностей по уплате налогов (сборов);

• определение форм и методов налогового контроля;

• установление порядка и условий притяжения к ответственности за нарушение налогового законодательства плательщиков налогов и должностных лиц налоговых органов;

• установление порядка обжалования действий (бездействия) налоговых органов и их должностных лиц.

В Налоговом кодексе Украины должен быть заложен правовой фундамент системы налоговых отношений, определено основные положения процесса налогообложения в Украине, а также вмещены положения, которые регламентируют:

1) основные положения правового регулирования налоговых правоотношений;

2) состав налогового законодательства Украины, его действие во времени и соотношение с международными договорами;

3) систему налогов и сборов, их перечень и сущность элементов налогов и сборов;

4) компетенцию органов по установлению и устранению налогов и сборов;

5) круг субъектов налоговых правоотношений и права и обязанности каждого из них;

6) основания возникновения (изменения, приостановка) и порядок выполнения обязанностей по уплате налогов и сборов;

7) состав и порядок предоставления налоговой отчетности и формы и методы проведения налогового контроля;

8) виды налоговых правонарушений и ответственности за их причинение (финансовая, криминальная, административная, дисциплинарная, гражданско-правовая), давность притяжения к такой ответственности, а также размер налоговых санкций;

9) процессуальные моменты налогового внедрения во время решения дел о надлежащем выполнении обязательств плательщиком налога (сбора) и о налоговых правонарушениях;

10)порядок обжалования действий (бездействия) налоговых органов и их должностных лиц.

Выводы

В ходе написания дипломной работы была изучена система налогообложения Украины на примере Учебно-производственного подразделения Славянского государственного аграрного техникума.

Налоги в настоящее время являются важным элементом рыночной экономики, ведь кроме основной функции – пополнение государственного бюджета, они выполняют регулирующую и стимулирующую функцию, как на макроэкономическом, так и на микроэкономическом уровнях, а это и водится к актуальности данной темы.

Многие ученые, как украинские, так и зарубежные, акцентируют свое внимание на реформировании налоговой системы. Это внимание должно привести к совершенствованию этой системы, обеспечивающей как рост производства с учетом производственно-экономических условий конкретных предприятий, так и полное, качественное и своевременное выполнение доходов бюджетов всех уровней.

Несмотря на существующие экономические и производственные трудности, Учебное подразделение СГАТ в 2005 году сработало рентабельно, уровень рентабельности составил 12,1 %,что почти в 2,5 раза превышает этот показатель 2004 года. Прибыли в 2005 году получено 35,0 тыс. грн., она увеличилась по сравнению с 2004 годом 3,5 раза. В общем можно сказать, что за три года в хозяйстве наблюдается тенденция роста прибыли. Также наблюдается рост выручки от реализации продукции за три года (2003 – 2005 годы). В 2005 году она составила 290,0 тыс. грн., по сравнению с 2004 годом она увеличилась на 37 %.

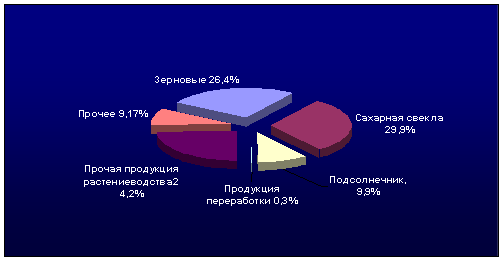

Коэффициент специализации в 2005 году составил 0, 2484, что на 0, 0256 меньше по сравнению с 2004 годом. Эти незначительные колебания не повлияли на изменение уровня специализации и в целом можно сказать, что в учхозе СГАТ за три года наблюдается средний уровень специализации. Для повышения уровня специализации хозяйству необходимо сосредоточится на развитии минимума отраслей, так как незначительное производство определенных видов продукции ощутимой прибыли не приносит, а наоборот требует дополнительных затрат.

Хозяйство в своей деятельности вступает во взаимоотношения с различными предприятиями и организациями, не избегая при этом и расчетов с бюджетом.

В связи с переходом с 1 января 1999 года на уплату фиксированного сельскохозяйственного налога Учебно-производственное подразделение СГАТ производит отчисления в бюджет следующих видов налогов: налог на добавленную стоимость, налог с доходов физических лиц и фиксированный сельскохозяйственный налог.

Хозяйство ежемесячно, состоянием до 20 числа месяца, следующего за отчетным периодом, предоставляет в налоговую инспекцию Налоговую декларацию по НДС.

На основании расчетно-платежных ведомостей хозяйство ежеквартально составляет и предоставляет в налоговую инспекцию Справку о суммах выплаченных и удержанных с них налогов физических лиц 1-ДФ до 15 числа месяца следующего за отчетным кварталом.

Расчет фиксированного сельскохозяйственного налога осуществляется по форме, установленной Государственной налоговой администрацией Украины и подается в налоговую инспекцию до 1 февраля текущего года.

Бухгалтерский учет расчетов с бюджетом ведется на счете 64 «Расчеты по налогам и платежам». Аналитический учет по счету 64 ведется по видам налогов и обязательных платежей в бюджет. Синтетический учет расчетов с бюджетом ведется в журнале-ордере № 8 с.-х. и Главной книге.

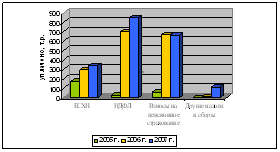

В ходе проведенного анализа системы налогообложения можно сказать, что за три года наблюдается тенденция роста начисленных налогов и обязательных платежей в бюджет, в частности, это происходит к 2005 году, тогда как в 2004 году по сравнению с 2003 годом происходит снижение начисленных налогов. Выплаченные хозяйством налоги за три года показывают нам также колебания то к увеличению, то к снижению. В связи с этим меняется и структура начисленных и выплаченных налогов в общей сумме расходов.

Происходит тенденция снижения структуры выплаченных налогов в общей сумме доходов: в 2003 году удельный вес выплаченных налогов составил в сумме доходов 21 %, а к 2005 году он снизился до 12,7 %.

Наблюдается также снижение налогового бремени, но при этом начисление налогов увеличивается. Такие факты говорят о невыполнении системой налогообложения стимулирующей и регулирующей функции налогов.

Снижение налогового бремени объясняется переходом хозяйства на уплату фиксированного налога, а также значительным увеличением выручки от реализации продукции, чистой прибыли, а также увеличением фонда оплаты труда работников.

Также в ходе написания дипломной работы было предложено ряд мероприятий по совершенствованию системы налогообложения, которые должны найти свое отражение в Налоговом Кодексе Украины.

Список использованной литературы

1. Закон Украины «О системе налогообложения в Украине» от 22.05.97 г №28397 – ВР.

2. Закон Украины «О внесении изменений в ЗУ «О системе налогообложения» №77/97 – ВР от 18.02.97 г.

3. Закон Украины «О фиксированном сельскохозяйственном налоге» №320 – XIV от 17.12.98 г.

4. Закон Украины «О внесении изменений в ЗУ «О фиксированном сельскохозяйственном налоге» от 01.06.2000 №1777.

5. Закон Украины «О налоге на добавочную стоимость» от 03.04.97 №168/97 – ВР.

6. Закон Украины «О налоге с доходов физических лиц» от 22.05.03 г. №889 – IV.

7. Закон Украины «Об охране труда» от 21.10.02 г. № 229.

8. Закон Украины «О бухгалтерском учете и финансовой отчетности в Украине» от 16.06.99 г. № 996 – XIV.

9. Закон Украины «Об общеобразовательном государственном социальном страховании от несчастного случая на производстве и профессионального заболевания, повлекших утрату трудоспособности» от 23.09.99 г. №1105 – XIV, с изменениями от 22.02.2001 г. №2272 – III.

10. Закон Украины «Об аудиторской деятельности» от 22.04.93 г.

11. Постановление Кабинета Министров Украины «О фиксированном сельскохозяйственном налоге от 24.04.99 г. №658.

12. Указ Президента Украины «О поддержке сельскохозяйственных товаропроизводителей» от 02.12.98 г. № 1328/28.

13. Указ президента Украины «О фиксированном сельскохозяйственном налоге» от 18.07.98 г №652/98.

14. Бабич Л. „Проблеми ПДВ в агропромисловому виробництві//Фінанси України – 2000 - №10.

15. Безкоровайна В.В. Податки в системі фінансового регулювання зовнішньоекономічної діяльності //Фінанси України: Журнал. – Київ: К, 2004. - №12 – с. 40-45.

16. Борин И. Вот так бывает: международный опыт//Вестник налоговой службы Украины: Журнал. – 2005. - №41. – с 8-9.

17. Владимирская Е. Общая система налогообложения вместо единого налога: нюансы перехода// Налоги и бухгалтерский учет.- 2005. - №80. – с.11-16.

18. Горский М.Б. Налоговая политика и экономический рост//Финансы – 1999. - №1 – с.22-25.

19. Гурина М. Налоговый аудит в условиях налогового законодательного поля// Вестник налоговой службы Украины – 2001-№20 – с31.

20. Дем’яненко М.Л. Проблеми ПДВ в агропромисловому виробництві// Фінанси України – 2001 - №10 – с.3-8.

21. Дербышов Р. Право регулирования упрощенной системы налогообложения Проблемы и пути решения. // Підприємництво, господарство і право. – Київ 2004. - №6. – с. 94-96.

22. Едронова В.Н. Принципы налоговой политики // Финансы и кредит: Журнал : М., 2005. - №8. – с.69-73.

23. Жук В.Н. Податок на додану вартість: спецрежим // Обілк і фінанси АПК: Науково-виробничій журнал. – 2006. - №3. – с. 3-27.

24. Ищенко О. Податкова підтримка вітчизняного сільськогосподарського товаровиробника // Пропозиція – 2000 - №8 – с. 78-79.

25. Карпова Г.Н. Налоговое планирование в предприятиях АПК // Экономика сельскохозяйственных и перерабатывающих предприятий: Журнал: Москва , 2003. - №10.. – с. 41-43.

26. Кодацкий В. Зарубежный опыт налогообложения // Підприємництво, господарство і право. – Київ, 2005. - №10. – с. 163-165.

27. Куличенко О. Различные виды помощи: налогообложение // Баланс: Журнал. – 2005. - №50. – с.58-61.

28. Мельник В.М. Обмежувальна та стимулювала роль податків // Фінанси України: Журнал. – 2006. - №1. – с.31-37.

29. Налоговая система. Хрестоматия // Сборник систематизированного законодательства: Газета. – 2006. - №1.- с. 1-242.

30. Пацкан В. Усовершенствование системы налогообложения сельскохозяйственных предприятий // Вестник налоговой службы Украины. – 2001. - №10. – с. 48-55.

31. Редько А. Аудит перед вызовом третьего тысячелетия // Б/у и аудит. – 2000. - №11. – с. 42-54.

32. Печуляк В. Проблеми нормативного закріплення державної податкової політики в Україні. // Підприємництво, господарство і право. – Київ. 2004. - №1. – с. 38-42.

33. Риманов О.Ю. Функціонування спеціального режиму оподаткування в аграрному секторі // Фінанси України: Журнал. – Київ: К, 2003. - №12. – с. 63-69.

34. Романюк М.В. Податкова система та інвестиційна привабливість економіки України // Фінанси України: Журнал. – 2006. - №1. – с. 38-42.

35. Савченко Т.Б. Альтернативний мінімальний податок, як засіб презумптивного оподаткування // Фінанси України: Журнал. – Київ. – 2005. - №1.

36. Сахненко О. Проверить плательщика – соблюсти законодательство // Вестник налоговой службу Украины. – 2001. - №20. – с.34.

37. Специальный выпуск: Декларирование доходов граждан // Вестник налоговой службы Украины. – 2004. - №5.

38. Сторожук А. Учет и оптимизация налогообложения // Вестник налоговой службы Украины: Журнал. – 2006. - №6. – с. 58-60.

39. Тарасова Н. По волнам налоговых изменений // Бухгалтерия. Право. Налоги. Консультации: Газета украинской буржуазии: Киев, 2005. - №36. (5 сентября).

40. Флиссак Н. Порядок заполнения и предоставления налоговой декларации по налогу на добавленную стоимость // налоги и бухгалтерский учет. – 2005. - №92. – с. 37-45.

41. Фролова Н.Б. Пропорційний податок з доходів // Фінанси України. Журнал. – Київ, 2005.- №10.

42. Цвєткова В. Неприбыльная организация и единый налог // Вестник налоговой службы Украины: Журнал. – Киев, 2005. - №32. – с. 45.

43. Цветкова В. Упрощенная система налогообложения // Вестник налоговой службы Украины: Журнал. – Киев, 2005. - №37.- с. 26-28.

44. Шатковска Л.С. Особливості організації обліку розрахунків з податку на додану вартість у сільському господарству. // Облік і фінанси АПК. Науково-виробничий журнал. – 2006. - №1.

45. Шиш А.Н. Системний підхід до аналізу податкових відносин // Економіка. Фінанси. Право.: - Журнал. – 2006. - №1. – с. 19-24.

Похожие работы

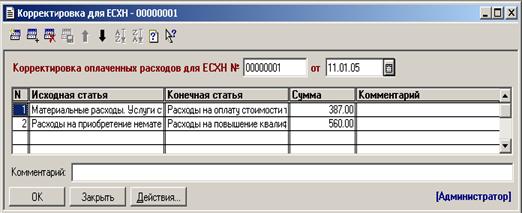

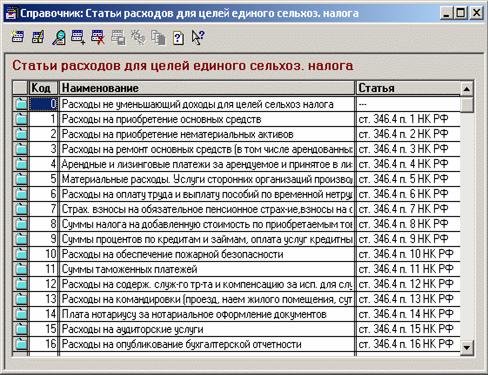

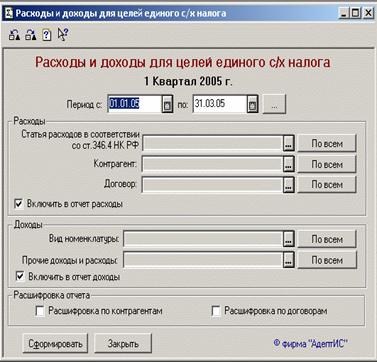

... водному и земельному налогу налоговая база отсутствует. Это также существенно облегчает работу бухгалтеров, касающуюся налогообложения данного предприятия. 3. Мероприятия по совершенствованию налогового учета в ООО “Юбилейное” Хохольского района Воронежской области 3.1 Разнообразие программных продуктов по автоматизации налогового учета и актуальность их применения в ООО “Юбилейное” ...

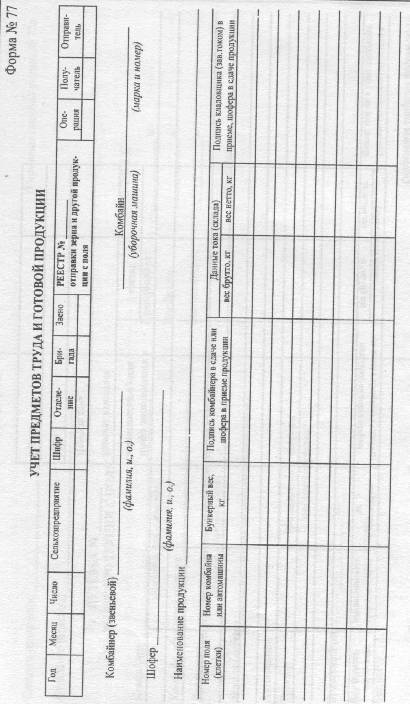

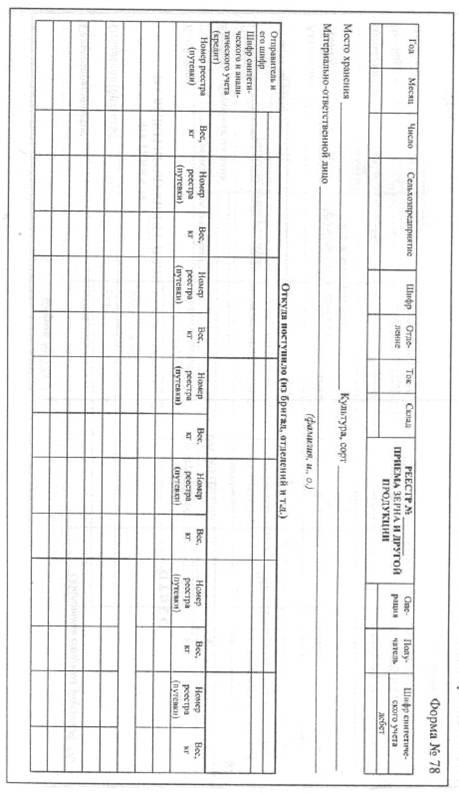

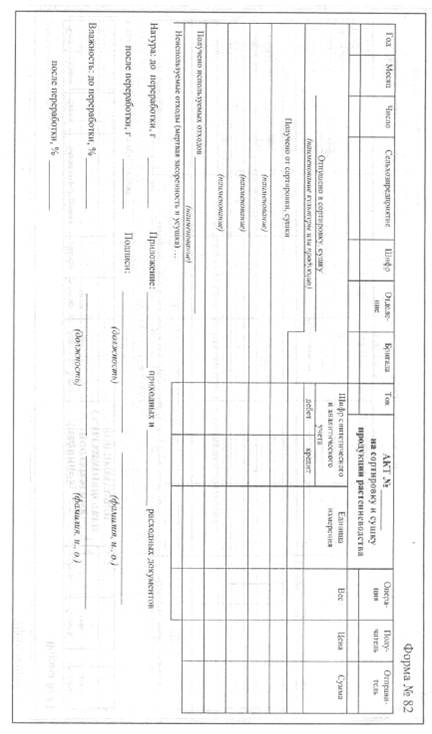

... учете, поскольку в сельском хозяйства нет непосредственной функциональной зависимости между объемом производственных затрат и выходом продукции. Организация бухгалтерского учета на сельскохозяйственных предприятиях идентична организации его в промышленности, строительстве, торговле и должна соответствовать единой методологии учета, действующей в Республике Казахстан[5]. Бухгалтерский учет на ...

... следует контролировать направление динамики прибыли предприятия во избежание ухудшения его финансового состояния. Основные элементы налогового планирования сельскохозяйственного предприятия показаны на рис. 1. Рассмотрим их подробнее. Система налогового планирования сельскохозяйственного предприятия ┌───────────── ...

... ОРГАНИЗАЦИИ С БЮДЖЕТОМ ПО ЕДИНОМУ СОЦИАЛЬНОМУ НАЛОГУ 2.1. Отражение в бухгалтерском учете операций по начислению и уплате в бюджет единого социального налога При отражении ЕСН объектом бухгалтерского учета являются обязательства предприятия по начислению и перечислению денежных средств для реализации права граждан на государственное пенсионное и социальное обеспечение (страхование), а ...

0 комментариев