Навигация

Финансовая деятельность субъектов хозяйствования

Министерство образования и науки Украины

Приазовский государственный технический университет

Институт экономики и менеджмента

Кафедра «Финансы и банковское дело»

Курсовая работа

Финансовая деятельность субъектов хозяйствовования

Выполнила: студентка группы ФН-06

Дмитриева Е.В.

Проверила: Садовникова Е.Ф.

Мариуполь, 2009

Содержание

Теоретический материал

1. Финансовая деятельность субъектов хозяйствования без образования юридического лица

2. Факторинг

Практическая часть

Теоретическая часть

1. Финансовая деятельность субъектов хозяйствования без образования юридического лица

Согласно положениям Закона Украины «О предпринимательстве» субъектами предпринимательской деятельности могут быть не только юридические, но и физические лица - граждане Украины, а также граждане других государств, не ограниченные законом в правоспособности или дееспособности.

Физическое лицо, которое намеревается осуществлять предпринимательскую деятельность без образования юридического лица, представляет в орган государственной регистрации регистрационную карточку установленного образца, которая является одновременно заявлением о государственной регистрации субъекта предпринимательской деятельности, и ряд других документов, предусмотренных нормативными актами Украины.

Субъект предпринимательской деятельности без создания юридического лица имеет право открыть счет в любом банке Украины и других государствах по согласию этих банков в порядке, установленном НБУ. Основанием для открытия счета является свидетельство о государственной регистрации субъекта предпринимательской деятельности и копия документа, подтверждающего взятие его на учет в государственном налоговом органе.

Финансирование. Собственный капитал частного предпринимателя формируется исключительно за счет его личного имущества. Основным источником его увеличение является внутреннее финансирование, в частности неиспользованный для потребления прибыль. Кредитные рамки частного предпринимателя ограничиваются величине частного имущества, которое он может предоставить как кредитное обеспечение.

Ответственность и банкротство. Частный предприниматель отвечает по долгам субъекта хозяйствования, владельцем которого он является, всем своим имуществом, кроме имущества, на которое в соответствии с гражданским процессуальным законодательством не может быть обращено взыскание. Одновременно с принятием заявления о возбуждении дела о банкротстве предпринимателя хозяйственный суд принимает решение о наложении ареста на его имущество, которое включается в состав ликвидационной массы в случае объявления предпринимателя банкротом. Общая стоимость имущества гражданина-предпринимателя, которая может быть исключена из состава ликвидационной массы, не может превышать 2 тыс. грн. Частное имущество предпринимателя подлежит реализации судебным исполнителем на основании исполнительного листа об обращении взыскания на имущество и постановления суда о признании должника банкротом. В случае необходимости суд может назначить ликвидатора. Средства, полученные от реализации имущества, вносятся на депозитный счет соответствующей нотариальной конторы. По заявлению кредиторов хозяйственный суд может признать недействительными соглашения предпринимателя, связанные с отчуждением его имущества заинтересованным лицам в течение года до возбуждения дела о банкротстве. В случае признания гражданина-предпринимателя банкротом по заявлению кредитора в течение пяти лет после завершения расчетов с кредиторами (в случае недостаточности средств) предприниматель не освобождается от дальнейшего исполнения требований кредиторов.

Налогообложение. Законодательством предусмотрено несколько альтернативных способов налогообложения доходов частных предпринимателей:

налогообложения совокупного чистого дохода и уплата других налогов, предусмотренных законодательством Украины (традиционное налогообложения);

уплата фиксированного налога с приобретением торгового патента;

уплата единого налога.

1. При традиционном налогообложения таком подлежат доходы граждан, полученные в течение календарного года от осуществления предпринимательской деятельности без создания юридического лица. Налогооблагаемым доходом считается совокупный чистый доход, т.е. разница между валовым доходом (выручки в денежной и натуральной форме) и документально подтвержденными расходами, непосредственно связанными с получением дохода. Если эти расходы не могут быть подтверждены документально, то они учитываются налоговыми органами при проведении окончательных расчетов по специально установленным нормам. В состав затрат, непосредственно связанных с получением доходов, относятся расходы, которые включаются в состав валовых затрат производства (обращения) или подлежат амортизации согласно Закону Украины «О налогообложении прибыли предприятий». Доходы частного предпринимателя облагаются по шкале ставок, предусмотренных законодательством о прибыльное налогообложения граждан.

При традиционном налогообложения у частного предпринимателя возникают определенные накладные расходы: связанные с ведением книги учета доходов и расходов предпринимателя; исчислением чистого дохода на основании документов, подтверждающих расходы; обусловлено по установленным нормам. Частные предприниматели, которые выбрали такой способ налогообложения своих доходов, не освобождаются от уплаты определенных видов налогов и сборов (НДС, взносы в Пенсионный фонд, фонд социального страхования и т.п.).

Преимущества традиционной системы налогообложения в основном сводятся к следующему: размер уплачиваемых налогов зависит от размера полученных доходов (если предприниматель за отчетный период не получил дохода от своей деятельности, то соответствующие налоги он платить не будет);

в отличие от системы налогообложения по фиксированным налогом или по упрощенной системе практически отсутствуют ограничения по виду деятельности.

2. Фиксированный налог (патент). Одним из вариантов налогообложения доходов физических лиц - субъектов предпринимательской деятельности является уплата фиксированного размера подоходного налога путем приобретения патента. Обязательным условием приобретения патента на право осуществления предпринимательской деятельности является уплата фиксированного налога. Документ, удостоверяющий уплату фиксированного налога, служит основанием для выдачи налоговым органом по месту жительства предпринимателя патента. Частный предприниматель может перейти на уплату фиксированного налога в случае одновременного соблюдения следующих условий:

1) осуществление предпринимательской деятельности по продаже товаров и предоставлению сопутствующих такой продаже услуг на рынках с обязательной уплатой рыночного сбора согласно действующему законодательству. Доходы такого гражданина, полученные от осуществления других видов предпринимательской деятельности, облагаемые подоходным налогом в общем порядке;

2) количество лиц, состоящих в трудовых отношениях с таким предпринимателем, включая членов его семьи, не должна превышать пяти;

3) валовой доход предпринимателя от самостоятельного осуществления предпринимательской деятельности или с использованием наемного труда за последние 12 календарных месяцев, предшествующих месяцу приобретения патента, не превышает 7000 необлагаемых минимумов доходов граждан.

Частные предприниматели, которые выбрали способ налогообложения доходов по фиксированному налогу, не могут осуществлять торговлю ликеро-водочными и табачными изделиями.

Ставки фиксированного налога устанавливаются местными советами (городской, районной). Законодательно определены максимальные и минимальные размеры фиксированного налога - 20 и 100 грн за календарный месяц (для граждан, которые самостоятельно осуществляют предпринимательскую деятельность, в пределах указанного диапазона единственным критерием при установлении размера фиксированного налога является только размещение объекта торговли).

Патент может также выдаваться на осуществление предпринимательской деятельности на всей территории Украины. В таком случае ставка фиксированного налога не зависит от местонахождения торгового места и от местных органов самоуправления и составляет для всей территории Украины 100 грн за календарный месяц. Если предпринимательская деятельность осуществляется с использованием наемного труда или с привлечением к ней членов семьи предпринимателя, размер фиксированного налога увеличивается на 50% за каждое лицо.

Доходы физического лица, полученные от осуществления предпринимательской деятельности, которая облагается фиксированным налогом, не включаются в состав его совокупного налогооблагаемого дохода по итогам отчетного года. Кроме этого, частные предприниматели - плательщики фиксированного налога освобождены от обязательного ведения учета доходов и расходов.

3. Единый налог. Частный предприниматель может стать плательщиком единого налога и перейти на упрощенную систему учета и отчетности, если:

1) в трудовых отношениях с ним в течение года находится не более 10 человек, включая членов его семьи;

2) объем выручки от реализации продукции за год не превышает 500 тыс. грн;

3) отсутствует задолженность по уплате всех установленных налогов и обязательных платежей за предыдущий отчетный период.

4) частный предприниматель не является субъектом особого порядка налогообложения с помощью уплаты специального торгового патента;

5) частный предприниматель не осуществляет торговлю горюче-смазочными материалами, а также ликеро-водочными и табачными изделиями (торговлю другими подакцизными товарами осуществлять не запрещено).

Ставки единого налога устанавливаются местными органами власти по месту государственной регистрации субъекта предпринимательской деятельности в зависимости от вида деятельности i не могут быть менее 20 грн i более 200 грн за календарный месяц. Если частный предприниматель осуществляет несколько видов деятельности, для которых установлены разные ставки единого налога, он приобретает одно свидетельство i уплачивает единый налог по этим видам деятельности по большей ставке. При использовании предпринимателем труда наемных работников или членов семьи (далее - наемные работники) ставка единого налога увеличивается на 50% за каждого работника.

Отказаться от применения этой системы и вернуться к ранее установленной системе налогообложения предприниматель может с начала следующего отчетного (налогового) периода (квартала) в случае представления соответствующего заявления в налоговый орган не позднее чем за 15 дней до окончания предыдущего отчетного (налогового) периода (квартала).

Плательщики единого налога освобождаются от уплаты не только подоходного налога, но и ряда других налогов, сборов и обязательных платежей, в частности от обязательств начисления, отчисления i перечисления средств в государственные целевые фонды, а также сборов, связанных с выплатой заработной платы работникам, находящимся с ним в трудовых отношениях, включая членов его семьи. Плательщики единого налога не являются плательщиками налога на добавленную стоимость, поэтому им нет необходимости регистрироваться в качестве плательщика НДС, а ранее зарегистрированные предприниматели обязаны подать в налоговую инспекцию заявление о снятии их с учета в качестве плательщиков НДС. Плательщики единого налога, как i другие физические лица - субъекты предпринимательской деятельности, обязаны удерживать подоходный налог с выплачиваемых наемным работникам, включая членов их семей, доходов i перечислять его в бюджет.

Благодаря переходу на упрощенную систему налогообложения и отчетности частные предприниматели имеют существенную экономию на накладных расходах, поскольку не является обязательным использование электронно-кассового аппарата (ЭККА), намного упрощенным является ведение книги учета доходов i расходов и значительно сокращено ежеквартальный отчет.

Похожие работы

... базы знаний, выбор и обоснование методов и форм проведения занятий, подготовка дидактических материалов для преподавания. 3.2. Цели обучения. Тема данной выпускной работы - «Анализ финансового состояния субъекта хозяйствования» - достаточно объемна по количеству материала и включает в себя несколько других тем, которые изучается к тому же разными дисциплинами с различной степенью углубленности. ...

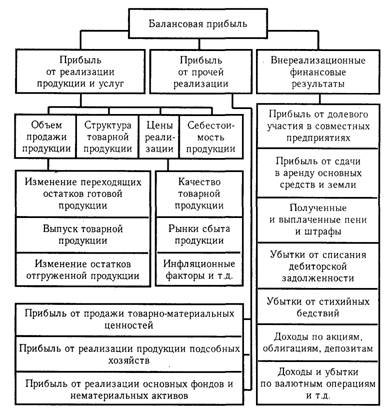

... политики, применяемой на анализируемом предприятии. Закон о бухгалтерском учете и другие нормативные документы предоставляют право субъектам хозяйствования самостоятельно выбирать некоторые методы учета, способные существенно повлиять на формирование финансовых результатов. 2. Фонды, образуемые за счет прибыли на предприятии Объектом распределения является балансовая прибыль предприятия. ...

... . Глава 2: Подбор и разработка систем экономических показателей, используемых при анализе состояния и тенденций развития производственно-финансовой деятельности сельскохозяйственных предприятий 2.1 Уровень производства основных видов сельскохозяйственной продукции Оценка достигнутого уровня производства сельскохозяйственной продукции, изучение темпов роста и выявление резервов ...

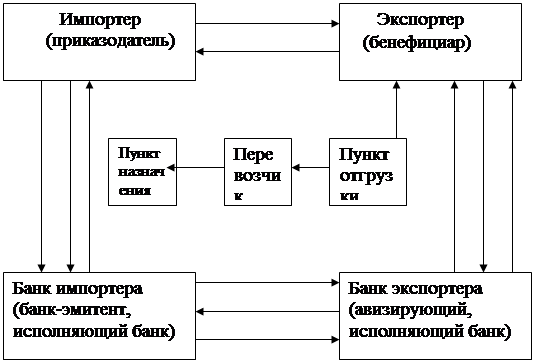

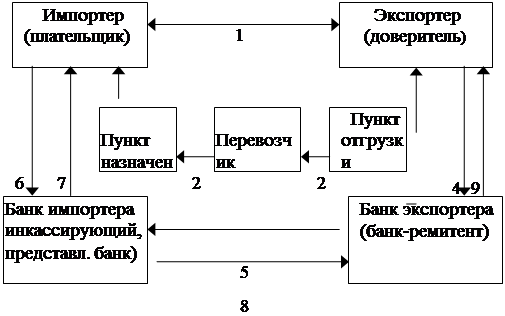

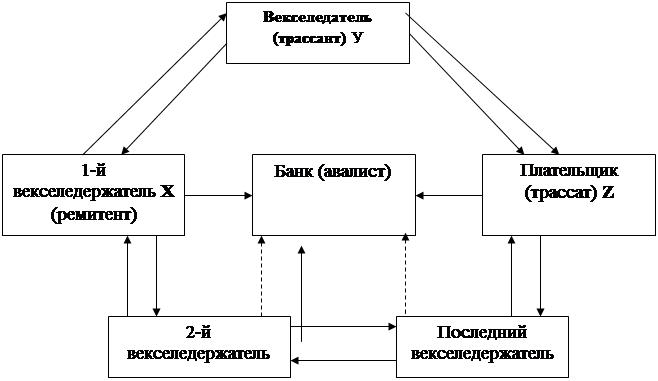

... или разовым сделкам и единовременным платежам. Их схема приведена на рис.3 При этой форме расчетов банк переводополучателя руководствуется конкретными указаниями, содержащимися в платежном поручении. Он не несет никакой ответственности за платеж. Одним из важнейших инструментов расчета (и кредитования), используемых в международной торговле, служит вексель. Существуют два основных вида векселя ...

0 комментариев