Навигация

Коэффициент маневренности собственного капитала определяется как отношение собственных оборотных средств к собственным средствам предприятия

4. Коэффициент маневренности собственного капитала определяется как отношение собственных оборотных средств к собственным средствам предприятия

КМСК = (СК+Дбп+Рпр+ДО-ВОА)/(СК+Дбп+Рпр).

Данный коэффициент показывает какая часть СК предприятия капитализирована, а какая вложена в оборотные активы. Снижение данного показателя в динамике (почти в 3 раза или на 75%) в случае ООО «Лада-Сервис-Брянск»свидетельствует об ухудшении структуры баланса к 2007 г. и снижению уровня финансовой устойчивости предприятия.

5. Коэффициент финансовой устойчивости – отношение долгосрочных источников финансирования к стоимости имущества предприятия КФУ=(СК+ДО)/ВБ. Показывает какая часть активов покрывается за счет устоцчивых долгосрочных источников финансирования. В данном случае значение КФУ совпало с КСК в виду отсутствия у предприятия долгосрочных обязательств в исследуемом периоде. В целом значение коэффициента недостаточное, что говорит о низком уровне финансовой устойчивости.

6. Коэффициент финансирования (структуры капитала) – это отношение собственных к заемным средствам. КФ = СК/ЗК. Показывает какая часть деятельности организации финансируется за счет собственных средств. В случае «Лада-Сервис-Брянск» его значение намного ниже нормативного, хотя и наблюдается незначительный рост показателя.

7. Коэффициент постоянства внеоборотных активов КПВОА = ВОА/СК. Показывает какая часть собственного капитала вложена во ВОА. Значение колеблется в зависимости от отраслевой принадлежности предприятия. В случае исследуемого предприятия его значение можно признать удовлетворительным, а рост показателя объясняется приобретение основных средств в 2005 г

8. Коэффициент финансовой независимости (капитализированных источников) – отношение СК к общей величине долгосрочных источников финансирования. ККИ = СК/(СК+ДО). Показывает долю СК в долгосрочных источниках финансирования. В случае «Лада-Сервис-Брянск» его значение равно 1 на протяжении всего исследуемого периода из-за отсутствия ДО.

9. Доля просроченной кредиторской задолженности характеризует наличие и удельный вес КЗ к совокупным источникам покрытия. ККЗ = КЗпрос./ВБ. В данном случае ее доля незначительна (меньше 4%) и наблюдается ее снижение, что говорит о внимании руководства к выплате обязательств.

10. Доля дебиторской задолженности КДЗ = ДЗ/ВБ. В случае «лада-Сервис-Брянск» наблюдается рост данного показателя, что говорит об отвлечении средств из оборота предприятия, т.е. является негативной тенденцией.

11. Уровень финансового левериджа – определяется как отношение долгосрочных обязательств к СК. КФЛ = ДО/СК. В виду отсутствия у предприятия долгосрочных обязательств расчет показателя невозможен.

12. Коэффициент обеспеченности собственными оборотными средствами КСОС = (СК+Дбп+Рпр+ДО-ВОА)/ОА. Характеризует степень обеспеченности хозяйственной деятельности СОС. В случае «Лада-С-Б» его значение ниже нормативного 0,5 и снижается до уровня ниже минимально допустимого 0,1.

13. Коэффициент обеспеченности запасов СОС - КОЗ = СОС/(МПЗ+НДС). В случае исследуемого предприятия динамика данного показателя отрицательная и значения за весь период были ниже нормативного, что оказывает отрицательное влияние на уровень финансовой устойчивости предприятия.

Дополнительно проведем экспресс анализ финансовой устойчивости ООО «Лада-Сервис-Брянск» для этого рассчитаем и сведем во вспомогательную таблицу:

1. Излишек/недостача ![]() СОС = СОС-З = СК-ВОА-МПЗ-НДС;

СОС = СОС-З = СК-ВОА-МПЗ-НДС;

2. Излишек/недостача собственных и долгосрочных источников ![]() СД = СД-З = СК+ДО-ВОА-МПЗ-НДС;

СД = СД-З = СК+ДО-ВОА-МПЗ-НДС;

3. Излишек/недостача общих источников ![]() ОИ = ОИ-З = СК+ДО+КО-ВОА-МПЗ-НДС.

ОИ = ОИ-З = СК+ДО+КО-ВОА-МПЗ-НДС.

Таблица 6 – Расчет показателей финансовой устойчивости

| Показатель | 01.01.04. | 01.01.05. | 01.01.06. | 01.01.07. | Динамика |

|

| -325 | -680 | -2919 | -2609 | -2284 |

|

| -325 | -680 | -2919 | -2609 | -2284 |

|

| 219 | 196 | 357 | 596 | 377 |

Определим тип финансовой ситуации предприятия по следующей вспомогательной таблице (если «-», то 0; если «+» то 1).

Таблица 7 – Определение типа финансовой устойчивости

| Период |

|

|

| Тип фин. устойчивости | Характеристика |

| 01.01.04. | 0 | 0 | 1 | Неустойчивое финансовое состояние | Нарушение нормальной платежеспособности, хотя возможно ее восстановление, необходимо привлечение дополнительного финансирования. |

| 01.01.05. | 0 | 0 | 1 | ||

| 01.01.06. | 0 | 0 | 1 | ||

| 01.01.07. | 0 | 0 | 1 |

Таким образом, расчеты подтверждают правильность выводов (на основе анализа структуры пассивов баланса) и свидетельствуют о неустойчивом финансовом состоянии «Лада-Сервис-Брянск». Поэтому необходимо провести более углубленный анализ платежеспособности и ликвидности предприятия. Задача анализа ликвидности и платежеспособности возникает в связи с необходимостью давать оценку кредитоспособности предприятия, то есть его способности своевременно и полностью рассчитываться по всем своим обязательствам.

Расчет абсолютных показателей ликвидности.

- сгруппируем активы предприятия по степени убывающей ликвидности (табл. 8) и пассивы по степени срочности их погашения (табл. 9).

- баланс считается абсолютно ликвидным, если:

А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4.

П4.

Таблица 8 - Группировка активов по степени ликвидности

| Вид актива | 01.01.04 | 01.01.05. | 01.01.06. | 01.01.07. | Отклонение тыс. руб. |

| Денежные средства | 158 | 2 | 17 | 67 | -91 |

| Краткосрочные финансовые вложения | 0 | 0 | 0 | 14 | 14 |

| Итого А1 наиболее ликвидные активы | 158 | 2 | 17 | 81 | -77 |

| Товары отгруженные | 0 | 0 | 0 | 0 | 0 |

| Дебиторская задолженность до 12 мес. | 61 | 194 | 340 | 515 | 454 |

| НДС по приобретенным ценностям | 73 | 0 | 0 | 30 | -43 |

| Итого А2 быстрореализуемые активы | 134 | 194 | 340 | 545 | 411 |

| Готовая продукция | 232 | 1601 | 1183 | 2690 | 2458 |

| Сырье и материалы | 107 | 0 | 1892 | 0 | -107 |

| Незавершенное производство | 0 | 0 | 0 | 0 | 0 |

| Итого А3 медленнореализуемые активы | 339 | 1601 | 3075 | 2690 | 2351 |

| Внеоборотные активы | 19 | 12 | 349 | 545 | 526 |

| Долгосрочная дебиторская задолжен-ть | 0 | 0 | 0 | 0 | 0 |

| Итого А4 труднореализуемые активы | 19 | 12 | 349 | 545 | 526 |

| Всего активов | 650 | 1809 | 3781 | 3861 | 3211 |

В случае ООО «Лада-Сервис-Брянск» самое пристальное внимание руководства должен вызвать факт снижения величины высоколиквидных активов, т.к. у предприятия может снизиться платежеспособность и возникнуть нехватка средств для обеспечения текущей хозяйственной деятельности.

Таблица 9 - Группировка пассивов по срочности погашения

| Вид пассива | 01.01.04 | 01.01.05. | 01.01.06. | 01.01.07. | Отклонение тыс. руб. |

| Кредиторская задолженность | 544 | 876 | 2276 | 2995 | 2451 |

| Задолженность участникам | 0 | 0 | 0 | 0 | 0 |

| Прочие КО | 0 | 0 | 0 | 0 | 0 |

| Итого П1 наиболее срочные обязательства | 544 | 876 | 2276 | 2995 | 2451 |

| Краткосрочные займы и кредиты | 0 | 0 | 0 | 0 | 0 |

| Займы и кредиты в течение 12 мес. | 0 | 0 | 1000 | 210 | 210 |

| Итого П2 краткосрочные | 0 | 0 | 1000 | 210 | 210 |

| Долгосрочные кредиты и займы | 0 | 0 | 0 | ||

| Итого П3 долгосрочные | 0 | 0 | 0 | 0 | 0 |

| Капитал и резервы | 106 | 933 | 505 | 656 | 550 |

| Доходы - расходы будущих периодов | 0 | 0 | 0 | 0 | 0 |

| Итого П4 постоянные пассивы | 106 | 933 | 505 | 656 | 550 |

| Всего пассивов | 650 | 1809 | 3781 | 3861 | 3211 |

В случае ООО «Лада-Сервис-Брянск» соотношения следующие:

- на 01.01.04.: А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4;

П4;

- на 01.01.05.: А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4;

П4;

- на 01.01.06.: А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4;

П4;

- на 01.01.07.: А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4;

П4;

На исследуемом предприятии в течение всех периодов наблюдается несоответствие первого условия абсолютной ликвидности – у ООО «Лада-Сервис-Брянск» недостаточно высоколиквидных активов для погашения наиболее срочных обязательств, т.е. присутствует возможность риска недостаточной ликвидности. В целом же предприятие может быть признано достаточно ликвидным.

Расчет относительных показателей ликвидности.

Таблица 9 - Расчет коэффициентов ликвидности за 2004-2006 гг.

| Показатель | 01.01.04 | 01.01.05 | 01.01.06 | 01.01.07 | Динамика |

| Абсолютная ликвидность, % | 0,2904 | 0,0023 | 0,0075 | 0,0224 | -0,2681 |

| Срочная ликвидность, % | 0,5368 | 0,2237 | 0,1569 | 0,2043 | -0,3324 |

| Текущая ликвидность, % | 1,1599 | 2,0514 | 1,5079 | 1,1072 | -0,0527 |

| Чистый оборотный капитал, тыс. руб. | 87 | 921 | 1156 | 321 | 234 |

Абсолютная ликвидность предприятия показывает какая часть обязательств может быть погашена за счет имеющейся денежной наличности ((ДС+КФВ)/КЗ). В случае ООО «Лада-Сервис-Брянск» она составила 29 и 2% от суммы краткосрочных обязательств в 2004 и 2006 гг. соответственно. Общих нормативов по данному показателю не существует, но поскольку, динамика – отрицательная, хотя просроченных обязательств у предприятия нет, то можно считать значение показателя абсолютной ликвидности неудовлетворительным, особенно если его уменьшение связано с уменьшением стоимости имущества к концу периода для уменьшения налогооблагаемой базы по налогам, рассчитываемым от стоимости имущества организации.

Для показателя срочной ликвидности ((ДС+КФВ+ДЗ+НДС)/КЗ) обычно удовлетворяет соотношение 0,7-1,0. В случае ООО «Лада-Сервис-Брянск» значение этого показателя было недостаточным на протяжении 2004-2006 гг., к началу 2007 г значение показателя снизилось до 20%. Резкий рост дебиторской задолженности к началу 2007 г нельзя расценивать как положительный факт, на фоне снижения общей ликвидности предприятия, т.к. в данном случае происходит отвлечение средств из оборота предприятия.

Коэффициент текущей ликвидности показывает в какой степени оборотные активы покрывают оборотные пассивы. Удовлетворяет обычно коэффициент ![]() 2. На исследуемом предприятии его величина была близка к нормативной только в начале 2005 г, на протяжении всех остальных периодов значение коэффициента текущей ликвидности находилось на уровне 1,1-1,5. Т.е. в течение 12 месяцев ООО «Лада-Сервис-Брянск» сможет полностью погасить кредиторскую задолженность, что, конечно же, является положительным фактом в его деятельности.

2. На исследуемом предприятии его величина была близка к нормативной только в начале 2005 г, на протяжении всех остальных периодов значение коэффициента текущей ликвидности находилось на уровне 1,1-1,5. Т.е. в течение 12 месяцев ООО «Лада-Сервис-Брянск» сможет полностью погасить кредиторскую задолженность, что, конечно же, является положительным фактом в его деятельности.

Исходя из этого, можно охарактеризовать ликвидность ООО «Лада-Сервис-Брянск» как недостаточную на протяжении всего исследуемого периода. Кроме того, следует отметить наметившуюся тенденцию к снижению всех показателей ликвидности предприятия как явно негативную.

Расчет показателей платежеспособности представлен в табл. 10. Исходя из полученных в результате анализ данных можно сделать следующие вывод:

Таблица 10 – Расчет показателей платежеспособности

| Показатель | Кр-й | 01.01.04. | 01.01.05. | 01.01.06. | 01.01.07. | Динамика |

| Чистый оборотный капитал, тыс. руб. |

| 87 | 921 | 156 | 111 | 24 |

| К-т обеспеченности СОС |

| 0,1379 | 0,5125 | 0,0455 | 0,0335 | -0,1044 |

| К-т маневренности функционирующего капитала |

| 3,8966 | 1,7383 | 2,6600 | 8,3801 | 4,4835 |

| Доля СОС в активах |

| 0,9708 | 0,9934 | 0,9077 | 0,8588 | -0,1119 |

| К-т общей платежеспособности |

| 0,6006 | 0,6613 | 0,3997 | 0,3744 | -0,2262 |

Показатель «Чистый оборотный капитал» говорит о наличии у предприятия временно свободных средств, в случае ООО «Лада-Сервис-Брянск» эти суммы достаточно значительны и никак не используются. Положительным моментов является также рост этого показателя.

Коэффициент обеспеченности собственными оборотными средствами характеризует степень обеспеченности хозяйственной деятельности СОС. В случае «Лада-Сервис-Брянск» его значение ниже нормативного 0,5 и снижается до уровня ниже минимально допустимого 0,1. т.е. предприятие испытывает постоянный недостаток собственных средств, вынуждено прибегать к внешним источникам финансирования, что делает его более зависимым от кредиторов.

Рост коэффициента маневренности функционирующего капитала также отрицательно влияет на финансово-хозяйственную деятельность предприятия ООО «Лада-Сервис-Брянск». Его рост свидетельствует о росте медленнореализуемых активов, что делает предприятие недостаточно ликвидным, т.е. у предприятия снижается возможность быстрого погашения обязательств. Доля собственных оборотных средств в активах также снижается, хотя значения показателя еще в пределах нормативных значений.

В значениях коэффициента общей платежеспособности также наметилась тенденция к снижению, что несомненно является отрицательным фактом и требует самого пристального внимания руководства. За весь исследуемый период предприятие ООО «Лада-Сервис-Брянск» могло погасить лишь 60% (в 2004 г) и 37% к началу 2007 г, что говорит о возможных просрочках платежей. Поэтому считаю необходимым исследовать показатели деловой активности предприятия.

Термин «деловая активность» начал использоваться в отечественной учетно-аналитической практике сравнительно недавно – в связи с внедрением методик анализа финансовой отчетности на основе системы аналитических коэффициентов.

Расчет показателей деловой активности выполнен в табл. 11, при расчетах использовались среднегодовые показатели стоимости активов предприятия. Коэффициент отдачи нематериальных активов невозможно рассчитать, т.к. на предприятии ООО «Лада-Сервис-Брянск» такой вид активов не используется. На основе выполненных расчетов можно сформулировать следующие выводы:

Таблица 11 – Расчет показателей деловой активности ООО «Лада-Сервис-Брянск» в 2004 – 2006 гг.

| Показатель | 2004 г. | 2005 г. | 2006 г. | Динамика |

| К-т общей оборачиваемости капитала (ресурсоотдача) | 2,2025 | 0,8741 | 5,6365 | 3,4340 |

| К-т оборачиваемости оборотных средств | 2,2306 | 0,9344 | 6,3832 | 4,1526 |

| К-т отдачи НМА | 0 | 0 | 0 | 0 |

| Фондоотдача | 200,5926 | 15,8123 | 64,2896 | -136,3030 |

| К-т отдачи СК | 5,2127 | 3,3978 | 37,1008 | 31,8881 |

| Оборачиваемость МПЗ, раз | 90,2659 | 241,1691 | 33,7275 | -56,5383 |

| Оборачиваемость денежных средств, раз | 7,4446 | 0,9799 | 0,4914 | -6,9532 |

| К-т оборачиваемости средств в расчетах, раз | 21,2392 | 9,1498 | 50,3789 | 29,1397 |

| Срок погашения ДЗ, дни | 11,8648 | 27,5415 | 5,0021 | -6,8628 |

| К-т оборачиваемости КЗ, раз | 3,8141 | 1,5501 | 8,1719 | 4,3578 |

| Срок погашения КЗ, дни | 66,0709 | 162,5673 | 30,8374 | -35,2335 |

Коэффициент общей оборачиваемости капитала (ресурсоотдача) показывает эффективность использования имущества. За исследуемый период значение показателя выросло на 3 оборота в год, что несомненно является положительным фактом. Коэффициент оборачиваемости оборотных средств показывает скорость оборачиваемости оборотных активов. Его рост (почти в 3 раза) к 2007 г. однозначно заслуживает отрицательной оценки. Оборотные средства и политика в отношении управления этими активами важны, прежде всего, с позиции обеспечения непрерывности и эффективности текущей деятельности предприятия.

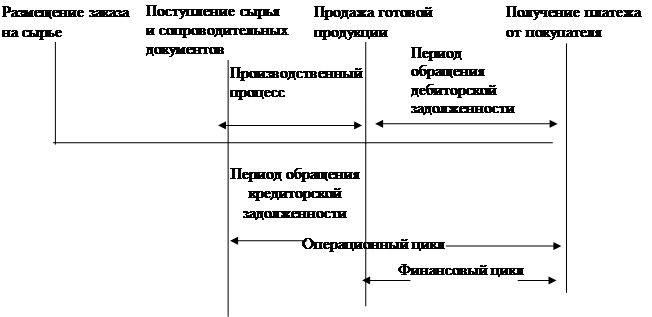

В случае предприятия ООО «Лада-Сервис-Брянск» все оборотные активы предприятия проходят полный цикл за 6 дней к 2007 г, что по сравнению с длительностью оборота 2 дня в 2004 г конечно недопустимо. Возможно такое замедление связано с резким увеличением к началу 2006 г величины запасов предприятия – практически в два раза. В таком случае руководству предприятия ООО «Лада-Сервис-Брянск» стоит уделить внимание нормированию средств в запасах, с целью уменьшения их величины до приемлемого уровня.

Показатель фондоотдачи свидетельствует об эффективности использования основных средств предприятия и имеет очевидную экономическую интерпретацию, показывая сколько рублей выручки приходится на 1 руб. вложенный в основные средства. В случае ООО «Лада-Сервис-Брянск» этот показатель к 2007 г заметно снизился, что является неблагоприятной тенденцией. Коэффициент отдачи СК показывает скорость оборота собственного капитала, т.е. сколько рублей выручки приходится на 1 руб. вложенный в него. Рост данного показателя является положительным.

Оборачиваемость материально-производственных запасов повысилась к 2007 г на 56 дней, т.е. в 2004 г МПЗ совершали 1 оборот за 90 дней, а к 2007 г стали совершать оборот за 34 дня, что также является положительным моментом в деятельности предприятия «Лада-Сервис-Брянск». Показатель оборачиваемости денежных средств также снизился. Если в 2004 г денежные средства совершали полный оборот за 7 дней, то к 2007 г – почти за 1/2 дня.

Коэффициент оборачиваемости дебиторской задолженности и срок ее погашения являются одними из самых важных показателей, характеризующих деловую активность предприятия. Дебиторская задолженность относится к быстрореализуемым активам, влияние ее величины на платежеспособность предприятия достаточно большое. Чем больше ее величина и срок погашения, тем больше средств отвлекается из оборота предприятия, ухудшая его финансовое положение, к тому же всегда есть риск неоплаты покупателями продукции предприятия. В случае ООО «Лада-Сервис-Брянск» к 2007 г средства в дебиторской задолженности стали совершать 50 оборотов за год вместо 21 в 2004 г, т.е. оборачиваемость повысилась почти в 2 раза. К тому же сократился срок погашения дебиторской задолженности с 11 дней в 2004 до 5 дней в 2006 г Все это говорит о повышении эффективности управления этим видом активов.

Показатели оборачиваемости кредиторской задолженности «Лада-сервис-Брянск» также изменились за исследуемый период в лучшую сторону. Период погашения предприятием своих обязательств сократился с 66 дней в 2004 г до 31 дня в 2006 г, что несомненно говорит о расширении коммерческого кредита предоставляемого организации. Количество полных оборотов кредиторской задолженности за год также выросло с 3 оборотов 2004 г до 8 оборотов в 2006 г Это свидетельствует о том, что предприятие вовремя погашает свои обязательства, избегая штрафных санкций со стороны кредиторов и способно эффективно использовать заемные средства.

В целом положительная тенденция уменьшения продолжительности оборота всех проанализированных видов оборотных активов может быть объяснена резким ростом выручки в 2006 г стоит отметить повышение оборачиваемости всех проанализированных видов активов (ДЗ, ДС, МПЗ), что говорит об улучшении управления оборотными активами на ООО «Лада-Сервис-Брянск», поскольку скорость превращения оборотных средств в денежную форму оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота текущих активов при прочих равных условиях отражает повышение инвестиционной привлекательности предприятия.

Таким образом, экономическое и финансовое состояние предприятия за исследуемый период было достаточно стабильным. Финансовым результатом деятельности предприятия в течение всего исследуемого периода была балансовая прибыль. Имущество предприятия было сформировано за счет собственных средств на 16,3% и 17% в 2004 и 2006 гг. соответственно. Это говорит о недостатках финансовой политики предприятия. Значения коэффициента платежеспособности на протяжении всего исследуемого периода говорят о том, что предприятие сможет погасить только 20% задолженности за счет собственного капитала, что конечно же явно недостаточно. Также наблюдается тенденция к незначительному уменьшению коэффициента задолженности (финансового левериджа), что отнюдь не делает предприятие привлекательным для внешних инвесторов. В целом структура пассивов ООО «Лада-Сервис-Брянск» не может быть признана вполне удовлетворительной.

Похожие работы

... прямой доход (прочие разновидности денежных активов). Составным элементом управления потоком денежных средств является соответствующее планирование. Поэтому проведем анализ и оценку процесса управления денежными потоками на примере предприятия ООО «Конди», для выявления резервов и разработки рекомендаций по повышению эффективности управления денежными потоками. 2. Анализ и оценка движения ...

... Предприятие осуществляет свою деятельность с целью извлечения прибыли и удовлетворения потребности рынка в услугах, производимых предприятием. Предприятие самостоятельно планирует свою деятельность и определяет перспективы развития, исходя из спроса на производимые услуги и необходимости обеспечения производственного и социального развития предприятия, повышения личных доходов его работников. За ...

... других регионов Российской Федерации в Формировании внутрирегионального предложения заключается в удовлетворении местного рынка продукцией невыпускаемой предприятиями региона. Из-за тяжелого экономического состояния многих региональных предприятий строительного комплекса создание этих производств вряд ли осуществится. Поэтому межрегиональные связи сохранятся, а в ближайшее время могут даже ...

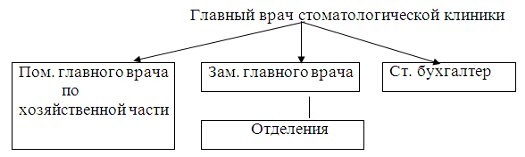

... по области.(см. план антикризисной программы и осуществления реинжиниринга бизнес-процессов и реструктуризации ОАО «КамчатАлко» Приложение табл. 7. Для осуществления антикризисного управления на предприятиях необходимо проводить в соответствие с целями и задачами управленческую структуру,т. е. Проводить реструктуризацию собственно структуры управления. Положительным опытом такой реструктуризации ...

0 комментариев