Навигация

Оценка эффективности инвестиционного проекта

1.2 Оценка эффективности инвестиционного проекта

На данном этапе определяются основные показатели эффективности инвестиционных проектов на основе данных, собранных на предыдущем этапе. Показатели эффективности инвестиционных проектов сравниваются и анализируются.[4]

Выбор инвестиционного проекта.

На основе всей информации, собранной и полученной на предыдущих этапах, делается выбор наиболее эффективного для реализации инвестиционного проекта из множества альтернативных.[5]

Существуют методики, позволяющие структурировать и унифицировать процесс проведения обоснования проекта. Пособие по подготовке промышленных технико-экономических исследований, разработанное Организацией Объединенных Наций по промышленному развитию (ЮНИДО), представляет собой один из наиболее полных документов, содержащих описание порядка проведения экономического обоснования. Понятно, что в процессе экономического обоснования могут использоваться и другие методические документы.

Разработчик определяет структуру и содержание отдельных частей обоснования с учетом специфики проекта, наличия необходимой информации, степени проработанности разделов будущего проекта. Для крупных предпринимательских проектов характерно проведение экономического обоснования в несколько стадий, каждой из которых соответствует некоторая форма отчетного документа, обобщающего результаты расчетов и оценок.

В качестве вывода, можно сказать, что инвестиционная деятельность направлена на решение стратегических задач развития промышленного предприятия, создание необходимых для этого материально-технических предпосылок. Она тесно связана с операционной деятельностью, то есть с процессами производства и реализации продукции.

Реализация инвестиционного проекта оказывает непосредственное влияние на финансовую устойчивость предприятия. Финансовое положение предприятия считается устойчивым, если оно покрывает собственными средствами не менее 50% финансовых ресурсов, необходимых для осуществления нормальной хозяйственной деятельности, эффективно использует финансовые ресурсы, соблюдает финансовую, кредитную и расчетную дисциплину, иными словами, является платежеспособным.

Финансовая устойчивость обусловлена как стабильностью экономической среды, в рамках которой осуществляется деятельность предприятия, так и результатами его функционирования, его активного и эффективного реагирования на изменения внутренних и внешних факторов.

Финансовая устойчивость – характеристика, свидетельствующая о стабильном превышении доходов над расходами, свободном маневрировании денежными средствами предприятия и эффективном их использовании, бесперебойном процессе производства и реализации продукции. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

Устойчивость финансового положения предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы. Как упоминалось ранее под инвестициями или капиталовложениями в самом общем смысле понимается временный отказ экономического субъекта от потребления имеющихся у него в распоряжении ресурсов (капитала) и использование этих ресурсов для увеличения в будущем своего благосостояния.[6]

В современной экономике фирма должна вводить нововведения, с тем, чтобы повысить качество продукции, обновить ассортимент, создать условия для поддержания уровня своих ценностей. Эти нововведения являются необходимым условием сохранения и упрочнения позиций на рынке. Сегодня проблема состоит в том, чтобы выявить приоритетные направления развития, отобрать и упорядочить в определенную систему те нововведения, которые обеспечивают достижение максимального результата, оценить предстоящие объемы инвестирования и с учетом их объема определить возможные источники финансирования, в том числе возможности мобилизации средств в рамках национальной экономики.[7]

Инвестиционный проект – это не только форма реализации принятого инвестиционного решения, но и форма разрешения многочисленных противоречий, возникающих в процессе принятия решения.

Эффективность инвестиционного проекта – это категория, отражающая его соответствие целям и интересам участников проекта.

Сущность экономической эффективности состоит в том, что она выражает экономические отношения, а, следовательно, и интересы участников инвестиционного процесса по поводу складывающегося в этом процессе соотношения между результатами и затратами.

«Результаты» и «затраты» являются важнейшими понятиями, связанными с измерением экономической эффективности инвестиционных проектов.

Разность оценок результатов и затрат формирует эффект, позволяющий судить о том, что получит инвестор в результате реализации проекта.

Эффективность инвестиционного проекта определяют для решения ряда задач:

· оценки потенциальной целесообразности реализации проекта, т.е. проверки условия, согласно которому совокупные результаты превышают затраты всех видов в приемлемых для инвесторов размерах;

· оценки преимуществ рассматриваемого проект в сравнении с альтернативными;

· ранжирования проектов по принятой системе показателей эффективности с целью их последующего включения в инвестиционную программу в условиях ограниченных финансовых и других ресурсов[8].

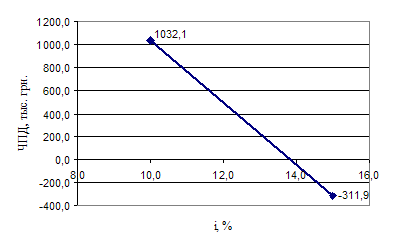

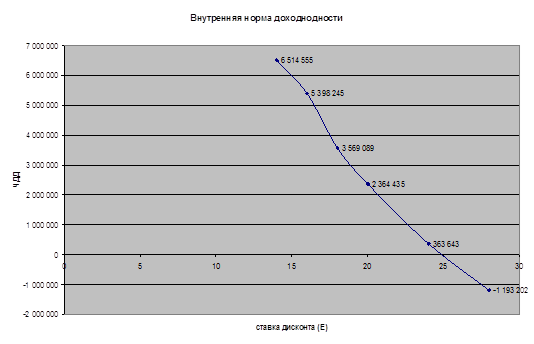

Проблема оценки экономической эффективности инвестиционного проекта заключается в определении уровня его доходности в абсолютном и относительном выражении, что обычно характеризуется как норма дохода.

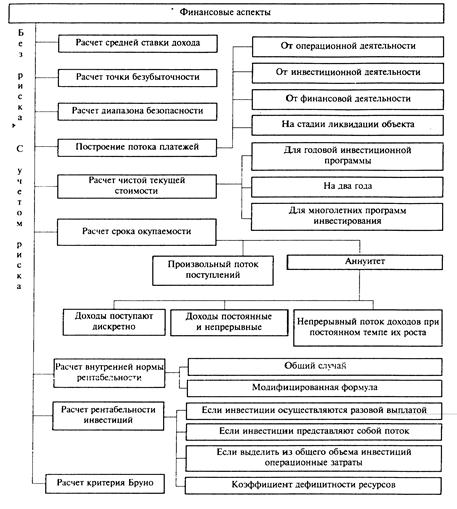

Различают два подхода к решению данной проблемы: на основе использования простых, укрупненных методов и методов, учитывающих изменение технико-экономических показателей на каждом шаге расчетного периода, неравноценность денежных потоков во времени, инвестиционные риски, интересы различных групп инвесторов – участников проекта. Первые предлагают построение статистических моделей, а вторые – динамических моделей, взаимосвязанных параметров, необходимых для оценки эффективности. Поэтому их часто называют статическими и динамическими методами оценки эффективности.

Статический метод не позволяет учесть ценность будущих денежных поступлений по отношению к текущему периоду времени и, таким образом, получить корректные оценки эффективности проектов, особенно связанных с долгосрочными вложениями. Именно поэтому зачастую используется второй метод – динамический, который с помощью процесса дисконтирования позволяет устранить главный недостаток статистического метода.

Оценку эффективности рекомендуется проводить по системе следующих взаимосвязанных показателей:

· чистая приведенная, или текущая, стоимость – NPV;

· индекс доходности или прибыльности – PI;

· дисконтированный срок окупаемости – DPP;

· внутренняя норма дохода (прибыли) – IRR;

· модифицированная внутренняя норма доходности – MIRR.[9]

По мнению большинства зарубежных экономистов наиболее достоверная оценка эффективности инвестиций достигается с помощью показателей NPV, IRR и PI. Причем, практика использования различных методов показала, что и для частных инвесторов и для государства наиболее обобщающим критерием является чистая текущая стоимость, а показатель внутренней нормы прибыли предпочтительнее и точнее, чем срок окупаемости.

Оценка экономической эффективности инвестиций недостаточно для принятия решения о целесообразности их осуществления. Инвестиционный проект наряду с получением желаемой доходности, прибыли на вложенный капитал должен обеспечить устойчивое финансовое состояние будущего предприятия.

Основной целью оценки финансового состояния инвестиционного проекта является получение небольшого числа ключевых параметров, дающих объективную и точную картину финансового состояния объекта, в который вкладываются инвестиции. Чтобы принимать решения об инвестиционной деятельности, менеджеру необходима постоянная осведомленность по соответствующим вопросам, которая является результатом отбора, концентрации исходной информации, оценки и анализа полученных показателей финансовой эффективности.

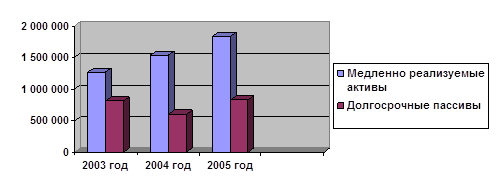

Основная задача, решаемая при определении финансовой состоятельности проекта – оценка его способности на всех стадиях развития своевременно и в полном объеме отвечать по имеющимся финансовым обязательствам, т.е. оценка платежеспособности и ликвидности проекта.

Финансовые обязательства включают все выплаты, связанные с осуществлением разрабатываемого проекта: погашение кредита, оплату счетов, выплату зарплаты, перечисление налогов. Если это не достигается на каком-то этапе (шаге) расчетного периода, то проект должен быть, отвергнут (или доработан). Каким бы высокоэффективным он ни был, неплатежеспособность – свидетельство банкротства.

Финансовая оценка инвестиционного проекта дает возможность получить как общий прогноз финансового состояния проекта, так и отдельных его аспектов в рамках анализа каждой из форм финансовой отчетности, называемых базовыми формами финансовой оценки:

· финансово-инвестиционный бюджет;

· балансовый отчет;

· отчет о прибылях и убытках.

Основное отличие базовых форм финансовой оценки от обычных отчетных форм состоит в том, что они представляют будущее прогнозируемое состояние инвестиционного проекта. Структура базовых форм обеспечивает возможность проследить динамику развития проекта в течение всего срока его жизни по каждому шагу расчета.

Источники финансирования проекта по суммам и шагам расчета должны быть подобраны таким образом, чтобы обеспечить положительную величину баланса денежных средств во все периоды деятельности проекта. Отрицательное значение накопленной суммы денежных средств свидетельствует о нехватке наличности для покрытия всех необходимых расходов в каком-либо из временных интервалов и фактически означает банкротство проекта, что делает невозможными все последующие «успехи».

В целом под финансовой реализуемостью инвестиционного проекта понимается наличие финансовых возможностей реализации проекта.[10]

Финансовый анализ инвестиционного проекта является существенным элементом финансового менеджмента инвестиционной деятельности, позволяющим оптимизировать интересы ее различных участников. Собственники оценивают финансовое состояние с целью повышения доходности, обеспечения стабильности предприятия. Кредиторы – так, чтобы минимизировать свои риски по предоставляемым кредитам.

Похожие работы

... сальдо накопленных реальных денег свидетельствует о необходимости привлечения участником дополнительных собственных или заемных средств и отражения этих средств в расчетах эффективности. 2 АНАЛИЗ ЭФФЕКТИВНОСТИ РЕАЛИЗАЦИИ ИНВЕСТИЦИОННОГО ПРОЕКТА НА АОЗТ "ШВЕЯ" 2.1 Краткая характеристика анализируемого предприятия Акционерное общество закрытого типа "Швея" – это предприятие больше чем с ...

... данного проекта является целесообразным управленческим решением. Резюмируя вышесказанное, отметим основные мероприятия, предложенные нами с целью укрепления финансового состояния, оптимизации финансовой устойчивости и платежеспособности предприятия ОАО «Энерго»: 1.осуществление регулярного мониторинга и диагностики платежеспособности; 2.для сокращения имущества производственного назначения, а ...

... В процессе выбора отдельных направлений минимизации проектных рисков следует исходить из их результативности и экономичности. 3. «Составление инвестиционного проекта и оценка его эффективности на примере ЗАО «Хлеб» 3.1 Экономическое обоснование инвестиционного проекта Реализация целей инвестирования предполагает формирование инвестиционных проектов, которые обеспечивают инвесторов и ...

... зависит от того, как оценивается реальная прибыльность (рентабельность) общих инвестиционных затрат или только инвестиционного акционерного капитала после выплаты налогов и процентов на заемный капитал. 2 Анализ финансово-хозяйственной деятельности ОАО «Уфимский Хлебозавод №7» 2.1 Общая характеристика предприятия ОАО «Уфимский Хлебозавод №7». Отраслевая принадлежность - хлебопекарная ...

0 комментариев