Навигация

Основные рекомендации по улучшению финансовой устойчивости проекта и предприятия

3.2 Основные рекомендации по улучшению финансовой устойчивости проекта и предприятия

Как уже упоминалось ранее для того чтобы снизить влияние рисков, есть два взаимодополняющих пути:

· меры, обеспечивающие выполнение контрактных обязательств на стадии заключения контрактов;

· контроль управленческих решений в процессе реализации проекта.

Первый путь в мировой практике осуществляется выбором следующих вариантов действий:

· страхование;

· обеспечение (в случае кредитного договора) в форме залога, гарантий, поручительств, неустойки или удержания имущества должника;

· разделение процесса удержания ассигнований проекта;

· диверсификация инвестиций.

Варианты управленческих решений в целях снижения риска могут осуществляться следующими приемами:

· резервирование средств на покрытие непредвиденных расходов;

· реструктурирование кредитов.

В связи с тем, что рынок страхования проектных рисков еще плохо развит в России, снижение риска на данном предприятии возможно с помощью создания резервного фонда на покрытие непредвиденных расходов. Это один из наиболее распространенных способов снижения риска инвестиционного проекта. Оно предусматривает установление соотношения между потенциальными рисками, изменяющими стоимость проекта, и размером расходов, связанных с преодолением нарушений в ходе его реализации. Зарубежный опыт допускает увеличение стоимости проекта от 7 до 12% за счет резервирования на форс-мажор.

Кроме резервирования на форс-мажорные обстоятельства необходимо создание системы резервов на предприятии для оптимального управления денежными потоками. Речь идет о формировании резервного фонда, фонда погашения безнадежной дебиторской задолженности, поддержание оптимального уровня материальных запасов и нормативного остатка денежных средств и их эквивалентов.

Резервирование средств является, по сути, самострахованием предприятия. При этом следует иметь в виду, что страховые резервы во всех их формах хотя и позволяют быстро возместить понесенные потери, однако «замораживают» использование достаточно ощутимой суммы инвестиционных ресурсов. В результате этого снижения эффективности использования собственного капитала предприятия, увеличивается его зависимость от внешних источников финансирования.

Так же необходимо при принятии проекта провести анализ чувствительности по факторам влияющие на объем реализации, тем самым снизить проектный риск.

Повысить финансовую надежность проекта и финансовую устойчивость предприятия можно, предусмотрев реализацию следующим мероприятий – оптимизацию структуры источников финансирования, а именно:

· величины производственных запасов;

· незавершенного производства;

· запасов готовой продукции;

· уменьшение дебиторской задолженности;

· превышение кредиторской задолженности над дебиторской с целью

покрытия недостатка оборотных средств;

· формирование финансовых резервов, позволяющих временно ослаблять финансовую напряженность;

· привлечение дополнительных кредитов на временное пополнение оборотных средств;

· увеличение прибыльности деятельности (снижение затрат);

· ускорение оборачиваемости средств.

Планирование указанных мероприятий потребует корректировки исходной информации, необходимой для расчетов эффективности проекта, и приведет к изменению не только финансовой надежности проекта, но и показателей экономической эффективности.

Заключение

В заключении курсового исследования, можно сделать следующие выводы:

· устойчивость финансового положения предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы;

· под инвестициями или капиталовложениями в самом общем смысле понимается временный отказ экономического субъекта от потребления имеющихся у него в распоряжении ресурсов (капитала) и использование этих ресурсов для увеличения в будущем своего благосостояния;

· инвестиционная деятельность направлена на решение стратегических задач развития промышленного предприятия, создание необходимых для этого материально-технических предпосылок. Она тесно связана с операционной деятельностью, то есть с процессами производства и реализации продукции;

· инвестиционное решение – одна из наиболее важных деловых инициатив, которая должна осуществляться предпринимателями или менеджерами, поскольку инвестиции связывают финансовые ресурсы на относительно большой период времени;

· финансовая устойчивость предприятия оказывает непосредственное влияние на реализацию инвестиционного проекта. Финансовое положение предприятия считается устойчивым, если оно покрывает собственными средствами не менее 50% финансовых ресурсов, необходимых для осуществления нормальной хозяйственной деятельности, эффективно использует финансовые ресурсы, соблюдает финансовую, кредитную и расчетную дисциплину, иными словами, является платежеспособным.

· В данной работе был изучен инвестиционный проект, направленный на повышение эффективности энергетической системы предприятия и снижение тарифов на электрическую энергию. Суть инвестиционного проекта заключается в покупке оборудования с помощью которого руководство предприятия намерено снизить свои затраты, а именно перевод котельных на местные, более дешевые виды топлива такого, как древесные отходы.

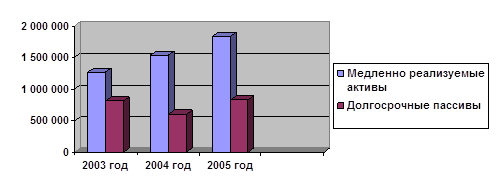

· Финансовое обоснование эффективности проекта было произведено с помощью коэффициентов платежеспособности, ликвидности, оборачиваемости активов и показателей рентабельности. Расчет данных коэффициентов (см. приложение 10) показал, что проект финансово устойчив. За счет финансирования по лизинговой схеме доля заемного капитала не так велика и у проекта остается достаточно средств для погашения своих обязательств.

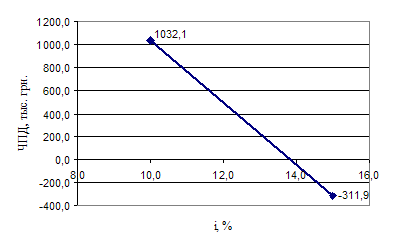

· был произведен так же анализ проектных рисков с помощью метода чувствительности и анализа сценариев. Таким образом, основное влияние на чувствительность данных критериев оказал объем реализации, то есть правильность инвестиционного решения будет зависеть от точности и аккуратности определения значения этой переменной. В случае принятия проекта необходимо будет уделить пристальное внимание данному фактору, проанализировав чувствительность параметров, от которых он в свою очередь зависит.

· с помощью реализации проекта предприятие сможет достичь улучшений в области качества и объема предоставлений услуг, снижая риск остановки производства и увеличивая производительность. Прибыльность проекта сможет увеличить долю собственного капитала предприятия тем самым, повышая его финансовую устойчивость.

Список используемой литературы

1. Федеральным законом «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» №39-ФЗ от 25.02.1999 г.

2. Виленский П.Л., Лившиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных проектов: Теория и практика: учеб пособие – М.: Дело, 2002. – 280 с.

3. Владимирова Т.А., Соколов В.Г. Анализ финансовой отчетности предприятия. – Новосибирск: СИФБД, 2005. – 50 с.

4. Инвестиционное проектирование / Комаров А.Г, Рогова Е.М., Ткаченко Е.А., Чесноков В.Я. – СПб.: СПбГУЭФ, 2006. – 180 с.

5. Киселева Н.В., Боровикова Т.В. Инвестиционная деятельность. – М.: КНОРУС, 2005. – 432 с.

6. Кучарина Е.А. Инвестиционный анализ. – СПб.: Питер, 2006 – 160 с.

7. Непомнящий Е.Г. Инвестиционное проектирование. Учебное пособие. Таганрог: ТРТУ, 2003. – 220 с.

8. Новая энергетика «Сильвинита» // «ТехСовет». – 2006. – август.

9. Проекты и объекты реформы электроэнергетики // «ТехСовет». – 2006. – август

10. Ример М.И., Касатов А.Д., Матиенко Н.И. Экономическая оценка инвестиций. 2-е изд. – СПб.: Питер, 2007. – 480 с.

11. Руководство для инвестора // «Консультант». – 2006, – март.

12. Сорокина Е.М. Анализ денежных потоков предприятия. СПб.: СПбГУЭФ, 2001

Приложение 1

Расходы на оплату труда и отчисления на социальные нужды (тыс. руб.)[15]

| Наименование | Кол-во чел. | Зарплата, руб. | Премия, руб. | Всего в год, руб. | ||

| В месяц на 1 чел. | В год | В месяц | В год | |||

| на 1 чел. | на 1 чел. | на 1 чел. | ||||

| Главный бухгалтер | 1 | 5,00 | 60,00 | 1,00 | 12,00 | 72,00 |

| Бухгалтер | 1 | 3,00 | 36,00 | 0,60 | 7,20 | 43,20 |

| Начальник участка | 1 | 7,00 | 84,00 | 1,40 | 16,80 | 100,80 |

| Электромонтажник | 4 | 6,00 | 72,00 | 0,60 | 7,20 | 316,80 |

| Оператор котельной | 2 | 6,00 | 72,00 | 0,60 | 7,20 | 158,40 |

| Наладчик | 4 | 5,70 | 68,40 | 0,57 | 6,84 | 300,96 |

| Уборщица | 2 | 0,70 | 8,40 | 0,07 | 0,84 | 18,48 |

| Охрана | 2 | 2,50 | 30,00 | 0,25 | 3,00 | 66,00 |

| Итого | 16 |

| 430,80 |

| 61,08 | 1076,64 |

Фонд оплаты труда (ФОТ) на выработку кВт электроэнергии составит: 1076 640 / 7315 тыс. кВт в год = 0,147 руб.

Отчисления на социальные нужды (26%) на кВт – 0,038 руб.

Всего на выработку кВт электроэнергии – 0,185 руб.

Приложение 2

Общепроизводственные расходы (тыс. руб.)[16]

| Показатель | Шаг расчетного периода | |||||

| 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| Расходы на эксплуатацию и содержание оборудования, всего в том числе: | 445,37 | 4492,31 | 4492,31 | 3317,32 | 1928,71 | 1928,71 |

| амортизация оборудования | 0,00 | 2 563,60 | 2 563,60 | 1 388,62 | 0,00 | 0,00 |

| расходы по эксплуатации оборудования | 0,00 | 328,80 | 328,80 | 328,80 | 328,80 | 328,80 |

| затраты на содержание оборудования (энергия, сжатый воздух, вода и др.) | 445,37 | 1 599,91 | 1 599,91 | 1 599,91 | 1 599,91 | 1 599,91 |

| Содержание аппарата управления цехами | 90,37 | 1 084,41 | 1 084,41 | 1 084,41 | 1 084,41 | 1 084,41 |

| Аренда помещения | 47,00 | 564,00 | 564,00 | 564,00 | 564,00 | 564,00 |

| Прочие общепроизводственные расходы | 28,00 | 33,00 | 33,00 | 33,00 | 33,00 | 33,00 |

| ВСЕГО общепроизводственные расходы | 610,74 | 6 173,71 | 6 173,71 | 4 998,73 | 3 610,11 | 3 610,11 |

Приложение 3

Общехозяйственные расходы (тыс. руб.)[17]

| Показатель | Шаг расчетного периода | |||||

| 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| Затраты на содержание служебного автомобильного транспорта | 1,50 | 18,00 | 18,00 | 18,00 | 18,00 | 18,00 |

| Содержание аппарата управления предприятием (зарплата основная и дополнительная с отчислениями на социальные нужды) | 22,68 | 272,16 | 272,16 | 272,16 | 272,16 | 272,16 |

| Канцелярские, почтово-телеграфные и телефонные расходы | 1,45 | 17,40 | 17,40 | 17,40 | 17,40 | 17,40 |

| Уплата местных налогов (в том числе земельный налог) | 0,00 | 502,89 | 270,48 | 60,32 | 0,00 | 0,00 |

| Аренда | 0,00 | 42,00 | 42,00 | 42,00 | 42,00 | 42,00 |

| Прочие общехозяйственные расходы | 0,70 | 8,40 | 8,40 | 8,40 | 8,40 | 8,40 |

| ВСЕГО общехозяйственные расходы | 26,33 | 860,85 | 628,44 | 418,28 | 357,96 | 357,96 |

| ВСЕГО общехозяйственные расходы без амортизации основных фондов | 26,33 | 860,85 | 628,44 | 418,28 | 357,96 | 357,96 |

Приложение 4

Издержки производства и реализации продукции (тыс. руб.)[18]

| Показатель | Шаг расчетного периода | |||||

| 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| Объем производства | 2 036,37 | 7 315,20 | 7 315,20 | 7 315,20 | 7 315,20 | 7 315,20 |

| Прямые материальные затраты | 445,37 | 1 599,91 | 1 599,91 | 1 599,91 | 1 599,91 | 1 599,91 |

| Расходы на оплату труда | 89,72 | 1 076,64 | 1 076,64 | 1 076,64 | 1 076,64 | 1 076,64 |

| Амортизационные отчисления | 0,00 | 2 563,60 | 2 563,60 | 1 388,62 | 0,00 | 0,00 |

| Налоги, относимые на себестоимость | 23,33 | 279,93 | 279,93 | 279,93 | 279,93 | 279,93 |

| Общепроизводственные и общехозяйственные расходы без амортизационных отчислений и налогов, относимых на себестоимость | 80,53 | 1 570,05 | 1 337,64 | 1 127,48 | 1 067,16 | 1 067,16 |

| Издержки производства | 638,96 | 7 090,12 | 6 857,71 | 5 472,57 | 4 023,63 | 4 023,63 |

| Издержки производства без амортизации | 638,96 | 4 526,53 | 4 294,11 | 4 083,96 | 4 023,63 | 4 023,63 |

| Издержки по сбыту продукции | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Издержки производства и сбыта продукции | 638,96 | 7 090,12 | 6 857,71 | 5 472,57 | 4 023,63 | 4 023,63 |

| Условно-постоянные издержки без амортизации | 163,00 | 2 500,86 | 2 268,47 | 2 058,29 | 1 997,97 | 1 997,97 |

| Условно-переменные издержки без амортизации | 475,96 | 2 025,67 | 2 025,67 | 2 025,67 | 2 025,67 | 2 025,67 |

| Производственная себестоимость единицы продукции | 0,31 | 0,97 | 0,94 | 0,75 | 0,55 | 0,55 |

Приложение 5

Денежные потоки для оценки экономической эффективности проекта (тыс. руб.)[19]

| Показатель | Шаг расчетного периода | |||||

| 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| Операционная деятельность | ||||||

| Денежные притоки | 3 414,99 | 12 267,59 | 12 267,59 | 12 267,59 | 12 267,59 | 12 267,59 |

| Выручка от реализации продукции | 3 414,99 | 12 267,59 | 12 267,59 | 12 267,59 | 12 267,59 | 12 267,59 |

| Денежные оттоки | 1 378,71 | 9 477,06 | 9 300,43 | 8 255,88 | 6 884,29 | 6 810,78 |

| Издержки производства и сбыта продукции без амортизационных отчислений | 638,96 | 4 526,53 | 4 294,11 | 4 083,96 | 4 023,63 | 4 023,63 |

| Налоги и сборы | 643,04 | 1 226,27 | 1 282,05 | 1 622,64 | 1 699,99 | 1 723,20 |

| Внереализационные расходы | 96,72 | 3 724,26 | 3 724,26 | 2 549,28 | 1 160,66 | 1 063,94 |

| расходы на содержание переданного по договору лизинга имущества (включая амортизацию) | 96,72 | 3 724,26 | 3 724,26 | 2 549,28 | 1 160,66 | 1 063,94 |

| Сальдо денежного потока от операционной деятельности | 2 036,28 | 2 790,53 | 2 967,16 | 4 011,71 | 5 383,30 | 5 456,81 |

| Инвестиционная деятельность | ||||||

| Денежные притоки (ликвидационная стоимость) | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Денежные оттоки | -712,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Общие капиталовложения | -712,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Вложения средств в дополнительные фонды | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Сальдо денежного потока от инвестиционной деятельности | -712,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Сальдо суммарного потока | 1 323,78 | 2 790,53 | 2 967,16 | 4 011,71 | 5 383,30 | 5 456,81 |

| Накопленное сальдо суммарного потока | 1 323,78 | 4 114,31 | 7 081,48 | 11 093,19 | 16 476,49 | 21 933,30 |

Приложение 6

Дисконтированные денежные потоки проекта[20]

| Шаг расчетного периода | Абсолютное значение | Коэффициент дисконтирования | Дисконтированное значение |

| 0 | -6 515,81 | ||

| 1 | 2 036,28 | (1+0,17)1 = 1,17 | 1 740,41 |

| 2 | 2 790,53 | (1+0,17)2 = 1,37 | 2 038,52 |

| 3 | 2 967,16 | (1+0,17)3 = 1,60 | 1 852,61 |

| 4 | 4 011,71 | (1+0,17)4 = 1,87 | 2 140,85 |

| 5 | 5 383,30 | (1+0,17)5 = 2,19 | 2 455,38 |

| 6 | 5 456,81 | (1+0,17)6 = 2,57 | 2 127,28 |

Показатели оценки экономической эффективности реализации инвестиционного проекта[21]

| Критерий | Значение |

| Чистая приведенная стоимость (NPV) | 5 839,24 |

| Индекс прибыльности (PI) | 1,9 |

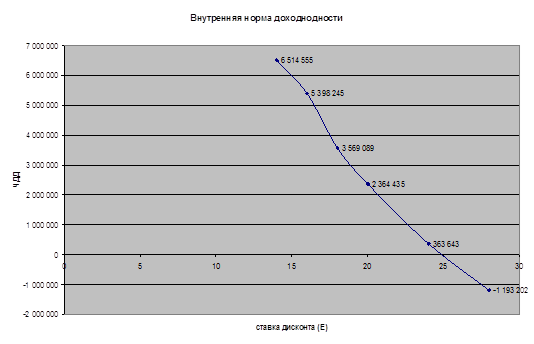

| Внутренняя норма доходности (IRR) | 41,5% |

| Модифицированная внутренняя норма доходности (MIRR) | 30,2% |

| Срок окупаемости (PP) | 2 года 7 мес. |

| Срок окупаемости (DPP) | 3 года 5 мес. |

Приложение 7

Агрегированный баланс (тыс. руб.)[22]

| Статьи | Шаг расчетного периода | |||||

| 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| АКТИВЫ | ||||||

| I. Постоянные активы: | 6 515,81 | 3 952,21 | 1 388,62 | 0,00 | 0,00 | 0,00 |

| ОС | 6 515,81 | 3 952,21 | 1 388,62 | 0,00 | 0,00 | 0,00 |

| II. Текущие активы: | 5 011,72 | 8 637,42 | 13 086,96 | 17 862,42 | 21 853,63 | 26 058,14 |

| Запасы материалов | 0,00 | 21,79 | 88,26 | 123,12 | 161,26 | 207,02 |

| Дебиторская задолженность | 3 414,99 | 510,59 | 265,24 | 156,06 | 145,02 | 120,48 |

| Денежные средства | 1 596,73 | 8 105,04 | 12 733,46 | 17 583,24 | 21 547,35 | 25 730,63 |

| ИТОГО активов | 11 527,53 | 12 589,64 | 14 475,58 | 17 862,42 | 21 853,63 | 26 058,14 |

| ПАССИВЫ | ||||||

| I. Источники собственных средств: | 2 036,28 | 5 919,47 | 9 979,30 | 15 117,67 | 20 500,98 | 25 957,79 |

| Уставной капитал | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Нераспределенная прибыль (убыток) | 2 036,28 | 5 919,47 | 9 979,30 | 15 117,67 | 20 500,98 | 25 957,79 |

| II. Долгосрочные обязательства: | 1 000,00 | 600,00 | 200,00 | 0,00 | 0,00 | 0,00 |

| Займы и кредиты | 1 000,00 | 600,00 | 200,00 | 0,00 | 0,00 | 0,00 |

| III. Текущие пассивы: | 8 491,26 | 6 070,16 | 4 296,27 | 2 744,74 | 1 352,65 | 100,35 |

| Кредиторская задолженность: | 8 491,26 | 6 070,16 | 4 296,27 | 2 744,74 | 1 352,65 | 100,35 |

| поставщики и подрядчики | 618,80 | 550,96 | 172,30 | 16,00 | 19,14 | 22,29 |

| перед персоналом организации | 78,06 | 78,06 | 78,06 | 78,06 | 78,06 | 78,06 |

| перед гос. внебюджетными фондами | 23,33 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| задолженность по налогам и сборам | 934,69 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| прочие кредиторы | 6 836,38 | 5 441,15 | 4 045,92 | 2 650,68 | 1 255,45 | 0,00 |

| ИТОГО пассивов | 11 527,54 | 12 589,63 | 14 475,57 | 17 862,42 | 21 853,63 | 26 058,14 |

| Сальдо баланса | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

Приложение 8

Отчет о прибылях и убытках (тыс. руб.)[23]

| Показатели | Шаг расчетного периода | |||||

| 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| Объем продаж (шт.) | 2 036,37 | 7 315,20 | 7 315,20 | 7 315,20 | 7 315,20 | 7 315,20 |

| Цена единицы | 1,68 | 1,68 | 1,68 | 1,68 | 1,68 | 1,68 |

| Выручка | 3 414,99 | 12 267,59 | 12 267,59 | 12 267,59 | 12 267,59 | 12 267,59 |

| Издержки производства и сбыта без амортизации | 613,33 | 3 674,07 | 3 674,07 | 3 674,07 | 3 674,07 | 3 674,07 |

| Лизинговые платежи | 96,72 | 0,00 | 0,00 | 0,00 | 1 160,66 | 1 063,94 |

| Амортизационные отчисления | 0,00 | 2 563,60 | 2 563,60 | 1 388,62 | 0,00 | 0,00 |

| Себестоимость проданных товаров, продукции, работ, услуг | 710,05 | 6 237,67 | 6 237,67 | 5 062,69 | 4 834,74 | 4 738,01 |

| Валовая прибыль | 2 704,95 | 6 029,92 | 6 029,92 | 7 204,90 | 7 432,85 | 7 529,58 |

| Коммерческие расходы | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Управленческие расходы | 25,63 | 852,45 | 620,04 | 409,88 | 349,56 | 349,56 |

| Прибыль (убыток) от продаж | 2 679,32 | 5 177,47 | 5 409,88 | 6 795,02 | 7 083,29 | 7 180,02 |

| Проценты к уплате | 0,00 | 68,00 | 68,00 | 34,00 | 0,00 | 0,00 |

| Прибыль до налогообложения | 2 679,32 | 5 109,47 | 5 341,88 | 6 761,02 | 7 083,29 | 7 180,02 |

| Налог на прибыль | 643,04 | 1 226,27 | 1 282,05 | 1 622,64 | 1 699,99 | 1 723,20 |

| Прибыль чистая | 2 036,28 | 3 883,19 | 4 059,83 | 5 138,37 | 5 383,30 | 5 456,81 |

| Прибыль чистая нарастающим итогом | 2 036,28 | 5 919,47 | 9 979,30 | 15 117,67 | 20 500,98 | 25 957,79 |

| Доход | 2 036,28 | 6 446,79 | 6 623,43 | 6 526,99 | 5 383,30 | 5 456,81 |

| Доход нарастающим итогом | 2 036,28 | 8 483,07 | 15 106,50 | 21 633,49 | 27 016,79 | 32 473,60 |

Приложение 9

Финансово-инвестиционный бюджет (тыс. руб.)[24]

| Показатель | Шаг расчетного периода | |||||

| 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| Операционная деятельность | ||||||

| Денежные притоки | 3414,99 | 12 267,59 | 12 267,59 | 12 267,59 | 12 267,59 | 12267,59 |

| Выручка от реализации продукции | 3414,99 | 12 267,59 | 12 267,59 | 12 267,59 | 12 267,59 | 12267,59 |

| Прочие и внереализационные доходы | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Денежные оттоки | 1378,71 | 9 477,06 | 9 300,43 | 8 255,88 | 6 884,29 | 6810,78 |

| Издержки производства и сбыта продукции без | 638,96 | 4 526,53 | 4 294,11 | 4 083,96 | 4 023,63 | 4023,63 |

| Налоги и сборы | 643,04 | 1 226,27 | 1 282,05 | 1 622,64 | 1 699,99 | 1723,20 |

| Внереализационные расходы | 96,72 | 3 724,26 | 3 724,26 | 2 549,28 | 1 160,66 | 1063,94 |

| расходы на содержание переданного по договору лизинга имущества (включая амортизацию) | 96,72 | 3 724,26 | 3 724,26 | 2 549,28 | 1 160,66 | 1063,94 |

| Сальдо денежного потока от операционной деятельности | 2036,28 | 2790,53 | 2967,16 | 4011,71 | 5383,30 | 5456,81 |

| Инвестиционная деятельность | ||||||

| Денежные притоки (ликвидационная стоимость) | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Денежные оттоки | -712,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Общие капиталовложения | -712,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Вложения средств в дополнительные фонды | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Сальдо денежного потока от инвестиционной деятельности | -712,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Финансовая деятельность | ||||||

| Денежные притоки | 1000,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Собственные средства | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Привлеченные средства | 1000,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Денежные оттоки | 0,00 | 468,00 | 468,00 | 234,00 | 0,00 | 0,00 |

| Погашение кредитов | 0,00 | 400,00 | 400,00 | 200,00 | 0,00 | 0,00 |

| Проценты по кредитам | 0,00 | 68,00 | 68,00 | 34,00 | 0,00 | 0,00 |

| Сальдо денежного потока от финансовой деятельности | 1000,00 | -468,00 | -468,00 | -234,00 | 0,00 | 0,00 |

| Сальдо суммарного потока | 2323,78 | 2 322,53 | 2 499,16 | 3 777,71 | 5 383,30 | 5 456,81 |

| То же нарастающим итогом | 2323,78 | 4 646,31 | 7 145,48 | 10923,19 | 16306,49 | 21763,30 |

Приложение 10

Оценка финансовой эффективности проекта[25]

| Наименование | Значения | |||||

| 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| Коэффициенты финансовой устойчивости | ||||||

| Коэффициент финансовой устойчивости | 0,17 | 0,39 | 0,57 | 0,73 | 0,82 | 0,88 |

| Коэффициент платежеспособности | 0,12 | 0,09 | 0,03 | 0,00 | 0,00 | 0,00 |

| Коэффициент долгосрочного привлечения заемных средств | 0,58 | 0,14 | 0,03 | 0,00 | 0,00 | 0,00 |

| Коэффициент покрытия долгосрочных вложений | 0,15 | 0,15 | 0,14 | 0,00 | 0,00 | 0,00 |

| Коэффициенты ликвидности | ||||||

| Коэффициент текущей ликвидности | 0,44 | 1,04 | 2,09 | 3,72 | 5,51 | 8,39 |

| Коэффициент быстрой ликвидности | 0,44 | 1,04 | 2,08 | 3,71 | 5,50 | 8,37 |

| Коэффициент абсолютной ликвидности | 0,03 | 0,50 | 1,36 | 3,32 | 5,38 | 7,99 |

| Коэффициенты деловой активности | ||||||

| Коэффициент оборачиваемости активов | 0,33 | 1,15 | 0,92 | 0,79 | 0,65 | 0,55 |

| Коэффициент оборачиваемости собственного капитала | 4,71 | 3,39 | 1,65 | 1,07 | 0,80 | 0,62 |

| Коэффициент оборачиваемости дебиторской задолженности | 360,00 | 102,06 | 120,06 | 48,06 | 12,06 | 30,06 |

| Коэффициенты рентабельности | ||||||

| Чистая рентабельность продаж | 0,60 | 0,32 | 0,33 | 0,42 | 0,44 | 0,44 |

| Чистая рентабельность активов | 0,20 | 0,36 | 0,30 | 0,33 | 0,29 | 0,24 |

| Чистая рентабельность собственного капитала | 2,81 | 1,07 | 0,55 | 0,45 | 0,35 | 0,28 |

Приложение 11

Анализ чувствительности инвестиционного проекта по NPV (тыс. руб.)[26]

| Отклонения от базового значения, % | NPV при различных отклонениях от базового значения | ||

| Объем выработки электроэнергии | Цены на сырье | Лизинговый платеж | |

| -30% | -3 083,60 | 6 914,54 | 6 121,97 |

| -15% | 1 073,34 | 6 372,41 | 5 676,12 |

| 0% | 5 839,24 | 5 839,24 | 5 839,24 |

| 15% | 9 387,20 | 4 088,13 | 4 784,42 |

| 30% | 13 544,14 | 3 254,99 | 4 338,57 |

[1] Кучарина Е.А. Инвестиционный анализ. – СПб: Питер, 2006. - С. 6.

[2] Кучарина Е.А. Инвестиционный анализ. – СПб.: Питер, 2006. - С. 6

[3] Маренков Н.Л. Основы управления инвестициями: Учебник. – М.: Едиториал УРСС, 2003. - С. 178.

[4] Кучарина Е.А. Инвестиционный анализ – СПб.: Питер, 2006. С. 23;

[5] Кучарина Е.А. Инвестиционный анализ – СПб.: Питер, 2006. С. 25.

[6] Кучарина Е.А. Инвестиционный анализ – СПб.: Питер, 2006. С. 6

[7] Ример М.И., Касатов А.Д., Митиенко Н.Н. Экономическая оценка инвестиций. 2-е изд. – СПб.: Питер, 2007. - С. 30-32

[8] Ример М.И., Касатов А.Д., Митиенко Н.Н. Экономическая оценка инвестиций. С.58-60

[9] Ример М.И., Касатов А.Д., Митиенко Н.Н. Экономическая оценка инвестиций. С.85-87.

[10] Киселева Н.В., Боровикова Т.В. Инвестиционная деятельность. С. 149-152

[11] ТЭО Коммерческого предложения ЗАО «Синтур»

[12] ТЭО Коммерческого предложения ЗАО «Синткр»

[13] Непомнящий Е.Г. Инвестиционное проектирование. Учебное пособие. Таганрог. Изд-во ТРТУ, 2003

[14] Ример М.И., Касатов А.Д., Митиенко Н.Н. Экономическая оценка инвестиций. С.355

[15] ТЭО Коммерческого предложения ЗАО «Синткр»

[16] ТЭО Коммерческого предложения ЗАО «Синткр»

[17] ТЭО Коммерческого предложения ЗАО «Синткр»

[18] ТЭО Коммерческого предложения ЗАО «Синткр»

[19] ТЭО Коммерческого предложения ЗАО «Синткр»

[20] ТЭО Коммерческого предложения ЗАО «Синткр»

[21] ТЭО Коммерческого предложения ЗАО «Синткр»

[22] ТЭО Коммерческого предложения ЗАО «Синткр»

[23] ТЭО Коммерческого предложения ЗАО «Синткр»

[24] ТЭО Коммерческого предложения ЗАО «Синткр»

[25] Таблица составлена автором работы на основании таблиц из приложений 7, 8.

[26] Таблица составлена автором работы на основании анализа чувствительности

Похожие работы

... сальдо накопленных реальных денег свидетельствует о необходимости привлечения участником дополнительных собственных или заемных средств и отражения этих средств в расчетах эффективности. 2 АНАЛИЗ ЭФФЕКТИВНОСТИ РЕАЛИЗАЦИИ ИНВЕСТИЦИОННОГО ПРОЕКТА НА АОЗТ "ШВЕЯ" 2.1 Краткая характеристика анализируемого предприятия Акционерное общество закрытого типа "Швея" – это предприятие больше чем с ...

... данного проекта является целесообразным управленческим решением. Резюмируя вышесказанное, отметим основные мероприятия, предложенные нами с целью укрепления финансового состояния, оптимизации финансовой устойчивости и платежеспособности предприятия ОАО «Энерго»: 1.осуществление регулярного мониторинга и диагностики платежеспособности; 2.для сокращения имущества производственного назначения, а ...

... В процессе выбора отдельных направлений минимизации проектных рисков следует исходить из их результативности и экономичности. 3. «Составление инвестиционного проекта и оценка его эффективности на примере ЗАО «Хлеб» 3.1 Экономическое обоснование инвестиционного проекта Реализация целей инвестирования предполагает формирование инвестиционных проектов, которые обеспечивают инвесторов и ...

... зависит от того, как оценивается реальная прибыльность (рентабельность) общих инвестиционных затрат или только инвестиционного акционерного капитала после выплаты налогов и процентов на заемный капитал. 2 Анализ финансово-хозяйственной деятельности ОАО «Уфимский Хлебозавод №7» 2.1 Общая характеристика предприятия ОАО «Уфимский Хлебозавод №7». Отраслевая принадлежность - хлебопекарная ...

0 комментариев