Навигация

Финансовый анализ деятельности условного предприятия

Финансовый анализ деятельности предприятия

Финансовый анализ предприятия на основе его отчетности

Финансовый анализ представляет собой оценку финансового состояния предприятия, моделирование определенного прогноза этого состояния на основе его бухгалтерской отчетности, в основном использую форму №1, №2 и другие виды отчетности. Практически все пользователи этой отчетности предприятия используют финансовый анализ для принятия оптимальных решений в личных интересах, но также немаловажным в первую очередь финансовый анализ является собственно для предприятия. Проведем горизонтальный и вертикальный виды анализа, цель которых состоит в том, чтобы выявить изменения, произошедшие в статьях баланса предприятия, формы №2, а также помогать в принятии решения о характере продолжения деятельности самого предприятия. Горизонтальный и вертикальный анализ финансовой отчетности предприятия является эффективным средством для исследования состояния предприятия и эффективности его деятельности. Если практические выводы по проведенному анализу достаточно правдоподобны и отвечают действительности, то есть проведены с высокой долей вероятности и малой степенью ошибки, то результаты финансового анализа возможно воплотить в жизнь. Поэтому, проведенная диагностика финансового состояния предприятия хотя и имеет условный характер, но в качественном аспекте она направлена на выявления всяческих проблем деятельности и проведения комплекса мероприятий по их устранению.

Горизонтальный и вертикальный анализ

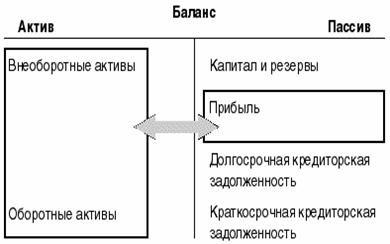

Начнем с анализа формы №1, то есть баланса предприятия. Первоначально, были даны балансы за 2007 и 2008 гг., как условие. Проведя анализ можно сделать следующие выводы. Общая сумма активов увеличилась на 6230,5 тыс. грн., данное увеличение произошло за счет того, что текущие обязательства увеличились на 1804 тыс. грн. и собственный капитал увеличился на 4581 тыс. грн., в среднем за 2007–2008 гг., а долгосрочные обязательства снизились на 154,5 тыс. грн.

Увеличение суммы необоротных активов на 1133 тыс. грн произошло за счет увеличения величины основных средств, стоимость которых возросла, что может свидетельствовать о пополнении части необоротных средств, но нематериальные активы снизились, что может быть вызвано их частичной ликвидацией или продажей. В незначительной мере снизились долгосрочные финансовые инвестиции, а незавершенное строительство увеличилось, что может негативно повлиять на предприятие, так как часть денежных средств отвлекается из оборота. Но, уменьшение долгосрочной дебиторской задолженности в целом позитивно сказывается на предприятие, так как оно получает денежные средства за ранее приобретенные долги.

Сумма оборотных средств увеличилась на 5100 тыс. грн., преимущественно за счет значительного увеличения дебиторской задолженности по расчетам по выданным авансам и задолженности за товары, работы и услуги, и некоторого роста производственных запасов, в виде приобретенного сырья и материалов, незавершенного производства и готовой продукции на складе. Увеличение дебиторской задолженности означает, что должники предприятия не вовремя расплачиваются со своими долгами. Сумма денежных средств и их эквивалентов увеличилась, что позитивно влияет на работу предприятия.

Собственный капитал вырос на 4581 тыс. грн. за счет роста уставного фонда на 2827,5 тыс. грн, нераспределенной прибыли и дополнительного капитала. Предприятие, скорее всего, дополнительную выпустило акций для формирования привлеченных средств, либо же получило прибыль в 2007 году и реинвестировало ее значительную часть, либо пополнило часть необоротных активов преимущественно за счет основных фондов и вложений в незавершенное строительство, о чем свидетельствуют активы баланса. К тому же величина собственного капитала в 2008 г. меньше величины необоротных средств, то есть часть этих активов формируется за счет заемных средств, что и отражается ростом долгосрочных задолженностей, что свидетельствует о непогашении их за счет полученной в 2008 году прибыли.

На фоне увеличение оборотных средств, величина текущих выросла только на 1804 тыс. грн. Это произошло за счет снижения краткосрочных кредитов банков, текущей задолженности по расчетам с бюджетом, но увеличились из-за кредиторской задолженности за товары, работы, услуги. Снизились наши долги по отношению к участникам, по страхованию и по оплате труда, что позитивно влияет на предприятие.

Доля необоротных активов падает с 31,8% до 29,1% в основном за счет значительного снижения стоимости нематериальных активов и снижения долгосрочной дебиторской задолженности. Хотя и была увеличена часть основных фондов и незавершенного строительства, но это не повлияло на снижение доли необоротных активов.

Доля оборотных средств предприятия растет с 68,2% до 70,9%. в основном за счет роста незавершенного производства и дебиторской задолженности.

Значительно растет величина собственного капитала в структуре активов предприятия с 60,7% до 63,2%, что говорит о снижении уровня риска и зависимости от кредиторов.

Доля краткосрочных задолженностей растет с 28,1% до 28,3%, также значительно уменьшается доля долгосрочных обязательств с 11,2% до 8,5%.

Выводы:

Практически не происходит существенных изменений в структуре активов баланса предприятия независимо от того, что была увеличена стоимость основных средств и незавершенного строительства, но в равных пропорциях с снижением необоротных средств увеличились оборотные, в частности за счет увеличения НЗП.

1. Увеличение удельного веса оборотных активов говорит о том, что растет вероятность формирования достаточно мобильной структуры активов, способствующей уменьшению оборачиваемости.

2. Структура с низкой долей денежных средств может свидетельствовать о проблемах оплаты услуг предприятия, но мы наблюдаем изменение такой структуры в позитивном направлении. Увеличение количества готовой продукции в неотгруженном виде на складах влияет негативно, так как свидетельствует о проблемах реализации и дополнительного финансирования.

3. Снижение долгосрочных финансовый инвестиций способствует вовлечению средств в основную деятельность, но произошел прирост других необоротных активов на фоне увеличения стоимости основных средств и незавершенного строительства. Предприятие имеет относительно легкую структуры основных средств (не более 40% общих активов), что свидетельствует о мобильности имущества предприятия. Структура необоротных средств постепенно падает, что является позитивным явлением. Несмотря на это компания может использовать средства модернизированные и большей мощности, что рационально для изготовления продукции и получения конкурентных преимуществ.

4. Увеличение стоимости незавершенного строительства может негативно сказаться на предприятии, нужно дополнительно проанализировать целесообразность вложений. К тому же произошло увеличение имущества предприятия, что означает рост хозяйственного оборота, что приведет к достаточной платежеспособности.

5. Остатков денежных средств должно хватать для проведение выплат. Неразумно держать большие суммы денег на предприятии, а их в принципе и нет, для погашения задолженностей. Возможно они были погашены в предыдущем периоде. Рост дебиторки связан с ростом дебиторской задолженности по выданным авансам и чистой дебиторкой за товары, работы, услуги. Величина задолженности дебиторов также показывает отношение к потребителям продукции предприятия. Так как векселя – наиболее надежная дебиторская задолженность, то предприятие предоставляет отсрочку платежа, когда хочет сохранить клиентов. Но у нас векселя снижаются, поэтому компания ведет преимущественно лояльную политику к дебиторам. Долгосрочная дебиторская задолженность уменьшилась, что повлечет быстрое выведение средств из оборота.

6. Основным источником формирования совокупных активов является собственный капитал, структура которого растет из-за роста прочего дополнительного капитала и нераспределенной прибыли.

7. Предприятие прибегает к долгосрочной ссуде для погашения (финансирования) дебиторки. В целом кредиторка растет, но компания возможно привлекает средства через выпуск акций, чтобы сгладить структуру пассивов и не допустить падения устойчивости собственного капитала. Но происходит достаточный рост собственного капитала, что может отвлекать внимание предприятия от кредиторов.

Форма №2

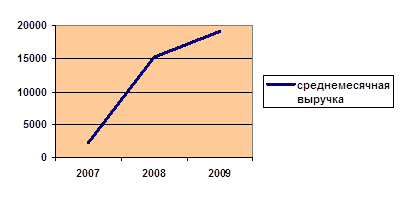

Выручка предприятия увеличилась на 40,81875%, в то время как себестоимость выросла на 25,75925%. Если и далее так пойдет, то компании не следует вкладывать деньги в объекты инвестирования, чтобы компенсировать рост себестоимости. Наблюдается рост валового дохода от операционной деятельности в размере на 104,046%, что было вызвано не только большим ростом затрат на сбыт, но и значительным увеличением доходов. Предприятие повышает затраты на реализацию, маркетинговые издержки, которые связаны не только с продвижением продукции, но и возможным поиском новых рынков сбыта, так как продукция скорее всего перестает пользоваться спросом, о чем свидетельствует повышение готовой продукции на складах, и поэтому предприятие вынуждено тратить средства на поиск рынков сбыта. В следствии с этим, также растут административные затраты предприятия.

Доходы от финансовой деятельности превышали затраты, поэтому они значительно повлияли на формирование чистой прибыли. Хотя, финансовые затраты упали, что связано с пересмотром возможных альтернатив вложения временно свободных собственных средств в другие финансовые активы, и доходы от инвестиционной деятельности упали, так как инвестиционные проекты предприятия были неприбыльными. Таким образом, предприятие получило доходы от инвестиционной и финансовой деятельности, что повысило уровень чистой прибыли на 101,3663%.

Деловая активность предприятия

| скорость оборачиваемости | оборачиваемость | |||

| Коэффициенты оборачиваемости | 2007 | 2008 | 2007 | 2008 |

| активов | 13,96848873 | 15,85541 | 25,77229 | 22,70518 |

| основных средств | 151,0948204 | 187,0968 | 2,38261 | 1,924138 |

| оборотного капитала | 20,47496674 | 22,37371 | 17,58245 | 16,09032 |

| сырья и материалов | 75,23315308 | 91,24425 | 4,785124 | 3,945454 |

| незавершенного производства | 392,5349973 | 255,5159 | 0,917116 | 1,408914 |

| готовой продукции | 85,06078777 | 100,0434 | 4,232267 | 3,598438 |

| дебиторской задолженности | 51,19538603 | 56,68495 | 7,031884 | 6,350892 |

| кредиторской задолженности | 52,24162334 | 56,11049 | 6,891057 | 6,415913 |

| собственного капитала | 23,00804631 | 25,08908 | 15,6467 | 14,34887 |

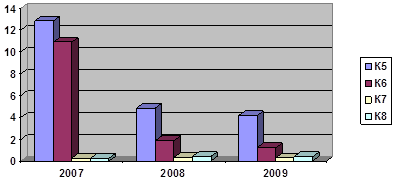

Коэффициенты оборачиваемости активов

Тенденция всех рассмотренных показателей в целом позитивна для предприятия, так как ускоряются периоды отвлечения денежных средств из производственного цикла, а значит значительно быстрого поступления денег. Потому как, снизилась оборачиваемость общих активов, то есть выросла их отдача в процессе производства и формирование выручки, повысилась отдача необоротного капитала, так как теперь производить то же количество продукции нужно с меньшим объемом необоротных средств, либо же выросла эффективность их использования. Но, возможно предприятие недавно купило новые средства и успело частично или полностью их освоить и получить преимущества. Также, оборачиваемость оборотных средств снизилась, что объясняется ростом дебиторской задолженности, и снижением доли запасов в структуре имущества предприятия. Позитивным является снижение оборачиваемости основных средств и, как следствие, повышение фондоотдачи.

Коэффициенты оборачиваемости товарно-материальных запасов

Коэффициенты оборачиваемости ТМЗ изменяются за счет снижения оборачиваемости СиМ и значительного роста оборачиваемости НЗП, что свидетельствует об относительном снижении уровня СиМ на фоне роста выручки от реализации. Коэффициент оборачиваемости незавершенного производства свидетельствует об относительном увеличении уровня затрат на содержание товарно-материальных запасов на фоне роста выручки, к тому же растет риск невозможности перехода материалов из незавершенного производства в готовую продукцию. Увеличение периода оборачиваемости НЗП говорит о неэффективной внутренней системе запасов на складах. Наблюдаются якобы противоречивые мнения об увеличении товарно-материальных запасов на складах и повышении риска их простоя и потерь, но в, то же время, выручка выросла в большей степени, нежели производственные запасы, а, значит, такое их увеличение является позитивным для предприятия.

Коэффициент оборачиваемости дебиторской задолженности

Рост скорости оборачиваемости эффективно оказывает влияние на предприятие, так как клиенты получают потребительские кредиты, и во время оплачивают их. Возможно потребители, которые получают потребительский кредит и отсрочку, сейчас ищут нового производителя, что значительно ослабляет конкурентные позиции предприятия. К тому же, увеличивается дебиторская задолженность за товары (работы, услуги), что может быть свидетельством того, что предприятие лояльно относится к потребителям, и не спешит с требованием и получением денежных средств за отгруженную продукцию. Поэтому, в следующих периодах деятельности нужно пересмотреть эффективность потребительского кредита и сопоставить их со сроками погашения кредиторской задолженности.

Коэффициент оборачиваемости кредиторской задолженности

Оборачиваемость снижается, что свидетельствует о повышении мобильности деятельности предприятия в процессе расчетов со своими долгами. Уменьшение объемов кредиторской задолженности связано с финансированием нехватки денежных средств, которые поступают от дебиторов, а следовательно, снижается зависимость предприятия от внешних источников финансирования.

Коэффициент оборачиваемости собственного капитала.

Оборачиваемость снижается, что свидетельствует о снижении кредитных ресурсов, удорожание заемного капитала, и в то же время, не влечет за собой риск неплатежеспособности, и вероятность потери заемщиков.

Операционный и финансовый циклы

| Циклы хозяйственной деятельности, дни | 2007 год | 2008 год |

| Производственный цикл | 9,934507535 | 8,952807 |

| Операционный цикл | 16,96639122 | 15,3037 |

| Финансовый цикл | 10,0753343 | 8,887785 |

Операционный цикл в 2008 году снизился значительно по сравнению с 2007 годом с 16,96 дней до 15,3 дней, а финансовый цикл сократился с 10,07 дней до 8,88 дней в 2008 году. Сокращение финансового цикла имеет положительное влияние и свидетельствует о росте финансовой устойчивости предприятия, и снижение операционного цикла позитивно сказывается на предприятие, так как уменьшается период времени, в течение которого оно не получает денежные средства. Сокращение операционного цикла произошло за счет сокращения оборачиваемости сырья и материалов, дебиторской задолженности, и оборачиваемости готовой продукции.

Сокращение оборачиваемости сырья и материалов с 4,78 дней до 3,94 дней в 2008 году может свидетельствовать об эффективной работе отдела снабжения предприятия, эффективной поставки материалов от поставщиков, и сокращении их простоя на складе. Увеличение же оборачиваемости НЗП может говорить о не проведении совершенствования производственного процесса или о менее эффективном использовании имеющихся производственных мощностей. К тому же, увеличение скорости оборачиваемости готовой продукции и уменьшение оборачиваемости с 4,23 дней до 3,59 дней в 2008 году, является позитивным фактором, так как растет скорость превращения готовой продукции в денежную форму. Возможно, уменьшаются сроки отгрузки продукции, и повышается спрос на товар. Но снижение оборачиваемости готовой продукции тесно связано с поведением дебиторов, поэтому нужно проанализировать дополнительно оборачиваемость дебиторской задолженности. Уменьшение оборачиваемости дебиторской задолженности говорит о том, что покупатели начали быстрее расплачиваться за продукцию. Именно по причине снижения оборачиваемости долгов дебиторов, в большей степени уменьшается операционный цикл.

Произошло сокращение финансового цикла, то есть времени, в течение которого денежные средства отвлечены из оборота. Положительным моментом также является то, что период оборачиваемости кредиторской задолженности больше периода оборачиваемости дебиторской, значит, предприятие может оплатить счета, предъявляемые кредиторами, позже, чем покупатели расплатятся за продукцию. Но, так как сроки оплаты кредиторской задолженности выше, чем дебиторской, то нет необходимости искать денежные средства на финансирование обязательств, потому как они уже поступают от должников предприятия.

Предложения по улучшению сложившейся ситуации на предприятии

1. Проанализировать дополнительно эффективность некоторых вложений в капитал других предприятий, потому как они приносят убытки, а не прибыли. Это касается в основном долгосрочных вложений и покупки ценных бумаг на фондовом рынке.

2. Необходимо снизить возрастающие издержки операционной деятельности путем снижения затрат на сбыт и административных затрат.

3. Использовать коммерческие кредиты банков, но дебиторская задолженность увеличивается, и в наличии нет денег для дальнейшего ее погашения, то есть, предприятие предоставляет более выгодные условия покупателям, чем ему предоставляют поставщики;

4. Улучшить взаимоотношения с поставщиками, кредиторами, и получить от них таких же условий, какие предприятие предоставляет дебиторам;

5. Организовать эффективную и быструю отгрузку продукции, а также сокращать сроки погашения задолженности за отгруженную продукцию;

6. Проводить рекламную кампанию для повышения уровня спроса на производимую продукцию и увеличения ее оборачиваемости.

7. Не допускать увеличения доли собственного капитала в активах, и вкладывать средства нераспределенной прибыли путем реинвестирования.

Анализ платежеспособности предприятия на основе показателей ликвидности баланса

Ликвидность – это возможность актива трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью периода времени, на протяжении которого происходит эта трансформация. Чем меньше этот период, тем выше ликвидность данного вида актива. Ликвидность предприятия – это наличие у него оборотных средств в размере, достаточном для погашения краткосрочных обязательств.

Ликвидность баланса – это возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства. Это степень покрытия долговых обязательств предприятия его активами, срок превращения их в денежную наличность должен соответствовать сроку погашения платежных обязательств.

Платежеспособность – это наличие у предприятия денежных средств для расчетов с кредиторской задолженностью, которая требует немедленного погашения.

Анализ ликвидности баланса основывается на сравнении средств актива, сгруппированных по степени убывающей ликвидности и обязательств по пассиву, сгруппированных по срокам погашения в возрастании.

Группы актива:

А1 – абсолютно ликвидные активы (220+230)

А2 – быстрореализуемые активы (130+150+ … +210)

А3 – медленно реализуемые активы (100+120)

А4 – труднореализуемые активы (080)

Группы пассива:

П1 – наиболее срочные обязательства (520–610)

П2 – среднесрочные обязательства (500+510)

П3 – долгосрочные обязательства (480)

П4 – постоянные пассивы (380)

Сопоставим итоги приведенных групп по актив и пассиву:

Таблица анализа ликвидности баланса

| Актив | 2007 | 2008 | Пассив | 2007 | 2008 | Изменение недостаток / избыток | |

| 2007 | 2008 | ||||||

| А1 | 278,5 | 830,5 | П1 | 6924 | 9078 | -6645,5 | -8247,5 |

| А2 | 11658,5 | 14360 | П2 | 350 | 0 | 11308,5 | 14360 |

| А3 | 5729,5 | 7576 | П3 | 2900 | 2745,5 | 2829,5 | 4830,5 |

| А4 | 8226,5 | 9359,5 | П4 | 15721,5 | 20302,5 | -7495 | -10943 |

| Баланс | 25895,5 | 32126 | Баланс | 25895,5 | 32126 |

|

|

Как видим, баланс предприятия не является абсолютно ликвидным, так как одно условие не выполняется, а именно высоколиквидные активы не превышают наиболее срочные пассивы, тем более в 2008 году разность значительно растет, что является негативной тенденцией. В 2007 году сумма кредиторской задолженности превышала сумму денежных средств и краткосрочных финансовых вложений на 6645,5 тыс. грн, а в 2008 году – на 8247,5 тыс. грн., то есть произошло ухудшение структуры баланса. В остальном, в принципе, разница между составляющими активов и пассивов увеличивалась. Положительной является тенденция увеличения нераспределенной прибыли в собственном капитале на фоне снижения некоторых видов краткосрочной кредиторской задолженности и долгов дебиторов. Среди мер по улучшению ликвидности баланса следует отметить возможности увеличения краткосрочных финансовых инвестиций, чтобы увеличить величину А1, при этом, продолжать добиваться от дебиторов погашения своих обязательств в сроки, чтобы привлечь денежные средства в оборот и пополнять наличность. Не помешало бы уменьшить сумму запасов и вероятности их простоя, к тому же, денежные средства, полученные от долгосрочных вложений, гибко переводить в оборотные активы, увеличивая либо финансовые инвестиции, либо наличные средства, способствуя повышению ликвидности баланса в ближайших периодах деятельности.

Рассчитаем показатель ликвидности баланса предприятия:

α= (α1*А1+ α2*А2 + α3*А3)/ α1*П1+ α2*П2 + α3*П3,

где α1 = 1; α2 = 0,5; α3 = 0,3

|

| = | 1* | 278,5 | + | 0,5 * | 11658,5 | + | 0,3 * | 5729,5 | = | 0,982007 | ||

| 2007 | 1* | 6924 | + | 0,5 * | 350 | + | 0,3 * | 2900 | |||||

|

| |||||||||||||

| = | 1* | 830,5 | + | 0,5 * | 14360 | + | 0,3 * | 7576 | = | 1,03854 | |||

| 2008 | 1* | 9078 | + | 0,5 * | 0 | + | 0,3 * | 2745,5 |

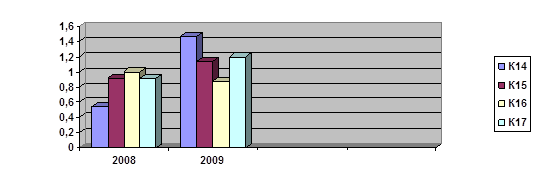

Общий показатель ликвидности в 2008 году по сравнению с 2007 годом увеличился, что говорит об улучшении ликвидности предприятия в процессе расчетов со своими долгами. В среднем на 98% в 2007 году предприятие может погасить свои краткосрочные обязательства за счет общей величины оборотных средств. Этот показатель в принципе позитивно характеризует деятельность предприятия, так как уменьшает вероятность неплатежеспособности и банкротства предприятия. В 2008 году этот показатель ликвидности улучшается и достигает 103%.

Рассчитаем относительные показатели ликвидности, которые используются для оценки платежеспособности предприятия:

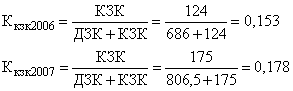

1) коэффициент абсолютной или немедленной ликвидности:

Показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Оценка ликвидности допускает, что дебиторская задолженность также не сможет быть погашена в срок для удовлетворения нужд краткосрочных кредиторов.

![]()

Коэффициент абсолютной ликвидности, который характеризует хозяйственную деятельность зарубежных предприятий, выступает ориентиром для отечественный предприятий.

Коэффициент абсолютной ликвидности:

[0,2 – 0,5] – зарубежные предприятия

[0,2 – 0,35] – отечественные предприятия

| Кабсол.ликвид. 2007 | = | 278,5 | = | 0,038287 | |||

| 7274 | |||||||

| Кабсол.ликвид. 2008 | = | 830,5 | = | 0,0914849 | |||

| 9078 | |||||||

Коэффициент увеличивается, потому как растет величина краткосрочных финансовых инвестиций и денежных средств, поэтому вероятность неплатежеспособности предприятия по первому требованию кредиторов уменьшается. Но все же, величина коэффициента значительно ниже нормативной, что свидетельствует об управления ликвидными средствами предприятия.

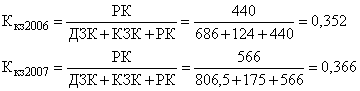

2) коэффициент быстрой или срочной ликвидности:

![]()

Основная концепция состоит в том, что этот показатель помогает оценить на сколько возможно будет погасить текущие обязательства если положение станет действительно критическим, при этом исходят из предположения, что товарно-материальные запасы вообще не имеют никакой ликвидационной стоимости.

Коэффициент быстрой ликвидности < 1

[0,5 – 1] – зарубежные предприятия

[0,7 – 1] – отечественные предприятия

| Кбыстр.ликвид. 2007 | = | 278,5 | + | 1764 | + | 0 | = | 0,28079 |

| 7274 | ||||||||

| Кбыстр.ликвид. 2008 | = | 830,5 | + | 2319,5 | + | 0 | = | 0,34699 |

| 9078 | ||||||||

Этот показатель растет, что свидетельствует об увеличении быстроликвидных активов предприятия. Но он не входит в ограничения норматива.

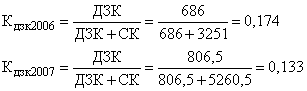

3) коэффициент текущей ликвидности (коэффициент покрытия):

![]()

Этот показатель делает попытку продемонстрировать защищенность держателей текущих долговых обязательств от опасности отказа от платежа. Предполагается, что чем выше этот коэффициент, тем лучше позиции кредиторов.

Коэффициент текущей ликвидности ≤ 2

[1 – 2]

Если коэффициент текущей ликвидности = 2–3, то:

Похожие работы

... рентабельности деятельности предприятия, мы определяем, сколько прибыли приносит каждая гривна затрат, поэтому критерием окупаемости затрат выступает прибыль организации. Анализ коэффициентов рентабельности позволяет определить эффективность деятельности предприятия в целом и отдельных направлений его деятельности. 1. Рентабельность производственной деятельности или издержек: Показывает, ...

... предупреждению излишних затрат. В результате этого укрепляется экономика предприятия, повышается эффективность его деятельности. 2. Анализ деятельности автотранспортного предприятия на примере ООО "НПАТП" 2.1 Общая характеристика деятельности предприятия В ходе знакомства с основными организационными документами получены следующие сведения о предприятии. Организационно – правовая форма ...

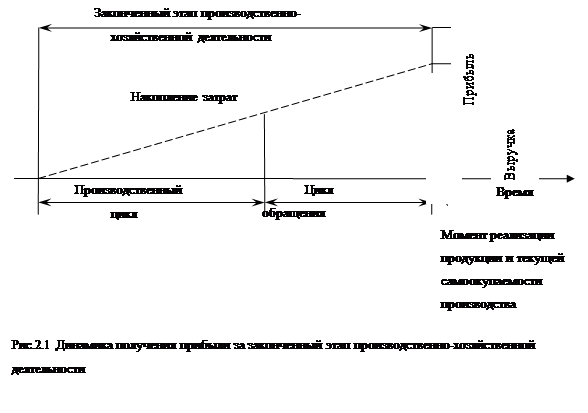

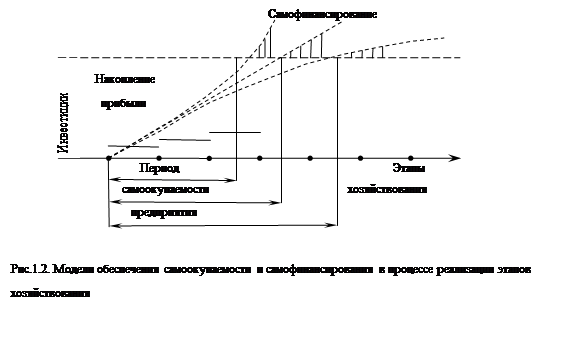

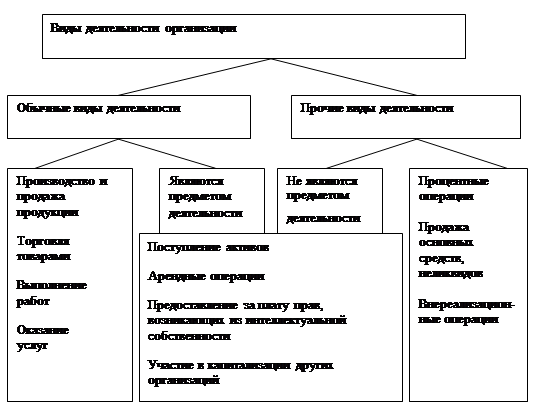

... обточка и УЗК) позволяют гарантированно получать металлопродукцию заданного высокого качества. Глава 2. Теоретико-методические основы осуществления анализа финансово-хозяйственной деятельности металлургических предприятий 2.1 Прибыль и рентабельность как необходимые условия самоокупаемости и самофинансирования производства Анализ прибыли и рентабельности предприятия позволяет ...

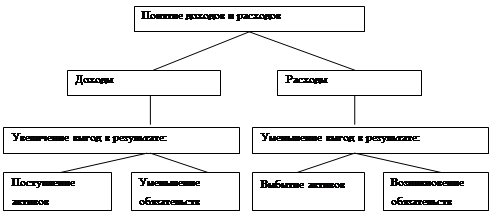

... развития предприятия. В-третьих, прибыль является одним из важнейших источников формирования бюджетов разных уровней. 1.2 Модель формирование и распределения финансовых результатов деятельности предприятия. На предприятии прибыль образуется в результате реализации продукции. Ее величина определяется разницей между доходом, полученным от реализации продукции, и издержками на ее производство ...

0 комментариев