Навигация

Перефинансирование предприятия, однако, величина всех коэффициентов зависит от отрасли, от производственного и операционного циклов

1. перефинансирование предприятия, однако, величина всех коэффициентов зависит от отрасли, от производственного и операционного циклов.

2. нерациональная структура капитала, потому как происходит нерациональное вложение средств и их использование

Если К < 1, то это означает высокий финансовый риск, потому что у предпринимателей наличие денежных средств имеет большее значение, чем прибыль.

| Ктекущ.ликвид. 2007 | = | 17666,5 | = | 2,4287 | |||

| 7274 | |||||||

| Ктекущ.ликвид. 2008 | = | 22766,5 | = | 2,5078 | |||

| 9078 | |||||||

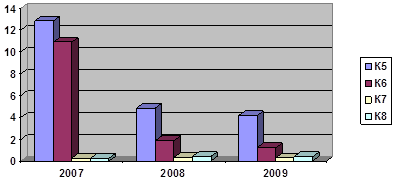

Коэффициент увеличивается, поэтому растет превышение оборотных активов над текущими обязательствами. У предприятия увеличивается величина оборотных средств, направленных на покрытие своих краткосрочных задолженностей, что является положительной тенденцией деятельности субъекта хозяйствования. Превышение рассчитанного показателя над нормативными может быть вызвано либо перефинансированием предприятия, либо нерациональной структурой капитала, потому как происходит нерациональное вложение средств и их использование.

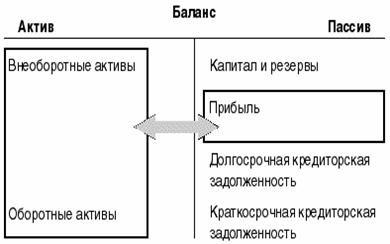

Анализ финансовой устойчивости предприятия

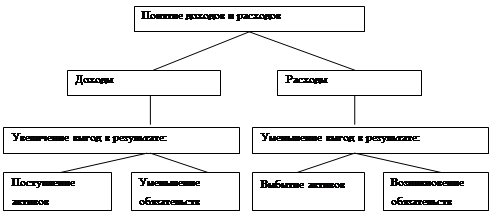

Одной из ключевых задач финансового анализа предприятия является изучение показателей, отражающих его финансовую устойчивость. Она характеризуется стабильным превышением доходов над расходами, свободным маневрированием денежными средствами и эффективным их использованием в процессе текущей (операционной) деятельности.

Источники формирования запасов:

1) наличие собственных оборотных средств:

СОС = СК – НА

2) наличие собственных и долгосрочных источников формирования запасов: ДИФ = [СК + ДЗК] – НА

3) общая величина основных источников формирования запасов:

ОИФ = ([СК + ДЗК] – НА) + КЗК = ДИФ + КЗК

Выделяют 4 типа финансовых ситуаций по степени их устойчивости:

1. Абсолютная устойчивость – крайний тип финансовой устойчивости

СОС ≥ Запасы

2. Нормальная устойчивость:

СОС < Запасы

ДИФ ≥ Запасы

3. Неустойчивое финансовое состояние:

СОС < Запасы

ДИФ < Запасы

ОИФ ≥ Запасы

4. Кризисное состояние, при котором предприятие находится на грани банкротства.

Таблица. Анализ источников формирования запасов

| Показатель | 2007 | 2008 | Изменение, тыс. грн. |

| СК | 15721,5 | 20302,5 | 4581 |

| НА | 8226,5 | 9359,5 | 1133 |

| СОС | 7495 | 10943 | 3448 |

| ДЗК | 2900 | 2745,5 | -154,5 |

| ДИФ | 10395 | 13688.5 | 3293.5 |

| КЗК | 350 | 0 | -350 |

| ОИФ | 10745 | 13688.5 | 2943.5 |

| Запасы | 9982 | 12667,5 | 2685,5 |

| Избыток / недостаток СОС | -2487 | -1724.5 | 762.5 |

| Избыток / недостаток ДИФ | 413 | 1021 | 608 |

| Избыток / недостаток ОИФ | 763 | 1021 | 258 |

| Тип фин. устойчивости | Нормальная финансовая устойчивость | Нормальная финансовая устойчивость |

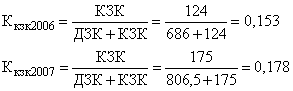

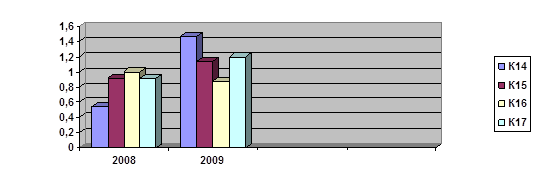

Коэффициенты структуры капитала

Показатели структуры капитала имеют предназначение показать степень возможного риска банкротства предприятия в связи с использованием заемных финансовых ресурсов.

1. Коэффициент автономии (независимости)

![]()

Коэффициент автономии должен быть ≥ 0,5, для обеспечения финансовой устойчивости и независимости от внешних источников финансирования.

2. Коэффициент финансовой зависимости

![]()

3. Коэффициент иммобильности

![]()

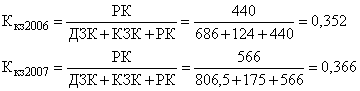

4. Коэффициент соотношения (коэффициент финансового риска)

Отношение задолженности к собственному капиталу оценивает долю используемых заемных финансовых ресурсов и рассчитывается как отношение общей суммы задолженности, включающей текущие обязательства и все виды долгосрочной задолженности, и общего собственного капитала компании. Этот коэффициент показывает в другом виде относительные доли требований ссудодателей и владельцев и также используется для характеристики зависимости компании от заемного капитала.

![]()

![]()

То есть, чем больше коэффициент автономии, тем меньше финансовая зависимость предприятия от внешних кредиторов и наоборот. Для сохранения минимальной финансовой стабильности коэффициент соотношения должен быть ограничен сверху значением соотношения стоимости мобильных средств предприятия со стоимостью иммобилизованных средств (коэффициент иммобильности)

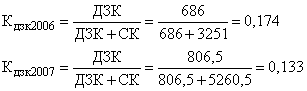

5. Коэффициент долгосрочных привлеченных оборотных средств – отношение долгосрочной задолженности к инвестированному капиталу. Этот показатель дает более точную картину риска компании при использовании заемных средств. Позволяет приблизительно оценить долю заемного капитала при финансировании капитальных вложений в необоротные активы.

![]()

Коэффициент краткосрочной задолженности – показывает долю краткосрочных задолженностей в структуре всех банковских кредитов предприятия.

![]()

Похожие работы

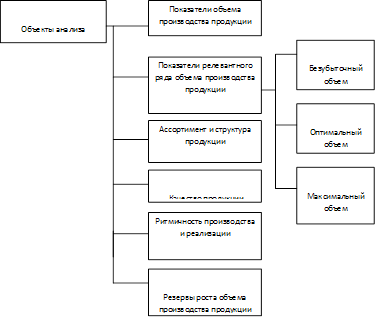

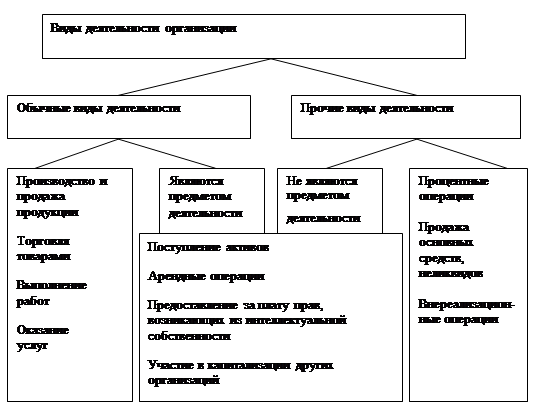

... рентабельности деятельности предприятия, мы определяем, сколько прибыли приносит каждая гривна затрат, поэтому критерием окупаемости затрат выступает прибыль организации. Анализ коэффициентов рентабельности позволяет определить эффективность деятельности предприятия в целом и отдельных направлений его деятельности. 1. Рентабельность производственной деятельности или издержек: Показывает, ...

... предупреждению излишних затрат. В результате этого укрепляется экономика предприятия, повышается эффективность его деятельности. 2. Анализ деятельности автотранспортного предприятия на примере ООО "НПАТП" 2.1 Общая характеристика деятельности предприятия В ходе знакомства с основными организационными документами получены следующие сведения о предприятии. Организационно – правовая форма ...

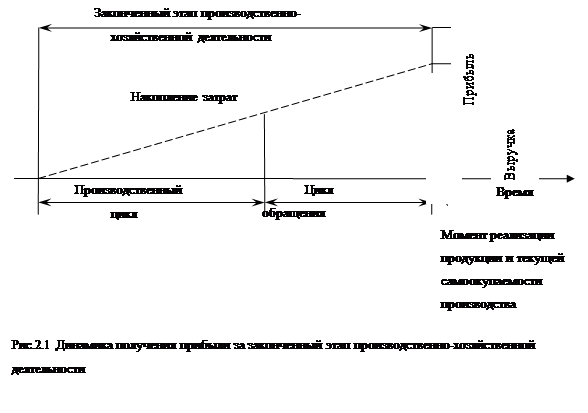

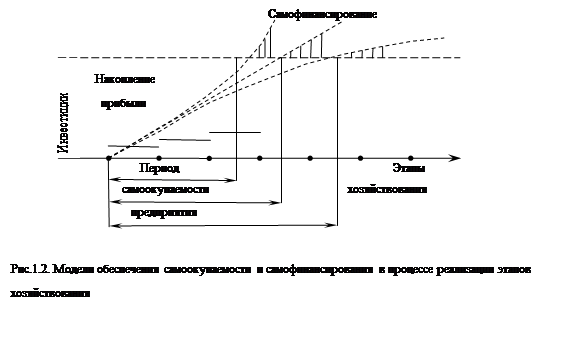

... обточка и УЗК) позволяют гарантированно получать металлопродукцию заданного высокого качества. Глава 2. Теоретико-методические основы осуществления анализа финансово-хозяйственной деятельности металлургических предприятий 2.1 Прибыль и рентабельность как необходимые условия самоокупаемости и самофинансирования производства Анализ прибыли и рентабельности предприятия позволяет ...

... развития предприятия. В-третьих, прибыль является одним из важнейших источников формирования бюджетов разных уровней. 1.2 Модель формирование и распределения финансовых результатов деятельности предприятия. На предприятии прибыль образуется в результате реализации продукции. Ее величина определяется разницей между доходом, полученным от реализации продукции, и издержками на ее производство ...

0 комментариев