Навигация

Вертикальный и горизонтальный анализ

2.1. Вертикальный и горизонтальный анализ.

Проанализируем предприятие «НОКС» по производству оборудования для ремонта автомобилей.

Таблица 2.1. Горизонтальный анализ баланса предприятия «НОКС».

| Баланс предприятия на | 01.01.02г. | 01.01.03г. | Абсолю-тное | Относител. |

| АКТИВЫ | изменение | изменение | ||

| Оборотные средства | ||||

| Денежные средства | 17,438 | 11,686 | 5,752 | -32.98% |

| Рыночные ценные бумаги | 54,200 | 14,200 | 40,000 | -73.80% |

| Дебиторская задолженность | 270,600 | 388,800 | 118,200 | 43.68% |

| Векселя к получению | 47,400 | 42,800 | 4,600 | -9.70% |

| Товарно-материальные средства | 51,476 | 45,360 | 6,115 | -11.88% |

| Предоплаченные расходы | 11,000 | 10,000 | 1,000 | -9.09% |

| Оборотные средства, всего | 452,113 | 512,846 | 60,733 | 13.43% |

| Основные средства | ||||

| Здания, сооружения, оборудование (начальная стоимость) | 350,269 | 358,169 | 7,900 | 2.26% |

| Накопленная амортизация | 83,751 | 112,083 | 28,332 | 33.83% |

| Здания, сооружения, оборудование (остаточная стоимость) | 266,518 | 246,086 | 20,432 | -7.67% |

| Инвестиции | 15,000 | 15,000 | - | - |

| Торговые марки | 28,000 | 28,000 | - | - |

| Гудвил | 11,000 | 6,000 | 5,000 | -45.45% |

| Основные средства, всего | 320,518 | 295,086 | 25,432 | -7.93% |

| Активы, всего | 772,631 | 807,932 | 35,301 | 4.57% |

| ПАССИВЫ | ||||

| Краткосрочные задолженности | ||||

| Кредиторская задолженность | 142,988 | 97,200 | 45,788 | -32.02% |

| Векселя к оплате | 37,600 | 32,600 | 5,000 | -13.30% |

| Начисленные обязательства | 55,350 | 86,400 | 31,050 | 56.10% |

| Банковская ссуда | 6,500 | 10,500 | 4,000 | 61.54% |

| Текущая часть долгосрочн. Долга | 5,000 | 5,000 | - | 0.00% |

| Задолженности по налогам | 34,054 | 35,068 | 1,014 | 2.98% |

| Краткосрочные задолженности, всего | 281,492 | 266,768 | 14,724 | -5.23% |

| Долгосрочные задолженности | ||||

| Облигации к оплате, номинал $100 | 80,000 | 80,000 | - | - |

| Долгосрочный банковский кредит | 15,000 | 10,000 | 5,000 | -33.33% |

| Отсроченный налог на прибыль | 5,600 | 4,400 | 1,200 | -21.43% |

| Долгосрочные задолжен., всего | 100,600 | 94,400 | 6,200 | -6.16% |

| Собственный капитал | ||||

| Привилегированные акции | 30,000 | 30,000 | - | - |

| Обыкновенные акции | 288,000 | 288,000 | - | - |

| Дополнит. оплаченный капитал | 12,000 | 12,000 | - | - |

| Нераспределенная прибыль | 60,539 | 116,764 | 56,225 | 92.87% |

| Собственный капитал, всего | 390,539 | 446,764 | 56,225 | 14.40% |

| Пассивы, всего | 772,631 | 807,932 | 35,301 | 4.57% |

Из таблицы 2.1 отметим также, что на фоне значительного увеличения оборотных средств величина краткосрочных задолженностей уменьшилась на 14,724 или на 5.23%. Это уменьшение произошло за счет кредиторской задолженности и векселей к оплате, т.е. за счет задолженностей поставщикам. Предприятию удалось все же компенсировать это сокращение за счет увеличения начисленных обязательств, которые в данной ситуации явились дополнительным источником финансирования.

Аналогичный анализ производится на основе отчета о прибыли предприятия. В табл. 2.2 приведен горизонтальный анализ отчета о прибыли.

Таблица 2.2. Горизонтальный анализ отчета о прибыли.

| Отчет о прибыли за | 02 год | 03 год | Абсол. изм. | Отн. изм. |

| Выручка | 1,230,000 | 1,440,000 | 210,000 | 17.07% |

| Производственная себестоимость: | 918,257 | 1,106,818 | 188,561 | 20.53% |

| Материальные затраты | 525,875 | 654,116 | 128,241 | 24.39% |

| Оплата прямого труда | 184,500 | 201,600 | 17,100 | 9.27% |

| Производственные накладные издержки | 167,050 | 214,120 | 47,070 | 28.18% |

| Амортизация материальных активов | 35,832 | 31,982 | 3,850 | -10.74% |

| Амортизация нематериальных активов | 5,000 | 5,000 | - | |

| Валовый доход | 311,744 | 333,182 | 21,439 | 6.88% |

| Административные издержки | 55,350 | 86,400 | 31,050 | 56.10% |

| Маркетинговые издержки | 129,150 | 122,400 | 6,750 | -5.23% |

| Операционная прибыль | 127,244 | 124,382 | 2,861 | -2.25% |

| Прибыль/убыток от продажи активов | 1,250 | 6,150 | 4,900 | 392.00% |

| Дивиденды полученные | 500 | 1,520 | 1,020 | 204.00% |

| Прибыль до уплаты процентов и налогов | 128,994 | 132,052 | 3,059 | 2.37% |

| Проценты по облигациям | 11,200 | 11,200 | - | - |

| Процентные платежи по долгосрочному долгу | 3,200 | 2,400 | 800 | -25.00% |

| Процентные платежи по банковской ссуде | 1,080 | 1,560 | 480 | 44.44% |

| Прибыль до налога на прибыль | 113,514 | 116,892 | 3,379 | 2.98% |

| Налог на прибыль | 34,054 | 35,068 | 1,014 | 2.98% |

| Чистая прибыль | 79,459 | 81,825 | 2,365 | 2.98% |

Выводы, которые можно сделать на основании этих данных сводятся к следующему.

1. Выручка предприятия увеличилась на 17.7%, в то же время валовый доход возрос только на 6.88%. Такое нежелательное для предприятия соотношение явилось следствием того, что более высокими темпами увеличивались затраты на прямые материалы (на 24.39%) и производственные накладные издержки (на 28.18%).

2. Операционная прибыль предприятия уменьшилась на 2.25%. Такое снижение операционной прибыли явилось следствием значительного (на 56.10%) увеличение административных издержек. Незначительное сокращение маркетинговых затрат не смогло сбалансировать очень сильный рост административных издержек.

3. Несмотря на отмеченные нежелательные темпы роста издержек предприятия, чистая прибыль предприятия осталась на том же уровне (незначительно увеличилась почти на 3%). Это стало возможным за счет уменьшения величины процентных платежей (предприятие погасило часть банковских кредитов), а также за счет прибыли от неосновной деятельности (продажи активов и получения дивидендов от владения корпоративными правами других предприятий).

Таблица 2.3. Вертикальный анализ баланса предприятия «НОКС».

| Баланс предприятия на | 01.01.01 | 01.01.02 | 01.01.03 |

| АКТИВЫ | |||

| Оборотные средства | |||

| Денежные средства | 3.60% | 2.26% | 1.45% |

| Рыночные ценные бумаги | 3.89% | 7.01% | 1.76% |

| Дебиторская задолженность | 23.81% | 35.02% | 48.12% |

| Векселя к получению | 8.37% | 6.13% | 5.30% |

| Товарно-материальные средства | 0.87% | 6.66% | 5.61% |

| Предоплаченные расходы | 1.93% | 1.42% | 1.24% |

| Оборотные средства, всего | 42.47% | 58.52% | 63.48% |

| Основные средства | |||

| Здания, сооружения, оборудование (начальная стоимость) | 56.49% | 45.33% | 44.33% |

| Накопленная амортизация | 8.46% | 10.84% | 13.87% |

| Здания, сооружения, оборудование (остаточная стоимость) | 48.04% | 34.49% | 30.46% |

| Инвестиции | 2.41% | 1.94% | 1.86% |

| Торговые марки | 5.15% | 3.62% | 3.47% |

| Гудвил | 1.93% | 1.42% | 0.74% |

| Основные средства, всего | 57.53% | 41.48% | 36.52% |

| Активы, всего | 100.00% | 100.00% | 100.00% |

| ПАССИВЫ | |||

| Краткосрочные задолженности | |||

| Кредиторская задолженность | 21.56% | 18.51% | 12.03% |

| Векселя к оплате | 4.12% | 4.87% | 4.03% |

| Начисленные обязательства | 3.41% | 7.16% | 10.69% |

| Банковская ссуда | 0.72% | 0.84% | 1.30% |

| Текущая часть долгосрочного долга | 0.80% | 0.65% | 0.62% |

| Задолженности по налогам | 1.58% | 4.41% | 4.34% |

| Краткосрочные задолженности, всего | 32.19% | 36.43% | 33.02% |

| Долгосрочные задолженности | |||

| Облигации к оплате, номинал $100, 14% | 12.87% | 10.35% | 9.90% |

| Долгосрочный банковский кредит | 3.22% | 1.94% | 1.24% |

| Отсроченный налог на прибыль | 1.09% | 0.72% | 0.54% |

| Долгосрочные задолженности, всего | 17.18% | 13.02% | 11.68% |

| Собственный капитал | |||

| Привилегированные акции, номинал $30, 12% | 4.83% | 3.88% | 3.71% |

| Обыкновенные акции, номинал $12 | 41.83% | 37.28% | 35.65% |

| Дополнительный оплаченный капитал | 1.93% | 1.55% | 1.49% |

| Нераспределенная прибыль | 2.04% | 7.84% | 14.45% |

| Собственный капитал, всего | 50.62% | 50.55% | 55.30% |

| Пассивы, всего | 100.00% | 100.00% | 100.00% |

Таблица 2.4. Вертикальный анализ отчета о прибыли

| Отчет о прибыли за | 2002 год | 2003 год |

| Выручка | 100.00% | 100.00% |

| Производственная себестоимость: | 74.66% | 76.86% |

| Материальные затраты | 42.75% | 45.42% |

| Оплата прямого труда | 15.00% | 14.00% |

| Производственные накладные издержки | 13.58% | 14.87% |

| Амортизация | 2.91% | 2.22% |

| Амортизация нематериальных активов | 0.41% | 0.35% |

| Валовый доход | 25.35% | 23.14% |

| Административные издержки | 4.50% | 6.00% |

| Маркетинговые издержки | 10.50% | 8.50% |

| Операционная прибыль | 10.35% | 8.64% |

| Прибыль/убыток от продажи активов | 0.10% | 0.43% |

| Дивиденды полученные | 0.04% | 0.11% |

| Прибыль до уплаты процентов и налогов | 10.49% | 9.17% |

| Проценты по облигациям | 0.91% | 0.78% |

| Процентные платежи по долгосрочному долгу | 0.26% | 0.17% |

| Процентные платежи по банковской ссуде | 0.09% | 0.11% |

| Прибыль до налога на прибыль | 9.23% | 8.12% |

| Налог на прибыль | 2.77% | 2.44% |

| Чистая прибыль | 6.46% | 5.68% |

Представленные данные позволяют сделать следующие выводы.

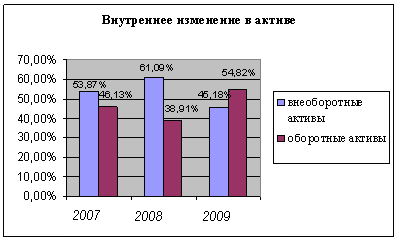

1. Доля оборотных средств компании составляет приблизительно половину активов компании, причем с каждым годом она возрастает.

2. Доля основных средств уменьшается, несмотря на приобретение нового оборудования.

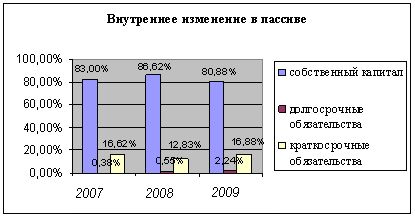

3. Доля краткосрочных задолженностей находится на уровне одной третьей от величины активов предприятия и не претерпевает существенных изменений.

4. Доля долгосрочных задолженностей компании неизменно уменьшается и на конец 2003 года составляет 11.68%.

5. Собственный капитал компании находится на уровне 50% от общей суммы его пассивов, что говорит о среднем уровне рискованности компании стать банкротом.

Как следует из приведенного выше описания, горизонтальный и вертикальный анализ финансовой отчетности предприятия является эффективным средством для исследования состояния предприятия и эффективности его деятельности. Рекомендации, сделанные на основе этого анализа носят конструктивный характер и могут существенно улучшить состояние предприятия, если удастся их воплотить в жизнь.

Похожие работы

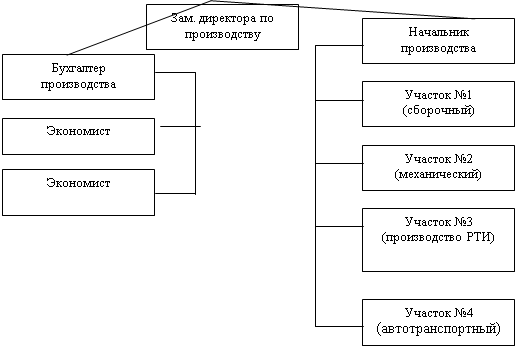

... и расстановку персонала, управление качеством продукции, рынки сырья и рынки сбыта продукции, инвестиционную и ценовую политику и другие вопросы. 2. Анализ финансового состояния ЧПТУП «В.П. Бутковский» 2.1 Краткая организационно-экономическая характеристика предприятия Частное производственно-торговое унитарное предприятие «В.П. Бутковский» УНН 101085493 было зарегистрировано в качестве ...

... доходов и расходов было отрицательным (-95 млн. рублей), то в 2005 году оно стало равным +1,07 млрд . рублей. Глава 3. Финансовый анализ предприятия коэффициентным способом Коэффициентный способ финансового анализа описывает финансовые пропорции между различными статьями бухгалтерской финансовой отчетности. Достоинством способа являются простота расчетов и элиминирование влияния инфляции, что ...

... труда – объем произведенной продукции, средняя численность и средняя заработная плата на 1 работающего – снизились в связи с падением объемов производства и реализации продукции. 1.2 Финансовое положение предприятия ОАО "СЗТТ" Финансовое состояние является комплексным понятием, которое зависит от многих факторов и характеризуется системой показателей, отражающих наличие и размещение средств ...

0 комментариев