Навигация

3. Расчетная часть

| Показатели | Вариант для студентов, чьи фамилии начинаются на буквы Л,М,Н,О,П | |

| Объем-1 000 000 ед. Цена – 123 руб. | ||

| млн. руб. | % | |

| Выручка от реализации | 123 | 100 |

| Переменные издержки | 71,4 | 58 |

| Валовая маржа | 51,6 | 42 |

| Постоянные издержки | 29,5 | 24 |

| Прибыль | 22,1 | 18 |

Расчет основных элементов операционного анализа включает в себя расчет:

1. операционного рычага;

2. порога рентабельности;

3. запаса финансовой прочности.

1. Действие операционного рычага заключается в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли. Сила воздействия операционного рычага рассчитывается по следующей формуле:

Fo = Mв/П,

Где Fo – сила воздействия операционного рычага,

Мв – валовая маржа, П – прибыль.

По условиям задачи, Мв = 51,6 млн.руб., П = 22,1 млн.руб.

Fo = 51,6/22,1 = 2,33.

Это означает, что при возможном увеличении выручки от реализации, например на 4%, прибыль возрастет на 4% х 2,33= 9,32%. Сила воздействия операционного рычага дает возможность определить массу прибыли в зависимости от изменения выручки.

2. Порог рентабельности – это такая выручка от реализации продукции, при которой предприятие покрывает только свои расходы на производство и реализацию продукции. Он рассчитывается по формуле:

Rn = (Pпост/М%)х100,

Где: Rn – порог рентабельности, Рпост – постоянные расходы,

М% - процент валовой маржи к выручке от реализации.

Подставим исходные данные: Rn = 29,5/(51,6/123)х100 = 70 (млн.руб.)

70 млн.рублей – это (70 / 0,000123) 571705 единиц выпускаемой продукции, т.е. 571705 единиц – это порог рентабельности и каждая последующая единица продукции будет приносить прибыль.

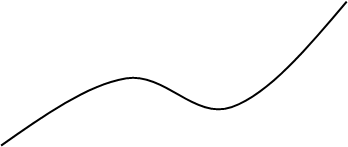

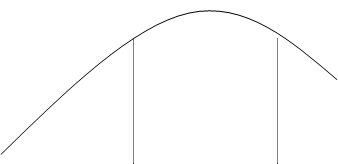

Построение графика:

1. Прямая выручка = цена реализации * объем реализации = 123 руб.* 1000000 ед. = 123 (млн.руб.).

2. Прямая переменных затрат (по условию, переменные затраты = 71,4 млн.руб.)

3. Прямая суммарных затрат (суммарные затраты – это сумма переменных и постоянных затрат, т.е. 71,4 млн.руб. + 29,5 млн.руб. = 100,90 млн.руб.).

Точка пересечения (т.А ) прямой выручки и суммарных затрат является порогом рентабельности, которая укажет на критический (пороговый) объем выпуска, при котором доходы покрывают расходы без получения прибыли (точка безубыточности).

Масса прибыли после прохождения порога рентабельности равна:

Пr = (N-Rn)*(Bм/N),

Где: Пr – масса прибыли после прохождения порога рентабельности,

N – общее количество проданного товара,

Rn – порог рентабельности,

Bм – валовая маржа.

Подставив имеющиеся данные, получаем:

Пr = (1000000-571705)*(51,6/1000000) = 22,10 млн.руб.

Сила воздействия операционного рычага максимальна вблизи порога рентабельности и снижается по мере роста выручки от реализации продукции, так как удельный вес постоянных затрат в общей их сумме уменьшается.

3. Запас финансовой прочности (ЗФП) рассчитывается по формуле:

ЗФП = Вр – Rn,

Где: Вр – выручка от реализации,

Rn – порог рентабельности.

Подставим имеющиеся данные: ЗФП = 123 – 70 = 52,7 млн.рублей.

=> предприятие способно выдержать снижение выручки от реализации продукции на 52,68 млн.рублей. (52,7/123 * 100 = 42,8% к выручке от реализации)

Проверим расчет запасов финансовой прочности по второй формуле:

ЗФП = 1/Fo,

Где: Fo – сила воздействия операционного рычага.

Подставим: ЗФ= (1/2,33)*100 = 42,9%.

ЗФП >10% => такое предприятие достаточно финансово прочное с высоким уровнем рентабельности, привлекательно для инвесторов.

Похожие работы

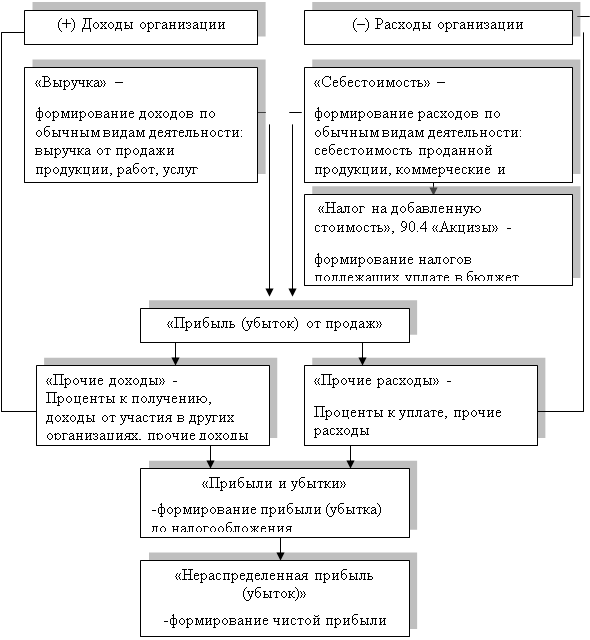

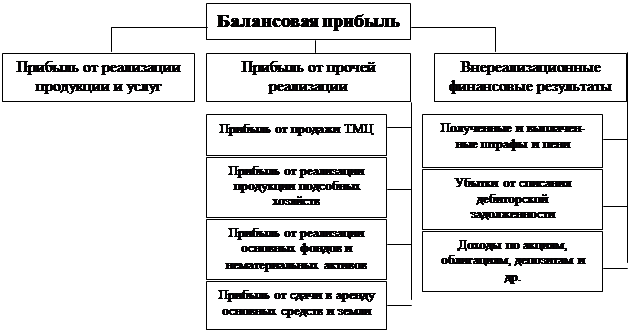

... направляться на формирование результатов предприятия, что особенно важно в условиях значительного возрастания предпринимательских рисков. Таким образом, мы рассмотрели теоретические аспекты бухгалтерского учета и анализа финансовых результатов и выяснили, что в условиях рыночной экономики получение прибыли является непосредственной целью деятельности предприятия. Прибыль создает гарантии для его ...

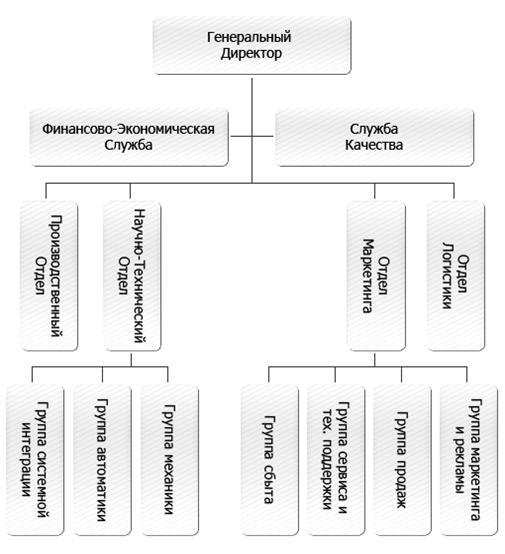

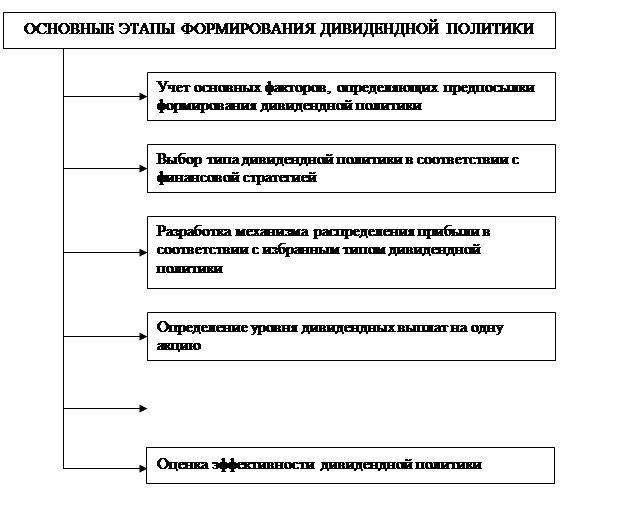

... . Выбор типа дивидендной политики определяется общей финансовой политикой предприятия и часто зависит от стадии жизненного цикла компании. 3 Анализ управления собственным капиталом Открытого акционерного общества Монтаж-Сервис (ОАО «Монтаж-Сервис») Для анализа структуры собственного капитала, выявления причин изменения отдельных его элементов и оценки этих изменений за анализируемый период на ...

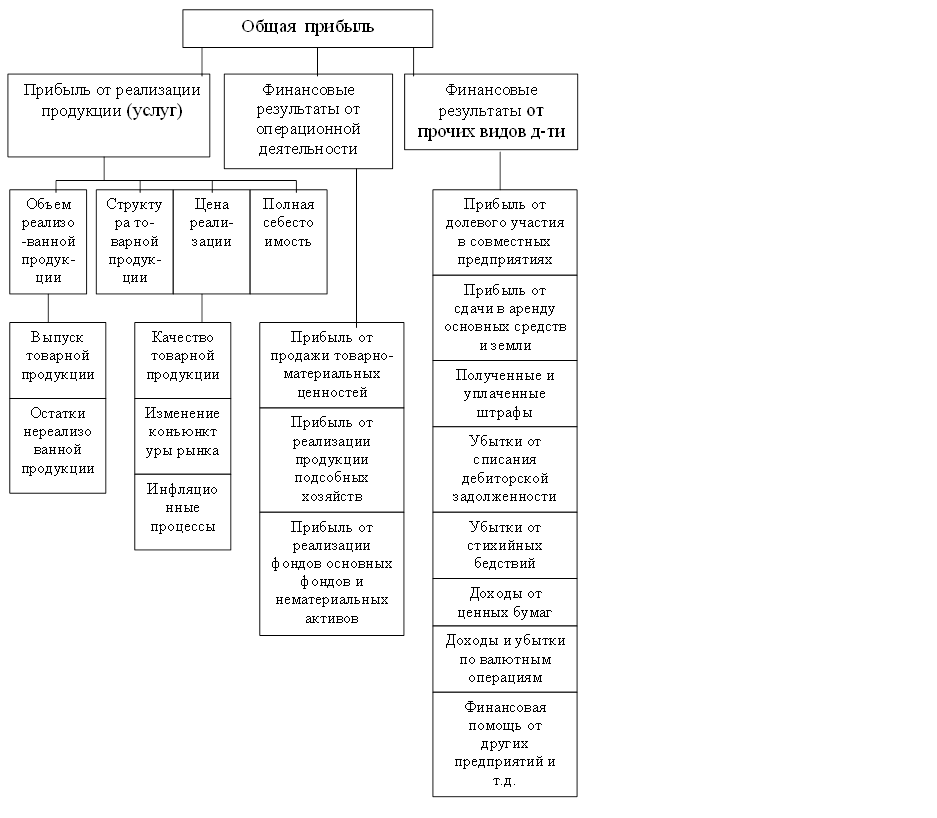

... . В то же время фактор инфляции и незначительный рост объема продаж увеличили прибыль от реализации продукции СЛДК. 3. Совершенствование управления формированием прибыли от продаж Таким образом, при анализе прибыли от реализации продукции ОАО “ЛПК СЛДК” и исследовании предприятия были выявлены следующие проблемы, касающиеся многих российских предприятий и ...

... быть сведены к трем основным его направлениям: капитальному инвестированию или капитальным вложениям; инновационному инвестированию и инвестированию прироста оборотных активов. В деятельности ЗАО «Тираспольский мясокомбинат» используются следующие инвестиции: модернизация и новое строительство. - Критерии анализа инвестиционного проекта предприятия Все показатели оценки эффективности реальных ...

0 комментариев