Навигация

1. кредитор;

2. заемщик.

Основными объектами краткосрочного кредитования являются оборотные средства. Плановая потребность в кредите для формирования оборотных средств предприятия определяется следующим образом:

Кпотр = ОС.потр – ОС.соб - DОСпр - DКЗ,

Где Кпотр – необходимый размер кредита;

ОСпотр - необходимая сумма оборотных средств;

ОСсоб – собственные оборотные средства на начало планового периода.

DОСпр - пополнение оборотных средств за счет прибыли;

DКЗ – уменьшение кредиторской задолженности.

Потребности предприятия в кредитах под инвестиционные проекты определяется на основе инвестиционных программ с учетом этапов осуществления инвестиционных проектов и собственных источников финансирования.

Формы кредитов бывают: денежная, товарная.

Виды кредитов:

- банковский

- коммерческий

- государственный

- лизинговый.

Основной вид кредитов – банковский.

Предприятия могут получить различные виды кредитов и услуги кредитного характера.

Срочный кредит предоставляется полностью после заключения кредитного договора.

Кредитная линия – это когда банк предоставляет кредит в будущем, в размерах не превышающих оговоренной суммы.

Овердрафт – это краткосрочный кредит, который предоставляется банком надежному предприятию под остатки его средств на текущем счете в пределах оговоренной суммы, путем дебитования его счета.

Контокоррент представляет собой единый счет, где находят отображение все операции предприятия и может иметь как дебитовое, так и кредитовое сальдо (погашение кредита, другие платежи или же выручка от реализации, получение кредита и другие поступления).

Кредит под учет векселей (учетный кредит) – это краткосрочный кредит, который банк предоставляет предъявителю векселя путем его учета до наступления срока выполнения обязательств по нему, выплачивая предъявителю номинальную стоимость векселя за минусом дисконта. Сумма дисконта определяется:

Д =

где Д – сумма дисконта;

Ст.ном – номинальная сумма векселя;

Т – срок в днях, от дня учета до дня платежа

П – процентная ставка.

Особенностью акцептованного кредита является то, что банк дает предприятию не денежные средства, а гарантию оплатить вексель в обозначенное время.

Авальный кредит – это заем, когда банк берет на себя ответственность по обязательствам предприятия в форме поручительства или гарантии.

Принципиальная разница между авальным и акцептным кредитами состоит в характере ответственности банка.

Факторинг – это система финансирования, по условиям которой предприятие-поставщик переуступает краткосрочные требования по торговым операциям коммерческому банку.

Банковские кредиты предоставляются предприятиям на условиях:

- срочности;

- возврата;

- целевого использования;

- платежности.

Условия возникновения кредитных отношений:

- участники должны быть юридическими лицами и функционировать на принципах коммерческого расчета;

- предприятие-заемщик должно быть собственником имущества или иметь право на его использование;

- наличие экономических и юридических гарантий возврата кредита;

- обоюдная заинтересованность в кредитной сделке.

Этапы кредитного процесса следующие:

1. Предварительные переговоры;

2. Предоставление в банк заявления и других документов для получения кредита;

3. Оценка банком эффективности коммерческой сделки;

4. Согласие банка на предоставление кредита;

5. Подписание кредитного договора;

6. Предоставление кредита

7. Контроль банка за выполнением предприятием условий кредитования.

На третьем этапе банк изучает формальную и неформальную информацию о предприятии, оценивает его деловую репутацию, анализирует его кредитоспособность и финансовое состояние, определяет перспективы развития.

При выдаче кредита особое значение имеет оценка кредитоспособности предприятия-заемщика.

Критерий оценки кредитоспособности каждый банк определяет самостоятельно.

Основными показателями деятельности предприятия являются:

1. объем реализации;

2. прибыль или убытки;

3. рентабельность;

4. ликвидность;

5. денежные потоки;

6. состояние и динамика дебиторско-кредиторской задолженности.

Основными финансовыми коэффициентами являются:

- коэффициент задолженности;

- коэффициент ликвидности;

- коэффициент оборачиваемости;

- коэффициент прибыльности.

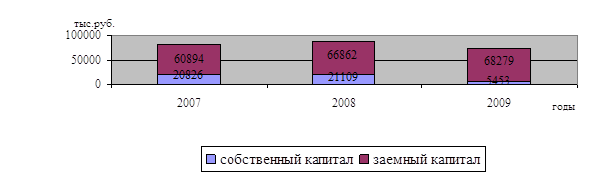

Коэффициент задолженности (Кзад) показывает насколько деятельность предприятия финансируется за счет заемных средств

Кзад= Кзаем/ Ксоб

где Кзаем – капитал заемный (общая сумма долга)

Ксоб – собственный капитал.

Коэффициент ликвидности (Кликв) свидетельствует о возможности предприятия погасить свои краткосрочные обязательства

Кликв = А.ликв/ Ок.с

где А.ликв – активы ликвидные

Ок.с – обязательства краткосрочные.

Коэффициент оборачиваемости (Коб) свидетельствует насколько эффективно предприятие использует свои активы

Коб= РП/ ДЗ

Где РП – объем реализации (без НДС, акциза)

ДЗ – дебиторская задолженность.

Оборачиваемость дебиторской задолженности в днях показывает количество дней, необходимых для погашения дебиторской задолженности:

Впог.=Д/ Коб

где, Д – плановый период (365 дн)

Коэффициент прибыльности (Кпр) показывает общую эффективность (результативность) деятельности предприятия:

Кпр= Пр/ Вбал

где, Пр – прибыль;

Вбал – валюта баланса и другие показатели рентабельности собственного капитала, рентабельность реализации и т.д.

Анализ движения денежных средств позволяет банку оценить возможность предприятия в будущем периоде выплатить основной долг по кредитам и проценты, а также определить потребность предприятия во внешнем финансировании.

Источники и направления использования потока денежных средств представлены на рис.

| ||||

| ||||

| - реализация продукции; - увеличение кредиторской задолженности; - уменьшение дебиторской задолженности; | Основная деятельность | - осуществление затрат; - уменьшение кредиторской задолженности; - увеличение дебиторской задолженности; - увеличение товарных запасов |

| - продажа основных средств; - продажа акций других предприятий; | Инвестиционная деятельность | - приобретение основных средств; - покупка акций других предприятий |

| - увеличение заемных средств; - увеличение собственного капитала. | Финансовая деятельность | - погашение задолженности по всем обязательствам; - выплата дивидендов. |

Рис. Движение денежных средств.

Анализ информации о деловом положении предприятия осуществляется с учетом определения следующих данных:

- формы собственности;

- виды деятельности;

- рынков и клиентов заемщика;

- конкуренции;

- поставщиков;

- производственных мощностей;

- руководства и организации;

- сильных и слабых сторон заемщика.

Коммерческий кредит – это кредитное согласие между двумя предприятиями – продавцом (кредитором) и покупателем (заемщиком) об отсрочке платежа. Инструментом такой сделки является вексель. Существует 3 разновидности коммерческого кредита:

- с фиксированным сроком погашения;

- с погашением после фактической реализации заемщиком полученных товаров;

- с открытым счетом, когда поставка последующих партий товара осуществляется до момента погашения предыдущей задолженности.

Лизинг представляет собой кредит, который предоставляется в товарной форме лизингодателем лизингополучетлю.

Объектами лизинга могут быть недвижимое имущество, машины, оборудование, транспортные средства, производственные здания и сооружения, другие основные средства.

Лизингополучатель обязан поддерживать в надежном состоянии лизинговое имущество и осуществлять лизинговые платежи.

Лизинговый платеж включает:

- отчисление стоимости объекта лизинга;

- платы за кредит;

- лизинговая маржа;

- страховой платеж;

- другие затраты лизингодателя, предусмотренные договором.

Государственный кредит возникает между предприятием и государством вследствие покупки государственных ценных бумаг, получения бюджетных и внебюджетных кредитов.

Кредитование предприятий за счет средств международных финансово-кредитных организаций выдаются через кредитные линии, предоставляемыми уполномоченными банками.

Для получения международного кредита предприятие в уполномоченный банк представляет пакет документов:

- общих;

- уставных;

- финансовых;

- подтверждающих обеспечение кредита;

- специальных;

- бизнес-плана.

На основании представленных документов производится расчет коэффициент обслуживания долга:

Кобсл=( Пр- Нпр+ Ам+ Ппр)/ Ообщ

Где Кобсл – коэффициент обслуживания долга;

Пр – прибыль;

Нпр – налог на прибыль;

Ам- амортизационные отчисления;

Ппр – проценты за кредит по всем займам предприятия;

Ообщ – общая задолженность предприятия с учетом международного кредита.

Вопросы для контроля.

1. Что является причиной возникновения кредитных отношений?

2. Что такое кредит?

3. Что является объектами кредитования?

4. Как определяется необходимый размер кредита для предприятия?

5. Какая существует классификация кредитов?

6. Кто может быть кредиторами при предоставлении кредита?

7. Какие формы кредитов?

8. Какие виды кредитов?

9. В чем суть банковских кредитов?

10. В чем суть коммерческих кредитов?

11. В чем суть государственных кредитов?

12. В чем суть лизинга?

13. Что понимается под кредитной линией?

14. Что представляет собой контокоррентный кредит(овердрафт)?

15. Что собой представляет срочный кредит?

16. Что означает кредит под учет векселей?

17. Что такое акцептный кредит?

18. Что понимается под авальным кредитом?

19. Как рассчитывается дисконт при учете векселей?

20. Что представляют собой факторинговые операции?

21. Какие принципы банковского кредитования?

22. Какие должны быть соблюдены условия при возникновении кредитных отношений.

23. Какие этапы кредитной сделки?

24. Какие документы представляются в банк для получения кредита?

25. Как оценивается банком кредитоспособность предприятия-заемщика?

26. Какие финансовые показатели используются для оценки кредитоспособности предприятия?

27. Какие источники и какие направления использования потока денежных средств на предприятии?

28. Какой порядок погашения предприятием банковского кредита?

29. В чем отличие банковского кредита от коммерческого?

30. В чем отличие банковского кредита от лизингового?

31. Что входит в состав лизинговых платежей?

32. На каких условиях предоставляется государственный кредит предприятиям?

33. На каких условиях предоставляется предприятиям международный кредит?

34. Как рассчитывается коэффициент обслуживания долга?

Темса 7. Финансовое обеспечение воспроизводства основных фондов.

Основные вопросы темы.

1. Основные фонды, их экономическая суть.

2. Состав основных фондов.

3. Структура основных фондов.

4. Основные фонды и основные средства, их особенности.

5. Показатели состояния основных фондов.

6. Показатели эффективности использования основных фондов.

7. Воспроизводство основных фондов

8. Износ основных фондов.

9. Амортизация основных фондов.

10. Капитальные вложения в основные фонды.

11. Финансовое обеспечение воспроизводства основных фондов.

12. Источники финансирования капитальных вложений.

13. Кредитование воспроизводства основных фондов.

14. Планирование и использование амортизационных отчислений.

15. Финансовое обеспечение ремонта основных фондов.

К активной части основных производственных фондов относятся:

- рабочие машины и оборудование

- транспортные средства

- измерительные, регулируемые приборы

- вычислительная техника и лабораторное оборудование.

К пассивной части основных производственных фондов относятся:

- здания

- сооружения

- хозяйственный инвентарь

Воспроизводство основных фондов представляет собой процесс непрерывного их обновления. Различают:

- простое воспроизводство

- расширенное воспроизводство.

Простое воспроизводство основных фондов осуществляется путем замены определенных изношенных частей или замены старого оборудования на аналогичное.

Расширенное воспроизводство предусматривает количественное и качественное увеличение действующих основных фондов или приобретение новых основных фондов, которые обеспечивают высший уровень производительности оборудования.

В процессе хозяйственной деятельности кругооборот основных производственных фондов проходит 3 стадии:

1. продуктивное использование основных производственных фондов;

2. начисление амортизационных отчислений;

3. замена изношенных основных производственных фондов на новые средства труда.

Показатели состояния и эффективности использования основных фондов подразделяются на 3 группы:

1. обеспечение предприятия основными фондами

2. состояние основных фондов

3. эффективность использования основных фондов.

К показателям, характеризующим обеспеченность предприятия основными производственными фондами относятся:

- фондоемкость;

- фондовооруженность;

- коэффициент реальной стоимости основных производственных фондов в имуществе предприятия.

Фондоемкость определяет стоимость основных фондов на 1 гривну произведенной продукции и характеризует обеспеченность предприятия основными фондами.

Фемк = ОФ/ РП

Фемк = ОФ/ ТП

где ОФ – стоимость основных производственных фондов;

РП – реализуемая продукция;

ТП – товарная продукция.

Фондовооруженность труда характеризует обеспеченность предприятия основными производственными фондами:

Фвоор = ОФ/ Чппп

где Чппп – численность промышленно производственного персонала (работающих).

Коэффициент реальной стоимость основных производственных фондов в имуществе предприятия определяется:

Кст.реал = ОФ/ Вбал

где, ОФ – основные фонды по остаточной стоимости;

Вбал – валюта баланса (стоимость имущества предприятия.

Состояние основных фондов предприятия характеризуют следующие показатели:

- коэффициент износа основных производственных фондов;

- коэффициент годности основных производственных фондов;

- коэффициент обновления основных производственных фондов;

- коэффициент выбытия основных производственных фондов;

- коэффициент прироста основных производственных фондов.

Коэффициент износа определяется:

Кизн = Изн/ ОФ.бал

где Изн – сумма износа основных фондов

ОФ.бал – балансовая стоимость основных фондов.

Коэффициенты износа рассчитываются на начало и конец отчетного периода.

Коэффициент годности основных фондов определяется:

годн = 1-Кизн или

Кгодн = ОФ.ост/ ОФ.бал

где К.изн – коэффициент износа;

ОФ.ост – остаточная стоиомсть основных фондов

ОФ.бал – балансовая стоимость основных фондов.

Коэффициент обновления основных фондов определяется:

К.обн = ОФвв/ ОФ.бал

где ОФвв – стоимость введенных в течение отчетного периода основных фондов.

Коэффициент выбытия основных фондов определяется:

К.выб = ОФ.выб/ ОФ.бал

где ОФ.выб – стоимость выведенных основных производственных фондов в течение отчетного периода.

Коэффициент прироста основных производственных фондов определяется:

К.пр = (ОФвв- ОФ.выб)/ ОФ.бал

К показателям, характеризующим эффективность использования основных фондов относятся:

- фондоотдача;

- рентабельность основных фондов;

- сумма прибыли на 1 гривну основных фондов;

Фондоотдача определяется:

Фотд = РП/ ОФк.бал

или Фотд = ТП/ ОФк.бал

где, РП – реализуемая продукция;

ТП –товарная продукция;

ОФк.бал - балансовая стоимость основных фондов на конец отчетного периода.

Рентабельность основных фондов определяется:

Роф = ПРвал/ ОФ*100

где Пр.вал – валовая прибыль за отчетный период.

Прибыль на 1 гривну основных фондов определяется:

Пр.оф. = ПРчист/ОФ

Различают два вида износа основных фондов: физический и моральный.

Физический износ – это материальный износ отдельных элементов основных фондов в процессе их эксплуатации. Различают полный и частичный износ. Полный износ предусматривает полную замену изношенных основных фондов путем капитального строительства или приобретения новых основных фондов.

Частичный износ компенсируется через осуществление капитального ремонта основных средств.

Моральный износ – это износ вследствие создания новых, более прогрессивных и экономически эффективных машин и оборудования.

Амортизация представляет собой процесс переноса стоимости основных фондов с учетом затрат на их приобретение, изготовление, улучшение в соответствие с установленными нормами амортизации.

Амортизационный отчисления включаются в состав валовых затрат производства и обращения и учитываются при определении налоговой прибыли.

В состав амортизационных затрат входят:

- затраты на приобретение новых основных фондов;

- затраты при самостоятельном изготовлении основных фондов для собственного производства;

- затраты на осуществление всех видов ремонта;

- затраты на реконструкцию;

- затраты на модернизацию и другие способы улучшения основных фондов.

Балансовая стоимость групп основных фондов на начало отчетного период рассчитывается следующим образом:

ОФ.бал.i = ОФ.бал.i-1 +Зi-1 - ОФ.выб.i-1 – Ам.i-1

где , ОФ.бал.i - балансовая стоимость группы основных фондов на начало отчетного периода;

ОФ.бал.i-1 – балансовая стоимость группы основных фондов на начало периода предшествующего отчетному;

Зi-1 – сумма затрат на приобретение основных фондов, на осуществление капитального ремонта, реконструкции, модернизации и другие улучшения основных фондов в течение периода, предшествующего отчетному

ОФ.выбi-1 – стоимость выведенных из эксплуатации основных фондов соответствующей группы, в течение периода, предшествующего отчетному;

Ам.i-1 – сумма амортизационных отчислений, начисленных в периоде, предшествующем отчетному.

Предприятия имеют право на индексацию основных фондов. Для этого используется коэффициент индексации, если индекс инфляции превышает 10%.

Если предприятие индексирует основные фонды, то обязательно определяется капитальный доход.

Капитальный доход представляет собой разницу между скорректированной балансовой стоимостью соответствующей группы основных фондов и их балансовой стоимостью до индексации.

Дкап. = Офинд. – Офбал.

Сумма капитального дохода включается в состав валовых доходов каждого отчетного квартала и равняется ¼ годовой нормы амортизационных отчислений соответствующей группы основных фондов от суммы капитального дохода данной группы.

Капитальные затраты связаны с созданием новых, реконструкцией и техническим переоснащением действующих основных фондов.

Для определения размера капитальных вложений на предприятиях составляется бюджет капитальных затрат.

Бюджет капитальных затрат включает:

1. первоначальную стоимость всех основных фондов на начало планового периода;

2. наличие неиспользованных амортизационных отчислений на начало планового периода;

3. сумму амортизационных отчислений, которая будет начислена в плановом периоде;

4. ориентировочный расчет стоимости оборудования, которое подлежит замене или продаже в плановом периоде;

5. ориентировочную сумму амортизационных отчислений на приобретаемые основные фонды в плановом периоде;

6. стоимость основных фондов, планируемая на конец планового периода;

7. сумма амортизационных отчислений на конец планового периода.

При составлении бюджета капитальных затрат и осуществления капитальных вложений определяется их структура.

Различают технологическую и воспроизводственную структуру капитальных вложений.

Технологическая структура капитальных вложений представляет собой соотношения следующих затрат:

- строительные работы;

- приобретение оборудования, инструментов и инвентаря;

- монтаж оборудования;

- проектно-изыскательские работы;

- другие затраты.

Воспроизводственная структура капитальных вложений включает следующие направления затрат:

- новое строительство;

- техническое перевооружение и реконструкция;

- расширение предприятия;

- затраты на отдельные объекты действующего предприятия.

Финансирование капитальных вложений осуществляется за счет собственных и заемных средств.

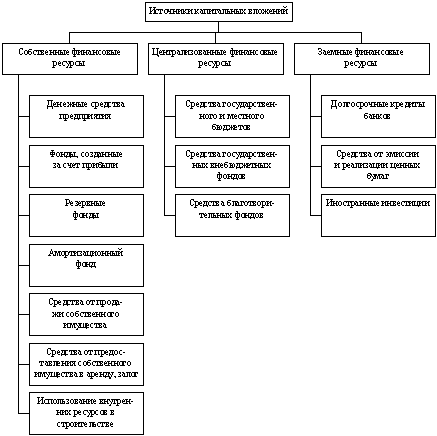

Источники финансирования капитальных вложений на предприятии представлены на рис.

Сумма прибыли, направляемая на капитальные вложения, зависит от суммы чистой прибыли.

Специфическим источником капитальных вложений являются мобилизованные внутренние ресурсы в строительстве, при выполнении его хозяйственным способом.

Сумма мобилизации (иммобилизации) внутренних ресурсов определяется:

| М = (ОСнаг – ОСпл) – (КЗнач – КЗкон) , |

где ОСнач – наличие оборотных средств в капитальном строительстве на начало планового периода;

ОСпл – плановая потребность в оборотных средствах на конец планового периода;

КЗнач – наличие кредиторской задолженности на начало планового периода;

КЗкон – кредиторская задолженность на конец планового периода.

Знак (+) свидетельствует о мобилизации внутренних ресурсов. Знак (-) свидетельствует об иммобилизации оборотных средств, в результате чего необходимо изыскание дополнительных средств.

Порядок финансирования капитальных вложений зависит от способа проведения капитальных работ: подрядного или хозяйственного.

Рис. Источники финансирования капитальных вложений.

Затраты на все виды ремонтов определяются предприятиями, в зависимости от состояния основных фондов, обеспечения материально-техническими и финансовыми ресурсами.

Финансирование капитального ремонта осуществляется в соответствии с планом.

Предприятия имеют право затраты на все виды ремонтов в течение отчетного периода отнести в валовые затраты в сумме, не превышающей 10% совокупной балансовой стоимости групп основных фондов на начало отчетного года.

Остальные затраты, превышающие 10%, относят на увеличение балансовой стоимости основных фондов 2, 3 и 4 групп или балансовой стоимости отдельных объектов 1 группы.

Затраты на капитальный ремонт арендованных основных фондов проводятся в соответствии с договором аренды.

Вопросы для контроля

1. Какие виды материальных ценностей относятся к основным фондам?

2. Какие признаки характерны для основных производственных фондов?

3. В чем различия основных фондов от основных средств?

4. На какие группы, с учетом специфики их производственного назначения, подразделяются основные фонды?

5. На какие группы подразделяются основные фонды для начисления амортизации?

6. Какие основные фонды относятся к первой группе?

7. Какие основные фонды относятся ко второй группе?

8. Какие основные фонды относятся к третьей группе?

9. Что понимается под воспроизводством основных фондов?

10. Что означает простое воспроизводство основных фондов?

11. Что означает расширенное воспроизводство основных фондов?

12. Какие стадии проходят основные фонды в процессе их кругооборота?

13. Какие показатели характеризуют обеспеченность предприятия основными фондами?

14. Какие показатели характеризуют состояние основных производственных фондов предприятия?

15. Какие показатели характеризуют эффективность использования основных производственных фондов?

16. Какие два вида износа основных фондов и в чем их суть?

17. Что представляет собой амортизация основных производственных фондов?

18. Что входит в состав амортизационных затрат?

19. В чем суть ускоренного метода начисления амортизации?

20. Для каких групп основных фондов предприятия могут использовать метод ускоренной амортизации?

21. Как рассчитываются суммы амортизационных отчислений?

22. Как определяется балансовая стоимость групп основных фондов на начало отчетного периода?

23. В каких случаях используется индексация основных фондов?

24. Как определяется коэффициент индексации основных фондов?

25. Что представляет собой капитальный доход предприятия?

26. Что понимается под капитальными вложениями?

27. Какие данные используются для составления бюджета капитальных затрат?

28. Что представляет собой технологическая структура капитальных вложений?

29. Что представляет собой воспроизводственная структура капитальных вложений?

30. Что является источниками финансирования капитальных вложений?

31. Какие источники финансирования капитальных вложений относятся к собственным финансовым ресурсам предприятий?

32. Какие источники финансирования капитальных вложений относятся к централизованным финансовым ресурсам?

33. Какие источники финансирования капитальных вложений относятся к заемным финансовым ресурсам?

34. Как определяется сумма мобилизованных (иммобилизованных) внутренних ресурсов при осуществлении строительных работ хозяйственным способом?

35. Какой порядок финансирования ремонта основных фондов?

36. Какой порядок финансирования арендованных основных производственных фондов?

Тема 8. Финансовое планирование на предприятиях

Основные вопросы темы

1. Цель и задачи финансового планирования.

2. Значение финансового планирования.

3. Методы финансового планирования.

4. Балансовый метод планирования.

5. Программно-целевой метод планирования.

6. Нормативный метод планирования и его суть.

7. Метод коэффициентов и его суть.

8. Расчетно-аналитический метод планирования.

9. Метод оптимизации плановых решений.

10. Метод экономико-математического моделирования.

11. Информационная база финансового планирования.

12. Финансовый план предприятия и его содержание.

13. Расчет доходов предприятия.

14. Определение выручки от реализации продукции (работ, услуг).

15. Расчет поступлений от финансовых инвестиций.

16. Определение потребности в долгосрочных кредитах.

17. Расчет затрат на производство и реализацию продукции.

18. Планирование затрат на расширение, реконструкцию и техническое переоснащение производства.

19. Шахматная (проверочная) таблица, ее назначение и порядок составления.

20. Выполнение финансового плана.

21. Оперативный финансовый план, его назначение, составление и контроль за исполнением.

Финансовое планирование представляет собой определение объема финансовых ресурсов по источникам их формирования и направлениям их целевого использования в плановом периоде.

Финансовый план является составной частью бизнес-плана предприятия, который составляется для обоснования инвестиционных проектов, управления текущей и стратегической финансовой деятельностью.

Финансовый план включает:

- прогноз объемов реализации;

- баланс денежных поступлений и затрат;

- таблицу доходов и затрат;

- прогнозный баланс активов и пассивов предприятия;

- расчет точки безубыточности.

Финансовый план представляет собой баланс доходов и расходов. В сокращенном виде финансовый план дан в таблице 9.1.

Таблица 9.1

Финансовый план (баланс доходов и расходов).

| 1. Доходы и поступления средств 1.1. Выручка от реализации продукции (работ, услуг) в т.ч.: а) налог на добавленную стоимость; б) акцизный сбор; в) амортизационные отчисления; г) сборы в целевые государственные фонды; д) другие обязательные платежи; е) средства на оплату процентов за кредиты; ж) прибыль от реализации. 1.2. Прибыль от прочей реализации. 1.3. Прибыль от внереализационных операций. 1.4. Долгосрочные кредиты. 1.5. Долгосрочные займы. 1.6. Доходы от первичного выпуска акций. 1.7. Целевое финансирование и поступления из бюджета. 1.8. Целевое финансирование и поступления внебюджетных средств. 1.9. Безвозвратная финансовая помощь. 1.10. Другие поступления. | 2. Расходы и отчисления средств 2.1. Затраты на реализованную продукцию. 2.2. Налог на добавленную стоимость (уплаченный). 2.3. Долгосрочные финансовые инвестиции. 2.4. Капитальные вложения. 2.5. Пополнение оборотных средств. 2.6. Арендная плата. 2.7. Отчисления в резервный фонд. 2.8. Отчисления из прибыли в фонды экономического стимулирования. 2.9. Уплата дивидендов. 2.10. Отчисления на благотворительные цели. 2.11. Погашение долгосрочных кредитов. 2.12. Погашение долгосрочных займов. 2.13. Налог на добавленную стоимость, перечисляемый в бюджет. 2.14. Акцизный сбор. 2.15. Налог с прибыли. 2.16. Налог на землю. 2.17. Налог с владельцев транспортных средств. 2.18. Другие обязательные отчисления в бюджет. 2.19. Сборы в целевые государственные фонды. 2.20. Уплата процентов за кредиты. 2.21. Остаток средств, предназначенных для инвестирования 2.22. Другие отходы и отчисления |

| Всего доходов и поступлений | Всего расходов и отчислений |

Составление финансового плана производится в три этапа:

1. анализ выполнения финансового плана текущего года;

2. изучение производственных и маркетинговых показателей для расчета плановых финансовых показателей;

3. разработка проекта финансового плана.

В процессе финансового планирования осуществляется конкретная увязка каждого вида затрат и отчислений с источниками финансирования.

С целью проверки правильности составления баланса доходов и расходов составляется проверочная (шахматная) таблица (таблица 9.2). По горизонтали отражаются направления использования средств, по вертикали – источники.

Таблица 9.2

Проверочная (шахматная) таблица.

| Доходы / Расходы в тыс.грн. | Выручка от реализации | НДС | и т.д. | Всего | ||

| 1. Затраты на реализованную продукцию 2. НДС и т.д. | ||||||

| ВСЕГО | Σ |

Оперативное финансовое планирование является конкретизацией текущего плана. В этих целях составляется на предприятиях оперативный финансовый план или баланс поступлений денежных средств (таблица 9.3).

Таблица 9.3

Оперативный финансовый план

(баланс поступлений средств).

| Месяц | Поступления | Расходы | Чистые денежные поступления | Остаток на начало месяца | Остаток на конец месяца | Резерв | Излишки или дефицит | |||||||

| План | Факт | План | Факт | План | Факт | План | Факт | План | Факт | План | Факт | План | Факт | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |||||||

| Январь | ||||||||||||||

| Февраль | ||||||||||||||

| И т.д. | ||||||||||||||

| ИТОГО | ||||||||||||||

Оперативное финансовое планирование обеспечивается составлением платежного календаря (таблица 9.4).

Методы, используемые в финансовом планировании:

- балансовый;

- нормативный;

- расчетно-аналитический;

- оптимизации плановых решений;

- экономико-математического моделирования.

Таблица 9.4

Платежный календарь.

| Статьи | План | Факт | Отклонение | Статьи | План | Факт | Отклонение |

| Расходы 1. Случайные потребности 2. Заработная плата 3. Платежи в бюджет - НДС - акцизный сбор - налог на прибыль - налог на землю и т.п. 4. Взносы в пенсионный фонд 5. Взносы на обязательное государственное страхование 6. Другие отчисления во внебюджетные фонды 7. Оплата товарно-материальных ценностей 8. Оплата счетов подрядчиков 9. Погашение кредиторской задолженности 10. Погашение срочных кредитов банку 11. Погашение пролонгированных кредитов банку 12. Погашение долгосрочных кредитов 13. Оплата процентов за кредит 14. Авансовые платежи 15. Арендная плата 16. Платежи по векселям 17. Другие затраты Итого затрат Превышение затрат над поступлениями | Поступления 1. Выручка от реализации продукции 2. Выручка от реализации имущества 3. Штрафы, пени, неустойки полученные 4. Поступления от реализации ценных бумаг 5. Дивиденды, проценты, прибыль от ценных бумаг и депозитов 6. Погашение просроченной дебиторской задолженности 7. Кредиты полученные 8. Авансы полученные 9. Поступления арендной платы 10. Безвозвратная финансовая помощь 11. Целевые поступления 12. Средства, поступающие для формирования уставного фонда 13. Другие поступления Итого поступлений Превышение поступлений над затратами Остаток средств на начало периода Остаток средств на конец периода |

1. В чем состоит суть финансового планирования на предприятии?

2. Какие используются методы в финансовом планировании?

3. В чем суть балансового метода планирования?

4. В чем суть нормативного метода планирования?

5. В чем суть расчетно-аналитического метода планирования?

6. В чем состоит суть метода оптимизации плановых решений?

7. В чем суть математического моделирования?

8. Какие расчеты включаются в финансовый план?

9. Как осуществляется прогноз объемов реализации продукции?

10. Как составляется баланс денежных поступлений и затрат?

11. Что собой представляет прогнозный баланс активов и пассивов?

12. Как рассчитывается точка безубыточности?

13. Какие этапы осуществляются при разработке финансового плана?

14. Что собой представляет проверочная (шахматная) таблица и какая цель ее составления?

15. Какая цель оперативного финансового планирования?

16. Что собой представляет оперативный финансовый план?

17. В каких целях составляется платежный календарь и какие показатели он содержит?

Тема 9. Оценка финансового состояния предприятия

Основные вопросы темы1. Необходимость оценки финансового состояния предприятия.

2. Информационное обеспечение оценки финансового состояния предприятия.

3. Общая оценка финансового состояния предприятия по данным бухгалтерской отчетности.

4. Составление аналитического баланса и его назначение.

5. Общая характеристика имущества предприятия, его состава и размещения.

6. Оценка состояния основных средств предприятия и внебюджетных активов.

7. Оценка состояния оборотных средств предприятия.

8. Оценка ликвидности оборотных средств предприятия.

9. Платежеспособность предприятия, показатели.

10. Финансовая устойчивость предприятия, показатели.

11. Оценка рентабельности предприятия, показатели.

12. Оценка балансовой прибыли.

13. Оценка факторов, влияющих на прибыль от реализации продукции.

14. Оценка доходов от внереализационных операций.

15. Комплексная оценка финансового состояния предприятия.

Финансовое состояние предприятия представляет собой комплексное понятие, которое характеризуется системой показателей, характеризующих наличие, размещение и использование финансовых ресурсов.

Финансовое состояние зависит от всех видов его деятельности: производственной, коммерческой, финансово-хозяйственной.

Показатели оценки финансового состояния и методика их определения представлены в таблице 10.1.

Таблица 10.1

Основные показатели оценки финансового состояния предприятия.

| № п/п | Показатели | Обозначение | Методика расчета |

| 1 | 2 | 3 | 4 |

| 1. | Показатели оценки имущественного состояния предприятия | ||

| 1.1. | Сумма средств, находящихся в распоряжении предприятия (стоимость имущества предприятия) | Вбал | Валюта баланса |

| 1.2. | Удельный вес активной части основных фондов | dофа |

|

| 1.3. | Коэффициент износа основных фондов | Кизн |

|

| 1.4. | Коэффициент обновления основных фондов | Кобн |

|

| 1.5. | Коэффициент выбытия основных фондов | Квыб |

|

| 2. | Показатели рентабельности | ||

| 2.1. | Прибыльность инвестиций в акции | Пракц |

где Оакц – обязательства перед акционерами; Акобщ – общая стоимость акций. |

| 2.2. | Прибыльность инвестиций в предприятие | Прпр |

где Инв – сумма инвестиций. |

| 2.3. | Показатель прибыльности материальных активов | Пргл |

где Аобщ – общая сумма активов; НМА – нематериальные активы. |

| 2.4. | Прибыльность активов | Практ |

|

| 2.5. | Прибыльность реализации | Прреал |

|

| 3. | Показатели ликвидности и платежеспособности | ||

| 3.1. | Величина собственных оборотных средств | ОСсоб | IП + IIП + VП - IА |

| 3.2. | Маневренность собственных оборотных средств | Кман |

|

| 3.3. | Коэффициент покрытия общий | Кпокр. общ. |

|

| 3.4. | Коэффициент покрытия промежуточный | Кпокр. пром. |

|

| 3.5. | Коэффициент срочной ликвидности | Кликв. ср. |

|

| 3.6. | Коэффициент абсолютной ликвидности | Кликв. абс. |

|

| 3.7. | Удельный вес оборотных средств в активах | dос |

|

| 3.8. | Удельный вес производственных запасов в текущих активах | dпз |

где ПЗ – производственные запасы. |

| 3.9. | Удельный вес собственных оборотных средств в покрытии запасов и затрат | dос |

|

| 3.10. | Коэффициент критической оценки ликвидности | Ккр |

где ЦБ – ценные бумаги. |

| 3.11. | Период инкассации дебиторской задолженности | Пдз |

где Д – количество дней в периоде. |

| 3.12. | Период погашения кредиторской задолженности | Пкз |

где Озак – объем закупок |

| 3.13. | Коэффициент долгосрочных обязательств | Кодс |

где Оакц – обязательства перед акционерами |

| 3.14. | Коэффициент текущей задолженности | Кз. тек. |

|

| 4. | Показатели финансовой стойкости и стабильности предприятия | ||

| 4.1. | Коэффициент автономии (независимости) | Кнез |

|

| 4.2. | Коэффициент соотношения заемных средств к собственным | Кзаем/соб |

|

| 4.3. | Коэффициент соотношения нераспределенной прибыли ко всем активам | Кпр/акт |

|

| 4.4. | Коэффициент финансовой зависимости | Кзав |

|

| 4.5. | Коэффициент концентрации заемного капитала | Кзаем |

|

| 4.6. | Коэффициент долгосрочного привлечения капитала | Кдс |

|

| 5. | Показатели рентабельности | ||

| 5.1. | Рентабельность продажи | Рпрод |

|

| 5.2. | Рентабельность основной деятельности | Росн. деят. |

где Sреал – себестоимость реализованной продукции. |

| 5.3. | Рентабельность основного капитала | Рк. осн. |

|

| 5.4. | Рентабельность собственного капитала | Рк. соб. |

|

| 5.5. | Период окупаемости собственного капитала | Окк. соб. |

|

| 5.6. | Рентабельность всего капитала предприятия (имущества) | Рим |

|

| 6. | Показатели деловой активности | ||

| 6.1. | Общая оборачиваемость капитала | Коб. кап. |

|

| 6.2. | Оборачиваемость материальных мобильных средств | Коб. моб. |

|

| 6.3. | Оборачиваемость материальных оборотных средств | Коб. мат. |

|

| 6.4. | Оборачиваемость готовой продукции | Коб. гп |

где ГП – готовая продукция |

| 6.5. | Оборачиваемость дебиторской задолженности | Коб. дз |

|

| 6.6. | Оборачиваемость кредиторской задолженности | Коб. кз |

|

| 6.7. | Средний срок оборота дебиторской задолженности | Пдз |

|

| 6.8. | Средний срок оборота кредиторской задолженности | Пкз |

|

| 6.9. | Фондоотдача основных средств и других внеоборотных фондов | Фотд |

|

| 6.10. | Оборачиваемость собственного капитала | Коб. к. соб. |

|

| 7. | Показатели акционерного капитала | ||

| 7.1. | Прибыльность акций | Прак |

где Дивсоб – дивиденды собственников акций; Цакц – рыночная цена акций. |

| 7.2. | Доход на простую акцию | Дак. пр. |

где Нпр – налог на прибыль; Дивак. пр. – дивиденды на привилегированные акции; Какц. пр. - количество простых акций. |

| 7.3. | Цена акции | Цакц |

где Цакц – рыночная цена акции; Дакц – доход на акцию. |

| 7.4. | Рентабельность акции | Ракц |

|

| 7.5. | Коэффициент котировки акции | Ккот |

где Цакц. уч. - учетная цена акции. |

Информационной базой для оценки финансового состояния предприятия служит бухгалтерская отчетность.

Комплексная оценка финансового состояния предприятия производится по общим показателям.

Используются другие показатели для оценки финансового состояния предприятия:

а) коэффициент граничного уровня валовой прибыли;

б) коэффициент граничного уровня от основной операционной деятельности;

в) коэффициент граничного уровня от всей деятельность предприятия;

г) коэффициент граничного уровня чистой прибыли;

д) критический уровень рентабельности.

Вся деятельность предприятия разделяется на три вида:

- операционная (основная);

- инвестиционная (вложения в ценные бумаги, капитальные вложения);

- финансовая (дивиденды, проценты).

Коэффициент граничного уровня валовой прибыли определяется:

|

| (10.1) |

где Првал – валовая (балансовая) прибыль;

РПчист – чистый объем продажи (реализации).

Чистый объем продажи представляет собой валовые поступления от реализации за исключением сумм возврата и дисконта.

Коэффициент граничного уровня прибыли от основной деятельности

|

| (10.2) |

где Просн – прибыль от основной деятельности.

Коэффициент граничного уровня прибыли от всей деятельности

|

| (10.3) |

Коэффициент граничного уровня чистой прибыли:

|

| (10.4) |

Критический коэффициент рентабельности:

|

| (10.5) |

где Зпер – сумма переменных затрат в себестоимости продукции.

В международной практике используются и другие показатели:

- коэффициент отдачи производственных активов:

|

| (10.6) |

где Апр – производственные активы предприятия (ОФ+НМА+ОС).

- коэффициент отдачи от инвестированного капитала:

|

| (10.7) |

- коэффициент отдачи от акционерного капитала:

|

| (10.8) |

где Какц – акционерный капитал.

Вопросы для контроля1. Что означает понятие «финансовое состояние предприятия»?

2. Что является информационной базой для оценки финансового состояния предприятия?

3. От чего зависит финансовое состояние предприятия?

4. Какова цель оценки финансового состояния предприятия?

5. Какие показатели оценки имущественного состояния предприятия?

6. Какие показатели оценивают прибыльность предприятия?

7. Какие показатели оценивают ликвидность и платежеспособность предприятия?

8. Какие показатели оценивают финансовую устойчивость и стабильность предприятия?

9. Какие показатели оценивают рентабельность предприятия?

10. Какие показатели оценивают акционерный капитал?

11. Что означает ликвидность предприятия?

12. Как определяется коэффициент общего покрытия?

13. Как определяется коэффициент абсолютной ликвидности?

14. Как определяется сумма собственных оборотных средств.

15. Как рассчитывается обеспеченность оборотных средств собственными источниками?

16. Что означает период инкассации дебиторской задолженности?

17. Что означает коэффициент независимости (автономности)?

18. Как определяется коэффициент маневренности?

19. Как оценивается коэффициент финансовой зависимости?

20. Как определяется рентабельность продажи?

21. Как оценивается рентабельность собственного капитала предприятия?

22. Что означает показатель оборачиваемости мобильных средств предприятия?

23. Как оценивается рентабельность акции?

24. Какие показатели используются в международной практике для оценки финансового состояния предприятия?

Тема 10. Финансовая санация и банкротство предприятий Основные вопросы темы

1. Экономическая сущность санации предприятий.

2. Цель санации.

3. Условия проведения санации.

4. Классическая модель финансовой санации.

5. Разработка проекта финансового оздоровления предприятий.

6. Факторы возникновения финансового кризиса на предприятиях.

7. Банкротство предприятий.

8. Необходимость проведения санационного аудита.

9. Порядок проведения санационного аудита.

10. Информационные источники проведения санационного аудита.

11. Оценка и анализ текущей кредиторской задолженности.

12. Показатели "каш-флоу".

13. Реорганизация (реструктуризация) предприятий.

14. Порядок проведения санации.

15. Последствия банкротства предприятий.

16. Финансовые источники санации предприятий.

17. Финансовое оздоровление предприятий.

18. Участие кредиторов в финансовом оздоровлении предприятия-должника.

19. Участие персонала в санации предприятия.

20. Государственная финансовая поддержка санации предприятий.

21. Формы государственной финансовой поддержки.

Санация предприятий означает их оздоровление и представляет систему мер от их банкротства.

Меры могут быть:

– финансово-экономические;

– производственно-технические;

– организационные;

– социальные.

Особое значение имеют финансово-экономические меры, связанные с мобилизацией и использованием внутренних и внешних источников оздоровления предприятия.

Цель финансовой санации состоит в покрытии текущих убытков и устранении причин их возникновения, возобновление и сбережение ликвидности и платежеспособности предприятия, сокращение всех видов задолженности, улучшение структуры оборотного капитала и формирование фондов финансовых ресурсов.

Решение о проведении санации принимается в случаях:

– наличия инициативы предприятия и обращения кредиторов в арбитражный суд о признании данного предприятия банкротом;

– при обращении в арбитражный суд с заявлением о признании своего банкротства предприятия-должника;

– по окончании месячного срока со дня опубликования объявления о возбуждении дела о банкротстве предприятия;

– инициативы финансово-кредитных учреждений;

– инициативы залогодержателя имущественного комплекса предприятия;

– инициативы Агентства по вопросам объявления банкротами предприятий (государственных);

– инициативы Национального банка Украины.

Механизм финансового оздоровления предприятия представлен в виде классической модели санации (рис. 11.1).

Проект санации включает введение и два раздела.

Во введении отражается: финансовое состояние предприятия, величина прибыли (убытков); анализ причин кризисной ситуации, характеристика рынков сбыта продукции, кадровый потенциал и другие данные.

В первом разделе отражается конкретный план финансового оздоровления:

– план маркетинга и оценка рынков сбыта продукции;

– план производства и капитальных вложений;

– организационный план;

– финансовый план.

Во втором разделе проекта санации детализируются результаты выполнения проекта, дается оценка эффективности предложенной формы оздоровления, и прогнозируются возможные риски и убытки.

Основой выбора формы проведения санации является расчет эффективности санации.

Эффективность санации определяется:

|

| (11.1) |

где Пр.доп – прогнозируемый объем дополнительной прибыли;

Вл.сан – размер вложений на проведение санации.

Финансовый кризис предприятия означает разбалансированность деятельности предприятия и ограничение возможностей его влияния на финансовые отношения.

Выделяют три вида финансового кризиса:

1. непосредственно не угрожает функционированию предприятия;

2. имеется угроза дальнейшему функционированию предприятия и требуется неотложное проведение финансовой санации;

3. кризисное состояние и проведение ликвидации предприятия.

Главные факторы финансового кризиса предприятий:

а) внешние:

– спад коньюктуры в целом;

– инфляция;

– нестабильность законодательства;

– нестабильность финансового и валютного рынков;

– усиление конкуренции;

– усиление монополизма;

– политическая нестабильность;

– другие.

б) внутренние:

– отсутствие стратегической направленности деятельности предприятия;

– низкий уровень менеджмента;

– низкий уровень маркетинга;

– неудовлетворительное использование производственных ресурсов;

– другие.

Симптомами финансового кризиса предприятия являются:

1. уменьшение объемов реализации;

2. уменьшение уровня доходности;

3. рост затрат;

4. дефицит собственных средств;

5. дефицит оборотных средств;

6. снижение ликвидности;

7. уменьшение денежных поступлений;

8. рост долгов;

9. полная неплатежеспособность;

10. и т.д.

Решение о проведении санации предприятия или о его ликвидации принимается на основе заключения санационного аудита.

Методика причинно-следственного анализа состояния предприятия, находящегося в финансовом кризисе предусматривает:

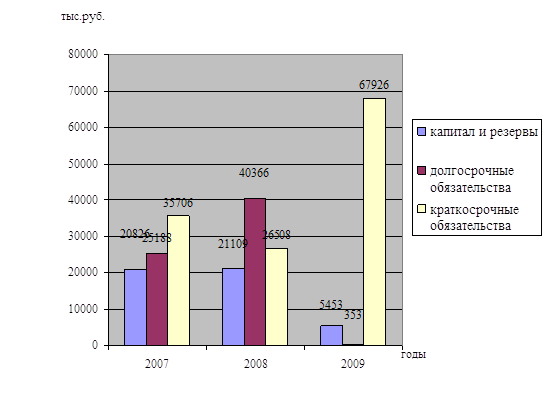

1. оценку динамики и структуры валюты баланса;

2. анализ источников собственных средств;

3. анализ структуры дебиторской задолженности;

4. анализ структуры кредиторской задолженности;

5. анализ структуры активов;

6. анализ формирования и использования прибыли.

С целью определения величины чистых денежных потоков, остающихся в распоряжении предприятия, используется показатель "каш-флоу".

Коэффициент "каш-флоу" рассчитывается:

|

| (11.2) |

где, З – сумма задолженности;

ДС – денежные средства;

Фвл.к.с – финансовые вложения краткосрочные.

Одним из путей санации является реорганизация (реструктуризация) предприятия, означающая слияние, присоединение, разделение, выделение.

Основная суть реорганизации состоит в полной или частичной смене собственника.

Условия санации утверждаются арбитражным судом, а именно:

– согласие между должником и санатором о переводе долга;

– условия и порядок санации (реорганизации) должника;

– механизм уплаты санатором долга кредиторам.

Банкротство предприятий означает недостаточность кредитных активов и невозможность предприятия удовлетворить в установленный срок предъявленных требований по уплате долга кредиторам и выполнить обязательства перед бюджетом.

К должнику арбитражный суд может утвердить следующие процедуры:

1. реорганизационные (санационные);

2. ликвидационные;

3. мирные условия.

При установлении ликвидационных процедур создается ликвидационная комиссия, которая оценивает имущество ликвидируемого предприятия.

Средства, вырученные от продажи имущества предприятия используются в следующей очередности:

1. покрытие затрат, связанных с ведением дела о банкротстве и с работой ликвидационной комиссии, а так же требования кредиторов, обеспеченных залогом;

2. выполнение обязательств перед работниками предприятия-банкрота (за исключением возврата взносов в уставный фонд);

3. удовлетворение требований по государственным и местным налогам и неналоговым платежам в бюджет, требований органов государственного страхования и социального обеспечения;

4. удовлетворение требований кредиторов, не обеспеченные залогом;

5. удовлетворение требований работников по возврату их взносов в уставной фонд.

При недостаточности средств удовлетворяются претензии пропорционально каждой кредиторской сумме, в соответствии с группой очередности.

Остаточное имущество после удовлетворения претензий всех кредиторов используется в соответствии с решением собственника. Для прогнозирования банкротства предприятий используются различные модели. На практике чаще используются модели Э. Альтмана.

Пятифакторная модель Э. Альтмана имеет следующий вид:

С1 =1,2 х Х1 + 1,4 х Х2 + 3,3 х Х3 + 0,6 х Х4 + 0,999 х Х5, (11.3.)

Где, 1,2; 1,4; 3,3; 0,6; 0,999 – значения коэффициентов, найденные эмпирическим путем;

Х1, Х2, Х3, Х4, Х5 – показатели, полученные в результате расчета.

· X1 –отношение рабочего капитала к сумме всех активов предприятия;

· X2 – уровень рентабельности капитала;

· Х3 – уровень доходности активов;

· Х4 – коэффициент соотношения собственного и заемного капитала;

· Х5 – оборачиваемость активов.

Если полученный результат меньше 1,8 – вероятность банкротства предприятия очень велика; если С1 находится в пределах от 1,9 до 2,7 – вероятность банкротства – средняя; если С1 в пределах от 2,8 до 2,9 – вероятность банкротства не велика; если С1 выше 3,0 – вероятность банкротства незначительна.

Двухфакторная модель имеет следующий вид:

С2 = - 0,3877 + Кп х (-1,0736) + Кз х 0,0579 (11.4.)

Где, Кп – показатель текущей ликвидности (покрытия);

Кз – показатель удельного веса заемных средств в валюте баланса.

Если результат С2 оказывается отрицательным – вероятность банкротства невелика. Положительное значение С2 указывает на высокую вероятность банкротства.

РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА

1. Закон Украины "О предприятиях в Украине", К. – 1991.

2. Закон Украины "О предпринимательстве", К. – 1992.

3. Закон Украины "О банках и банковской деятельности", К. – 1991.

4. Закон Украины "О системе налогообложения", К. – 1997.

5. Закон Украины "О восстановлении платежеспособности должника или признание его банкротом", К. – 1999.

6. Закон Украины "О налоге на прибыль", К. – 1997.

7. Закон Украины "О налоге на добавленную стоимость", К. – 1997.

8. Закон Украины "О залоге", К. – 1992.

9. Бланк И.А. Управление финансовой стабилизацией предприятия. К, 2003.

10. Василин О.Д. Державні фінанси України. Навч. посібн. – К.: Вища шк., 1997.

11. Ефимова О.В. Финансовый анализ. – М., 1996.

12. Ковалева А.М. Финансы в управлении предприятием. М.: Финансы и статистика, 1995.

13. Суторміна В.М., Федосов В.М., Рязанова Н.С. Фінанси зарубіжних корпорацій. – К.: Либідь, 1993.

14. Фінанси підприємств. Под ред. А.М. Поддерьогина. К. – 1998(2000, 2002, 2004).

15. Финансовое планирование и контроль Под ред. М.А. Поукона и А.Х. Тейлора, М.: Инфра-М, 1996.

16. Финансы. Под ред А.М Ковалевой. М.: Финансы и статистика, – 1998.

17. Финансы. Под ред В.М Родионовой. М.: Финансы и статистика, – 1994.

18. Финансы. Денежное обращение. Кредит. Под ред. Л.А. Дробозиной. М.: Финансы. ЮНИТИ, – 1997.

19. Финансовое управление компанией. Под ред. Е.В. Кузнецовой. М.: Фонд "Правовая культура", 1996.

20. Финансы предприятий. Под ред Н.В Колчиной. М.: Финансы ЮНИТИ, – 2002.

21. А.Д. Шеремет, Р.С. Сайфулин Методика финансового анализа. М.: Инфра-М., – 1995.

Похожие работы

... фондового рынка; 8. взаимоотношения с бюджетной системой; 9. определение государственных гарантий. 5. Отраслевые особенности организации финансов. Каждую отрасль отличают определенные технологические особенности ,оказывающие воздействие на денежные потоки предприятий отрасли (непрерывность или цикличность,обьем денежных средств,полнота и размеры денежных потоков). Сейчас в рыночных условиях ...

... менеджмента фирмы и научно обоснованных методов их реализации, но и научных знаний общих закономерностей развития рыночной экономики. 2 Анализ эффективности управления финансами предприятия (на примере ОАО «Нефтекамск-Лада-Сервис») 2.1 Краткая характеристика финансово хозяйственной деятельности ОАО «Нефтекамск-Лада-Сервис» Под финансовым состоянием предприятия понимается способность ...

... бухгалтерской (финансовой) отчетности предприятий и соответствия совершенных ими финансовых и хозяйственных операций действующему законодательству. Основные принципы организации финансов предприятий. 1). Принцип полной самостоятельности. Самостоятельность в использовании собственных и приравненных к ним средств, благодаря чему обеспечивается необходимая маневренность ресурсов, которая ...

... образуют финансовые резервы, необходимые для их финансовой устойчивости.[10,c84]. 2.5. Принцип сочетания финансового планирования и коммерческого расчета Важным принципом организации финансов предприятий является сочетание финансового планирования и коммерческого расчета. Имеются точки зрения о том, что коммерческий расчет несовместим с планированием финансов. Однако в мировой и ...

0 комментариев