Навигация

Характеристика имущества предприятия и источников его приобретения

2. Характеристика имущества предприятия и источников его приобретения

Любое предприятие для осуществления хозяйственной деятельности

должно располагать определенным имуществом. Имущество во всех видах, принадлежащее предприятию, называется его активами.

Активы представляют собой в стоимостном выражении все имеющиеся у хозяйствующего субъекта материальные, нематериальные и денежные ценности и имущественные права с точки зрения их состава и размещения или инвестирования.

Активы предприятия подразделяются в зависимости от характера участия в хозяйственном процессе и скорости оборачиваемости на внеоборотные (основной капитал) и оборотные (оборотный капитал).

В составе внеоборотных активов выделяют: основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенные капитальные вложения и прочие виды внеоборотных активов.

Оборотные активы представляют собой совокупность имущественных ценностей предприятия, обслуживающих хозяйственный процесс и полностью потребляемых в течение одного производственного цикла.

Оборотные активы подразделяют на две составляющие: материальные оборотные средства и нематериальные оборотные средства.

Любое предприятие нуждается в источниках средств, чтобы финансировать свою деятельность.

Пассивы отражают источники образования средств, их назначение, принадлежность и обязательства по платежам (собственные, приравненные к собственным, займы и т.д.).

В данной контрольной работе стоимость имущества рассчитывают, исходя из заданной взаимосвязи выручки и имущества, обеспечивающей определенный уровень оборачиваемости имущества предприятия.

Рассчитаем стоимость имущества и дадим его характеристику, исходя из полученного задания:

ИМ=ВР/Кт (2.1)

ИМ=4100000/1,03=3980582,52

По результатам вычислений составим баланс (табл. 2.1).

Определим сумму собственного оборотного капитала, т.е. из собственного капитала (1П) вычтем внеоборотные активы (1А), получаем:СОБК=1П-1А=1990291,26-2069902,91= -79611,65грн (2.2)

Определим коэффициент маневренности собственного капитала по

формуле:

![]() СОБК/СК (2.3)

СОБК/СК (2.3)

Получаем:

![]() -79611,65/1990291,26*100=-4%

-79611,65/1990291,26*100=-4%

1) Показатель коэффициента маневренности рабочего капитала

нормируется на каждом конкретном предприятии, где разрабатываются нормативы для запасов, и вычисляется по формуле:

![]() Запасы/СОБК (2.4)

Запасы/СОБК (2.4)

![]() 736407,76/-79611,65=-9,25

736407,76/-79611,65=-9,25

2) Определяем коэффициент износа оборудования по формуле:

Ки=И/ОСперв (2.5)

где И – сумма износа;

ОСперв – первоначальная стоимость основных средств.

Ки=1592233/3662135,92*100=43,5%

Определим коэффициент годности:

Кг=100-Ки=100-43,5=56,5% (2.6)

5) Определим коэффициент реальной стоимости основных средств

в составе имущества:

![]() ОСост/ИМ=2069902,91/3980582,52 =0,52 (2.7)

ОСост/ИМ=2069902,91/3980582,52 =0,52 (2.7)

6) Коэффициент иммобилизации показывает, во сколько раз

собственный капитал превышает внеоборотные активы:

Киммоб=СК/ВНА=1990291,26/2069902,91=0,96 (2.8)

Коэффициент, обратный коэффициенту иммобилизации помогает

оценить структуру финансирования:

К*иммоб=ВНА/СК=2069902,91/1990291,26=1,04 (2.9)

7) Вычислим коэффициент долгов. Для этого нам необходимо найти

значение заемного капитала (долгосрочные обязательства +текущие обязательства):

ЗК=3П+4П=398058,25+1194174,75=1592233,009

Кд=ЗК/СК=1592233,009/1990291,26=0,8 (2.10)

8) Коэффициент финансовой устойчивости, обратный коэффициенту

долгов, находим по формуле:

КФУ.=СК/ЗК=1990291,26/1592233,009=1,25 (2.11)

Коэффициент финансовой устойчивости показывает, какую часть

заемных средств предприятие может погасить, мобилизовав собственный капитал. Чем выше уровень КФУ., тем устойчивее финансовое положение предприятия и тем больше шансов у предприятия сохранить завоеванные позиции по самофинансированию. Но при этом всегда необходимо учитывать, что с ростом КФУ. все дороже становятся собственные средства предприятия. Поэтому задача финансового менеджера - найти оптимальную величину коэффициента финансовой устойчивости для каждого конкретного предприятия, чтобы максимально удешевить стоимость собственных средств и не утратить завоеванных финансовых позиций.

Похожие работы

... фондового рынка; 8. взаимоотношения с бюджетной системой; 9. определение государственных гарантий. 5. Отраслевые особенности организации финансов. Каждую отрасль отличают определенные технологические особенности ,оказывающие воздействие на денежные потоки предприятий отрасли (непрерывность или цикличность,обьем денежных средств,полнота и размеры денежных потоков). Сейчас в рыночных условиях ...

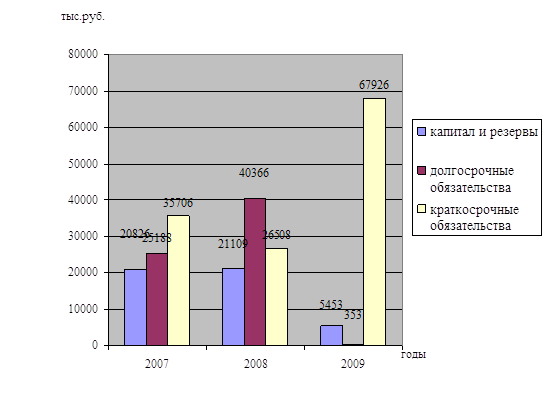

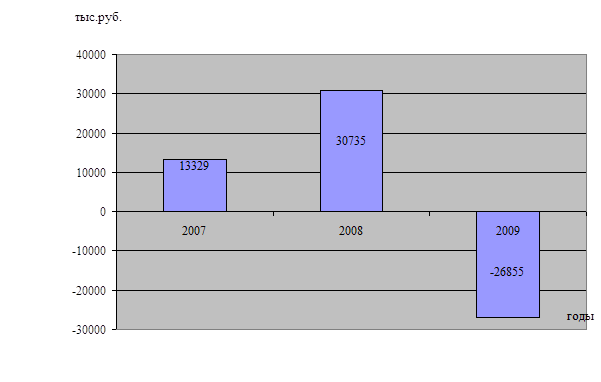

... менеджмента фирмы и научно обоснованных методов их реализации, но и научных знаний общих закономерностей развития рыночной экономики. 2 Анализ эффективности управления финансами предприятия (на примере ОАО «Нефтекамск-Лада-Сервис») 2.1 Краткая характеристика финансово хозяйственной деятельности ОАО «Нефтекамск-Лада-Сервис» Под финансовым состоянием предприятия понимается способность ...

... бухгалтерской (финансовой) отчетности предприятий и соответствия совершенных ими финансовых и хозяйственных операций действующему законодательству. Основные принципы организации финансов предприятий. 1). Принцип полной самостоятельности. Самостоятельность в использовании собственных и приравненных к ним средств, благодаря чему обеспечивается необходимая маневренность ресурсов, которая ...

... образуют финансовые резервы, необходимые для их финансовой устойчивости.[10,c84]. 2.5. Принцип сочетания финансового планирования и коммерческого расчета Важным принципом организации финансов предприятий является сочетание финансового планирования и коммерческого расчета. Имеются точки зрения о том, что коммерческий расчет несовместим с планированием финансов. Однако в мировой и ...

0 комментариев