Навигация

РОЛЬ АНАЛІЗУ ФІНАНСОВОГО СТАНУ ТА ЙОГО ВПЛИВ НА ЕФЕКТИВНУ ДІЯЛЬНІСТЬ ПІДПРИЄМСТВА

1. РОЛЬ АНАЛІЗУ ФІНАНСОВОГО СТАНУ ТА ЙОГО ВПЛИВ НА ЕФЕКТИВНУ ДІЯЛЬНІСТЬ ПІДПРИЄМСТВА

У сучасних умовах кожне підприємство повинно чітко орієнтуватись у складному лабіринті ринкових відносин, правильно оцінювати виробничий та економічний потенціал, стратегію подальшого розвитку, фінансовий стан як свого підприємства, так і підприємств-партнерів.

Під фінансовим станом підприємства розуміють ступінь забезпеченості підприємства необхідними фінансовими ресурсами для здійснення ефективної господарської діяльності та своєчасного проведення господарської діяльності та своєчасного проведення грошових розрахунків за своїми зобов'язаннями [34, с. 302].

Фінансовий стан підприємств залежить від результатів його виробничої, комерційної та фінансово-господарської діяльності. Тому на нього впливають усі ці види діяльності підприємства. Передовсім на фінансовому стані підприємства позитивно позначаються безперебійний випуск і реалізація високоякісної продукції.

Як правило, що вищі показники обсягу виробництва і реалізації продукції, робіт, послуг і нижча їх собівартість, то вища прибутковість підприємства, що позитивно впливає на його фінансовий стан.

Неритмічність виробничих процесів, погіршання якості продукції, труднощі з її реалізацією призводять до зменшення надходження коштів на рахунки підприємства, в результаті чого погіршується його платоспроможність.

Існує і зворотний зв'язок, оскільки брак коштів може призвести до перебоїв у забезпеченні матеріальними ресурсами, а отже у виробничому процесі.

Фінансова діяльність підприємства має бути спрямована на забезпечення систематичного надходження й ефективного використання фінансових ресурсів, дотримання розрахункової і кредитної дисципліни, досягнення раціонального співвідношення власних і залучених коштів, фінансової стійкості з метою ефективного функціонування підприємства.

Саме цим зумовлюється необхідність і практична значущість систематичної оцінки фінансового стану підприємства, якій належить суттєва роль у забезпеченні його стабільного фінансового стану.

Фінансовий аналіз (від грецьк. розклад, розчленування) – це метод оцінювання і прогнозування фінансового стану підприємства [23, с. 3]. Як метод дослідження аналіз полягає в розчленуванні цілого на складові. Протилежне поняття – синтез (від грецьк. з’єднання, складання) – це метод вивчення предмета в цілісності, єдності та взаємозв’язку його частин. Зв’язок “аналіз-синтез” притаманний будь-якому науковому дослідженню. Особливе значення він має в економічних дослідженнях як на макро-, так і на мікрорівні.

Мета фінансового аналізу – інформаційне забезпечування прийняття рішень, на які істотно впливають фактичні або прогнозні дані про фінансовий стан підприємства. Ідеться про отримання відносно невеликої кількості ключових, найінформативніших параметрів, що об’єктивно, всебічно характеризують фінансовий стан підприємства (платоспроможність, фінансову стійкість, незалежність, рентабельність діяльності, імовірність банкрутства тощо).

Оцінювання фінансового стану підприємства становить інтерес для широкого кола суб’єктів ринку :

- підприємства, яке хоче знати неупереджену думку про свою діяльність і розробити заходи щодо її поліпшення ;

- акціонерів, що вклали свої кошти у власний капітал підприємства, цікавить стабільність його фінансового стану і прогнози стабільності на майбутнє. Окрім того, їх цікавить рентабельність підприємницької діяльності та політика керівництва щодо виплати дивідендів ;

- інвесторів, зацікавлених в ефективності та прийнятній ризикованості інвестування своїх коштів ;

- кредиторів і постачальників, які бажають впевнитись у платоспроможності підприємства ;

- партнерів по бізнесу, які прагнуть встановити з підприємством стабільні і надійні ділові відносини (постачальники, споживачі, транспортувальники, страхові компанії та ін.);

- сторонніх щодо підприємства структур (так, Державна податкова адміністрація бажає впевнитись у спроможності підприємства сплачувати податки, профспілки – у стабільності зайнятості працівників і здатності своєчасно виплачувати заробітну плату, благодійні організації – у потенційній спроможності підприємства допомагати ) [23, с. 3] .

Таким чином, перелік перерахованих груп користувачів фінансового аналізу показує, що він потрібний всім учасникам економічного процесу.

1.1 Види, завдання та інформаційна база аналізу фінансового стану підприємства

Аналіз фінансового стану — це частина загального аналізу господарської діяльності підприємства, який складається з двох взаємозв'язаних розділів: фінансового та управлінського аналізу.

Розподіл аналізу на фінансовий та управлінський зумовлений розподілом системи бухгалтерського обліку, яка склалася на практиці, на фінансовий та управлінський облік. Це ж породжує поділ аналізу на зовнішній та внутрішній. Такий поділ аналізу для самого підприємства є декілька умовним, тому що внутрішній аналіз може розглядатися як продовження зовнішнього аналізу і навпаки. В інтересах справи обидва види аналізу доповнюють один одного основною інформацією.

Фінансовий аналіз, який основується на даних лише бухгалтерської звітності, придбаває характер зовнішнього аналізу, тобто аналізу, який проводиться за межами підприємства зацікавленими контрагентами, власниками або державними органами. Аналіз на основі лише звітних даних містить доволі обмежену частину інформації про діяльність підприємства і не дозволяє розкрити всіх секретів фірми. Обидва види аналізу взаємозв'язані, мають спільну інформаційну базу (риc. 1.1) [35, с. 284].

|

|

![]()

![]()

![]()

| Фінансовий аналіз | Управлінський аналіз |

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

| Зовнішній фінансовий аналіз за даними публічної фінансової (бухгалтерської) звітності | Внутрішньо- господарський аналіз за даними бухгалтерсь- кого обліку та звітності | Внутрішньо- господарський аналіз за даними управлінського обліку |

Рисунок 1.1 Місце фінансового аналізу у загальній системі аналізу господарської діяльності підприємства

Особливостями зовнішнього фінансового аналізу є:

—орієнтація аналізу на публічну, зовнішню звітність підприємства;

— множинність об'єктів-користувачів;

—різноманітність цілей і інтересів суб'єктів аналізу;

—максимальна відкритість результатів аналізу для користувачів.

Основним змістом зовнішнього фінансового аналізу, який здійснюється партнерами підприємства, контролюючими органами на основі даних публічної фінансової звітності, є:

— аналіз абсолютних показників прибутку;

— аналіз показників рентабельності,

—аналіз фінансового стану, фінансової стійкості, стабільності підприємства, його платоспроможності та ліквідності балансу;

— аналіз ефективності використання залученого капіталу;

—економічна діагностика фінансового стану підприємства.

На відміну від внутрішнього, відповідні складові зовнішнього аналізу більш формалізовані та менш деталізовані.

Внутрішньогосподарський аналіз виконується для керівників підприємства, а також їхніх функціональних та лінійних підрозділів.

Результати цього аналізу використовуються для планування, контролю та прогнозування фінансового стану підприємства. Його мета – встановлювати планомірне надходження грошових коштів і розмістити власні та позичені кошти таким чином, щоб забезпечити нормальне функціонування підприємства, одержання максимального прибутку і запобігти банкрутству.

Успішна діяльність підприємства в умовах ринку значною мірою залежить від того, наскільки точно і безпомилково воно обиратиме собі ділових партнерів.

Основним змістом внутрішнього (традиційного) аналізу фінансового стану підприємства є:

— аналіз майна (капіталу) підприємства;

— аналіз фінансової стійкості та стабільності підприємства;

— оцінка ділової активності підприємства;

— аналіз динаміки прибутку та рентабельності підприємства факторів, що на них впливають;

— аналіз кредитоспроможності підприємства;

— оцінка використання майна та вкладеного капіталу;

— аналіз власних фінансових ресурсів;

— аналіз ліквідності та платоспроможності підприємства;

— аналіз самоокупності підприємства.

Основні відмінності між зовнішнім та внутрішнім аналізами ілюструє таблиця 1.1 [23, с. 5].

Таблиця 1.1

Ознака видів фінансового аналізу

| Ознака | Фінансовий аналіз | ||

| Зовнішній | Внутрішній |

| |

| Інформаційна база аналізу | Фінансова звітність (публічна) | Бухгалтерський управлінський облік та звітність | |

| Рівень регламентації правил | Держава | Підприємство | |

| Суб’єкти аналізу (користувачі) | Підприємство і його прямі та непрямі ділові партнери | Підприємство | |

| Відкритість результатів аналізу | Відкриті | Комерційна таємниця | |

Головною метою аналізу фінансового стану є своєчасне виявлення та усунення недоліків у фінансовій діяльності підприємства і пошук резервів зміцнення фінансового стану підприємства та його платоспроможності.

При цьому першочерговими завданнями аналізу є:

• загальна оцінка фінансового стану та чинників, що його зумовлюють;

• вивчення відповідності між коштами та джерелами, раціональності їх розміщення та ефективності використання;

• визначення причинно-наслідкових зв'язків між різними показниками виробничої, комерційної та фінансової діяльності і на основі цього оцінка виконання плану щодо надходження фінансових ресурсів та їх використання з позицій зміцнення фінансового стану підприємства;

• дотримання фінансової, розрахункової та кредитної дисципліни;

• визначення ліквідності та фінансової стабільності підприємства;

• аналіз ділової активності підприємства та його становища на ринку цінних паперів;

• прогнозування можливих фінансових результатів, економічної рентабельності, виходячи з реальних умов господарської діяльності й наявності власних і залучених коштів, розробка моделей фінансового стану при різних варіантах використання ресурсів;

• розробка конкретних заходів, спрямованих на більш ефективне використання фінансових ресурсів і зміцнення фінансового стану підприємства [33, с.280].

За результатами аналізу розробляються заходи поліпшення фінансового стану підприємства.

Залежно від змісту і завдань аналізу використовують такі основні інформаційні джерела: фінансову звітність; статистичну звітність; дані внутрішньогосподарського (управлінського) бухгалтерського обліку; дані з облікової документації (вибіркові дані); експертні оцінки.

Інформаційною базою для оцінювання фінансового стану підприємства є дані:

1) балансу (форма № 1);

2) звіту про фінансові результати (форма № 2);

3) звіту про рух грошових коштів (форма № 3);

4) звіту про власний капітал (форма № 4);

5) дані статистичної звітності та оперативні дані.

Інформацію, яка використовується для аналізу фінансового стану підприємств, за доступністю можна поділити на відкриту та закриту (таємну). Інформація, яка міститься в бухгалтерській статистичній звітності, виходить за межі підприємства, а отже є відкритою.

Кожне підприємство розробляє свої планові та прогнозні показники, норми, нормативи, тарифи ти ліміти, систему їх оцінки та регулювання фінансової діяльності. Ця інформація становить комерційну таємницю, а іноді й “ноу-хау”. Відповідно до чинного законодавства України підприємство має право тримати таку інформацію в секреті. Перелік її визначає керівник підприємства.

Мета складання фінансової звітності – надати користувачам повну, правдиву, та неупереджену інформацію про фінансовий стан, результати діяльності та рух коштів підприємства для прийняття рішень.

Фінансова звітність забезпечує такі інформаційні потреби користувачів:

- щодо придбання, продажу цінних паперів та володіння ними;

- участі в капіталі підприємства;

- оцінювання якості управління;

- оцінювання здатності підприємства своєчасно виконувати свої зобов’язання;

- забезпеченості зобов’язань підприємства;

- визначення суми дивідендів, що підлягають розподілу;

- регулювання діяльності підприємства;

- прийняття інших рішень.

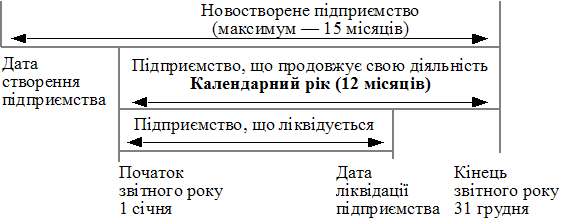

Загальні вимоги до фінансової звітності викладено в положенні (стандарті) бухгалтерського обліку 1 (П(С)БО 1), затвердженому наказом Міністерства фінансів України від 31.03.99 №87 [13]. Дане положення визначає:

1) мету фінансових звітів;

2) їх склад;

3) звітний період;

4)якісні характеристики та принципи, якими слід керуватися під час складання фінансових звітів;

5) вимоги до розкриття інформації у фінансових звітах.

П(С)БО 1 треба застосовувати за підготовки й надання фінансових звітів підприємствами, організаціями, установами та іншими юридичними особами усіх форм власності (крім банків і бюджетних установ).

Бухгалтерський баланс – це звіт про фінансовий стан, який складається з активу та пасиву і свідчить про те, як на певний час розподілено активи та пасиви і як саме здійснюється фінансування активів за допомогою власного та залученого капіталу [14].

Звіт про фінансові результати відображає ефективність (неефективність) діяльності підприємства за певний період. Якщо баланс відображає фінансовий стан підприємства на конкретну дату, то звіт про прибутки та доходи дає картину фінансових результатів за відповідний період (квартал, півріччя, 9 місяців, рік) [15].

У звіті про фінансові результати наводяться дані про дохід (виручку) від реалізації продукції (товарів, робіт, послуг); інші операційні доходи; фінансові результати від операційної діяльності (прибуток чи збиток); дохід від участі в капіталі; інші доходи та фінансові доходи; фінансові результати від звичайної діяльності до оподаткування (прибуток чи збиток); фінансові результати від звичайної діяльності (прибуток чи збиток); надзвичайні доходи чи витрати; чисті прибуток чи збиток.

Звіт про рух грошових коштів відображає надходження та витрачання коштів у звітному періоді за операційним, інвестиційним і фінансовим напрямками діяльності підприємства [16].

У звіті про власний капітал відбиваються зміни у складі власного капіталу протягом звітного періоду [17].

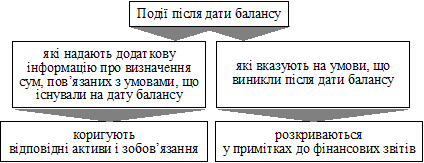

Примітки до звітів – сукупність показників і пояснень, які забезпечують деталізацію та обґрунтованість статей фінансових звітів, розкривають іншу інформацію.

Фінансова звітність підприємств містить також іншу інформацію щодо стану фінансів підприємств. На основі аналізу звітних даних визначаються основні тенденції формування й використання фінансових ресурсів підприємства, причини змін, що сталися, сильні та слабкі сторони підприємства та резерви поліпшення фінансового стану підприємства у перспективі.

Фінансова звітність має задовольняти потреби користувачів, які не можуть вимагати звітів, складених з урахуванням їх конкретних інформаційних потреб.

За даними фінансової звітності розраховують сукупність аналітичних показників і на їх основі – узагальнюючі показники фінансового стану підприємств.

Дані зі стандартних обов’язкових форм державної статистичної звітності, що затверджуються Держкомстатом України, можна використовувати для аналізу фінансового стану підприємств народного господарства, дослідження кількісних залежностей фінансових аналітичних показників на макрорівні.

Так, форма №1 “Підприємництво”, яка має назву “Звіт про основні показники діяльності підприємства за рік” містить такі необхідні для фінансового аналізу дані: обсяг виробленої і реалізованої продукції в поточних цінах; витрати на виробництво продукції; структура запасів; валові інвестиції в основний капітал та у невироблені активи, здійснені у звітному році; витрати підприємства на інновації та інформатизацію.

До аналізу майнового стану підприємства залучаються дані з форми №11-ОЗ статистичної звітності “Звіт про наявність та рух основних засобів, амортизацію (знос)”.

Дані внутрішньогосподарського (управлінського) бухгалтерського обліку надаються керівництву підприємства для прийняття відповідних рішень щодо витрат: за видами виробів (послуг, робіт); за місцями виникнення (виробничі підрозділи); за класифікаційними ознаками (постійні та змінні); за калькуляційними статтями; за економічними елементами; за періодами тощо.

Похожие работы

... бухгалтерський баланс підприємства (форма №1). Співвідношення між окремими групами активів і пасивів балансу мають важливе економічне значення і використовуються для оцінки і діагностики фінансового стану підприємства. Це співвідношення можна розглянути у різних аспектах, але основними показниками з отриманих будуть ті, що характеризують ступінь заборгованості, ліквідності та активності підприє ...

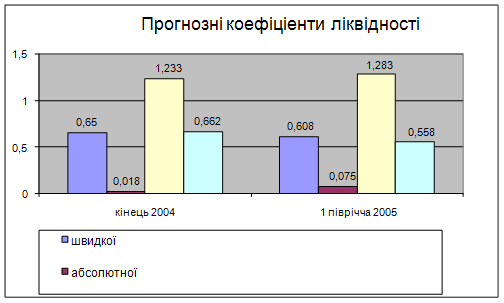

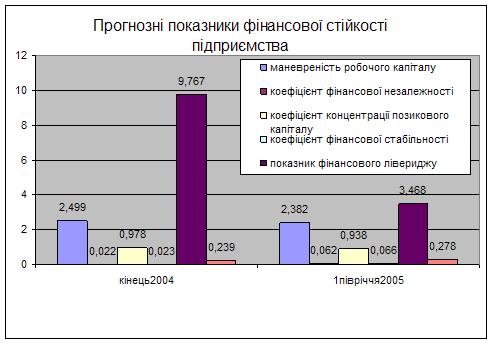

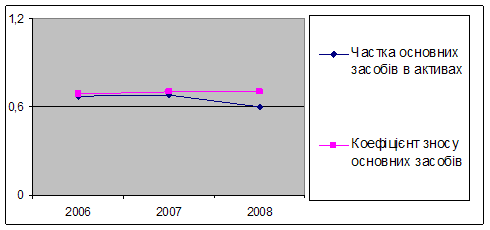

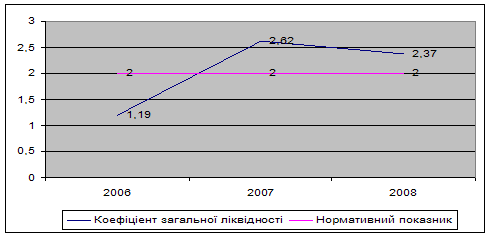

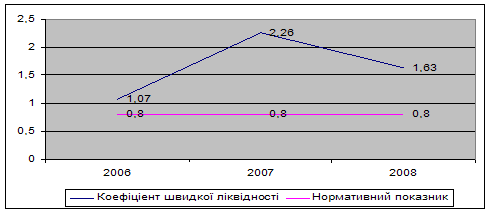

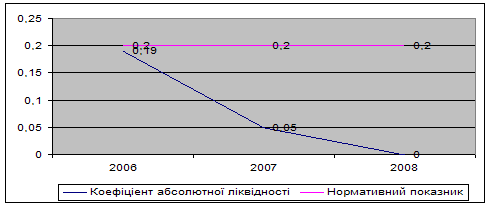

... інь розвитку фінансового ринку, страхової справи й зовнішньоекономічних зв‘язків, використання порівняльних й абсолютних переваг міжнародного поділу праці. 49 2.3. Оцінка фінансового стану ВАТ “Чернігівський інструментальний завод ” Оцінка фінансового стану підприємства в умовах ринкових відносин особливо важлива для вирішення конкуренції і фінансової стабільності, надійності підприємства як ...

... одом. Вертикальний аналіз (структурний) - визначення структури підсумкових фінансових показників, із виявленням впливу кожної позиції звітності на результат у цілому [4]. Традиційна практика аналізу фінансового стану підприємства опрацювала певні прийоми й методи його здійснення. Можна виділити шість основних прийомів аналізу: горизонтальний (часовий) аналіз, вертикальний (структурний) аналіз, ...

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

0 комментариев