Навигация

Оцінка ділової активності підприємства

2.5 Оцінка ділової активності підприємства

Ділова активність підприємства проявляється в динамічності його розвитку, досягненні поставлених цілей, ефективному використанні економічного потенціалу, розширенні ринків збуту.

Ділову активність можна оцінити на якісному і кількісному рівні.

Для оцінки рівня ефективності використання ресурсів підприємства, як правило, використовують різні показники обіговості. Ці показники мають важливе значення для оцінки фінансового положення підприємства, оскільки швидкість обігу засобів спричиняє безпосередній вплив на платоспроможність фірми, а також може відображати підвищення виробничо-технічного потенціалу фірми. Прискорення обороту коштів при інших рівних умовах відображає підвищення виробничо-технічного потенціалу підприємства.

Використовують такі показники ділової активності підприємства.

Коефіцієнт обіговості активів – показує скільки отримано чистої виручки від реалізації на одиницю коштів, інвестованих в активи.

Позитивною є тенденція до збільшення цього показника.

| Цей показник розраховується за формулою (2.32) | |||

| Коа = | чиста виручка від реалізації продукції / активи | = | (2.32) |

| = |

| ||

| 2002 | Коа | = | 449,8 / 250,6 = 1,795 |

| 2003 | Коа | = | 545,2 / 255 = 2,138 |

| 2004 | Коа | = | 343,1 / 269,9 = 1,271 |

Фондовіддача – характеризує скільки виручки припадає на одиницю основних виробничих фондів.

Позитивною є тенденція до збільшення цього показника. Проте зберігається закономірність: чим вище фондовіддача, тим нижче витрати.

| Цей показник розраховується за формулою (2.33) | |||

| Фо.ф. = | чиста виручка від реалізації продукції / основні виробничі фонди | = | (2.33) |

| = |

| ||

| 2002 | Фо.ф. | = | 449,8 / 13,5 = 34,336 |

| 2003 | Фо.ф. | = | 545,2 / 12,7 = 42,761 |

| 2004 | Фо.ф. | = | 343,1 / 12,8 = 26,805 |

Коефіцієнт оборотності запасів – характеризує кількість оборотів коштів інвестованих у запаси.

Позитивною є тенденція до збільшення цього показника.

| Цей показник розраховується за формулою (2.34) | |||

| Ко.з. = | собівартість реалізації / середньорічна вартість запасів | = | (2.34) |

| = |

| ||

| 2002 | Ко.з. | = | 358,8 / 0,5 * 50,2 = 6,43 |

| 2003 | Ко.з. | = | 431,5 / 0,5 * 61,4 = 4,76 |

| 2004 | Ко.з. | = | 275,3 / 0,5 * 119,7 = 2,3 |

Період одного обороту запасів (дн.) – характеризує період, протягом якого запаси трансформуються в кошти.

Позитивною є тенденція до зменшення цього показника, якщо це не перешкоджає нормальному процесу діяльності підприємства, не загрожує дефіцитом матеріальних ресурсів.

| Цей показник розраховується за формулою (2.35) | ||||||||

| Чз = | 360 / Ко.з. | (2.35) | ||||||

| 2002 | Чз | = | 360 / 6,43 = 55,98 |

| |||

| 2003 | Чз | = | 360 / 4,76 = 75,546 |

| |||

| 2004 | Чз | = | 360 / 2,3 = 156,527 |

| |||

Коефіцієнт оборотності дебіторської заборгованості – характеризує у скільки разів виручка перевищує середню дебіторську заборгованість.

Позитивною є тенденція до збільшення цього показника.

| Цей показник розраховується за формулою (2.36) | |||

| Кд.з. = | чиста виручка від реалізації продукції / середньорічна вартість чистої дебіторської заборгованості | = | (2.36) |

| = |

| ||

| 2002 | Кд.з. | = | 449,8 / 0,5 * 379,7 = 2,590 |

| 2003 | Кд.з. | = | 545,2 / 0,5 * 300,2 = 3,632 |

| 2004 | Кд.з. | = | 343,1 / 0,5 * 282 = 2,643 |

Період погашення дебіторської заборгованості (дн) – характеризує середній період інкасації дебіторської заборгованості, тобто період її погашення.

Позитивною є тенденція до зменшення цього показника, в період інфляції, і навпаки, збільшення, якщо додаткова вартість коштів компенсується додатковим прибутком від збільшення обсягів реалізації продукції.

| Цей показник розраховується за формулою (2.37) | ||||||||

| Чд.з = | 360 / Чд.з | (2.37) | ||||||

| 2002 | Чд.з | = | 360 / 2,59 = 138,9 |

| |||

| 2003 | Чд.з | = | 360 / 3,632 = 99,1 |

| |||

| 2004 | Чд.з | = | 360 / 2,643 = 136,1 |

| |||

Коефіцієнт оборотності кредиторської заборгованості – показує скільки оборотів потрібно підприємству для оплати наявної заборгованості.

Позитивною є тенденція до зменшення цього показника.

| Цей показник розраховується за формулою (2.38) | |||

| Кк.з. = | собівартість реалізації / середньорічна вартість чистої кредиторської заборгованості | = | (2.38) |

| = |

| ||

| 2002 | Кк.з. | = | 358,8 / 0,5 * 366,7 = 1,957 |

| 2003 | Кк.з. | = | 431,5 / 0,5 * 382,6 = 2,256 |

| 2004 | Кк.з. | = | 275,3 / 0,5 * 390,6 = 1,41 |

Тривалість операційного циклу – показує скільки в середньому днів необхідно для виробництва, продажу і оплати продукції підприємства, тобто на протязі якого періоду грошові кошти зв‘язані в запасах.

Позитивною є тенденція до зменшення цього показника.

| Цей показник розраховується за формулою (2.39) | |||||||

| Чо.ц. = | Чз + Чд.з | (2.39) | |||||

| 2002 | Чо.ц | = | 58,57 |

| ||

| 2003 | Чо.ц | = | 79,17 |

| ||

| 2004 | Чо.ц | = | 159,17 |

| ||

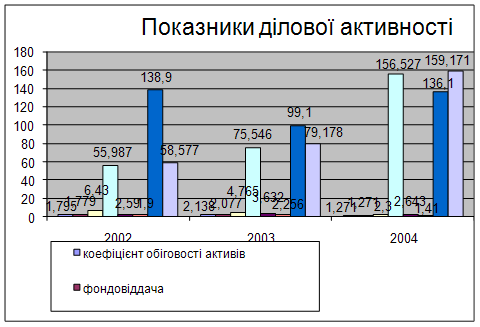

Результати розрахунків показників ділової активності наведені у таблиці 2.8.(рис. 2.3)

Таблиця 2.8.

Показники ділової активності

| 2002 | 2003 | 2004 | ||

| коефіцієнт обіговості активів | Коа | 1,795 | 2,138 | 1,271 |

| фондовіддача | Фо.ф. | 1,779 | 2,077 | 1,271 |

| коефіцієнт оборотності запасів | Ко.з. | 6,430 | 4,765 | 2,300 |

| період одного обороту запасів (дн.) | Чз | 55,987 | 75,546 | 156,527 |

| коефіцієнт оборотності дебіторської заборгованості | Кд.з. | 2,590 | 3,632 | 2,643 |

| коефіцієнт оборотності кредиторської заборгованості | Ккд | 1,957 | 2,256 | 1,410 |

| період погашення дебіторської заборгованості (дн) | Чд.з. | 138,9 | 99,1 | 136,1 |

| період операційного циклу | Чо.ц. | 58,577 | 79,178 | 159,171 |

За результатами розрахунків показників ділової активності можна зробити висновок, що загалом підприємство можна визнати таким, що має низький рівень ділової активності.

Рисунок 2.3 Показники ділової активності

Слід відмітити, що умовно кращою можна назвати діяльність підприємства у 2002 році, так як майже усі показники за це період кращі, ніж у попередній та наступний. Що стосується обіговості активів, то якщо за станом 2003 року можна було говорити про покращення результатів, то за станом 2004 року ситуація погіршилася. У порівнянні з попереднім періодом ситуація погіршилась майже на 40%, таким чином за станом 2004 року від 1 одиниці коштів, інвестованих у активи підприємство має 1,2 чистої виручки від реалізаціїї. Для порівняння на кінець 2003 року цей показник становив 2,1. Також має міяце негативне явище зниження фондовіддачі, майже на 37%. Оборотність запасів також знижується, що свідчить про недостатній рівень діяльності із запасами. Так період одного обороту запасів (дн.) за станом 2004 року становить 156 днів, на відміну від 75 днів за станом на кінець 2003 року. Як видно із форми №1, підприємство має досить велику дебіторську заборгованість за товари, але разом з тим за станом 2004 року виручка у 2,6 рази перевищує середню дебіторську заборгованість, доті як у 2003 року цей показника становив 3,6. це свідчить про те, що період інкасації дебіторської заборгованості за станом 2004 року становив 136 днів на відміну від 99 днів за станом на кінець 2003 року. Загалом має місце негативна тенденція щодо збільшення періоду операційного циклу на підприємстві. Так за станом 2004 року він становив 159 днів на відміну 58 днів за станом 2003 року і 79 днів за станом на кінець 2003 року.

Проведений аналіз показникув фінансового стану свідчать про необхідність розробки заходів, щодо покарщення фінансового стану підприємства ТОВ „Андор”.

Похожие работы

... бухгалтерський баланс підприємства (форма №1). Співвідношення між окремими групами активів і пасивів балансу мають важливе економічне значення і використовуються для оцінки і діагностики фінансового стану підприємства. Це співвідношення можна розглянути у різних аспектах, але основними показниками з отриманих будуть ті, що характеризують ступінь заборгованості, ліквідності та активності підприє ...

... інь розвитку фінансового ринку, страхової справи й зовнішньоекономічних зв‘язків, використання порівняльних й абсолютних переваг міжнародного поділу праці. 49 2.3. Оцінка фінансового стану ВАТ “Чернігівський інструментальний завод ” Оцінка фінансового стану підприємства в умовах ринкових відносин особливо важлива для вирішення конкуренції і фінансової стабільності, надійності підприємства як ...

... одом. Вертикальний аналіз (структурний) - визначення структури підсумкових фінансових показників, із виявленням впливу кожної позиції звітності на результат у цілому [4]. Традиційна практика аналізу фінансового стану підприємства опрацювала певні прийоми й методи його здійснення. Можна виділити шість основних прийомів аналізу: горизонтальний (часовий) аналіз, вертикальний (структурний) аналіз, ...

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

0 комментариев