Навигация

Динамика финансовых показателей

1.2.3. Динамика финансовых показателей

Основные финансовые показатели и их изменение представлено в таблице2.

Таблица 2.

Основные финансовые показатели деятельности предприятия и их изменение

| Наименование коэффициента | Норматив | 1 кв. | 2 кв. | 3 кв. |

| Оценка ликвидности и платежеспособности |

| |||

| Коэффициент общей ликвидности | 1-2 | 1,538 | 1,544 | 1,651 |

| Коэффициент срочной ликвидности | 0,5-0,8 | 0,269 | 0,527 | 1,235 |

| Коэффициент абсолютной ликвидности | 0,2-0,25 | 0,00004 | 0,05149 | 0,00521 |

| Коэффициент первоклассных ликвидных средств | 0,0008 | 0,0190 | 0,2052 | |

| Коэффициент легко реализуемых активов | 0,161 | 0,177 | 0,312 | |

| Коэффициент средне реализуемых активов | 0,525 | 0,355 | 0,166 | |

| Коэффициент трудно реализуемых активов | 0,229 | 0,341 | 0,256 | |

| Чистый оборотный капитал | 3099 | 2420 | 8703 | |

| Оценка финансовой устойчивости | ||||

| Коэффициент собственности | 0,5-0,6 | 0,5 | 0,6 | 0,6 |

| Коэффициент финансовой зависимости | 1 | 0,9 | 0,6 | 0,7 |

| Коэффициент мобильности собственного капитала | 0,2-0,5 | 0,57 | 0,46 | 0,56 |

| Коэффициент обеспеченности оборотных средств собственными источниками | 0,1-0,5 | 0,42 | 0,51 | 0,47 |

| Оценка деловой активности | ||||

| Оборачиваемость активов (дн) | 120,5 | 154,4 | ||

| Оборачиваемость оборотных активов | 77,9 | 101,2 | ||

| Оборачиваемость собственного оборотного капитала | 35,6 | 48,9 | ||

| Оборачиваемость денежных средств и краткосрочных вложений | 1,2 | 23,8 | ||

| Оборачиваемости кредиторской задолженности (поставщики и подрядчики) (дн) | 28,96 | 14,49 | ||

| Оборачиваемость всей кредиторской задолженности | 52,5 | 67,9 | ||

| Оборачиваемость готовой продукции (дн) | 2,3 | 0,5 | ||

| Оборачиваемость материально-производственных запасов | 47,6 | 32,3 | ||

| Оборачиваемости дебиторской задолженности (дн) | 18,1 | 42,1 | ||

| Коэффициенты рентабельности | ||||

| Коэффициент рентабельности активов (за год) | 0,25 | 0,11 | 0,55 | |

| Коэффициент рентабельности реализации | -0,01 | 0,04 | 0,23 | |

| Коэффициент рентабельность собственного капитала (за год) | 0,25 | 0,18 | 0,92 | |

| Коэффициент рентабельности основной деятельности | 0,02 | 0,042 | 0,310 | |

| Коэффициент рентабельности оборотных активов | 0,16 | 0,83 | ||

| Коэффициент рентабельности собственных оборотных средств | 0,36 | 1,73 |

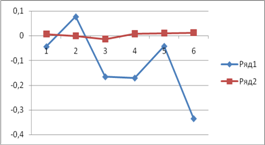

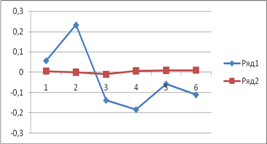

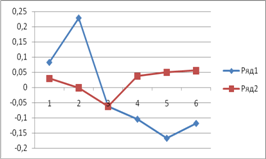

В течение рассматриваемых периодов коэффициент общей ликвидности был в пределах нормативного значения, что свидетельствует о том что предприятие обладает необходимыми ресурсами для погашения текущих обязательств т.е. о платежеспособности. Однако коэффициент абсолютной ликвидности на много ниже нормативного, что говорит о сдвиге ликвидности текущих активов в сторону средне и труднореализуемых активов.

О платежеспособности организации и укреплении её финансовой устойчивости свидетельствует также рост величины чистого оборотного капитала, которая к концу года составила 8703 т.р.

Значения коэффициентов мобильности собственного капитала в течение всего периода были выше нормативных. Это свидетельствует о том, что к концу 2 кв. 56 % собственных средств инвестированы в оборотные, а коэффициент обеспеченности оборотных средств собственными источниками свидетельствует о том, что 47 % оборотных средств финансируется за счет собственного капитала.

Таким образом, можно сделать вывод о ликвидности баланса организации, ее платежеспособности, финансовой независимости.

Важным является факт превышения оборачиваемости кредиторской задолженности над оборачиваемостью дебиторской задолженности. Это свидетельствует о налаженной системе реализации и расчетов со своими кредиторами, отсутствии кредитования поставщиков до инкассации дебиторской задолженности.

Снижение коэффициента оборачиваемости материально-производственных запасов свидетельствует об оптимизации закупочной политике, недопущении «пролеживания» сырья, материалов, ПКИ.

Об эффективности деятельности предприятия в рассматриваемые периоды времени свидетельствуют коэффициенты рентабельности. Так, например, коэффициент рентабельности основной деятельности вырос с 4,2 % до 31 %. Это говорит о повышении цен на производимую продукцию, что является следствием устойчивого платежеспособного спроса.

Похожие работы

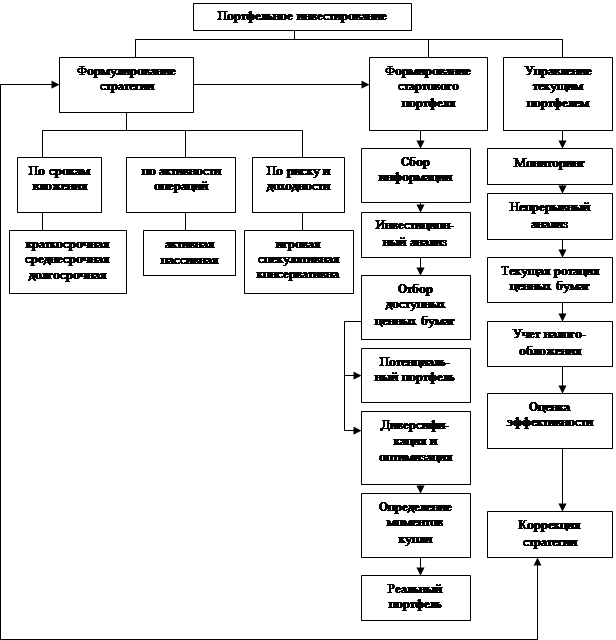

... в помещении соответствуют общепринятым нормам, работающему обеспечены комфорт и благоприятные условия труда. Заключение В данном дипломном проекте произведено формирование портфеля ценных бумаг акционерного коммерческого банка «Дорожник». Процесс формирования и оптимизации включал в себя следующие этапы: Исследован теоретический материал по инвестиционному процессу, ценным бумагам и портфелю ...

... образом, портфельные инвесторы будут иметь возможности скорректировать свои портфели в связи с изменением долей акций в индексе РИК. Заключение Проанализировав тему «Формирование портфеля ценных бумаг в зависимости от типа инвестора» можно сделать ряд выводов. В сложившейся мировой практике фондового рынка под инвестиционным портфелем понимается некая совокупность ценных бумаг, принадлежащих ...

... любому сигналу, он рискует прогореть на накладных расходах, ведь не исключено, что сигнал окажется ложным или случайным. Текущая ротация ценных бумаг зависит от изменений, происшедших с момента формирования стартового портфеля (или с момента последних трансакций), от прогнозов, выполненных различными методами, и, конечно, от выбранной инвестиционной политики. Сказанного выше достаточно, чтобы ...

... j и aj — свободный член регрессии. Последний член ej представляет ошибку. 2.7 Аналоги модели САРМ Модель САРМ не единственная в своем роде. Существуют другие похожие на нее модели. В данной главе я собираюсь коротко рассмотреть эти модели формирования портфеля ценных бумаг. 2.7.1 Модель Марковица Исторически сложилось так, что эконометрические методы часто (чаще, чем следовало бы) ...

0 комментариев