Навигация

Современное состояние рынка потребительского кредитования

1.3 Современное состояние рынка потребительского кредитования

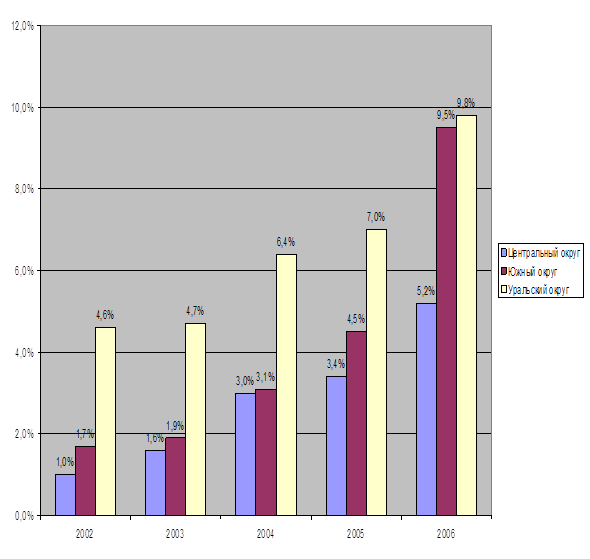

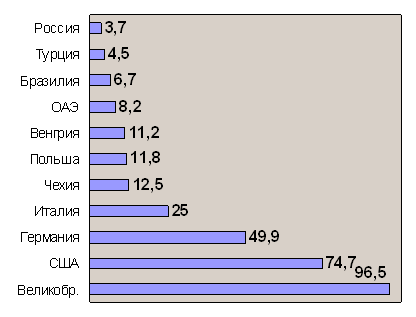

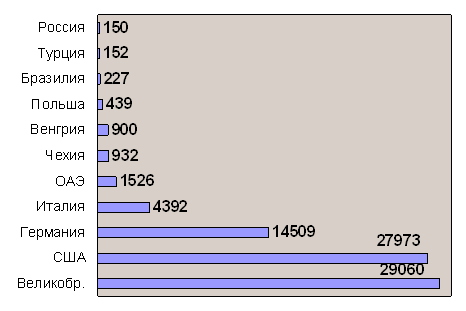

Уровень развития нашего рынка потребительского кредитования в несколько раз ниже, чем в других странах. Например, в Южной Корее отношение выданных кредитов к ВВП составляет 59% и превышает доходы населения в 1,3-1,4 раза. А в России на 1 января 2008 года отношение кредитов к ВВП составляло 9%, а кредитов к денежным доходам населения - 14% [44].

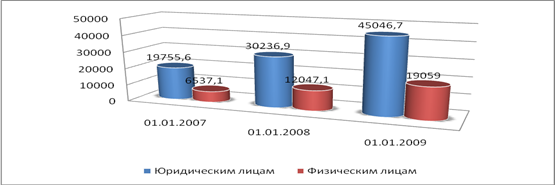

В последние годы объемы кредитов физическим лицам постоянно удваивались (на 1 января 2008 года – 2,97 трлн. рублей, на 1 января 2007 года – 1,88 трлн. рублей). Но мировой финансовый кризис потребовал от российских банков внимательнее отнестись к розничному кредитованию, особенно к потребительскому [38].

Потребительское кредитование становится одним из приоритетных направлений розничного бизнеса, поскольку его основой являются короткие деньги и диверсификация рисков невозвратов за счет распределения маленьких кредитов на большое количество заемщиков. Банкротство одного крупного корпоративного клиента для банка можно приравнять к банкротству сотен тысяч заемщиков – физических лиц. А последнее – менее вероятно [43].

Последствия кризиса ликвидности, несмотря на поддержку финансовых рынков со стороны монетарных властей, налицо. Многие участники финансового рынка пересмотрели свои розничные программы, заморозили кредитование [34]. Однако еще осенью 2007 и зимой весной 2008 года ряд банков пересматривал стратегию развития и начал сокращать кредитование. Но тогда это не сказалось на всей банковской системе, так как крупные банки продолжали быстро расти.

В сентябре же 2008г потребкредитование резко снизилось, в октябре ситуация стала еще хуже, так как возможности по привлечению заемных ресурсов у банков ухудшились, сами банки испытывают нехватку ликвидности, так что продолжать выдавать кредиты могут лишь крупнейшие банки, да и то в существенно меньших объемах.

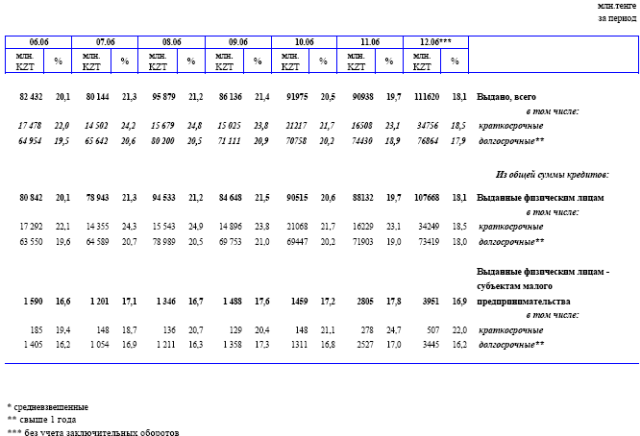

Одним из последствий кризиса стало повышение ставок по кредитам. Вызвано это общими рыночными тенденциями – повышением стоимости денег для самих кредитных организаций. Средние рыночные ставки по экспресс - кредитам, выдаваемым в магазинах, – 35-45% годовых, в отдельных случаях – 50-69%, в банке – от 18 до 24% [27,38].

Меняется и политика банков в отношении минимального размера первоначального взноса, оплачиваемого заемщиком за счет собственных средств. Большинство программ потребительского кредитования без первоначального взноса приостановлены, поскольку риск по данным сделкам существенно выше. (Т.к. клиент, который вносит за счет собственных средств хотя бы 10 % от стоимости приобретаемого товара, скорее всего приложит максимум усилий при погашении долга, чтобы не потерять собственные вложения).

В условиях кризиса вопрос рисков стал еще более актуальным, поэтому неудивительно, что большинство банков оперативно на него отреагировали, пересмотрев требования к заемщикам и методики их экспресс - оценки в сторону значительного ужесточения. При оценке заемщика банки в числе прочего стали обращать внимание на то, в какой сфере он работает, существует ли опасность сокращений сотрудников в этой отрасли [36]. Увеличился минимальный возраст заемщиков – кредиты выдаются теперь с 22-25 лет.

Волна увольнений на предприятиях, задержки и сокращение заработной платы привело к тому, что на рынке потребительского кредитования выросла и просроченная задолженность. По данным ЦБ в целом доля кредитов физ. лицам, выплаты по которым просрочены свыше 91 дня, составляет 4,2% от общего объема выданных денег. В сегменте потребительского кредитования этот показатель наиболее высок — 5,8% [44].

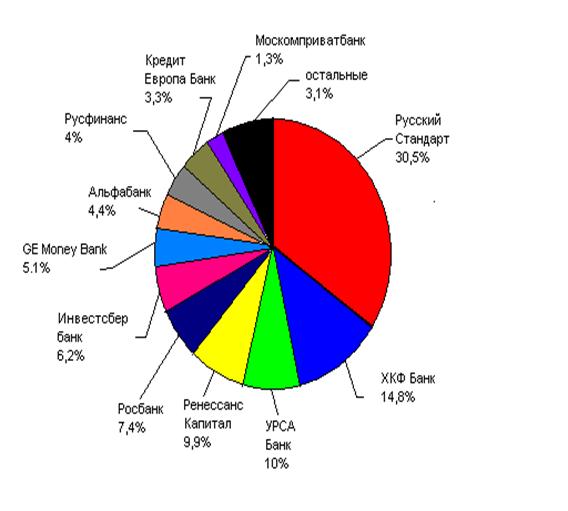

В ноябре 2008г просроченная задолженность по кредитам физ. лиц, выданным крупными банками, росла почти в два раза быстрее, чем до кризиса. Несмотря на то, что доля просроченной задолженности физ. лиц в общем кредитном портфеле банков остается сравнительно невысокой, темпы ее увеличения в несколько раз превышают докризисные показатели. С июля по август 2008 года, по данным Банка России, объем просрочки по потребительским кредитам увеличивался на 3,5%. В сентябре он ускорился до 6,4%, в октябре — на 1,9%. У лидеров потребкредитования банка "Русский стандарт" и ХКФ-банка самые высокие показатели по доле просроченных кредитов в портфеле, которые также выросли в ноябре: с 17,23% до 18,44% и с 17,17% до 18,12% соответственно. Если просроченная задолженность и дальше будет расти такими темпами, то уже к 1 июня 2009 года она перевалит за 10%, что может оказаться критичным для банковской системы страны [40].

Спрос и предложение по потребительским кредитам снизились. Но это не значит, что рынок потребкредитования в целом ожидает стагнация или тем более спад. Рост замедлился во всем банковском секторе - это общемировая тенденция. При этом многие игроки финансового рынка считают, что рынок потребкредитования в такой ситуации становится только более цивилизованным [32].

Эксперты считают, что, когда будут восстанавливаться зарубежные рынки капитала, темпы роста потребительского кредитования в России вновь вырастут до определенных значений, однако, согласно прогнозам, ожидать полной нормализации кредитных рынков ранее середины 2009 года не стоит [39].

Глава 2. Анализ развития потребительского кредитования на примере ЗАО «Банк Русский Стандарт»

Похожие работы

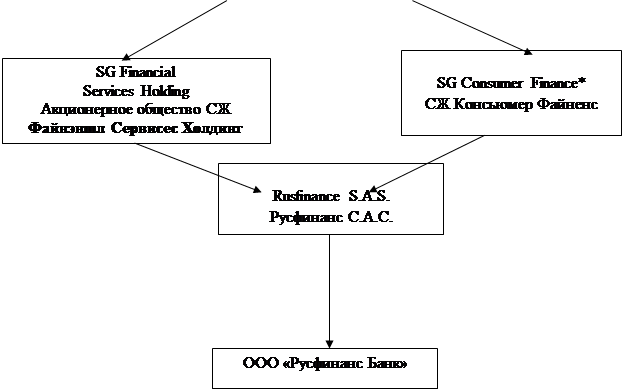

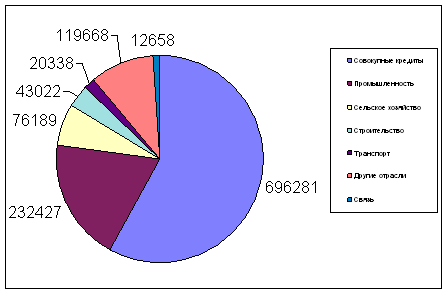

... образом, создание действенного института кредитных историй является необходимой мерой для дальнейшего цивилизованного и эффективного развития банковского кредитования в стране. 2.2 Анализ потребительского кредитования на примере ООО «Русфинанс банк» Русфинанс Банк – один из лидеров рынка, предлагающий наиболее полный спектр услуг в сфере потребительского кредитования. На территории России ...

... 2008 г., а наибольший темп прироста характерен для кредитов с использованием банковской пластиковой карточки – 235,7%. 3 Проблемы и перспективы потребительского кредитования в Республике Беларусь 3.1 Развитие розничного банковского кредитования в Республике Беларусь До недавнего времени в Беларуси фактически отсутствовал рынок кредитования физических лиц, и население не могло приобретать ...

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

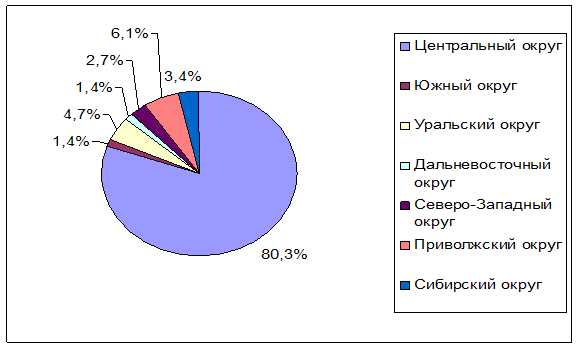

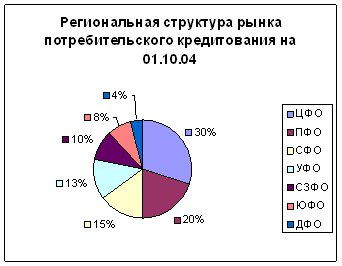

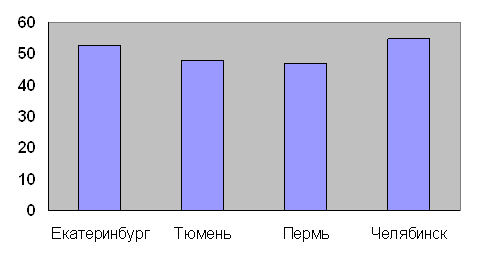

... - 6 месяцев. 8. Максимальный срок кредитования - 5 лет. 9. как правило банки кредитуют на срок от 1 до 3 лет. В данном разделе был проведен анализ текущего положения на рынке потребительского кредитования в России и в московском регионе в частности. Особое внимание следует уделить рынку потребительского кредитования в Уральском федеральном округе и в г. Екатеринбурге. 2. Анализ рынка ...

0 комментариев