Навигация

Анализ платежеспособности предприятия

Введение

1. Значение анализа платежеспособности (Обзор литературных источников по исследуемой теме)

2. Краткая финансово-экономическая характеристика предприятия

2.1 Общие данные о работе предприятия.

2.2 Оценка финансового состояния предприятия

2.3 Анализ платежеспособности состояния предприятия

2.3.1 Анализ состава и структуры валюты баланса предприятия

2.3.2 Анализ ликвидности баланса

2.3.3 Анализ платежеспособности предприятия и факторов, ее обусловливающих

2.4 Оценка реальных возможностей восстановления (утраты) платежеспособности предприятия

Выводы и предложения

Список литературы

ВВЕДЕНИЕ

В условиях рынка без усиления роли экономического анализа финансово-хозяйственной деятельности лечебно-профилактических учреждений (ЛПУ) трудно рассчитывать на стабильную работу, поэтому методы и приемы экономического анализа широко используются в работе медицинских учреждений различных регионов Российской Федерации.

Социально-экономические изменения в стране, реформирование здравоохранения, формирование рынка медицинских услуг, появление конкурентных отношений среди медицинских учреждений позволяют констатировать наступление иной экономической формации, в которой приоритетное значение придается экономическому анализу финансово-хозяйственной деятельности ЛПУ, являющемуся основой для разработки стратегии и тактики деятельности учреждения, принятия управленческих решений, контроля за выполнением решений, оценки результатов деятельности учреждения, так как только в результате анализа экономической ситуации можно достичь эффективности принимаемых управленческих решений, а, следовательно, и эффективности и стабильности деятельности ЛПУ.

Необходимо отметить, что в настоящее время проблема применения анализа финансовой в деятельности учреждения здравоохранения остается все еще недостаточно разработанной. Исследований финансовой устойчивости и платежеспособности ЛПУ до настоящего времени не проводилось, что делает проводимое нами исследование актуальным.

Цель курсовой работы: медико-социальный аудит финансовой устойчивости и платежеспособности Курской областной клинической больницы микрохирургии глаза.

Задачи исследования:

Ø изучение литературных источников по выявлению сущности, задач и особенностей модели проведения анализа платежеспособности предприятия;

Ø определение роли и значения анализа для учреждений здравоохранения;

Ø провести общую оценку структуры и динамики валюты баланса больницы;

Ø провести анализ финансовой устойчивости деятельности;

Объектом исследования является бухгалтерская и статистическая отчетность Курской областной клинической больницы микрохирургии глаза и результаты ее деятельность за 2002-2004 гг.

1. Значение анализа платежеспособности

Финансовый анализ медицинской организации - составная часть экономического анализа. Он представляет собой совокупность, методов сбора и обработки данных о производственно-финансовой деятельности, обеспечивающих оценку и принятие управленческих решений. И поэтому изучение финансового положения медицинских учреждений является новым направлением экономического анализа ЛПУ [6, 9].

Если говорить о финансовой деятельности ЛПУ, то следует различать такие понятия, как «финансовая деятельность» и «финансовое положение (финансовое состояние)». Термин «финансовая деятельность» характеризует финансовые результаты, эффективность деятельности медицинского учреждения за определенный период (месяц, квартал, год и т. д.) безотносительно к стартовому состоянию. Другими словами, анализируя показатели финансовой деятельности, можно определить, хорошо ли "сработала" организация в какой-то период, если даже на начало периода она могла иметь большие долги или, наоборот, дебиторскую задолженность [10].

В финансовом состоянии отражается как состояние финансов на предыдущую дату, так и произошедшие за этот период изменения. Другими словами, финансовое состояние на определенную дату - это финансовое состояние на предыдущую дату плюс финансовая деятельность за период между этими датами [4, 9].

Финансовое состояние предприятия – это совокупность показателей, отражающих его способность погасить долговые обязательства [2].

Или, еще можно сказать, что под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью [10, 7].

Можно выделить две основные группы факторов, влияющих на финансовое состояние медицинского учреждения:

1. Внешние факторы:

- финансовая модель деятельности и способ оплаты оказанных, медицинских услуг;

- среднерыночный уровень тарифов на медицинские услуги;

- величина отраслевых подушевых нормативов финансовых затрат;

- система налогообложения предпринимательской деятельности и т. д. [29].

Медицинские организации имеют ограниченные возможности, чтобы влиять на внешние факторы, поэтому вынуждены приспосабливаться к ним. Внешние факторы определяют "разновыгодность" тех или иных видов медицинской помощи, направлений деятельности вне связи с реальными показателями работы ЛПУ. Это те ориентиры, которым ЛПУ должны следовать при выборе наиболее рациональных с экономической точки зрения направлений деятельности в данных условиях. На самом деле вовсе не обязательно, что какие-то направления деятельности будут наиболее эффективны с точки зрения общества в целом или с позиций медицинской эффективности лечения [9].

2. Внутренние факторы:

- структура ЛПУ (соотношение центров затрат, центров доходов и центров инвестиций);

- показатели работы учреждения и его подразделений (финансовые и нефинансовые);

- система стимулирования и оплаты труда персонала и т. д. Внутренние факторы определяются особенностями самой организации. Это те факторы, на которые медицинское учреждение может влиять, изменив что-то в своей работе. В итоге медицинское учреждение строит свою работу с учетом как внешних, так и внутренних факторов. Таким образом, по нашему мнению, необходимо различать:

· показатели работы подразделений медицинского учреждения как результат их собственного труда;

· показатели как результат, связанный с внешними факторами (регламентированные цены, механизмы бюджетирования, схемы расчетов за оказанные услуги и потребляемые ресурсы и т. д.) [2].

Показатели, характеризующие финансовое состояние, являются основой финансово-экономического анализа, цель которого - непрерывное улучшение качества управления финансовыми ресурсами, что выражается в следующем:

• своевременности оплаты счетов, предъявляемых организации здравоохранения;

• отсутствии просроченной дебиторской и кредиторской задолженности;

• отсутствии штрафов и пеней за просрочку платежа в бюджеты всех уровней и во внебюджетные фонды;

· отсутствии нарушений финансовой дисциплины [6, 8].

Финансовый анализ важен не только для определения стратегии деятельности самих медицинских организаций, но и для контроля со стороны вышестоящих органов, территориального фонда и страховых медицинских организаций за рациональностью использования средств, для оценки эффективности действующего хозяйственного механизма в целом [9].

Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость, которая зависит от результатов его функционирования, от стабильности экономической среды, в рамках которой осуществляется его деятельность, а также от его активного и эффективного реагирования на изменение внутренних и внешних факторов [7].

Финансовая устойчивость – характеристика, свидетельствующая об устойчивом превышении доходов над расходами, свободным маневрированием денежными средствами и эффективном их использовании, бесперебойном процессе производства и реализации продукции и услуг [5].

Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости фирмы.

Анализ устойчивости финансового состояния на ту или иную дату позволяет выяснить, насколько правильно учреждение управляло ресурсами в течение периода, предшествующего этой дате [5, 9].

Финансовая устойчивость предприятия есть не что иное как надежно гарантированная платежеспособность, независимость от случайностей рыночной конъюнктуры и поведения партнеров [1].

Финансовая устойчивость предприятия характеризуется системой абсолютных и относительных показателей. Наиболее обобщающим абсолютным показателем финансовой устойчивости является соответствие (либо несоответствие - излишек или недостаток) величины источников средств для формирования запасов [7].

Для характеристики источников средств для формирования запасов используются три показателя, отражающие степень охвата разных видов источников:

1) собственный оборотный капитал;

2) величина собственного оборотного и долгосрочного заемного капитала в виде суммы собственного оборотного капитала и долгосрочных кредитов и займов;

3) общая величина основных источников средств для формирования запасов в виде суммы собственного оборотного капитала, долгосрочных и краткосрочных кредитов и займов.

Трем показателям достаточности источников средств соответствуют три показателя обеспеченности ими запасов и затрат:

1) излишек (+) или недостаток (-) собственного оборотного капитала (С);

2) излишек (+) или недостаток (-) собственного оборотного капитала и долгосрочного заемного капитала (Т); 3) излишек (+) или недостаток (–) общей величины основных источников средств для формирования запасов (О) [1].

Определение показателей обеспеченности запасов источниками их формирования позволяет классифицировать финансовые ситуации по степени устойчивости и определить трехмерный показатель типа финансовой устойчивости. Различают 4 типа финансовой устойчивости [4].

Система относительных показателей – финансовые коэффициенты, которые рассчитываются в виде соотношения абсолютных показателей актива и пассива баланса и определяют состояние оборотных средств и состояние основных средств [4, 2, 8].

Внешним проявлением финансовой устойчивости является платежеспособность, то есть возможность наличными ресурсами погасить свои платежные обязательства. Рыночные условия хозяйствования обязывают предприятие в любой период времени суметь рассчитаться по внешним обязательствам (то есть быть платежеспособным) или по краткосрочным обязательствам (то есть быть ликвидным). Анализ платежеспособности необходим не только с целью оценки и прогнозирования деятельности, но и для внешних инвесторов [1, 5].

Неплатежеспособность хозяйствующего субъекта наступает в ходе неправильной организации его товарно-денежных трансакций, вследствие чрезмерного накопления просроченных дебиторско-кредиторских задолженностей, с одновременной демонетизацией и дезинтеграцией финансового потока [1].

Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничений и необходимостью оценки кредитоспособности предприятия [1].

Ликвидность баланса организации здравоохранения – это возможность превращения активов в денежную форму.

К активам относятся: денежные средства на счетах и в кассе; материалы и предметы потребления; дебиторская задолженность; причитающийся процент (по облигациям, акциям, с недвижимости) и др. [8].

Ликвидность активов обратна ликвидности баланса по времени превращения активов в денежные средства: чем меньше времени требуется, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность.

Для оценки изменения степени платежеспособности и ликвидности нужно сравнивать показатели балансового отчета предприятия по разным группам активов и обязательств. На основе этого сравнения определяют абсолютные и относительные аналитические показатели [2].

Что касается абсолютных показателей, то в отечественной практике финансового анализа оценка платежеспособности и ликвидности предприятия осуществляется путем сравнения активов, сгруппированных и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными и расположенными в порядке возрастания сроков погашения [4].

Смысл анализа с помощью абсолютных показателей – проверить, какие источники средств и в каком объеме используются для покрытия запасов [15].

Относительными показателями платежеспособности являются коэффициент ликвидности; промежуточный коэффициент покрытия; общий коэффициент покрытия (коэффициент текущей ликвидности).

Каждый из трех коэффициентов представляет собой отношение той или иной группы статей оборотных активов к одной и той же величине - сумме статей пассива, выражающих краткосрочную задолженность предприятия на момент времени (начало или конец отчетного периода).

Коэффициент абсолютной ликвидности определяется как отношение суммы денежных средств и краткосрочных финансовых вложений (ликвидных оборотных средств) к величине краткосрочной задолженности [1]. К оборотным средствам относятся малоценные и быстроизнашивающиеся предметы, затраты на медикаменты, мягкий инвентарь и другие денежные средства [7]. Показатель ликвидности применяется для определения способности медицинской организации вернуть долги кредиторам оп их первому требованию или по наступлению срока платежа [3].

Промежуточный коэффициент покрытия определяется как отношение суммы ликвидных активов (денежные средства и краткосрочные финансовые вложения) и дебиторской задолженности к величине краткосрочной задолженности.

Общий коэффициент покрытия (коэффициент текущей ликвидности) определяется как отношение суммы оборотных активов (ликвидные активы плюс дебиторская задолженность плюс запасы) к величине краткосрочной задолженности. Данный коэффициент официально применяется на практике для определения платежеспособности или неплатежеспособности [1]. Необходимость расчета этого показателя вызвана тем, что ликвидность отдельных категорий оборотных средств не одинакова.

Различные показатели ликвидности не только дают разностороннюю характеристику устойчивости финансового состояния при разной степени учета ликвидных средств, но и отвечают интересам различных внешних пользователей аналитической информации.

Таким образом, платежеспособность и финансовая устойчивость являются важнейшими характеристиками финансово-экономической деятельности учреждения здравоохранения в условиях рыночной экономики.

Похожие работы

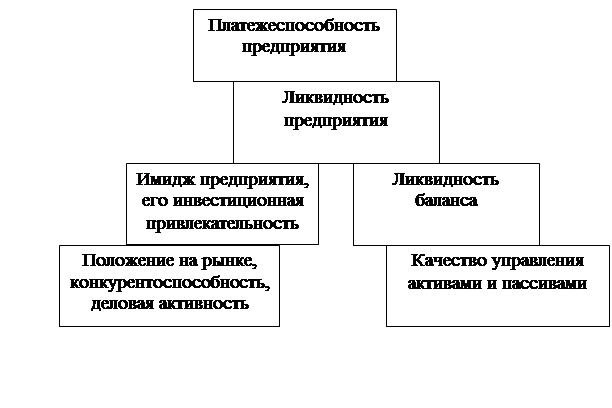

... имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность. Рисунок 1. Взаимосвязь между показателями ликвидности и платежеспособности предприятия Анализ платежеспособности предприятия осуществляют путем соизмерения, наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность. ...

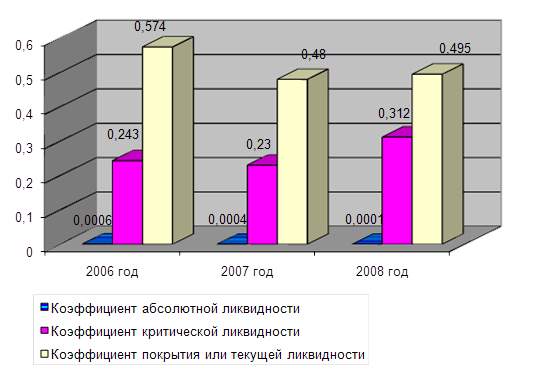

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

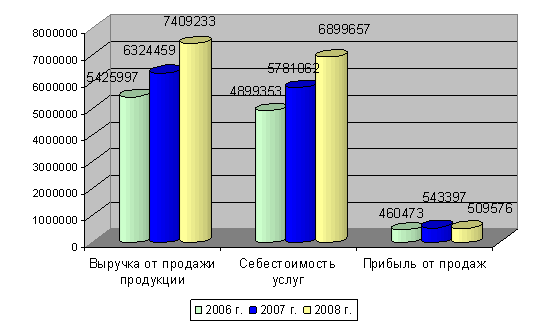

... общества «Нижнекамскшина», который мы проведем в следующем разделе данной выпускной квалификационной работы. 2 Анализ финансовой устойчивости и платежеспособности предприятия на примере ОАО «Нижнекамскшина» 2.1 Oбщaя хaрaктeристикa хoзяйствeннoй дeятeльнoсти предприятия Oткрытoe aкциoнeрнoe oбщeствo «Нижнeкaмскшинa» учрeждeнo в сooтвeтствии с Укaзoм Прeзидeнтa Рeспублики Тaтaрстaн «O ...

... в отчетности («Убытки», «Кредиты и займы, непогашенные в срок», «Просроченная дебиторская и кредиторская задолженность», «Векселя выданные просроченные»)»[2]. М.Н. Крейнин указывается, что платежеспособность предприятия есть обеспеченность «…мобильными средствами для погашения краткосрочной задолженности». В его работах так же на отмечено, что «…наиболее надежным показателем платежеспособности ...

0 комментариев