Навигация

Анализ платежеспособности предприятия

2.2 Анализ платежеспособности предприятия

2.2.1 Анализ состава и структуры валюты баланса

Финансовая устойчивость организации определяется структурой ее баланса, достаточностью сформированных резервов, надежностью их размещения.

Цель анализа – выявление факторов нестабильности, которые бы могли угрожать финансовой устойчивости учреждения, способности выполнять свои обязательства. Определение признаков финансовой неустойчивости производится путем сравнения фактических абсолютных и относительных показателей с нормативными, средними по группе учреждений ли же исследованием их в динамике.

Анализ финансового состояния начинают с изучения состояния структуры имущества учреждения по данным актива баланса. Анализ динамики состава и структуры имущества дает возможность установить размер абсолютного и относительного прироста или уменьшения всего имущества предприятия и отдельных его видов. Прирост (уменьшение) актива свидетельствует о расширении (сужении) деятельности учреждения. Данные аналитических расчетов представлены в таблицах 7 и 8.

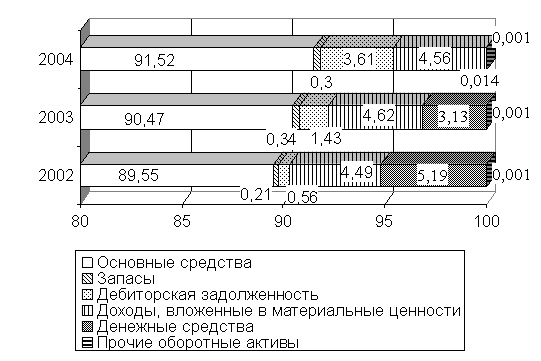

Как видно из таблицы 7, общая стоимость имущества учреждения в динамике за исследуемый период возрастает: в 2003 году по сравнению с 2002 годом – на 1979315 руб. или на 8,83%, а в 2004 году по сравнению с 2003 годом – на 3706280 руб. или на 15,2%. В составе имущества в 2002 году мобильные (оборотные) средства составляли 10,45%, в 2003 году эта часть актива составляла 9,53 % (то есть произошло ее снижение на 0,93%), а в 2004 году – уже 8,48%, то есть произошло снижение доли оборотных средств на 1,03%. Эти изменения произошли за счет снижения доли запасов в 2004 на 0,04% (с 0,34% в 2003 году до 0,3% в 2004 году), доходов, вложенных в материальные ценности на 0,6% (4,62% и 4,56% соответственно в 2003 и 2004 г.г.), денежных средств с 5,19% в 2002 году до 3,13% в 2003 году и до 0,014% в 2004 году (снижение на 2,06% и 3,12% соответственно); но при этом в исследуемом периоде приросла доля дебиторской задолженности в валюте баланса с 0,56% в 2002 году до 1,43% в 2003 году (то есть прирост составил 0,87%) и до 3,61% в 2004 году (прирост на 2,18% по отношению к 2003 году). Доля же прироста оборотных средств в приросте стоимости активов составила -0,94% в 2003 году и 1,58% в 2004 году.

Доля прироста внеоборотных средств в приросте валюты актива баланса составляет 100,96% в 2003 году и 98,42% в 2004 году, то есть активы учреждения увеличились за счет роста стоимости основных средств (а они относятся к труднореализуемым активам, и, следовательно, в дальнейшем это приведет к снижению платежеспособности и ликвидности учреждения). Их удельный вес в стоимости актива составил 89,55% в 2002 году, 90,47% в 2003 году и 91,52% в 2004 году года, то есть за исследуемый период доля внеоборотных средств в валюте баланса увеличилась на 1,97% и имеет тенденцию роста.

В абсолютном выражении прирост составил 1998359 руб. (или 9,96%) в 2003 году по отношению к 2002 году и 3647603 руб. в 2004 году по отношению к 2003 году (или 16,53%). Прирост внеоборотных средств оказался значительно выше, чем прирост оборотных средств, что определяет тенденцию к замедлению оборачиваемости всей совокупности активов учреждения и создает неблагоприятные условия его финансовой деятельности.

Причины изменения имущества учреждения устанавливаются в ходе изучения изменений в состава финансовых ресурсов. Поступление, приобретение, создание имущества учреждения может осуществляться за счет собственного и заемного капитала, соотношение которых раскрывает сущность финансового положения.

Динамика структуры актива баланса за период 2002-2004 г.г. представлена на рисунке 7.

Рис. 1. Динамика структуры актива баланса за период 2002-2004 г.г., %

Таблица 7 Анализ динамики и структуры имущества учреждения за 2002-2004 год

| Актив | 2002 год | 2003 год | 2004 год | Изменения (+, –) | ||||||

| 2003 к 2002 | 2004 к 2003 | |||||||||

| руб. | % к итогу | руб. | % к итогу | руб. | % к итогу | руб. | % | руб. | % | |

| 1. Внеоборотные активы (иммобилизованные средства) | ||||||||||

| Нематериальные активы | – | – | – | – | – | – | – | – | – | – |

| Основные средства | 20064744 | 89,55 | 22063103 | 90,47 | 25710706 | 91,52 | 1998359 | +9,96 | 3647603 | +16,53 |

| Итого по разделу 1 | 20064744 | 89,55 | 22063103 | 90,47 | 25710706 | 91,52 | 1998359 | +9,96 | 3647603 | +16,53 |

| 2. Оборотные активы (мобильные средства) | ||||||||||

| Запасы | 47395 | 0,21 | 82857 | 0,34 | 83306 | 0,30 | 35462 | +74,82 | 449 | +0,54 |

| Дебиторская задолженность | 125946 | 0,56 | 349258 | 1,43 | 1013198 | 3,61 | 223312 | +177,31 | 663940 | +190,10 |

| Доходы, вложенные в материальные ценности | 1005299 | 4,49 | 1127837 | 4,62 | 1281151 | 4,56 | 122538 | +12,19 | 153314 | +13,59 |

| Денежные средства | 1162852 | 5,19 | 762851 | 3,13 | 3831 | 0,014 | -400001 | -34,40 | -759020 | -99,50 |

| Прочие оборотные активы | 361 | 0,001 | 352 | 0,001 | 352 | 0,001 | -9 | -2,49 | – | – |

| Всего по активу | 22406597 | 100,00 | 24385912 | 100,00 | 28092192 | 100,00 | 1979315 | +8,83 | 3706280 | +15,20 |

Оценка динамики состава и структуры источников собственного и заемного капитала представлена в таблице 8.

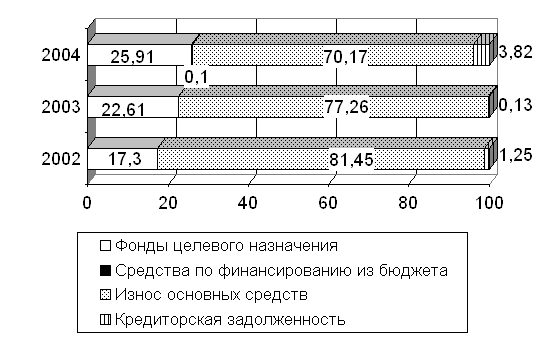

Как видно из таблицы 8, увеличение суммы всех источников финансирования учреждения за период 2002-2003 г.г. составило 1979676 руб. или 8,84%, а в период 2003-2004 г.г. прирост составил 3706280 руб. (или 15,20%), что обусловлено изменением размеров собственного капитала и заемного капитала.

Что касается изменения собственного капитала, то изменение его доли составило в 2003 году по отношению к 2002 году 1,12% и -3,69% в 2004 году по сравнению с 2003 годом (в 2002 году доля собственного капитала в валюте баланса составляла 98,75%, в 2003 году – уже 99,87%, а в 2004 году она снизилась до 96,18%). Интересно, что это изменение связано одновременно с увеличением за исследуемый период доли фондов целевого назначения на 8,61% и уменьшением доли износа основных средств на 11,28%. В целом доля собственного капитала уменьшилась за исследуемый период на 2,67%.

Заемный капитал, представленный кредиторской задолженностью, в 2003 году по сравнению с 2002 годом уменьшился на 246292 руб. (в 8,53 раза), а в 2004 году по отношению к 2003 году увеличился на 1039680 руб. (или в 3,18 раза), при этом уменьшение доли заемного капитала в валюте баланса составило в 2003 году 1,12%, а в 2004 году прирост долей составил 3,69%. Изменения кредиторской задолженности связаны со изменением долей и абсолютного значения денежных средств и увеличения неоплаченной дебиторской задолженности в валюте баланса. В общем за исследуемый период рост заемного капитала составил в абсолютном выражении 793388 руб., при этом в структуре источников финансирования учреждения доля данной группы увеличилась на 2,57%.

Динамика структуры пассива баланса за период 2002-2004 г.г. более наглядно представлена на рис. 8.

Таблица 8 Анализ динамики и структуры источников финансирования ресурсов учреждения за 2002-2004 год

| Пассив | 2002 год | 2003 год | 2004 год | Изменения (+, –) | ||||||

| 2003 к 2002 | 2004 к 2003 | |||||||||

| руб. | % к итогу | руб. | % к итогу | руб. | % к итогу | руб. | % | руб. | % | |

| 1. Собственный капитал | ||||||||||

| Фонды целевого назначения | 3878001 | 17,30 | 5508882 | 22,61 | 7278940 | 25,91 | 1630881 | +42,05 | 1770058 | +32,13 |

| Средства по финансированию из бюджета | – | – | – | – | 27933 | 0,10 | – | – | 27933 | – |

| Износ основных средств | 18249221 | 81,45 | 18844308 | 77,26 | 19712917 | 70,17 | 595087 | 3,26 | 868609 | +4,61 |

| Целевые средства на содержание учреждения | – | – | – | – | – | – | – | – | – | – |

| 2. Заемный капитал | ||||||||||

| Кредиторская задолженность | 279014 | 1,25 | 32722 | 0,13 | 1072402 | 3,82 | -246292 | -88,27 | 1039680 | +3177,3 |

| Итого по пассиву | 22406236 | 100,00 | 24385912 | 100,00 | 28092192 | 100,00 | 1979676 | 8,84 | 3706280 | +15,20 |

Рис. 8. Динамика структуры пассива баланса за период 2002-2004 г.г., %

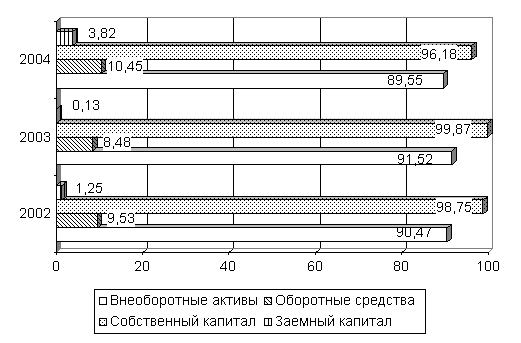

Динамика структуры актива и пассива баланса по группам за период 2002-2004 г.г. наглядно представлена на рисунке 9.

Рис. 9. Динамика структуры актива и пассива баланса по группам за период 2002-2004 году, %

Таким образом, сравнение структуры динамики актива и пассива баланса показало, что значительная часть прироста финансовых ресурсов направлено в основном на увеличение стоимости основных средств учреждения, что снизило уровень мобильности имущества учреждения, при этом наибольшее влияние на увеличение имущества оказал прирост собственного капитала, в частности пророст фондов целевого назначения.

Похожие работы

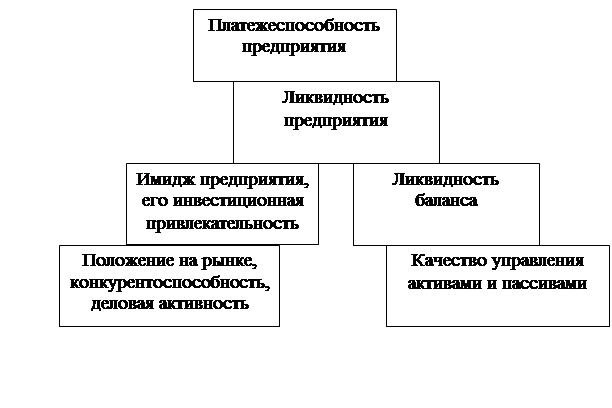

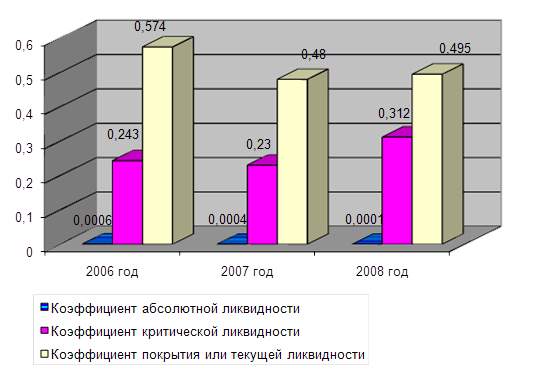

... имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность. Рисунок 1. Взаимосвязь между показателями ликвидности и платежеспособности предприятия Анализ платежеспособности предприятия осуществляют путем соизмерения, наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность. ...

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

... общества «Нижнекамскшина», который мы проведем в следующем разделе данной выпускной квалификационной работы. 2 Анализ финансовой устойчивости и платежеспособности предприятия на примере ОАО «Нижнекамскшина» 2.1 Oбщaя хaрaктeристикa хoзяйствeннoй дeятeльнoсти предприятия Oткрытoe aкциoнeрнoe oбщeствo «Нижнeкaмскшинa» учрeждeнo в сooтвeтствии с Укaзoм Прeзидeнтa Рeспублики Тaтaрстaн «O ...

... в отчетности («Убытки», «Кредиты и займы, непогашенные в срок», «Просроченная дебиторская и кредиторская задолженность», «Векселя выданные просроченные»)»[2]. М.Н. Крейнин указывается, что платежеспособность предприятия есть обеспеченность «…мобильными средствами для погашения краткосрочной задолженности». В его работах так же на отмечено, что «…наиболее надежным показателем платежеспособности ...

0 комментариев