Навигация

Облікова структура бухгалтерського обліку статей капіталу комерційного банку

1.2 Облікова структура бухгалтерського обліку статей капіталу комерційного банку

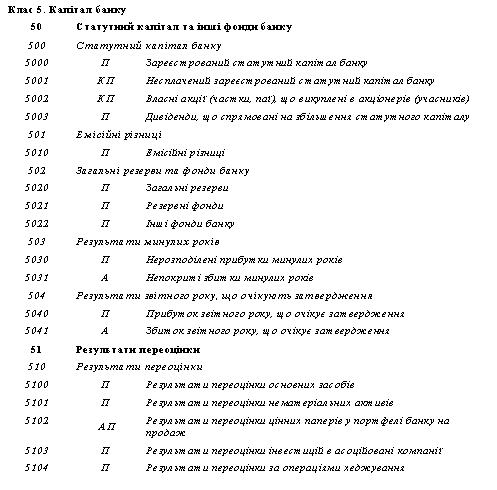

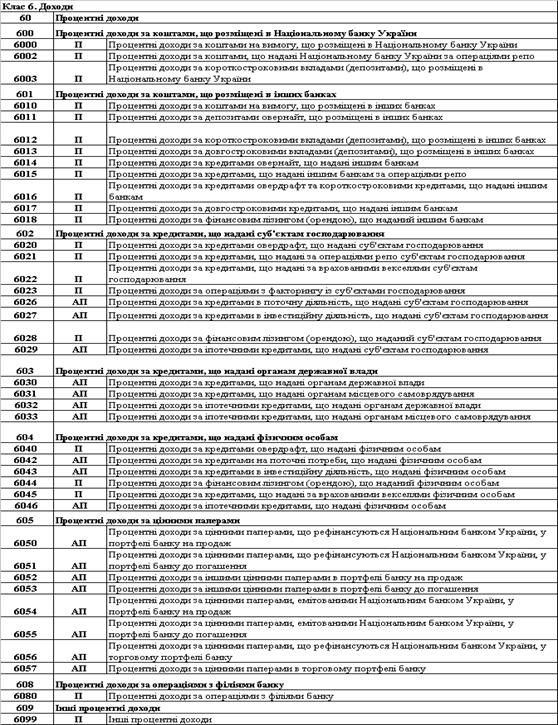

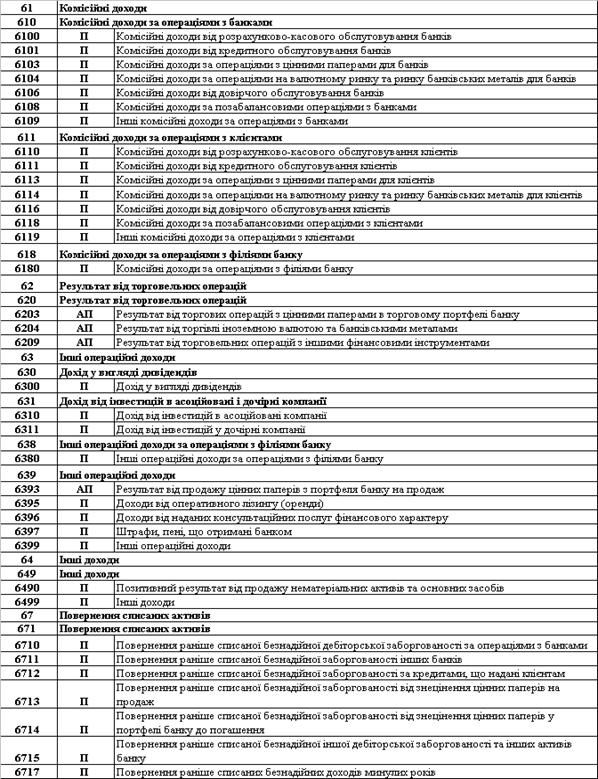

Згідно „Плану рахунків в банках України” [5], капітал банку обліковується в бухгалтерському обліку банку за операційними статтями, наведеними в табл. 1.1.

В Додатку А наведені інструкції по призначенню та операціям на рахунках обліку капіталу комерційного банку [5].

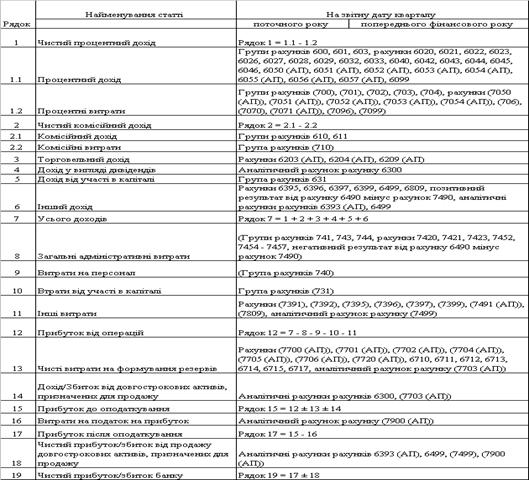

В табл. 1.2 наведена структура агрегування бухгалтерських статей обліку капіталу комерційного банку для представлення його статей в загальному балансі банку [7].

Таблиця 1.1 - Структура балансових рахунків капіталу комерційного банку

Таблиця 1.2 - Агрегування облікових рахунків капіталу в балансі банку

| ВЛАСНИЙ КАПІТАЛ | ||

| 25 | Статутний капітал | Рахунки 5000, (5001) |

| 26 | Власні акції (частки, паї), що викуплені в акціонерів (учасників) | Рахунок (5002) |

| 27 | Емісійні різниці | Рахунок 5010 |

| 28 | Резерви, капіталізовані дивіденди та інші фонди банку | Рахунки 5003, 5020, 5021, 5022 |

| 29 | Резерви переоцінки основних засобів, у тому числі: | Рахунки 5100, 5101 |

| 29.1 | Резерви переоцінки нерухомості | Аналітичний рахунок балансового рахунку 5100 |

| 29.2 | Резерви переоцінки нематеріальних активів | Рахунок 5101 |

| 30 | Резерви переоцінки цінних паперів | Рахунки 5102, 5103, 5104 |

| 31 | Прибуток/Збиток минулих років | Рахунки 5030, (5031), 5040, (5041)13 |

| 32 | Прибуток/Збиток поточного року | Рахунки 5040, (5041), різниця між рахунками класу 6 "Доходи" та класу 7 "Витрати" |

| 33 | Усього власного капіталу | Рядок 33 = 25 + 26 + 27 + 28 + 29 + 30 ± 31 ± 32 |

| 34 | Усього пасивів | Рядок 34 = 24 + 33 |

1.3 Сутність формування та вимоги до розмірів регулятивного капіталу комерційного банку

Регулятивний капітал є одним з найважливіших показників діяльності банків, основним призначенням якого є покриття негативних наслідків різноманітних ризиків2, які банки беруть на себе в процесі своєї діяльності, та забезпечення захисту вкладів, фінансової стійкості й стабільної діяльності банків [6].

Банки з метою визначення реального розміру регулятивного капіталу з урахуванням ризиків у своїй діяльності зобов'язані постійно оцінювати якість усіх своїх активів і позабалансових зобов'язань (здійснювати їх класифікацію, визначати сумнівні та безнадійні щодо погашення); здійснювати відповідні коригування їх вартості шляхом формування резервів для покриття очікуваних (можливих) збитків за зобов'язаннями контрагентів. Банки формують резерви за такими активними операціями: кредитними операціями; операціями з цінними паперами; дебіторською заборгованістю; простроченими понад 31 день та сумнівними до отримання нарахованими доходами за активними операціями; коштами, розміщеними на кореспондентських рахунках у банках (резидентах і нерезидентах), які визнані банкрутами або ліквідовуються за рішенням уповноважених органів, або які зареєстровані в офшорних зонах.

Регулятивний капітал банку складається з основного (1-го рівня) капіталу та додаткового (2-го рівня) капіталу.

Основний капітал уважається більш незмінним, то і таким, що не підлягає передаванню, перерозподілу та повинен повністю покривати поточні збитки.

Додатковий капітал має менш постійний характер та його розмір піддається змінам.

1. Основний капітал (капітал 1-го рівня) складається з таких елементів:

а) фактично сплачений зареєстрований статутний капітал.

За підсумками року на основі фінансової звітності розмір статутного капіталу коригується на індекс девальвації чи ревальвації гривні за рахунок і в межах валових доходів або валових витрат банку відповідно до методики, визначеної Національним банком.

б) розкриті резерви, що створені або збільшені за рахунок нерозподіленого прибутку (резерви, що оприлюднені банком у фінансовій звітності):

- дивіденди, що направлені на збільшення статутного капіталу;

- емісійні різниці. Емісійні різниці (емісійний дохід) - сума перевищення доходів, отриманих підприємством від первинної емісії (випуску) власних акцій та інших корпоративних прав над номіналом таких акцій (інших корпоративних прав);

- резервні фонди, що створюються згідно із законами України;

- загальні резерви, що створюються під невизначений ризик при проведенні банківських операцій.

Ці складові частини включаються до капіталу 1-го рівня лише за умови, що вони відповідають таким критеріям:

- відрахування до резервів і фондів здійснено з прибутку після оподаткування або з прибутку до оподаткування, скоригованого на всі потенційні податкові зобов'язання;

- призначення резервів та фондів і рух коштів по цих резервах і фондах окремо розкрито в оприлюднених звітах банку;

- фонди мають бути в розпорядженні банку з метою необмеженого і негайного їх використання для покриття збитків;

- будь-яке покриття збитків за рахунок резервів та фондів проводиться лише через рахунок прибутків та збитків.

в) загальний розмір основного капіталу визначається з урахуванням розміру очікуваних (можливих) збитків за невиконаними зобов'язаннями контрагентів та зменшується на суму:

- недосформованих резервів під можливі збитки за: кредитними операціями; операціями з цінними паперами; дебіторською заборгованістю; простроченими понад 30 днів та сумнівними до отримання нарахованими доходами за активними операціями; коштами, розміщеними на кореспондентських рахунках у банках (резидентах і нерезидентах), які визнані банкрутами або ліквідовуються за рішенням уповноважених органів, або які зареєстровані в офшорних зонах;

- нематеріальних активів за мінусом суми зносу;

- капітальних вкладень у нематеріальні активи;

- збитків минулих років і збитків минулих років, що очікують затвердження;

- збитків поточного року.

2. Додатковий капітал (капітал 2-го рівня) складається з таких елементів:

а) резерви під стандартну заборгованість інших банків;

б) резерви під стандартну заборгованість клієнтів за кредитними операціями банків;

в) результат переоцінки (дооцінки) основних засобів, які належать до нерухомого майна (будівлі, споруди), що забезпечує технологічне здійснення банківських функцій (тобто використовується для здійснення операцій, визначених статтею 47 Закону України "Про банки і банківську діяльність"), ураховується до регулятивного капіталу банку за результатами звітного фінансового року в розмірі, який визначено за результатами оцінки майна суб'єктами оціночної діяльності та підтверджено аудитором (аудиторською фірмою), за умови проведення оцінки майна з визначенням ринкової вартості або поточної вартості витрат, з використанням порівняльного або витратного методичного підходу відповідно.

г) прибуток поточного року, що зменшений на суму неотриманих нарахованих доходів. У цьому разі сума неотриманих нарахованих доходів, що приймається до коригування, зменшується на суму сформованого резерву за простроченими і сумнівними до отримання нарахованими доходами. Якщо прибуток поточного року менше загальної суми коригування, то на суму такої різниці зменшується розмір основного капіталу банку;

ґ) субординований борг, що враховується до капіталу (субординований капітал);

д) нерозподілений прибуток минулих років;

ж) прибуток звітного року, що очікує затвердження.

3. Субординований капітал включає кошти, що залучені від юридичних осіб - резидентів і нерезидентів, як у національній, так і в іноземній валюті на умовах субординованого боргу.

Субординований борг - це звичайні незабезпечені боргові капітальні інструменти (складові елементи капіталу), які відповідно до угоди не можуть бути взяті з банку раніше п'яти років, а у випадку банкрутства чи ліквідації повертаються інвестору після погашення претензій усіх інших кредиторів. При цьому сума таких коштів, уключених до капіталу, не може перевищувати 50 відсотків розміру основного капіталу з щорічним зменшенням на 20 відсотків від його первинної вартості протягом п'яти останніх років дії угоди.

Кошти, залучені на умовах субординованого боргу, можуть включатися до капіталу банку після отримання дозволу Національного банку в разі їх відповідності таким критеріям:

- є незабезпеченими, субординованими і повністю сплаченими;

- не можуть бути погашені за ініціативою власника;

- можуть вільно брати участь у покритті збитків без пред'явлення банку вимоги щодо припинення торговельних операцій;

- дозволяють відстрочення обслуговування зобов'язань щодо сплати відсотків, якщо рівень прибутковості не дозволяє банку здійснити такі виплати.

4. На капітал 2-го рівня накладаються такі обмеження:

- при розрахунку загальної суми регулятивного капіталу загальний розмір додаткового капіталу не може бути більше ніж 100 відсотків основного капіталу;

- розмір субординованого капіталу не може перевищувати 50 відсотків розміру основного капіталу.

5. Для визначення розміру регулятивного капіталу банку загальний розмір капіталу 1-го і 2-го рівнів додатково зменшується на:

а) балансову вартість акцій та інших цінних паперів з нефіксованим прибутком, що випущені банками, у торговому портфелі банку та у портфелі банку на продаж (зменшену на суму фактично сформованого резерву за пайовими цінними паперами у портфелі банку на продаж, які обліковуються за собівартістю);

б) суму вкладень у капітал асоційованих та дочірніх установ, а також вкладень у капітал інших установ у розмірі 10 і більше відсотків їх статутного капіталу (зменшену на суму фактично сформованого резерву за цими вкладеннями);

в) балансову вартість акцій (паїв) власної емісії, що прийняті в забезпечення наданих банком кредитів (інших вкладень);

г) суму перевищення загальної суми операцій, що здійснені щодо одного контрагента, над установленим нормативним значенням нормативу максимального розміру кредитного ризику на одного контрагента (Н7) з урахуванням вимог пункту 2.11 глави 2 розділу VI цієї Інструкції;

ґ) суму перевищення загальної суми операцій, що здійснені щодо одного інсайдера, над установленим нормативним значенням нормативу максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру (Н9), з урахуванням вимог пункту 4.7 глави 4 розділу VI цієї Інструкції;

д) суму операцій, що здійснені з інсайдерами (пов'язаними особами) на сприятливіших за звичайні умовах (у тому числі за угодами, які передбачають нарахування відсотків і комісійних на здійснення банківських операцій, які менші, ніж звичайні), з урахуванням вимог пункту 1.14 глави 1 розділу VI цієї Інструкції;

е) суму коштів, що вкладені в інші банки на умовах субординованого боргу.

6. Банк може мати у власності нерухоме майно загальною вартістю не більше ніж 25 відсотків капіталу банку. Це обмеження не поширюється на: приміщення, яке забезпечує технологічне здійснення банківських функцій; майно, яке перейшло у власність банку на підставі реалізації прав заставодержателя відповідно до умов договору застави або набуте банком з метою запобігання збиткам, за умови, що таке майно має бути відчужено банком протягом одного року з часу набуття права власності на нього.

Якщо вартість основних засобів перевищує розмір регулятивного капіталу банку, то розмір регулятивного капіталу банку додатково коригується (зменшується) на суму цього перевищення.

Мінімальний розмір регулятивного капіталу банкуПохожие работы

... [4]. Національний банк установлює норматив мінімального розміру регулятивного капіталу (Н1), якого всі банки зобов'язані дотримуватися.2. Аналіз прибутковості та рентабельності ВАТ КБ «Надра» у 2003–2007 роках 2.1 Загальна характеристика ВАТ КБ «НАДРА» Сьогодні Надра Банк – це універсальний комерційний банк загальнонаціонального масштабу. Технологічна база для обслуговування клієнтів – це ...

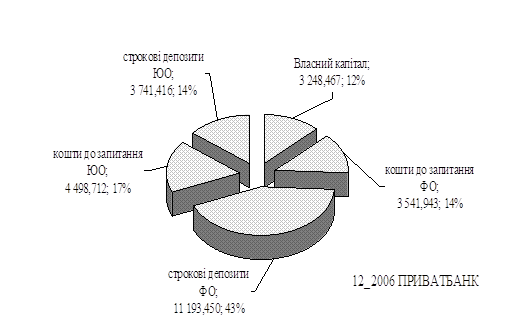

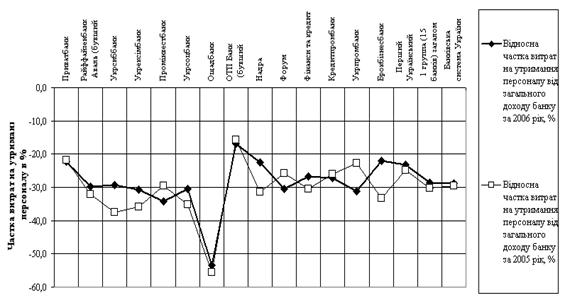

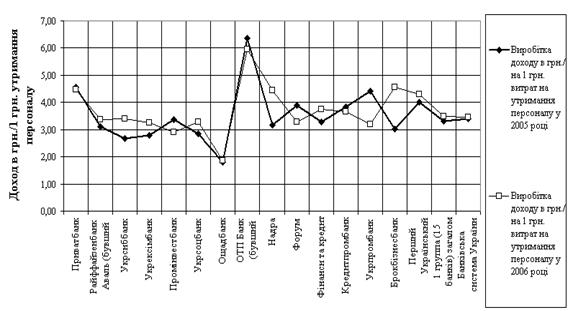

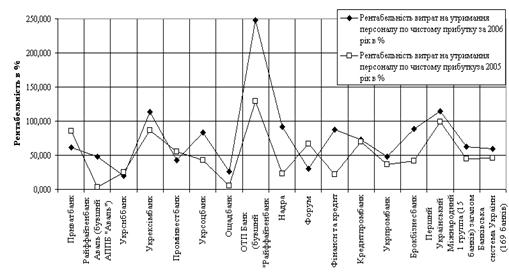

... місцях по обсягам валюти балансу та обсягів балансового прибутку, за рівнем рентабельності активів та статутного капіталу ЗАТ КБ «Приватбанк» суттєво програє банкам, які спеціалізуються на роботі з юридичними особами. ВИСНОВКИ Досліджена в дипломному проекті фінансова діяльність комерційного банку – це діяльність, яка спричиняє зміни розміру та складу власного і залученого/запозиченого капіталу ...

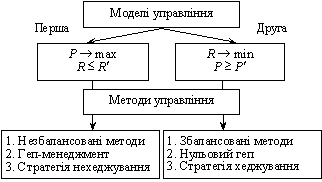

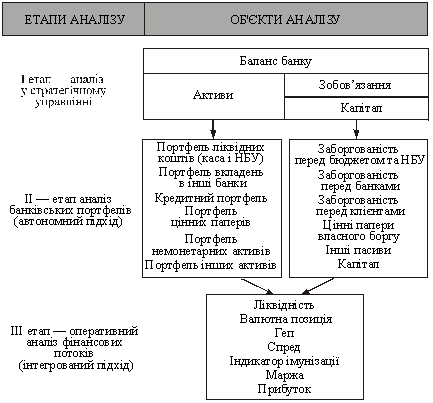

... ій ліквідності АКБ "Приватбанк". Впровадження пропозицій і рекомендацій щодо шляхів оптимізації стратегії застосування не тільки інтегрально-нормативних, а і поточних інструментів управління платоспроможністю та ліквідністю комерційного банку з застосуванням механізмів геп-менеджменту, наданих в дипломній роботі, дозволить: зосередити увагу банківських установ на доцільності комплексного ...

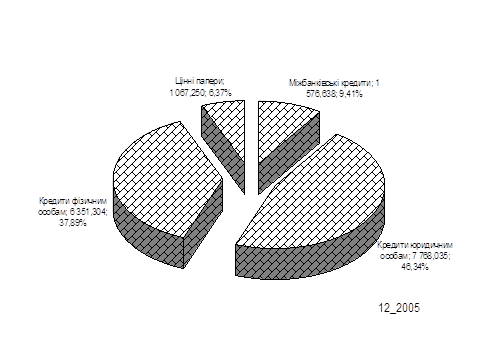

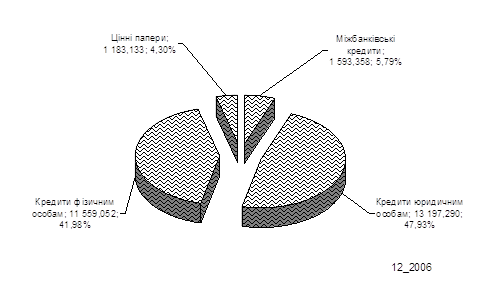

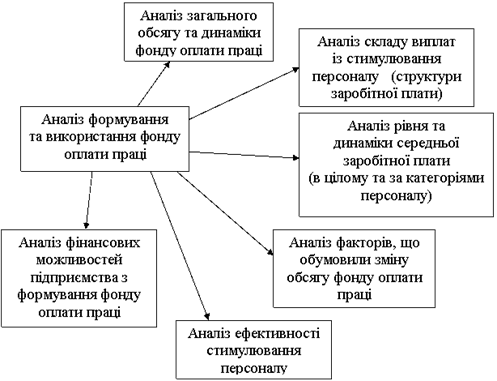

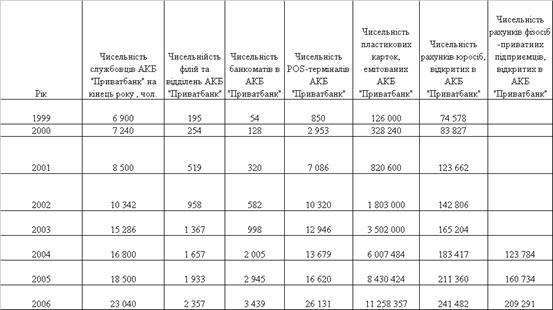

... сть у сфері культури та спорту, відпочинку та розваг 891 906 926 929 944 975 999 1015 1048 РОЗДІЛ 2. АНАЛІЗ ЕФЕКТИВНОСТІ СИСТЕМИ ОПЛАТИ ПРАЦІ ПЕРСОНАЛУ В КОМЕРЦІЙНОМУ БАНКУ АКБ “ПРИВАТБАНК” 2.1 Аналіз оплати праці в комерційному банку АКБ “Приватбанк” Заснований 1992 року, комерційний банк ПриватБанк є банком, що розвивається найбільш динамічно в Україні, і займає лідируючі позиц ...

0 комментариев