Навигация

Статистичний аналіз структури балансу та власного капіталу АКБ „Приватбанк”

2.2 Статистичний аналіз структури балансу та власного капіталу АКБ „Приватбанк”

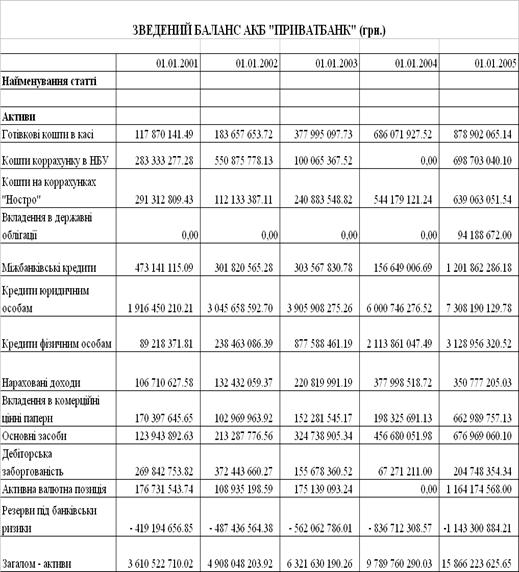

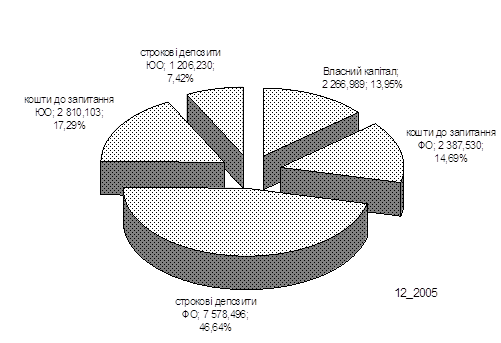

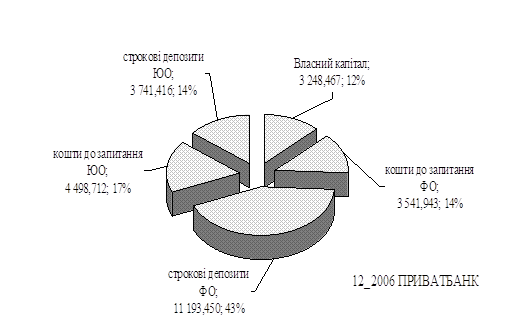

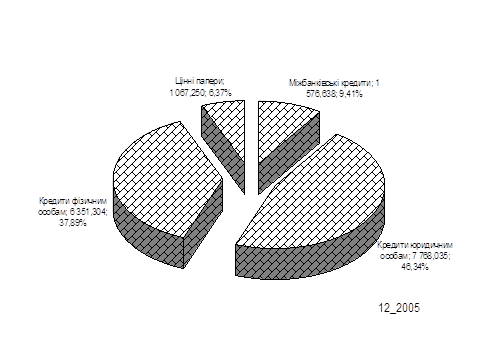

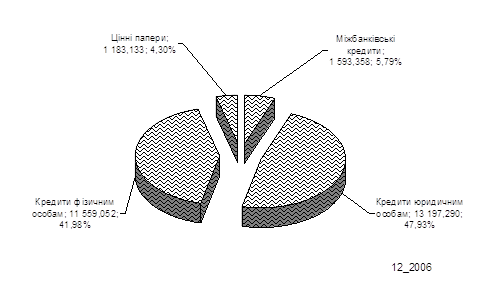

В табл. 2.2, 2.3 наведені звітні баланси АКБ “Приватбанк” за 2000, 2001, 2002, 2003, 2004, 2005 роки [16 - 18].

Таблиця 2.2 - Баланс АКБ „Приватбанк” за 2000 – 2004 роки

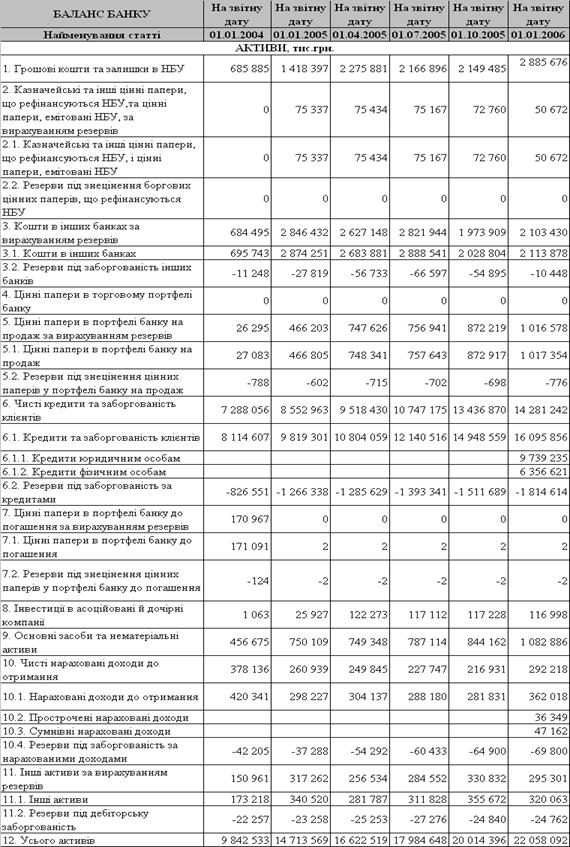

Таблиця 2.3 - Баланс АКБ „Приватбанк” за 2004 – 2005 роки

Продовження табл.2.3

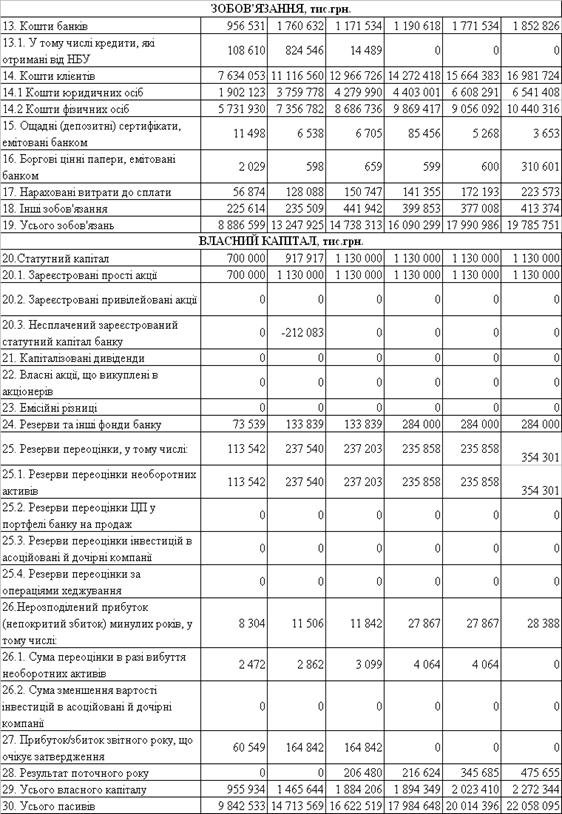

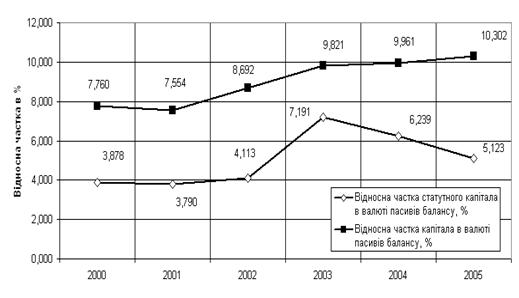

На рис. 2.1 - 2.2 наведена динаміка абсолютного росту валюти балансу та капіталу АКБ „Приватбанк” у 2000 – 2005 роках, а також динаміка відносних часток власного капіталу у валюті балансу.

Рис. 2.1 - Динаміка абсолютного росту валюти балансу та капіталу АКБ „Приватбанк” у 2000 – 2005 роках

Рис. 2.2 - Динаміка відносних часток власного капіталу в валюті балансу АКБ „Приватбанк” у 2000 – 2005 роках

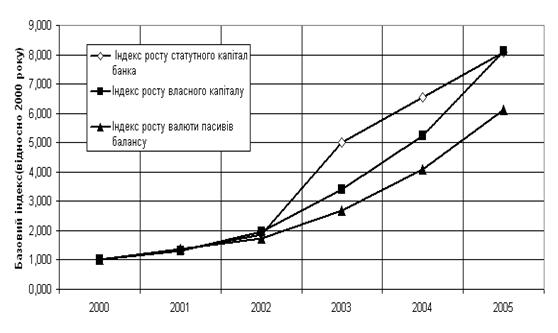

На рис. 2.3 наведене порівняння базових індексів росту валюти пасивів балансу та власного капіталу в АКБ „Приватбанк” у 2000 – 2005 роках.

Рис. 2.3 - Базові індекси росту валюти пасивів балансу та власного капіталу в АКБ „Приватбанк” відносно рівня 2000 року

Як показав індексний аналіз (рис.2.3):

- у 2000 – 2002 роках індекси росту власного капіталу були вище індексів росту валюти пасивів балансу в АКБ”Приватбанк” на 10 %;

- з 2003 року індекси росту власного капіталу в АКБ „Приватбанк” стали значно перевищувати індекси росту валюти пасивів балансу, що терміном на кінець 2005 року зафіксувало індекс росту валюти балансу за 2000 – 2005 роки - 6,0 при рівні індексу росту власного капіталу за 2000 – 2005 роки – 8,0, тобто перевищення темпів становить вже 23%.

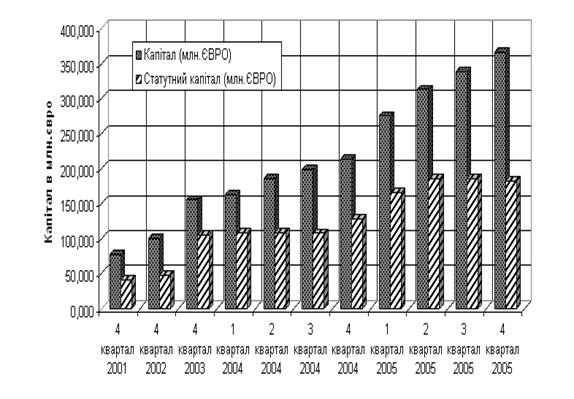

На рис. 2.4 наведені результати аналізу виконання АКБ „Приватбанк” вимог нормативу Н1 по мінімальному рівню капітала в євро (регулятивний капітал не менше рівня 8 млн.євро на 01.01.2007).

Рис. 2.4 - Аналіз виконання АКБ „Приватбанк” нормативу Н1 капіталу (не менше 8 млн. євро)

Як показує аналіз даних, наведених на рис.2.4 рівень регулятивного капіталу в АКБ „Приватбанк” перевищує норматив у 8 млн.євро з 2000 року, досягнувши станом на 01.10.2006 року рівня більше 350 млн.євро. Таким чином, нарощування власного капіталу АКБ „Приватбанк” у 2000 – 2005 роках виконувалося виключно в інтересах банку в сегменті багатократного перевищення нормативів НБУ

РОЗДІЛ 3. АНАЛІЗ АДЕКВАТНОСТІ ТА РЕНТАБЕЛЬНОСТІ КАПІТАЛУ В КОМЕРЦІЙНОМУ БАНКУ АКБ „ПРИВАТБАНК”

3.1 Прибутковість банку та рентабельність капіталу

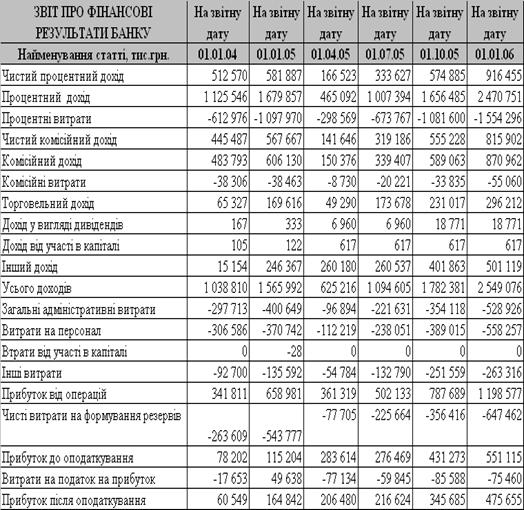

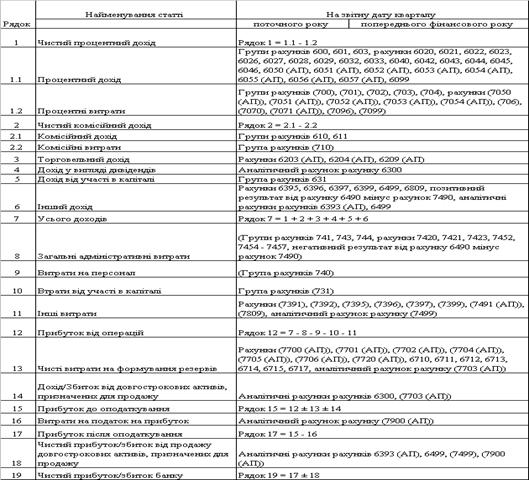

В табл. 3.1 наведені статистичні дані по формуванню прибутку АКБ „Приватбанк” за 2003 – 2005 роки [16 – 18].

Таблиця 3.1 - Формування прибутку в АКБ „Приватбанк” у 2003 -2005 роках

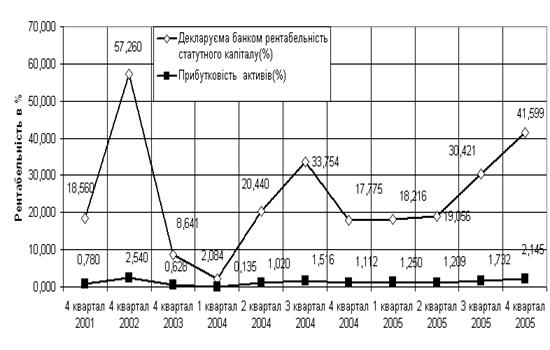

На рис. 3.1 наведені дані розрахунків рентабельності активів та власного капіталу АКБ „Приватбанк” у 2000 – 2005 роках.

Рис. 3.1 - Рентабельність активів та власного капіталу в АКБ „Приватбанк” у 2000–2005 роках

Як показують результати, наведені на рис.3.1, з другої половини 2004 року та на протязі 2005 року рентабельність власного капіталу в АКБ „Приватбанк” зросло з рівня 10-20% до рівня більше 40%, тобто дивідендна доходність акціонерів АКБ „Приватбанк” стала вище альтернативної ставки депозитів, тобто інвестування коштів в статутний фонд банку стало вигідним.

3.2 Виконання нормативів адекватності капітала в АКБ „Приватбанк”

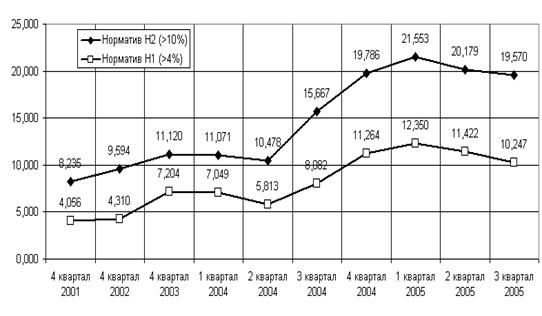

На рис.3.2 наведена динаміка нормативів адекватності регулятивного та основного капіталу Н2 та Н3 в АКБ „Приватбанк” у 2001-2005 роках. Як показує аналіз, станом на початок 2006 року АКБ „Приватбанк” характеризується як добре капіталізований банк [6], в якого:

- розмір регулятивного капіталу відповідає встановленим мінімальним вимогам (8 млн.євро) – фактично більше 350 млн.євро;

- співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), перевищує його нормативне значення і становить не менше ніж 17 відсотків – фактично 19,57%;

- співвідношення основного капіталу до загальних активів банку (норма-тив адекватності основного капіталу Н3) більше ніж його нормативне значення і становить 8 відсотків та більше – фактично 10,3%.

Рис. 3.2 - Динаміка нормативів адекватності регулятивного та основного капіталу Н2 та Н3 в АКБ „Приватбанк” у 2001-2005 роках

ВИСНОВКИ

Проведені в курсовій роботі дослідження формування капіталу в комерційному акціонерному банку АКБ „Приватбанк” у 2000 – 2005 роках показало:

1. Рівень статутного капіталу зріс з 140 млн.грн.(2000 рік) до 1130 млн.грн. (2005 рік), сумарний рівень статей загального власного капіталу зріс з рівня 280,2 млн.грн.(2000) до рівня 2 272,3 млн.грн.(2005).

2. Відносний рівень власного капіталу в валюті пасивів балансу зріс з рівня 7,76% (2000 рік) до рівня 10,3% (2005 рік).

3. Як показав індексний аналіз (рис.2.3):

- у 2000 – 2002 роках індекси росту власного капіталу були вище індексів росту валюти пасивів балансу в АКБ”Приватбанк” на 10 %;

- з 2003 року індекси росту власного капіталу в АКБ „Приватбанк” стали значно перевищувати індекси росту валюти пасивів балансу, що терміном на кінець 2005 року зафіксувало індекс росту валюти балансу за 2000 – 2005 роки - 6,0 при рівні індексу росту власного капіталу за 2000 – 2005 роки – 8,0, тобто перевищення темпів становить вже 23%.

4. З другої половини 2004 року та на протязі 2005 року рентабельність власного капіталу в АКБ „Приватбанк” зросло з рівня 10-20% до рівня більше 40%, тобто дивідендна доходність акціонерів АКБ „Приватбанк” стала вище альтернативної ставки депозитів, тобто інвестування коштів в статутний фонд банку стало вигідним.

5. Як показує аналіз, станом на початок 2006 року АКБ „Приватбанк” характеризується як добре капіталізований банк, у якого:

- розмір регулятивного капіталу відповідає встановленим мінімальним вимогам (норматив Н1 більше 8 млн.євро) – фактично Н1 більше 350 млн.євро;

- співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), перевищує його нормативне значення і становить не менше ніж 17 відсотків – фактично Н2 =19,57%;

- співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) більше ніж його нормативне значення і становить 8 відсотків та більше – фактично Н3 = 10,3%.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1. ЗАКОН УКРАЇНИ „Про банки і банківську діяльність” // від 7 грудня 2000 року N 2121-III (Із змінами і доповненнями, внесеними Законами України станом від 22 грудня 2005 року N 3273-IV).

2. Закон України “Про Національний банк України” // від 20 травня 1999 року N 679-XIV (станом на 10.01. 2002 року N 2922-III).

3. ЗАКОН УКРАЇНИ – «Про цінні папери і фондову біржу» // від 18.06. 1991 N 1201-XII (із змінами на 3.06.1999 N 719-XIV).

4. Закон України “Про господарські товариства”//від 19 вересня 1991 року N 1576-XII ( від 17 травня 2001 року N 2409-III).

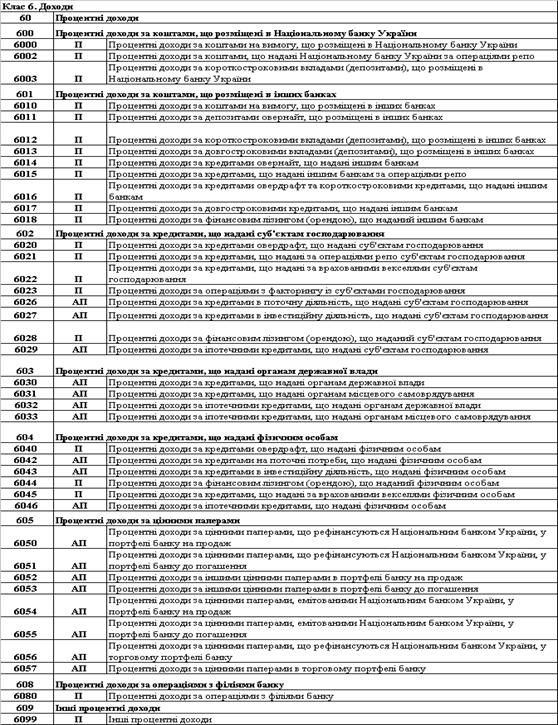

5. Про затвердження Плану рахунків бухгалтерського обліку банків України та Інструкції про застосування Плану рахунків бухгалтерського обліку банків України // Постанова Правління Національного банку України від 17 червня 2004 року N 280 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 1 грудня 2005 року N 457). 6. Про затвердження Інструкції про порядок регулювання діяльності банків в Україні // Постанова Правління Національного банку України від 28 серпня 2001 року N 368 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 1 листопада 2005 року N 407). 7. Про затвердження Інструкції про порядок складання та оприлюднення фінансової звітності банків України //Постанова Правління Національного банку України від 7 грудня 2004 року N 598 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України від 21 грудня 2005 року N 484).8. Про внесення змін до Методики розрахунку економічних нормативів регулювання діяльності банків в Україні // ПРАВЛІННЯ НАЦІОНАЛЬНОГО БАНКУ УКРАЇНИ ПОСТАНОВА від 11 квітня 2005 року N 125(Із змінами і доповненнями, внесеними постановою Правління Національного банку України від 22 грудня 2005 року N 493).

9. Банківські операції. Підручник/ А.М. Мороз, М.І. Савлук, М.Ф. Пудовкіна та інш. Київ: КНЕУ, 2000.

10. Банковское дело: Учебник /Под ред. О.И. Лаврушина – Москва, «Финансы и статистика», 1998 – 576 с.

11. Коцовська Р., Ричаківська В та інш. Операції комерційних банків – Львів : ЛБІ НБУ, 2001

12. Примостка Л.О. Аналіз банківської діяльності: сучасні концепції, методи та моделі: Монографія. - КНЕУ, 2002.- 316 с.

13. Примостка Л.О. Фінансовий менеджмент у банку: Підручник. - 2-е вид., доп. і перероб. - К.: КНЕУ. 2004. - 468 с.

14. Роуз П.С. Банковский менеджмент. Пер. с англ. со 2-го изд.- М.: «Дело ЛТД»,1995.- 768 с.

15. Синки, Дж. Управление финансами в коммерческих банках. Пер. с англ. 4-го переработанного изд. / под ред. Р.Я. Левиты, Б.С. Пинкерса. - М.: 1994, Catallaxy.- 820 c.

16. Офіційний сайт НБУ – HTTP://www.bank.gov.ua

17. Офіційний сайт Асоціації банків України – HTTP://WWW.AUB.COM.UA

Додаток А

Операції з обліку капіталу комерційного банка

| Клас 5. Капітал банку | ||

| 50 | Статутний капітал та інші фонди банку | |

| 500 | Статутний капітал банку | |

| 5000 | П | Зареєстрований статутний капітал банку Призначення рахунку: облік зареєстрованого статутного капіталу банку. Облік акцій ведеться за номінальною вартістю. За кредитом рахунку проводяться суми збільшення статутного капіталу після реєстрації змін згідно з законодавством України. За дебетом рахунку проводяться суми зменшення зареєстрованого статутного капіталу; суми несплаченого у встановлений строк зареєстрованого капіталу. |

| 5001 | КП | Несплачений зареєстрований статутний капітал банку Призначення рахунку: облік сум зареєстрованого, але несплаченого статутного капіталу. За дебетом рахунку проводяться суми зареєстрованого, але несплаченого статутного капіталу в кореспонденції з рахунком 5000. За кредитом рахунку проводяться суми сплаченого статутного капіталу; суми не сплаченого у встановлений строк зареєстрованого капіталу. |

| 5002 | КП | Власні акції (частки, паї), що викуплені в акціонерів (учасників) Призначення рахунку: облік вартості викуплених банком акцій (часток, паїв). Акції обліковуються за номінальною вартістю. Різниця між номінальною вартістю та вартістю викупу списується в межах кредитових залишків спочатку з рахунку 5010, а потім - з рахунку 5022. За дебетом рахунку проводяться суми викуплених акцій (часток, паїв). За кредитом рахунку проводяться суми проданих та анульованих акцій (часток, паїв). |

| 5003 | П | Дивіденди, що спрямовані на збільшення статутного капіталу Призначення рахунку: облік суми дивідендів, що спрямовані на збільшення статутного капіталу до часу його реєстрації. За кредитом рахунку проводяться суми дивідендів, що спрямовані на збільшення статутного капіталу. За дебетом рахунку перераховуються суми дивідендів у разі збільшення статутного капіталу на рахунки 5000 та 5010; у разі відмови в реєстрації сплачуються за рішенням загальних зборів банку акціонерам (учасникам) або зараховуються на рахунок 5022. |

| 501 | Емісійні різниці | |

| 5010 | П | Емісійні різниці Призначення рахунку: облік різниці між номінальною вартістю акції та ціною її розміщення. Під час подальшого викупу власних акцій різниця між номінальною вартістю та ціною викупу акцій списується з цього самого рахунку в межах залишку. За кредитом рахунку проводяться суми позитивної різниці в разі первинного та подальшого розміщення акцій. За дебетом рахунку проводяться суми списання різниці між ціною викупу та номінальною вартістю акцій у межах залишку під час викупу власних акцій. |

| 502 | Загальні резерви та фонди банку | |

| 5020 | П | Загальні резерви Призначення рахунку: облік загальних резервів, що створені за рішенням акціонерів (учасників) під різні ризики. За кредитом рахунку проводяться суми прибутку, що спрямовані на формування резервів. За дебетом рахунку проводяться суми зменшення резервів. |

| 5021 | П | Резервні фонди Призначення рахунку: облік резервних фондів банку. Фонди створюються згідно із законодавством України. Резервні фонди банку утворюються за рахунок прибутку. Кошти резервних фондів призначені для покриття можливих збитків та інших витрат. Відрахування в резервні фонди здійснюється в розмірах, передбачених законодавством України. За кредитом рахунку проводяться суми надходжень у резервні фонди. За дебетом рахунку проводяться суми на покриття збитків та інших витрат, передбачених законодавством України. |

| 5022 | П | Інші фонди банку Призначення рахунку: облік інших фондів банку, що створені за рахунок прибутку. За кредитом рахунку проводяться суми надходжень в інші фонди банку. За дебетом рахунку проводяться суми на покриття збитків звітного та/або минулих років; суми відрахувань до загальних і резервних фондів; суми списань емісійних різниць у разі недостатності коштів на рахунку 5010; суми сплати дивідендів за привілейованими акціями та інші суми відповідно до законодавства України. |

| 503 | Результати минулих років | |

| 5030 | П | Нерозподілені прибутки минулих років Призначення рахунку: облік прибутків минулих років до їх розподілу. За кредитом рахунку відображаються суми підтверджених прибутків минулих років; перевищення сум попередніх дооцінок над сумою попередніх уцінок вартості активів, що раніше були переоцінені, у разі їх вибуття. За дебетом рахунку відображаються суми розподіленого прибутку згідно з рішенням загальних зборів акціонерів (учасників) відповідно до законодавства України. |

| 5031 | А | Непокриті збитки минулих років Призначення рахунку: облік сум підтверджених збитків минулих років до їх покриття. За дебетом рахунку відображається облік підтверджених сум непокритих збитків минулих років. За кредитом рахунку відображаються суми покриття збитків минулих років. |

| 504 | Результати звітного року, що очікують затвердження | |

| 5040 | П | Прибуток звітного року, що очікує затвердження Призначення рахунку: облік прибутку звітного року до його затвердження загальними зборами акціонерів (учасників). За кредитом рахунку проводяться суми в порядку закриття рахунків обліку доходів звітного року. За дебетом рахунку проводяться суми в порядку закриття рахунків витрат звітного року; суми розподілу прибутку за рішенням загальних зборів акціонерів (учасників) згідно із законодавством України; суми підтвердженого нерозподіленого прибутку на рахунок 5030 до його розподілу загальними зборами акціонерів (учасників). |

| 5041 | А | Збиток звітного року, що очікує затвердження Призначення рахунку: облік збитку звітного року до його затвердження загальними зборами акціонерів (учасників). За дебетом рахунку проводяться суми в порядку закриття рахунків витрат звітного року. За кредитом рахунку проводяться суми в порядку закриття рахунків обліку доходів звітного року; суми покриття збитку; суми збитків, підтверджених загальними зборами акціонерів (учасників), на рахунок 5031 до їх покриття. |

| 51 | Результати переоцінки | |

| 510 | Результати переоцінки | |

| 5100 | П | Результати переоцінки основних засобів Призначення рахунку: облік результатів переоцінки основних засобів. За кредитом рахунку проводяться суми дооцінки основних засобів і відновлення їх корисності; суми визнаних відстрочених податків за результатами уцінки основних засобів. За дебетом рахунку проводяться суми уцінки основних засобів і втрат від зменшення їх корисності; суми перевищення попередніх дооцінок залишкової вартості об'єктів основних засобів і відновлення їх корисності над сумою попередніх уцінок залишкової вартості та втрат від зменшення їх корисності за кожним об'єктом, що раніше був переоцінений, у разі його вибуття; суми визнаних відстрочених податків за результатами дооцінки основних засобів. |

| 5101 | П | Результати переоцінки нематеріальних активів Призначення рахунку: облік результатів переоцінки нематеріальних активів. За кредитом рахунку проводяться суми дооцінки нематеріальних активів і відновлення їх корисності. За дебетом рахунку проводяться суми уцінки нематеріальних активів і втрат від зменшення їх корисності; суми перевищення попередніх дооцінок залишкової вартості об'єктів нематеріальних активів і відновлення їх корисності над сумою попередніх уцінок залишкової вартості та втрат від зменшення їх корисності за кожним об'єктом, що раніше був переоцінений, у разі його вибуття. |

| 5102 | АП | Результати переоцінки цінних паперів у портфелі банку на продаж Призначення рахунку: облік результатів переоцінки до справедливої вартості цінних паперів, що обліковуються у портфелі банку на продаж до часу їх реалізації. За дебетом рахунку проводяться суми зменшення вартості цінних паперів, що обліковуються в портфелі банку на продаж за справедливою вартістю, суми раніше визнаних дооцінок у разі реалізації цінних паперів. За кредитом рахунку проводяться суми збільшення вартості цінних паперів, що обліковуються в портфелі банку на продаж за справедливою вартістю, суми раніше визнаних уцінок у разі визнання зменшення корисності цінних паперів або їх реалізації. |

| 5103 | П | Результати переоцінки інвестицій в асоційовані компанії Призначення рахунку: облік результатів переоцінки інвестицій в асоційовані компанії до часу реалізації інвестицій. За кредитом рахунку проводяться суми збільшення вартості інвестицій в асоційовані компанії на частку інвестора в сумі зміни величини власного капіталу об'єкта інвестування. За дебетом рахунку проводяться суми зменшення вартості інвестицій в асоційовані компанії на частку інвестора в сумі зміни величини власного капіталу об'єкта інвестування; суми дооцінки в разі реалізації інвестицій. |

| 5104 | П | Результати переоцінки за операціями хеджування Призначення рахунку: облік результатів переоцінки інструментів хеджування. За кредитом рахунку проводяться суми збільшення вартості інструменту хеджування. За дебетом рахунку проводяться суми зменшення вартості інструменту хеджування. |

Додаток Б

МЕТОДИКА РОЗРАХУНКУ економічних нормативів регулювання діяльності банків в Україні (до Інструкції про порядок регулювання діяльності банків в Україні)Інструкцією про порядок регулювання діяльності банків в Україні, затвердженою постановою Правління Національного банку України від 28.08.2001 N 368 і зареєстрованою в Міністерстві юстиції України 26.09.2001 за N 841/6032, із змінами (далі - Інструкція), встановлені економічні нормативи регулювання діяльності банків, порядок їх розрахунку та їх нормативні значення, що є обов'язковими для виконання всіма банками.

Методика розрахунку економічних нормативів регулювання діяльності банків в Україні та їх нормативні значення встановлені Інструкцією.

Глава 1. Норматив регулятивного капіталу банку (Н1)Регулятивний капітал банку, невідкоригований на основні засоби, розраховується за такою формулою:

РК1 = ОК + ДК - В,

де РК1 - регулятивний капітал банку, невідкоригований на основні засоби;

ОК - основний капітал (капітал 1-го рівня);

ДК - додатковий капітал (капітал 2-го рівня);

В - відвернення.

Основний капітал (ОК):

ОК = 5000 + 5003 + 5010 + 5020 + 5021+ 5022 + 50301- Рпр/з - (5001 + 5002 + (4300 - 4309) + 4310 + 5031 + 5041) - (РР - ФР),

де Рпр - результат поточного року;

Рпр/з - результат (збиток) поточного року, що виникає в разі перевищення витрат над доходами, що скориговані на суму неотриманих нарахованих доходів.

Рпр розраховується за такою формулою:

Рпр = 5999 - [(Нд/2 + Пнд + Снд) - Рпс] - до 30.03.2006;

Рпр = 5999 - [(Нд/2 + 1/2Нд/1 + Пнд + Снд) - Рпс] - з 01.04.2006 до 30.06.2006;

Рпр = 5999 - [(Нд + Пнд + Снд) - Рпс] - з 01.07.2006,

Примітка. Усі виноски зазначені в кінці Методики розрахунку економічних нормативів регулювання діяльності банків в Україні.

де 5999 - технічний рахунок, за яким визначається результат (прибуток/збиток) поточного року як різниця між класами 6 і 7;

Нд/1 - нараховані доходи, що обліковуються за даними аналітичного обліку відповідно до файла С5, строк отримання яких відповідно до умов передбачений до 3 місяців (до розрахунку приймаються активні залишки за рахунками нарахованих доходів);

Нд - нараховані доходи (відповідно до файла С5: Нд = Нд/1 + Нд/2);

Нд/2 - нараховані доходи, що обліковуються за даними аналітичного обліку відповідно до файла С5, строк отримання яких відповідно до умов угоди не визначений або передбачений більше ніж через 3 місяці (до розрахунку приймаються активні залишки за рахунками нарахованих доходів);

Пнд - прострочені нараховані доходи (1419, 1429, 1509, 1519, 1529, 2029, 2039, 2069, 2079, 2109, 2119, 2209, 2219, 2229, 3119, 3219, 3579);

Снд - сумнівна заборгованість за нарахованими доходами (1780, 2480, 3589);

Рпс - фактично сформована сума резерву за простроченими понад 31 день і сумнівними до отримання нарахованими доходами (1492, 1493, 1790, 2490, 3191, 3291, 3599).

Якщо в результаті розрахунку Рпр отримано від'ємний результат, то на цю суму (тобто на суму отриманого збитку - Рпр/з) зменшується розмір основного капіталу (ОК);

РР - розрахункова сума резервів за активними операціями банку (кредитними, операціями з цінними паперами, дебіторською заборгованістю, простроченими понад 31 день і сумнівними до отримання нарахованими доходами за активними операціями, коштами, розміщеними на кореспондентських рахунках у банках, що відображається у відповідних формах звітності банків про стан формування цих резервів);

ФР - фактично сформована сума резервів за активними операціями, що відображається у відповідних формах звітності банків про стан формування цих резервів;

(РР - ФР) - сума недосформованих резервів за активними операціями банків, що відображається у відповідних формах звітності банків про стан формування цих резервів та вираховується з основного капіталу. У разі перевищення суми фактично сформованих резервів над їх розрахунковою сумою до розрахунку приймається нуль.

Додатковий капітал (ДК):

ДК = 1591 + 1593 + 2401 + 3690/12+ 5100/13+ 50301 + 5040 + Рпр/п + СК,

де Рпр - результат поточного року;

Рпр/п - результат (прибуток) поточного року, що виникає в разі перевищення доходів над витратами, що скориговані на суму неотриманих нарахованих доходів.

Рпр визначається у вищенаведеному порядку.

Якщо в результаті розрахунку Рпр отримано позитивний результат, то на цю суму (тобто на суму отриманого прибутку - Рпр/п) збільшується розмір додаткового капіталу (ДК);

СК - субординований капітал. До регулятивного капіталу включається СК за даними відповідної форми звітності про включення субординованого боргу (рахунок 3660) у розрахунок регулятивного капіталу, але не більше ніж 50 відсотків від основного капіталу (ОК).

Додатковий капітал (ДК) не може бути більше основного капіталу (ОК).

Відвернення:

В = (3002 +- 3007/3АП)(4) + (3102 +- 3107/3АП(5) + (3003/2 + 3005/2 + 3103/2 + 3105/2)(6) +- 3007/2АП(7) + - 3107/2АП(8) - ФРвкл(9) + (3122 + 3123 + 3125) + (3132 + 3133 + 3135) + 1516 + 1524/2(10) + 3212/1(11) + 4102 + 4103 + 4105 + 4202 + 4203 + 4205 + Сз(12) + Сп(13).

РК1 приймається до розрахунку нормативу максимального розміру кредитного ризику на одного контрагента (Н7).

Регулятивний капітал банку, відкоригований на суму перевищення нормативів Н7 та Н9, розраховується за такою формулою:

РК2 = РК1 - СпН7(14) - СпН9(15).

Регулятивний капітал банку, відкоригований на суму перевищення основних засобів, розраховується за такою формулою:

РК = РК2 - (ОЗ - РК2),

де РК - регулятивний капітал банку;

ОЗ - основні засоби:

ОЗ = (4400 - 4409) + 4430 + 4431 + (4500 - 4509) + 4530;

(ОЗ - РК2) - розмір перевищення ОЗ над РК2 (якщо ОЗ > РК2, то до розрахунку приймається різниця ОЗ - РК2, якщо ОЗ < РК2, то до розрахунку приймається 0).

РК приймається до розрахунку таких нормативів: адекватності регулятивного капіталу (Н2); великих кредитних ризиків (Н8); максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам (Н10); інвестування в цінні папери окремо за кожною установою (Н11); загальної суми інвестування (Н12); відкритої (довгої/короткої) валютної позиції (Н13).

Розмір регулятивного капіталу банку (РК) не повинен бути менше встановленого Національним банком значення нормативу мінімального розміру регулятивного капіталу банку (Н1) згідно з главою 2 розділу II Інструкції.

Глава 2. Норматив адекватності регулятивного капіталу (Н2)Норматив адекватності регулятивного капіталу розраховується за такою формулою:

| РК | ||

| Н2 = | –––- | х 100 %, |

| Ар |

де РК - регулятивний капітал банку;

Ар - активи, зменшені на суму створених відповідних резервів за активними операціями, на суму забезпечення (але не більше ніж сума основного боргу за окремою операцією) за відповідним активом безумовним зобов'язанням або грошовим покриттям у вигляді застави майнових прав (за умови, що забезпечення відповідає вимогам пункту 2.5 глави 2 розділу VI Інструкції)16, на суму дооцінки17 та зважені на відповідний коефіцієнт ризику залежно від групи ризику, до якої віднесено актив.

Розподіл активів банку за групами ризику:

| Номери | Коефіцієнт ризику | |||

| Класу | Розділу | Групи | Рахунку | |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 10 | 100 | 1001 | 0 |

| 1002 | 0 | |||

| 1003 | 0 | |||

| 1004 | 0 | |||

| 1005 | 0 | |||

| 1006 | 0 | |||

| 1007 | 0 | |||

| 101 | 1011 | 0 | ||

| 1012 | 0 | |||

| 1013 | 0 | |||

| 1017 | 0 | |||

| 110 | 1101 | 0 | ||

| 1102 | 0 | |||

| 1107 | 0 | |||

| 12 | 120 | 1200 | 0 | |

| 1203 | 0 | |||

| 1207 | 0 | |||

| 1208 | 0 | |||

| 121 | 1211 | 0 | ||

| 1212 | 0 | |||

| 1218 | 0 | |||

| 14 | 140 | 1400 | 0 | |

| 1401 | 0 | |||

| 1402/118 | 0 | |||

| 1402/219 | 20 | |||

| 1403 | 20 | |||

| 1404 | 20 | |||

| 1405АП | 0 | |||

| 1406 | 0 | |||

| 1407 | 0 | |||

| 1408 | 0 | |||

| 1408/1 | 0 | |||

| 1408/2 | 20 | |||

| 141 | 1410 | 0 | ||

| 1411 | 0 | |||

| 1412/120 | 0 | |||

| 1412/221 | 20 | |||

| 1413 | 20 | |||

| 1414 | 20 | |||

| 1415АП | 0 | |||

| 1416 | 0 | |||

| 1417 | 0 | |||

| 1418 | 0 | |||

| 1418/1 | 0 | |||

| 1418/2 | 20 | |||

| 1419 | 100 | |||

| 142 | 1420 | 0 | ||

| 1421 | 0 | |||

| 1422/122 | 0 | |||

| 1422/223 | 20 | |||

| 1423 | 20 | |||

| 1424 | 20 | |||

| 1426 | 0 | |||

| 1427 | 0 | |||

| 1428 | 0 | |||

| 1428/1 | 0 | |||

| 1428/2 | 20 | |||

| 1429 | 100 | |||

| 143 | 1430 | 0 | ||

| 1435АП | 0 | |||

| 1436 | 0 | |||

| 1437 | 0 | |||

| 1438 | 0 | |||

| 144 | 1440 | 0 | ||

| 1446 | 0 | |||

| 1447 | 0 | |||

| 1448 | 0 | |||

| 15 | 150 | 1500/1А*24 | 20 | |

| 1500/9А* | 50 | |||

| 1600/1А* | 20 | |||

| 1600/2А* | 100 | |||

| 1502/125 | 50 | |||

| 1502/225 | 100 | |||

| 1502/325 | 0 | |||

| 1607/1* | 20 | |||

| 1607/2* | 100 | |||

| 1508/1* | 20 | |||

| 1508/2* | 50 | |||

| 1509 | 100 | |||

| 151 | 1510/1* | 20 | ||

| 1510/2* | 50 | |||

| 1512/1* | 20 | |||

| 1512/2* | 100 | |||

| 1515 | 100 | |||

| 1517 | 100 | |||

| 1518/1* (нараховані доходи за коштами, що обліковуються за рахунками 1510/1, 1512/1) | 20 | |||

| 1518/2* | 100 | |||

| 1519 | 100 | |||

| 152 | 1521/1* | 20 | ||

| 1521/2* | 50 | |||

| 1522 | 100 | |||

| 1523/1* | 20 | |||

| 1523/2* | 100 | |||

| 1524/126 | 100 | |||

| 1525 | 100 | |||

| 152627 | -(-) | |||

| 1527 | 100 | |||

| 1528/1* (нараховані доходи за коштами, що обліковуються за рахунками 1521/1, 1523/1) | 20 | |||

| 1528/2* | 100 | |||

| 1529 | 100 | |||

| 158 | 1580 | 100 | ||

| 1581 | 100 | |||

| 1582 | 100 | |||

| 1589 | 100 | |||

| 1590 | -(-) | |||

| 1592 | -(-) | |||

| 178 | 1780 | 100 | ||

| 179 | 1790 | -(-) | ||

| 18 | 181 | 1811 | 100 | |

| 1819 | 100 | |||

| 188 | 1880 | 100 | ||

| 1890 | -(-) | |||

| 201 | 2010 | 100 | ||

| 2018 | 100 | |||

| 202 | 2020 | 100 | ||

| 2026 | -(-) | |||

| 2027 | 100 | |||

| 2028 | 100 | |||

| 2029 | 100 | |||

| 203 | 2030 | 100 | ||

| 2036 | -(-) | |||

| 2037 | 100 | |||

| 2038 | 100 | |||

| 2039 | 100 | |||

| 206 | 2062 | 100 | ||

| 2063 | 100 | |||

| 2066 | -(-) | |||

| 2067 | 100 | |||

| 2068 | 100 | |||

| 2069 | 100 | |||

| 207 | 2072 | 100 | ||

| 2073 | 100 | |||

| 2074 | 100 | |||

| 2075 | 100 | |||

| 2076 | -(-) | |||

| 2077 | 100 | |||

| 2078 | 100 | |||

| 2079 | 100 | |||

| 209 | 2092 | 100 | ||

| 2093 | 100 | |||

| 2096 | 100 | |||

| 2097 | 100 | |||

| 2099 | 100 | |||

| 21 | 210 | 2100 | 10 | |

| 2105 | 10 | |||

| 2106 | -(-) | |||

| 2107 | 100 | |||

| 2108 | 10 | |||

| 2109 | 100 | |||

| 211 | 2110 | 50 | ||

| 2115 | 50 | |||

| 2116 | -(-) | |||

| 2117 | 100 | |||

| 2118 | 50 | |||

| 2119 | 100 | |||

| 219 | 2190 | 100 | ||

| 2191 | 100 | |||

| 2198 | 100 | |||

| 2199 | 100 | |||

| 22 | 220 | 2202 | 100 | |

| 2203 | 100 | |||

| 2206 | -(-) | |||

| 2207 | 100 | |||

| 2208 | 100 | |||

| 2209 | 100 | |||

| 221 | 2212 | 100 | ||

| 2213 | 100 | |||

| 2215 | 100 | |||

| 2216 | -(-) | |||

| 2217 | 100 | |||

| 2218 | 100 | |||

| 2219 | 100 | |||

| 222 | 2220 | 100 | ||

| 2226 | -(-) | |||

| 2227 | 100 | |||

| 2228 | 100 | |||

| 2229 | 100 | |||

| 229 | 2290 | 100 | ||

| 2291 | 100 | |||

| 2292 | 100 | |||

| 2299 | 100 | |||

| 240 | 2400 | -(-) | ||

| 248 | 2480 | 100 | ||

| 249 | 2490 | -(-) | ||

| 26 | 260 | 2600А | 100 | |

| 2605А | 100 | |||

| 2607 | 100 | |||

| 262 | 2620А | 100 | ||

| 2625А | 100 | |||

| 2627 | 100 | |||

| 265 | 2650А | 100 | ||

| 2655А | 100 | |||

| 2657 | 100 | |||

| 28 | 280 | 2800 | 100 | |

| 2800/1 | 100 | |||

| 2800/2 | 0 | |||

| 2801 | 100 | |||

| 2805 | 100 | |||

| 2806 | 100 | |||

| 2809 | 100 | |||

| 288 | 2888 | 100 | ||

| 2889 | 100 | |||

| 289 | 2890 | -(-) | ||

| 292 | 2920А | 100 | ||

| 2924А | 100 | |||

| 30 | 300 | 3003/1**28 | 100 | |

| 3005/1** | 100 | |||

| 3007/1АП29 | -(+/-) | |||

| 3008 | 100 | |||

| 301 | 3010 | 0 | ||

| 3011 | 20 | |||

| 3012 | 100 | |||

| 3013 | 100 | |||

| 3014 | 100 | |||

| 3015АП30 | -(+/-) | |||

| 3016 | -(-) | |||

| 3017 | -(+) | |||

| 3018 | 100 | |||

| 3 | 31 | 310 | 3103/1** | 100 |

| 3105/1** | 100 | |||

| 3107/1АП31 | -(+/-) | |||

| 3108 | 100 | |||

| 311 | 3110 | 0 | ||

| 3111 | 20 | |||

| 3112 | 100 | |||

| 3113 | 100 | |||

| 3114 | 100 | |||

| 3115АП32 | -(+/-) | |||

| 3116 | -(-) | |||

| 3117 | -(+) | |||

| 3118 | 100 | |||

| 3119 | 100 | |||

| 319 | 3190 | -(-) | ||

| 3191 | -(-) | |||

| 321 | 3210 | 0 | ||

| 3211 | 20 | |||

| 3212/233 | 100 | |||

| 3213 | 100 | |||

| 3214 | 100 | |||

| 3216 | -(-) | |||

| 3217 | -(+) | |||

| 3218 | 100 | |||

| 3219 | 100 | |||

| 329 | 3290 | -(-) | ||

| 3291 | -(-) | |||

| 34 | 340 | 3400 | 100 | |

| 3402 | 100 | |||

| 3403 | 100 | |||

| 3407 | 100 | |||

| 3409 | 100 | |||

| 35 | 350 | 3500 | 100 | |

| 351 | 3510 | 100 | ||

| 3519 | 100 | |||

| 352 | 3520 | 100 | ||

| 3521 | 100 | |||

| 3522 | 100 | |||

| 354 | 3540 | 100 | ||

| 3540/1 | 100 | |||

| 3540/2 | 0 | |||

| 3541 | 100 | |||

| 3548 | 100 | |||

| 355 | 3550 | 100 | ||

| 3551 | 100 | |||

| 3552 | 100 | |||

| 3559 | 100 | |||

| 357 | 3570 | 100 | ||

| 3578 | 100 | |||

| 3579 | 100 | |||

| 358 | 3580 | 100 | ||

| 3589 | 100 | |||

| 359 | 3590 | -(-) | ||

| 3599 | -(-) | |||

| 36 | 369 | 3690/234 | -(-) | |

| 37 | 370 | 3705А | 50 | |

| 371 | 3710 | 100 | ||

| 373 | 3739А | 100 | ||

| 4 | 44 | 440 | 4400 | 100 |

| 4409 | -(-) | |||

| 443 | 4430 | 100 | ||

| 4431 | 100 | |||

| 45 | 450 | 4500 | 100 | |

| 4509 | -(-) | |||

| 453 | 4530 | 100 | ||

| 9 | 90 | 900 | 9000 | 100 |

| 9001 | 100 | |||

| 9002 | 100 | |||

| 9003 | 100 | |||

| 902 | 9020 | 100 | ||

| 9023 | 100 | |||

| 9023/1 | 0 | |||

| 9023/9 | 100 | |||

| 909 | 9090 | 100 | ||

| 9091 | 100 | |||

| 91 | 910 | 9100 | 50 | |

| 912 | 9122 | 100 | ||

| 9129/135 | 100 | |||

| 9129/936 | 0 | |||

| 92 | 920 | 9200/137 | 20 | |

| 9200/238 | 50 | |||

| 9201 | 50 | |||

| 9202 | 50 | |||

| 9203 | 0 | |||

| 9204 | 50 | |||

| 9205 | 50 | |||

| 9206 | 50 | |||

| 9207 | 50 | |||

| 929 | 9290 | 100 | ||

| 93 | 930 | 9300 | 100 | |

| 935 | 9350 | 50 | ||

| 9351 | 50 | |||

| 9352 | 50 | |||

| 9353 | 50 | |||

| 9354 | 50 | |||

| 939 | 9390 | 100 | ||

Норматив адекватності основного капіталу розраховується за такою формулою:

| ОК | ||

| Н3 = | –––– | х 100 %, |

| ЗА |

де ОК - основний капітал;

ЗА - загальні активи:

ЗА = 1001 + 1002 + 1003 + 1004 + 1005 + 1007 + 1011 + 1012 + 1013 + 1017 + 1101 + 1102 + 1107 + 1200 + 1203 + 1207 + 1208 + 1211 + 1212 + 1218 + 1400 + 1401 + 1402 + 1403 + 1404 + (1405А - 1405П) + 1407 + 1408 + 1410 + 1411 + 1412 + 1413 + 1414 + (1415А - 1415П) + 1417 + 1418 + 1419 + 1420 + 1421 + 1422 + 1423 + 1424 + 1427 + 1428 + 1429 + 1430 + (1435А - 1435П) + 1437 + 1438 + 1440 + 1447 + 1448 + 1500А + 1502 + 1508 + 1509 + 1510 + 1512 + 1515 + 1516 + 1517 + 1518 + 1519 + 1521 + 1522 + 1523 + 1524 + 1525 + 1527 + 1528 + 1529 + 1580 + 1581 + 1582 + 1589 + 1600А + 1607 + 1780 + 1811 + 1819 + 1880 + 2010 + 2018 + 2020 + 2027 + 2028 + 2029 + 2030 + 2037 + 2038 + 2039 + 2062 + 2063 + 2067 + 2068 + 2069 + 2072 + 2073 + 2074 + 2075 + 2077 + 2078 + 2079 + 2092 + 2093 + 2096 + 2097 + 2099 + 2100 + 2105 + 2107 + 2108 + 2109 + 2110 + 2115 + 2117 + 2118 + 2119 + 2190 + 2191 + 2198 + 2199 + 2202 + 2203 + 2207 + 2208 + 2209 + 2212 + 2213 + 2215 + 2217 + 2218 + 2219 + 2220 + 2227 + 2228 + 2229 + 2290 + 2291 + 2292 + 2299 + 2480 + 2600А + 2605А + 2607 + 2620А + 2625А + 2627 + 2650А + 2655А + 2657 + 2800 + 2801 + 2805 + 2806 + 2809 + 2888 + 2889 + 2920А + 2924А + 3002 + 3003 + 3005 ± 3007АП + 3008 + 3010 + 3011 + 3012 + 3013 + 3014 ± 3015АП + 3017 + 3018 + 3102 + 3103 + 3105 ± 3107АП + 3108 + 3110 + 3111 + 3112 + 3113 + 3114 ± 3115АП + 3117 + 3118 + 3119 + 3210 + 3211 + 3212 + 3213 + 3214 + 3217 + 3218 + 3219 + 3400 + 3402 + 3403 + 3407 + 3409 + 3500 + 3510 + 3519 + 3520 + 3521 + 3522 + 3540 + 3541 + 3548 + 3550 + 3551 + 3552 + 3559 + 3570 + 3578 + 3579 + 3580 + 3589 + 3705А + 3710 + 3739А + 4102 + 4103 + 4202 + 4203 + 4321 + 4400 + 4430 + 4431 + 4500 + 4530 + 3122 + 3123 + 3125 + 3128 + 3132 + 3133 + 3135 + 3138 + 4105 + 4205 + 4208;

загальні активи коригуються (зменшуються) на суму коштів за рахунками 1406, 1416, 1426, 1436, 1446, 1490, 1491, 1492, 1493, 1526, 1590, 1591, 1592, 1593, 1790, 1890, 2026, 2036, 2066, 2076, 2106, 2116, 2206, 2216, 2226, 2400, 2401, 2490, 2890, 3016, 3116, 3190, 3191, 3216, 3290, 3291, 3590, 3599, 4409, 4509.

Похожие работы

... [4]. Національний банк установлює норматив мінімального розміру регулятивного капіталу (Н1), якого всі банки зобов'язані дотримуватися.2. Аналіз прибутковості та рентабельності ВАТ КБ «Надра» у 2003–2007 роках 2.1 Загальна характеристика ВАТ КБ «НАДРА» Сьогодні Надра Банк – це універсальний комерційний банк загальнонаціонального масштабу. Технологічна база для обслуговування клієнтів – це ...

... місцях по обсягам валюти балансу та обсягів балансового прибутку, за рівнем рентабельності активів та статутного капіталу ЗАТ КБ «Приватбанк» суттєво програє банкам, які спеціалізуються на роботі з юридичними особами. ВИСНОВКИ Досліджена в дипломному проекті фінансова діяльність комерційного банку – це діяльність, яка спричиняє зміни розміру та складу власного і залученого/запозиченого капіталу ...

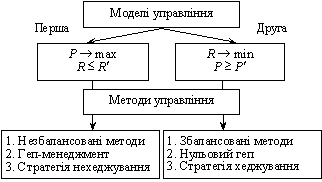

... ій ліквідності АКБ "Приватбанк". Впровадження пропозицій і рекомендацій щодо шляхів оптимізації стратегії застосування не тільки інтегрально-нормативних, а і поточних інструментів управління платоспроможністю та ліквідністю комерційного банку з застосуванням механізмів геп-менеджменту, наданих в дипломній роботі, дозволить: зосередити увагу банківських установ на доцільності комплексного ...

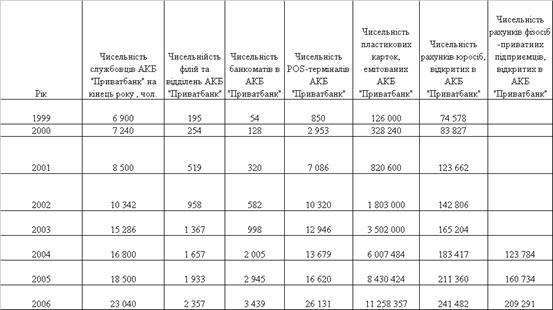

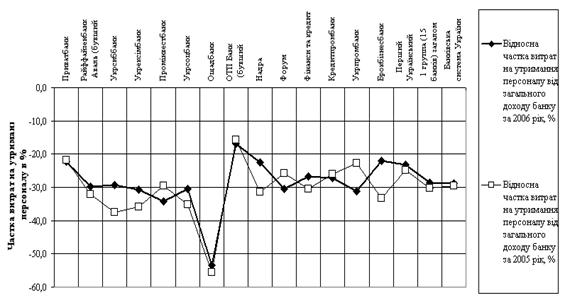

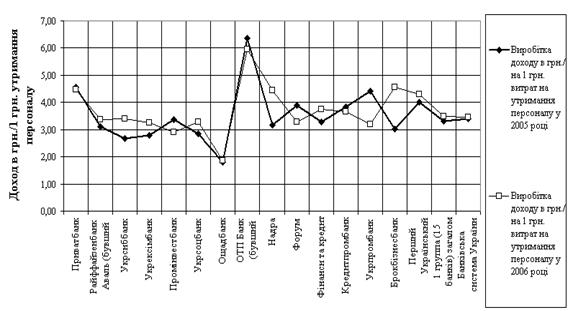

... сть у сфері культури та спорту, відпочинку та розваг 891 906 926 929 944 975 999 1015 1048 РОЗДІЛ 2. АНАЛІЗ ЕФЕКТИВНОСТІ СИСТЕМИ ОПЛАТИ ПРАЦІ ПЕРСОНАЛУ В КОМЕРЦІЙНОМУ БАНКУ АКБ “ПРИВАТБАНК” 2.1 Аналіз оплати праці в комерційному банку АКБ “Приватбанк” Заснований 1992 року, комерційний банк ПриватБанк є банком, що розвивається найбільш динамічно в Україні, і займає лідируючі позиц ...

0 комментариев