Навигация

Контроль

4. Контроль

По данному разделу оценка СВК определяется как средняя.

В ООО «Мэйпл» созданы и применяются все условия по обеспечению и сохранности документов, имущества. Созданы комиссия по приему (передаче), вводу в эксплуатацию, списанию основных средств, утвержден график проведения инвентаризации активов и обязательств, проводятся плановые проверки не введена практика проведения внезапных инвентаризаций активов и обязательств. Не создана служба внутреннего контроля, что снижает эффективность СВК по данному разделу.

5. Учет и отчетность.

Эффективность СВК по данному разделу достаточно высокая (80%). В ООО «Мэйпл» сформирована учетная политика и разработан план счетов, определен как элемент учетной политики формы учетных регистров бухгалтерского учета на предприятии, описаны содержание и последовательность действий хозяйственного процесса, разработаны формы первичной документации и бланков, своевременно учитываются изменения в порядке ведения бухгалтерского учета и подготовки отчетности, соблюдается график предоставления отчетности. Не разработаны формы внутренней отчетности для целей управленческого учета и осуществления внутреннего контроля, что снижает эффективность СВК по данному разделу.

6. Кадры.

Раздел «Кадры» имеет высокую оценку эффективности СВК, т.к. выполняются все необходимые условия представленные в таблице – определена кадровая политика, утвержден и реализуется порядок проведения аттестации персонала, осуществляется повышения квалификации кадров, разработаны требования и критерии к персоналу.

2.3 Планирование аудиторской проверки

Составление общего плана аудита и программы аудита (Приложение 4,5).

На этапе планирования необходимо разработать как общую стратегию аудита, так и детальный подход к ожидаемому характеру, временным рамкам и объему работ по каждой из областей аудита.

Детальное планирование аудиторской работы помогает удостовериться в том, что важным областям аудита уделяется надлежащее внимание, а также координировать работу аудиторов и их ассистентов.

Для успешного планирования аудита в области обязательств перед бюджетом необходимо:

- четко понимать цель, для которой будет использоваться информация, содержащаяся в рабочих документах аудитора (для аудиторского заключения в рамках общих результатов по аудиту финансовой отчетности или для составления отчета по специальному заданию). Цель данной аудиторской проверке – составление отчета по проверке правильности расчетов по налогу на добавленную стоимость.

- обладать знаниями о бизнесе аудируемого лица. Сфера деятельности ООО «Мэйпл» - оптовая торговля.

- дать оценку аудиторского риска и разработать процедуры необходимые для его снижения до минимально низкого уровня;

- определить ключевые по значимости области проверки. Основная область при аудите ООО «Мэйпл» - правильность формирования налогооблагаемой базы и проверка обоснованности применения налоговых вычетов.

- рассчитать уровень существенности и определить его взаимосвязь с аудиторским риском;

- составить детальную программу по проверке обязательств перед бюджетом, которая будет служить инструкцией для аудиторов и ассистентов, а также средством внутреннего контроля за надлежащим выполнением работы.

Аудиторский риск. (Приложение 6).

При проведении аудиторской проверки НДС и расчетов с бюджетом аудитор должен стремиться к максимальному снижению аудиторского риска. Надежное определение аудиторского риска достигается путем комбинированной оценки рисков (неотъемлемого риска, риска средств контроля и риска необнаружения) на стадии планирования аудиторской проверки в целом.

В случае получения высоких значений неотъемлемого риска и риска средств контроля следует организовать проверку НДС так, чтобы снизить насколько возможно величину риска необнаружения и тем самым свести общий аудиторский риск до приемлемого значения. Для этого необходимо получить большее число аудиторских доказательств в ходе процедур проверки по существу.

При низких значениях неотъемлемого риска и риска средств контроля аудитор вправе допустить более высокий уровень риска необнаружения и тем самым свести общий аудиторский риск до приемлемого значения.

3. Аудит операций по учету расчетов с бюджетом по налогу на добавленную стоимость в ООО «Мэйпл»

3.1 Оценка налоговой отчетности

Для этого составим аудиторские таблицы на основе данных налоговых деклараций. (Приложение 7 – Налоговые декларации за ноябрь 2007г., приложение 8 – аудиторские таблицы).

Данные анализа показывают, что в ООО «Мэйпл» наблюдается взаимоувязка данных, отражаемых в налоговых декларациях. Источниками формирования налоговой декларации по НДС является книга покупок и книга продаж (Приложение 9, 10), а также анализ сч.68.2 (Приложение 11).

Оценивая правильность составления налоговой отчетности необходимо проверить наличие в ней всех установленных форм, полноту их заполнения.

Был произведен пересчет отдельных показателей, осуществлена взаимная сверка показателей, отраженных в регистрах бухгалтерского учета и в формах отчетности. Кроме того было установлено соответствие данных аналитического учета по счету 68 данным синтетического учета в Главной книге и показателям отчетности.

Была проведена взаимоувязка на соответствие данных по строке 010 графы 4 Налоговой декларации по НДС с данными строки "Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)" Отчета о прибылях и убытках (форма N 2), учитывая, что декларация по НДС составляется за отчетный период, а форма N 2 - нарастающим итогом; показатели строки 140 "Суммы полученной оплаты, частичной оплаты в счет предстоящих поставок товаров или выполнения работ (услуг)" Налоговой декларации по НДС с данными строки "Средства, полученные от покупателей, заказчиков" в части поступивших авансов Отчета о движении денежных средств (форма N 4). Сумма, указанная в Налоговой декларации, должна быть не меньше суммы по строке из формы N 4. В противном случае есть основания предполагать неполное включение или не включение в облагаемый оборот авансов и предоплат, то есть занижение налоговой базы по НДС в налоговом периоде.

Кроме того, в Налоговой декларации по НДС показатели строки 220 "Сумма налога, предъявленная налогоплательщику при приобретении товаров (работ, услуг), подлежащая вычету" должна соответствовать записям по кредиту счета 19 "Налог на добавленную стоимость по приобретенным ценностям" и дебету счета 68 "Расчеты по налогам и сборам", субсчет "Расчеты по НДС". Если в бухгалтерском балансе отсутствуют остатки незачтенных сумм НДС по счету 19 и одновременно имеется кредиторская задолженность поставщикам, то это может свидетельствовать об искажении данных декларации по НДС.

Определим налогооблагаемую базу. Налогооблагаемой базой является реализация на территории Российской Федерации товаров (работ, услуг). Источником получения информации является книга продаж.

Сумма начисленного налога определяется исходя из налогооблагаемой базы и ставки налога. Ставки налога установлены ст. 164 НК. Арифметический пересчет показал, что сумма налога рассчитана верно.

Важным моментом является проверка своевременности сдачи деклараций и уплаты налога. Уплата НДС в ООО «Мэйпл» производится по итогам каждого налогового периода исходя из фактической реализации (передачи) товаров (выполнения, в том числе для собственных нужд, работ, оказания, в том числе для собственных нужд, услуг) за истекший налоговый период не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

ООО «Мэйпл» представляют в налоговые органы по месту своего учета соответствующую налоговую декларацию в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Налоговая отчетность сдается посредством телекоммуникационной связи. По мере отправки отчетности из налоговых органов приходит подтверждение о принятии отечности.

Похожие работы

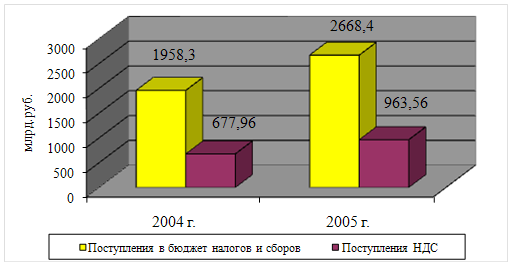

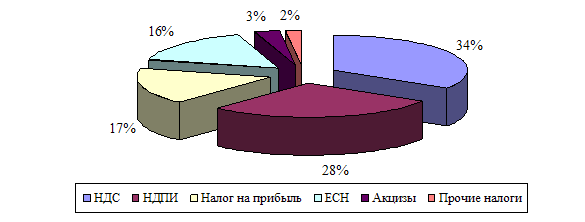

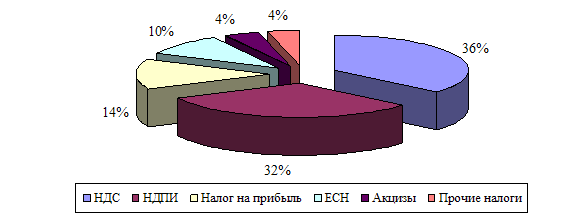

... в конце 1991 года. Сегодня НДС в России является не только основным косвенным налогом, но и главным в формировании доходной части бюджетов всех уровней государства. Глава 2. Порядок ведения учета расчетов по налогу на добавленную стоимость 2.1 Организационно-экономическая характеристика торгового предприятия ООО "Биволи" Общество с ограниченной ответственностью "Биволи" было создано в ...

... № 32 - АПК. 4. Учет расчетов по налогам и сборам на предприятии и его совершенствование 4.1 Синтетический и аналитический учет расчетов по налогам и сборам Сельскохозяйственное предприятие ОАО "Акр - Агро", как и другие с/х предприятия, а т. ж. предприятия других отраслей народного хозяйства, участвует в формировании общегосударственного фонда финансовых ресурсов. В зависимости от ...

... исправлению замечаний, сделанных аудитором. Используем метод анализа налоговых деклараций при проведении аудита расчетов с бюджетом по налогу на добавленную стоимость. Для отражения в бухгалтерском учете хозяйственных операций, связанных с налогом на добавленную стоимость, в ЗАО «Уренгойремстройдобыча» используется балансовый счет 19 «Налог на добавленную стоимость по приобретенным ценностям» и ...

... и других объектов налогообложения, а также сумм НДС, уплаченных поставщикам ТМЦ. 1.2 Цель и информационная база аудита расчетов с бюджетом по НДС Целью проведения аудита расчетов с бюджетом по НДС является проверка достоверности расчета налога на добавленную стоимость, полноты и своевременности его перечисления в бюджет. Источники информации: - счета-фактуры, выставленные покупателям за ...

0 комментариев