Навигация

Заключительная стадия аудиторской проверки

3.3 Заключительная стадия аудиторской проверки

Сравнивая данные, рассчитанные на основании аналитического учета, отраженные в декларации и рассчитанные в ходе аудиторской проверки расхождений не обнаружено (Приложение 12). Из таблицы видно, что расхождений данных ООО «Мэйпл», отраженных в налоговых декларациях и регистрах аналитического учета, с данными аудиторской проверки нет. Поэтому можно выразить мнение о достоверности данных по налогу на добавленную стоимость в форме безусловно положительного аудиторского заключения.

Таким образом, на предприятии ООО «Мэйпл» был проведен аудит учета расчетов с бюджетом по НДС. Аудиторская проверка осуществлялась выборочным методом. Аудит планировался и проводился таким образом, чтобы получить достаточную уверенность в том, что учет расчет по НДС является на предприятии достоверным.

ЗАКЛЮЧЕНИЕ

С переходом к рыночным отношениям в экономике нашей страны возникли новые проблемы и потребности, обусловившие появление новых специальностей и новых теоретических и практических дисциплин, в том числе и аудиторского контроля.

Сам по себе аудиторский контроль нельзя отнести к новшествам рыночных отношений, однако новым является появление независимого контроля, обеспечивающего реализацию практической общественной потребности — подтверждение достоверности финансовой информации о деятельности экономических субъектов в интересах пользователей этой информации. Новым является и то, что независимый аудиторский контроль — это предпринимательская деятельность, осуществляемая на коммерческой основе за счет проверяемых экономических субъектов.

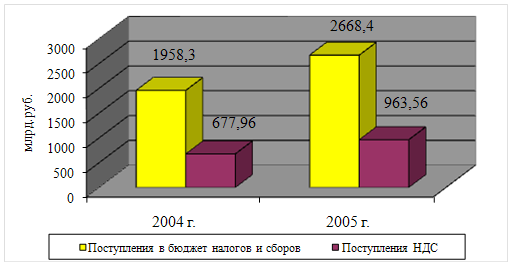

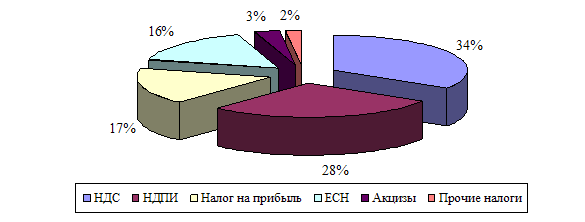

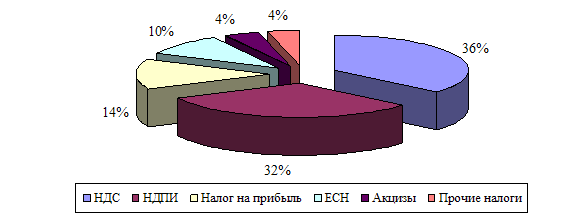

Налоговые поступления составляют основу при формировании бюджета государства (90% всех поступлений в консолидированный бюджет), поэтому внимание налоговых органов к правильности формирования налогооблагаемых баз и к полноте исчисления налогов на предприятии повышенное. Методологическая концепция по проведению аудита расчетов с бюджетом должна помочь аудиторам и аудиторским компаниям в организации проведения аудиторских проверок налоговых на предприятии.

Любая аудиторская проверка, как правило, начинается с разработки общего плана и программы аудита. Начиная эту разработку были получены предварительные данные о деятельности ООО «Мэйпл».

В процессе подготовки общего плана и программы аудита ООО «Мэйпл» была проведена оценка эффективность системы внутреннего контроля, действующей у экономического субъекта, и произведена оценка неотъемлемого риска.

Программа аудита расчетов по НДС представляет собой детальный перечень содержания аудиторских процедур, необходимых для практической реализации плана.

После составления плана аудита были проведены аналитические процедуры. Метод, выбранный для проведения аудита, основывался на анализе налоговых деклараций

При проверке данных налоговых деклараций наблюдается увязка всех показателей. Арифметический пересчет исчисленного налога не выявил никаких ошибок. Расхождений между данными налоговой декларации по НДС и полученными данными при анализе аналитических данных нет. Уплата налога производится своевременно, просроченной задолженности нет. Отчетность по НДС предоставляется в налоговые органы по месту регистрации ООО «Мэйпл» в установленные сроки.

Работники экономического отдела быстро и во время реагируют на все изменения, связанные с данным налогом. Это уменьшает вероятность допущения ошибок в информации, предоставляемой в налоговые органы.

Таким образом, выполнив намеченные процедуры по проверке расчетов НДС, была собрана необходимая информация и сделан вывод о состоянии расчетов.

На ближайшее время в планах ООО «Мэйпл» запуск собственного производства, открытие дополнительных торговых точек. Это усложнит расчет НДС, увеличится налогооблагаемая база. Поэтому основным способом сохранение данного уровня по учету налога на добавленную стоимость – это своевременно отслеживать все изменения, вносимые в нормативные документы.

Для этого нужно обеспечить рабочие места бухгалтеров консультационными программами «Гарант», «Консультант». Подписываться на периодические издания, содержащие не только нормативные документы, но и комментарии различных специалистов, судебную практику, «горячи линии» со специалистами налоговых органов.

Так же, по моему мнению, целесообразно отправлять работников на курсы повышения квалификации, на семинары, касающиеся изменений в расчетах по НДС. Хоть расходы на все перечисленные мероприятия будут высоки, но они будут оправданы. Оправданы тем, что на предприятии будут работать специалисты, которые хорошо ориентируются в вопросах налогообложения, которые могут без посторонней помощи наладить учет, исправить выявленные ошибки. Специалисты, которые уверены в каждой цифре, заявленной в ИМНС, предоставленной учредителям, кредитным организациям.

При автоматизированном ведении бухгалтерского и налогового учета необходимо постоянно обновлять Конфигурацию программы 1С. Необходимо ставить такие задачи перед программистами, при решении которых вероятность верного формирования налогов приближалась бы к 100%.

Необходимо следить за своевременностью перечисления начисленных налогов в бюджет. Для этого надо распределить денежные потоки в соответствии со сроками платежей. Ведь несвоевременное перечисление налогов грозит начислением штрафа и начислением пени.

Если обеспечить работников финансового отдела всей необходимой информацией, способствовать повышению знаний, максимально автоматизировать рабочее место бухгалтера, то данные финансовой и налоговой отчетности будет актуальны и будут отвечать всем требованиям.

Список использованной литературы

1. Гражданский кодекс Российской Федерации. Части первая и вторая – М.: Издательская группа НОРМА – ИНФРА М, 1999. 560 с.

2. Налоговый кодекс Российской Федерации: Части первая и вторая. (с изменениями и дополнениями). – М.: Юрайт-М, 2001

3. О бухгалтерском учете: Федеральный закон от 21.11.1996г. № 129-ФЗ. (в ред. от 30.11.2006) // Собр. законодательства РФ. – 1996. - № 48. - Ст. 5369.

4.Об аудиторской деятельности: Федеральный закон от 07.08.2001г. № 119 (с изменениями и дополнениями)// Собрание законодательства Российской Федерации. – 2001. - № 4. – 41. – Статья 3422.

5. Правило (стандарт) Аудиторской деятельности «Аналитические процедуры» № 20. Утвержден постановлением правительства РФ № 228 от 16.04.2005г.

6. Правило (стандарт) Аудиторской деятельности «Аудиторские доказательства» № 5. Утвержден постановлением правительства РФ № 532 от 07.10.2004г.

7. Горожанкина Е.А. Аудит: Учебник для студентов экономических колледжей./ Горожанкина Е.А.- М.: Дашков и Ко, 2007.

8. Данилевский Ю.А. Аудит: учебное пособие/ Ю.А. Данилевский, С.М. Шапигузов, Н.А. Ремизов, Е.В. Старовойтова. - М.: ИД «ФБК-ПРЕСС», 2002. – 544 с.

9. Ерофеева В.А. Аудит: Учебное пособие/ Ерофеева В.А., Пискунов В.А., Битюкова Т.А.- М.: Высшее образование, 2005.

10. Камышанов П.И. Практическое пособие по аудиту / П.И. Камышанов. – М.: ИНФРА-М, 1998. – 382с.

11. Ковалева О.В., Константинов Ю.П. Аудит: Учебн. пособие / О.В. Ковалева, Ю.П. Константинов – М.: Приор, 2002. – 320 с

12. Кочинев Ю. Ю. Аудит / Ю. Ю. Кочинев. – СПб.: Питер, 2002. – 304с

13. Крупченко Е. А. Аудит в экзаменационных вопросах и ответах/Крупченко Е.А. – Ростов-на-Дону: Феникс, 2003.

14. Подольский В. И. Аудит: Учебник для вузов/ В.И. Подольский, А. А. Савин, Л. В. Сотникова и др. Под ред. проф. В. И. Подольского: ЮНИТИ-ДАНА, Аудит, 2006.

15. Шеремет А. Д. Аудит: Учебник./ Шеремет А. Д., Суйц В. П. – 4-е изд., перераб. и доп. – М.: Инфра-М, 2004.

16. Филипьев Д.Ю. Аудит: учебное пособие / Д.Ю. Филипьев, Н.В. Пислегина. – Барнаул: Изд-во ААЭП, 2006. – 108с

17. Бычкова С.М. «Аудит операций, связанных с налогом на добавленную стоимость» // Аудиторские ведомости. – 2006. - № 4.

18. Ларичев А.Ю. «Аудит налога на добавленную стоимость» // Аудиторские ведомости. – 2004. - № 1

19. Макаров А.С., Семин В.С. «Аудиторская проверка расчетов с бюджетом по НДС» // Аудиторские ведомости. – 2006. - №10.

20. Панкова С.В. «Аудит формирования налоговых вычетов по НДС в торговой организации».// Аудиторские ведомости. – 2002. - № 3.

21. Практическое пособие по НДС // КонсультантПлюс. – 2007.

Похожие работы

... в конце 1991 года. Сегодня НДС в России является не только основным косвенным налогом, но и главным в формировании доходной части бюджетов всех уровней государства. Глава 2. Порядок ведения учета расчетов по налогу на добавленную стоимость 2.1 Организационно-экономическая характеристика торгового предприятия ООО "Биволи" Общество с ограниченной ответственностью "Биволи" было создано в ...

... № 32 - АПК. 4. Учет расчетов по налогам и сборам на предприятии и его совершенствование 4.1 Синтетический и аналитический учет расчетов по налогам и сборам Сельскохозяйственное предприятие ОАО "Акр - Агро", как и другие с/х предприятия, а т. ж. предприятия других отраслей народного хозяйства, участвует в формировании общегосударственного фонда финансовых ресурсов. В зависимости от ...

... исправлению замечаний, сделанных аудитором. Используем метод анализа налоговых деклараций при проведении аудита расчетов с бюджетом по налогу на добавленную стоимость. Для отражения в бухгалтерском учете хозяйственных операций, связанных с налогом на добавленную стоимость, в ЗАО «Уренгойремстройдобыча» используется балансовый счет 19 «Налог на добавленную стоимость по приобретенным ценностям» и ...

... и других объектов налогообложения, а также сумм НДС, уплаченных поставщикам ТМЦ. 1.2 Цель и информационная база аудита расчетов с бюджетом по НДС Целью проведения аудита расчетов с бюджетом по НДС является проверка достоверности расчета налога на добавленную стоимость, полноты и своевременности его перечисления в бюджет. Источники информации: - счета-фактуры, выставленные покупателям за ...

0 комментариев