Навигация

Современное состояние банковской системы России

1.2 Современное состояние банковской системы России

Подробно изложив историю развития и формирования банковской системы России, можно перейти к ее прежнему состоянию.

Российская банковская система - одна из наиболее динамично развивающихся отраслей экономики. Совокупные активы, капитал, объемы аккумулированных средств, разнообразие банковских продуктов, величина кредитов, предоставленных экономике, растут высокими темпами (табл. 2)[4].

Как отмечает агентство Standard & Poor's, уровень кредитных рисков в российской банковской системе России — один из самых высоких в мире. Летом 2006 г. по уровню страновых рисков банковского сектора Россия была отнесена к девятой «группе риска» из десяти (в первую группу входят банковские системы с наименьшим уровнем риска, в десятую -с наибольшим).

Если общая устойчивость банковской системы определяется многими факторами, значительная часть которых находится вне пределов компетенции отдельного банка, то устойчивость и конкурентоспособность коммерческого банка тесно связаны с моделью его развития, особенностями организации и системы управления.

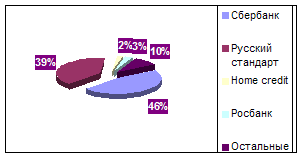

В настоящее время в отечественном банковском секторе увеличивается степень расслоения и, в частности, растет разрыв между банками коммерческими и государственными. В государственной собственности - напрямую или опосредованно - находятся общенациональные и региональные банки, на которые приходится свыше половины активов всей банковской системы. В их числе крупнейшие российские банки - Сбербанк (на апрель 2007 г. доля Центрального банка РФ в уставном капитала - 57,6%, доля в голосующих акциях - 60,3%) и ВТБ (государственная корпорация). Под контролем государства находятся и такие крупнейшие банки, как Российский сельскохозяйственный банк, Российский банк развития и Росэксимбанк. Банки с государственным участием усиливают свои позиции как за счет роста активов и операций, так и благодаря приоритетным позициям в обслуживании государственных проектов и программ, что приводит к ухудшению условий развития других участников банковской системы.

При положительной динамике развития российского банковского сектора (чистые активы за последние 4 года выросли на 279%, объем депозитов - на 282%, кредиты - на 428%, прибыль банков - на 428%. У дифференциация внутри банковского сектора увеличивается.

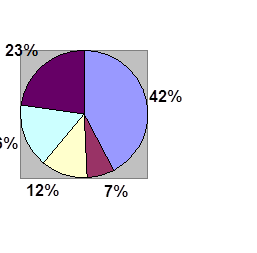

По данным рейтингового агентства РБК3 за первый квартал 2007 г., рентабельность чистых активов у ста наиболее прибыльных российских банков составляет от 19,5% до 0,54%, а рентабельность капитала - от 42,7% до 4%, то есть значения показателей различаются на порядок.

Сопоставление по величине чистых активов и результатам деятельности в терминах рентабельности российских банков на начало 2007 г. показало, что явной зависимости между этими характеристиками не наблюдается. Другими словами, увеличение масштабов банковского бизнеса (рост активов и капитала) есть необходимое, но пока недостаточное условие роста их конкурентоспособности.

Многое зависит от различий в качестве управления и организации деятельности, а также особенностей реализации выбранной стратегии, в том числе от желания и готовности акционеров обеспечивать банку дополнительный капитал.

По мнению экспертов, «модели развития многих банков постепенно меняются, намечается переход от оппортунистического поведения и статуса карманных банков к ведению реального банковского бизнеса»4. В настоящее время большинство российских банков имеют похожие стратегии, направленные на «органическое» расширение бизнеса во всех основных сегментах рынка и увеличение собственной рыночной доли. Но несмотря на сходство стратегий, российские банки демонстрируют различные результаты деятельности.

На сегодня господствует представление, что успешна такая модель развития, когда организация банковской деятельности и системы управления направлены на рост стоимости банка в долгосрочной перспективе.

Стоимость банка отражает его значимость для экономики и общества. Деятельность банка ценна для широкого круга «заинтересованных сторон», к которым относятся клиенты, собственники, менеджеры, работники, контрагенты, органы надзора и управления, государственные структуры, и т. д. Разные заинтересованные стороны в общем случае преследуют различные интересы, следовательно, и критерии оценки качества отдельного банка для них будут неодинаковы (табл. 3).

Задача построения системы показателей для оценки деятельности банка и в теоретическом, и в практическом плане решается не один год. Любой учебник или методическое пособие по анализу финансового состояния коммерческого банка содержит информацию о показателях и способах их расчета. Как правило, это показатели структуры баланса, ликвидности, доходности и рентабельности (как банка в целом, так и отдельных направлений деятельности).

Большинство планово-аналитических служб коммерческих банков также разрабатывают определенные перечни показателей, которые служат им для целей анализа, планирования и оценки деятельности. Чаще всего эти показатели характеризуют деятельность менеджмента банка, показывают степень выполнения планов (если таковые в банке разрабатываются). Отдельные показатели, наряду с оценкой успешности менеджмента, позволяют выявить, насколько удачными оказались вложения в банк для собственника. К тому же значительные временные и трудовые ресурсы задействованы в расчетах показателей, интересных государству, которое может выступать в разных ипостасях: например, надзорный орган (Центральный банк), налоговая служба, органы финансового мониторинга, местного самоуправления, антимонопольные службы.

Высокими темпами растут объемы кредитования, не только физических лиц, но и нефинансовых организаций (табл. 4). При этом нельзя не отметить, что в общем объеме инвестиций в основной капитал доля инвестиций, формируемая за счет кредитов банков, стала заметно увеличиваться. Всего 2-3 года назад кредиты банков обеспечивали только 2 – 3% инвестиций, сейчас – на уровне 10%, притом, что сами инвестиции растут довольно высокими темпами. Это свидетельствует о том, что банковская система России на подъеме и начинает вносить все более существенный вклад в развитие экономики страны.

Однако оснований для успокоенности нет и быть не должно. Несмотря на высокие темпы развития банковского сектора, достигнутые в последние годы, мы пока заметно отстаем от наиболее передовых стран. Это одна сторона вопроса. Но есть и внутренние факторы, которые предъявляют повышенные требования к банковской системе. Отмечу наиболее существенный из них. Он связан с особенностями промышленного воспроизводства в нашей стране.

Полагаю, что уже в силу названных причин задача обеспечения динамичного развития банковской системы является чрезвычайно актуальной. В соответствии с этим необходимо создать условия для дальнейшего развития банковской системы, чтобы она обеспечивала потребности экономики в ресурсах. При этом нам не нужно развитие банковской системы и наращивание кредитования любой ценой, которое завтра может обернуться потрясениями. Нам необходимо развитие банков не в ущерб их устойчивости и надежности. Обеспечить такое сочетание, найти золотую середину, тот оптимум, который обеспечит и высокие темпы развития, и приемлемые риски, и высокую устойчивость, - одна из важнейших задач и регулятора в лице Центрального банка Российской Федерации, и руководителей банков, и всего банковского сообщества.

В настоящее время активно происходят и другие качественные изменения в развитии банковской системы России. Кредитные организации двигаются по пути совершенствовании банковской деятельности. Внедрение банками передовых бизнес – моделей, новых банковских технологий (банк-клиент, системы денежных переводов, дебетовые и кредитные карты и т. Д.), различных видов кредитования (потребительское, ипотечное и т. Д.), увеличение общего времени обслуживания при сокращении времени банковских операций способствуют повышению качества обслуживания клиентов и развитию банковской системы России в целом.

Но главная проблема сегодня состоит в том, что по не зависящим от банков причинам сложилось отставание банковской системы от потребностей экономики страны.

Банковская система не удовлетворяет потребностям ускорения роста экономики в количественном плане, по масштабам услуг и особенно по объему кредитования. Сейчас стал уже очевидным тот факт, что банковская система должна развиваться более быстрыми темпами. Это необходимо для того, чтобы банковская система стала действительно локомотивом, двигателем роста экономики России.

Мировой опыт подтверждает вывод о том, что без крепкой национальной банковской системы самостоятельного, независимого развития экономики не будет. Можно, конечно, привлечь иностранные банки. Определенный экономический рост будет, но какой? Тот, который служит независимому социально-экономическому процветанию страны, или тот, который будет обслуживать потребности иностранного банковского капитала?

В России после долгих дискуссий, проб и ошибок утверждается мнение о том, что страна нуждается в устойчивой, мощной и национальной банковской системе. Вопрос теперь в том, как решить эту проблему.

В данной главе было предоставлено подробное изложение наиболее ярких моментов истории развития и сегодняшнему состоянию банковской системы России. Да действительно, проблем мешающих улучшению функционированию банковской системе национальной экономики России не мало, к глубочайшему сожалению, и поэтому в их решение можно использовать, разные направления развития, что и будет подробно рассмотрено в следующей главе данной работы.

Глава II Направления развития банковской системы России

Похожие работы

... рубежом резко сократилось. Не все перечисленные меры применимы в современных российских условиях по причинам экономического, законодательного и политического характера. Но в любом случае придется выбирать наиболее приемлемый комплекс мер по стерилизации притока капитала. 4. ПРИТОК И ОТТОК КАПИТАЛА В УСЛОВИЯХ МИРОВОГО ФИНАНСОВОГО КРИЗИСА Чистый отток иностранного капитала из России в 2008 ...

... процента при выдаче кредита)); - по характеру процентной ставки (с фиксированной или плавающей ставкой) и т.д. 3.Проблемы и задачи развития банковской системы РФ 3.1.Проблемы функционирования банковской системы РФ Ключевые параметры развития банковской системы России не позволяют ей в полной мере выполнять макроэкономические функции, свойственные банковским системам развитых рыночных ...

... банком деятельности коммерческих банков можно рассматривать также как одно из направлений денежно-кредитного регулирования экономики со стороны центрального банка. Глава 3. Проблемы и перспективы развития банковской системы России 3.1 Анализ банковского сектора России в 2008-2009 г. В 2008 г. темпы роста активов и капитала замедлились, что особенно было заметно в I–III кварталах. Однако ...

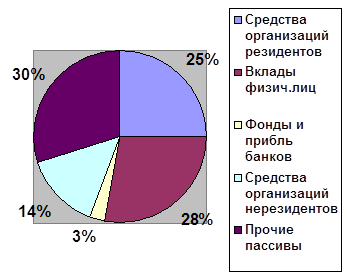

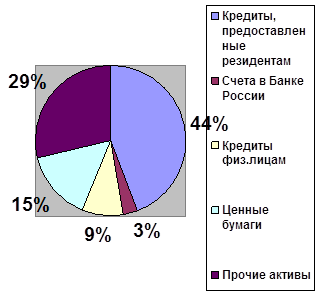

... в значительной мере определяются низким уровнем исследования внутренних пропорций и структурных позиций функционирования банковского сектора России. Итак, рассмотрим состояние коммерческих банков в российской экономике. Прежде всего хочется обратить внимание на то, что в структуре активов усилилась доминирующая роль кредитных операций, но возросли и кредитные риски. Сейчас примерно четверть ...

0 комментариев