Навигация

Показатели деловой активности

1.3.4. Показатели деловой активности

Таблица 6 - Показатели деловой активности (см. ист. 2 стр.39)

| Показатель | Способ расчёта | 2006 год | 2007 год | Изменения | Пояснения |

|

| тыс. руб. | тыс. руб. | тыс. руб. |

| |||

| 1 | 2 | 3 | 4 | 5 | 7 |

|

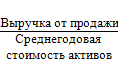

| 1.Коэффициент общей оборачиваемости капитала (ресурсоотдача) |

| 25 | 13 | -14 | Показывает эффективность использования имущества. Отражает скорость оборота (в количестве оборотов за период всего капитала организации) |

|

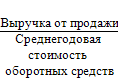

| 2.Коэффициент оборачиваемости оборотных (мобильных) средств |

| 25 | 13 | -14 | Показывает скорость оборота всех оборотных средств организации (как материальных, так и денежных) |

|

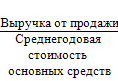

| 3.Фондоотдача |

| - | 2911 | 2911 | Показывает эффективность использования только основных средств организации |

|

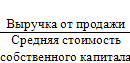

| 4.Коэффициент отдачи собственного капитала |

| -259 | -101 | 158 | Показывает скорость оборота собственного капитала. Сколько тыс.руб. выручки приходится на1 тыс.руб. вложенного капитала |

|

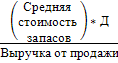

| 5.Оборачиваемость материальных средств (запасов) |

| 0,04 | 0,01 | -0,03 | Показывает, за сколько в среднем дней, оборачиваются запасы в анализируемом периоде |

|

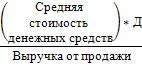

| 6.Оборачиваемость денежных средств |

| 0,07 | 0,01 | -0,06 | Показывает срок оборота денежных средств | |

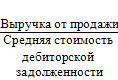

| 7.Коэффициент оборачиваемости средств в расчётах |

| 25 | 13 | -12 | Показывает количество оборотов средств в дебиторской задолженности за отчётный период | |

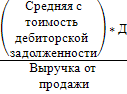

| 8.Срок погашения дебиторской задолженности |

| 15 | 28 | 13 | Показывает, за сколько, в среднем, дней погашается дебиторская задолженность организации | |

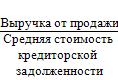

| 9.Коэффициент оборачиваемости кредиторской задолженности |

| 23 | 12 | -11 | Показывает расширение или снижение коммерческого кредита, предоставляемого организации | |

| 10.Срок погашения кредиторской задолженности |

| 16 | 32 | 16 | Показывает средний срок возврата долгов организации по текущим обязательствам | |

Вывод: Коэффициент общей оборачиваемости капитала (ресурсоотдача) показывает эффективность использования имущества. Скорость на начало года составила 25 оборотов (за период всего капитала организации) к концу году снижается на 14 оборотов, что составляет 13 оборотов на конец года. Так же коэффициент оборачиваемости оборотных (мобильных) средств составил на начало года 25 оборотов и на конец года 14 оборотов, это означает что, скорость оборота всех оборотных средств организации (как материальных, так и денежных) снизилась на 14 оборотов. Фодоотдача составила 2911 на конец года, она показывает, что организация эффективно использует основные средства. По коэффициенту отдачи собственного капитала видно, что выручки нет на вложенный капитал. Оборачиваемость материальных средств (запасов) показывает, что менее одного дня, оборачиваются запасы в анализируемом периоде, так же и оборачиваемость денежных средств составила менее одного дня на начало и на конец периода. Коэффициент оборачиваемости средств в расчётах на начало 2007 года составил 25 оборотов и на конец 13 оборотов, что показывает снижение на 12 оборотов средств в дебиторской задолженности за отчётный период. Срок погашения дебиторской задолженности составляет на начало года 15 дней, а на коней года 28 дней, что отрицательно может сказаться для организации. Также коэффициент оборачиваемости кредиторской задолженности показывает снижение коммерческого кредита, предоставляемого организации, что составляет на начало года 23 дня и на конец года идёт снижение на 11 дней и составляет 12 дней. Срок погашения кредиторской задолженности также увеличился и составил на начало года 16 дней и на конец года увеличился в два раза и составил 32 дня.

1.4 Анализ формы № 2 (Отчёт о прибылях и убытках)

Таблица 7 - Вертикальный и горизонтальный анализ формы №2

| Показатель | 2006 год | 2007 год | Изменения | |||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Выручка от продажи товаров, продукции, услуг (без НДС, акцизов) | 10349 | 100 | 139724 | 100 | 129375 | 1250,12 |

| Себестоимость Валовая прибыль Коммерческие расходы Прибыль (убыток) от продаж Прочие доходы и расходы Прочие расходы Прибыль (убыток) до налогообложения Текущий налог на прибыль Чистая прибыль (убыток) отчётного периода | (9550) 799 (854) (55) (10) (65) 16 (49) | 92,28 7,72 8,25 0,53 0,10 0,63 0,15 0,47 | (129027) 10627 (12335) (1708) (66) (1774) 426 (1348) | 92,34 7,61 8,83 1,22 0,05 1,27 0,30 0,96 | (119477) 9828 (11481) (1653) (56) (1709) 410 (1299) | 1251,07 1230,04 1344,38 3005,45 560 2629,23 2562,50 2651,02 |

Вывод: По таблице 7 видно, что организация работает в убыток, и с каждым годом он становиться больше. Выручка составила на начало 2007 года 10349 тыс. руб. и на конец года она увеличилась на 129375 тыс. руб. или 1250% и составила 139724 тыс. руб., но себестоимость параллельно выросла и составила на начало 9550 тыс.руб. и на конец года 129027 тыс. руб., что составляет 1251% от выручки. Валовая прибыль составила на начало года 799 тыс. руб. на конец года увеличилась на 9828 тыс. руб. и составила 1230%. Чистая прибыль (убыток) составил на начало года 49 тыс. руб. и наконец убыток увеличился до 1348 тыс.руб. Дальнейшее такое состояние организации приведёт к банкротству.

1.5 Определение типа финансовой устойчивости

Оборотные активы![]() Собственный капитал * 2 – Внеоборотные активы (см. ист. 2 стр.25)

Собственный капитал * 2 – Внеоборотные активы (см. ист. 2 стр.25)

2006 год (418 тыс.руб. ![]() 40 тыс.руб.* 2 )

40 тыс.руб.* 2 )

2007 год (10610 тыс.руб.![]() 1388 тыс.руб.*2 – 48 тыс.руб.)

1388 тыс.руб.*2 – 48 тыс.руб.)

Вывод: Соотношение не соблюдается, значит, организация не достаточно устойчива в финансовом отношении.

Обобщающим показателем финансовой независимости является излишек или недостаток источников средств для формирования запасов, который определяется в виде разницы величины источников средств и величины запасов.

Общая величина запасов (стр. 210 актива баланса) = Зп

2006 год (1тыс. руб.)

2007 год (1тыс. руб.)

1.Наличие собственных оборотных средств:

СОС = Капитал и резервы – Внеоборотные активы или СОС = (стр. 490 – стр. 190)(см. ист. 2 стр.25)

2006 год (40тыс. руб.)

2007 год (1388 тыс. руб. – 48 тыс. руб. = 1340 тыс. руб.)

2. Наличие собственных и долгосрочных заёмных источников формирования запасов или функционирующий капитал (КФ): КФ = (Капитал и резервы + Долгосрочные обязательства) – Внеоборотные активы (стр. 490 + стр. 590)-стр.190))(см. итс.2 стр.27)

2006 год (40 тыс. руб.)

2007 год (1388 тыс.руб. – 48 тыс.руб. = 1340 тыс.руб.)

3. Общая величина основных источников формирования запасов (Собственные и долгосрочные заёмные источники + Краткосрочные кредиты и займы – Внеоборотные активы): ВИ = (Капитал и резервы +Долгосрочные обязательства + Краткосрочные кредиты и займы) – Внеобротные активы (стр. 490 +стр. 590 + стр. 610) – стр. 190(см. ист. 2 стр.27)

Похожие работы

... руководителя. Большое внимание следует уделять мотивации управленческого труда. 56. Организационно-распорядительные методы управления (Или административные). С их помощью осуществляются регулирующие функции гос-ва. Основаны на исполнении обязательных предписаний и рекомендаций, позволяют оперативно воздействовать на ход событий в процессе упр-я, ср-во волевого и конкретного воздействия ( ...

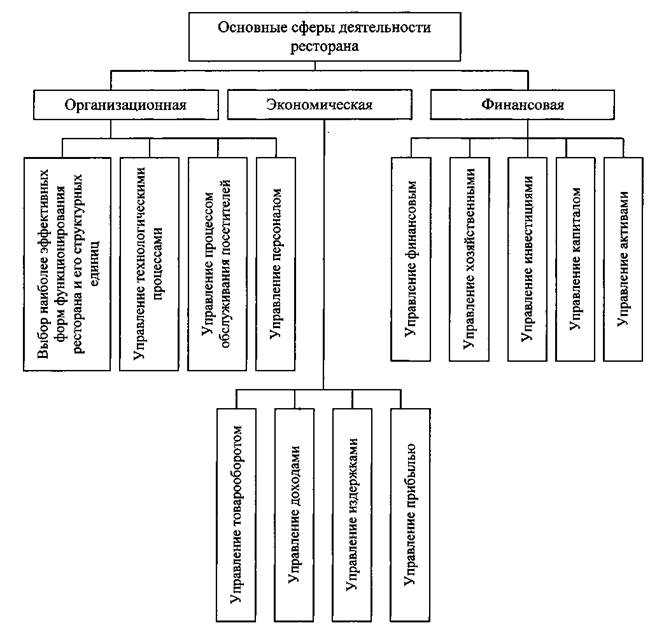

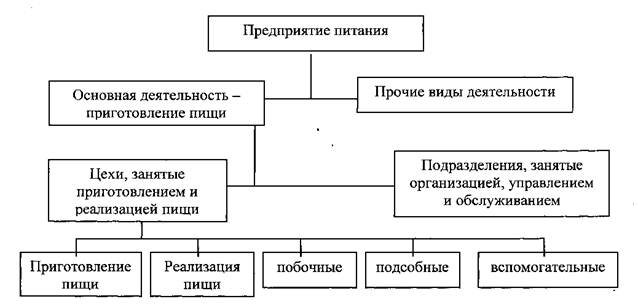

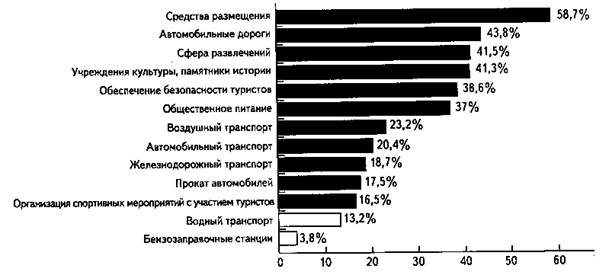

... невысокого уровня кухни, во-вторых, у ресторана не очень удобные часы работы – в 22.00 он уже закрывается. Глава III. Проблемы и перспективы развития ресторанного бизнеса города Алматы 3.1. Проблемы ресторанного бизнеса города Алматы На текущий момент существует множество нерешенных проблем развития туристской индустрии в республике. Объективно сложился ряд факторов, препятствующих ...

... пространстве России и ее северных территорий Расположенный в центральной части Западно-Сибирской низменности Ханты-Мансийский автономный округ в настоящее время представляет крупное административно-территориальное образование, являющееся субъектом Федерации и важнейшим по многим демографическим и экономическим параметрам регионом Российского Севера. Это самый крупный по численности ...

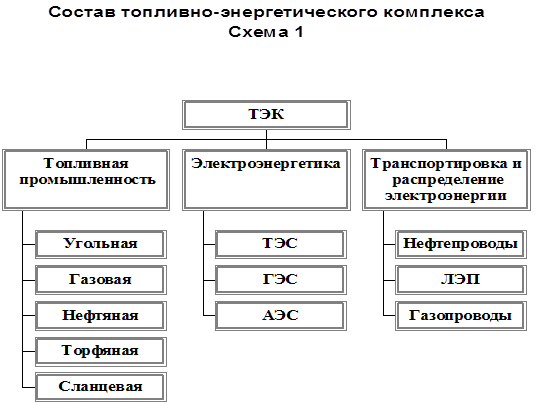

... (рациональная система нефтепроводов). Это, однако, не означает полного возврата к старой модели управления. 4) Сохранение единого экономического пространства - условия выживания топливно-энергетического комплекса. 5) Найти четкую и продуманную программу инвестиций в нефтяную промышленность. 6) Организовать единый Российский банк нефти и газа, государственная внешнеторговая фирма, включающая ...

0 комментариев