Навигация

Анализ НЭИ земельного участка как вакантного

1. Анализ НЭИ земельного участка как вакантного.

2. Анализ НЭИ земельного участка с улучшениями.

2. Подходы к оценке стоимости недвижимости 2.1 Затратный подход, его особенности и методы

Затратный подход к оценке недвижимости основывается на расчёте затрат на воспроизводство (или замещение) оцениваемых зданий и сооружений с учетом всех видов износа и стоимости земли.

Основа затратного подхода - принцип замещения, который гласит: "Осведомленный покупатель не заплатит за объект недвижимости больше, чем ему обойдётся приобретение земельного участка и строительство здания в приемлемые сроки."

Алгоритм (технология) оценки затратным подходом:

1) определение стоимости земельного участка, как незастроенного;

2) расчёт полной стоимости воспроизводства (ПСВ) или полной стоимости замещения (ПСЗ);

3) расчёт всех видов износа (физический, функциональный, внешний);

4) определение остаточной стоимости объекта недвижимости;

5) расчёт стоимости объекта как суммы остаточной стоимости улучшений (зданий, сооружений) и стоимости земельного участка.

Стоимость недвижимости = стоимость нового строительства + прибыль инвестора (застройщика) - сумма износа + стоимость земельного участка.

Полная стоимость воспроизводства (ПСВ) - стоимость строительства точной копии здания (сооружения) в текущих ценах на дату оценки с использованием точно таких же материалов, строительных стандартов и того же качества работ.

Полная стоимость замещения (ПСЗ) - это стоимость (затраты) нового объекта строительства в текущих ценах на дату оценки, являющегося по своим функциональным характеристикам близким аналогом оцениваемого объекта, но построенного из новых материалов, с современной планировкой и дизайном.

Определяется затратами на строительство в текущих ценах на действительную дату оценки объекта одинаковой полезности с использованием современных материалов, стандартов, проектов и архитектурных решений.

Методы расчёта полной стоимости воспроизводства.

Существует несколько методов определения ПСВ и ПСЗ:

1) индексный метод;

2) метод сравнительной единицы;

3) метод количественного анализа (сметный метод);

4) метод разбивки на компоненты (поэлементный метод) и др.

Индексный метод. Представляет собой определение стоимости воспроизводства путём умножения его балансовой стоимости на определенный индекс. Используется для ранее возведённых объектов.

В отделах технической инвентаризации имеются данные по восстановительной стоимости объекта на дату последней переоценки: по жилью - 1984 г., а по зданиям, сооружениям предприятий - данные последней переоценки, которые делают предприятия.

Полученную по данным технической инвентаризации восстановительную стоимость необходимо актуализировать (привести к современному виду) через коэффициенты пересчёта восстановительной стоимости в цены момента оценки. Эти коэффициенты берутся из регионального информационно-аналитического бюллетеня РЦЦС (Региональные центры по ценообразованию в строительстве)"Индексы цен в строительстве", а также ежеквартальных сборников КО - ИНВЕСТ.

Сущность индекса цен на строительную продукцию можно выразить формулой:

Итек/баз = Стек / Сбаз, (1)

где Стек - стоимость строительной продукции, работ или ресурсов в текущем уровне цен;

Сбаз - то же в базисном уровне цен.

Метод сравнительной единицы применяется по отношению к стандартным типовым зданиям и сооружениям.

Предполагает расчет полной стоимости воспроизводства (полной стоимости замещения) на основе стоимости 1 единицы площади, объема и т.д. типового сооружения:

ПСВ = В x Vстр (S) x k, (2)

где В - сметная стоимость единицы измерения (1 куб. м., 1 кв. м, 1 посадочного места и т.д.) здания;

Vстр (S) - строительный объем (площадь) здания;

K - поправочный коэффициент, учитывающий конструктивные решения здания, внутреннее оборудование, территориальный пояс, климатический район.

Данный метод предполагает расчёт стоимости строительства В - сравнительной единицы (1 кв. м, 1 куб. м) аналогичного здания. Это стоимость корректируется на имеющиеся различия в сравниваемых объектах (планирование, оборудование и т.д.) и умножается на количество единиц сравнения (площадь, объем).

Для определения величины затрат обычно применяются различные справочные и нормативные материалы (УПВС - Укрупненные показатели восстановительной стоимости).

В 1970-1972 гг. отраслевыми проектными институтами министерств и ведомств СССР разработаны сборники УПВС зданий и сооружений для переоценки основных фондов на 1 января 1972 г.

Всего разработано 37 сборников укрупнённых показателей восстановительной стоимости зданий и сооружений различных отраслей народного хозяйства, в которых приведены значения стоимости 1 куб. м (1 кв. м) различных зданий и сооружений и поправочные коэффициенты.

В состав оценочных таблиц входят следующие показатели:

1) группа капитальности;

2) характеристика конструкций зданий и элементов их благоустройства;

3) стоимость единицы строительных работ за 1 куб. м (1 кв. м);

4) необходимые примечания, поправочные коэффициенты надбавки и уменьшения, связанные с наличием или отсутствием в оцениваемом здании того или иного вида благоустройства;

5) удельные стоимостные веса отдельных конструктивных элементов в процентах.

Этот метод широко применяется оценщиками в своей практической деятельности, особенно при проведении переоценки основных фондов предприятий для старых зданий.

Для зданий и сооружений, построенных в последние годы с использованием новых строительных материалов, новых технологий при расчете полной восстановительной стоимости используют Справочник инженера-сметчика и оценщика объектов недвижимости "Укрупненные показатели базисной стоимости строительства по объектам-аналогам УПБС-2001" под редакцией П.В. Горячкина и В.С. Башкатова.

Метод количественного анализа (сметный метод) представляет собой моделирование сметы строительства, при этом объект оценки рассматривается как вновь строящийся.

Этот метод требует детального подсчёта всех издержек на возведение установку составных частей нового здания, косвенных издержек (разрешение на строительство, топографическая съемка, отвод земли, накладные расходы, включая страхование и налоги, прибыль застройщика и т.д.), а также прямые расходы.

Для применения этого метода вначале необходимо составить количественный перечень всех материалов и оборудования и сделать расчёт трудозатрат необходимых для установки каждого элемента. К этим затратам необходимо добавить косвенные и накладные расходы, а также прибыль застройщика. 3 метод наиболее точный, но и наиболее трудоёмкий. При его применении начинающие оценщики делают много ошибок, так как требуются углублённая теоретическая подготовка и значительный практический опыт, поэтому целесообразно привлекать квалифицированных сметчиков.

Метод разбивки на компоненты (поэлементный способ). Отличие данного метода от метода сравнительной единицы заключается в том, что стоимость всего здания рассчитывается как сумма стоимостей отдельных строительных компонентов фундаментов, стен, перекрытий, и т.п. Стоимость каждого компонента получают исходя из суммы прямых и косвенных затрат, необходимых для устройства единицы объема.

Износ - это уменьшение стоимости объекта недвижимости, обусловленное различными причинами.

В оценочной деятельности износ считается основным фактором для определения текущей стоимости безотносительно к его первоначальной фактической стоимости.

На третьем этапе затратного подхода определяется величина накопленного износа зданий и сооружений. Термин "износ" в теории оценки понимается как утрата полезности объекта, а, следовательно, и его стоимости по различным причинам. Таким образом, под накопленным износом понимается уменьшение стоимости недвижимости в результате воздействия различных неблагоприятных факторов. В стоимостном выражении накопленный износ представляет собой разницу между восстановительной стоимостью и рыночной ценой оцениваемого объекта.

Виды износа представлены в таблице 2.

Таблица 2 - Виды износа

| Износ | ||

| физический | функциональный | внешний |

| устранимый | устранимый | как правило, неустранимый |

| неустранимый | неустранимый | |

Соответственно износ может быть трёх типов:

1. Физический износ - потеря или уменьшение стоимости объекта за счёт постепенной утраты изначально заложенных при строительстве технико-эксплуатационных качеств объекта под воздействием природно-климатических факторов, а также жизнедеятельности человека. Физический износ отражает изменения физических свойств объекта недвижимости со временем (например, дефекты конструктивных элементов).

2. Функциональный износ - это потеря в стоимости, вызванная тем, что объект не соответствует современным стандартам: с точки зрения его функциональной полезности, по архитектурно-эстетическим, объемно-планировочным, конструктивным решениям, благоустроенности, безопасности, комфортности и другим функциональным характеристикам.

Стоимостным выражением функционального износа является разница между стоимостью воспроизводства и стоимостью замещения, так как расчет последней исключает функциональный износ.

Кроме того, функциональный износ также может быть устранимым и неустранимым.

К устранимому функциональному износу можно отнести восстановление встроенных шкафов, водяных и газовых счетчиков, сантехнического оборудования, покрытия пола и крыши.

Критерий устранимого износа - дополнительно полученная стоимость превышает затраты на восстановление;

3. Внешний, или экономический износ, - это уменьшение стоимости объекта недвижимости, вследствие негативного изменения его внешней среды, обусловленного либо экономическими, либо политическими, либо другими внешними факторами. Причины внешнего износа: общий экономический упадок района, в котором находится объект, действия местной администрации и федеральных органов в области налогообложения, страхования и прочие изменения на рынке капитала, земли и занятости.

Существенными факторами, влияющими на величину внешнего износа, являются близость к малопривлекательным природным или искусственным объектам: болотам, очистным сооружениям, ресторанам, больницам, школам и т.д.

Внешний износ в большинстве случаев неустраним.

Способ измерения внешнего износа: анализ рентных продаж, когда на рынке недвижимости продаются два сопоставимых объекта, один из которых имеет признаки износа внешнего воздействия. Разница в ценах позволит сделать вывод о величине износа внешнего воздействия оцениваемого здания.

Физический и функциональный износ могут быть как устранимыми, так и неустранимыми, в то время как износ внешнего воздействия в большинстве случаев неустраним.

Для определения величины накопленного износа применяются следующие методы:

- метод сравнения продаж;

- метод срока жизни;

- метод разбивки и др.

При применении метода сравнения продаж: величина накопленного износа определяется как разница между восстановительной стоимостью и стоимостью зданий-аналогов на дату оценки.

Последовательность действий по методу сравнения продаж:

- выявление цен продаж объектов, сопоставимых с оцениваемым;

- разнесение общей стоимости сопоставимых продаж между объектом недвижимости и земельным участком;

- расчет стоимости воспроизводства сопоставимого объекта недвижности;

- определение величины износа путем вычитания из стоимости воспроизводства величины рыночной стоимости, приходящейся на объект недвижимости;

- расчет износа в процентном отношении;

- определение среднего, сложившегося на рынке совокупного износа, сопоставимого с оцениваемым объектом, путем расчета средневзвешенного показателя.

Метод срока жизни основан на визуальном осмотре здания и базируется на опыте и суждениях оценщика. При применении метода экономической жизни накопленный износ вычисляется как доля восстановительной стоимости, определяемая отношением эффективного возраста к сроку экономической жизни. Данное положение отражено в формуле:

НИ / ПСВ = ЭВ / СЭЖ = ЭВ / (ЭВ+ОСЭЖ), (3)

где НИ - накопленный износ объекта недвижимости;

ПСВ - полная стоимость воспроизводства объекта;

ЭВ - эффективный возраст объекта недвижимости;

СЭЖ - срок экономической жизни объекта.

Срок экономической жизни объекта недвижимости (СЭЖ) - это временной отрезок, в течение которого объект можно использовать, извлекая прибыль в этот период улучшения вносят вклад в стоимость объекта. Срок экономической жизни объекта заканчивается, когда производимые улучшения не вносят вклад в стоимость объекта вследствие его общего устаревания.

Эффективный возраст (ЭВ) - это возраст, основанный на оценке внешнего вида и технического состояния, экономических факторов, влияющих на стоимость объекта. Эффективный возраст соответствует фактическому состоянию объекта и учитывает возможность его продажи. Если после капитального ремонта кирпичный дом, которому 80 лет, выглядит так, как если бы ему было 15 лет, то эффективный возраст этого дома составляет 15 лет.

Оставшийся срок экономической жизни здания (ОСЭЖ) - это период от даты оценки до окончания экономической жизни объекта. Ремонт и модернизация объекта увеличивают срок оставшейся экономической жизни. Изменение инвестиционной активности в данной отрасли экономики может существенно снизить срок экономической жизни объекта.

Срок физической жизни объекта - это период времени, в течение которого здание существует. Срок физической жизни заканчивается, когда объект сносится. В зависимости от того, каков был уход за зданием, проводились ли рабе ты по ремонту, модернизации или переоборудованию, эффективный возраст здания может быть больше или меньше его физического возраста. Хронологический возраст - это период, прошедший со дня ввода объекта в Эксплуатация До даты оценки.

Модифицированный метод экономической жизни является более точным, однако не учитывает потери стоимости за счет износа короткоживущих элементов, а учитывает устранимый физический и функциональный износ. При применении этого метода сначала определяют стоимость всех устранимых позиций физического и функционального износа, а затем эта величина вычитается из восстановительной стоимости.

Устранимый износ принимается равным затратам (ремонту) на его устранение, а неустранимый износ принимается равным отношению эффективного возраста объекта к его сроку экономической жизни, умноженному на стоимость строительства нового объекта уменьшенную на величину устранимого износа:

НИ = Иустр + (ЭВ/СЭЖ) X (ПСВ - Иустр), (4)

где НИ - накопленный износ объекта недвижимости;

ПСВ - полная стоимость воспроизводства объекта;

ЭВ - эффективный возраст объекта недвижимости;

СЭЖ - срок экономической жизни объекта;

Иустр - устранимый износ.

Метод разбивки определяет отдельно величину каждой составляющей накопленного износа, к которым относят:

исправимый физический износ (отложенный ремонт);

неисправимый физический износ;

исправимый функциональный износ;

неисправимый функциональный износ;

внешний (экономический) износ.

Исправимый физический износ имеет место за счет плохой эксплуатации (поэтому его называют отложенным ремонтом). Считается, что типичный покупатель произведет немедленный ремонт, чтобы восстановить нормальные эксплуатационные характеристики здания. Величина отложенного ремонта определяется, исходя из затрат на восстановление нормальных эксплуатационных характеристик здания или сооружения. При этом предполагается, что элементы восстанавливаются до нового или практически нового состояния.

Базой для расчета отложенного ремонта, как потери стоимости нового строительства, являются степень и объем повреждений. При этом измерение степени повреждения в процентах от стоимости создания нового элемента выполняется путем сопоставления фактических признаков повреждений с перечнем, содержащимся в соответствующих нормативных документах.

При определении отложенного ремонта, как суммы ремонтно-строительных работ по устранению повреждений, следует учитывать весь комплекс работ, которые необходимо выполнить на дату оценки с применением действующих сметных нормативов для ремонтно-строительных работ.

Неисправимый физический износ соответствует позициям, исправление которых в настоящее время практически невозможно или экономически не целесообразно. Неисправимый физический износ определяется на базе разности между полной восстановительной или заменяющей стоимостью и суммой исправимого физического износа. Для целей расчета элементы сооружения, имеющие неисправимый физический износ, делят на долгоживущие и короткоживущие.

У долгоживущих элементов ожидаемая остаточная жизнь совпадает с остаточной экономической жизнью всего здания или сооружения (фундамент, не сущие стены, капитальные перекрытия и т.д.). Короткоживущие элемента имеют меньшую остаточную экономическую жизнь, чем все здание, поэтому в течение срока эксплуатации предусматривается их периодическая замена.

Нормативные сроки эксплуатации зданий и сооружений принимаются в соответствии с рекомендациями по периодичности планово-предупредительного ремонта. Для короткоживущих элементов, в зависимости от неблагоприятны условий эксплуатации, эти сроки могут быть уменьшены до 30 %.

Величина неисправимого физического износа в короткоживущих элементах определяется как разность между полной восстановительной или заменяющей стоимостью элемента и суммой исправимого физического износа элемент; умноженная на отношение действительного возраста к общей физической жизни элемента.

Величина неисправимого физического износа в долгоживущих элемента рассчитывается как отношение действительного возраста к общей физической жизни, умноженное на остаточную восстановительную или заменяющую стоимость долгоживущих элементов.

Исправимый функциональный износ вызывается:

недостатками, требующими добавления элементов;

недостатками, требующими замены или модернизации элементов;

"сверхулучшениями".

Недостатки, требующие добавления элементов, вызываются отсутствие тех элементов в существующем сооружении, без которых сооружение не может соответствовать современным рыночным стандартам. Количественным измерителем исправимого функционального износа за счет недостатков, требующих добавления элементов, является разница между стоимостью устройства требуемых элементов на момент оценки и стоимостью устройства этих же элементов, если бы они были выполнены при строительстве объекта оценки.

Недостатки, требующие замены или модернизации элементов, вызывают наличием элементов в существующем объекте, которые еще выполняют свои функции, но уже не соответствуют современным рыночным стандартам. Исправимый функциональный износ за счёт позиций, требующих замены или модернизации элементов, измеряется как восстановительная стоимость существующих элементов минус относящийся к ним физический износ, минус стоимость возврата материалов, плюс стоимость демонтажа существующих и плюс стоимость устройства новых элементов. При этом стоимость возврата материалов определяется на базе утилизационной стоимости.

К "сверхулучшениям" относят характеристики и элементы сооружения, наличие которых в настоящее время неадекватно современным требованиям рыночных стандартов. Исправимый функциональный износ за счёт наличия "сверхулучшений" измеряется как текущая восстановительная стоимость элементов "сверхулучшений", минус относящийся к ним физический износ, плюс стоимость их демонтажа и минус возврат материалов, если он имеет место.

Если в затратном подходе используется заменяющая стоимость, то при определении исправимого функционального износа "сверхулучшения" отсутствуют, следовательно, и нет необходимости определять приходящуюся на них долю физического износа. При этом стоимость исправления "сверхулучшений" необходимо учитывать.

Неисправимый функциональный износ вызывается:

- недостатками за счет позиций, не включённых в восстановительную заменяющую стоимость, но которые должны быть в соответствии с современными стандартами;

- недостатками за счет позиций, включённых в восстановительную или зияющую стоимость, но которых в соответствии с современными рыночными стандартами быть не должно;

- "сверхулучшениями".

Расчёт неисправимого функционального износа за счет недостатков не зависит от того, восстановительная или заменяющая стоимости будут приниматься за основу.

Неисправимый функциональный износ за счёт позиций, не включённых в восстановительную стоимость, измеряется как чистая потеря дохода, относятся к этим позициям, капитализированная с применением коэффициента капитализации для зданий, минус стоимость этих позиций, если бы они были включены в стоимость нового строительства.

Неисправимый функциональный износ за счёт позиций, которые включены в восстановительную стоимость, но которых быть не должно, измеряется текущая восстановительная или заменяющая стоимость, минус относящийся к ним физический износ, минус настоящая стоимость дополнительных расходов, связанных с наличием данной позиции.

Последовательность расчета неисправимого функционального износа за счёт "сверхулучшений" определяется в зависимости от того вида стоимости, который принят за основу.

В случае применения восстановительной стоимости неисправимый функциональный износ за счет "сверхулучшений" измеряется как восстановительная стоимость элементов "сверхулучшения", минус их физический износ, плюс настоящая стоимость издержек владельца, связанных с наличием "сверхулучшений", минус любая добавленная стоимость. При этом, к издержкам владельца относят дополнительные налоги, страховки, расходы по обслуживанию, коммунальные платежи, а к добавленной стоимости относят увеличенную арендную плату и другие дополнительные платежи, связанные с наличием "сверхулучшения".

Заменяющая стоимость не учитывает стоимость строительства "сверхулучшений", поэтому не учитывается и их физический износ. Тем не менее, такие пункты, как дополнительные налоги, страховка, коммунальные платежи, должны быть учтены.

Для определения величины внешнего (экономического) износа применяются два метода:

- метод капитализации потери дохода, относящегося к внешнему воздействию;

- метод сравнения продаж подобных объектов при наличии и без внешних воздействий.

Использование капитализации потери дохода предполагает определение потерь дохода всей недвижимости за счёт внешних воздействий. Затем доля потерь, приходящаяся на здание, капитализируется с применением коэффициента капитализации для зданий.

Общая величина накопленного износа здания или сооружения определяется как сумма величин износа по всем позициям разбивки.

Оценка стоимости земельного участка.

В условиях становления и развития рынка земли актуальным становится вопрос оценки рыночной стоимости земельных участков, которая определяется при проведении индивидуальной оценки в рамках затратного подхода к оценке недвижимости.

Индивидуальная оценка проводится по заказу заинтересованного лица (собственника участка, потенциального покупателя, инвестора, кредитора, страховщика и т.п.) наиболее оптимальным для конкретного случая способом. Эта оценка очень специфична и может существенно отличаться от результатов кадастровой оценки.

В настоящее время процедура индивидуальной оценки земельного участка регулируется Федеральным законом от 29 июля 1998 г. № 135-ФЗ "Об оценочной деятельности в Российской Федерации" и "Методическими рекомендациями по определению рыночной стоимости земельных участков", утвержденными распоряжением Минимущества РФ от 6 марта 2002 г. № 568-р.

Оценка, согласно методическим рекомендациям, - совокупность упорядоченных (регламентированных) действий оценщика, включающая сбор и анализ исходных данных, применимости всей совокупности подходов и методов оценки для конкретного объекта, серию расчетов и экспертиз результатов для получения заключения о стоимости земельного участка.

Цель оценки земли - это заключение о виде и величине стоимости объекта оценки в денежном эквиваленте на дату оценки в соответствии с ее назначением. Назначение оценки земли - проведение тех или иных финансовых операций или предпринимательских сделок с земельным участком. Назначение оценки - это цель заказчика.

Наиболее характерные случаи, когда возникает потребность в индивидуальной оценке земельного участка:

- купля-продажа, обмен земли, дарение;

- передача земли в аренду;

- оценка земли для целей освоения и развития (застройки, модернизации и т.д.);

- оценка земли для целей потребления ее истощимых ресурсов;

- ипотечное кредитование - оценка земли для использования ее в качестве обеспечения кредитных обязательств;

- страхование - оценка факторов разрушающего воздействия с точки зрения их возможного влияния на снижение стоимости земли (подтопление территории, экологическое загрязнение и др.);

- налогообложение - расчет величин поимущественного налога по соответствующим методикам и нормативам;

- конфискация - в этом случае и тот, у кого конфискуют, и тот, кто конфискует, должны получить реальные данные о стоимости земельного участка для ведения переговоров или представления в суд;

- оценка бизнеса - оценка земельного участка, находящегося в составе имущественного комплекса;

- акционирование - этот процесс следует рассматривать как продажу земельного участка (или его части) акционером;

- слияние, разделение имущества, частью которого является оцениваемый земельный участок;

- внесение земельного участка в уставный капитал вновь создаваемого или реорганизуемого предприятия;

- инвестирование;

- внесение права пользования землей в уставный капитал предприятия;

- определение ущерба, нанесенного землепользователям в результате изъятия земель для государственных или муниципальных нужд;

- другие цели, не противоречащие действующим законодательным и нормативным требованиям.

Этот перечень не является исчерпывающим, но, тем не менее, дает представление о существенном возрастании значения результатов оценки земель и расширении области их применения.

В зависимости от назначения оценки земельного участка, оценщиком определяется соответствующий вид стоимости и выбирается инструмент, с помощью которого эта стоимость будет определяться, то есть тот или иной подход к оценке объекта.

Таким образом, методической основой индивидуальной оценки земельных участков являются "Методические рекомендации по определению рыночной стоимости земельных участков", в соответствии с которыми оценщик при проведении оценки обязан использовать затратный, сравнительный, доходный подходы к оценке (или обосновать отказ от использования). В рамках каждого из подходов предложены конкретные методы оценки.

На сравнительном подходе основаны метод сравнения продаж, метод выделения и метод распределения.

На доходном подходе основаны метод капитализации земельной ренты метод остатка, метод предполагаемого использования.

Затратный подход не применяется при оценке свободного от улучшений земельного участка, так как на создание земли не требовалось никаких затрат. Но элементы затратного подхода используются в методе остатка и методе выделения при оценке застроенного земельного участка.

Каждый из перечисленных подходов и методов имеет свои достоинства и недостатки, область применения. Применение того или иного метода зависит от специфики объекта оценки, объёма и достоверности исходной информации и иных факторов.

Среди методов сравнительного подхода к оценке в практической деятельности наиболее часто используется метод сравнения продаж: (при условии развитости рынка земли). В случае применения данного метода эксперт-оценщик сначала выявляет ряд фактических продаж земельных участков, аналогичных оцениваемому объекту по совокупности множества показателей, включая цех вое использование, собирает для подобранных аналогов необходимую сравнительную информацию (цена продажи, величина арендной платы и др.). В дальнейшем информация о сделках проверяется на возможность использования в процессе оценки, чтобы убедиться в ее достоверности и разумности. Наконец, в цены на объекты-аналоги вводятся поправочные коэффициенты, учитывающие различия между объектом оценки и каждым из сопоставимых объектов.

Как показывает практика, метод сравнения продаж дает неудовлетворительные результаты в условиях высоких темпов инфляции, при недостатке данных о рыночных продажах аналогичных объектов или их низкой достоверности, а также при резких изменениях экономических условий.

Метод выделения применяется при оценке застроенных земельных учеников. Рыночная стоимость участка земли определяется путём вычитания из рыночной стоимости единого объекта недвижимости стоимости воспроизводства или стоимости замещения существующих улучшений земельного участка. При этом рыночная стоимость единого объекта недвижимости определяется методом сравнения продаж.

Метод распределения основан на принципе баланса или вклада, который утверждает, что для каждого типа недвижимости существует нормальное соотношение между стоимостью земли и стоимостью построек. Применяется при оценке застроенных земельных участков. Рыночная стоимость земельного участка определяется путём умножения рыночной стоимости единого объекта движимости (БОН) на наиболее вероятную долю земельного участка в рыночной стоимости БОН. При этом рыночная стоимость БОН определяется мете сравнения продаж. Данный метод не даёт точного значения рыночной стоимости, но он может применяться для приближённой оценки в условиях недостаточной информации о продажах свободных участков земли. Для применения метода необходима достоверная статистика по пропорциональному соотношению земли и улучшений для конкретного типа собственности на местном рынке. Следовательно, если в регионе расположения объекта оценки не набралось достаточного количества сравнимых продаж, то следует поискать похожие регионы и определить типичные соотношения между стоимостью земли и общей стоимостью объекта недвижимости в этих регионах, а затем применить это соотношение при анализе продаж участков, которые будут служить объектом сравнения в оцениваемом регионе.

В основе метода капитализации земельной ренты лежит принцип ожидания, говорящий о том, что стоимость недвижимости определяется величиной будущих выгод ее владельца. Оценка стоимости земельного участка данным методом осуществляется путем преобразования денежного дохода от использования земельного участка в текущую стоимость с помощью коэффициента капитализации. Коэффициент (ставка) капитализации определяется по данным рынка о чистом операционном доходе и стоимости ряда сопоставимых земельных участков.

Стоимость земельного участка (Рзем) определяется по формуле:

Pзем= ЧОДзем / ККзем, (5)

где ЧОДзем - чистый операционный доход от земли за год;

ККзем - коэффициент (ставка) капитализации для земли.

Метод остатка на практике используется для оценки стоимости земельного участка в тех случаях, когда известны стоимость улучшений, а также требования к определенной величине доходности земли и улучшений.

Техника остатка для земли основывается на применении двух подходов - затратного и доходного. Сущность техники остатка для земли заключается в капитализации дохода, относящегося к земельному участку, в то время, как стоимость объекта недвижимости, построенного на нем, известна. Применение техники остатка для земли предполагает, что стоимость здания (сооружения) можно определить достаточно точно.

Метод предполагаемого использования применяется для оценки застроенных и незастроенных земельных участков. Условие применения метода - возможность использования земельного участка способом, приносящим доход.

Метод предполагает следующую последовательность действий:

- определение суммы и временной структуры расходов, необходимых для использования земельного участка в соответствии с вариантом его наиболее эффективного использования (например, затрат на создание улучшений земельного участка или затрат на разделение земельного участка на отдельные части, отличающиеся формами, видом и характером использования);

- определение величины и временной структуры доходов от наиболее эффективного использования земельного участка;

- определение величины и временной структуры операционных расходов, необходимых для получения доходов от наиболее эффективного использования земельного участка;

- определение величины ставки дисконтирования, соответствующе уровню риска инвестирования капитала в оцениваемый земельный участок;

- расчет стоимости земельного участка путем дисконтирования всех доходов и расходов, связанных с использованием земельного участка.

Преимущества затратного подхода:

1. При оценке новых объектов затратный подход является наиболее надежным.

2. Данный подход является целесообразным или единственно возможным в следующих случаях:

- технико-экономический анализ стоимости нового строительства;

- обоснование необходимости обновления действующего объекта;

- оценка зданий специального назначения;

- при оценке объектов в "пассивных" секторах рынка;

- анализ эффективности использования земли;

- решение задач страхования объекта;

- решение задач налогообложения;

- при согласовании стоимостей объекта недвижимости, полученных другими методами.

Недостатки затратного подхода:

1. Затраты не всегда эквивалентны рыночной стоимости.

2. Попытки достижения более точного результата оценки сопровождаются быстрым ростом затрат труда.

3. Несоответствие затрат на приобретение оцениваемого объекта недвижимости затратам на новое строительство точно такого же объекта, т.к. в процессе оценки из стоимости строительства вычитается накопленный износ.

4. Проблематичность расчета стоимости воспроизводства старых строений.

5. Сложность определения величины накопленного износа старых строений и сооружений.

6. Отдельная оценка земельного участка от строений.

7. Проблематичность оценки земельных участков в России.

2.2 Сравнительный подход, его особенности и методыСравнительный подход к оценке недвижимости базируется на информации о недавних сделках с аналогичными объектами на рынке и сравнении оцениваемой недвижимости с аналогами.

Исходной предпосылкой применения сравнительного подхода к оценке недвижимости является наличие развитого рынка недвижимости. Недостаточная же развитость данного рынка, а также то, что оцениваемый объект недвижимости является специализированным либо обладает исключительными выгодами или обременениями, не отражающими общее состояние рынка, делают применение этого подхода нецелесообразным.

Сравнительный подход базируется на трех основных принципах оценки недвижимости: спроса и предложения, замещения и вклада. На основе этих принципов оценки недвижимости в сравнительном подходе используется ряд количественных и качественных методов выделения элементов сравнения и измерения корректировок рыночных данных сопоставимых объектов для моделирования стоимости оцениваемого объекта.

Основополагающим принципом сравнительного подхода к оценке недвижимости является принцип замещения, гласящий, что при наличии на рынке нескольких схожих объектов рациональный инвестор не заплатит больше той суммы, в которую обойдется приобретение недвижимости аналогичной полезности.

Рассмотрим основные этапы оценки недвижимости сравнительным подходом.

1-й этап. Изучаются состояние и тенденции развития рынка недвижимости и особенно того сегмента, к которому принадлежит данный объект. Выявляются объекты недвижимости, наиболее сопоставимые с оцениваемым, проданные относительно недавно.

2-й этап. Собирается и проверяется информация по объектам-аналогам; анализируется собранная информация и каждый объект-аналог сравнивается с оцениваемым объектом.

3-й этап. На выделенные различия в ценообразующих характеристиках сравниваемых объектов вносятся поправки в цены продаж сопоставимых аналогов.

4-й этап. Согласовываются скорректированные цены объектов-аналогов и выводится итоговая величина рыночной стоимости объекта недвижимости на основе сравнительного подхода.

На первом этапе необходимо сегментирование рынка, т.е. разбивка рынка на секторы, имеющие сходные объекты и субъекты.

Сходные объекты по:

- назначению использования;

- качеству;

- передаваемым правам;

- местоположению;

- физическим характеристикам.

Сходные субъекты по:

- платежеспособности;

- возможностям финансирования;

- инвестиционной мотивации.

Сопоставимые объекты должны относиться к одному сегменту рынка недвижимости, и сделки с ними осуществляться на типичных для данного сегмента условиях:

- сроке окупаемости;

- независимости субъектов сделки;

- инвестиционной мотивации.

В частности, необходимо отслеживать следующие моменты.

Срок экспозиции - время, которое объект находится на рынке. Срок экспозиции отличается для разных сегментов рынка и зависит в немалой степени от качества объектов. Например, в Москве усредненный срок экспозиции для жилых квартир равен примерно одному месяцу, для офисных зданий - от полутора до трех месяцев. Если объект был продан за период времени, гораздо меньший стандартного срока экспозиции, это свидетельствует о заниженной цене. Если объект находился на рынке значительно дольше стандартного срока экспозиции, следовательно, цена завышена. В обоих случаях сделка не является типичной для сегмента рынка и не должна рассматриваться в качестве сравнимой.

Под независимостью субъектов сделки подразумевается, что сделки заключаются не по рыночной цене и данные по ним не могут использоваться для сравнения, если покупатель и продавец:

- находятся в родственных отношениях;

- являются представителями холдинга и независимой дочерней компании;

- имеют иную взаимозависимость и взаимозаинтересованность;

- сделки осуществляются с объектами, отягощенными залогом или иными обязательствами;

- занимаются продажей имущества умерших лиц;

- занимаются продажей с целью избежать отчуждения заложенного имущества и т.д.

Инвестиционная мотивация определяется:

- аналогичными мотивами инвесторов;

- аналогичным наилучшим и наиболее эффективным использованием объектов;

- степенью износа здания.

Например, покупка здания для организации в нем офиса не может использоваться в качестве аналога, если здание планируется использовать под гостиницу, так как ожидаемые потоки доходов и расходов будут иными.

Объект, степень износа которого составляет более 80 %, не может быть использован по своему профилю без проведения капитального ремонта. Поэтому покупка здания с износом более 80 % происходит с иной мотивацией по сравнению с покупкой здания с меньшим износом. В первом случае - это, как правило, покупка прав на строительство нового объекта.

Основные критерии выбора сопоставимых объектов (аналогов):

- права собственности на недвижимость;

- условия финансирования;

- условия и время продажи;

- местоположение;

- физические характеристики.

Права собственности.

Корректировка на права собственности есть не что иное, как разница между рыночной и договорной арендной платой, поскольку и полное право собственности определяется при рыночной арендной плате и доступном текущем финансировании.

Условия финансирования сделки.

При нетипичных условиях финансирования сделки купли-продажи объекта недвижимости (например, в случае ее полного кредитования) необходим тщательный анализ, в результате которого вносится соответствующая поправка к цене данной сделки.

Условия продажи и время продажи.

Поскольку рассчитать поправку на условия финансирования и налогообложения на передаваемые юридические права и ограничения, а также условия продажи затруднительно, то лучше по возможности не рассматривать для анализа и сравнения подобные сделки. В противном случае поправки на эти характеристики делаются в первую очередь.

Время продажи - один из основных элементов сравнения сопоставимых продаж. Для внесения поправки на данную характеристику в цену продажи объекта-аналога необходимо знать тенденции изменения цен на рынке недвижимости с течением времени.

Местоположение - необходимый элемент сравнения сопоставимых продаж, поскольку оказывает существенное воздействие на стоимость оцениваемого объекта.

Физические характеристики объекта недвижимости - размеры, вид и качество материалов, состояние и степень изношенности объекта и другие характеристики, на которые также вносятся поправки.

Поскольку объекты различаются по размеру и числу входящих в них единиц, при проведении сравнения проданных объектов с оцениваемым объектом неизбежны большие сложности и требуется приведение имеющихся данных к общему знаменателю, которым может быть либо физическая единица (например, цена за 1 м2), либо экономическая.

На различных сегментах рынка недвижимости используются различные единицы сравнения.

В качестве экономической единицы сравнения при оценке проектов на основе соотношения дохода и цены продажи может использоваться валовой рентный мультипликатор или общий коэффициент капитализации.

Классификация вводимых поправок основана на учете разных способов расчета и внесения корректировок на различия, имеющиеся между оцениваемым объектом и сопоставимым аналогом.

Процентные поправки вносятся путем умножения цены продажи объекта-аналога или его единицы сравнения на коэффициент, отражающий степень различий в характеристиках объекта-аналога и оцениваемого объекта. Если оцениваемый объект лучше сопоставимого аналога, то к цене последнего вносится повышающий коэффициент, если хуже - понижающий коэффициент.

К процентным поправкам можно отнести, например, поправки на местоположение, износ, время продажи.

Стоимостные поправки:

1. Денежные поправки, вносимые к единице сравнения (1 га, единица плотности, 1 сотка), изменяют цену проданного объекта-аналога на определенную сумму, в которую оценивается различие в характеристиках объекта-аналога и оцениваемого объекта. Поправка вносится положительная, если оцениваемый объект лучше сопоставимого аналога, если хуже, применяется отрицательная поправка.

К денежным поправкам, вносимым к единице сравнения, можно отнести поправки на качественные характеристики, а также поправки, рассчитанные статистическими методами.

2. Денежные поправки, вносимые к цене проданного объекта-аналога в целом, изменяют ее на определенную сумму, в которую оценивается различие в характеристиках объекта-аналога и оцениваемого объекта.

К денежным поправкам, вносимым к цене проданного объекта-аналога в целом, следует отнести поправки на наличие или отсутствие дополнительных улучшений (складских пристроек, стоянок автотранспорта и пр.).

Для расчета и внесения поправок используется множество различных методов, среди которых можно выделить следующие:

- методы, основанные на анализе парных продаж;

- экспертные методы расчета и внесения поправок;

- статистические методы.

Под парной продажей подразумевается продажа двух объектов, в идеале являющихся точной копией друг друга, за исключением одного параметра (например, местоположения), наличием которого и объясняется разница в цене этих объектов. Данный метод позволяет рассчитать поправку на вышеупомянутую характеристику и использовать ее для корректировки на этот параметр цены продажи сопоставимого с объектом оценки объекта-аналога.

Экспертные методы расчета и внесения поправок.

Основу экспертных методов расчета и внесения поправок, обычно процентных, составляет субъективное мнение эксперта-оценщика о том, насколько оцениваемый объект хуже или лучше сопоставимого аналога.

Статистические методы расчета поправок.

Суть метода корреляционно-регрессионного анализа состоит в допустимой формализации зависимости между изменениями цен объектов недвижимости и изменениями каких-либо его характеристик.

Данный метод трудоемок, и для его использования требуется достаточно развитый рынок недвижимости, так как метод предполагает анализ большого количества репрезентативных выборок из базы данных.

Заключительным этапом сравнительного подхода является анализ произведенных расчетов с целью получения итоговой величины стоимости оцениваемого объекта. При этом необходимо:

1. Тщательно проверить использованные для расчета данные по сопоставимым продажам и их скорректированные величины.

2. Провести согласование скорректированных величин сопоставимых продаж путем расчета средневзвешенной (среднеарифметической) величины.

Наибольший вес присваивается скорректированным величинам цен тех отобранных аналогов, к которым вводились меньшее количество и величина поправок. Иначе говоря, наибольший вес при согласовании результатов корректировок будут иметь те аналоги, которые наиболее сопоставимы с оцениваемым объектом.

Возможен и расчет таких величин, как мода и медиана. Расчет среднеарифметической величины оправдан, если:

- количество отобранных аналогов минимально;

- величины их скорректированных цен достаточно близки.

1. Рассчитанная оценщиком средневзвешенная величина будет являться в большинстве случаев итоговой вероятной ценой продажи оцениваемого объекта,

К недостаткам сравнительного подхода можно отнести:

1. Различия продаж.

2. Сложность сбора информации о практических ценах продаж.

3. Проблематичность сбора информации о специфических условиях сделки.

4. Зависимость от активности рынка.

5. Зависимость от стабильности рынка.

6. Сложность согласования данных о существенно различающихся продажах.

2.3 Доходный подход, его особенности и методыПодход к оценке представляет собой совокупность методов оценки, объединенных общей методологией. Методом оценки является последовательность процедур, позволяющая на основе существенной для данного метода информации определить стоимость объекта оценки в рамках одного из подходов к оценке. Определения подходов закреплены в ФСО № 1.

Доходный подход - совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от использования объекта оценки.

Сравнительный подход - совокупность методов оценки стоимости объекта оценки, основанных на сравнении объекта оценки с объектами - аналогами объекта оценки, в отношении которых имеется информация о ценах. Объектом - аналогом объекта оценки для целей оценки признается объект, сходный объекту оценки по основным экономическим, материальным, техническим и другим характеристикам, определяющим его стоимость.

Затратный подход - совокупность методов оценки стоимости объекта оценки, основанных на определении затрат, необходимых для воспроизводства либо замещения объекта оценки с учетом износа и устаревание. Затратами на воспроизводство объекта оценки являются затраты, необходимые для создания точной копии объекта оценки с использованием применявшихся при создании объекта оценки материалов и технологий. Затратами на замещение объекта оценки являются затраты, необходимые для создания аналогичного объекта с использованием материалов и технологий, применяющихся на дату оценки.

Доходный подход оценивает стоимость недвижимости в данный момент как текущую стоимость будущих денежных потоков, т.е. отражает:

- качество и количество дохода, который объект недвижимости может принести в течение своего срока службы;

- риски, характерные как для оцениваемого объекта, так и для региона.

Доходный подход используется при определении:

- инвестиционной стоимости, поскольку потенциальный инвестор не заплатит за объект большую сумму, чем текущая стоимость будущих до ходов от этого объекта;

- рыночной стоимости.

В рамках доходного подхода возможно применение одного из двух методов:

- прямой капитализации доходов;

- дисконтированных денежных потоков.

В основе данных методов лежит предпосылка, что стоимость недвижимости обусловлена способностью оцениваемого объекта генерировать потоки доходов в будущем. В обоих методах происходит преобразование будущих доходов от объекта недвижимости в его стоимость с учетом уровня риска, характерного для данного объекта. Различаются эти методы лишь способом преобразования потоков дохода.

При использовании метода капитализации доходов в стоимость недвижимости преобразуется доход за один временной период, а при использовании метода дисконтированных денежных потоков - доход от ее предполагаемого использования за ряд прогнозных лет, а также выручка от перепродажи объекта недвижимости в конце прогнозного периода.

Метод капитализации доходов используется, если:

- потоки доходов стабильны длительный период времени, представляют собой значительную положительную величину;

- потоки доходов возрастают устойчивыми, умеренными темпами.

- Результат, полученный данным методом, состоит из стоимости зданий, сооружений и из стоимости земельного участка, т.е. является стоимостью всего объекта недвижимости. Базовая формула расчета имеет следующий вид:

С = ЧОД / Rk, (6)

где С - стоимость объекта недвижимости, ден. ед.;

Rk - это коэффициент капитализации, %.

Таким образом, метод капитализации доходов представляет собой определение стоимости недвижимости через перевод годового (или среднегодового) чистого операционного дохода (ЧОД) в текущую стоимость.

При применении данного метода необходимо учитывать следующие ограничивающие условия:

- нестабильность потоков доходов;

- если недвижимость находится в стадии реконструкции или незавершенного строительства.

Основные проблемы данного метода:

1. Метод не рекомендуется использовать, когда объект недвижимости требует значительной реконструкции или же находится в состоянии незавершенного строительства, т.е. в ближайшем будущем не представляется возможным выход на уровень стабильных доходов.

2. В российских условиях основная проблема, с которой сталкивается оценщик, - "информационная непрозрачность" рынка недвижимости, прежде всего отсутствие информации по реальным сделкам продажи и аренды объектов недвижимости, эксплуатационным расходам, отсутствие статистической информации по коэффициенту загрузки на каждом сегменте рынка в различных регионах.

В результате расчет ЧОД и ставки капитализации становится очень сложной задачей.

Основные этапы процедуры оценки методом капитализации:

1) определение ожидаемого годового (или среднегодового) дохода, в качестве дохода, генерируемого объектом недвижимости при его наилучшем и наиболее эффективном использовании;

2) расчет ставки капитализации;

3) определение стоимости объекта недвижимости на основе чистого операционного дохода и коэффициента капитализации путем деления ЧОД на коэффициент капитализации.

Остановимся подробно на каждом из вышеперечисленных этапов.

Похожие работы

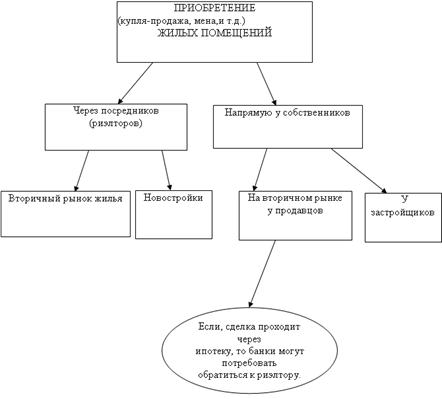

... ЕИРЦ (едином информационном расчетном центре). Срок действия выписки из домовой книги и финансово-лицевого счета - 1 месяц с момента выдачи. После составления и подписания договора купли-продажи жилой недвижимости со всеми согласованными между продавцом и покупателем существенными условиями сторонам необходимо обратиться в регистрирующий орган для регистрации этого договора. На государственную ...

... времени. Теоретическим фундаментом процесса оценки является единый набор оценочных принципов. В их основу положены модели наблюдавшегося ранее экономического поведения людей, имевших дело с недвижимостью. Принципы оценки объектов недвижимости могут быть условно объединены в следующие четыре группы: - принципы, основанные на представлениях пользователя; - принципы, связанные с объектами ...

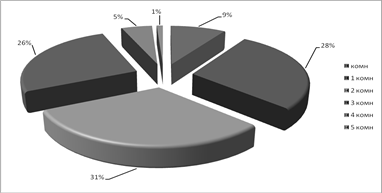

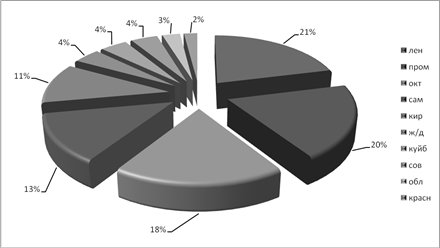

... (страховой рынок и рынок недвижимости) нашли точку соприкосновения и взаимовыгодного сотрудничества — это оценка приносящей доход недвижимости, которая является объектом страхования. 2. Описание и анализ объекта оценки 2.1 Описание объекта оценки Произведем оценку рыночной стоимости квартиры, расположенной по адресу: г. Уфа, ул. Николая Дмитриева д. 11 кв. 65. Для начала рассмотрим общую ...

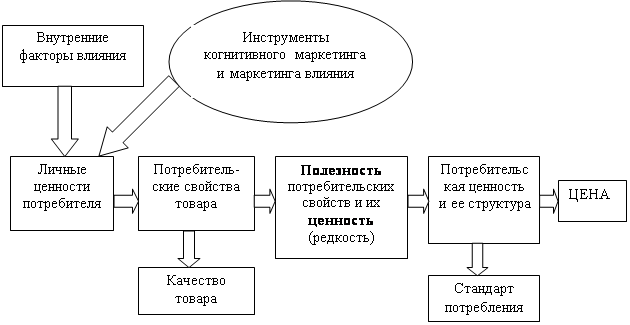

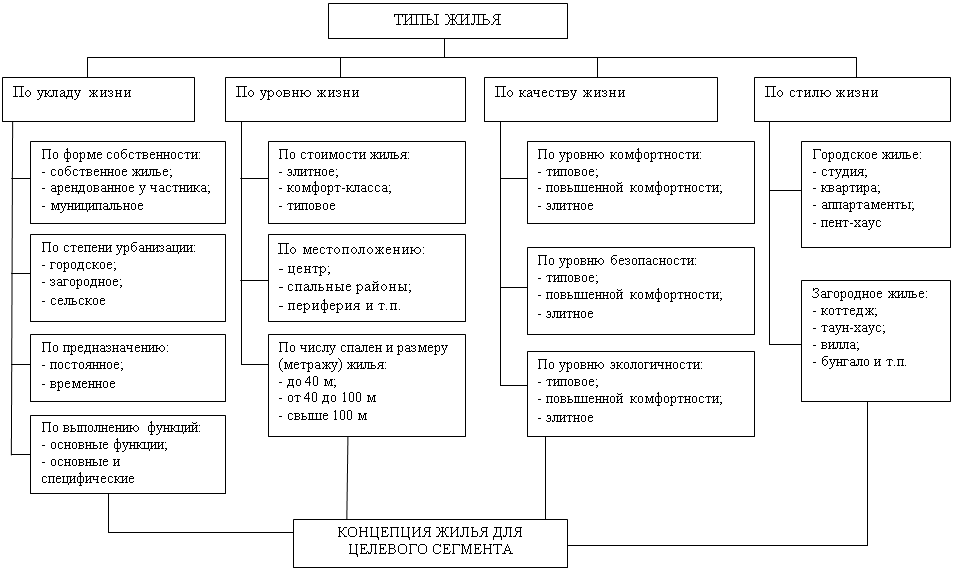

... темы диссертации. Цели и задачи исследования. Целью диссертационной работы является развитие концептуальных положений и методического инструментария по формированию и оценке потребительской ценности объекта жилой недвижимости с учетом образа жизни потребителей и маркетинговых рисков. В процессе реализации поставленной цели были решены следующие задачи: - исследование тенденций развития рынков ...

0 комментариев