Навигация

Вивч-ня невикор-х ТМЦ - невикор-і залежалі МЦ, які погіршують фін. стан. підп-ва, т.я вони не вкл-ся в план кредитув-ня;

1. вивч-ня невикор-х ТМЦ - невикор-і залежалі МЦ, які погіршують фін. стан. підп-ва, т.я вони не вкл-ся в план кредитув-ня;

2. вивч-ня зверх планових запасів МЦ і їх рух (вони вивч. по карточкам складського обліку).

5.Аналіз ліквідності балансу.А-з ліквід-ті балансу виникає в умовах ринку в зв'язку з посил-ням жорсткості бюджетного обмеж-ня і необхід-ті давати оцінку кредитоспром-ті підп-ва.

Кредитоспром-ть підп-ва - це його хар-ка як суб'єкта кредитних відношень, виражена здібністю підп-ва своєчасно і повністю повертати ссуди.

Ліквідність балансу - це ступінь покриття зобов'язань підп-ва його активами, строк перетвор-ня яких в гроші повинен відповідати строку погаш-ня зобов'язань.

Примітка. Від ліквідності баланса треба відрізняти ліквідність активу, яка визнач-ся як величина, зворотня часу, необх-му для перетвор-ня їх в грош. засоби. Чим менше часу, яке необх-о для перетвор-ня даного виду актива в гроші, тим вище його ліквідність.

А-з ліквідності балансу заключ-ся в порівн-ні зас-в по активу, згрупованих по ступіню їх ліквідності і розміщені в порядку зменш-ня ліквідності в зобов'яз. пасиву, згрупованими по строку їх погашення і розміщені в порядку росту строків.

В залеж-ті від ступіня ліквідності, тобто швидкості перетвор-ня в грош. засоби, активи підп-ва розділ-ся на такі групи:

1) найбільш ліквідні активи А1 - до них віднос-ся всі статті грош. зас-в підп-ва і короткострок. фін. вклад-ня (ц/п);

2) швидко реалізуєм! активи А2 - дебет-ка заборг-ть і ін. оборотні активи;

3) повільно реалізуєм! активи АЗ - статті розділу II активу "Запаси і витрати" та статті "Довгострок. фін. вклад-ня" і "Розрах-ки з засновниками" з розділу І актива;

4) важко реалізуєм! активи А4 - в статті І розділу актива "03 і вклад-ня" за винятком статей, які були включені у попередню групу АЗ.

Пасиви балансу груп-ся по ступіню терміновості їх оплати:

1) найб. строчні зобов'яз-ня П1 - до них віднос-ся короткострок. кред-ка заборг-ть і ін. короткострокові пасиви по позділу II пасива "Розрах-ки і ін. пасиви";

2) короткострок. пасиви П2 - короткострок. кредити і заємні засоби;

3) довгострокові пасиви ПЗ - довгострок. кредити і заємні засоби та статті "Арендні зобов'з-ня" і "Розрах-ки з засновниками" з розділу І і II пасиву баланса;

4) постійні пасиви П4 - статті розділу І пасива "Джерела власних зас-в" за виключ-ням статей, віднесених до попередн. групи із вкл-ням статей "Доходи майб. періодів", "Резерви по сумнівним зобов'яз-ням" із розділу II пасиву.

Для визнач-ня ліквід-ті балансу треба співставити підсумки привед-х даних по активу і пасиву і баланс буде абсол-о ліквідним, коли має місце слід. співставлення:

А1 П1

А2 П2

АЗ ПЗ

А4 П4

Примітка. В деяких джерелах автори говорять, що баланс буде абсол-о ліквідний тоді, коли у всіх 4-х групах активи повинні перевищ-ти пасиви, але це не обов'язково, 4-а група виступає як балансуюча. У випадку, коли одно або декілька нерівенств с-ми мають знак протилежний, тоді баланс у більшій абсол-й ступені відрізн-ся від абсол-го.

А-з ліквідності балансу можна представити у вигляді таблиці.

Табл.5

|

Актив

| на поч. пері-оду | на кін. пері-оду | Пасив | на поч. пері-оду | на кін. пері-оду

| Платіжн лишок (+), нестача (-) | У%до вел-ни підсумка групи пасива | ||

| на поч. періоду | на кін. періоду | на поч. періоду | на кін. періоду | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1.Найбільш ліквідні активи | 216 | 127 | 1. Найбільш строчне зобов'яз-ня | 482 | 666 | 266 | -539 | 55,186 | -80,930 |

| 2. Швидко реаліз-і активи | 259 | 485 | 2.Короткост. пасиви | 256 | 388 | -3 | +97 | -1,171 | +25,0 |

| 3. Повільно реаліз-і активи | 1098 | 1117 | 3.Довгострокові пасиви | 728 | 662 | -370 | +455 | -62,5 | +68,318 |

| 4. Важко реаліз-і активи | 2268 | 2398 | 4. Постійні пасиви | 2375 | 2411 | +107 | -13 | +0,421 | +0,539 |

| БАЛАНС | 3841 | 4127 | БАЛАНС | 3841 | 4127 | 0 | 0 | -- | -- |

В графах 2, 3, 5, 6 дані підсумки груп активаі пасива, розрах-ні на поч. і кін. звіт. періоду. В графах 7, 8 представлені абсол. велични платіжних лишків або нестач на поч. і кін. звіт. періоду, а в графах 9, 10 відповідно їх величини у % до підсумків груп пасива.

Співставл-ня найбільш ліквід-х зас-в і швидко реаліз-х активів з найб. отрочними зобов'яз-нями і короткострок. пасивами дозволяють виявити поточну ліквідність.

Порівн-ня повільно реаліз-х активів з довгострок. пасивами відображають перспективну ліквідність.

Поточна ліквідність показує про платоспром-ть (неплатоспром-ть) підп-ва до розгляд-го моменту відрізок часу.

Перспективна ліквідність - це прогноз платоспром-ті на основі порівн-ня майб. надходжень і платежів.

Виходячи з даних тр^п. 5 необх-о відмітити, що за звіт. період спостеріг-ся нестача найбільш ліквідних активів на кін. періоду для покриття найб. строчних зобов'язань. Він складає 539 тис. грн.. В кін. періоду очікуване надходж-ня від дебеторів перевищили короткострок. кредити і заємні засоби, хоча нестача величини найб. ліквідних і швидкореаліз-ї активів в порівн-ні з заг. величиною коробкострок. зобов'язань не могло суттєво їх зменшити.

Повільно реаліз-і активи (тобто в осн. запаси і витрати) перевищ-ме довгострокові пасиви в кін. періоду на 455 тис. грн,

проте даний платіжний лишок по причині його низької ліквідності не може бути неправлений на покриття короткострок. зобов'язань.

Таким чином недостатня ліквідність балансу підтвердж-ся раніше зробленими висновками про нестійкий фін. стан підп-ва.

6.Аналіз фінансових коефіцієнтів.Фінансові коефіцієнти - відносні показники фін. стану підп-ва. А-з відносних показ-в фін. стану підп-ва заключ ся в порівнянні їх знач-ня з базисними величинами та вивч-ня їх в динаміці, тобто за декілька років.

Баз. величинами можуть викор-ні середньогалузеве значення показ-ків, показ-ки найб. вдалого конкурента і показники цього підп-ва за якийсь мин. рік. В сучасний час набір відносних показ-ків для а-зу фін. стану неупорядкований і їх на сьогодняшній день дуже багато.

Деякі коментарії до коефіцієнтів.

Коеф-т автономії означає, що всі зобов'язня підп-ва можуть бути покриті його власними засобами. Нормальне знач-ня коеф-та автономії оцін-ся на рівні 0,5. Таке огранич-ня важливе не тільки для підп-ва, а для його кредиторів. Зріст коеф-та автономії свідчить про збільш-ня фін. незалеж-ті підп-ва.

Коеф-т співвідношення заємних і власних коштів повинен бути менше 0,5.

Коеф-т маневреності показує, яка частина власн. зас-в підп-ва знах-ся у мобільній формі. Дозволяє відносно вільно маневрувати цими зас-ми.

Коеф-т забезпечення запасів і витрат власними джерелами формування. Сама назва свідчить про його признач-ня.

Коеф-т автономії джерел формування запасів і витрат - при розрах-ку даного коеф-та власні оборотні засобу беруться за різницею і мобілізацією по статтям розділу III актива.

Коеф-т абсолютної ліквідності показує яку частину короткострок. заборг-ті підп-во може погасити в найближчий час.

Коеф-т ліквідності показує прогнозуючі платіжні можлив-ті підп-ва при умовах провед-ня розрах-ків з дебіторами.

Коеф-т покриття показує платіжні можливості підп-ва при умовах не тільки своєчасних розрах-в з дебіторами і при сприятливій реаліз-ї гот. прод-ї, але й від продажі у випадку необх-ті ін. реалізуємих елементів зап-в і витрат. Цей коеф-т залежить від галузі вир-ва, тривалості вир-чого циклу, стр-ри зап-в і витрат.

Коеф-т співвідношення дебеторської і кредиторської заборгованності хар-є платоспром-ть підп-ва в порядку його розрахунків з контрагентами. Для даного коеф-та оптимальним є знач-ня близько 1.

7. Аналіз дебеторської і кредиторської заборгованності.Дебет-. і кред. заборг-ть виникає внаслідок розрах-ків підп-ва з покупцями, постач-ми, фін. органами, підрядчиками, роб-ми і службовцями, органами соц. страху, депанентами і ін. Значні розміри дебет, і кред. заборг-ті призводять до самовільного перерозподілу обор. зас-в між підп-ми.

Дебеторська заборгованість - відволікання з діяль-ті підп-ва обор. зас-в, що є причиною фін. ускладнень.

Кредиторська заборгованість - е рез-том напруженого фін. полож-ня в результаті нестачі необхідних засобів, що призводять до затрим-ня Платежів. Строгий контроль за своєчасною виплатою кред. заборг-ті має велике знач-ня, т.я. затрим-ня платежів може стати причиною фін. ускладненя підп-в. Дебет, заборг-ть показана в розділі III балансу; кред-ка заборг-ть - в розділі III пасива балансу.

А-з дебет, і кред. заборг-ті починається з вивченння даних балансу, по яким визнач-ся ступінь збільш-ня або зменш-ня їх напротязі звіт. періоду. Потім визн-ся неоправдана заборг-ть і причини їх виникн-ня.

Необх-о відрізняти допустиму заборг-ть від неоправданої.

Допустима заборг-ть - заборг-ть, яка виникає згідно з пред'явленими претензіями і заборг-ть підзвітних осіб.

До неоправданої заборг-ті належать: заборг-ть конкретн. осіб при нестачах, розтратах і крадіжках; відділа кап. будівництва внаслідок поруш-ня фін. дисципліни; нестачі і витрати від зіпсув-ня ТМЦ, які не списані з балансу у встановл. порядку, а також вся прострочена дебет-ка заборг-ть.

Допустима кред. заборг-ть вваж. заборг-ть постач-ми по платіжн. вимогам, непростроч. заборг-ть фін. органам за платежі в бюджет.

До неоправд-ї кред. ^аборг-ті віднос-ся простроч-, заборг-ть до бюджету за податок на прибуток, суди ,не погашені в строк, простроч, заборг-ть постач-ка.

8. Аналіз оборотності оборотних зас-в.Еф-ть викор-ня обор. зас-в вимір-ся швид-тю оборота обор. зас-в. Чим швидче обор. засоби проходять всі стадії круглого оборота (постач-ня, в-во, реаліз-я), тим більше можна одержати прод-ї на кожну ф-ціонуючу гривню, тим більше можна збільшити обсяг в-ва.

ПРИКЛАД:

| Показники | мин. Рік | звіт. рік | Відхилення |

| 1. Обсяг реаліз-ї про-ї | 1732,4 | 2372,0 | +639,6 |

| 2. Сер. річні залишки обор. зас-в (тис. грн.) | 1280,0 | 1858,0 | +578,0 |

| 3. Обіговість (тирваліть) оборота (дні) - (2*360)/1 | 265 | 281 | +16 |

| 4. Прискор-ня "-", повільн-ня "+" обіговості (дні) | -- | +16 | -- |

| 5. Одноден. Оборот (дні) - (1/360) | 4,811 | 6,588 | -- |

| 6. Сума вивільнених із оборота "+" або залучених в оборот "-" зас-в | -- | 105,408 | -- |

Дані таблиці показ-ть, що обор-ть обор. зас-в у звіт. році сповільнилась на 16 днів в порівн-ні з таким же періодом мин. року і в рез-ті додатково вивільнено з обороту 105,408 (6,588*16).

9. Аналіз ділової активності.Коеф-ти рентабельності.

1) Рентаб-ть продаж - як віднош-ня прибутку від реаліз-ї прод-ї до виручки від реаліз-ї прод-ї.Ця рентаб-ть показує, скільки прибутку приход-ся на од. реаліз-ї прод-ї. Зріст рентаб-ті продаж є слідством росту цін при пост-х затратах на в-во або зниж-ня затрат на в-во при пост-х цінах.

2) Рентаб-ть всього кап-лу підп-ва - показ, еф-ть викор-ня всього майна підп-ва і розрах-ся як віднош-ня баланс-го прибутку до підсумків балансу.

3) Рентаб-ть 03 і ін. позаобор-х активів - як віднош-ня прибутку від реаліз-ї до 03 і позаобор. активів; показує еф-ть викор-ня 03 і позаобор. активів.

4) Рентаб-ть власного кап-лу - як віднош-ня прибутку від реаліз-ї до сер. величини джерел власн. зас-в підп-ва по балансу; показує еф-ть викор-ня власн. кап-лу.

Коеф-ти ділової активності.

Коеф-т загальної обіговості капіталу = ![]()

Коеф-т обіговості мобільних засобів = ![]()

Коеф-т обіговості готової прод-ції = ![]()

Коеф-т обіговості дебіторської заборгов-ті = ![]()

Коеф-т обіговості кредиторської заборг-ті = ![]()

Коеф-т обіговості власного капіталу = ![]()

Пассив | код строки | На нач. года | На кон.| годаГ | |

| І.Источники собственннх средств Уставный фонд (85) Резервный фонд (85) Финансирование капитальннх вложений (93,94) Специальные фонды и целевое финансирование (87,88,96) Амортизационный и ремонтный фонд (86) Расчеты с участниками (75) Нераспределенная прибыль прошлых лет (98) Прибыль отчетного года (80) | 400 410 420 430 440 450 460 | 2211 101 63 - | ! 2260 124 2 - 25 |

| Итого по разделу І | 480 | 2375 | 2411 |

| II. Долгосрочные пассивы Долгосрочнне кредити (92) Долгосрочнне заемнне средства (95) Долгосрочные кредиты и заемы, не погашенные в срок | 500 510 520 | 728 - | 634 - 28 |

| Итого по разделу II | 530 | 728 | 662 |

| III.Расчеты и прочие пассивы Краткосрочные кредиты (90) Краткосрочные заемные средства (95) Краткосрочные кредиты и заемы, не погашенные в срок Расчеты с кредиторами: за товары, работы и услуги,срок оплаты по которым не наступил (60) за товары, работы м услуги, не оплаченнне в срок (60) по векселям выданным (66) по авансам полученным (61) с бюджетом (68) по внебюджетным платежам (65) по страхованию (69) по оплате труда (70) с дочерними предприятиями (78) с прочими кредиторами (76) Заемы для работников (97) Доходы будущих периодов (83) Резервы предстоящих затрат и платежей (89) Прочие краткосрочные пассивы | 600 610 610 630 640 650 660 670 680 690 700 710 720 730 740 750 760 | 256 191 78 110 - 33 58 6 6 | 388 164 106 18 180 29 37 57 37 30 8 |

| Итого по разделу III | 770 | 738 | 1054 |

| Баланс | 780 | 3841 | 4127 |

Похожие работы

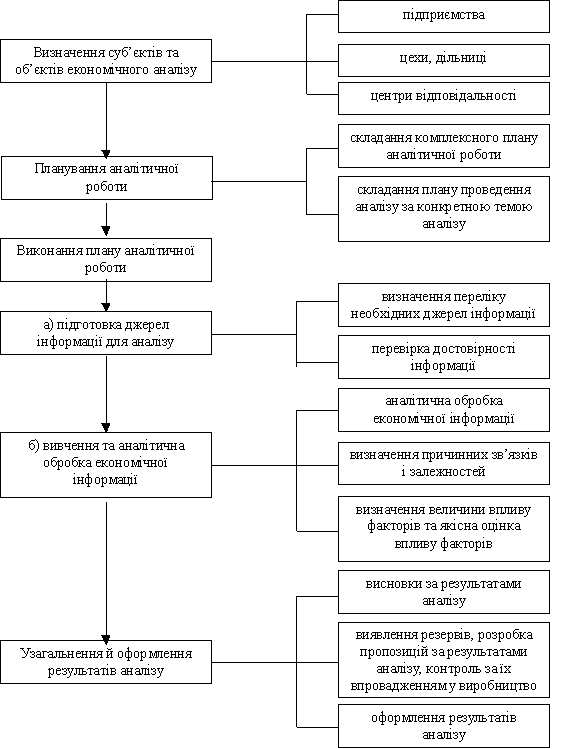

... є вибір форми аналізу. Загальновідомі такі форми аналізу: хімічний, математичний, економічний, спектральний, структурний, психоаналіз. Виходячи з викладеного, можна дати таке визначення методу економічного аналізу: основним методом є аналітичний, за допомогою якого таке складне явище, як господарська діяльність підприємства, уявно розкладається на окремі, більш прості складові, а потім вивчаються ...

... чного аналізу наводяться у табл. 2.1. Таблиця 2.1. Визначення методу економічного аналізу Калина А.В., Конева М.И. Современный экономический анализ и прогнозирование. – К.: МАУП, 1998 Під методом економічного аналізу розуміють діалектичний спосіб підходу до вивчення господарських процесів в їх становленні та розвитку (с. 31) Маргулис А.Ш. Экономический анализ работы предприятий. – М.: ...

... множини факторів, що вивчаються, виділити типові від випадкових, головні, від яких залежать результати діяльності від неголовних. Таким чином, найважливіші особливості методу економічного аналізу полягають в наступному: 1. Системний підхід до аналізу економічних явищ і процесів, що виражається в комплексному, взаємозалежному вивченні багатобічних зв'язків і взаємної обумовленості дії факторів ...

... ідження або підхід до вивчення аналізу, тобто те основне, що властиво йому як науці. Він має конкретні особливості або риси, що характеризують окремі його елементи. Технічними прийомами економічного аналізу є різноманітні засоби обробки джерел інформації, їх систематизації, оцінки впливу тих чи інших факторів на показники, що досліджуються, порівняння показників, приведення їх у порівняний вид й ...

0 комментариев