Навигация

Модель планирования на основе портфельных ограничений

1.5 Модель планирования на основе портфельных ограничений

Успешное планирование банковской деятельности невозможно без четких ориентиров, одним из которых является структура портфеля банка или структура его баланса на основе соблюдения определенных соотношений в активе и пассив путем закрепления блоков (отдельных) статей пассивов за определенными блоками (отдельными) статей активов. Традиционным для российских банков способом управления активами является способ, который обеспечивает объединение всех привлеченных средств и собственных ресурсов в общий финансовый пул с распределением его в те виды активных операций, которые определялись относительно благоприятной для банков конъюнктурой финансового рынка вне зависимости от источников формирования денежных средств и их сроков привлечения.

Принципиально важный момент планирования банковской деятельности – программирование или разработка модели банка, которое наиболее полно отвечает требованиям рынка. Под моделированием банка подразумеваются принципы построения банковского портфеля и управления им с помощью динамической экономико-математической модели по оптимизации привлечения и размещения денежных ресурсов банка.

В основе построения модели банка на основе портфельных ограничений баланса лежат следующие принципы:

· прогноз цены финансового инструмента, т.е. любой потенциальной активной или пассивной операции банка;

· специфика обращения финансового инструмента (срок операции, налогообложение, внешние и внутренние ограничения на конкретный финансовый инструмент);

· портфельные ограничения, которые включают в себя согласование по срокам, объема и стоимости операций привлечения и размещения ресурсов банка;

· размах (уровень) мультипликатора капитала, обеспечивающий максимальный мультипликативный эффект при заданных портфельных ограничениях.

Схематично модель планирования может быть представлена так:

| ПАССИВЫ | АКТИВЫ |

| Онкольные обязательства Депозиты и вклады Межбанковские кредиты Собственный капитал | Первичные резервы (касса и т.п.), вторичные резервы (государственные ценные бумаги), банковские ссуды, краткосрочные кредиты Ценные бумаги (включая корпоративные), вторичные резервы, другие ссуды Первичные резервы, ценные бумаги Инвестиции, ценные бумаги и др. направления вложений |

Моделирование деятельности банка на основе портфельных ограничений даёт возможность производить вариантные расчёты оптимальных прогнозных (плановых) стратегий банка при различных допущениях на настоящую и будущую (возможную) конъюнктуру финансового рынка и выработать, таким образом, наиболее благоприятную стратегию деятельности банка, с помощью которых можно управлять его моделью.

1.6 Модель модифицированного балансового уравнения

Существующие подходы к анализу деятельности банка определяются во многом различными его видами и методами. При решении вопросов кредитования и установления корреспондентских отношений с другими коммерческими банками представляется необходимым определить общее состояние ликвидности и прибыльности (доходности), установить специализацию и значимость видов деятельности отдельных банков.

В основе модели анализа лежит модифицированное балансовое уравнение: Активы = Пассивы, или уравнение баланса для анализа эффективности использования оборотных средств банка. Главная цель модели анализа заключается не в выявлении величины прибыльности и уровня ликвидности банка, а в квалифицированном использовании имеющихся в распоряжении банка пассивов и определении различных сторон финансового состояния банка с позиции сбалансированности между прибыльностью и ликвидностью. Модель анализа позволяет выявить оптимальное соотношение прибыльности и ликвидности банка, или определить, соблюдает ли менеджмент банка в активных и пассивных операциях необходимую диверсификацию и рациональность управления портфелем банка.

Данный подход к анализу оптимизации соотношения прибыльности и ликвидности банка основан на том, что в процессе управления ликвидностью необходимо соблюдать определённые соотношения в активах и пассивах или метод закрепления отдельных статей пассивов за определенными статьями активов. Метод группировки позволяет путём систематизации данных баланса разобраться в сущности анализируемых явлений и процессов. Критерии, степень детализации, а также прочие особенности группировок статей актива и пассива баланса определяются целями проводимой аналитической работы. По этому принципу построен агрегированный баланс банка (табл.1), определяется качество активов и структура пассивов и строится оценка ликвидности.

Табл. 1 агрегированный баланс банка

| Агрегат | Статьи актива банка | Агрегат | Статьи пассива банка |

| А1 а2 а3 а4 а5 А6 а7 а8 а9 А10 а11 а12 а13 а14 А15 а16 а17 а18 а19 | Кассовые активы, всего: Касса Резервные требования Средства в РКЦ Средства на корреспондентских счетах Ценные бумаги, всего: Государственные ценные бумаги Ценные бумаги в портфеле Учтённые банком векселя, не оплаченные в срок Ссуды, всего: Краткосрочные Банковские Долгосрочные Просроченные Прочие активы, всего: Инвестиции Капитализированные и нематериальные активы Прочие активы Отвлеченные средства, расходы и убытки | О1 о2 о3 О4 о5 о6 о7 О8 о9 о10 С1 с2 с3 С4

с5 с6 с7 с8 | Онкольные обязательства Вклады до востребования Корреспондентские счета Срочные обязательства Срочные вклады и депозиты Банковские займы Обращающиеся на рынке долговые обязательства Прочие обязательства, всего: Кредиторы Прочие обязательства Всего обязательств (О1+О4+О8) Стержневой капитал, всего: Уставный фонд Фонды банка Дополнительный капитал, всего: Резервы под обеспечение вложений в ценные бумаги Резервы Переоценка валютных средств Прибыль |

| (А1+А6+А10+А15) | (О1+О4+О8+С1+С4) |

Все таблицы модели анализа банка снабжены алгоритмами расчётов на основе обозначений, принятых в настоящем агрегированном балансе банка, значения, которых соответствуют нормативам, установленным Базельским соглашением в июле 1998 года.

Для формирования объективного представления о финансово- экономическом состоянии банка используются два блока анализа.

Первый блок анализа образован показателями качества активов и пассивов, их ликвидности и может служить также для оценки финансовой устойчивости банка – заёмщика.

Второй блок анализа включает в себя оценку эффективности деятельности банка, дополнительные или детализирующие показатели эффективности, причины изменения основных показателей и детализацию факторов эффективности деятельности.

Группа показателей качества активов позволяет их оценить по отношению к ресурсной базе банка. Доходные активы наиболее важно оценивать по отношению к платным активам (К2), поэтому данному коэффициенту отдано предпочтение перед традиционным показателем К1, поскольку доходные активы могут не обеспечить необходимого уровня доходности для выполнения обязательств по платным ресурсам.

Табл. 2 Анализ активов банка

| Определение показателя | Расчёт | Оптимальное значение коэффициента | Экономическое значение показателя |

| К1= доходные активы/ активы К2= доходные активы/платные пассивы К3= Ссуды/ обязательства К4= банковские займы/ банковские ссуды К5=ссуды/ капитал К6= просроченные ссуды/ ссуды К7= резервы на ссуды/ ссуды | (а5+А6+А10+а16+а18)/ (А1+А6+А10+А15) (а5+А6+А10+а16+а18)/ (О1+О4) А10/ (О1+О4+О8) о6/а12 А10/(С1+С4) а14/А10 с6/А10 | 0,75 – 0,85 ≥ 1 > 0,7 (агрессивная политика) <0,6 (осторожная политика) ≥ 1- заёмщик ≤1- кредитор ≤8 ≤0,04 ≤0,04 | Удельный вес доходообразующих активов в составе активов Отношение доходных активов к платным ресурсам Агрессивная или осторожная кредитная политика банка; при агрессивной политике верхний предел 0,78, далее – неоправданно опасная деятельность; при осторожной кредитной политике нижний предел – 0,53, ниже – возможность убытков Возможность проведения агрессивной или осторожной кредитной политики банка: если банк – заёмщик, то допускается К3=0,6; если банк – кредитор, то допускается К3= 0,7 Рискованность ссудной политики: значение выше 8 свидетельствует о недостаточности капитала или об агрессивной кредитной политике банка Удельный вес просроченных ссуд в ссудном портфеле банка Резервы на покрытие убытков по ссудам; не менее величины К6 |

Как правило, аналитики рынка межбанковского кредитования изучают расшифровки сумм кредитов (депозитов), выданных (внесенных) другим банком, не обращая внимания на структуру пассивов банка, что приводит к принципиально неверным выводам. Поэтому в показателях структуры пассивов отражены параметры, характеризующие устойчивость банка, структуру обязательств, степень минимизации риска ликвидности или издержек, уровень достаточности капитала.

Табл.3 Анализ пассивов банка

| Определение показателя | Расчёт | Оптимальное значение коэффициента | Экономическое значение показателя |

| К11= капитал/ активы К12=онкольные и срочные обязательства/ активы К13=займы/активы К14=онкольные обязательства/ все обязательства К15=сарочные вклады/ все обязательства К16=займы во всех обязательствах К17=прочие обязательства/ все обязательства К18=стержневой капитал/ собственный капитал | (С1+С4)/ (А1+А6+А10+А15) (О1+О4)/ (А1+А6+А10+А15) (о6+о7)/ (А1+А6+А10+А15) О1/(О1+О4+О8) о5/(О1+О4+О8) о6/(О1+О4+О8) О8/(О1+О4+О8) С1/(С1+С4) | 0,08 – 0,15 0,5-0,7 0,2-0,35 0,2-0,4 0,1-0,3 0,25-0,4 Стремится к min ≥0,5 | Финансовая устойчивость банка: при к< 0,08– граница чрезвычайной опасности, при к>0,15- нетехнологичный и неконкурентоспособный банк Уровень срочности и надёжности Уровень срочности и надёжности Степень минимизации риска устойчивости или затрат: 0,2-минимизация риска устойчивости;0,4- минимизация операционных издержек Степень минимизации риска устойчивости или затрат: 0,1-минимизация затрат;0,3- минимизация риска устойчивости Степень минимизации риска устойчивости или затрат: 0,25-минимизация затрат; 0,4- минимизация риска устойчивости Степень пассивной устойчивости и качество управления прочими обязательствами (штрафы, пени, неустойки) Уровень достаточности стержневого капитала |

Раздел ликвидности банка отражает степень обеспечения наиболее неустойчивых по срокам обязательств ликвидными средствами банка

Табл.4 Анализ ликвидности банка

| Определение показателя | Расчёт | Оптимальное значение коэффициента | Экономическое значение показателя |

| К8= кассовые активы/ онкольные обязательства К9=кассовые активы/ онкольные и срочные обязательства К10=портфель ценных бумаг/ обязательства | А1/О1 А1/(О1+О4) а7/(О1+О4 + +О8) | 0,2-0,5 0,05-0,3 0,15-0,4 | Степень покрытия наиболее неустойчивых обязательств ликвидными средствами Степень покрытия ликвидными средствами депозитов и вкладов; используется совместно с К8 для сглаживания возможных искажений структуры депозитов и вкладов Потенциальный запас ликвидности при использовании вторичных ликвидных ресурсов; при К10=0,4 и К13=0,35 возникает риск убыточности; при К10≤0,15 и К3≥0,7 возникает риск ликвидности банковского портфеля |

Эффективность деятельности или прибыльность банка, построена на основе формулы Дюпона. Эта комбинация позволяет аналитику «моментально» оценить значимость практически каждого из основных компонентов деятельности банка и выяснить, какие параметры банковской деятельности в наибольшей степени повлияли на его прибыльность.

Табл.5 Анализ эффективности деятельности банка

| Определение показателя | Расчёт | Оптимальное значение коэффициента | Экономическое значение показателя |

| К19=прибыль/ активы К20= прибыль/ доходы К21= доход/ активы К22=прибыль/ капитал К23= мультипликатор капитала | с8/(А1+А6+ +А10+А15) с8/d3 (d1+d2*)/ (А1+А6+А10+А15) с8/С1 (А1+А6+А10+А15)/ (С1+С4) | 1-4 8-20 14-20 15-50 8-16 | Эффективность работы активов Сколько прибыли получено с каждого рубля доходов Сколько доходов получено с каждого рубля активов Эффективность использования собственного капитала |

Для более тщательного анализа, если в этом есть необходимость, можно воспользоваться дополнительными показателями эффективности и провести детализацию факторов, которые влияют на эффективность деятельности банка

Табл.6 Дополнительные показатели эффективности

| Определение показателя | Расчёт | Оптимальное значение коэффициента | Экономическое значение показателя |

| К24= процентная маржа/ доходные активы К25=спред К26=процентные доходы/ процентные расходы | е1/(а5+А6+ +А10+а16) d1/(а5+А6+ +А10+а16) - -r1/(О1+О4) d1/r1 | 1-3 - | Эффективность работы доходных активов: уровень чистого процентного дохода от доходных активов Разброс процентных ставок между вложениями и привлечением ресурсов; отрицательное или слишком маленькое значение К25 свидетельствует о неэффективной процентной политике или убыточности; высокая величина К25 означает либо недоиспользование возможности в привлечении дополнительных ресурсов (К14 иК16), либо слишком рискованный портфель активов (К3 и К5) |

Похожие работы

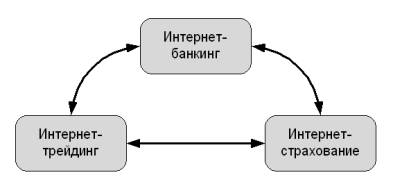

... в этой сфере являются информационные, образовательные, финансовые и услуги по подбору персонала. Рассмотрим особенности, текущее состояние и перспективы развития финансовой сферы услуг в Интернете, как одной из наиболее развитых не сегодняшний день. 2.1 Финансовые услуги, предоставлемые через Интернет Наибольшего развития в сфере услуг, предоставляемых через Интернет, получили финансовые ...

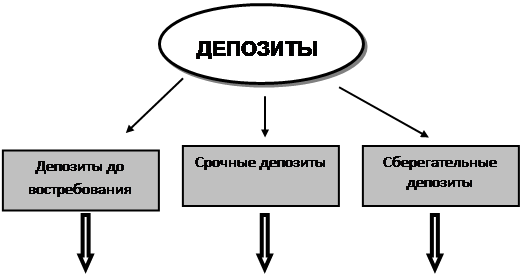

... возложенную на банки задачу по преобразованию сбережений граждан в инвестиции, в которых столь остро нуждается российская экономика. Таковы некоторые возможные пути совершенствования депозитной политики коммерческого банка и повышения ее роли в обеспечении его устойчивости. Взаимосвязь сберегательной и депозитной политики коммерческого банка следующая: с одной стороны, основные направления ...

0 комментариев