Навигация

Продолжительность договора страхования жизни – максимальный промежуток времени продолжительности действия страховки

1. Продолжительность договора страхования жизни – максимальный промежуток времени продолжительности действия страховки.

Может быть указана почти любая продолжительность. Имеются однолетние договоры, пятилетние, десятилетние, двадцатилетние, тридцатилетние, договоры, которые действуют до 65- или 85-летия застрахованного. Полисы, которые действуют до исполнения 100 лет застрахованному, называются "пожизненными", или бессрочным страхованием.

2. Пособие при наступлении страхового случая, или страховая сумма в связи со смертью – сумма, подлежащая оплате в связи с произошедшим событием.

3. Страховая премия – сумма, уплаченная плательщиком премии страховой компании. В некоторых договорах, премия постоянна в продолжительности всего периода действия контракта. В некоторых полисах, однако, премиальные увеличиваются, и в некоторых полисах премиальные уменьшаются. Почти любая премиальная модель возможна.

Премии могут оплачиваться один раз в год (ежегодные), два раза в год (полугодовые), четыре раза в год (ежеквартальные) или двенадцать раз в год (ежемесячные).

4. Сберегательный компонент или выкупная сумма - текущая стоимость полиса. Некоторые полисы страхования жизни предусматривают денежную стоимость, которая является суммой, выплаченной владельцу полиса, когда премиальные платежи прекращены, и контракт расторгнут. Такие полисы, считается, содержат сберегательный компонент. Количество денежной стоимости определено в полисе.

5. Компонент защиты. Так как пособие подлежит оплате в связи со смертью застрахованного и так как денежная стоимость доступна владельцу полиса, в то время как застрахованный жив, сумма защиты страхования жизни в полисе может рассматриваться как разность между пособием в связи со смертью и денежной стоимостью полиса на то время, когда застрахованный жив. Если в полис включено пособие в связи со смертью, которое является постоянным, и денежная стоимость которого увеличивается устойчиво через какое-то время, компонент защиты может рассматриваться как устойчиво уменьшающаяся во времени стоимость.

6. Дивиденды. Некоторые договоры предполагают участие застрахованного в прибылях страховой компании. Такие договоры считаются "участвующими". Это означает, что страховая компания обязуется производить оплату периодических (обычно ежегодных) "дивидендов" владельцу полиса.

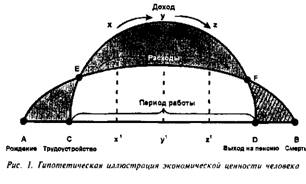

1.2 Экономические основы страхования жизни [12, 13]При заключении контракта по страхованию жизни и определении страховой суммы, необходимо помнить, что экономическая ценность человека как производителя дохода имеет тенденцию к уменьшению с течением некоторого времени. И, несмотря на то, что его или ее доходы, могут продолжать расти, время, в течение которого этот человек сохраняет производительность, сокращается. Каждый рассматриваемый год с получением дохода означает, что все меньше этого дохода будет получено в будущем, т.к. экономическая ценность человека — нереализованная трудоспособность, представленная врожденными способностями и приобретенной квалификацией. Поэтому с течением времени его/ее ценность должна сокращаться, в то время как потенциальный доход превращается в реальный. Этот принцип проиллюстрирован графиком на рис. 1. (На графике—сверху вниз: доход, расходы, занятость. На оси абсцисс – слева направо: рождение, трудовая деятельность, уход на пенсию, смерть.)

Линия АВ означает жизненный путь человека от рождения (А) до смерти (В). Дуга АВ представляет расходы на самообеспечение и, в течение всех лет трудовой деятельности, выплаты подоходного налога. Кривая CD —трудоспособность. В течение периода АС индивидуум не получает дохода, однако присутствуют расходы на самообеспечение, что образует на графике треугольник АЕС. Заработок начинается в точке С. Область CD, расположенная выше дуги АВ, представляет доходы, превышающие и налоговые выплаты, и средства для самообеспечения. Точка D отмечает начало пенсионного возраста, а зона DFB символизирует второй важный период жизни, когда расходы на жизнь превышают доходы.

Рис. 1. Гипотетическая иллюстрация экономической ценности человека

Из графика видно, что ценность человеческой жизни достигает пика в точке Е, когда производитель дохода получает чистую прибыль. В области, где линия хх' пересекает дуги, уровень дохода заметно повысился, однако потенциальный будущий доход сократился. Заработный потенциал наблюдает свой спад в уу' и zz'; в точке F он падает до нуля.

Эти диаграммы теоретически иллюстрируют экономические основы трех категорий страхования жизни. Первая представлена фигурой АЕС (зависимое положение). В течение этого периода потребности человека удовлетворяются за счет его родителей или иных лиц, ответственных за него. Инвестиции, вложенные в развитие ребенка, его образование и воспитание могут составлять значительную сумму, особенно если ребенок учился в частной школе. Разнообразные исследования показывают, что расходы на воспитание ребенка до 18 лет составляют от 1,5 до 3,5 ежегодного дохода родителей. При уровне сегодняшних цен расходы могут быть даже выше. В то время как большинство родителей рассматривают расходы как часть родительской обязанности и ответственности и законно не считают это инвестиционными расходами, сами расходы есть не что иное, как солидная страховая стоимость. Эта стоимость может вполне логично послужить одной из основ для страхования ребенка – довольно большого сегмента среди услуг по страхованию жизни.

Вторая категория страхования на диаграмме представлена дугой CD над дугой АВ. Излишек дохода, представленный данной областью на графике, является источником для обеспечения потребностей иждивенцев получателя дохода и в случае смерти кормильца приведет к серьезным потерям для семьи. Часть этих доходов направляется на взносы в пользу страхования имущества или ответственности, а другая часть откладывается как сбережения на старость, но долю на поддержание семьи в будущем целесообразно инвестировать в страхование жизни для капитализации. Это можно осуществить с помощью семейного страхования или персональной программы.

Наконец, пенсионные расходы представлены фигурой DFB. Хотя недостаток финансовых средств может быть частично восполнен государственной программой социального страхования, а также пенсионными планами, экономией и индивидуальными сбережениями, но наиболее реалистичным источником для покрытия нехватки дохода, как показывает мировая практика, считаются страхование жизни и страхование пенсии. Необходимая часть дохода может быть восстановлена через групповое страхование жизни. Тем не менее, для долгосрочных целей человеку не следует полагаться на групповое страхование жизни и на сумму, большую чем резервы, которые будут созданы на случай нетрудоспособности или смерти застрахованного, удостоверившись какая часть группового страхования будет являться покрытием на эти случаи.

Страхование жизни в деловом мире имеет несколько целей, однако большую часть данных услуг можно разделить на следующие группы:

1. Страхование высококвалифицированных кадров. Наиболее схожим (прямым) применением принципов страхования в деловой сфере является страхование высококвалифицированных кадров (ключевых фигур в бизнесе). Целью данного страхования является компенсировать фирме потерю доходов (убытки), связанных со смертью ключевого руководителя или служащего.

2. Страхование с целью гарантии возврата кредитных сумм. Страхование жизни позволяет улучшить репутацию и доверие к фирме двумя следующими путями: повышая уровень кредитоспособности и делая возможным предоставление гарантий.

3. С целью продления бизнеса. В мировой практике достаточно распространенной формой организации бизнеса является создание простого товарищества, что в соответствии с требованиями закона означает его роспуск при изменениях в его членстве. Следуя данному правилу, смерть главного имущественного партнера ведет к роспуску общества, а оставшиеся партнеры становятся распорядителями имущества, ответственными за выплату доли имущества покойного. Ликвидация фирмы, однако, почти неизменно ведет к сильному сокращению доходов, т.к. имущество стоит лишь малую долю от ее реальной стоимости. В целях избежания данной тупиковой ситуации, партнеры все чаще прибегают к заключению соглашения "покупка — продажа". Такое соглашение обязывает оставшихся партнеров покупать долю умершего партнера по цене, установленной в предварительном соглашении, и передать соответствующие доли оставшимся партнерам. Каждый партнер застрахован на сумму своей доли в партнерстве, и либо общество, либо другие партнеры владеют страховкой.

4. План доходности для работников. Планы доходности для работников обеспечивают три типа доходов, которые можно получить благодаря страхованию:

страховые пособия по нетрудоспособности, включая возмещение дохода, а также компенсацию медицинских, хирургических и больничных расходов;

страховые пособия в связи со смертью застрахованного;

пособия по старости.

Эти планы относятся, соответственно, к коллективному страхованию здоровья, групповому страхованию жизни, а также пенсионному обеспечению, включая групповое страхование по единому страховому договору.

1.3 Статистическая оценка факторов риска страхованияДля того чтобы страховщик смог обеспечить выплату оговоренной суммы, ему необходимо корректно оценить страховую премию, по которой он реализует полис страхования жизни. Страховая премия должна быть рассчитана таким образом, чтобы исходя из вероятности дожития страхователя до определенного возраста, она позволила страховщику безубыточно погасить свои обязательства перед страхователем, а также покрыть свои расходы на ведение дел.

1.3.1 Применение таблиц смертности [23, c.67-68]В страховании жизни, также как и в пенсионном страховании, основой для расчета вероятности дожития страхователя до определенного возраста являются таблицы смертности. Эти таблицы предоставляют информацию о том, сколько человек из 100000 родившихся дожили до определенного возраста и какова вероятность смерти на каждом возрастном интервале.

Таблица смертности составляется для каждого пола отдельно и имеет следующий вид:

Таблица 1 Пример таблицы смертности населения

| Возрастной интервал х (указано начало интервала, длина интервала -I год) | Доля умерших из числа людей; доживших до возрастного интервала и умерших в течение этого интервала, | Число доживших до начала возрастного интервала (из числа 100000 Новорожденных) | Число умерших в течение возрастного интервала | Средняя продолжительность предстоящей жизни на начало возрастного интервала |

| 20 | 0,00120 | 97741 | 118 | 55,46 |

| 21 | 0,00127 | 97623 | 124 | 54,53 |

| 22 | 0,00132 | 97499 | 129 | 53,60 |

| 23 | 0,00134 | 97370 | 130 | 52,67 |

| 24 | 0,00133 | 97240 | 130 | 51,74 |

| 25 | 0,00132 | 97110 | 128 | 50,81 |

Приведенная выше таблица смертности является примером тех таблиц, с которыми работают страховщики. Полностью таблицы заполняются, начиная с возрастного интервала 0-1 год (для него используются также отдельные таблицы по дням, так как младенческая смертность высока), и заканчиваются возрастным интервалом 95-105 лет. Например, берется группа в 100000 человек (цифра условная), после чего каждый год оценивается, сколько людей из этой группы осталось в живых на данный момент. Такой показатель называется числом доживших и обозначается как Ix. Остальные показатели являются уже производными. Показатель числа умерших в течение возрастного интервала между x: и x+t годами рассчитывается как dx=Ix-Ix+1 Показатель вероятности смерти в течение возрастного интервала, который является основным при работе со страхованием жизни, рассчитывается как ![]() , где qx – показатель ожидаемой продолжительности жизни, который также является производным от вероятности дожития, рассчитывается, как

, где qx – показатель ожидаемой продолжительности жизни, который также является производным от вероятности дожития, рассчитывается, как ![]() где где px=1-qx, то есть вероятность дожития индивида до конца возрастного интервала. Бесконечность в формуле расчета ожидаемой продолжительности жизни на практике заменяется на крайнее верхнее значение возрастного интервала, указанного в таблицах смертности.

где где px=1-qx, то есть вероятность дожития индивида до конца возрастного интервала. Бесконечность в формуле расчета ожидаемой продолжительности жизни на практике заменяется на крайнее верхнее значение возрастного интервала, указанного в таблицах смертности.

Страховые компании, работающие по такой линии бизнеса, как страхование жизни, должны в первую очередь учитывать, каким именно образом распределяется смертность по возрастным группам населения в тех странах, в которых они реализуют свои страховые программы. Таким образом, страховщикам необходимо использовать данные национальных таблиц смертности, которые представляют собой информацию о распределении всего населения по половозрастным группам.

Но на практике страховщики никогда не будут использовать только общепопуляционную таблицу смертности (основанную, например, на данных переписи населения) для расчета страховых тарифов. Ведь маловероятно, что структура застрахованных по программам страхования жизни будет полностью соответствовать структуре населения страны в целом. Всегда имеет место некий отбор страхователей. Во-первых, страхование жизни – это добровольное страхование, и никто не обязан приобретать этот полис, поэтому выборка потенциальных клиентов страховщика уже становится нерепрезентативной при сравнении ее со структурой населения страны. Во-вторых, человеку недостаточно просто иметь необходимый доход для покупки страхового полиса, ведь страховщик имеет право отказать в заключении договора страхования (проведя, тем самым, отбор рисков, так называемый андерайтинг).

В результате структура клиентов страховой компании будет отличаться от общепопуляционной, и компании придется при оценке смертности страхователей вносить определенные поправки к общепопуляционным показателям. Таким образом, страховщику приходится работать с выборкой населения, составляя для нее выборочные таблицы смертности, рассчитывая выборочные коэффициенты дожития, смертности, продолжительности жизни и т. п. Для оценки таких показателей страховщикам необходимо как можно точнее определить отличие той группы застрахованных, для которой оцениваются тарифы и резервы, от общепопуляционной структуры населения. Это актуально в первую очередь для тех страховых компаний, которые работают на неразвитом рынке страхования жизни, например на российском. В странах же с более развитыми рынками страхования жизни страховые компании накопили достаточно опыта для того, чтобы корректно оценивать смертность страхователей и составлять собственные страховые таблицы смертности. Эти таблицы позволяют более адекватно оценить смертность страхователей, причем они составляются отдельно для страхования на случай смерти и для страхования на дожитие.

Проведенное исследование показало: независимо от социально-экономической ситуации в стране, "страховая" смертность всегда будет отличаться от общепопуляционной. Задачей страховщика становится проведение такого отбора страхователей, который гарантирует положительный доход при установленных тарифах. Это означает, что страховщик может ориентироваться на общепопуляционные данные смертности лишь в том случае, когда он уверен, что состав страхователей будет полностью отражать структуру населения страны и, соответственно, смертность в его выборке будет идентична общепопуляционной. На практике применение такого андеррайтинга трудноосуществимо, поэтому страховым компаниям приходится оценивать смертность страхователей, прибегая к косвенной информации. В частности, возможна корректировка общепопуляционных показателей смертности с учетом влияния факторов уровня и неравенства доходов в стране.

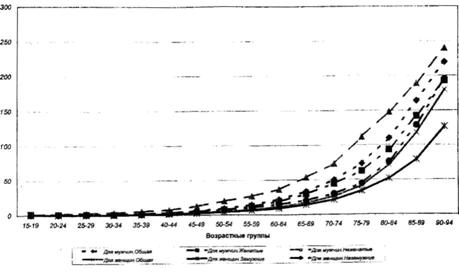

1.3.2 Влияние семейного положения на смертность [14, c. 10-16]Проводимое исследование выявило влияние семейного положения на смертность, что учитывается при расчете актуарных расчетов в полисах.

Для анализа влияния семейного положения использовались статистические данные о популяционной смертности в США в течение года в группах из 1000 человек для пятилетних возрастных групп, отдельно для мужчин/женщин, холостых/замужних. В таблице 2 приведены данные о популяционной смертности в США в 1980 году.

Таблица 2 Популяционная смертность среди мужчин и женщин в США (на 1000 чел.)

| Возрастная группа | Для мужчин | Для женщин | ||||

| Общая | Женатые | Неженатые | Общая | Замужние | Незамужние | |

| 15–19 | 1,36 | 1,69 | 1,35 | 0,518 | 0,507 | 0,517 |

| 20–24 | 1,94 | 1,36 | 2,18 | 0,603 | 0,405 | 0,749 |

| 25–29 | 1,92 | 1,23 | 3,01 | 0,675 | 0,465 | 1,16 |

| 30–34 | 1,92 | 1,28 | 4,04 | 0,826 | 0,606 | 1,64 |

| 35–39 | 2,42 | 1,72 | 5,88 | 1,22 | 0,95 | 2,38 |

| 40–44 | 3,58 | 2,76 | 7,76 | 1,95 | 1,58 | 3,61 |

| 45–49 | 5,81 | 4,59 | 12,9 | 3,19 | 2,65 | 5,39 |

| 50–54 | 9,33 | 7,55 | 20,2 | 4,96 | 4,22 | 7,56 |

| 55–59 | 14,5 | 12,3 | 27,1 | 7,46 | 6,35 | 10,5 |

| 60–64 | 22 | 19,3 | 36,6 | 11,3 | 9,39 | 15,1 |

| 65–69 | 33,4 | 29,5 | 53,6 | 17,1 | 14,3 | 20,5 |

| 70–74 | 49,9 | 44,4 | 26,2 | 21,4 | 30 | |

| 75–79 | 73,2 | 62,4 | 112 | 41,3 | 34,1 | 44,5 |

| 80–84 | 110 | 93,2 | 148 | 71 | 51,8 | 76 |

| 85–89 | 164 | 142 | 189 | 118 | 78,9 | 129 |

| 90–94 | 220 | 193 | 240 | 180 | 127 | 195 |

Более наглядно эти данные отображены на диаграмме.

Рис. 2. Популяционная смертность в США (на 1000)

Из таблицы видно, что для обоих полов практически во всех возрастных группах смертность женатых/замужних людей ниже, чем холостых. Это различие принято оценивать либо по абсолютному значению, либо с помощью относительных коэффициентов.

Начиная с 30-летнего возраста влияние семейного положения значительнее у мужчин. Далее, в возрастных группах при возрастах от 30 до 55 лет смертность среди незамужних женщин превосходит смертность среди женатых мужчин, то есть за счет влияния семейного положения ликвидируется разрыв между смертностями мужчин и женщин.

Однако, в то же время абсолютное значение разности между смертностями среди семейных людей и холостых продолжает увеличиваться с увеличением возраста. Таблица показывает, что в пожилом возрасте эта разность составляет в среднем до 50 человек в расчете на 1000.

Интересно проследить динамику изменения значения фактора семейного положения, полученные через расчет средних геометрических. Данные указывают на то, что в возрасте 30—39 лет влияние семейного положения на смертность достигает апогея. В то же время аналогичные рассуждения относительно фактора пола показывают, что влияние пола на смертность после 20–24 лет, где достигается максимум. Отсюда возникает закономерный вопрос: а каков наибольший суммарный эффект от семейного положения и полового признака, и в каком возрасте он наблюдается? Ответ дать несложно, так как общий результат характеризуется отношением смертности для холостых мужчин к смертности среди замужних женщин, и равен. Соответствующие значения для удобства помещены в таблицу 3.

Таблица 3 Вспомогательные соотношения

| Возрастная группа | Эффект от полового признака | Влияние семейного положения |

| 15-19 | 2,66272 | 0,30592 |

| 20-24 | 5,38272 | 0,55074 |

| 25-29 | 6,47312 | 0,94309 |

| 30-34 | 6,66667 | 1,28125 |

| 35-39 | 6,18947 | 1,38372 |

| 40-44 | 4,91139 | 1,30797 |

| 45-49 | 4,86792 | 1,17429 |

| 50-54 | 4,78673 | 1,00132 |

| 55-59 | 4,26772 | 0,85366 |

| 60-64 | 3,89776 | 0,78238 |

| 65-69 | 3,74825 | 0,69492 |

| 70-74 | 3,41121 | 0,67568 |

| 75-79 | 3,28446 | 0,71314 |

| 80-84 | 2,85714 | 0,81545 |

| 85-89 | 2,39544 | 0,90845 |

| 90-94 | 1,88976 | 1,01036 |

Осталось только констатировать полученный факт: максимальное значение произведения факторов равно 6,67 и достигается при возрастах 30–34 лет. Перефразировать этот результат можно так: в возрасте 30–34 лет замужние женщины умирают в 6,67 раз реже, чем холостые мужчины.

Анализ данных с помощью методики оценки факторов риска чрез мультипликативную модель смертностной модель дает вывод, что во всех представленных возрастных группах влияние семейного положения существеннее, чем влияние полового признака. При этом наибольшее совокупное влияние обоих факторов риска имеет место в возрастах 30–34 года.

Проиллюстрированные выше факты и проделанная аналитическая работа показывают, что различие между смертностями для холостых и семейных людей более чем существенно, особенно для возрастов 25–54 лет: в 1980 г. незамужние/неженатые представители этой возрастной категории умирали более чем в 2 раза чаще, чем замужние/ женатые, и на этом различия между смертностями не заканчиваются.

Стоит привести наиболее интересные соображения на счет причин структуры смертности. Нельзя объяснить разницу в смертностях для холостых/ замужних какими-либо различиями между людьми на уровне генетики. Одним из наиболее ранних соображений на эту тему является принцип "отбора при браке". Он основывается на том, что люди, имеющие какое-либо тяжелое заболевание (туберкулез, цирроз печени, СПИД и т.д.), вступят в брак с меньшей вероятностью, чем здоровые. Кроме того, считается, что семейное положение накладывает на человека дополнительную ответственность, и, как следствие, ему приходится вести более осторожный образ жизни, что позитивно влияет на смертность (особенно у мужчин). Далее, очень важную роль играет взаимная помощь супругов друг другу, уход в случае болезни (особенно в пожилом возрасте). И, наконец, наиболее популярной и статистически обоснованной точкой зрения сегодня является версия о том, что смертность непосредственно зависит от социальной активности человека, а на этот показатель в свою очередь влияет семейное положение.

Полученный вывод о значимости влияния семейного положения на смертность означает, что семейное положение нужно учитывать при андеррайтинге в страховании жизни и, соответственно, при определении стоимости страхового покрытия и резервов. Эти особенно важно делать для договоров страхования, учитывающих семейное положение.

1.3.3 Расчет страхового контракта на основании статистических данных [15]Рассмотрим актуарную модель, в соответствии с которой будут производиться расчеты.

Пусть нам известны следующие данные о смертности в течение года для некоторого фиксированного возраста х:

qmale,m– вероятность смерти среди женатых мужчин

qfemale,m – вероятность смерти среди замужних женщин

qmale,w – вероятность смерти среди овдовевших мужчин

qfemale,w – вероятность смерти среди овдовевших женщин

Положим n – количество застрахованных супружеских пар на начало года.

Если на начало года на пенсионном обеспечении находились Nm,w вдовцов и Nf,w вдов, то метод динамики средних дает:

Количество семейных пар на начало следующего года:

n – n×qm,m – n×qf,m + n×P (в течение года умерли оба супруга)

Количество вдовцов на начало следующего года

Nf,w + n×qf,m – Nf,w×qm,w – n×P (в течение года умерли оба супруга)

Количество вдов на начало следующего года

Nf,w + n×qm,m – Nf,w×qm,w – n×P (в течение года умерли оба супруга)

Итак, для получения полной картины об обязательствах страховщика по выплате ренты по всем годам страхования осталось только вычислить вероятность Р (в течение года умерли оба супруга).

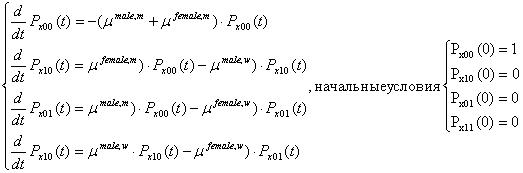

Рассмотрим цепь Маркова в непрерывном времени со следующими четырьмя состояниями: оба супруга живы (обозначим это состояние как х00), жив только овдовевший супруг (х10), жива только овдовевшая супруга (х01) и оба супруга умерли в течение года (х11). В таком свете задача сводится к изучению дискретного случайного процесса с четырьмя состояниями. Условно его можно отобразить диаграммой переходов.

Будем считать, что распределение смертности внутри года имеет постоянную интенсивность, т.е.

![]()

Поскольку из таблиц смертности нам известны значения рx,=1рx для различных групп людей, то значения параметров мы сможем получить из формулы:

![]()

В данном случае вводятся четыре различные интенсивности смертности:

μmale,m, μfemale,m, μmale,w, μfemale,w,

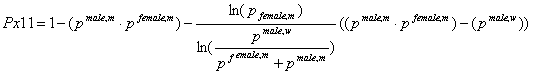

Расчет вероятностей переходов в рамках модели с использованием интегральной формулы полной вероятности дает следующий результат:

![]()

Величину ![]() называют интенсивностью перехода из состояния х00 в состояние х10. Аналогично,

называют интенсивностью перехода из состояния х00 в состояние х10. Аналогично,

![]()

Теперь запишем систему уравнений Колмогорова — Чепмена, описывающую полученный процесс:

Решив систему дифференциальных уравнений, получим следующий результат для искомой вероятности смерти обоих супругов в течение одного года:

В качестве проверки полученной формулы возможно рассмотреть случай когда:

μmale,m=μmale,w, μfemale,m=μfemale,w,

то есть случай, когда не учитываются различия в смертностях среди замужних/женатых и овдовевших людей. Подстановка и простые преобразования дают следующий результат:

Px11(1)=qmale´ qfemale

Трудно назвать этот результат неожиданным. Тем не менее, он лишний раз подтверждает правильность полученной общей формулы.

Теперь, имея выражение для вероятности смерти обоих супругов в течение одного года, можно последовательно рассчитать среднее количество семейных пар, вдов и вдовцов на начало каждого года действия договора, а следовательно и актуарную стоимость обязательств страховщика по выплате ренты по портфелю. Применяя принцип эквивалентности обязательств, можно получить и размер ежегодной индивидуальной нетто-премии Р.

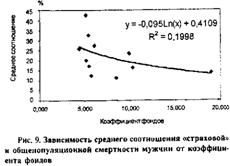

2. РАЗВИТИЕ РЫНКА СТРАХОВАНИЯ ЖИЗНИ В РОССИИ 2.1 Отличие страховых услуг в России и за рубежом

Современный российский рынок страхования жизни находится лишь на этапе зарождения. Основными причинами такого его состояния являются низкий уровень платежеспособности населения, низкая страховая культура, недоверие к финансовым институтам, и к страховщикам в частности, недостаточный уровень капитализации российских страховых компаний, несовершенство законодательной базы, особенно в части налогового законодательства, ненадлежащий контроль за компаниями со стороны государства, недостаточно развитая инфраструктура страхового рынка и низкий уровень развития рынков вложений [23, c. 68-75].

В российских условиях использование исходные данные о смертности в разрезе пола, возраста, других факторов усложняется тем, что нужны отдельные данные для различных групп людей.

Для официальных российских статистических изданий (Демографический ежегодник и пр. сборники Госкомстата) данные в такой разбивке не собираются в принципе. Кроме того, есть весьма серьезные сомнения относительно наличия такого рода статистики даже у лидеров отечественного рынка страхования жизни (учитывая общий уровень развития страхования жизни в стране и то, для каких задач сегодня оно в подавляющем большинстве случаев востребовано).

Таким образом, таблицу в необходимом виде приходится получить "вручную". В качестве основы для построения таблиц берутся демографические данные о смертности, отдельно для мужчин и женщин. Относительную поправку к вероятности смерти в течение года среди людей определенного пола, возраста, семейным положения, социального положения и т.д., по сравнению с общей группой людей, предполагается равной соотношению таблиц других стран.

Ассоциации страховщиков во многих странах имеют подобную статистику, которую можно найти в открытых источниках, например на сайте американского общества актуариев http://www.soa.org (используя размещенную там программу "table manager", позволяющую получить страховые и аннуитетные таблицы по многим странам мира).

Но для российских страховщиков (равно как и для других страховщиков, работающих на неразвитых, но перспективных рынках) составление таких же страховых таблиц смертности представляет куда более сложную задачу, ведь у них нет наблюдений за такой длительный период, как у крупных страховщиков в странах ЕС или в США. В России на данный момент страхование жизни представлено либо "схемным" страхованием, либо классическим рисковым страхованием жизни. "Схемное" страхование представляет собой механизм ухода от уплаты налогов, где посредником является страховщик – никакой рисковой нагрузки в таком страховании нет и, соответственно, выборка по страхователям (а это просто сотрудники того предприятия, которое таким образом "оптимизирует" налоговую базу) никакой информации в плане оценки выборочной смертности дать не может. "Схемное" страхование жизни все еще занимает большую часть рынка страхования жизни в стране, несмотря на рост классического страхования жизни в последние годы. Классическое страхование в России на данный момент не настолько развито, а клиентская база не настолько велика, чтобы по имеющимся клиентам можно было составить выборку, позволяющую дать хоть сколько-нибудь достоверную оценку показателей выборочной смертности. Применение же статистики, "обкатанной" в другой стране, также некорректно, так как и структура населения, и социально-экономическая ситуация в других странах совершенно иная.

Тем не менее стоит рассматривать опыт западных стран по составлению страховой статистики, так как это позволит выявить определенные закономерности в соотношении выборочной страховой и общепопуляционной смертности.

Сравнение страховых таблиц смертности с общепопуляционными по западным странам показывает, что смертность среди страхователей, то есть выборочная смертность, почти по всем странам отличается от общепопуляционной в меньшую сторону. Существуют также определенные закономерности относительно того, как "страховые" показатели смертности изменяются с возрастом застрахованного.

Обшепопуляционные таблицы смертности, могут быть взяты с официального сайта Всемирной организации здравоохранения (http://www.who.int), что позволяет избежать несоответствий в национальных таблицах смертности, предоставленных страховщиками.

Исследование зависимости проводилось по наиболее развитым европейским странам, США и Японии, так как лишь по ним была найдена статистика, необходимая для международного сопоставления. Основным источником являлась информация, размещенная на сайте американского общества актуариев, использовались также данные таблиц смертности, представленные ассоциациями страховщиков европейских стран. Но по разным странам данные представлены в несколько различном формате. Так, например, по Дании представлены данные по застрахованным жизням. По Бельгии представлены таблицы смертности по договорам страхования жизни и таблицы смертности, основанные на практике страховых компаний, предоставленные бельгийским союзом страховщиков. По Финляндии представлены таблицы для страхования жизни без каких-либо дополнительных пояснений. Аналогично представлены данные по Германии. Таблица смертности, используемая для страхования жизни в Норвегии, одинакова как для мужчин, так и для женщин (ни в одной другой стране такого "объединения" не производится). Великобритания, в свою очередь, публикует данные по годам селекции, чего не делают страховщики из других стран.

Аналогичная ситуация и с пенсионным страхованием – по некоторым странам таблицы представлены как "пенсионные", а по другим - как "аннуитетные", в связи с чем и было введено упомянутое выше допущение об эквивалентности этих двух видов страхования.

При этом данные по страховым и аннуитетным таблицам представлены в основном за какой-то один период, поэтому проследить динамику соотношений общепопуляционных и "страховых" показателей смертности (qx) во времени не представляется возможным. Исключением являются Нидерланды и США, по которым есть данные за несколько периодов.

Поэтому расчеты проводились за период 1992-1997 гг., по которому были доступны данные по каждой из этих стран.

Анализ показателей страховых и аннуитетных таблиц смертности по отношению к общепопуляционным показателям смертности

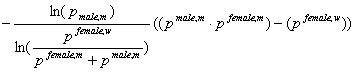

При анализе таблиц смертности, используемых в страховании жизни, рассчитывалось отношение  , усредненное за пять лет для возрастных интервалов с 30 до 60 лет. Получились следующие результаты (см. таблицу 4):

, усредненное за пять лет для возрастных интервалов с 30 до 60 лет. Получились следующие результаты (см. таблицу 4):

Таблица 4 Соотношение усредненных показателей смертности по таблицам, используемым для страхования жизни, и общепопуляционных показателей смертности (в процентах)

| Возрастные интервалы, лет | ||||||

| 30-35 | 35-40 | 40-45 | 45-50 | 50-55 | 55-60 | |

| Австрия (м) | 29,51 | 23.99 | 25,50 | 26,75 | 23,74 | 25,48 |

| Бельгия (м) | 19,23 | 20,02 | 17,32 | 15.48 | 15,61 | 16,16 |

| Бельгия (ж) | 19,54 | 15,85 | 12,70 | 13,68 | 14,24 | 13,93 |

| Великобритания (м) | 11.84 | 13.63 | 15,32 | 17.83 | 20,04 | 20,16 |

| Великобритания (ж) | 18.01 | 17,81 | 16,99 | 17,61 | 18,35 | 18,67 |

| Германия (м) | 31,55 | 27.52 | 24,71 | 25,46 | 28.38 | 27,89 |

| Германил (ж) | 37,53 | 32.09 | 29,20 | 27,14 | 27,58 | 32,11 |

| Дания (м) | 11,53 | 11,72 | 11.08 | 12,33 | 13,48 | 14,58 |

| Дания (ж) | 9,92 | 12,13 | 11,87 | 13,42 | 12,85 | 11,31 |

| Нидерланды (м) | 11,03 | 12,94 | 10,87 | 9,74 | 10,12 | 13,87 |

| Норвегия (м) | 18,97 | 19,84 | 19.92 | 21,34 | 20,51 | 21,29 |

| Норвегия (ж) | 38,71 | 37,59 | 32,23 | 35,16 | 31,88 | 37,49 |

| США (м) | 14,36 | 13JJ5 | 13,31 | 13,88 | 14,18 | 15,24 |

| США (ж) | 20,61 | 19,33 | 17.88 | 18,49 | 20,20 | 20,53 |

| Финляндия (м) | 44,87 | 45,65 | 43,81 | 38.42 | 40,46 | 42,13 |

| Финляндия (ж) | 75,34 | 75,39 | 63.88 | 56,62 | 54,78 | 60,24 |

| Франция (м) | 22,94 | 22,71 | 21,60 | 22,00 | 24,92 | 26,77 |

| Швейцария (м) | 23,51 | 26,80 | 21,69 | 23,10 | 23,83 | 23,94 |

| Швеция (м) | 35,90 | 37,19 | 34,11 | 29,70 | 29,19 | 29,45 |

| Швеция (ж) | 79,51 | 43,82 | 41,85 | 33,07 | 30,74 | 28,68 |

| Япония (м) | 22,68 | 23,10 | 22,96 | 21,52 | 21,90 | 24,04 |

| Япония (ж) | 33,88 | 32,69 | 29,88 | 25,94 | 27,36 | 25,67 |

Таким образом, исходя из проведенного сопоставления данных по странам, можно сделать следующий вывод: не существует какой-либо закономерности, которая присутствовала бы всегда во всех странах. Тем не менее в ряде развитых стран значения страховой смертности имеют некие общие черты и тенденции развития в зависимости от возраста страхователей

Состав стран, используемых для сравнительного анализа по страхованию аннуитетов, отличается, так как, например, по Израилю доступными оказались лишь данные по пенсионному страхованию, тогда как по Швеции доступна только статистика смертности среди застрахованных по программам страхования жизни на случай смерти.

В целом анализ смертности среди застрахованных по программам аннуитетного страхования показывает примерно ту же зависимость, что и сравнительный анализ смертности застрахованных по программам страхования жизни. Определенный интерес представляет сопоставительный анализ национальных таблиц, используемых при страховании жизни, с аннуитетными таблицами смертности. Как уже упоминалось выше, далеко не по всем странам удалось найти одновременно и страховую и аннуитетную таблицы, которые могли бы быть использованы для такого сравнения. В выборку для сравнения таблиц попали Австрия, Германия, Великобритания, Финляндия и США. Результат сопоставления представлен в таблице 5.

Таблица 5 Соотношение "страховой" и аннуитетной смертности (в процентах)

| Возрастные интервалы, лет | ||||||

| 30-35 | 35-40 | 40-45 | 45-50 | 50-55 | 55-60 | |

| Австрия (м) | 112,23 | 110,35 | 115,50 | 113.11 | 114,12 | 129,45 |

| Великобритания (ж) | 138,21 | 127,29 | 138,11 | 154,32 | 167,52 | 172,93 |

| Германия (м) | 210,22 | 219,28 | 235,96 | 219,55 | 239,94 | 240,11 |

| Германия(ж) | 358,56 | 363,27 | 250,29 | 225,33 | 262,95 | 291,68 |

| США (м) | 163,90 | 177,71 | 162,21 | 140,04 | 126,67 | 144.74 |

| США (ж) | 182,50 | 216.33 | 206,47 | 198,82 | 203,56 | 209,79 |

| Финляндия (м) | 178,89 | 187,82 | 195,02 | 200,52 | 204,56 | 207,46 |

В целом проведенный анализ дает определенное представление о зависимости между смертностью лиц, застрахованных по той или иной программе страхования жизни – на смерть или на дожитие. Во-первых, по всем странам наблюдается рост соотношения "страховой" смертности и общепопуляционной в старших возрастных группах. Во-вторых, в некоторых случаях опять же наблюдается определенный "прогиб" соотношения смертности по разным формам страхования.

Общий вывод может быть следующим: начиная с определенного возраста (а это происходит в интервале 40-45 лет) начинается относительный рост "страховой" смертности. Учитывая, что и общепопуляционная и аннуитетная смертность также растет, можно сделать вывод о том, что чем старше возрастная группа, тем, возможно, выше влияние неблагоприятного отбора на страхование жизни и тем ниже его нее влияние на аннуитетное страхование.

В принципе можно выделить группы факторов, которые так или иначе влияют на показатели смертности среди застрахованных по программам страхования жизни. К факторам, снижающим смертность среди страхователей (речь идет об индивидуальных программах), относится, например, то, что приобретают такие страховые полисы в основном люди с достатком выше среднего, то есть у них больше возможностей для того, чтобы вести здоровый образ жизни, получать более квалифицированную медицинскую помощь.

С другой стороны, существуют факторы, которые увеличивают смертность среди застрахованных, и главный среди них – асимметрия информации. Как известно, асимметрия информации принимает такие формы, как неблагоприятный отбор и недобросовестное поведение. Неблагоприятный отбор – это тот фактор, исключить влияние которого призван андеррайтинг, то есть процедура отбора рисков. В зависимости от качества его проведения можно существенно изменить показатели смертности.

Расхождение в показателях ![]() между различными странами отчасти объясняется тем, насколько развита процедура андеррайтинга у местных страховщиков. Другой вид асимметрии информации – недобросовестное поведение страхователя. Ведь после успешного прохождения процедуры андеррайтинга поведение индивида может измениться. Эта проблема меньше распространена в страховании жизни и больше – в страховании имущества, транспорта, гражданской ответственности. Суть ее заключается в том, что страхователь после заключения договора страхования меняет свое поведение. Например, если автолюбитель застраховал свою машину от ущерба, то он может менее ответственно подходить к возможным затратам на ремонт в случае аварии, мотивируя это тем, что страховая компания все оплатит. Это может привести к менее бережливому отношению к автомобилю, более агрессивному вождению и, как следствие, к росту убыточности.

между различными странами отчасти объясняется тем, насколько развита процедура андеррайтинга у местных страховщиков. Другой вид асимметрии информации – недобросовестное поведение страхователя. Ведь после успешного прохождения процедуры андеррайтинга поведение индивида может измениться. Эта проблема меньше распространена в страховании жизни и больше – в страховании имущества, транспорта, гражданской ответственности. Суть ее заключается в том, что страхователь после заключения договора страхования меняет свое поведение. Например, если автолюбитель застраховал свою машину от ущерба, то он может менее ответственно подходить к возможным затратам на ремонт в случае аварии, мотивируя это тем, что страховая компания все оплатит. Это может привести к менее бережливому отношению к автомобилю, более агрессивному вождению и, как следствие, к росту убыточности.

Для снижения влияния неблагоприятного отбора при урегулировании убытков действует принцип uberimus fide –повышенной добросовестности, закрепленный гражданским правом. Суть его заключается в том, что страхователь после заключения договора должен вести себя так, как будто договора страховании нет. Если же страховщик докажет несоответствие поведения страхователя принципу uberimus fide, то на основе этого в судебном порядке может быть отказано в выплате.

В страховании жизни, как и в страховании от несчастного случая, указанный принцип страхователями, как правило, соблюдается гораздо чаще, чем в автостраховании. Понятно, что рисковать своей жизнью и здоровьем будут намного реже, чем фарой собственного автомобиля. Тем не менее с риском недобросовестного поведения в страховании жизни компании также могут столкнуться. Договор страхования жизни, в отличие от договора страхования имущества, как правило, долгосрочный – на 5,10,20 лет и более. За это время застрахованный может сильно изменить свое поведение, не подвергая свою жизнь опасности, но тем не менее увеличивая риск наступления страхового случая по договорам несчастного случая и страхования жизни. Например, он может начать увлекаться экстремальными видами спорта (скалолазанье, дельтапланеризм и т. д.), при учете которых сама страховка стоила бы больше.

Можно привести и другой пример из практики медицинского страхования. Там распространено такое явление, как ненамеренное недобросовестное поведение. Например, человек, будучи совершенно здоровым, приобрел полис. А через полгода он оказался на территории, где бушует эпидемия. Заболев, он будет очень долго лечиться, и страховщику придется платить гораздо больше, чем тот рассчитывал при продаже полиса. А если эта болезнь приведет к летальному исходу, то платить придется уже по полису страхования жизни. Бороться с недобросовестным поведением в страховании жизни можно, например, корректируя тарифы по прошествии определенного числа лет с момента заключения договора. Если, например, провести повторное медицинское обследование застрахованного, то может выясниться, что ему можно не увеличивать, а наоборот, уменьшать тариф, так как его здоровье могло и улучшиться.

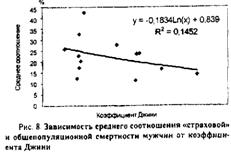

Далее рассмотрим в отдельности макроэкономические показатели в разрезе стран, по которым имеется доступная информация, и его влияние на соотношение "страховой" и общепопуляционной смертности.

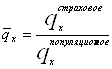

Во-первых, стоит рассмотреть зависимость среднего соотношения "страховой" и общепопуляционной смертности от уровня валового внутреннего продукта на душу населения, измеренного в долларах США по паритету покупательной способности национальной валюты (ППС). Такие данные обычно используются для международных сравнений для того, чтобы более корректно оценить уровень доходов населения в той или иной стране по отношению к остальным странам, участвующим в сравнении.

Итак, при росте среднедушевого ВВП наблюдается снижение показателя ![]() , хотя эта тенденция не очень явная. Данные по большинству стран ЕС и США ей соответствуют, однако бывают и отклонения (см. рис. 3)

, хотя эта тенденция не очень явная. Данные по большинству стран ЕС и США ей соответствуют, однако бывают и отклонения (см. рис. 3)

Рис. 3. Зависимость среднего соотношения "страховой" и общепопуляционной смертностью мужчин от ВВП

Отраженная на рис. 3 тенденция свидетельствует о том, что с ростом средних доходов по стране разница в продолжительности жизни остается, причем можно сделать предположение, что в более "бедных" странах люди, страхуя свою жизнь, могут руководствоваться несколько иными мотивами, чем люди в более "богатых" странах. Это можно объяснить, например тем, что в более "бедных" странах стремление обеспечить семью доходами на случай смерти шире распространено, чем в более благополучных. Также можно сделать вывод о том, что в "бедных" странах сильнее воздействие недобросовестного поведения страхователей.

При этом необходимо принять во внимание и тот факт, что доходы в стране могут по-разному распределяться между различными группами населения. То есть, несмотря на, казалось бы, высокие среднедушевые доходы в стране, может сложиться ситуация, когда в результате сильного неравенства по доходам доля бедного населения высока. При международных сравнениях для оценки неравенства традиционно используются коэффициент концентрации Джини, а также коэффициент фондов.

Как и в случае с доходом на душу населения, зависимость показателя ![]() от коэффициента Джини также отрицательная (см. рис. 4).

от коэффициента Джини также отрицательная (см. рис. 4).

Рис. 4. Зависимость среднего соотношения "страховой" и общепопуляционной смертности мужчин от коэффициента Дженни

В данном случае зависимость просматривается менее явно, поэтому для того, чтобы окончательно убедиться в том, что существует отрицательная зависимость среднего соотношения "страховой" и общепопуляционной смертности от уровня дифференциации доходов, проведем анализ зависимости показателя ![]() от коэффициента фондов (см. рис. 5).

от коэффициента фондов (см. рис. 5).

Рис. 5. Зависимость среднего соотношения "страховой" и общепопуляционной смертности мужчин от коэффициента фондов

Рис. 5 также свидетельствует об отрицательной зависимости показателя ![]() от коэффициента фондов. Можно сделать следующее предположение: чем выше неравенство по доходам среди граждан страны, тем большая вероятность того, что полис страхования жизни будут приобретать люди обеспеченные, у которых есть больше возможностей (по сравнению с менее обеспеченными людьми) следить за своим здоровьем. В свою очередь у более бедных людей попросту может не хватить средств на покупку полиса, а даже если и хватит, то они не смогут пройти процедуру андеррайтинга. В странах с меньшей социальной дифференциацией у людей, как правило, имеются более равные условия доступа к медицинскому обслуживанию. В этих же странах меньше разница в уровне и образе жизни, и соответственно большее (в процентном выражении) число людей может приобрести страховой полис; при этом, возможно, процедура андеррайтинга уже не помогает безошибочно определить нежелательных страхователей и, возможно, это ведет к большему значению показателя

от коэффициента фондов. Можно сделать следующее предположение: чем выше неравенство по доходам среди граждан страны, тем большая вероятность того, что полис страхования жизни будут приобретать люди обеспеченные, у которых есть больше возможностей (по сравнению с менее обеспеченными людьми) следить за своим здоровьем. В свою очередь у более бедных людей попросту может не хватить средств на покупку полиса, а даже если и хватит, то они не смогут пройти процедуру андеррайтинга. В странах с меньшей социальной дифференциацией у людей, как правило, имеются более равные условия доступа к медицинскому обслуживанию. В этих же странах меньше разница в уровне и образе жизни, и соответственно большее (в процентном выражении) число людей может приобрести страховой полис; при этом, возможно, процедура андеррайтинга уже не помогает безошибочно определить нежелательных страхователей и, возможно, это ведет к большему значению показателя ![]() . Это же можно подтвердить и проанализировав зависимость

. Это же можно подтвердить и проанализировав зависимость ![]() от доли национального дохода, получаемого 10% наиболее бедных граждан (нижней де-цилью) (см. рис. 6).

от доли национального дохода, получаемого 10% наиболее бедных граждан (нижней де-цилью) (см. рис. 6).

Рис. 6. Зависимость среднего соотношения "страховой" и общепопуляционной смертности мужчин от доли нижней децили в совокупности доходов

Очевидно, чем выше доля совокупного дохода, получаемая самыми бедными (а это означает, что у более богатых групп населения эти показатели различаются меньше, чем в обратном случае), тем выше смертность среди страхователей, то есть происходит "выравнивание" лиц, застрахованных по полису страхования жизни, с теми, кто не застрахован. Снова можно сделать вывод о том, что чем ниже дифференциация по доходам, тем меньше возможностей у страховщиков проводить жесткий отбор страхователей. В результате "просочиться" через процедуру андеррайтинга становится проще, и смертность среди застрахованных растет.

Исследование показывает, что общепопуляционная смертность всегда выше, чем смертность среди застрахованных по договорам страхования жизни. Можно утверждать, что неравенство по доходам является в первую очередь тем фактором, от значения которого зависит соотношение "страховой" и общепопуляционной смертности. Кроме того, важным показателем выступает и уровень доходов на душу населения.

Общий вывод исследования можно сформулировать следующим образом: независимо от того, какая социально-экономическая ситуация в стране, "страховая" смертность всегда будет отличаться от общепопуляционной. В этом случае задачей страховщика становится проведение такого отбора страхователей, который гарантирует положительный доход при установленных тарифах.

Это означает, что страховщик может ориентироваться на общепопуляционные данные смертности лишь в том случае, когда он уверен, что состав страхователей будет полностью отражать структуру населения страны и, соответственно, смертность в его выборке будет идентична общепопуляционной. На практике применение такого андеррайтинга трудноосуществимо, поэтому страховым компаниям приходится оценивать смертность страхователей, прибегая к косвенной информации.

В частности, возможна корректировка общепопуляционных показателей смертности с учетом влияния факторов уровня и неравенства доходов в стране. Одним из способов проведения более точной оценки смертности может стать условное разделение населения на группы с присвоением каждой из них своих "смертностных" характеристик.

Специфика нынешнего страхования жизни в России заключается в том, что страхование жизни широко используется для оптимизации налогообложения ФОТ. Речь идет о так называемых "зарплатных схемах", предложение и использование которых, сточки зрения законодательства, сомнительно, но такие услуги не являются страхованием жизни в классическом понимании страхования жизни. Безусловно, схемы ухода от налогообложения являются дестабилизирующим фактором как в национальной, так и в региональной экономике, негативно влияющими на становление рыночных механизмов в экономике. Выход из сложившейся ситуации видится в комплексном подходе: сделать их экономически невыгодными для предприятий, усилить надзор налоговых органов за выплатами по договорам страхования жизни, за страховыми организациями, у которых завышены ставки тарифов по договорам, существенная часть премии передается в перестрахование, повысить требования к размеру уставного капитала организаций, занимающихся страхованием жизни. [17]

Реальное страхование жизни в малых объемах, но все же присутствует на рынке. По различным оценкам доля собранных страховых премий по реальному страхованию жизни колеблется в пределах от 1% до 31%. Таким образом, величину взносов по договорам реального страхования жизни в 2001 году можно оценить цифрами от 44,7 млн. долларов до 1,4 млрд. долларов. В США ежегодно по долгосрочному страхованию жизни собирается около 350 млрд. долларов. Доля платежей по реальному страхованию жизни в ВВП России составляет от 0,02% до 0,62%, что соответствует аналогичным показателем Колумбии, Ливана, Бразилии, то есть странам с неустойчивой развивающейся экономикой, низким уровнем жизни населения, отсутствием социальной защиты населения.

Таблица 6 Доля страховых взносов в ВВП в разных странах

| Место | Страна | Доля страховых взносов в ВВП (%) | |

| Взносы всего | Взносы по страхованию жизни | ||

| 1 | Южная Африка | 16,86 | 14,04 |

| 2 | Великобритания | 15,78 | 12,71 |

| 3 | Южная Корея | 13,05 | 9,89 |

| 4 | Швейцария | 12,42 | 7,72 |

| 5 | Япония | 10,92 | 8,7 |

| 6 | Багамы | 10,46 | 6,03 |

| 7 | Ирландия | 10,14 | 7,5 |

| 8 | Голландия | 9,87 | 5,85 |

| 9 | Австралия | 9,41 | 6,04 |

| 10 | Франция | 9,4 | 6,69 |

| 11 | Финляндия | 9,32 | 7,42 |

| 12 | США | 8,76 | 4,48 |

| 13 | Бельгия | 8,4 | 5,86 |

| 14 | Швеция | 7,87 | 5,94 |

| 15 | Тайвань | 7,39 | 5,1 |

| 45 | Марокко | 2,79 | 0,81 |

| 46 | Гондурас | 2,7 | 0,81 |

| 47 | Кения | 2,63 | 0,72 |

| 48 | Ливан | 2,63 | 0,46 |

| 49 | Таиланд | 2,53 | 1,53 |

| 50 | Аргентина | 2,49 | 0,94 |

| 51 | Россия | 2,42 | 0,02-0,62 |

| 52 | Индия | 2,32 | 1,77 |

| 53 | Колумбия | 2,25 | 0,61. |

| 54 | Латвия | 2,21 | 0,09 |

| 55 | Бразилия | 2,11 | 0,36 |

В расчете на душу населения РФ годовой взнос по договору страхования жизни составляет от 30 центов до 9,5 доллара. Эти цифры, несомненно, крайне маленькие. Для сравнения: в США сбор премии по страхованию жизни на душу населения составляет около 1500 долларов, в Японии – около 3500 долларов, в Западной Европе — около 1200 долларов.

Одним из основных факторов, сдерживающих развитие страхования жизни в России, является отсутствие налоговых стимулов при индивидуальном страховании. Речь идет о том, что не только выплаты по договорам долгосрочного страхования, но и взносы должны исключаться из подоходной базы. Практика подобного налогового стимулирования индивидуального страхования жизни развита в большинстве экономически развитых стран. И нет никаких сомнений том, что экономический (и социальный) эффект от расширения операций по страхованию жизни для государства будет перекрывать недопоступления подоходного налога по взносам, направленным на страхование жизни.

Например, во Франции не облагаются налогом страховые взносы по договорам с условием выплаты пожизненных аннуитетов, в Италии исключаются из налогооблагаемой базы взносы по индивидуальным договорам страхования жизни в размере 22% от уплаченной премии, но не более 550 тыс. лир.

Социально несправедливым в настоящем налоговом законодательстве представляется и налогообложение выплат в случае смерти застрахованного лица выгодоприобретателю, который не являлся страхователем по договору. В случае если умерший страхователь (он же застрахованный) являлся единственным кормильцем в семье, взимание подоходного налога с выплаты представляется не вполне справедливым. В Финляндии, например, эта проблема была решена следующим образом: если страховая выплата в случае утери кормильца составляет меньше 33,6 тысячи евро, эта сумма не облагается налогом.

В течение последних лет многосторонне обсуждаются условия вступления России во Всемирную Торговую Организацию. Одним из основных вопросов, по которым решение еще не принято, являются условия работы иностранных страховых компаний на российском рынке. Рынок страхования жизни при успешном развитии экономики представляет собой большую часть населения России с многомиллионными страховыми премиями, именно этот рынок наиболее интересен иностранным компаниям; то, что крупнейшие западные страховщики "Allianz" и "AIG", первыми проникшие на российский рынок, в большей степени пытаются развивать именно этот вид страхования, — хорошее тому подтверждение.

Здесь необходимо заметить, что россияне больше доверяют зарубежным страховым компаниям, нежели российским. Об этом свидетельствуют и данные социологического исследования, проведенного в Москве в 2001 году. Основная группа респондентов — это специалисты и предприниматели, представляющие практически все сферы и структурные звенья экономик, то есть тот социальный слой общества, который является главным потребителем товаров и услуг, восприимчив к нововведениям и во многом определяет финансово-экономическую ситуацию в России и в еще большей мере будет определять ее день завтрашний.

Таблица 7 Упорядоченный ряд оценок по всем причинам, сдерживающим покупку полиса страхования жизни, и по всем респондентам.

| Причины, сдерживающие покупку полиса страхования жизни | Средняя оценка, баллы (0 – наименьший балл, 5 – наибольший) |

| Не доверяю страховым организациям | 3,88 |

| Низкое качество страховых продуктов | 3,11 |

| Низкая доходность, заложенная в расчеты страховых | 2,92 |

| сумм в полисах страхования жизни | |

| Высокие цены страхования | 2,84 |

| Нет налоговых льгот при страховании жизни | 2,7 |

| Нет привычки страховаться | 2,69 |

| Низкий уровень обслуживания в страховых организациях | 2,66 |

| Нет альтернативы коммерческому страхованию | 2,34 |

| (взаимное страхование) | |

| Покупка полиса вызовет дополнительные беспокойства | 2,3 |

| Использую другие финансовые институты | 2,13 |

| Нет денег | 2,02 |

| Семья и близкие помогут решить все мои проблемы | 1,89 |

| Жалко денег | 1,86 |

| Имею печальный опыт страхования | 1,69 |

| Не осознаю опасностей и их последствий | 1,58 |

| Уверен, что со мной ничего не случится | 1,28 |

| Государство поможет решить все проблемы | 0,52 |

Несмотря на всевозможные контролирующие меры, страховые компании могут стать неплатежеспособными. Это показывает не только российский опыт, но ряд показательных случаев, произошедших в Японии и некоторых других развитых странах. В порядке защиты интересов страхователей и застрахованных лиц на случай неплатежеспособности страховой компании обычно устанавливаются специальные регулирующие меры.

В значительной степени вопросы защиты интересов страхователей и застрахованных лиц зависят от особенностей судебных процедур и соответствующей юрисдикции. Для страхового рынка специфичны регулирующие структуры, однако в дополнение к этим мерам во многих национальных системах страхования были созданы фонды защиты (или схемы гарантии) для обеспечения дополнительной защиты интересов страхователей и застрахованных лиц вне процедуры банкротства и/или ликвидации страховщика.

Фонды защиты страхователей и застрахованных лиц (полисодержателей) довольно обычное явление среди стран Организации экономического сотрудничества и развития (ОЭСР или OECD), по крайней мере 21 страна имеет такие фонды. В государствах СНГ существует опыт создания подобных фондов в России" и Казахстане, создавшим фонды в целях гарантирования социальных задач, решаемых при помощи механизма обязательного страхования.

Обычные процедуры банкротства не вполне приемлемы в страховом деле. Вызвано это объективным обстоятельством: в период, когда страховая компания становится неплатежеспособной, страхователи и застрахованные лица стоят перед потенциальными финансовыми потерями, т.к. их требования могут быть выполнены далеко не полностью. При этом страхователи не всегда могли сделать обоснованный собственными расчетами выбор страховщика, в то время как государство брало на себя задачу надзора за страховщиками. Чтобы защищать страхователей и застрахованных лиц в такой ситуации, возможно создание фонда на случай выплаты компенсаций. Такие схемы могут быть разработаны специально на случай банкротства страховой организации. Существует возможность обеспечения финансовых гарантий и без создания специализированного фонда (далее — фонд защиты полисодержателей), в этих случаях данную схему уместно определить как схему гарантирования взносов и/или выплат страхователям и застрахованным лицам.

Известные в мировой практике фонды защиты полисодержателей могут классифицироваться по двум основным типам. Первый тип включает фонды, которые предназначены для защиты полисодержателей по одному или нескольким видам страхования. Во втором типе, фонды покрывают собственными гарантиями все договоры страхования, подписанные участвующими в нем страховыми компаниями. Первый тип в зарубежной литературе часто упоминается как фонд для определенного вида страхования, в то время как последний — общий фонд.

Фонд для определенного вида страхования обычно формируется для корректной реализации обязательного страхования. Типичный пример — фонд для обязательного страхования гражданской ответственности автотранспортных средств. Во многих странах — членах и не членах OECD — автовладельцы обязаны заключать договоры страхования гражданской ответственности. Цель, поставленная при принятии обязательного страхования, не была бы достигнута, если бы выяснилось, что страховщик неплатежеспособен и, соответственно, поэтому не способен оплачивать денежные требования. Фонды для обязательного страхования гражданской ответственности автовладельцев установлены в определенном размере, чтобы предоставить полную компенсацию жертвам при неплатежеспособности страховщиков. Из средств таких фондов оплачиваются претензии потерпевших и в тех случаях, когда водитель либо не идентифицирован, либо по каким-либо причинам не приобретал обязательного полиса страхования. Подобный фонд создается и в России в рамках реализации обязательного страхования ответственности автовладельцев.

Среди государств — членов OECD, по крайней мере, четырнадцать стран имеют фонды, предназначенные для поддержания системы обязательного страхования владельцев автотранспорта. Некоторые страны, в том числе Бельгия, Финляндия, Франция и Испания, имеют фонды, которые охватывают и другие отрасли обязательного страхования (например, некоторые виды социального страхования рабочих, страхование на время проведения охоты и др.).

В отличие от фонда для определенного вида страхования, общий фонд охватывает широкий диапазон видов как обязательного, так и добровольного страхования. Такой фонд создается, чтобы гарантировать оплату требований полисодержателей в случаях, когда компания становится неплатежеспособной и неспособной выполнить свои финансовые обязательства. В то время как выгода от создания специализированного фонда для определенных видов страхования в обеспечении защиты страхователей и застрахованных лиц в странах ОЭСР широко признана, потребность создания общего фонда так не очевидна. В то же время как минимум в девяти странах (Канада, Франция, Ирландия, Япония, Корея, Норвегия, Польша, Великобритания и США) подобные фонды созданы и действуют.

При этом в Канаде, Японии и США были основаны два фонда, защищающих интересы страхователей соответствующих отраслей страхования. Франция и Польша создали один фонд, который предназначается для страхования жизни. Польский фонд также покрывает гарантиями обязательные виды страхования иного, чем страхование жизни, в то время как Франция основала фонд отдельно от схемы компенсации обязательного страхования гражданской ответственности. В то время как Ирландия установила только один фонд, который гарантирует все отрасли страхования иного, чем страхование жизни, включая обязательное. В Норвегии имеются два фонда — один предназначен для покрытия всех видов страхования иного, чем страхование жизни, кроме страхования кредитов, и другой — только для страхования кредитов. В Корее и Великобритании существует единственный фонд для всех видов страхования, но в рамках этого фонда имеется два специальных счета для страхования жизни и иных видов страхования.

Следует отметить, что существующие в различных странах схемы гарантирования могут иметь довольно обширные исключения.

Чтобы ограничить защиту фондами защиты страхователя только теми, кто действительно нуждается в этом, некоторые фонды не позволяют корпорациям просить о компенсации.

В схеме Великобритании только физические лица и их объединения имеют право на защиту, кроме обязательных видов страхования, куда корпорации также включаются.

Стоит отметить, что ирландский фонд также исключает от претендентов на защиту юридических лиц, но если они несут ответственность перед гражданами, то защита предоставляется

Большинство существующих фондов защиты страхователей имеют пределы на компенсации, которые гарантируются фондами

Таблица 8 Ограничения не компенсацию фондами защиты страхователей

| Страна | Фонд страхования жизни | Фонд страхования иного, чем страхования жизни |

| Канада | 200000 канадских долларов (около 130000 долларов США) | 250000 канадских долларов(160000 долларов США) на каждый отдельный случай |

| Франция | 7000 евро | – |

| Ирландия | 65% причитающейся суммы, но не более 650000 ирландских фунтов (около 825000 евро) | – |

| Япония | 90% причитающейся суммы | 90% причитающейся суммы, 100% для обязательного страхования |

| Республика Корея;, | 50 миллионов вонн (около 39000 долларов) | 50 миллионов вонн (около 39000 долларов) |

| Норвегия | – | Без ограничений |

| Польша | – | 50% причитающейся суммы, но не больше 30000 евро |

| Великобритания | 90% причитающейся суммы | 90% причитающейся суммы |

| США | 300000 долларов | 300000 долларов |

В ряде стран ограничения действуют не по конкретному договору страхования, а учитываются все договоры одного страхователя. Такой метод действует в Канаде, Франции, Корее и США. Это вполне оправданно, т.к. иначе ограничения легко обходятся дроблением договора страхования на несколько. Недостатком данного подхода является несколько большая стоимость его организации с учетом необходимости дополнительного контроля.

В настоящее время существуют два основных подхода к организации финансирования фондов:

Похожие работы

... механизмы страхования, предусматривающие, что страхователь, прежде чем получить положенное ему страховое обеспечение, должен накопить определенную сумму, делая регулярные страховые взносы. Виды добровольного страхования жизни Виды ДСЖ могут быть различны. Наиболее популярно на российском рынке - смешанное страхование жизни, при котором вероятностные риски смерти, несчастного случая и потери ...

... видах страхования жизни у субъектов российского рынка существует или может возникнуть и оценили возможное отношение отдельных категорий потенциальных страхователей к различным видам страхования жизни. Однако, кроме потребности в страховой защите у потенциальных страхователей должен существовать экономический интерес реализовывать эту потребность путем заключения договора страхования. ...

... впоследствии сформировать право стран Европейского Союза, составной частью которого является комплекс Директив, содержащих нормы, регулирующие общественные отношения в сфере страхования. Одна из задач экономической интеграции стран Европейского союза — формирование единого страхового рынка. Цель создания общего страхового рынка — обеспечение свободы продвижения страховых услуг, капитала и ...

... бессрочной государственной монополии на монополию частную, с ограниченным сроком действия (существовала до 1847 г., когда была полностью упразднена). Третий этап развития страхования в царской России характеризуется зарождением национального страхового рынка. Отмена крепостного права, замена натурального хозяйства денежным, развитие капиталистических отношений (рост промышленности, строительство ...

0 комментариев