Навигация

Принципы формирования государственной политики в сфере поддержки малого бизнеса

2.5 Принципы формирования государственной политики в сфере поддержки малого бизнеса

Малое предпринимательство – это предпринимательская деятельность, осуществляемая субъектами рыночной экономики в соответствии с установленными законами.

Малое предпринимательство – также это сектор бизнеса, во многом определяющий темпы экономического роста, состояния занятости населения, структуру и качество валового национального продукта. И если крупный бизнес – это стержень современной экономики, то малый и средний бизнес – связующие его звенья. Поэтому развитие малого бизнеса важно как для всей России в целом, так и для отдельно взятого региона. Томская область имеет необходимые ресурсы для развития малого предпринимательства, но в целом ряде случаев отсутствует должный результат. Именно эту задачу берет на себя «Фонд поддержки малого бизнеса в Томской области». Имея в наличие квалифицированных специалистов и необходимые ресурсы, фонд призван повлиять положительно на ситуацию в регионе в целом и увеличить темпы экономического роста такого важного сегмента экономики как малый бизнес.

Фонд поддержки малого бизнеса способствует развитию демократических институтов и малого бизнеса в 6 республиках и 7 областях: Республика Башкортостан, Республика Марий-Эл, Республика Мордовия, Республика Татарстан, Республика Удмуртия, Республика Чувашия, Кировская область, Нижегородская область, Пензенская область, Пермская область, Самарская область, Саратовская область, Ульяновская область. Фонд поддержки малого бизнеса исходит из убежденности в том, что общество достигает наибольших успехов, когда граждане принимают на себя ответственность за будущее экономическое и гражданское устройство своей страны. Программы Фонда призваны способствовать развитию мировоззрения и практических навыков, необходимых для экономического и социального благополучия как самих граждан, так и общества в целом.

Фонд поддержки малого бизнеса был основан в 2005 году с целью содействия развитию демократических и рыночных институтов в Томской области. Основным средством для достижения этой цели является программа малых грантов, которая быстро и гибко отвечает на потребности организаций. В дополнение к программе предоставления малых грантов Фонд поддержки малого бизнеса также осуществляет руководство целевыми программами в тех тематических направлениях, где достижение целей требует большей концентрации усилий. [13]

2.6 Проблемы финансирования лизинговых сделок

Сжатие ликвидности, наступившее осенью прошлого года, оказало на лизинговый бизнес в России неоднозначное влияние. C одной стороны, банки существенно сократили объемы кредитования клиентов (в том числе и лизинговых компаний) в связи с ограниченностью ресурсов. До наступления кризиса ликвидности сотрудничество лизингодателей с банками, как основными поставщиками долгосрочного фондирования, активно расширялось. Изменилось отношение банков к лизингодателям. Ведущие банки все чаще предлагали свои продукты для лизинговых компаний. Даже перед менеджерами зависимых лизингодателей ставилась задача диверсификации пассивов. Здесь, очевидно, проявляется влияние двух факторов: с одной стороны, нужно как-то сохранять темпы роста и долю рынка силами отдельного банка, с другой - по-настоящему рыночный лизинговый бизнес должен иметь диверсифицированные пассивы.

С августа 2007 г. также достаточно заметной стала тенденция увеличения ставок. Средний рост ставок на рынке уже составил около 2%. Как следствие, лизинговые компании увеличивают среднее удорожание ровно на те же 2%. И хотя часть лизингодателей до сих пор заявляет о сохранении прежней стоимости своих услуг, некоторые из них приостановили сделки с организациями малого бизнеса, поскольку банки закрыли лимиты на такие сделки, считая их высокорисковыми. Более того, появилась тенденция к увеличению нижней планки стоимости договоров лизинга - иногда даже в два раза.[14]

Однако, поскольку повышение ставок по заемному капиталу происходит повсеместно, сокращение спроса на услуги лизингодателей пока не наблюдается.

Более того, вторым эффектом кризиса ликвидности стало увеличение интереса предприятий к лизингу. Снижение объемов кредитования корпоративного сектора банками во второй половине 2007 года привело к поиску альтернативных источников финансирования. Это увеличило спрос на лизинг и дало дополнительный толчок развитию лизинговых компаний в прошедшем году. Впрочем, не всех. Во второй половине 2007 года значительная часть независимых лизинговых компаний столкнулась с проблемами в привлечении ресурсов - сократилась емкость рынка облигаций, значительно удлинились сроки принятия кредитных решений, снизились объемы кредитования. Международный финансовый кризис отразился на лизинговой отрасли ужесточением требований кредиторов к лизинговым компаниям. На первый план в работе компаний вышла проблема стабильного доступа к финансовым ресурсам. Некоторые компании практически прекратили работу в четвертом квартале 2007 года. Наличие стабильных источников финансирования по доступным для клиента ставкам будет являться серьезным конкурентным преимуществом в 2008 году.

В то же время, в отношении дочерних лизингодателей, которых банки рассматривают как свой бизнес, не наблюдалось "затягивания поясов" в плане финансирования. Для некоторых из них увеличилась стоимость фондирования, как и в целом по рынку, однако объем предоставляемых кредитных ресурсов соответствовал необходимому компании уровню.

Очевидно, что такая ситуация больше всего способствовала расширению деятельности аффилированных с банками лизинговых компаний. Сегодня четко видно, что ТОП-10 российских лизингодателей возглавляют компании, созданные при банковских структурах. В ближайшее время, и особенно в текущем году, у этих компаний будут наилучшие перспективы развития, поскольку основной проблемой для лизингодателей в 2008 году будет не поиск клиентов и сделок, а поиск источников финансирования операций. И те компании, которые не имеют тесной связи с финансовыми группами, банками, будут испытывать наиболее сложные ситуации в привлечении финансирования.[15]

|

|

Рисунок 8- Статистика темпов роста рынка в 1 половине 2008 года (www.raexpert.ru/ratings)

Похожие работы

... сформировались три группы субъектов Российской Федерации, существенно отличающиеся по уровню региональной дифференциации развития малого предпринимательства, степени развитости Комплексная программа государственной поддержки малого предпринимательства в Новгородской области на 1999-2000 годы “Малый бизнес” (третий этап) представляет собой модель деятельности органов государственного управления, ...

... в реализации проекта способно придать поддержке малого бизнеса действительно целостный или, как говорят специалисты, “пакетный” характер.(3, С.98) Но для того, чтобы лизинг развивался и происходила мобилизация финансовых ресурсов в малый бизнес, необходимы специальные исследования, прогнозирующие потребности российского малого бизнеса в лизинговых услугах и уточняющие место лизинга в общей ...

... региональных фондов поддержки малых фирм, привыкших к постоянной бюджетной “подпитке”, в настоящее время вообще не имеют средств на организацию кредитования в экономически значимых масштабах. 1.4 Финансы предприятий малого бизнеса и их особенности 1.4.1 Гибкость приспособления к рыночной конъюнктуре Главным преимуществом малого предприятия в условиях современного рынка является ...

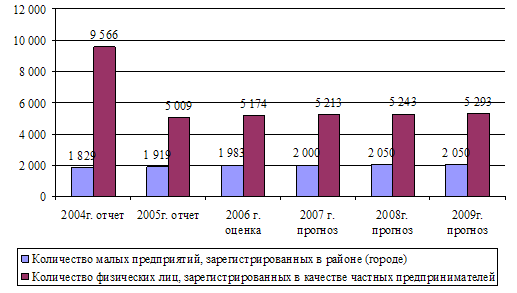

... муниципальных органов власти. Это является проблемой не только Нижнекамского муниципального района, но и многих других муниципалитетов России. 3. Пути и направления развития поддержки малого бизнеса в муниципальном образовании 3.1 Отечественный опыт поддержки малого бизнеса на примере Иркутской области В 2006 году на территории Иркутской области действовало 10440 малых предприятий. В ...

0 комментариев