Навигация

Лизинговый механизм в стратегии восстановления платежеспособности предприятия

Содержание

Введение

1 Теоретические аспекты формирования лизингового механизма обновления основных средств в стратегии восстановления платежеспособности предприятия

1.1 Понятие и сущность лизинга и лизингового механизма

1.2 Классификация видов лизинга

1.3 Правовое регулирование финансовой аренды (лизинга) в России

2 Краткая характеристика финансово-хозяйственной деятельности предприятия ОАО «Технология»

3 Разработка лизингового механизма обновления основных средств в стратегии восстановления платежеспособности ОАО «Технология»

3.1 Нормативные и альтернативные способы обеспечения исполнения денежных обязательств

3.2 Функциональная модель обеспечения возврата инвестиций предприятием при лизинге основных средств

Заключение

Список использованной литературы

Введение

Актуальность. В условиях становления рыночных отношений в России и острой необходимости ускорения реконструкции устаревшей материально-технической базы производства особое значение в практической работе по структурной перестройки экономики страны приобретает лизинг как форма предпринимательской деятельности, более полно отвечающая требованиям научно-технического прогресса.

Лизинг является важным источником финансирования для многих организаций. Механизм лизинга позволяет крупным и малым предприятиям лизингополучателям приобретать активы и увеличивать свои производственные мощности на выгодных финансовых условиях, в связи с чем лизинг можно рассматривать как эффективный инструмент, позволяющий оптимизировать затраты при развитии материально — технической базы предприятия.

Эффективность многостороннего воздействия лизинга на экономику определяется тем, что он одновременно активизирует инвестиции в сферу производства, улучшает финансовое состояние непосредственных товаропроизводителей (лизингополучателей) и в целом повышает конкурентоспособность малого и среднего бизнеса.

На основании вышеизложенного, определим цель, объект, предмет и задачи исследования.

Цель исследования – изучение теоретических аспектов формирования лизингового механизма обновления основных средств в стратегии восстановления платежеспособности и его разработка на примере предприятия ОАО «Технология».

Объект исследования – предприятие ОАО «Технология».

Предмет исследования – формирование лизингового механизма обновления основных средств в стратегии восстановления платежеспособности предприятия.

Задачи исследования:

1) изучение теоретических аспектов формирования лизингового механизма обновления основных средств в стратегии восстановления платежеспособности предприятия;

2) анализ финансово-хозяйственной деятельности предприятия ОАО «Технология»;

3) разработка лизингового механизма обновления основных средств в стратегии восстановления платежеспособности ОАО «Технология».

Степень разработанности проблемы. Вопрос осуществления лизинговых операций и их анализ нашел свое отражение в работах многих отечественных и зарубежных исследователей, но вопрос формирования лизингового механизма обновления основных средств в практике восстановления платежеспособности российских предприятий носит крайне недоработанный характер.

Следовательно, теоретической базой исследования явились труды отечественных ученых и исследователей по вопросам лизинга в деятельности предприятий, таких как: Балдин К.В., Бочаров В.В., Газман В.Д., Гончаров А.И., Барулин С.В., Терентьева М.В., Жарковская Е.П., Цыганов В., Таль Г., Гусев В., Павлов М. и др.

Информационной базой исследования явились материалы периодических издательств, сети Internet и материалы предприятия ОАО «Технология». Структура работы обусловлена ее задачами и включила в себя: введение, три раздела (первый раздел – «Теоретические аспекты формирования лизингового механизма обновления основных средств в стратегии восстановления платежеспособности предприятия», второй раздел «Краткая характеристика финансово-хозяйственной деятельности предприятия ОАО «Технология»» и третий – «Разработка лизингового механизма обновления основных средств в стратегии восстановления платежеспособности ОАО «Технология»»), заключение, список использованной литературы, включивший источников, и приложения.

1 Теоретические аспекты формирования лизингового механизма обновления основных средств в стратегии восстановления платежеспособности предприятия

1.1 Понятие и сущность лизинга и лизингового механизма

Слово «лизинг» является русской транскрипцией английского термина «lease», переводимого на русский язык как «аренда» В начале девяностых годов в нашей стране начали использоваться финансовые институты, ранее не известные ни нашей экономике, ни праву. Одним из них является финансовая аренда. Желание выделить новый вид аренды привело к возникновению термина «лизинг».

Лизинг – это комплекс имущественных и экономических отношений, возникающих в связи с приобретением в собственность имущества и последующей сдачей его во временное владение и пользование за определённую плату. Классический лизинг предусматривает участие в нём трёх сторон: лизингодателя, лизингополучателя, продавца (поставщика) имущества. Потенциальный лизингополучатель, у которого нет свободных финансовых средств, обращается в лизинговую компанию с предложением о заключении лизинговой сделки. Согласно этой сделке лизингополучатель выбирает продавца, располагающего требуемым имуществом, а лизингодатель приобретает это имущество и передаёт его лизингополучателю во временное владение и пользование за оговоренную в договоре лизинга сумму. По окончании договора имущество возвращается лизингодателю или переходит в собственность лизингополучателя. В случае реализации дорогостоящего проекта число участников сделки увеличивается, как правило, за счёт привлечения лизингодателем к сделке новых источников финансовых средств (банков, инвестиционных фондов, страховых компаний).

По своей экономической природе лизинг схож с кредитными отношениями и инвестициями. Три принципа кредитования: срочность, возвратность и платность – также применимы и к лизинговым отношениям. Конечный итог движения денежных средств, при лизинге аналогичен кредиту: возврат кредитору основного долга и платежи по процентам. Отличие состоит в том, что предметом кредита являются денежные средства либо вещи, определённые родовыми признаками (товарный кредит), а в лизинг сдаются чаще всего индивидуально-определённые вещи (в законе установлено только то, что предметом лизинга могут быть непотребляемые вещи, то есть вещи, определённые родовыми признаками в принципе могут передаваться в лизинг).

Лизинг в целом является в первую очередь экономическим отношением, финансовым инвестиционным институтом, регулируемым правом. Для экономиста лизинг означает способ финансирования, инвестирование средств, как правило, в основные фонды предприятия. Для целей государственного регулирования лизинг вполне может рассматривать как вид предпринимательской деятельности.

Представляется возможным определять лизинг как комплекс имущественных и экономических отношений, возникающих в связи с приобретением в собственность имущества и последующей сдачей его во временное владение и пользование за определённую плату.

1. Место лизинга в хозяйственной деятельности определяется, прежде всего, экономической ценностью самих лизинговых объектов. Как правило, это дорогостоящие движимые и недвижимые объекты – оборудование, транспортные средства и т.д., а во многих развитых зарубежных странах – электронные системы и другие носители интеллектуальной собственности. Все эти объекты с экономической точки зрения представляют собой важнейшие элементы активной части основных фондов компаний, действующих в современном гражданском обороте. Следовательно, лизинг как экономическое отношение выступает как форма вложения средств в основные фонды, т.е. форма инвестиций, доставляя, таким образом, получателям лизингового оборудования первейшую экономическую выгоду. А именно: возможность пользоваться дорогим, дорогостоящим и, как правило, новейшим оборудованием без вложения в него собственных или заемных средств. Тем самым, освобождая себя от дорогостоящих и процедурно сложных банковских операций по получению кредитов и банковских ссуд и сохраняя собственные средства для их использования в других целях.

2. Лизинг предполагает стопроцентное кредитование и не требует немедленного начала платежей. При использовании кредита часть стоимости покупки оплачивается за счёт собственных средств.

3. Лизинг представляет собой один из самых прогрессивных методов материально-технического и инвестиционного обеспечения производства, предоставляя возможность лизингополучателю пользоваться новейшими достижениями науки и техники. В то же время риск морального и физического износа оборудования уменьшается, так как имущество приобретается не в собственность, а берётся во временное использование.

4. Инвестирование в форме имущества снижает в отличие от денежного кредита риск невозврата средств, так как право собственности на переданное имущество сохраняется за лизингодателем.

5. Лизинг даёт возможность приобретать оборудование либо для сезонных работ, либо для выполнения какой-либо определенной специфической работы или какого-либо специфического вида работ.

6. Изготовитель дорогостоящего оборудования по общему правилу берет на себя обязательство осуществлять и его техническое обслуживание. Иное может быть предусмотрено договором лизинга, но по общему правилу именно изготовитель берёт на себя эти обязательства. Это дает возможность и оперативно, и профессионально, компетентно выявлять производственные и конструктивные недостатки оборудования, быстро устранять подобные недостатки. А тем самым повышать и качество этого оборудования, и его безусловную конкурентоспособность.

7. Лизинговое имущество не числится у лизингополучателя на его балансе, что не увеличивает его активы и освобождает от уплаты налога на это имущество. Лизинговые платежи относятся на себестоимость и снижают налогооблагаемую прибыль.

8. Лизингодатель, предоставляя оборудование в лизинг, тем самым рекламирует это оборудование наиболее убедительным образом, при этом, не затрачивая ни копейки.

9. Для пользователя лизинг предоставляет возможность ознакомиться непосредственно с работой лизингового оборудования, с его технико-эксплуатационными достоинствами, а затем, если они отвечают его непосредственным имущественным интересам, приобрести по окончании срока действия договора лизинга данное оборудование в собственность.

В договоре может быть предусмотрена, как обязанность лизингополучателя приобрести предмет лизинга по окончании срока договора, так и право на такое приобретение (опцион). То есть, соответственно, в самом договоре заложена возможность превращения обязательственно-правового титула в вещно-правовой.

10. Отдельные лизинговые компании (лизингодатели) не требуют гарантийного обеспечения лизинговых сделок или каких-либо иных гарантий, поскольку такой гарантией выступает сам предмет лизинга – дорогостоящее и новейшее, как правило, новейшее оборудование, право собственности, на которое сохраняет лизингодатель.

Эти преимущества лизинга позволяют сделать вывод о том, что можно и не приобретать в собственность, но извлечь даже большие экономические выгоды, чем бремя и благо собственника – заботиться, относиться, охранять, не допускать ухудшения, чтобы производительно использовать принадлежащую на праве собственности вещь [2].

В целом, лизинговый механизм обуславливает снижение лизингодателем стоимости арендуемых основных фондов с целью выполнения критерия эффективности аренды, в сравнении с кредитом, для лизингополучателя.

Таким образом, лизинг – это комплекс имущественных и экономических отношений, возникающих в связи с приобретением в собственность имущества и последующей сдачей его во временное владение и пользование за определённую плату. Лизинг формирует новые, более мощные мотивационные стимулы в предпринимательстве, дает возможность рационального использования материальных, финансовых и трудовых ресурсов. Он способствует массовому перемещению интересов людей от неурегулированной спекулятивной купли-продажи к сфере материального производства, которая в стабильной экономике обеспечивает устойчивые и намного более высокие доходы всем слоям населения.

Похожие работы

... работников условиями труда, а низкая текучесть замедляет приход новых работников, отвечающих требованиям современного производства. Производительность труда и ее влияние на экономику предприятия. Производительность труда - это результативность полезного конкретного труда, которая характеризует эффективность целесообразной производственной деятельности работников предприятия за определенный ...

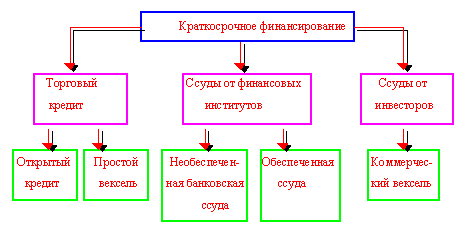

... ДП - долгосрочные пассивы (итог разд. IV баланса); Токб – период окупаемости долгосрочных инвестиций по бухгалтерскому балансу, лет.[2] Итак, при выборе источников финансирования предприятия необходимо: 1) определить потребности в краткосрочном и долгосрочном капитале; 2) проанализировать возможные изменения в составе активов капитала с целью определения их оптимальной структуры по ...

... , запас финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также методику их анализа. Поэтому финансовый анализ является существенным элементом финансового менеджмента и аудита. Предприятие ЗАО «Ртищевские продукты» находится в г. Ртищево, Саратовской области и относится к западной экономической микрозоне. Удаленность от областного центра 210км. ...

... она является одной из форм резерва собственных финансовых ресурсов организации, обеспечивающих её производственное развитие в предстоящем периоде. 1.2 Характеристика собственных источников финансирования предприятия Внутренние источники финансирования предприятия - это его собственные средства: прибыль и амортизационные отчисления. Внешние источники финансирования - это различные заемные и ...

0 комментариев