Навигация

Залог предмета лизинга является главным стабилизирующим фактором всей лизинговой операции, применяется сторонами в обязательном порядке

1. Залог предмета лизинга является главным стабилизирующим фактором всей лизинговой операции, применяется сторонами в обязательном порядке.

2. Банковская гарантия по платежам лизингополучателя для его инвестора-кредитора является значимым подтверждением серьезности намерений заемщика, с его стороны, и снижает риск финансовых потерь со стороны кредитора.

3.Поручительство за лизингополучателя чаще всего может быть им получено от производителя предмета лизинга, и также укрепляет положение инвестора в аспекте возвратности вложенных средств.

4.Задаток, условный депозит в банке-инвесторе, который может быть внесен лизингополучателем, подтверждает его намерения работать на условиях долгосрочного проекта и является авансом в расчетах по лизинговым платежам.

Шесть мероприятий, нацеленных на своевременность и полноту денежных расчетов с лизингополучателем, расположены ниже главной диагонали матрицы. Чем ближе конкретный инструмент к диагонали и к левому углу матрицы, тем он более желателен для инвестора-кредитора и более вероятен практически.

1.Факторинговое обслуживание дебиторской задолженности позволяет банку напрямую получать денежные средства от партнеров производственной компании-заемщика.

2.Единый расчетный счет в банке-кредиторе позволяет концентрировать финансовый поток заемщика и в срок по условиям договора лизинга удерживать лизинговые платежи в пользу кредитора и лизингодателя.

3.Аккредитивные расчеты с покупателями заемщика позволят избежать неплатежа от них, что также способствует исполнению финансового плана инвестиционного проекта.

4.Страхование риска неплатежа лизингополучателя будет финансовым резервом для участников лизинговой операции на случай непредвиденных обстоятельств, которые могут вызвать разрывы финансового потока заемщика.

5. Получение лизингового платежа товаром мера быстро реализуемая, но применимая как исключение, так как не соответствует денежным отношениям.

6. Отказ кредитора от участия в проекте и продажа его прав

(требований) новому кредитору чаще всего представляет собой

разрешение финансового конфликта, хотя в отдельных случаях лизинговая операция может благополучно продолжаться и с новыми

партнерами.

Шесть мероприятий, способствующих достижению запланированных бизнес-планом производственных результатов лизингополучателя, расположены выше главной диагонали матрицы. Чем ближе тот или иной инструмент к диагонали и к левому углу матрицы, тем он более подходит, и практически применим для участников операции.

1. Регулярный мониторинг финансового состояния лизингополучателя содержит систематическую оперативно-предупредительную диагностику его платежеспособности, что позволяет заблаговременно обнаружить и предупредить риск его неплатежеспособности, что необходимо для успеха инвестиционного проекта в целом.

2. Залог ликвидных материальных и нематериальных активов заемщика дополнительно стабилизирует положение кредитора, активизирует работу лизингополучателя в ходе лизинговой операции.

3. Залог части выручки по долгосрочным контрактам, которая сразу будет поступать банку-кредитору в счет лизинговых платежей, стимулирует лизингополучателя производить и продавать продукцию в рамках бизнес-плана, рационально расходовать оставшийся финансовый поток.

4. Страхование риска аварий предмета лизинга будет финансовым резервом для участников инвестиционного проекта на случай проблем с надлежащей эксплуатацией новых основных средств.

5. Изменение графика лизинговых платежей, как вынужденная мера, позволит лизингополучателю локализовать временные производственные трудности, затем упорядочить входящий финансовый поток и продолжать лизинговые платежи в регулярном режиме.

6. Переход проекта к новому лизингополучателю - исключительная мера разрешения финансового конфликта, возникшего между

участниками инвестиционной операции. Предмет лизинга, а значит

и обязанности выполнения бизнес-плана должен принять другой хозяйствующий субъект, поскольку прежний заемщик со своими задачами не справился. Хотя подобные случаи происходят крайне редко, данная ситуация должна предусматриваться участниками долгосрочных проектов.

Финансово-хозяйственные инструменты, которые предложены для обеспечения надежности режима финансового лизинга, целенаправленно соотносятся с инструментарием обеспечения финансовой состоятельности лизингополучателя, которые мы рассмотрели в третьей главе работы. Такая корреспонденция инструментов закономерно подтверждает выдвинутое положение о необходимости и эффективности комплексного подхода к повышению надежности положения кредитора в долгосрочной лизинговой операции для обеспечения возвратности инвестиций и баланса предпринимательских интересов участников инвестиционного проекта.

Несомненно, причины утраты платежеспособности предприятием ООАО «Технология», и возникшие вследствие этого финансовые задолженности имеют некоторые индивидуальные особенности. Однако, сбалансированные инвестиционные решения по обновлению основных средств дадут положительный предпринимательский результат каждому хозяйствующему субъекту и наряду с рассмотренными выше мероприятиями, а также с учетом рассмотренных далее, обеспечат восстановление его платежеспособности.

Таким образом, на основании изложенного, следуют выводы: для финансирования в лизинговой форме инвестиционных проектов обновления производственных активов хозяйствующих субъектов нужно использовать комплексный инструментарий обеспечения надежности положения кредитора проекта. Системный подход к организации своевременного и полного возврата инвестору-кредитору его вложений – с помощью мер имущественного обеспечения и мер поддержания финансовой состоятельности заемщика – обеспечивает получение от должника надлежащих лизинговых платежей, а также способствует получению самим лизингополучателем денежной выручки согласно плану инвестиционного проекта; функциональная модель обеспечения возврата инвестиций хозяйствующим субъектом при лизинге основных средств (в ходе восстановления платежеспособности) применима в матричной форме взаимодействия предложенных инструментов, которые в каждой конкретной ситуации сочетаются и применяются индивидуально. Финансовое оздоровление в рамках данного комплексного подхода неотъемлемо включает особую группу мероприятий по оптимизации структуры имущества предприятия.

Заключение

Целью курсовой работы явилось изучение теоретических аспектов формирования лизингового механизма обновления основных средств в стратегии восстановления платежеспособности и его разработка на примере предприятия ОАО «Технология».

В ходе написания курсовой работы, нами были составлены следующие основные выводы:

― лизинг – это комплекс имущественных и экономических отношений, возникающих в связи с приобретением в собственность имущества и последующей сдачей его во временное владение и пользование за определённую плату. Лизинг формирует новые, более мощные мотивационные стимулы в предпринимательстве, дает возможность рационального использования материальных, финансовых и трудовых ресурсов.

― виды лизинговых отношений дифференцируются в зависимости от: форм организации сделок, их продолжительности; объемов обязанностей сторон; особенностей объектов лизинга и условий их амортизации; типов лизинговых платежей; отношения к налоговым льготам; сектора рынка.

― в состав современного российского законодательства о лизинге входят Конвенция (Оттавская) УНИДРУА о международном финансовом лизинге, нормы Гражданского кодекса РФ о договоре финансовой аренды (лизинга), Федеральный закон «О финансовой аренде (лизинге)», в редакции от 29 января 2002 г. № 10-ФЗ и подзаконные акты – указы Президента РФ, постановления Правительства РФ и иные акты.

― предприятие ОАО «Технология» является юридическим лицом и осуществляет свою деятельность в соответствие с существующими нормами и законодательством РФ, но осуществляет ее недостаточно полно и эффективно и в его деятельности существуют моменты, которые должны быть решены с помощью квалифицированного управления.

На основании составленных выводов, нами был разработан лизинговый механизм обновления основных средств в стратегии платежеспособности предприятия.

Итак, для финансирования в лизинговой форме инвестиционных проектов обновления производственных активов хозяйствующих субъектов нужно использовать комплексный инструментарий обеспечения надежности положения кредитора проекта.

Системный подход к организации своевременного и полного возврата инвестору-кредитору его вложений – с помощью мер имущественного обеспечения и мер поддержания финансовой состоятельности заемщика – обеспечивает получение от должника надлежащих лизинговых платежей, а также способствует получению самим лизингополучателем денежной выручки согласно плану инвестиционного проекта; функциональная модель обеспечения возврата инвестиций хозяйствующим субъектом при лизинге основных средств (в ходе восстановления платежеспособности) применима в матричной форме взаимодействия предложенных инструментов, которые в каждой конкретной ситуации сочетаются и применяются индивидуально. Финансовое оздоровление в рамках данного комплексного подхода неотъемлемо включает особую группу мероприятий по оптимизации структуры имущества предприятия.

Основой лизингового механизма должны стать четыре законных имущественных способа обеспечения исполнения обязательств:

1. залог предмета лизинга;

2. банковская гарантия за лизингополучателя;

3. поручительство за лизингополучателя;

4. задаток кредитору (условный депозит) от лизингополучателя.

Список использованной литературы

1. Федеральный закон «О несостоятельности (банкротстве)». Официальный текст. С изменениями и дополнениями на 1 января 2005 года. М.: Изд-во Эксмо, 2005.

2. Антикризисное управление: Учебное пособие /Под ред. Э.М. Короткова.- М.: ИНФРА-М, 2008.

3. Антикризисное управление: Теория, практика, инфраструктура: Учебно-практическое пособие/ под ред. Г.А. Александрова.- М.: БЕК, 2007.

4. Балдин К.В. Банкротство предприятия. Анализ, учет, прогнозирование. УП. / Белугина В.В., Галдицкая В.В., Передеряев И.И. – М.: Дашков и К, 2007.

5. Барулин С.В., Ковалева Т.М. Сущность финансов: новые реалии. // Финансы и кредит. – 2008. - № 5.

6. Бочаров В.В. Финансовый анализ. Краткий курс. – СПб.: Питер, 2007.

7. Быкардов Л.В., Алексеев П.Д. Финансово-экономическое состояние предприятия: Практическое пособие. – М.: Издательство ПРИОР, 2004.

8. Газман В.Д. Правовые и экономические аспекты проведения лизинговой сделки. // Хозяйство и право. – 2007. - № 5.

9. Гончаров А.И., Барулин С.В., Терентьева М.В. Финансовое оздоровление предприятий: Теория и практика. – М.: Ось-89, 2009.

10. Жарковская Е.П. Антикризисное управление. Уч. / Бродский Б.Е. – М.: ОМЕГА-Л, 2007.

11. Зайцев Н.Л. Экономика организации. – М.: Экзамен, 2007.

12. Захаров В.Я. Антикризисное управление. Теория и практика: учебное пособие. / Блинов А.О., Хавин Д.В. – М.: ЮНИТИ, 2006.

13. Иванов А.А. Договор финансовой аренды (лизинга). – М.: Проспект, 2009.

14. Кабатова Е.В. Лизинг в Гражданском Кодексе РФ. // Хозяйство и право. 2006. - № 3.

15. Кабатова Е.В. Лизинг: понятие, правовое регулирование, международная унификация. – М.: Наука, 2007.

16. Кныш М.И. Стратегическое управление корпорациями : учеб. пособие / М.И.Кныш, Ю.П.Тютиков. – СПб., 2005.

17. Ковалев В.В. Введение в финансовый менеджмент. – М.: Финансы и статистика, 2005.

18. Моисеева Н.В. Методы финансового оздоровления предприятий (критериальные оценки) // Евразийский международный научно-аналитический журнал. – 2007. - № 11.

19. Пасько Е. А., Кузьменко В. В. Стратегические аспекты финансового оздоровления организации. // Сборник научных трудов СевКавГТУ. – 2007. - № 6.

20. Тренев Н. Н. Стратегическое управление. Учебное пособие. – М., 2007.

21. Финансы организаций (предприятий): Учебник / Под ред. проф. Н.В. Колчиной. – М.: Финансы, ЮНИТИ-ДАНА, 2007.

22. Финансовое управление фирмой. // Под ред. Терехина В.И. – М.: Экономика, 2006.

23. Цыганов В., Таль Г., Гусев В., Павлов М. Методы предупреждения экономической несостоятельности организаций. // Вестник ФСДН РФ. – 2005. - № 8.

24. Черникова Ю.В., Юн Б.Г., Григорьев В.В. Финансовое оздоровление предприятий. – М.: Дело, 2008.

25. Экономика предприятия: Учебник для вузов/ Под ред. Проф. В.Я. Горфинкеля, проф. В.А. Швандара. – 3-е изд., перераб. и доп. – М.: ЮНИТИ - ДАНА, 2005.

Похожие работы

... работников условиями труда, а низкая текучесть замедляет приход новых работников, отвечающих требованиям современного производства. Производительность труда и ее влияние на экономику предприятия. Производительность труда - это результативность полезного конкретного труда, которая характеризует эффективность целесообразной производственной деятельности работников предприятия за определенный ...

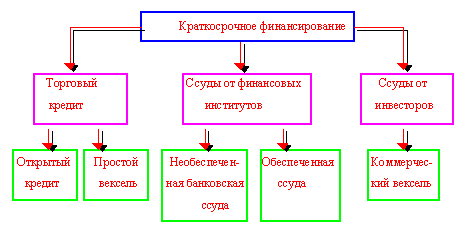

... ДП - долгосрочные пассивы (итог разд. IV баланса); Токб – период окупаемости долгосрочных инвестиций по бухгалтерскому балансу, лет.[2] Итак, при выборе источников финансирования предприятия необходимо: 1) определить потребности в краткосрочном и долгосрочном капитале; 2) проанализировать возможные изменения в составе активов капитала с целью определения их оптимальной структуры по ...

... , запас финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также методику их анализа. Поэтому финансовый анализ является существенным элементом финансового менеджмента и аудита. Предприятие ЗАО «Ртищевские продукты» находится в г. Ртищево, Саратовской области и относится к западной экономической микрозоне. Удаленность от областного центра 210км. ...

... она является одной из форм резерва собственных финансовых ресурсов организации, обеспечивающих её производственное развитие в предстоящем периоде. 1.2 Характеристика собственных источников финансирования предприятия Внутренние источники финансирования предприятия - это его собственные средства: прибыль и амортизационные отчисления. Внешние источники финансирования - это различные заемные и ...

0 комментариев