Навигация

Понятия, сущность и особенности диагностики банкротства организации

2. Понятия, сущность и особенности диагностики банкротства организации

Слово «диагностика» (от слова «диагноз») в переводе с греческого языка означает распознавание, определение. Именно поэтому как понятие слово диагностика в настоящее время означает – определение состояния объекта, предмета, явления или процесса управления посредством реализации комплекса исследовательских процедур.[5, с. 67].

Диагностика состояния предприятия – это учение о методах и принципах распознавания нарушений в экономических, финансовых и управленческих механизмах работы предприятия.

Цель диагностики – установить диагноз объекта исследования и дать заключение о его состоянии на дату завершения этого исследования и на перспективу, после чего можно откорректировать эффективную экономическую (политическую, социальную) политику, стратегию и тактику.

Задачи диагностики заключаются в определении мер, направленных на координацию работы всех составляющих элементов системы, и способов их реализации.

Поскольку диагностирование представляет собой исследовательский процесс, то оно должно отвечать следующим требованиям: аутентичность; объективность; точность; воспроизводимость.

Обычно выделяют следующие типы диагностирования объекта:

Первый тип определяется как диагноз, устанавливающий отклонение от нормы или патологию.

Второй тип позволяет определить принадлежность исследуемого объекта к конкретному классу, группе или совокупности.

Третий тип диагноза позволяет оценить избранный объект как уникальное сочетание признаков. Он используется там, где из-за уникальности объекта невозможно произвести его сравнение с другими объектами.

Различают следующие этапы диагностирования: 1) установление принадлежности объекта к определенному классу или группе объектов. Этот этап называется этапом качественной идентификации объекта и подразумевает определение у объекта таких параметров, которые являются общими для некоторой совокупности объектов; 2) выявление отличий диагностируемого объекта от объектов своего класса путем сравнения его фактических параметров с базовыми. На этом этапе осуществляется количественная идентификация объекта с использованием базовых параметров диагноза, определяемых как отклонение фактических параметров от базовых.

Диагностика – представляет собой процесс, который осуществляется во времени и пространстве.

Процесс диагностики – это исследовательский, поисковый, познавательный процесс, т.е. диагностика – это определенные способы, методы, приемы, с помощью которых она реализуется как исследовательский процесс.

Объектом диагностики может быть как сложная, высокоорганизованная динамическая система (вся экономика страны, отдельная отрасль, конкретное предприятие, фирма, компания), так и любой элемент этих систем (внутренняя среда организации, конкретные виды ресурсов, производственные функции, организационная структура, себестоимость и т.п.).

Субъектом диагностики могут быть как штатное руководство, специалисты самого предприятия, так и специальные группы людей занимающиеся диагностикой профессионально. Это представители различных аудиторских контор, антикризисные управляющие, эксперты и т.п., осуществляющие диагностику на профессиональной основе и имеющие для этого соответствующий опыт, средства, методики и лицензии.[18, с. 23].

При диагностике кризиса объектом может быть вся экономика страны, ее отдельная отрасль или сложная проблема.

Диагностика проблемы – первый шаг на пути ее решения и локализации.

Алгоритм процесса диагностирования может включать следующие элементы:

1) Анализ объекта диагностики, например, производственно-хозяйственной деятельности предприятия (отрасли, экономики).

2) Определение ключевых параметров ситуации на предприятии.

3) Выявление основных проблем развития предприятия.

4) Анализ проблем и выявление первоочередной из них.

5) Анализ первоочередной проблемы и ее диагностирование.

6) Постановка диагноза, т.е. определение причин, факторов, породивших проблему и последствий, связанных с ее существованием.

7) Прогнозирование дальнейшего развития проблемы и путей ее устранения.

8) Принятие решений по устранению противоречий, связанных с проблемой.

9) Предотвращение кризиса, вызванного проблемой развития предприятия.

Цель, задачи и соответствие требованиям, предъявляемым к процессу диагностирования, осуществимы, если все исследование планируется, организуется и контролируется согласно логике диагноза, основанной на выявлении базовых параметров.

Базовые параметры – это система критериев, способных адекватно отразить специфику конкретного объекта с учетом влияющих на него в тот или иной период времени факторов (система показателей, качественных характеристик, шкал и т.д.).

Таким образом, для того чтобы правильно оценить состояние объекта диагноза, необходима система критериев. Это, прежде всего, создание системы показателей для оценки состояния объектов, разработки качественных характеристик и количественных показателей, шкал для измерения определенных значений и т.п.

Основными методами диагностики являются:

1) Статистический метод или диагностика статистического состояния, которая оценивает объект на определенный момент времени.

2) Аналитический метод или диагностика с использованием методов комплексного экономического анализа.

3) Экспертный метод или экспертная диагностика, которая использует информацию, данную экспертами.

4) Метод линейного программирования, который использует математический прием, используемый для определения лучшей комбинации ресурсов и действий, необходимых для достижения оптимального результата.

5) Метод динамичного программирования, который использует вычислительный метод для решения задач управления определенной структуры, когда задача с N переменными представляется как многошаговый процесс принятия решения. На каждом шаге определяется как экстремум функции от одной переменной. В этом случае исследование проходит в три этапа:

- построение математической модели для использования модельных имитаций;

- решение управленческой задачи;

- анализ и обобщение полученных результатов.

Таковы лишь некоторые методологические положения, лежащие в основе диагностики состояния предприятия.

В целом, признаки или критерии несостоятельности различаются на общие и конкретные.

Характеристика общих признаков банкротства, изложена в Законе о несостоятельности – это неплатежеспособность и неоплатность.

При этом необходимо отметить, что при анализе состояния предприятия особую важность имеет комплексный подход. В связи с этим в международной и российской практике преобладающей является точка зрения, согласно которой критерии оценки эффективности предприятия подразделяются на основные и дополнительные.[12, с. 56].

К основным критериям относят: критерии эффективности производства; критерии маневренности производства; критерии гибкости стратегии.

К дополнительным критериям относятся критерии наличия экономических ресурсов: финансовых, трудовых и материальных.

Показатели, применяемые для диагностики предприятия, подразделяются также на оценочные и относительные.

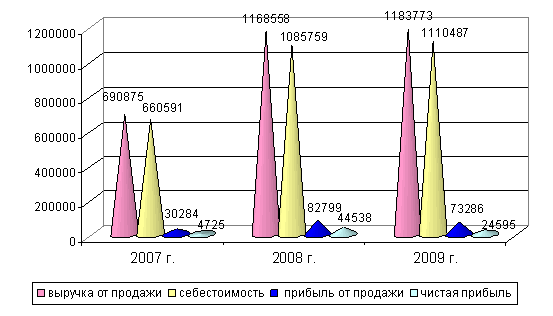

Оценочные показатели – это выручка от продажи товаров, работ, услуг, валовая прибыль; прибыль до налогообложения; прибыль после уплаты налогов; чистая прибыль.

К относительным показателям деятельности предприятия относят различные коэффициенты, показывающие эффективность использования ресурсов: индекс отдачи полученной прибыли на вложенный капитал; индекс отдачи собственного капитала; индекс отдачи заемного капитала; доля валовой прибыли, условно чистой прибыли в объеме продаж; показатели структуры издержек и т.д.

Из множества показателей деятельности предприятия методическими указаниями по проведению анализа финансового состояния организаций предусматривается использование следующих показателей, характеризующих различные аспекты деятельности организаций.[21, с. 103].

Общие показатели:

- среднемесячная выручка К1;

- доля денежных средств в выручке К2;

- среднесписочная численность работников К3;

Показатели платежеспособности и финансовой устойчивости:

- общая степень платежеспособности К4;

- коэффициенты задолженности: по кредитам банков и займов К5; другим организациям К6; фискальной системе К7;

- коэффициент внутреннего долга К8;

- степень платежеспособности по текущим обязательствам К9;

- коэффициент покрытия текущих обязательств оборотными активами К10;

- собственный капитал в обороте К11;

- доля собственного капитала в оборотных средствах (коэффициент обеспеченности собственными средствами) К12;

- коэффициент автономии (финансовой независимости) К13;

Показатели эффективности использования оборотного капитала (деловой активности), доходности и финансового результата (рентабельности):

- коэффициенты: обеспеченности оборотными средствами К14; доли оборотных средств в производстве К15; доли оборотных средств в расчетах К16;

- рентабельность оборотного капитала К17;

- рентабельность продаж К18;

- среднемесячная выработка на одного работника К19.

Показатели эффективности использования внеоборотного капитала и инвестиционной активности организации:

- эффективность внеоборотного капитала (фондоотдача) К20;

- коэффициент инвестиционной активности К21;

Показатели выполнения обязательств перед бюджетом и государственными внебюджетными фондами:

- коэффициенты исполнения текущих обязательств перед бюджетами соответствующих уровней К22 – К24;

- коэффициент исполнения текущих обязательств перед государственными внебюджетными фондами К25;

- коэффициент исполнения текущих обязательств перед Пенсионным фондом РФ К26.

С точки зрения менеджмента возможное наступление банкротства является признаком кризисного состояния предприятия, выражающееся в наличии у него неплатежеспособности или неоплатности.

Как известно, неплатежеспособности (неоплатности) предприятия соответствует неудовлетворительная структура его бухгалтерского баланса. В связи с этим, внутрифирменный анализ финансового состояния предприятия предполагает следующие виды диагностики структуры бухгалтерского баланса.

1) Анализ состояния ликвидности оборотных активов для определения:

- абсолютно ликвидных активов – это денежные средства;

- быстрореализуемых активов – это краткосрочные финансовые вложения, беспрепятственно принимаемые к учету банками бесспорная дебиторская задолженность;

- медленно реализуемых активов – это продукция производственно-технического назначения, незавершенное строительство, расходы будущих периодов;

- труднореализуемых активов – это залежалые производственные запасы, дебиторская задолженность; готовая продукция, не пользующаяся спросом.

2) Анализ достаточности денежных средств для погашения денежных обязательств предприятия. Этот метод опирается на основополагающий принцип обеспечения платежеспособности предприятия: приток денежных средств должен обеспечивать покрытие текущих обязательств предприятия.

3) Оценка притока денежных средств. Источниками поступлений денежных средств предприятию могут быть:

а) поступления от текущей деятельности:

- выручка от реализации продукции (работ, услуг);

- авансы, полученные от покупателей и прочих контрагентов;

- возврат средств от поставщиков;

- возврат сумм, выданных ранее подотчетным лицам;

- поступление средств по целевому финансированию и др.;

б) поступления от инвестиционной деятельности, которые включают: выручку от реализации основных средств, нематериальных активов, долгосрочных финансовых вложений.

в) поступления от финансовой деятельности, которые включают получение ссуд и займов.

4) Оценка оттока денежных средств. На предприятии может быть множество направлений оттока денежных средств, но основными их направлениями являются:

- оплата счетов поставщиков и прочих контрагентов;

- выплата заработной платы работникам;

- отчисления в фонды социального страхования и обеспечения;

- расчеты с бюджетом по причитающимся к уплате налогам;

- погашение задолженностей по полученным ранее кредитам и т.п.

5) Определение общей потребности предприятии я в денежных средствах, которая равна сумме кредитовых сальдо (это сумма непогашенных в предыдущие периоды обязательств) счетов и текущей потребности предприятия в денежных средствах за анализируемый период.

6) Анализ краткосрочной задолженности по различным ее видам: банкам, за товары и услуги, по оплате труда, по расчетам в различные фонды, по платежам в бюджет, по срокам выплат и т.д.

7) Анализ оборачиваемости кредиторской задолженности по определенным методикам и формулам.

8) Определение периода кредитования в анализируемом периоде по каждому виду задолженности, который сопоставляют с продолжительностью кредитования в предыдущем периоде, и по тенденции изменения судят об изменении условий получения кредита, которые или улучшились, или ухудшились.

Нормативно-методическими материалами о несостоятельности (банкротстве) определена система коэффициентов для установления неудовлетворительной структуры баланса неплатежеспособных предприятий, их финансовой устойчивости, которые изложены в таблице 1

Таблица 1. Финансовые коэффициенты, применяемые для оценки финансовой устойчивости предприятия[12, с. 56].

| Коэффициент | Что показывает | Как рассчитывается | Комментарий |

| 1 | 2 | 3 | 4 |

| Автономии | Характеризует независимость заемных средств. Показывает долю собственных средств в общей сумме всех средств предприятия. | Ка = Ис / В Отношение общей суммы всех средств предприятия к источникам собственных средств | Минимальное пороговое значение на уровне 0,5. Превышение указывает на увеличение финансовой независимости, расширение возможности привлечения средств со стороны |

| Соотношения заемных и собственных средств | Сколько заемных средств привлекало предприятие на 1 руб. вложенных в активы собственных средств | Кз/с=(Кт+Кt)/Ис Отношение всех обязательств к собственным средствам | Кз/с ‹ 0,7 Превышение указанной границы означает зависимость предприятия от внешних источников средств, потерю финансовой устойчивости (автономности) |

| Обеспеченности собственными средствами | Наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости. Критерий для определения неплатежеспособности (банкротства) предприятия | Ко = Ес/Rа = =(Ис – F)/Rа Отношение собственных оборотных средств к общей величине оборотных средств предприятия | Ко ≥ 0,1. Чем выше показатель (0,5), тем лучше финансовое состояние предприятия, тем больше у него возможностей проведения независимой политики |

| Маневренности | Способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства за счет собственных источников. | Км/н = Ес/Ис Отношение оборотных средств к общей величине собственных средств (собственного капитала предприятия) | Км = 0,2– 0,5. Чем ближе значение показателя к верхней границе, тем больше возможность финансового маневра у предприятия |

| Соотношения мобильных и Иммобилизованных средств | Сколько внеоборотных средств приходится на 1 рубль оборотных активов | Км/и = Rа/F Отношение оборотных средств к внеоборотным активам | Чем выше значение показателя, тем больше средств предприятие вкладывает в оборотные активы |

| Имущества Производственного назначения | Долю имущества производственного назначения в общей стоимости всех средств предприятия | Кп.им=(Z+F)/В Отношение суммы внеоборотных активов и производственных запасов к итогу баланса | Кп.Им ≥ 0,5 При снижении показателя ниже рекомендуемой границы целесообразно привлечение долгосрочных заемных средств для увеличения имущества производственного назначения |

| Текущей ликвидности (покрытия) | Достаточность оборотных средств, которые могут быть использованы для погашения краткосрочных обязательств | Кл = Rа / Кt Отношение текущих активов (оборотных средств) к текущим пассивам | 1 ≥ Кл ≤ 2 Нижняя граница показывает на то, что оборотных средства должно быть достаточно, чтобы покрыть свои обязательства. |

| Критической (срочной) ликвидности | Прогнозируемые платежные возможности предприятия при условии своевременного проведения рас-четов с дебиторами | Ккл =(Д+rа)/Кt Отношение денежных средств и краткосрочных финансовых вложений плюс суммы мобильных средств в расчетах с дебиторами к текущим пассивам | Ккл≥1 Низкое значение указывает на необходимость постоянной работы с дебиторами, чтобы обеспечить возможность обращения наиболее ликвидной части оборотных средств в денежную форму для расчетов |

| Абсолютной ликвидности | Какую часть краткосрочной задолженности предприятие мож-жет погасить в ближайшее время | Кал = Д/Кt Отношение денежных средств к текущим пассивам | Кал ≥ 0,2 – 0,5 Низкое значение указывает на снижение платежеспособности предприятия |

| Прогноза банкротства | Доля чистых оборотных активов в стоимости всех средств предприятия | Kпб=(Ra–Кt)/B Отношение разности оборот - ных средств и краткосрочных пассивов к итогу баланса | Снижение показателей свидетельствует о том, что предприятие испытывает финансовые затруднения |

Существует также система показателей деловой активности предприятия.

К таким показателям относятся:

1) Выручка от реализации – V;

2) Чистая прибыль (Pr), которая рассчитывается по формуле – прибыль отчетного года минус налог на прибыль, т.е. такая прибыль – это прибыль, остающаяся в распоряжении предприятия после расчетов с бюджетом по налогу на прибыль.

3) Производительность труда (Пт), которая рассчитывается по формуле: Пт = V / Чр, где Чр – среднесписочная численность работников. Рост показателя свидетельствует о повышении эффективности использования трудовых ресурсов.

4) Фондоотдача производственных фондов (Ф), которая рассчитывается по формуле: Ф = V / Fср. Этот показатель отражает эффективность использования основных средств и прочих внеоборотных активов. Она показывает, сколько на 1 руб. стоимости внеоборотных активов реализовано продукции.

5) Коэффициент общей оборачиваемости капитала (Ок), который рассчитывается по формуле: Ок = V / Вср.

6) Коэффициент оборачиваемости оборотных средств (Ооб), который рассчитывается по формуле: Ооб = V / Rа. Он отражает скорость оборота материальных и денежных ресурсов предприятия за анализируемый период, или сколько рублей оборота (выручки) приходится на каждый рубль данного вида активов.

7) Коэффициент оборачиваемости материальных оборотных средств (Ом.ср), который рассчитывается по формуле: Ом.ср. = V /Z ср, где Zср – средняя за период величина запасов и затрат. Он показывает скорость оборота запасов и затрат, т.е. число оборотов за отчетный период, за который материальные оборотные средства превращаются в денежную форму.

8) Средний срок оборота дебиторской задолженности (Од/з), который рассчитывается по формуле: Од/з = V / rаср, где rаср – средняя за период дебиторская задолженность. Он показывает число оборотов за период коммерческого кредита, предоставленного предприятием. При ускорении оборачиваемости происходит снижение значения показателя, что свидетельствует об улучшении расчетов с дебиторами.

9) Средний срок оборота материальных средств (См.ср.), который рассчитывается по формуле: См.ср. = 365/ Ом.ср. Он показывает продолжительность оборота материальных средств за отчетный период.

10) Коэффициент оборачиваемости кредиторской задолженности (Ок/з), который рассчитывается по формуле: Ок/з = V/ rрср, где rрср – средняя за период кредиторская задолженность. Он показывает скорость оборота задолженности предприятия. Ускорение неблагоприятно сказывается на ликвидности предприятия; если Оц/з < Од/з, то возможен остаток денежных средств у предприятия.

11) Продолжительность оборота кредиторской задолженности (Ск./з.), которая рассчитывается по формуле: Ск/з =365 /Ок/з. Она показывает период, за который предприятие покрывает срочную задолженность. Замедление оборачиваемости, т.е. увеличение периода, характеризуется как благоприятная тенденция.

12) Коэффициент оборачиваемости собственного капитала (Оск), который рассчитывается по формуле: Оск = V / Исср, где Исср – средняя за период величина собственного капитала, резервов. Он отражает активность собственных средств или активность денежных средств, которыми рискуют акционеры или собственники предприятия. Рост в динамике означает повышение эффективности используемого собственного капитала.

13) Продолжительность операционного цикла (Цо), который рассчитывается по формуле: Цо = Сд /з + См.ср. Он характеризует общее время, в течение которого финансовые ресурсы находятся в материальных средствах и дебиторской задолженности. Необходимо стремиться к снижению значения данного показателя.

14) Продолжительность финансового цикла (Цф), который рассчитывается по формуле: Цф = Цо • Ск/з. Она показывает время, в течение которого финансовые ресурсы отвлечены из оборота. Цель управления оборотными средствами – сокращение финансового цикла, т.е. сокращение операционного цикла и замедление срока оборота кредиторской задолженности до приемлемого уровня.

15) Коэффициент устойчивости экономического роста (Кур), который рассчитывается по формуле: Кур = {( Рр – Д) / Исср}•100% = { Рр / Исср}•100%, где Рр – прибыль от реализации продукции, работ, услуг; Д – дивиденды, а Исср –средняя за период величина собственного капитала, резервов. Он характеризует устойчивость и перспективу экономического развития предприятия, а также определяет возможности по расширению основной деятельности за счет реинвестирования собственных средств. Показывает, какими темпами в среднем увеличивается экономический потенциал предприятия.

Показатели рентабельности предприятия

1) Рентабельность продаж (Rn), которая рассчитывается по формуле: Rn = Рр / V, где Рр – прибыль от реализации продукции; V – выручка от реализации. Он показывает доходность реализации, т.е. насколько рублей нужно реализовать продукции, чтобы получить 1 рубль прибыли. Напрямую связан с динамикой цены реализации продукции, уровнем затрат на производство.

2) Рентабельность основной деятельности (Rод), которая рассчитывается по формуле: Rод = Рр / З, где, Рр –прибыль от реализации продукции, а З – себестоимость реализации продукции.

3) Рентабельность всего капитала предприятия (Rк), которая рассчитывается по формуле: Rк = Рч / Вср, где Рч – чистая прибыль, после уплаты налога на прибыль, Вср –средний за период итог баланса.

4) Рентабельность внеоборотных активов (Rf), которая рассчитывается по формуле: Rf = Рч / Fср, где, Рч – чистая прибыль, после уплаты налога на прибыль, а Fср – средняя за период стоимость внеоборотных активов. Она измеряет величину чистой прибыли, приходящейся на единицу стоимости внеоборотных активов.

5) Рентабельность собственного капитала (Rск), которая рассчитывается по формуле: Rск = Рч / Исср, где Рч - чистая прибыль, после уплаты налога на прибыль, а Исср – средняя за период величина собственного капитала, резервов.

Заключительный этап диагностики банкротства – изучение основных факторов, обусловливающих кризисное развитие предприятия. В общем виде их делят на внешние и внутренние. Исследуются только те факторы, входящие в их состав, которые оказывают негативное воздействие на деятельность организации, предприятия. Степень этого воздействия может быть определена посредством одно- или многофакторных корреляционных моделей.

Похожие работы

... общую сумму финансовых обязательств снизить уровень текущих затрат и т.д.); 5. Окончательное определение масштабов кризисного финансового состояния организации. 5.3 Методики анализа вероятности банкротства организации. Диагностика несостоятельности (банкротства) организации выражает систему финансового анализа, направленного на исследование признаков кризисного развития организации по ...

... может быть включено в план внешнего управления исключительно по ходатайству органа управления должника. Диагностика несостоятельности (банкротства) предприятия выражает систему финансового анализа, направленного на исследование признаков кризисного развития предприятия по данным финансовой отчетности. Диагностика несостоятельности (банкротства) включает две подсистемы: • экспресс-диагностика ...

... предприятий и предприятий, в капитале которых доля (вклад) Российской Федерации составляет более 25%, принятие решения о неудовлетворительной структуре баланса и отсутствии реальной возможности восстановления платёжеспособности предприятия возлагается на Федеральное управление по делам о несостоятельности (банкротстве). Оно наделяется частью полномочий арбитражных судов, принимает решение о даль

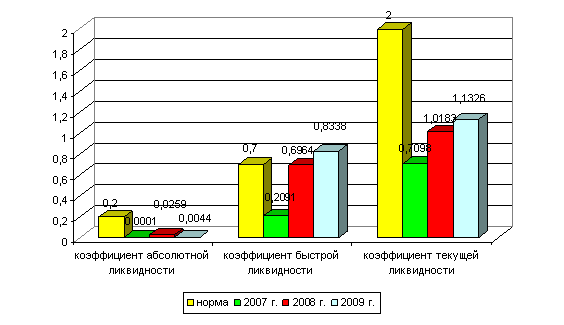

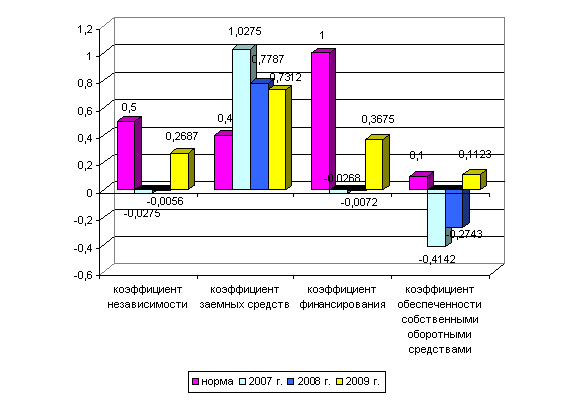

... гг. финансовое состояние улучшилось и в среднем по показателям характеризуется как «неустойчивое». Результаты проведенного анализа служат основой для определения направлений совершенствования методики и результатов диагностики банкротства на предприятии на примере ООО трест «Татспецнефтехимремстрой». 3. Совершенствование методики и результатов диагностики банкротства на предприятии на примере ...

0 комментариев