Навигация

Предложена авторская классификация ипотечных жилищных кредитов, позволяющая анализировать их адекватность потребностям заёмщиков

2. Предложена авторская классификация ипотечных жилищных кредитов, позволяющая анализировать их адекватность потребностям заёмщиков.

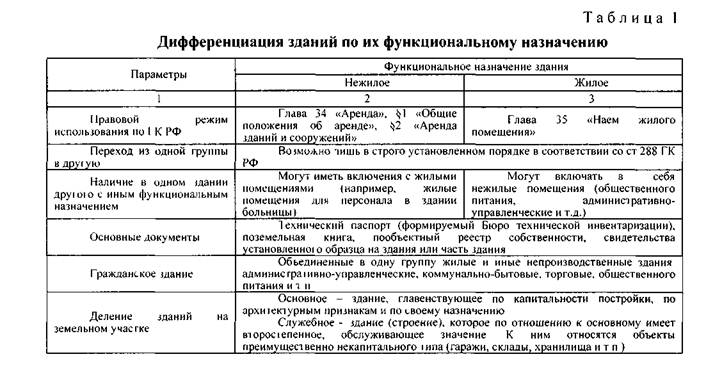

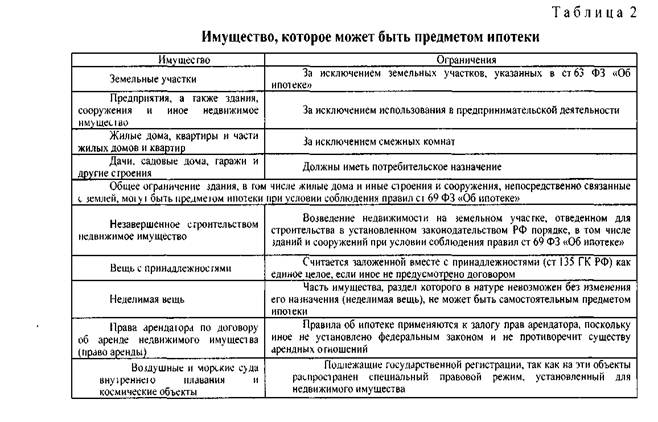

Наряду с субъектами системы ИЖК, важным её элементом являются объекты - ипотечные жилищные кредиты. Как и субъекты, объекты системы ИЖК находятся в постоянном диалектическом развитии, поэтому в связи с многовековой историей ипотечного кредитования в мировой практике накопилось большое количество их видов. Исходя из этого, возникает потребность в их классификации. В настоящее время существует значительное количество классификаций ипотечных кредитов, однако они разработаны либо для кредитных учреждений, либо не имеют чёткой ориентации на определённого пользователя. В настоящем диссертационном исследовании разработана классификация, ориентированная на использование в интересах физических лиц, то есть в ней отражены основные характеристики ипотечных жилищных кредитов, которые имеют принципиальное значение при выборе кредитной программы потенциальным заёмщиком - физическим лицом (таблица 2).

Таблица 2. Классификация ипотечных жилищных кредитов

| Критерий классификации | Вид ипотечного кредита | |

| По целям кредитования | 1. На приобретение жилья на первичном рынке недвижимости. | |

| 2. На приобретение жилья на вторичном рынке недвижимости. | ||

| 3. На ремонт жилья. | ||

| 4. На рефинансирование ранее выданных кредитов. | ||

| 5. Строительство жилья. | ||

| 6. Потребительского назначения (без указания направления использования). | ||

| По виду залога | 1. Под залог приобретаемого жилья. | |

| 2. Под залог имеющегося жилья. | ||

| По виду кредитора | 1. Банковский. | |

| 2. Небанковский. | ||

| По виду заёмщиков | 1. Застройщикам и строителям. | |

| 2. Покупателям жилья. | ||

| По валюте кредита | 1. В национальной валюте. | |

| 2. В иностранной валюте. | ||

| По инструменту ипотечного кредитования | 1. Погашаемые аннуитетными платежами. | |

| 2. С амортизацией долга ("пружинные" кредиты). | ||

| 3. С "шаровым" платежом. | ||

| 4. С увеличением платежей. | ||

| 5. Другие. | ||

| По виду процентной ставки | 1. С фиксированной процентной ставкой. | |

| 2. С переменной процентной ставкой. | 2.1 С плавающей ставкой. | |

| 2.2 Со ставкой фиксированной на несколько периодов внутри срока кредитования. | ||

| 2.3 С комбинированной процентной ставкой. | ||

| По способу досрочного погашения | 1. С правом свободного досрочного погашения. | |

| 2. Без права досрочного погашения. | ||

| 3. С правом условного досрочного погашения. | 2.1 Погашение, при уплате фиксированной суммы штрафа. | |

| 2.2 Погашение, при уплате штрафа в% от суммы досрочного платежа. | ||

| 2.3 Действие моратория на досрочное погашение. | ||

Данная классификация, представляет собой синтез существующих разработок в данной области и авторского виденья проблемы (цели кредитования, вид процентной ставки), систематизирует существующие виды кредитов под залог недвижимости и определяет их характерные особенности, что позволяет облегчить обработку данных о существующих предложениях на рынке ИЖК, и минимизировать риск неоднозначной трактовки полученной информации.

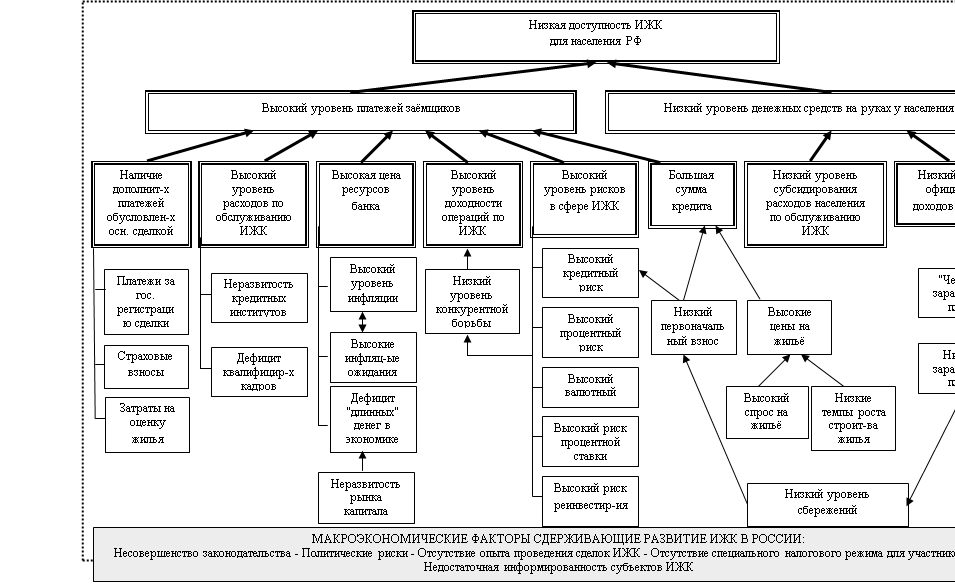

3. Определена структура системы факторов препятствующих повышению доступности ипотечного жилищного кредитования населению России, что позволило выявить её элементы и механизм их взаимодействия.

Из вышесказанного следует, что система ИЖК находится в постоянном развитии, однако уровень его интенсивности зависит от влияния различных факторов. Достижение высокой интенсивности данного процесса, ввиду его непосредственного влияния на доступность жилья населению, играет особенно важную роль для государств с низким уровнем обеспеченности жильём, к числу которых относится и Россия. Таким образом, актуальным является вопрос о выявлении структуры факторов, сдерживающих развитие системы ИЖК в РФ, с целью определения совокупности её элементов и механизма их воздействия на уровень доступности жилья населению.

В современной научной литературе факторы, сдерживающие развитие ИЖК в России, зачастую рассматриваются обособленно, таким образом, взаимодействие данных факторов остаётся за рамками исследования, что недопустимо, поскольку именно взаимодействием отдельных элементов могут обуславливаться некоторые свойства системы.

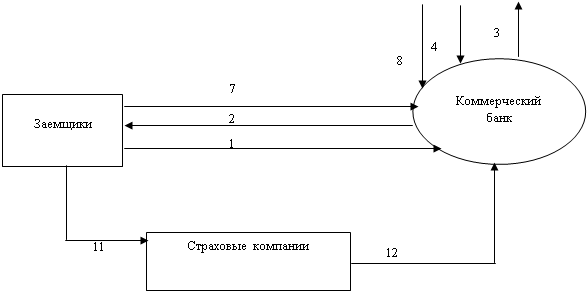

В настоящей диссертации, на основе причинно-следственного анализа предложено рассматривать факторы, препятствующие развитию ИЖК в России в виде системы, в основу которой заложено взаимное влияние её элементов. Так, взаимосвязь факторов сдерживающих развитие ИЖК в России представлена на рис.1.

|

Рис.1: Система факторов, препятствующих устойчивому росту доступности ипотечных жилищных кредитов для населения России.

4. Выявлен состав трансакционных издержек заёмщиков при получении ипотечных жилищных кредитов, в связи с чем предложена корректировка расчёта коэффициента доступности жилья.

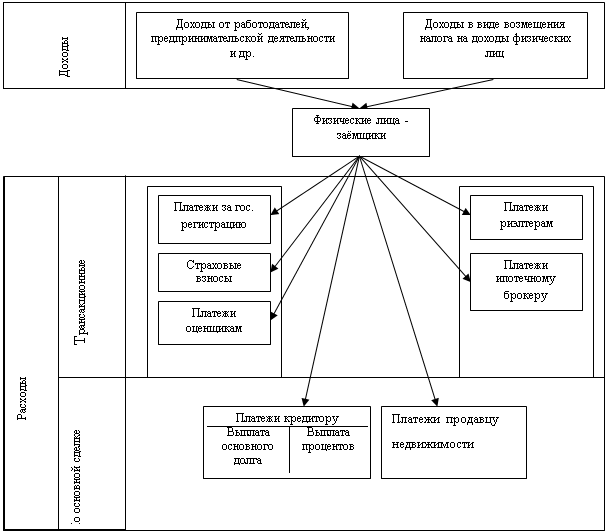

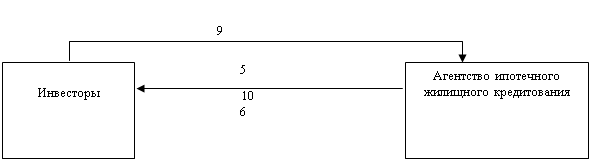

Как видим из рис.1 уровень доступности ИЖК в значительной мере обуславливается доходами и расходами населения. Таким образом, можно говорить о возможности повышения доступности ипотечного кредитования через управление финансовыми потоками населения. Для этого необходимо выявить особенности финансовых отношений заёмщиков с другими субъектами системы ИЖК. В процессе исследования установлено, что данные отношения имеют вид (рис.2):

Рис. 2. Структура финансов физических лиц - заёмщиков по сделке ИЖК.

Из рис. 2 видим, что доходы заёмщиков не примечательны ни чем, кроме возможности возмещения налога на доходы физических лиц в виде имущественного вычета. Однако их расходы, имеют ряд характерных особенностей, свойственных исключительно данной группе населения. В частности, помимо расходов связанных непосредственно с покупкой недвижимости и обслуживанием ипотечного кредита, заёмщики несут ряд трансакционных издержек. В их число входят обязательные расходы, наличие которых обусловлено законодательно, и добровольные, связанные с привлечением экспертов по выбору объекта недвижимости и кредитной программы.

Таким образом, наличие в структуре расходов заёмщиков законодательно обусловленных платежей де-факто увеличивает стоимость жилья, что для повышения адекватности показателя, предлагается учесть в методике расчёта коэффициента доступности жилья (КДЖ).

В целях более адекватного расчёта количества лет, необходимых для приобретения жилья с помощью ипотечного кредита, методику расчёта, предложенную в постановлении Правительства РФ от 17.09.2001 г. № 675 "О федеральной целевой программе "Жилище" на 2002-2010 годы" предлагается скорректировать на сумму платежей, возникающих в процессе ипотечной сделки, а также сумму годового денежного дохода уменьшить на сумму потребительских расходов в размере прожиточного минимума. Скорректированный КДЖ будет рассчитываться как:

КДЖ* = ![]() , (1)

, (1)

где

Р - средняя рыночная стоимость 1 кв. м. жилья;

D - среднедушевой денежный доход за год.

M - сумма переплат за пользование ипотечным кредитом;

S - транзакционные издержки при получении ипотечного кредита;

Rmin - годовой прожиточный минимум.

5. Разработана прикладная модель информационной системы, позволяющая снизить трансакционные издержки при выборе продуктов ипотечного жилищного кредитования.

Как видно из рис.2, в системе ИЖК заёмщики, помимо основных расходов, сталкиваются с наличием трансакционных издержек. В рамках настоящей диссертации была разработана информационная система "Ипотечный кредит", функционирующая на базе персонального компьютера, целью которой является снижение трансакционных издержек потенциального заёмщика, через предоставление ему необходимой и достаточной информации для принятия решения о выборе ипотечного кредитного продукта.

К задачам системы относятся:

поиск информации о кредитных продуктах, удовлетворяющих заданным требованиям;

расчёт отдельных характеристик ипотечных жилищных кредитов;

обработка и предоставление полученной информации в удобной для сопоставления форме.

ИС "Ипотечный кредит" представляет собой продукт эволюции электронных систем, способствующих выбору программы ипотечного жилищного кредитования, и объединяет в себе их основные преимущества. Функциональные особенности ИС "Ипотечный кредит" по сравнению с другими аналогичными программами можно увидеть в таблице 3.

Таблица 3. Сравнительная характеристика электронных информационных систем выбора ипотечных кредитных программ

| Возможности Вид программного продукта | Вычисление применяемой ставки исходя из характеристик заёмщика | Одновременное использование нескольких механизмов вычисления ставки | Применение неогранич-го количества ставок | Существов-е базы данных кредитных программ | Анализ кредитных продуктов с неаннуитетным способом погашения |

| Информационная система | + | + | + | + | + |

| Банковский "калькулятор" | + | - | - | - | - |

| Небанковский "калькулятор" | - | - | + | + | - |

Алгоритм функционирования ИС "Ипотечный кредит" заключается в следующем:

Шаг 1: В систему вводится информация о кредитных организациях предлагающих кредиты под залог жилья, а также о предлагаемых ипотечных кредитных продуктах.

Шаг 2: Заполнение пользователем "карточки заёмщика", куда заводится информация о цели кредитования, сроке кредитования, желаемой сумме кредита, сумме ежемесячного дохода и т.д.

Шаг 3: Расчёт ставки за пользование кредитом по всем имеющимся программам, в соответствии с введёнными пользователем данными.

Шаг 4: Расчёт характеристик кредитных программ для данного пользователя, в зависимости от способа погашения кредита. Расчёт характеристик кредита производится по формуле аннуитетного платежа, по формуле кредита с амортизацией долга, а также программа имеет возможности рассчитывать платёж по иным формулам.

Шаг 5: Выбор ипотечных кредитных программ на основе анализа соответствия установленным требованиям пользователя.

Шаг 6: Ипотечные программы, удовлетворяющие требованиям пользователя, выводятся в виде таблицы.

Шаг 7: Пользователь выбирает наиболее подходящие для него кредитные продукты, используя инструментарий информационной системы.

Шаг 8: Данные о выбранных кредитных продуктах и предлагающих их банках выводятся на печать.

Авторская информационная система "Ипотечный кредит" может интегрироваться в систему ИЖК региона одним из следующих способов (таблица 4):

Таблица 4. Сравнительная характеристика вариантов использования ИС "Ипотечный кредит"

| Механизм использования | Преимущества | Недостатки |

| 1. Организация открытого доступа на web-сайте. | Полный охват граждан. Безвозмездное получение информации. Простота организации доступа. | Высокие затраты на сбор и обработку информации. Нерегулярное обновление информации. Недостаточная достоверность информации. |

| 2. Организация доступа на базе ипотечного брокера | Более высокая надёжность информации. Более низкие затраты на сбор и анализ информации. Оперативное обновление информации. Возможность получения консультации специалиста. | Взимание платы за пользование программой. Возможность сговора ипотечного брокера кредитных учреждений. Отсутствие возможности установления двусторонних соглашений со всеми кредитными учреждениями. |

| 3. Организация доступа на базе консультационного центра | Широкий доступ к программе. Получение консультаций специалистов. Возможность использования административного ресурса для получения необходимой информации. Высокая достоверность получаемой информации. | Привлечение бюджетных средств. |

Похожие работы

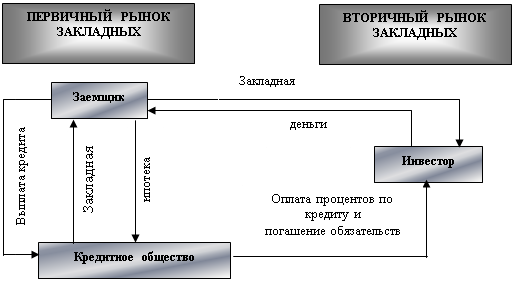

... . И важнейшей из стоящих сегодня проблем является выбор модели вторичного ипотечного рынка. 1.2. Система ипотечного кредитования как инструмент преодоления кризисных явлений в строительстве в условиях транзитивной экономики Ипотечное кредитование выступает существенным фактором экономического и социального развития страны. Его роль становится особенно заметной для страны в период выхода из ...

... и ясность для плательщиков размеров налоговых ставок, безусловно, положительно сказывается на перспективах роста объемов приобретения жилья через систему жилищного ипотечного кредитования. Список использованной литературы 1. Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений: федер. закон РФ от 24 февр. 1999 г. в редакции от 02 янв. 2000 г. ...

... «Об ипотечных ценных бумагах» от 11.11.03 152-ФЗ; 4. Закон РФ «О залоге» от 25.05.92 № 2872-1 с изменениями и дополнениями; 5. Постановление Правительства РФ от 11.01.2003 № 28 «О мерах по развитию системы ипотечного жилищного кредитования в РФ» с изменениями и дополнениями; 6. Балабанов И.Т. Экономика недвижимости. - СПб.: Питер, 2000; 7. Головин Ю.В. Банки и банковские услуги в России ...

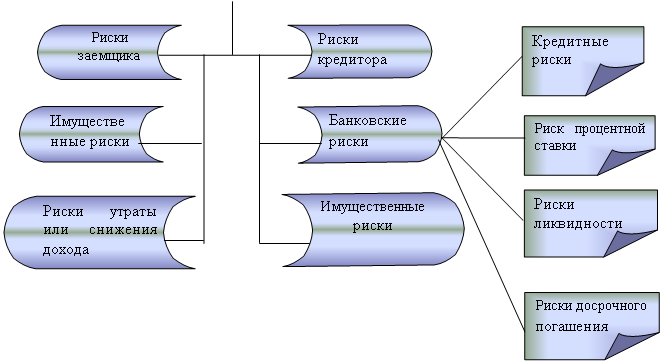

... бумаги; дебютный характер выпуска ипотечных облигаций и неопределенность срока обращения. Вслед за особенностями современной практики реализации кредитной политики на рынке ипотечного жилищного кредитования предметом изучения стали риски в системе ипотечного жилищного кредитования. Проведенное в данном направлении исследование специфики рисков в сфере ипотечного жилищного кредитования, способов ...

0 комментариев