Навигация

Модель хеджирования процентного риска с помощью фьючерсных контрактов

2. Модель хеджирования процентного риска с помощью фьючерсных контрактов

К сожалению, невозможно полностью хеджировать риск, связанный с рискованными инвестициями. Контракты заключаются под конкретную величину денежных выплат. Если же реальные выплаты оказываются больше или меньше ожидаемых, то необходимо обменять некоторое количество иностранной валюты по спот курсу, установленному на момент получения денег. Соответственно в данном случае риск обмена все равно остается из-за того, что нельзя точно спрогнозировать будущие обменные курсы. В реальных ситуациях величина такого “нехеджируемого” риска бывает невелика. Возьмем инвестиции в государственные облигации США, приносящие фиксированный доход.

Предположим, инвестиционный фонд в России получил кредит в рублях и желает диверсифицировать свои активы на мировом рынке. Он может, продав марки за доллары, приобрести Казначейские векселя США с целью их погашения; на полученные от погашения средства приобрести рубли и погасить кредит. Эта схема чревата опасностью быстрого повышения курса рубля — в этом случае весь эффект диверсификации будет «съеден» подорожавшим рублем.

В рассмотренном случае рост курса рубля играет против инвестора, и при превышении определенного предела использование этой схемы приводит к убыткам.

Страхование риска повышения курса рубля с помощью фьючерсных контрактов поможет достичь указанного результата. Схема эта в последнее время часто применяется в мировой практике.

Для реализации этой схемы часть долларовых средств необходимо направить на приобретение фьючерсных контрактов в объеме, достаточном для страхования всей (или определенной части) суммы, которая поступит после погашения векселей и закрытия фьючерсных контрактов. Включение в схему хеджирования с помощью фьючерсных контрактов создает обратную связь, необходимую для стабилизации системы. Отсутствие этой связи в случае резкого повышения курса рубля может привести к катастрофическим последствиям.

Рассмотрим движение средств в рамках данной схемы.

2.1. Первоначальное размещение средств в Казначейские векселя и фьючерсные контракты

Предположим, мы располагаем определенным объемом $0 долларов предназначенных для создания портфеля из векселей и фьючерсных контрактов.

Задача, стоящая перед нами, такова: без привлечения дополнительных средств спустя время Т (в n-й день) получить по реализации активов максимальную сумму в рублях при минимальном риске.

• Часть с0 (0<с0<1) поступающих долларовых средств $0 идет на приобретение контрактов, остаток — на покупку векселей.

• Векселя приобретаются по цене рb(0). Количество приобретаемых векселей определяется по формуле:

Nb(0) = (1 - c0)Cb$0 /pb(0) ,

где Сb = (1 — соmb), соmb — комиссия при покупке векселей.

• При погашении векселей в n-й день по цене рb(n) (рb(n) = $10тыс.) и дальнейшем приобретении валюты по прогнозируемому курсу f(0) (курс контракта со сроком исполнения в n-й день) получается сумма (рубли):

Mb(0) = (1 - c0)CM$0a0 / f(0) ,

где СM= (1- соmM), comM — комиссия при покупке российских рублей,

a0 = CMрb(n) /рb(i), i = 0, …,n.

Контракты по цене f(0) покупаются в количестве:

Nf(0) = c0Cf$0 /m(0) ,

где Сf = (1 -соmf), соmf — комиссия при покупке фьючерсных контрактов, m(0) — начальная маржа в нулевой день (будем считать, что начальная маржа неизменна).

Отметим, что нами делается упрощающее предположение о возможности покупки/продажи всех контрактов в ходе одной торговой сессии по одной цене.

• При закрытии контрактов по прогнозируемой цене f(0) и дальнейшем приобретении валюты по тому же курсу получается сумма в рублях:

Mf(0) = c0CMCf$0 /f(0).

• Введем уравнение баланса:

Nf(k)V = M(k) , k = 0, …,n ,

где M(k) = Mb(k) + Mf(k), V - объем контракта, долл.

Уравнение баланса выражает требование хеджирования прогнозируемого поступления долларовой суммы в полном объеме.

Из этого уравнения можно определить значение коэффициента с, указывающего, какая часть долларов используется для приобретения фьючерсных контрактов:

c0 = {1 + Cfa0-1 [f(0)V /(CMm(0)) - 1]} -1

Прогнозируется поступление рублей в сумме:

M0 = $0CfV{m(0) + Сf(0)a0-1[f(0)V/СM- m(0)]} -1

где ai = Сbpb(n) /pb(i) , i = 0, …,n.

При снижении курса контракта образуется задолженность по вариационной марже, требующая немедленного погашения за счет ликвидации части активов. При повышении курса контракта образуются свободные доллары в виде вариационной маржи, которая должна быть немедленно вовлечена в оборот. Рассмотрим алгоритм действий в первом и во втором случае.

Похожие работы

... с трансляционным риском, если уменьшение прибыли от филиала будет отражено в оценке стоимости активов филиала в балансовом отчете материнской компании. Глава 2. Хеджирование валютного риска на фьючерсном рынке 2.1. Возникновение первых срочных рынков на примере Чикагской торговой биржи Когда и где был заключен первый срочный контракт, никто не знает. Возможно, это было в Древнем Египте, но ...

... Для них фьючерсный рынок позволяет застраховать расходы на хранение и точнее определить момент продажи наличного товара. 5. Базисный риск в хеджировании Как отмечено выше, хеджер заменяет один риск на другой. Он устраняет ценовой риск, связанный с владением реальным товаром или финансовым инструментом, и принимает риск, связанный с "владением" базисом. Хеджирование полезно тогда и только ...

... получают возможность более эффективно распоряжаться своими активами, а банки и другие финансовые институты получают еще один инструмент управления ликвидностью. Также выделяют простые способы хеджирования валютного риска компании - импортера (форвард, фьючерс, опцион) и сложные стратегии, где используются структурированные деривативы. Одной из таких структур является опцион «цилиндр» [6, с. 147 ...

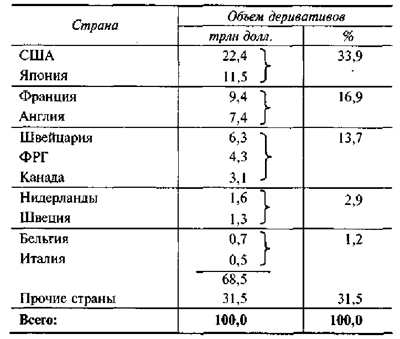

... может повлечь за собой «эффект домино» и тем самым угрожать стабильности системы в целом. Поэтому существование деривативов создает серьезные проблемы на макроуровне. Во-вторых, рынок производных ценных бумаг отличается непрозрачностью, поскольку участвующие в сделке две стороны легко могут договориться, кроме того, мировой рынок контролируется несколькими крупнейшими дилерами. Непрозрачность и ...

0 комментариев