Навигация

Движение средств при образовании вариационной маржи

2.2. Движение средств при образовании вариационной маржи

При изменении цены контракта в i-й день с f(i -1) до f(i) и начальной маржи с m(i -1) до m(i) образуется вариационная маржа в объеме:

Nf(i - 1)VDf(i) ,

где f(i) = f(i) - m(i), m(i) = m(i)/V ¾ начальная маржа на один рубль контракта.

Если Df(i) > 0, то часть сi вариационной маржи идет на приобретение контрактов, страхующих дополнительный приток долларов, остаток — на приобретение векселей. Если Df(i) < 0, то часть активов распродается в том же соотношении.

Векселя приобретаются по цене рb(i), их дополнительное количество определяется по формуле:

DNb(i) = (1 - ci)CbVNf (i - 1)Df(i) /рb(i).

При погашении дополнительно приобретенных векселей и дальнейшей покупке на вырученные доллары рубли по прогнозируемому курсу f(k) образуется сумма средств в рублях:

DMb(i) = (1 - ci)CMVNf(i - 1)aidf(i) ,

где df(i) = Df(i) /f(i).

Дополнительные контракты на покупку по цене f(i) приобретаются в количестве:

DNf(i) = ciCfNf(i - 1)Df(i) /m(i).

При закрытии этих контрактов по прогнозируемому курсу f(i) и дальнейшем приобретении валюты по тому же курсу образуется сумма в рублях:

DMf(i) = ciCMCfVNf(i - 1)df(i).

Из уравнения баланса Nf(i)V = M(i) можно определить значение коэффициента с:

ci = {CM[(Dm(i) /Df(i)) + ai] - (Df(i) /Df(i))} / {(Cff(i) /m(i)) + CM(ai - Cf)}

В случае Df(i) < 0 условие применимости модели ciCf½Df(i)½< m(i) следует из равенства Nf(i) > 0.

Прогнозируется поступление суммы в рублях:

M(i) = M(i -1){1 + Df(i)Cfci /m(i)}

Важно отметить, что если при вложении средств в векселя без хеджирования повышение (понижение) курса рубля ведет к уменьшению (увеличению) поступления средств М(n), то при хеджировании тенденция меняется на противоположную.

Недостаток указанного алгоритма состоит в возможном понижении дохода при падении курса фьючерсного контракта.

Это позволяет сделать вывод: хеджирование в полном объеме прогнозируемого поступления долларов чревато убытками.

Для устранения недостатка введем дополнительный фактор х, в уравнение баланса:

Nf(i)V = xiM(i)

Фактор х, в модифицированном уравнении баланса показывает, какая доля прогнозируемых долларовых поступлений хеджируется. В этом случае мы получаем рекуррентное соотношение:

M(i) = M(i -1)(xi-1/xi){1 + Df(i)Cfci /m(i)}.

Равенство M(i) = M(i -1) имеет место при условии хi= xi-1{1+ +Df(i)Cfci/m(i)}, что, в свою очередь, позволяет получить из модифицированного уравнения баланса значение коэффициента сi:

ci = {CM[ai +(Dm(i) /Df(i))] - (Df(i) /(Df(i)xi-1))} / (CM(ai - Cf))

Если получаемое из двух последних уравнений значение хi > 1, то это означает «перестраховку» прогнозируемого полного поступления долларов.

В этом случае мы принимаем хi = 1, что дает M(i) ³ M(i - 1), причем уравнение для коэффициента сi переписывается следующим образом:

ci = {CM[ai +(Dm(i) /Df(i))] + [(f(i -1) /(f(i)xi-1) -1] /df(i)]} /{CM(ai - Cf) + +Cff(i)/m(i)}

Применение этого алгоритма дает результат: M(i) ³ M(i -1) — прогнозируемое в i-й день полное поступление валютных средств оказывается не меньше, чем прогнозируемое в предыдущий день. Отсюда следует, что полное поступление валютных средств M(n) не меньше, чем по первоначальному прогнозу (n). Указанный эффект достигается за счет повышения риска, так как в случае хi < 1 прогнозируемое поступление долларов хеджируется не в полном объеме.

Анализ схемы хеджирования позволяет сделать следующие выводы:

1. Хеджирование инвестиций в Казначейские векселя с помощью фьючерсных контрактов должно заключаться в постоянно производимой реструктуризации портфеля, а не быть одноразовой операцией (что чревато убытками).

2. Хеджируется не полный объем прогнозируемого поступления долларов, а лишь часть средств, размер которых определяется с помощью модифицированного уравнения баланса.

3. Недостаток рассмотренного подхода состоит в требовании близости

Заключение

Инвестор имеет выбор: подвергать или не подвергать свой портфель риску. С помощью различных методов риск может быть хеджирован и практически сведен на нет. Наиболее распространенными инструментами хеджирования валютного риска являются форварды и фьючерсы на покупку национальной валюты на сумму, равную величине иностранных инвестиций (используются так же опционы).

Оптимальное хеджирование валютного риска инвестора зависит от некоторого количества факторов, включая следующие:

1. Корреляция между валютами.

2. Корреляция между внутренней доходностью и доходностью вложения в валюту.

3. Стоимость хеджирования.

4. Доля портфеля инвестора, вложенная в иностранные ценные бумаги.

5. Изменчивость доходности иностранных финансовых активов.

6. Изменчивость доходности вложения в валюту.

7. Потребительская корзина инвестора.

8. Уровень избежания риска инвестором.

9. Доход (если он есть), полученный от вложения в иностранную валюту.

Список литературы

1. Анализ хозяйственной деятельности предприятия: Учеб.пособие /Г.В.Савицкая - 7-е изд.,-М: Новое знание, 2002 - 704 с.

2. Богатин Ю.В., Швандар В.А Оценка эффективности бизнеса и инвестиций: Учебное пособие для вузов.- М.: Финансы, ЮНИТИ –ДАНА, 1999-254 с.

3. Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учебник. - 2-е изд., перераб. и доп. - М.: Финансы и статистика, 1999. - 305 с.

4. Вахрин П.И. Инвестиции: Учебник. - М.: Издательско – торговая корпорация «Дашков и К°», 2002. - 384с.

5. Воронцивский А.В. Инвестиции и финансирование: Методы оценки и

обоснования. - СПб.: Издательство С.-Петербургского университета, 1999.-528с.

6. Грузинов В.П., В.Д. Грибов В.Д. «Экономика предприятия». М: Финансы

и статистика, 2001.

7. Игошин Н.В.Инвестиции. Организация управления и финансирование:

Учебник для вузов - М.: Финансы, ЮНИТИ, 1999. - 413 с.

8. Инвестиции: Под ред. В.В Ковалева, В.В. Иванова, В.А. Лялина - М.: ООО «ТК Вебли», 2003 - 440с.

9. Крутик А.Б., Никольская Е.Г. Инвестиции и экономический рост предпринимательства - Серия «Учебники для вузов. Специальная литература». СПб.: Издательство «Лань», 2000-544с.

Похожие работы

... с трансляционным риском, если уменьшение прибыли от филиала будет отражено в оценке стоимости активов филиала в балансовом отчете материнской компании. Глава 2. Хеджирование валютного риска на фьючерсном рынке 2.1. Возникновение первых срочных рынков на примере Чикагской торговой биржи Когда и где был заключен первый срочный контракт, никто не знает. Возможно, это было в Древнем Египте, но ...

... Для них фьючерсный рынок позволяет застраховать расходы на хранение и точнее определить момент продажи наличного товара. 5. Базисный риск в хеджировании Как отмечено выше, хеджер заменяет один риск на другой. Он устраняет ценовой риск, связанный с владением реальным товаром или финансовым инструментом, и принимает риск, связанный с "владением" базисом. Хеджирование полезно тогда и только ...

... получают возможность более эффективно распоряжаться своими активами, а банки и другие финансовые институты получают еще один инструмент управления ликвидностью. Также выделяют простые способы хеджирования валютного риска компании - импортера (форвард, фьючерс, опцион) и сложные стратегии, где используются структурированные деривативы. Одной из таких структур является опцион «цилиндр» [6, с. 147 ...

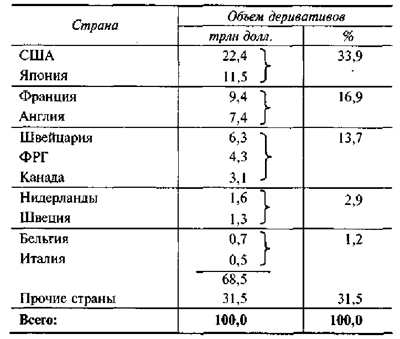

... может повлечь за собой «эффект домино» и тем самым угрожать стабильности системы в целом. Поэтому существование деривативов создает серьезные проблемы на макроуровне. Во-вторых, рынок производных ценных бумаг отличается непрозрачностью, поскольку участвующие в сделке две стороны легко могут договориться, кроме того, мировой рынок контролируется несколькими крупнейшими дилерами. Непрозрачность и ...

0 комментариев