Навигация

Леверидж и его роль в финансовом менеджменте

Министерство Сельского Хозяйства Российской Федерации

ФГОУ ВПО «САНКТ-ПЕТЕРБУРГСКИЙ ГОСУДАРСТВЕННЫЙ

АГРАРНЫЙ УНИВЕРСИТЕТ»

Кафедра «Финансы и кредит»

КУРСОВАЯ РАБОТА

по дисциплине: «ФИНАНСОВЫЙ МЕНЕДЖМЕНТ»

на тему «Леверидж и его роль в финансовом менеджменте»

Санкт-Петербург

2010

Содержание

Введение

1. Обзор литературы

2. Роль левериджа в финансовом менеджменте предприятия и его оценка

2.1 Понятие левериджа и его значение

2.2 Производственный леверидж как инструмент для управления прибылью от продаж

2.3 Оценка и границы применения финансового левериджа

2.4 Понятие порога рентабельности и его значение для предприятия

Выводы и предложения

Список использованной литературы

Введение

В условиях рыночных отношений, любое коммерческое предприятие, планирует свою деятельность, таким образом, чтобы получать максимальную прибыль от своей деятельности. Поэтому одной из актуальных задач современного этапа является овладение руководителями и финансовыми менеджерами современными методами эффективного управления формированием прибыли в процессе производственной, инвестиционной и финансовой деятельности предприятия.

Наиболее действенным фактором, влияющим на результативность предприятия, является – леверидж ( в переводе с англ. – рычаг).

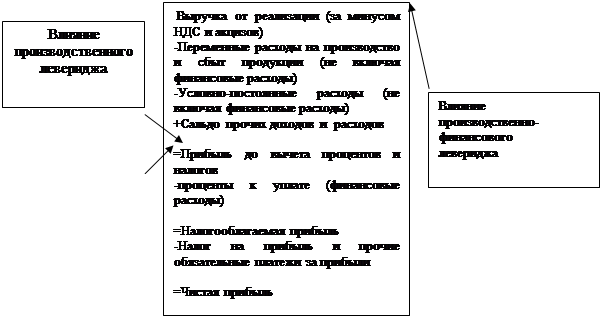

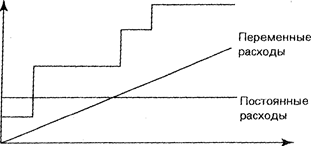

Производственный леверидж – количественно характеризуется соотношением между постоянными и переменными затратами и вариабельностью показателей прибыли до вычета процентов и налогов.

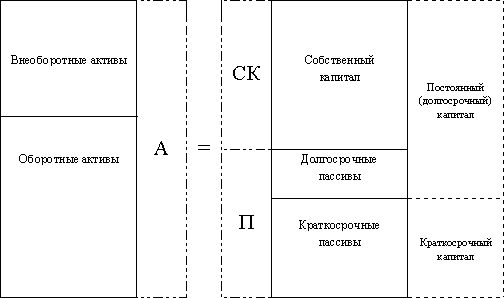

Финансовый леверидж – количественно характеризуется соотношением между заемным и собственным капиталом.

Целью данной работы является определение эффективности операционного и финансового рычагов, определить понятие порога рентабельности.

Основываясь на цели работы, были установлены следующие задачи:

- выявить определение финансового рычага и показать возможности расчета его эффективности;

- установить определение операционного рычага и показать возможности расчета его эффективность;

- установить определение порога рентабельности.

Актуальность данной работы заключается в важности понятий операционного и финансового рычагов для любого коммерческого субъекта.

1. Обзор литературы

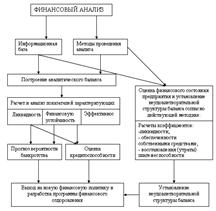

В системе управления различными аспектами деятельности любого предприятия в современных условиях наиболее сложным и ответственным звеном является управление финансами - финансовый менеджмент. Менеджмент - процесс управления предприятием. Финансовый менеджмент – наука управления финансами. Финансовый менеджмент основывается на инвестировании финансовых ресурсов на долгосрочной основе с целью извлечения прибыли.

Деятельность любого предприятия, целью которого является получение прибыли, сопряжена с риском. В.В. Ковалев в книге «Финансовый менеджмент: теория и практика» [М. 2007 г., стр. 514], выделяет и дает определение таким рискам как: «Операционный (производственный) риск – это риск, в большей степени обусловленный отраслевыми особенностями бизнеса, т.е. структурой активов, в который фирма решила вложить свой капитал.

Риск, обусловленный структурой источников финансирования, называется финансовым. В этом случаи внимание акцентируется на то, из каких источников получены средства и какого их соотношение.»

Взаимосвязь между прибылью и понесенными затратами на получение этой прибыли, в финансах существует определенный показатель – леверидж. Старков В.А. в книге «Финансовый менеджмент» [Рыбинск, 2008г. 68стр.] дает следуещее определение « леверидж – определенный фактор, небольшое изменение которого может привести к существенному изменению результирующих показателей».

Таким образом, леверидж является определенным рычагом, способствующем положительно или отрицательно отразиться на получаемой прибыли.

Выделяют такие виды левериджа как, производственный и финансовый. Стоянова Е.С. дает следующие определения : « Эффект финансового рычага – это приращение к рентабельности собственных средств, получаемое благодаря использование кредита, не смотря на платность последнего».

О.Э. Вальтер, Е.Н. Понеделькова, Д.А. Корнилин отмечют: «рентабельность собственного капитала, выражается отношение, чистой прибыли с учетом уплаты процентов за кредит к собственному капиталу, величина которого принимается по данным баланса».

Старков Н.А. в книге, «Финансовый менеджмент» [Рыбинск:2008 г., 72стр.] дает следующее определение финансового левериджа и выделяет, три основных составляющих этого рычага. «Финансовый леверидж характеризует взаимосвязь между изменением чистой прибыли и изменением прибыли до выплаты процентов и налогов». Выделяют две концепции нахождения эффекта финансового рычага: западноевропейская и американские концепции. Различие состоит в том, что западноевропейская концепция эффект финансового левериджа трактуют эффект финансового левериджа как приращение к рентабельности собственного капитала, получаемое благодаря использованию заемного капитала.

ЭФРз-е = (1 – ставка налога на прибыль) × (экономическая рентабельность активов – средняя расчётная ставка процента за кредит) × заёмный капитал ⁄ собственный капитал,

где ЭФРз-е – эффект финансового рычага.

Эффект финансового рычага должен быть равен 30 – 50 % от уровня

экономической рентабельности активов.

Приведенная формула расчета эффекта финансового левериджа позволяет выделить в ней три основные составляющие: налоговый корректор финансового левериджа (1 – ставка налога на прибыль), который показывает, в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогообложения прибыли. Дифференциал финансового левериджа (экономическая рентабельность активов – средняя расчетная ставка процента за кредит), который характеризует разницу между коэффициентом валовой рентабельности активов и средним размером процента за кредит. Плечо финансового левериджа (ЗК/СК), который характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала». Старков Н.А. в книге, «Финансовый менеджмент» [Рыбинск:2008 г., 68стр.]

Таким образом, знание механизма воздействия финансового капитала на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять как стоимостью, так и структурой капитала предприятия.

Американская концепция расчета финансового левериджа эта концепция рассматривает эффект в виде приращения чистой прибыли на 1 обыкновенную акцию на приращение нетто-результат эксплуатации инвестиций, то есть этот эффект выражает прирост чистой прибыли, полученный за счет приращения нетто-результат эксплуатации инвестиций.

ЭФРам= Прибыль до налогооблолжения + процент за кредит/ Прибыль до налогообложения

Эта формула показывает степень финансового риска, возникающего в связи с использованием заемного капитала, поэтому чем больше сила воздействия финансового левериджа, тем больше финансовый риск, связанный с данным предприятием:

а) для банкира – возрастает риск невозмещения кредита;

б) для инвестора – возрастает риск падения дивиденда и курса акций.

Таким образом, первая концепция расчета эффекта позволяет определить безопасную величину и условия кредита, вторая концепция позволяет определить степень финансового риска, и используется для расчета совокупного риска предприятия.

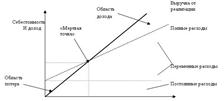

Петросян Н.А. в книге «Финансовый менеджмент: учебно-методическое пособие» [М. 2008г. Стр.48] «Операционный леверидж - потенциальная возможность влиять на балансовую прибыль путем изменения структуры себестоимости и объема выпуска продукции. Действие операционного рычага связанно с различной природой и поведением текущих затрат на производство и реализацию продукции.

Эффект операционного рычага состоит в наращивании прибыли при росте объемов производства за счет экономии на условно-постоянных расходах. Уровень операционного рычага измеряется соотношением темпа прироста прибыли и темпа прироста объема производства.

Старков Н.А. отмечает, что в конкретных ситуациях проявление механизма операционного рычага имеет ряд особенностей, которые необходимо учитывать в процессе его использования.

Эти особенности состоят в следующем.

Похожие работы

... и характеризует величину маржинальной прибыли, приходящейся на единицу продукции. Можно привести и другую интерпретацию этого показателя, кстати, широко распространенную в управленческом учете и финансовом менеджменте: он дает количественную оценку вклада единицы продукции в величину генерируемой маржинальной прибыли. Таким образом, экономический смысл критической точки предельно прост: она ...

... отчетность; - статистическая финансовая информация; - несистемные данные. 3.2 Информационное обеспечение деятельности финансового менеджера Основой информационного обеспечения системы финансового менеджмента служит любая информация финансового характера: - бухгалтерская отчетность; - сообщения финансовых органов; - информация учреждений ...

... 33. Управление денежными средствами и их эквивалентами. Управление денежными средствами включает: 1. расчет времени обращения денежных средств (финансовый цикл), 2. анализ денежного потока, 3. прогнозирование денежного потока, 4. определение оптимального уровня денежных средств на расчетном счете и в кассе. В процессе управления денежными средствами учитываются три ...

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

0 комментариев