Навигация

Понятие порога рентабельности и его значение для предприятия

2.4 Понятие порога рентабельности и его значение для предприятия

Каждое предприятие в своей коммерческой деятельности стремиться получить наибольшую прибыль и снизить свои издержки. Чтобы организация была прибыльной, ее деятельность должна быть рентабельной, т.е. выручка от реализации производимой (или продаваемой, если это торговое предприятие) фирмой продукции должна компенсировать издержки и затраты предприятия.

Расчет показателей порога рентабельности и запаса финансовой прочности позволяет руководству организации понять, какой объем продукции ему необходимо выпустить и продать, чтобы выйти в "ноль", т.е. полностью окупить свои затраты. Далее, на основе этих расчетных данных, руководство фирмы может планировать выпуск продукции и цены реализации для того, чтобы получить ту прибыль, на которую организация рассчитывает. Запас финансовой прочности позволяет оценить, насколько предприятие далеко ушло от порога рентабельности в зону прибыли. Чем больше запас финансовой прочности, тем предприятие более подготовлено к различным неблагоприятным экономическим явлениям. В случае каких-либо непредвиденных сбоев в работе организации, или же ухудшения состояния внешней среды – у фирмы есть шанс остаться в зоне прибыли или же убытки будут меньше чем они могли бы быть, если бы организация была близка к зоне убыточности и запас финансовой прочности был бы небольшим.

Далее в работе будет более подробно описано значение порога рентабельности и запаса финансовой прочности, а также методы их расчетов.

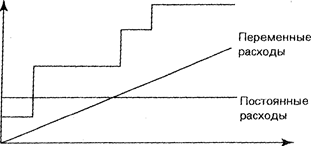

Порог рентабельности (точка безубыточности, критическая точка, критический объем производства (реализации)) – это такой объем продаж фирмы, при котором выручка от продаж полностью покрывает все расходы на производство и реализацию продукции. Для определения этой точки независимо от применяемой методики необходимо прежде всего разделить прогнозируемые затраты на постоянные и переменные.

Практическая польза от предложенного разделения затрат на постоянные и переменные (величиной смешанных затрат можно пренебречь или пропорционально отнести их к постоянным и переменным затратам) заключается в следующем:

Во-первых, можно определить точно условия прекращения производства фирмой (если фирма не окупает средних переменных затрат, то она должна прекратить производить).

Во-вторых, можно решить проблему максимизации прибыли и рационализации ее динамики при данных параметрах фирмы за счет относительного сокращения тех или иных затрат.

В-третьих, такое деление затрат позволяет определить минимальный объем производства и реализации продукции, при котором достигается безубыточность бизнеса (порог рентабельности).

Для расчета порога рентабельности применяются:

- математический метод (метод уравнения);

- метод маржинального дохода (валовой прибыли);

- графический метод.[11, с. 215]

Математический метод (метод уравнения). Для вычисления порога рентабельности сначала записывается формула расчета прибыли предприятия:

П = ВР – Зпост. – Зпер,

где П – прибыль; ВР – выручка от реализации; Зпост – постоянные затраты;

Зпер – переменные затраты

Или же данная формула может иметь следующий вид:

П = Ц.ед*Х – Зпер.ед*Х – Зпост,

где Ц.ед – цена за единицу продукции; Зпер.ед – переменные затраты на единицу продукции; Х – объем реализации в точке безубыточности, шт.

Затем в левой части уравнения за скобку выносится объем реализации (X), а правая часть - прибыль - приравнивается к нулю (поскольку цель данного расчета - в определении точки, где у предприятия нет прибыли):

Х*(Ц.ед – Зпер.ед) – Зпост = 0,

При этом в скобках образуется маржинальный доход на единицу продукции маржинальный доход - это разница между выручкой от продаж продукции (работ, услуг, товаров) и переменными издержками. Далее выводится конечная формула для расчета точки равновесия:

X = Зпост/МДед,

где МДед – маржинальный доход на единицу продукции.

Метод маржинального дохода (валовой прибыли) является альтернативным математическому методу.

В состав маржинального дохода входят прибыль и постоянные издержки. Организация так должна реализовать свою продукцию (товар), чтобы полученным маржинальным доходом покрыть постоянные издержки и получить прибыль. Когда получен маржинальный доход, достаточный для покрытия постоянных издержек, достигается точка равновесия.

Альтернативная формула расчета имеет вид:

П = МД – Зпост,

Поскольку в точке равновесия прибыли нет, формула преобразуется следующим образом:

МДед*ОР = Зпост,

где ОР – объем реализации.

ОР будет являться порогом рентабельности. Формула для вычисления порога рентабельности в этом случае будет иметь вид:

ПР = Зпост/МДед,

Для принятия перспективных решений полезным оказывается расчет соотношения маржинального дохода и выручки от продаж, т.е. определение маржинального дохода в процентах от выручки. Для этого выполняют следующий расчет:

(МД/ВР)*100%,

Таким образам, запланировав выручку от продаж продукции, можно определить размер ожидаемого маржинального дохода.

Необходимо учитывать, что приведенные выше формулы и проиллюстрированные зависимости справедливы лишь для определенной масштабной базы. Вне этого диапазона анализируемые показатели (совокупные постоянные издержки, цена реализации единицы продукции и удельные переменные затраты) уже не считаются постоянными. Любые результаты расчетов по вышеприведенным формулам и сделанные на основании этих расчетов выводы будут неправильными. [11, с. 218]

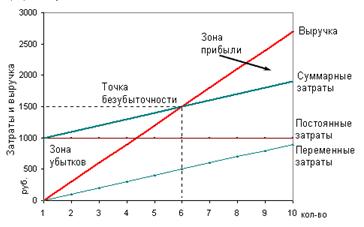

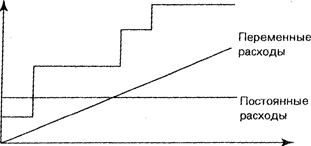

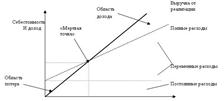

Графический метод. Точку безубыточности можно определить, воспользовавшись данным методом.

График состоит из четырех прямых - прямой, описывающей поведение постоянных затрат, переменных затрат, суммарных затрат и выручки (рис. 2.1).

Рис. 2.1 - График безубыточности

На оси абсцисс откладывается объем реализации (товарооборот) в натуральных единицах измерения, на оси ординат - затраты и доходы в денежной оценке. Точка пересечения прямых суммарных затрат и выручки от реализации будет свидетельствовать о состоянии равновесия.

Необходимо иметь в виду, что рассмотренные выше методики анализа могут быть применены лишь при принятии краткосрочных решений. Во-первых, выработка рекомендаций, рассчитанных на длительную перспективу, с их помощью осуществлена быть не может. Во-вторых, анализ безубыточности производства даст надежные результаты при соблюдении следующих условий и соотношений:

- переменные расходы и выручка от продаж имеют линейную зависимость от уровня производства;

- производительность труда не меняется внутри масштабной базы;

- удельные переменные затраты и цены остаются неизменны в течение всего планового периода;

- структура продукции не изменяется в течение планируемого периода;

- поведение постоянных и переменных расходов может быть измерено точно;

- на конец анализируемого периода у предприятия не остается запасов готовой продукции (или они несущественны), т.е. объем продаж соответствует объему производства.

Несоблюдение даже одного из этих условий может привести к ошибочным результатам.

Фирма должна обязательно пройти порог рентабельности и учитывать, что за периодом увеличения массы прибыли неизбежно наступит период, когда для продолжения производства (наращивания выпуска продукции) просто необходимо будет резко увеличить постоянные затраты, следствием чего неизбежно станет сокращение получаемой в краткосрочном периоде прибыли. Принимая конкретное решение об объеме производства продукции, предпринимателю следует считаться с этими выводами.

Расчет порога рентабельности рассмотрим на примере:

Исходные данные для определения порога рентабельности

| Показатели | Исходный вариант | Вариант 10 % роста выручки |

| Выручка от реализации | 10 000 | 11 000 |

| Переменные затраты | 8 600 | 9 460 |

| 1. Валовая маржа | 1400 | 1540 |

| 2. Коэффициент валовой маржи | 1400/10000 = 0,14 | 1540/11000 = 0,14 |

| 3. Постоянные затраты | 1200 | 1200 |

| 4. Порог рентабельности | 1200/0,14 = 8571,4 | 1200/0,14 = 8571,4 |

| 5.1 Запас финансовой прочности | 10000,0 | 11000,0 |

| 5.2 Запас финансовой прочности, % | 8571,4/1428,6 | 8571,4/2428,6 |

| 6. Прибыль | 1428,6/10000 х 100 = 14 % 1428,6 х 0,14 = 200 | 2428,6/11000 х 100 = 22% 2428,6 х 0,14 = 340 |

Отсюда, порог рентабельности равен 8571,4 тыс., то есть при достижении выручки от реализации в 8571,4 тыс. предприятие достигает, наконец окупаемости постоянных и переменных затрат. Каждая следующая проданная единица товара уже будет приносить прибыль. Зная порог рентабельности, можем определить запас финансовой прочности предприятия. Разница между достигнутой фактической выручкой от реализации и порогом рентабельности составляет запас финансовой прочности предприятия. Если выручка от реализации опускается ниже порога рентабельности, то финансовое состояние предприятия ухудшается, образуя дефицит ликвидных средств. Запас финансовой прочности = 10 000 тыс. - 8571,4 тыс. = 1428,6 тыс., что соответствует примерно 14 % выручки от реализации. Это означает, что предприятие способно выдержать 14 % -ное снижение выручки от реализации без серьезной угрозы для своего финансового положения.

Выводы и предложения

В заключении подведем итоги данной работы.

Эффект финансового рычага – это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего.

Дифференциал – это разница между экономической рентабельностью активов и средней расчетной ставкой процента по заемным средствам.

Плечо финансового рычага – характеризует силу воздействия финансового рычага – это соотношение между заемными и собственными средствами.

Если новое заимствование приносит предприятию увеличение уровня эффекта финансового рычага, то такое заимствование выгодно. Но при этом необходимо внимательнейшим образом следить за состоянием дифференциала: при наращивании плеча финансового рычага банкир склонен компенсировать возрастание своего риска повышением цены кредита.

Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск; чем меньше дифференциал, тем больше риск.

Разумный финансовый менеджер не станет увеличивать любой ценной плечо финансового рычага, а будет регулировать его в зависимости от дифференциала.

Дифференциал не должен быть отрицательным.

Эффект финансового рычага оптимально должен быть равен одной трети – половине уровня экономической рентабельности активов.

Чем больше проценты и чем меньше прибыль, тем больше сила финансового рычага и тем выше финансовый риск, связанный с предприятием:

- возрастает риск не возмещения кредита с процентами для банкира;

- возрастает риск падения дивиденда и курса акций для инвестора.

Исходя из расчетов в курсовой работе можно сделать вывод: связь между рентабельностью собственного капитала и суммой заемного капитала – прямая, т.е. чем больше денег предприятие берет взаем, тем большую прибыль оно получает с каждого гривны собственного капитала.

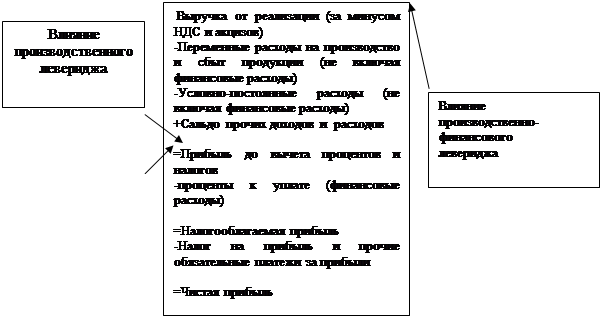

Операционный рычаг это прогрессивное нарастание величины чистой прибили при увеличении объема продаж, обусловленное наличием постоянных затрат, не изменяющихся с увеличением объема производства и реализации продукции. Он состоит в том, что любое изменение объемов продаж вызывает более сильное изменение прибыли. Кроме того, сила операционного рычага возрастает с ростом удельного веса постоянных затрат.

В условиях рыночной экономики благополучие предприятия напрямую зависит от величины получаемой прибыли. Требуются обоснованные и взвешенные подходы при принятии как стратегических, так и тактических решений на основе широкого использования экономических методов, базирующихся на системе показателей, отражающих взаимосвязь существующих отношений в реальной экономической системе. Рассмотрим операционный рычаг как инструмент управления и влияния на прибыль предприятия.

Действие финансового рычага неизбежно создает известный риск (финансовый), связанный с деятельностью фирмы, действие производственного (операционного) рычага также создает риск (производственный), связанный с деятельностью фирмы. Следовательно, закономерным представляется вывод, что при более точном рассмотрении деятельности предприятия происходит суммирование финансового и производственного рисков.

Список использованной литературы

1. Александер Г.Д., Бейли Д.В., Шарп У.Ф. Инвестиции. М.: ИНФРА-М, 2004, с. 1028.

2. Маркина Н.А., Аркин В.Г. Финансовый менеджмент. Учебник издание 2, М.: Юнити-Дана, 2004, с. 416.

3. Басовский Л.Е. Финансовый менеджмент. М.: ИНФРА-М., 2005, с. 240.

4. Бизнес-словарь: www.businessvoc.ru.

5. Бригхем Юджин Ф. Энциклопедия финансового менеджмента. // Под ред. Пенькова Б.Е. М.: РАГС, 2000, с. 341.

6. Ковалев В.В. Введение в финансовый менеджмент. М.: Финансы и статистика, 2005, с. 768.

7. Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. М.: ИКЦ «ФИС». 1997. – с. 224.

8. Семенов Н.К. Финансовый менеджмент. Теория и практика. Учебник издание 5, М.: Перспектива, 2002, с. 656.

9. Уилсон П. Финансовый менеджмент в малом бизнесе. Перевод с английского. Под редакцией Микрюкова В.А. - М.: Аудит, 1995 (не переиздавалось).

10. Царев В.В. Оценка экономической эффективности инвестиций. Спб.: Питер, 2004, с. 464.

11. Комплексный экономический анализ хозяйственной деятельности: Учебное пособие / А.И. Алексеева, Ю.В. Васильев, А.В., Малеева, Л.И. Ушвицкий. - М.: Финансы и статистика, 2006. – 672 с.

12. Стоянова Е.С. Финансовый менеджмент: теория и практика. М.: Перспектива, 1999.

13. Петросян Н.Е. Финансовый менеджмент: учебно-методическое пособие. Пенза – 2008 г.

14. О.Э. Вальтер, Е.Н. Понеделкова Финансовый менеджмент. - М.: Колос, 2002-176 с.

15. Старкова Н.А. Финансовый менеджмент: Учебное пособие /РГАТА имени П.А. Соловьева. – Рыбинск, 2007. – 174 с.

Похожие работы

... и характеризует величину маржинальной прибыли, приходящейся на единицу продукции. Можно привести и другую интерпретацию этого показателя, кстати, широко распространенную в управленческом учете и финансовом менеджменте: он дает количественную оценку вклада единицы продукции в величину генерируемой маржинальной прибыли. Таким образом, экономический смысл критической точки предельно прост: она ...

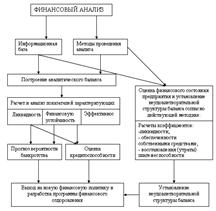

... отчетность; - статистическая финансовая информация; - несистемные данные. 3.2 Информационное обеспечение деятельности финансового менеджера Основой информационного обеспечения системы финансового менеджмента служит любая информация финансового характера: - бухгалтерская отчетность; - сообщения финансовых органов; - информация учреждений ...

... 33. Управление денежными средствами и их эквивалентами. Управление денежными средствами включает: 1. расчет времени обращения денежных средств (финансовый цикл), 2. анализ денежного потока, 3. прогнозирование денежного потока, 4. определение оптимального уровня денежных средств на расчетном счете и в кассе. В процессе управления денежными средствами учитываются три ...

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

0 комментариев