Навигация

Регулирование динамики изменения финансовых ресурсов в коммерческом банке

3.3 Регулирование динамики изменения финансовых ресурсов в коммерческом банке

Управление финансовыми ресурсами любой коммерческой организации должен быть основан на финансовых показателях, которые также призваны проиллюстрировать динамику развития организации. Оцениваться показатели должны на основе бухгалтерской отчетности кредитной организации и проверятся соответствующими органами. Проверенная годовая бухгалтерская отчетность во всех существенных аспектах подготавливается в соответствии с законодательством и нормативными актами, регулирующими порядок ведения бухгалтерского учета, подготовки бухгалтерской отчетности, и принятыми принципами ведения бухгалтерского учета в России. Достоверность таких документов, как баланса, отчета о прибылях и убытках, движении денежных средств и выполнении основных требований, установленных нормативными актами Банка России в развернутом виде проверяется аудиторской организацией.

Развитие такой структуры как коммерческий банк может наглядно проиллюстрировать на основании отчетности по обеспечению норм, предъявляемых центральным банком. Банк постоянно наращивает суммы по основным нормативам, так по статье "Величины расчетного резерва на возможные потери по ссудам". Отметим, что этот рост связан только с увеличением количества ссуд и увеличением оборота денежных средств, обеспечение соответствующего риска обеспечено за счет банка, отчисления сделаны в виде резервов. Общее изменение резервов отображено в (табл. 3.10).

Таблица 3.10 Обеспечение резервов по нормам ЦБ РФ тыс. руб.

| октябрь 2003 . | январь 2004 | апрель 2004 | июль 2004 |

| 2121,5 | 1931 | 2960,8 | 2994,9 |

Коэффициент роста (Кр) составил 2994,9-2121,5=873,4 тыс. руб., коэффициент прироста Кпр=2994,9/2121,5=1,412. Рост резервов в первую очередь обусловлен динамичным развитием банка и ростом его ликвидности, что повлекло увеличение ответственности по обеспечению возможных потерь банка. Распределение прибыли банка за 3 квартал 2003 года (табл. 3.11). С учетом Кр и расчетного периода времени Т=3 месяца можно построить первичный аналитический прогноз изменения обеспеченности нормативов, локальный прирост составит 2994,9/2960,8=1,012 он составит 2994,9x1,012=3030,84 тыс. руб.

Таблица 3.11 Распределение прибыли банка за 3 квартал 2003 г.

| Распределение прибыли | Сумма, тыс. руб. |

| Балансовая прибыль - всего | 3706 |

| Уплачены налоги в бюджет | 1016 |

| Прибыль, остающаяся к распределению | 2690 |

| Прибыль направлена: | |

| в резервный фонд коммерческого банка (15 %) | 403,5 |

| в фонд накопления (40 %) | 1076 |

| в фонд потребления (20 %) | 538 |

| на выплату дивидендов акционерам (пайщикам) банка (24 %) | 645,6 |

Использование банковской прибыли учитывается на счете № 705 "Использование прибыли". По данному балансовому счету открывается несколько лицевых счетов по каждому направлению использования банком своей прибыли. Большое внимание уделяется формированию фондов, которое позволяют снизить вероятность возникновения рисков и позволяют обеспечить более высокую ликвидность коммерческого банка.

Анализ отчетов о прибылях и убытках показывает изменение суммы денежных средств предоставленных в виде ссуд клиентам, динамика изменений представлена в (табл.3.12).

Таблица 3.12 Динамика изменения средств, в виде ссуд предоставляемых клиентам, тыс. руб.

| 3 квартал 2003 г. | 1 квартал 2004 г. | 2 квартал 2004 г. |

| 8008 | 4435 | 10216 |

Такое изменение привело к пропорциональным выплатам процентов, что в конечном итоге сказалось на прибыли банка. Выплаты процентов за те же периоды составили смотреть в (табл.3.13).

Таблица 3.13 Динамика изменения средств, в виде выплаченных клиентами процентов, тыс. руб.

| 3 квартал 2003 г. | 1 квартал 2004 г. | 2 квартал 2004 г. |

| 8039 | 4447 | 10255 |

Естественно, что в эти показатели вошли и проценты по ссудам выданных за более ранние периоды, однако это не меняет характера изменения показателей, их резкого падения.

Следствием подобных изменений стали низкими чистые процентные доходы за 1 квартал 2004 г., они составили 2475 тыс. руб. Проценты по ссудам являются одной из основных статей формирующих прибыль коммерческого банка. Поэтому следует выровнять число ссуд, их суммарное значение с целью сохранения уровня текущей ликвидности банка и обеспечения нормативов центрального банка РФ. Заметим, что именно в 1 квартале 2004 г. была самая низкая обеспеченность норм.

Для решения задачи увеличения объемов собственных средств и более активного и качественного их размещения руководству банка рекомендуем провести ряд мероприятий. В частности, в начале 2003 г. банком поданы документы на получение лицензии для совершения операций в иностранной валюте, что позволит привлечь дополнительное число клиентов, укрепить связь с реальным сектором экономики, увеличить объемы доходных активов. Руководством банка утвержден бизнес - план развития банка на ближайшие три года, включающий в себя предполагаемые проекты развития. Все предполагаемые проекты ранжированы, чтобы обеспечить инвестирование капитала в те из них, которые имеют для банка наибольшую потенциальную стратегическую выгоду. Бизнес - план включает в себя задачу значительного повышения Уставного капитала, что даст дополнительные ресурсы для работы, создание международной (совместно с Монголией) оффшорной зоны. Планируется также усиление работы с реальным сектором экономики путем участия в товарных сделках через дочерние и совместные предприятия.

Больше внимания должно уделяться планированию и контролю. Для контроля управления финансовыми активами для руководителя и начальников отделов должны быть разработаны внутренние финансовые отчеты, которые должны учитывать все элементы финансового риска: достаточность капитала, качество активов, ликвидность, риск процентной ставки, забалансовые позиции, внутренний контроль и спорные финансовые дела, связанные с прохождением через судебные инстанции. Ведя строгую отчетность и учет затрат, банк может распределять операционные затраты по каждому своему подразделению, виду предоставляемых услуг, позволяя системе управления контролировать наиболее затратные участки и планировать мероприятия по повышению эффективности их работы.

Планирование, как известно, представляет собой важную часть процесса управления риском. Отклонения от бюджета сигнализируют еще на раннем этапе о том, что фактический профиль риска не соответствует желаемому. Решение этих задач создает основу операционного контроля в следующем году и могут быть использованы для оценки результатов деятельности отдельных подразделений.

Из рассмотренного материала следует, что совершенствование системы управления финансовыми ресурсами и повышение доходности деятельности банка является постоянной и первостепенной задачей руководства банка.

Кроме уже разработанных планов банку можно предложить обратить внимание на следующие моменты. Учитывая то, что банк почти не работает с платными ресурсами, можно предложить разработать гибкую систему процентных ставок для привлечения депозитов как юридических, так и физических лиц, банку следует более активно сотрудничать с предприятиями города в области кредитования.

В современных условиях стало возможным возобновить операции по корреспондентским счетам, используя их для проводок межбанковских кредитов, сделок купли - продажи ценных бумаг и улучшения качества обслуживания клиентов.

В целях увеличения ресурсной массы можно предложить расширить сферу оказываемых банком услуг: качественно и оперативно осуществлять расчеты, помогать клиентам эффективно размещать средства на счетах банка.

Наряду с представлением традиционных услуг необходимо разрабатывать и внедрять в сопутствующие и дополнительные услуги, в частности развивать консультационную службу. Так, основными направлениями консультационной деятельности банков могут быть следующие:

- проведение маркетинговых исследований рынка по заказу клиента;

- консультационно-правовые услуги, в том числе по вопросам применения хозяйственного законодательства, кредитно-расчетных отношений, организации и ведения бухгалтерского учета и финансово-экономической работы на предприятии;

- услуги по оформлению и регистрации сделок и документов, в том числе по международным расчетам и другим внешнеэкономическим операциям;

- услуги по ведению бухгалтерского учета, кассового и финансового хозяйства предприятий;

- услуги по кассовому обслуживанию клиентов (предварительная подготовка и доставка клиентам наличных денег для выплаты заработной платы и т. д.).

Немаловажное значение имеет создание единых программных продуктов.

В отношении необходимости создания единых программных средств хочется сказать особо, так как банк, сталкивается в этой области с определенными трудностями. Так, например, в операционном отделе и в последующем контроле установлены программы разных производителей, в результате возникает разница в исчислении процентов.

Имея стабильные и периодичные наличные и безналичные обороты в банке, клиент может получать краткосрочное кредитование в виде овердрафта, лимит которого рассчитывается в процентном отношении от размера оборотов. По сравнению с оформлением кредита процедура рассмотрения заявки гораздо проще и быстрее. Для постоянных клиентов банка овердрафт может предоставляться без обеспечения. То есть источником его погашения будет являться не залог товара или других ценностей, а непосредственно те денежные средства, которые поступают на счет клиента. Ставки по овердрафту гораздо ниже, чем по кредитам, и зависят от частоты погашения задолженности.

Можно открыть овердрафтную линию на максимальный срок 90 - 120 дней. В течение этого срока клиент может пользоваться кредитом несколько раз, погашая каждый транш в течение 7-10 календарных дней. Такая услуга в первую очередь удобна предприятиям, занятым в сфере денежного оборота, торговли, сервиса, каковыми и является значительная часть клиентов банка. Имея устойчивые обороты по приходу торговой выручки на счета в банке, они могут кредитоваться под нее, увеличивая свои оборотные средства. Это удобно, если необходимо, например, оплатить сделку по закупу товара, расширить складские запасы или решить какие-то долгосрочные задачи, например, по замене торгового оборудования.

Анализ возможных мероприятий по совершенствованию управления финансовыми ресурсами банка показал, что у него имеются реальные возможности и потенциал для привлечения дополнительных финансовых ресурсов и более эффективного их использования.

Заключение

В заключении хотелось бы еще раз подчеркнуть большое практическое значение темы данной дипломной работы.

Огромные неплатежи в стране, в настоящее время, связаны с недооценкой моментов кредитных рисков, с нецивилизованным подходом банков в начале развития рыночных отношений к своей кредитной политике.

При рассмотрении экономического положения потенциального заемщика важны буквально все моменты, иначе банк может понести огромные потери. Кредитным отделам банкам необходимо постоянно учитывать, анализировать все возрастающий российский опыт. При поступлении конкретного запроса о предоставлении кредита от предприятия банк решает, соответствует ли просьба предприятия: -приемлемой в первоначальном виде; -приемлемой после соответствующей доработки; -неприемлемой.

Потенциальный заемщик должен также обосновать возможность погашения задолженности по кредиту в определенные сроки, оценив при этом свои возможности.

Руководствуясь принципами кредитования (возвратность, срочность, платность), банковские служащие должны принять решение, предоставлять или не предоставлять клиенту деньги.

Каковы бы ни были проценты по кредиту, не следует его предоставлять, если есть вероятность того, что клиент не сможет расплатиться с банком в срок. Работники кредитного отдела, в частности, должны:

- уметь логически анализировать ситуацию;

- интерпретировать (правильно истолковывать) финансовую информацию;

- выводить разумное заключение из имеющейся информации;

- на основе собственного заключения принимать решение или давать рекомендации;

- осознавать возможный риск, пути и методы его минимизации.

Работник кредитного отдела изучает баланс не для того, чтобы стать бухгалтером, а для максимального использования информации в работе. Не следует думать, что анализ финансового положения предприятия представляет собой предопределенную заранее процедуру вычисления некоторых значений и коэффициентов. Бухгалтерская информация формирует предположения, а не дает ответы. Для того чтобы извлечь пользу из предположений и сделать соответствующие выводы, необходим пытливый и живой ум. Анализ бухгалтерской информации требует методического подхода, поскольку в этом случае есть определенная гарантия того, что не будут пропущены важные цифры. В частности, такой подход может быть следующим: необходимо обратить внимание на вид деятельности. Нет ли здесь чего-нибудь такого, что могло бы придать балансу необычные характеристики? Например, строительство, фермерство, но, как правило, необходимо определить как много основных средств требуется предприятию. Сфера услуг часто требует гораздо меньше оборудования, чем производство; Оборот запасов. У магазинов и супермаркетов следует ожидать большую оборачиваемость запасов и мало дебиторов.

Зачем клиенту нужна ссуда? Нужно четко осознавать, что чаще всего ссуда требуется для финансирования оборотного капитала, покупки основных средств или покупки предприятия целиком. Зная цели получения кредита, можно предположить срок предоставления ссуды. Величина доли владельца. В качестве полезного принципа приведем следующее высказывание: "при оценке любого баланса структура капитала должна быть отправной точкой". Однако не существует твердого правила относительно того, что является максимальной безопасной величиной коэффициента зависимости. Необходимо проанализировать тенденции в изменении этой величины с течением времени.

Ликвидность предприятия. Даже прибыльное предприятие не может функционировать, если оно не имеет достаточной ликвидности, т.е. достаточного денежного потока. Ликвидность проверяется на основании анализа коэффициентов ликвидности.

Существуют ли какие-нибудь фиксированные права на активы? Как для постоянного клиента, так и для нового банк должен проверить, существует ли уже какое-нибудь право на активы предприятия. То есть банк не должен идти на предоставление необеспеченного кредита, если некоторые активы предприятия уже заложены.

Какие-либо специальные статьи в балансе. Обратите внимание на те пункты балансам которые кажутся необычными. Значительные изменения в стоимости по некоторым статьям (запасы, транспортные средства) от года ь году могут потребовать объяснений. Большое количество нематериальных активов в балансе также необходимо прокомментировать; нематериальные активы не могут использоваться в качестве обеспечения возможного кредита.

Следует проверить и прибыльность предприятия. Прибыль должна быть отражена в отчете о прибыли и убытках и включена в финансово-хозяйственную отчетность за определенный период времени деятельности предприятия.

Следует обратить особое внимание на тенденции и на то, как структура капитала предприятия менялась с течением времени. Какое бы доверие не вызывал потенциальный заемщик, нельзя вкладывать в него слишком много активов банка. Если банк обнаружил неблагополучный кредит, чреватый неплатежом, он должен действовать незамедлительно. В такой ситуации с каждым заемщиком банк разбирается индивидуально. При необходимости банк может ужесточить режим кредитования. Однако, наилучшим выходом является обсуждение дел с заемщиком и разработка программы преодоления кризисной ситуации. Такой вариант более предпочтителен, чет объявление заемщика банкротом. Если удастся убедить клиента, что положение можно исправить, банк может предложить продать активы, сократить персонал, снизить накладные расходы, изменить маркетинговую стратегию, сменить руководство компании и т.д.

Формами ответственности за нарушение кредитного договора является неустойка и возмещение убытков. Поскольку законодательство не содержит норм, которые устанавливали бы неустойку за указанные нарушения, то она носит исключительно договорный характер. За нарушение сроков возврата полученного кредита клиент, как правило, обязан уплатить банку повышенные проценты.

Основными моментами, на которых работник банка должен сосредоточить свое внимание при анализе отчета о прибыли и убытках прежде всего следует обратить внимание на величину прибыли или убытков за определенный период. При этом убытки или незначительная прибыль должны вызвать определенную озабоченность, тогда как высокая прибыль должна рассматриваться как показатель стабильности фирмы. Естественно, анализ прибыльности не является настолько простым. Необходимо провести сравнительный анализ деятельности фирмы за данный и прошедшие периоды, выяснить, наблюдалась тенденция роста или уменьшения прибыли, или она была постоянной из года в год. Как можно определить, является ли величина прибыли достаточно большой или она слишком мала и неудовлетворительна? Если прибыль слишком мала, то в чем причина этого явления? Эта дополнительная информация может быть получена из анализа коэффициентов и, в частности:

- динамики изменения величины прибыли и объема реализации;

- коэффициентов прибыльности: валовая маржа и чистая маржа;

- коэффициентов удельных затрат на производство;

- отношение величины прибыли к капиталу предприятия.

Если банк имеет информацию о прибыли, которую получало данное предприятие за последние три года (или больший период), то он может проследить тенденции в изменении этого показателя, определяя темпы роста или снижения по годам.

В дипломной работе были рассмотрены основные факторы, на основании которых банк анализирует запрос о предоставлении кредита (кредитоспособность заемщика). В ряде случаев принятие положительного или отрицательного решения по данному предложению не составляет труда, поскольку оно явно не удовлетворяет рассмотренным требованиям. Однако бывают случаи, когда заявка на предоставление кредита частично удовлетворяет этим требованиям. В этом случае работники банка принимают решение, основываясь на собственном мнении. Если каждое "сомнительное" предложение будет отвергаться, банк может отпугнуть своих клиентов. Наоборот, если банк будет удовлетворять много сомнительных заявок, то он будет иметь слишком много должников.

Решение по кредитованию в данном случае основывается на глубоком интеллектуальном анализе каждой заявки от предприятия, рассмотрение всех возможных предложений с учетом факторов влияющих на предприятие и их оценке (иногда прогнозной).

Политика банка также может оказать влияние на решение по кредитованию, предприятие должно быть заинтересовано в грамотном предоставлении о финансово-хозяйственной отчетности. Если банк в данный момент проводит особую политику, то банковский служащий может принять положительное решение, тогда как в другое время это решение могло бы быть иным, он руководствуется теми показателями, которые положительно влияют на предприятие в целом.

Надо отметить, что всеобщее пренебрежение кредитной политикой в 1990-х годов привело к ряду кредитных кризисов. Кредитная политика должна быть живым документом, т.е. являться составной частью процесса принятия решения. Служащие, принимающие решение по кредитованию, не должны раз и навсегда придерживаться определенных доктрин.

Оценка эффективности использования ресурсов позволяет сделать вывод, что банк предпочитает работать за счет собственных средств и остатков на расчетных счетах клиентов. Обороты по использованию ресурсов на протяжении анализируемого периода в банке носили неравномерный характер, в определенные периоды происходило снижение объемом выдаваемых кредитов. Это связано с возросшей вероятностью не возврата кредитов предоставленных в прошлых периодах. Более детальный финансовый анализ кредитоспособности предприятий позволит повысить объемы кредитования, а в перспективе сформировать более выгодные условия кредитования.

Деятельность любого банка по управлению кредитными рисками должна быть организована, детализирована и координирована. Главная задача коммерческого банка по управлению рисками состоит в определении степени допустимости и оправданности того или иного риска.

Кредитный риск представляет собой наиболее существенную составляющую банковских угроз, поскольку большинство банковских банкротств обусловлено не возвратом заемщиками кредитов и непродуманной политикой банка в области рисков.

Таким образом, основная проблема управления кредитными рисками российских коммерческих банков состоит в отсутствии системы всестороннего и глубокого анализа кредитного процесса, солидной методологической базы и принятии неправленых управленческих решений в условиях неполной информации. Из-за потенциально опасных для кредитной организации последствий кредитного риска важно регулярно осуществлять всесторонний анализ оценки, администрирования, наблюдения и контролировать возврат кредитов. Управление кредитными рисками предполагает также осуществление систематического анализа финансового состояния клиента. Изучение кредитоспособности на стадии выдачи кредита позволит снизить риск его не возврата. Следовательно, главная задача давления рисками - их минимизация в тех пределах, в которых это позволяет сделать текущая рыночная конъюнктура и необходимость как минимум сохранить позиции на рынке услуг кредитования.

Однако нужно учесть, что еще не создана единая модель управления кредитными рисками, нет единой методологической базы, но за последние десятилетия многие российские банки разработали и внедрили на практике достаточно надежные модели анализа и оценки кредитного риска отдельных заемщиков.

В заключение можно сделать следующий вывод: правильно организованный процесс управления кредитными рисками позволит банку добиться последовательного и стабильного роста, реализовать существующие возможности и избежать опасностей, лежащих на этом пути. По мере развития банковского дела управление активами и пассивами во все большей мере превращается в один из основных факторов успеха не только отдельно взятого банка, но и всей банковской системы России в целом.

Список использованных источников

1. Аренде И.Г., Жарковская Е.Н. Банковское дело. - М., 2002. - 250 с.

2. Ананькин Е.А. Контроллинг как инструмент управления предприятием. - М., 1999. - 421 с.

3. Анализ рисков деятельности заемщиков в ходе кредитования. Бухгалтерский учет в коммерческих банках. - 2005. -№9. - С.72-75.

4. Балабанов И.Т. Банки и банковское дело. - СПб., 2001. – 154 с.

5. Баканов М.И., Шеремет А.Д. Теория экономического анализа. -М. 1197. – 482 с.

6. Банковское дело: Учебник / Под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой.- 5-е изд., перераб. И доп. - М: "Финансы и статистика", 2004. - 592 с.

7. Банковские риски:учебное пособие / Под ред. О.И. Лаврушина, Н.И. Валенцевой. - М.: КНОРУС, 2007 .-232 с.

8. Банковское дело: учебник / Лаврушин О.И., Мамонова И.Д., Валенцева и др., - 5-е изд., стер. - М.: КНОРУС, 2007. – 768 с.

9. Беляков А.В. Банковские риски: проблемы учета, управления и регулирования. - М.: Издательская группа "БДУ – Пресс", 2003. – 256 с.

10. Гамза В.А. Методологические основы системной классификации банковских рисков. Банковское дело. - 2001. - №6. - С.25-29

11. Гольцберг М.А. Кредитование. - Киев, 1994. – 190 с.

12. Глушков Е.И. Бухгалтерский учет на современном предприятии. - Новосибирск, 1999. – 254 с.

13. Глушкова Н.Б. Банковское дело: Учеб. Пособие. - М.: Академический проект, Альма Матер, 2005. – 432 с.

14. Дробзина Л.А. Финансы. - М: ЮНИТИ, 2000. – 527 с.

15. Друри К. Введение в производственный и управленческий учет. - М., 1994. – 557 с.

16. Диана Мак Нотой. Банки на развивающихся рынках. - М.: Финансы и статистика, 1994. – 140 с.

17. Ендовицкий Д.А., И.В. Бочаров. Анализ и оценка кредитоспособности заемщика: Учебно-практическое пособие.: КНОРУС, 2005. – 272 с.

18. Ефимова Л.Г. Банковское право. - М., 2003. – 410 с.

19. Жуков Е.Ф. Рынок ценных бумаг. - М., 2000. – 256 с.

20. Касьянова Г.Ю., Колесников С.Н. Управленческий учет по формуле "три в одном". - М., 1999. – 328 с.

21. Карпова Т.П. Управленческий учет. - М., 1998 – 350 с.

22. Колесникова В.И. Банковское дело. - М., 1995. – 460 с.

23. Кондратова И.Г. Основы управленческого учета. - М., 2001. – 254с.

24. Крушвиц Л.Н. Инвестиционные расчеты.: СПб, 2001. – 480 с.

25. Колесников В.И. Ценные бумаги. - М., 2001. – 120 с.

26. Куликов А.Г. Кредиты. Инвестиции. - М., 2001. – 320 с.

27. Лаврушин О.И. Банковское дело. - М., 1992. – 140 с.

28. Лаврушин О.И., О.Н. Афанасьева, С.Л. Корниенко. Банковское дело: Современная система кредитования. - 2-е изд. - М.: КНОРУС, 2007. – 264 с.

29. Мартынова О.И. Операции коммерческих банков с ценными бумагами. - М., 2000. – 148 с.

30. Методические указания по написанию, оформлению и защите дипломных работ. И.В. Баранова, Т.А. Владимирова. - Изд. 5-е, перераб. и испр.- Новосибирск: СИФБД, 2005. – 52 с.

31. Молчанов А.В. Коммерческий банк в современной Поссии6 теория и практика. - М., 1996. – 250 с.

32. Москвин В.А. Кредитование инвестиционных проектов: Рекомендации для предприятий и коммерческих банков. - М., 2001. – 125 с.

33. Первозванский А.А. Финансовый рынок : расчет и риск. - М., 2002. – 285 с.

34. Пещанская И.В. Краткосрочный кредит: теория и практика. - М.: Издательство "Экзамен", 2003. – 320 с.

35. Поляк Г.Б. Финансовый менеджмент. - М., 2004. – 443 с.

36. Родионовой В.М. Финансы. - М., 1999. – 480 с.

37. Рид И. Инструменты для управления кредитным риском. Банковское дело. - 2006. - №7. - С.47-48.

38. Синки Ф. Джозеф. Управление финансами в коммерческих банках. - М., 1994. – 480 с.

39. Сиротина И.А. Кредит под залог. - М., 1995. – 128 с.

40. Соколинская Н.Е. Управление кредитными рисками. -М.: "Финансы и статистика", 2005. – 382 с.

41. Спицын И.О., Спицин О.Я. Маркетинг в банке. - Киев, 2000. – 450 с.

42. Тавасиев А.М. Основы банковского дела: учеб. пособие для вузов. - М.: "Маркет ДС", 2006 – 568 с.

43. Уткин Э.А. Банковский маркетинг. - М., 1994. – 150 с.

44. Хенни Ван Грюнинг и др. Анализ банковских рисков. Система оценки корпоративного управления и управления финансовым риском. - М.: Издательство "Веь мир", 2003. – 304 с.

45. Черкасов В.Е., Плотицина Л.А. - М., 1994. – 150 с.

46. Четыркин Е.А. Методы финансовых и коммерчских расчетов. - М., 1995. – 375 с.

47. Шеремет А.Д. Управленческий учет. - М., 1999. – 254 с.

48. Шеремет А.Д. Финансы предприятий. - М., 2001. – 328 с.

49. Шепеленко Г.И. Экономика, организация и планирование производства на предприятии. - М., 2000. – 422 с.

50. Эдвин Джордж Делан. Деньги, банковское дело и денежно-кредитная политика. - СПб., 1993. – 620 с.

Приложение 1

Баланс ОАО "А" за 2005 г.

| Основные средства | (млн. руб.) |

| Недвижимость (первоначальная стоимость 36 млн. руб., рыночная стоимость 50 млн. руб.) | 40 |

| Машины и оборудование | 17 |

| Транспортные средства | 18 |

| Итого стр.1+стр.2+стр.3 | 75 |

| Оборотные активы | |

| II раздел баланса | 20 |

| III раздел баланса | 24 |

| Итого стр.6+стр.7 | 44 |

| Оборотные пассивы | |

| Краткосрочные кредиты банков | 4 |

| Краткосрочные займы, расчеты с кредиторами | 15 |

| Итого стр.11 + стр.12 | 19 |

| Чистые оборотные активы = стр.9 – стр.14 | 25 |

| Капитал, сформированный за счет продажи простых акций | 0,1 |

| Добавочный капитал | 4 |

| Нераспределенная прибыль отчетного года | 80,9 |

| Стр.20 = стр.16 + стр.17 | 85 |

| Доля владельцев | 170 |

| На текущий момент: акционерный капитал и резервы | 100 |

| скрытый резерв (50-40) | 10 |

| Предполагаемое привлечение свободного капитала | 10 |

| Чистая стоимость имущества | 120 |

| Доля банка | 130 |

| Краткосрочный кредит | 4 |

| Предполагаемая ссуда | 20 |

Приложение 2

Оборотный капитал предприятий "Г" и "Д"

| Предприятие "Г" (млн. руб.) | Предприятие "Д" (млн. руб.) | |

| I. Оборотные активы | ||

| 1 . Запасы | 60 | 84 |

| 2. Дебиторская задолженность | 30 | 35 |

| Итого | 90 | 119 |

| II. Оборотные пассивы | ||

| 1 . Краткосрочные кредиты банков | 30 | 30 |

| 2. Кредиторская задолженность | 25 | 40 |

| Итого | 55 | 70 |

| III. Оборотный капитал (I - И) | 35 | 49 |

Ликвидности предприятий "Г" и "Д"

| Предприятие "Г" | Предприятие "Д" | ||

| Коэффициент достаточности оборотного капитала | 90/55=1,64 | 119/70=1,7 | |

| Коэффициент ликвидности | мгновенной | 30/55=0,55 | 35/70=0,5 |

Приложение 3

Дебиторская задолженность предприятия "Д"

| Год | Продажа (млн. руб.) | Дебиторская задолженность на 31 декабря (млн. руб.) |

| 2003 | 1460 | 224 |

| 2004 | 2409 | 422 |

| 2005 | 2700 | 540 |

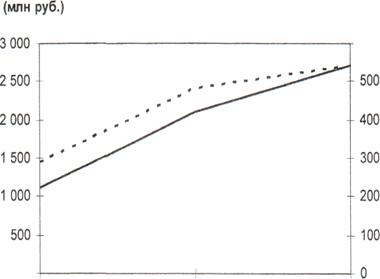

Рис. 3. 1 - Изменение дебиторской задолженности предприятия "Д"

Период погашения дебиторской задолженности предприятия "Д"

| Год | Период погашения дебиторской задолженности (дни) |

| 2003 | (224/1460)х360=55 |

| 2004 | (422/2 409)х360=63 |

| 2005 | (540/2700)х360=72 |

Приложение 4

Виды оборотных активов и пассивов

| Оборотные активы | Оборотные пассивы |

| Запасы | Ссуды, которые необходимо выплачивать в ближайшем будущем |

| Дебиторская задолженность | Векселя к оплате |

| Векселя | Кредиторы |

| Краткосрочные финансовые вложения | Выплаты по налогам |

| Денежные средства | Отсроченные платежи |

| Расходы будущих периодов | Объявленные дивиденды |

Похожие работы

... средств Банка России, не произошло значительного сокращения его золотовалютных резервов. На 1.11.99 они составили 11,7 млрд. долларов (3 месячный объем импорта), что на 4% ниже уровня начала года. В качестве промежуточной цели денежно кредитной политики Банка России на 1999 год определены темпы прироста денежной массы. За январь —сентябрь 1999 года ее объем увеличился на 33,2% и составил на 1 ...

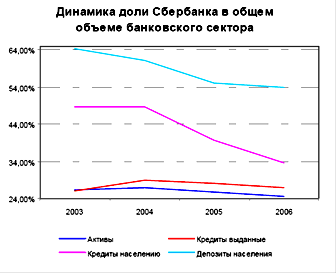

... банку и т.п. Для устранения выявленных в ходе анализа недостатков разработана "Система мероприятий по улучшению показателей Волгоградского ОСБ 8621" приведенная в третей главе работы. 3. Система мероприятий по улучшению кредитной политики банка 3.1 Основные направления эффективности банковской деятельности Для обеспечения развития кредитных операций с населением в Банке необходимо ...

... банка. Это говорит о том, что банк практикует исключительно слишком агрессивную кредитную политику за все 3 периода, наращивая объемы кредитов и ссуд. Для формирования более осторожной кредитной политики банку необходимо наращивать свои обязательства, иначе дальнейшее повышение коэффициента может привести к риску потери по формированию устойчивости ресурсной базы и проблемам с текущей ...

... на частичное абсорбирование прироста денежного предложения, формируемого за счет операций Банка России на внутреннем валютном рынке. Инструменты денежно-кредитной политики Банка России в 2007 году Вид инструмента Назначение Инструмент Срок предоставления/ абсорбирования средств Процентная ставка, % годовых Операции на открытом рынке Предоставление ликвидности Ломбардные аукционы 2 ...

0 комментариев