Навигация

Затем заемщик обращается в аккредитованную страховую компанию

5. Затем заемщик обращается в аккредитованную страховую компанию.

Так как недвижимость, приобретаемая за счёт кредитных средств, оформляется в залог, то вполне естественно, что банк заинтересован сохранности имущества и возврате кредита. Заемщик предлагает компании копии полного пакета документов на подобранную квартиру. Заполняет анкету.

Страховая компания проводит анализ выбранной квартиры и состояния здоровья заемщика (учитывается возраст и профессия), в некоторых случаях от заемщика требуют дополнительные справки и результаты медицинского обследования. Затем принимает решения о страхование квартиры и самого заемщика. Следует иметь в виду, что страховщик может отказаться вас страховать, например, из-за состояния здоровья. Поскольку требования страхования являются обязательным, такой отказ может повлечь за собой отказ банка от предоставления заёмщику кредита. При ипотечном жилищном кредитовании используется три вида страхования:

а) имущественное страхование. Страхование квартиры от риска повреждения или уничтожения в результате непредвиденных событий. Застрахованные риски: пожар, взрыв, залив, противоправные действия, стихийное бедствие, падение летальных аппаратов или их частей. В случае снижения стоимости или уничтожения предмета залога банку выплачивается страховое возмещение в счет погашения задолженности по кредиту, либо, по решению банка, оно может направляться на ремонт и восстановление недвижимого имущества;

б) страхование жизни и трудоспособности заемщика. Застрахованные риски: смерть, инвалидность, временная утрата трудоспособности. Страховой полис, по которому компания возместит банку неоплаченную часть кредита в случае потери работы или невозможности трудиться из-за травмы, болезни или несчастного случая;

в) титульное страхование (от риска утраты права собственности). Оно защищает от убытков, возникающих в результате признания какой-либо из сделок с объектом недвижимости недействительной, а также признания прав третьих лиц (неучтенных наследников, несовершеннолетних и т.д.) на недвижимость [13, С. 98].

Затем рассчитывается страховая премия и составляется договор страхования.

Страховая премия рассчитывается формулой (2.3).

SP = Ss × (К 1 × К 2 × К3), (2.3)

где SP – страховая премия, рублей;

Ss – страховая компания, рублей;

К1 – коэффициент имущественного страхования, (0,2%);

К2 – коэффициент жизни и трудоспособности заемщика, (0,2%);

К3 – коэффициент титульного страхования, (0,267%).

SP = 1533 600 × (0,2 × 0,2×0,267) = 16378,85 рублей –за первый год.

6. Одновременно с заключением договора страхования, оплачивается страховая премия. Дальше заключаются:

- кредитный договор (Приложение 14),

- договор ипотеки (Приложение 15).

- договор поручительства, если требуется поручитель.

Оформляется график платежей. График платежей по кредиту рассчитывается исходя из дохода заемщика, срока кредита, его размера и процента. В графике подобно расписан размер платежа, который следует перечислять банку за отчетный период, и указано, какая часть платежа идет на погашение процентов, а какая – на амортизацию основного долга. Платеж состоит из двух частей: платы за счет погашения основного долга и платы в счет погашения процентов. Проценты начисляются на остаток кредита [ 19, С. 8. Рассчитаем ежемесячный платеж по кредиту по формуле (2.4).

Расчет месячных периодических платежей по данной формуле позволяет обеспечить доходность ипотечного кредита для банка на протяжении всего кредитного срока, а также возврат кредитных средств с установленными процентами.

Расчета баланса основной суммы по кредиту на любой месяц кредитного срока рассчитывается формулой (2.5).

С помощью этих формул банк составляет план амортизации (возврата) кредита, на основании которого составляется план-график внесения платежей (приложение 16).

К моменту возврата кредита, через 25 лет, выплачиваемая сумма составит 5552351,02 рублей. Как видно, размер платежей, который фактически предстоит совершать, в 3,6 раза превышает сумму выданного кредита. Удорожание же самой квартиры составит 4018751,02 за 25 лет. Если принять во внимание, что сейчас цены на жилье в крупных городах растут примерно на 20% в год, то такое удорожание купленной в кредит квартиры выглядит вполне нормально.

Производится открытие счета в ОАО «УРСАБанк», оплата первоначального взноса (10% от стоимости квартиры) продавцу и комиссии банка за организацию ипотечного кредита 5000 рублей.

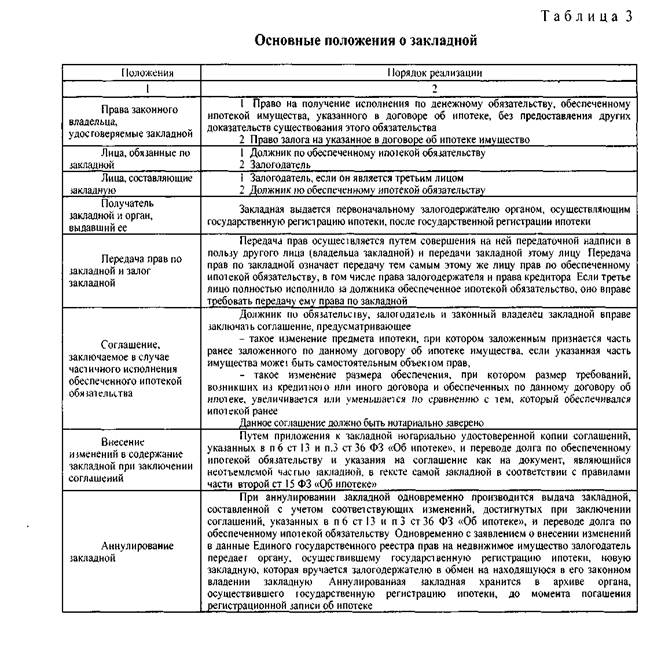

Договор ипотеки (залог недвижимости) и договор купли-продажи подлежат обязательному нотариальному удостоверению. Нотариус, удостоверяющий договоры, банк выбирает сам. А также подписывается закладная (обременение в пользу ОАО «УРСАБанк») [13, С. 15-16].

7. Государственная регистрация договора купли-продажи квартиры с использованием кредитных средств. Регистрация закладной. Переход права на недвижимое имущество происходит в момент государственной регистрации права собственности, а обременение недвижимости залогом – в момент государственной регистрации договора ипотеки.

Государственная регистрация прав на недвижимое имущество и сделок с ним проводится учреждением юстиции по государственной регистрации прав на недвижимое имущество и сделок с ним на территории регистрационного округа по месту нахождения недвижимого имущества. Размер паты за государственную регистрацию прав на недвижимое имущество и сделок с ним установлен Постановлении Правительства РФ от 26.02.1998 года № 248 «Об установлении максимального размера платы за государственную регистрацию прав на недвижимое имущество и сделок с ним и за предоставление информации о зарегистрированных правах» и составляет на сегодняшний день 1000 рублей ( для физических лиц ). Государственная регистрация прав проводится не позднее чем в месячный срок со дня подачи заявления и документов, необходимых для государственной регистрации. После государственной регистрации прав на недвижимое имущество, покупатель получает свидетельство собственности недвижимого имущества, покупатель оставшеюся сумму за недвижимое имущество, банк закладную.[20, С. 4-6]

Похожие работы

... и развитии системы ипотечного жилищного кредитования В первые голы возрождения ипотечного кредитования стало очевидно, что успешное и динамичное развитие рынка ипотечного жилищного кредитования в России невозможно без активного участия в этом процессе государства. Необходимо было разработать общую концепцию развития ипотечного кредитования, создать инфраструктуру ипотечного рынка. Ипотечное ...

... . И важнейшей из стоящих сегодня проблем является выбор модели вторичного ипотечного рынка. 1.2. Система ипотечного кредитования как инструмент преодоления кризисных явлений в строительстве в условиях транзитивной экономики Ипотечное кредитование выступает существенным фактором экономического и социального развития страны. Его роль становится особенно заметной для страны в период выхода из ...

... в эту сферу. [5] 2.8 Вывод Ипотечное кредитование жилья – один из самых проверенных в мировой практике и надежных способов привлечения внебюджетных инвестиций в жилищную сферу. Именно ипотека позволяет согласовать интересы населения – в улучшении жилищных условий, коммерческих банков – в эффективной и прибыльной работе, строительного комплекса – в ритмичной загрузке производства, и, конечно ...

... необходимые организационные, правовые и финансовые предпосылки для подъема массового строительства жилья с использованием рыночных и государственных (муниципальных) механизмов регулирования процессов в этом социально важном секторе экономики. Суть долгосрочного ипотечного жилищного кредитования сводится к созданию рыночной системы ипотечных кредитов гражданам на цели приобретения готового жилья ...

0 комментариев